Навигация

Коэффициент работоспособности активов, efficiency of assets (EA)

1. Коэффициент работоспособности активов, efficiency of assets (EA)

![]() (1),

(1),

где: WA — сумма активов, приносящих доход (working assets), компоненты Awi приведены в таблице 1;

![]() (2),

(2),

Anet-нетто (чистые) активы — суммарный объем активов, за вычетом расчетов с филиалами, транзитных счетов бюджета, расходов будущих периодов, текущих расходов, убытков, использования прибыли и выкупленных собственных акций. Остатки на перечисленных счетах, особенно значительные, приводят к «раздуванию» валюты баланса.

Таблица 3. Группы работающих активов

| № | Группа (компоненты) |

| 1 | Межбанковские кредиты и депозиты |

| 2 | Кредиты клиентам и размещенные средства |

| 3 | Потребительские кредиты |

| 4 | Долговые обязательства |

| 5 | Векселя |

| 6 | Акции |

Данный показатель отражает, в какой мере банк использует имеющиеся у него ресурсы для получения дохода. Нормальное значение в условиях стабильной работы финансовых рынков лежит в пределах не ниже 0.8–0.85.

Достаточно неблагоприятным признаком является наличие больших объемов неработающих активов — наличности (касса, драгметаллы), а также неликвидных активов — основных средств и капиталовложений банка. Чем меньше доля работающих активов, тем менее эффективно работает банк.

Рассчитаем размер нетто-активов и коэффициент EA банка «АА». Так как баланс приведен в отсальдированной сжатой аналитической форме, величина нетто-активов равна сумме активов за вычетом статьи межфилиальных расчетов, доходов будущих периодов, просроченных активов и процентов по ним; работающие активы: МБК+ кредиты + долговые обязательства + векселя + акции = 854 150 + 3 051 636 + 89 848 + 455 022 + 510 = 4 449; ЧА = 6 604 280 – 105 036 – 32 178 = 6 466 526 EA = 4 450 656 / 6 466 526 = 69%. Относительно невысокое значение EA вызвано значительными остатками на «ностро» счетах банка, обуславливающих высокую ликвидность банка.

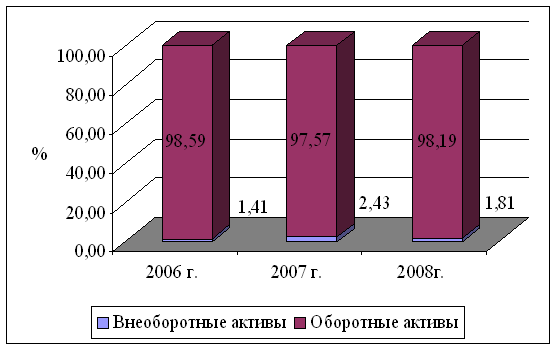

Рассмотрим полную структуру активов банка (рис. 5.1) и ее основные составляющие. В нашем случае доля размещенных межбанковских кредитов составляет 12.9%, вложения в кредиты 46.2%, ценные бумаги 8% (долговые обязательства — 1.4%, векселя 6.9%). Неработающие активы составляют ФОР — 3%, наличность — 2%, корсчет в РКЦ — 6%, корреспондентские счета «ностро» — 18%. Доля прочих активов — иммобилизация, просроченная задолженность и т.д. составляет около 3%. Из анализа видно, что банк наиболее активен на рынке корпоративного и межбанковского кредита.

— чистые активы банка выросли с 3 606 351 тыс. руб. до 6 499 244 тыс. руб. — т.е. на 80%;

— кредитный портфель увеличился с 1 470 466 тыс. руб. до 3 051 636 тыс. руб, т.е на 107%;

— объем вложений в векселя учтенные вырос с 213 222 тыс. руб. до 455 022 тыс. руб., т.е. на 113%;

— объем размещенных межбанковских кредитов, несколько колеблясь, вырос с 642 924 тыс. руб. до 854 150 тыс. руб., т.е. на 33%.

Менее активно росли вложения в долговые обязательства, которые с небольшими колебаниями стабилизировались на уровне около 90 000 тыс. руб. Банк не активен на рынке акций.

Так же активно росли ликвидные активы банка — наличность и корреспондентские счета «ностро»:

— объем наличности (касса) вырос с 66 911 тыс. руб. до 164 442 тыс. руб., т.е. на 145%;

— объем средств на корреспондентских счетах «ностро» вырос, с некоторыми колебаниями, с 953 695 тыс. руб. до 1 569 322 тыс. руб., т.е. на 65%.

Банк не работает с драгметаллами.

Похожие работы

... поэтому в июле 2004 году такой комплекс был открыт на автодороге Меридиан в Ленинском районе, который стал визитной карточкой предприятия. 2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К» В основе оценки финансового состояния предприятия всегда выступает официальная бухгалтерская отчетность. Однако финансисты преобразуют официальную отчетность в более удобные, более информативные формы: ...

... состоянии, однако имеет тенденцию к смещению в положение "рантье", то есть не использованию всех своих возможностей. В связи с вышеизложенным предлагаются следующие пути укрепления финансового состояния фирмы ЗАО «МодемТрансАвто». Фирма должна проанализировать свою потребность в запасах сырья и материалов и принять решение об их разумном снижении. Фирма должна направить свои усилия на ...

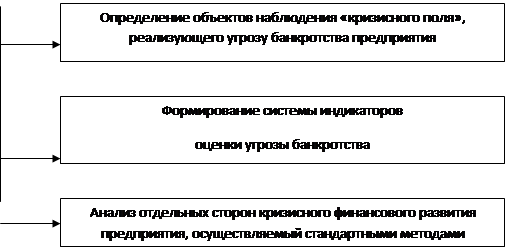

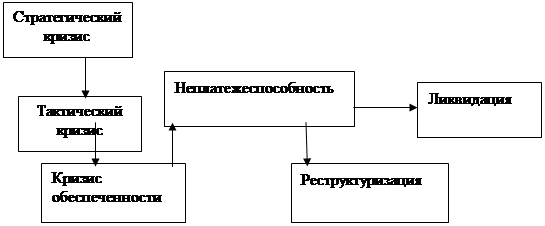

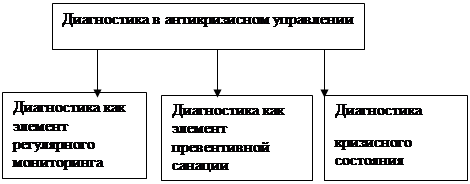

... неправильные принципы ее действия; нерациональное использование ресурсов и низкое качество продукции; невысокий уровень менеджмента и маркетинга; несоответствие уровня управленческой и организационной культур предприятия его технологической структуре. 2. Диагностика финансового состояния предприятия ООО «СОЮЗ-К» 2.1 Характеристика предприятия ООО «Союз-К» Предприятие ООО «Союз-К» создано ...

... перед бюджетом, поставщиками и банком, недостаточно устойчивой потенциальной финансовой базой. 3.1 Предварительная оценка динамики финансового состояния предприятия Предварительная оценка динамики финансового состояния хозяйственного субъекта проводится путем анализа сбалансированности темпов изменения прибыли, выручки от реализации продукции и совокупных активов (валюты баланса). ...

0 комментариев