Навигация

Инвестирование в производство п/ф на внедренном оборудовании

2.4 Инвестирование в производство п/ф на внедренном оборудовании

Рассмотрим третью типовую ситуацию, когда капитальные вложения осуществляются в производство, изделий, которые будут использоваться на данном предприятии в следующих пределах. В этом варианте отсутствует цена реализации. Кроме того, будет известна не полная себестоимость. В данном случае при расчете показателей коммерческой эффективности будет использоваться приростной метод.

Таблица 17 Исходные данные для инвестиционного проекта, млн.руб.

| Показатели | Базовые значения | Проектные значения |

| Производственная мощность, тыс. т./год | 1000,50 | 1101,00 |

| Загруженность мощностей, % | 79,10 | 90,10 |

| Рентабельность продукции, % | 10,50 | - |

| Объем производства, тыс. т./год | 791,40 | 992,00 |

| Производственная себестоимость 1 тонны (без учете процентов за кредит и налога на имущество), руб./т. | 6035,24 | 5757,23 |

| Экономия за счет производственной себестоимости, руб./т. | 278,01 | |

| Капитальные вложения, млн. руб., в том числе: | - | 436,00 |

| - затраты на приобретение основных средств | - | 410,00 |

| - затраты на увеличение оборотных средств | - | 26,00 |

| Норма доходности, % | - | 3,10 |

| Рисковая надбавка, % | - | 6,10 |

| Расчетный период, годы | - | 3,5 |

Расчета налога на приобретаемое имущество и имеющееся имущество предприятия представлен в таблице 18

Таблица 18 Расчёт налога на имущество, млн.руб.

| Показатели | Базовый период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 1 | Первоначальная стоимость основных средств, вводимых в эксплуатацию по проекту | - | 410,0 | 410,0 | 410,0 | 410,00 | 410,00 | 410,00 | 410,00 |

| 2 | Амортизационные отчисления на основные средства, введеные в эксплуатацию по проекту | - | 0,00 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 |

| 3 | То же нарастающим итогом | - | 0,00 | 10,82 | 21,64 | 32,46 | 43,28 | 54,10 | 64,92 |

| 4 | Остаточная стоимость основных средств, вводимых в эксплуатацию по проекту | - | 410,0 | 399,1 | 388,3 | 377,54 | 366,72 | 355,90 | 345,0 |

| 5 | Амортизационные отчисления на основные средства, введеные в эксплуатацию в базовом (допроектном) периоде | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 |

| 6 | отстаточная стоимость основных средств, вводимых в эксплуатацию в базовом (допроектном) периоде | 50,00 | 45,00 | 40,00 | 35,00 | 30,00 | 25,00 | 20,00 | 15,00 |

| 7 | Налоговая база налога на имущество | 47,50 | 227,5 | 219,5 | 211,6 | 203,77 | 195,86 | 187,95 | 180,04 |

| 8 | Налог на имущество | 0,50 | 5,01 | 4,83 | 4,66 | 4,48 | 4,31 | 4,13 | 3,96 |

| 9 | Прирост налога на имущество | - | 4,51 | 4,33 | 4,16 | 3,98 | 3,81 | 3,63 | 3,46 |

| Показатели | Шаги расчетного периода (полугодия) | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1 | Объем производства, тыс.т. | 395,70 | 327,36 | 496,00 | 496,00 | 496,00 | 496,00 | 496,00 |

| 2 | Экономия за счет снижения производственной себестоимости (без учета процентов за кредит и налога на имущество), руб./т. | 0,00 | 278,01 | 278,01 | 278,01 | 278,01 | 278,01 | 278,01 |

| 3 | Валовая экономия за счет снижения производственной себестоимости (без учета процентов за кредит и налога на имущество), руб./т. | 0,00 | 91,01 | 137,89 | 137,89 | 137,89 | 137,89 | 137,89 |

| 4 | Проценты за кредит, включаемые в расходы, учитываемые в целях налогообложения прибыли, млн.руб. | 0,00 | 1,19 | 0,99 | 0,79 | 0,59 | 0,40 | 0,20 |

| 5 | Прирост налога на имущество, млн.руб. | 4,51 | 4,33 | 4,16 | 3,98 | 3,81 | 3,63 | 3,46 |

| 6 | Дополнительная прибыль до налогообложения (прирост валовой базы налога на прибыль), млн.руб. | -4,51 | 85,49 | 132,75 | 133,12 | 133,49 | 133,86 | 134,23 |

| 7 | Дополнительный налог на прибыль, млн.руб. | -0,90 | 17,10 | 26,55 | 26,62 | 26,70 | 26,77 | 26,85 |

| Показатели | Шаги расчетного периода (полугодия) | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1 | Приток средств, в том числе: | 0,00 | 96,83 | 143,71 | 143,71 | 143,71 | 143,71 | 143,71 |

| 2 | валовая экономия за счет снижения производственной себестоимости (без учета процентов за кредит и налога на имущество) | 0,00 | 91,01 | 137,89 | 137,89 | 137,89 | 137,89 | 137,89 |

| 3 | прирост амортизационных отчислений | 0,00 | 5,82 | 5,82 | 5,82 | 5,82 | 5,82 | 5,82 |

| 4 | Отток средств, в том числе: | 249,60 | 77,46 | 60,29 | 59,74 | 59,19 | 58,64 | 58,09 |

| 5 | капитальные вложения за счет собственных средств | 246,00 | 26,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 6 | возврат (погашение) кредита | 0,00 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 |

| 7 | проценты за кредит | 0,00 | 2,70 | 2,25 | 1,80 | 1,35 | 0,90 | 0,45 |

| 8 | налог на прибыль | -0,90 | 17,10 | 26,55 | 26,62 | 26,70 | 26,77 | 26,85 |

| 9 | прирост налога на имущество | 4,51 | 4,33 | 4,16 | 3,98 | 3,81 | 3,63 | 3,46 |

| 10 | Чистый доход | -249,60 | 19,37 | 83,43 | 83,97 | 84,52 | 85,07 | 85,62 |

| 11 | Коэффициент дисконтирования | 0,9569 | 0,9158 | 0,8763 | 0,8386 | 0,8025 | 0,7679 | 0,7349 |

| 12 | Дисконтированный прирост чистого дохода | -238,86 | 17,74 | 73,11 | 70,42 | 67,83 | 65,33 | 62,92 |

| 13 | То же нарастающим итогом | -238,86 | -221,12 | -148,01 | -77,59 | -9,76 | 55,57 | 118,49 |

Таблица 21 Расчёт суммы притоков и оттоков средств, млн. руб.

| Показатели | Шаги расчетного периода | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1 | Приток средств | 0,00 | 96,83 | 143,71 | 143,71 | 143,71 | 143,71 | 143,71 |

| 2 | Отток средств | 249,60 | 77,46 | 60,29 | 59,74 | 59,19 | 58,64 | 58,09 |

| 3 | Прирост средств нарастающим итогом | 0,00 | 96,83 | 240,54 | 384,25 | 527,96 | 671,67 | 815,39 |

| 4 | Отток средств нарастающим итогом | 249,60 | 327,06 | 387,35 | 447,09 | 506,27 | 564,91 | 623,00 |

| 5 | Коэффициент дисконтирования | 0,9569 | 0,9158 | 0,8763 | 0,8386 | 0,8025 | 0,7679 | 0,7349 |

| 6 | Дисконтированный приток средств | 0,00 | 88,67 | 125,94 | 120,52 | 115,33 | 110,36 | 105,61 |

| 7 | Дисконтированный отток средств | 238,86 | 70,93 | 52,83 | 50,10 | 47,50 | 45,03 | 42,69 |

| 8 | Дисконтирванный приток нарастающим итогом | 0,00 | 88,67 | 214,61 | 335,13 | 450,45 | 560,82 | 666,43 |

| 9 | Дисконтирванный отток нарастающим итогом | 238,86 | 309,79 | 362,62 | 412,72 | 460,21 | 505,25 | 547,94 |

| Наименование показателя | Показатель |

| ИД затрат | 1,308799849 |

| ИД дис.затрат | 1,216251145 |

| ИД диск.инв. | 1,284727538 |

| ИД инв | 1,271770158 |

| Ток | 5,85 |

| GR | 2,958752883 |

Заключение

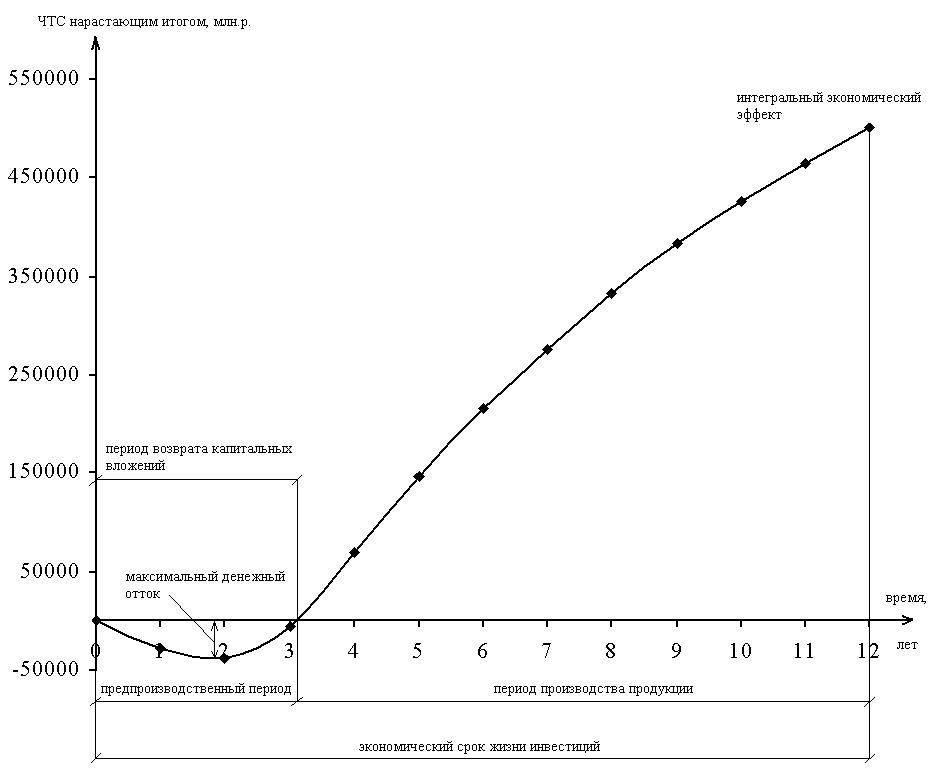

Рассчитав все необходимые показатели для оценки эффективности инвестиционного проекта мы видим, что все инвестиционные проекты не рискованны, и их внедрение целесообразно.

Инвестиционный проект в действующее производство позволит нам увеличить объем выпуска продукции, снизить затраты.

Также целесообразно инвестирование в действующие производство, что позволит нам, окупить вложенные средства в достаточно короткий период и в дальнейшем успешное процветании.

В данной курсовой работе была проделана оценка инвестиционных проектов, также изучение показателей оценка, изучение теоретической части.

В ходе курсовой работы поставленные цели и задачи были выполнены. В общем курсовую работу я считаю успешной.

Библиографический список

1) Бернс, Хаврвнек Руководство по оценке эффективности инвестиций, К, 1996г.

2) Бормвич М.К. Анализ экономической эффективности капвложений, М, 1994г.

3) ГК РФ

4) Лимитовский М.А. Основы оценки инвестиционных и финансовых решений., М, 1997г.

5) Старк, Как рассчитать эффективность инвестиций, М, 1994г.

6) Сироткин С.А. Экономическая оценка инвестиционных проектов; учебник для студентов, С.А. Сироткин, Н.Р. Ключевская 2-е изд. –М .: ЮНИТИ –ДАНА,2009-287с.

7) Шарп и др. Инвестиции, М. 1998г.

8) Инвестиционный анализ: теория выбора (оценка инвестиционных проектов). // Инвестиции в России, 2002, №1/2

9) Расчет показателей при оценке эффективности инвестиционного проекта.// Экономика строительства, 2000, №12

10) Экономическая эффективность инвестиций: показатели и методы определения, // Экономист, 2003, №12

Похожие работы

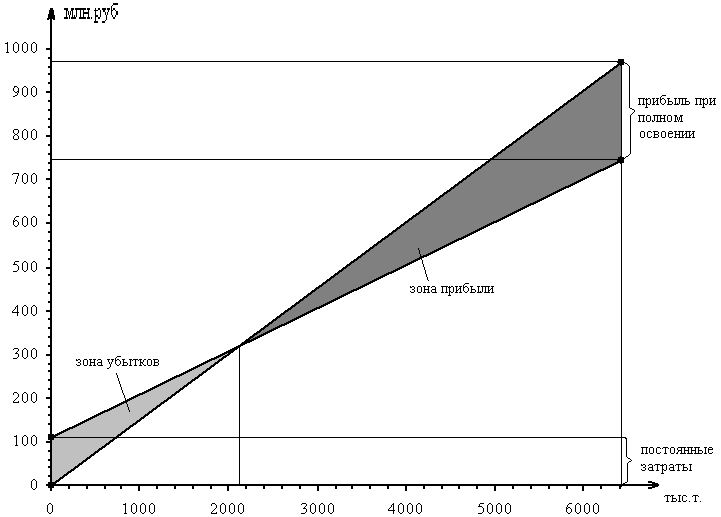

... показатели проекта строительства цеха электролиза никеля приведена в таблице 3.7. Таблица 3.7 Основные технико-экономические показатели проекта строительства цеха электролиза никеля показатель ед.изм. значение 1.Производственная мощность т/год 6418 2.Объем продаж млн.р. 968,16 3.Общая сумма ...

... поэтому, выступая потребленной частью инвестиций, не может быть средством измерения эффективности инвестиций. Таким образом, определение эффективности инвестиционных проектов по новой методике недостоверно. Отличия показателей экономической эффективности инвестиционных проектов по разным методикам характеризуются приведенными в таблице 1 результатами в среднем по всем 36 проектам. Таблица 1 ...

... применения NPV-метода или одного из специальных методов расчета эффективности. Поэтому, говоря далее об IRR-методе, будет иметься в виду анализ только чистых инвестиций. Для определения эффективности инвестиционного проекта при помощи расчета внутренней нормы рентабельности используется сравнение полученного значения с базовой ставкой процента, характеризующей эффективность альтернативного ...

... для анализа эффективности и риска ИП из-за большого числа упрощающих модельных предпосылок, искажающих реальную среду проекта. 2. Применение теории нечетких множеств в оценке экономической эффективности и риска инвестиционных проектов в условиях неопределенности Обширная практика проведения реальных прогнозных расчетов ИП свидетельствует о необходимости всестороннего учета различных видов ...

0 комментариев