Навигация

АНАЛИЗ СТРАТЕГИЧЕСКОГО УПРАВЛЕНИЯ НА ПРЕДПРИЯТИИ ООО «АГРОШТУРМ»

2. АНАЛИЗ СТРАТЕГИЧЕСКОГО УПРАВЛЕНИЯ НА ПРЕДПРИЯТИИ ООО «АГРОШТУРМ»

2.1 Анализ методов стратегического анализа ООО «АГРОШТУРМ»

В теории и практике стратегического планирования нет четкой классификации методов стратегического анализа. Более того, отнесение того или иного метода к стратегическому анализу или к стратегическому выбору чаще всего носит весьма условный характер, поскольку сами методы достаточно универсальны.

Рассмотрим более детально распространенные методы стратегического анализа, применяемые на практике [12, с. 96 - 103].

Портфельный анализ. Портфельный анализ строится на предпосылке, что распределение ресурсов должно осуществляться в соответствии с оптимальной структурой направлений деятельности. К преимуществам портфельного анализа можно отнести наглядность, акцент на качественные выгоды, простоту обработки информации.

Матрица Бостонской консультативной группы (БКГ), Широкое применение в практике стратегического выбора получила двухмерная матрица, разработанная Бостонской консультативной группой. Поэтому эта матрица более известна под названием матрица «Бостон Консалтинг Групп», или матрица БКГ. Эта матрица позволяет предприятию классифицировать продукцию по ее доле на рынке относительно основных конкурентов и темпам годового роста в отрасли. Матрица дает возможность определить, какой товар или услуги предприятия занимают ведущие позиции по сравнению с конкурентами, какова динамика его рынка, позволяет произвести предварительное распределение стратегических финансовых ресурсов между продуктами. Матрица строится на известной предпосылке - чем больше доля товара на рынке (чем больше объем производства), тем ниже удельные издержки на единицу продукции и выше прибыль в результате относительной экономии от объемов производства.

Матрица БКГ составляется на весь портфель, причем по каждому продукту (услуге) должна иметься следующая информация [13, с. 54]:

- объем продаж в стоимостном выражении, он представляется на матрице площадью круга;

- доля продукта на рынке относительно крупнейшего конкурента, которая определяется горизонтальное положение круга в матрице;

-темпы роста рынка, на котором действует предприятие со своей

продукцией, определяет вертикальную составляющую круга в матрице.

При построении матрицы БКГ темпы роста объемов продаж товара разделяют на «высокие» и «низкие» условной линией на уровне 10 %. Относительная доля рынка также делится на «высокую» и «низкую», причем границей между ними является 1,0, коэффициент 1,0 показывает, что предприятие близко к лидерству.

Матрица предлагает следующую классификацию типов продуктов или услуг в соответствующих стратегических зонах в зависимости от особенностей распределения прибыли: «звёзды», «дойные коровы», «дикие кошки» (или «вопросительный знак»), «собаки» [14, с. 421].

«Звёзды» - продукты, занимающие лидирующее положение в быстро развивающейся отрасли. Они приносят значительные прибыли, но одновременно требуют значительных объемов ресурсов для финансирования продолжающегося роста, а также жесткого контроля за этими ресурсами со стороны руководства. Иначе говоря, их следует оберегать и укреплять с целью поддержания быстрого роста.

«Дойная корова» - продукты или услуги, занимающие лидирующее положение в относительно стабильной или сокращающейся отрасли. Поскольку сбыт относительно стабилен без каких-либо дополнительных затрат, то этот продукт приносит прибыли больше, чем требуется для поддержания его доли на рынке. Таким образом, производство продукции или услуг такого типа является своеобразным генератором наличных средств для всего предприятия, т.е. для оказания финансовой поддержки развивающимся продуктам.

«Собаки» - продукты или услуги с ограниченным объемом сбыта в сложившейся или сокращающейся отрасли. За длительное время пребывания на рынке этим продуктам не удалось завоевать, симпатии потреблении, и они существенно уступают конкурентам по всем показателям (доле рынка, величине и структуре издержек, образу товара), иначе говоря, они не производят и не нуждаются в значительных объемах финансовых средств. Организация, имеющая такие продукты, может попытаться временно увеличит прибыль путем проникновения на специальные рынки и сокращения обеспечивающего обслуживания или уйти с рынка.

«Трудные дети» («Вопросительный знак», «Дикие кошки») - продукты или услуги, имеющие слабое воздействие на рынок (малая доля на рынке) в развивающейся отрасли. Как правило, для них характерны слабая поддержка покупателя и неясные конкурентные преимущества. Ведущее положение на рынке занимают конкуренты. Поскольку низкая доля рынка, как правило, означает небольшую прибыль и ограниченный доход, то эти продукты или услуги, находясь на быстрорастущих рынках, требуют больших средств для поддержания доли рынка и, естественно, еще больших средств для дальнейшего увеличения этой доли.

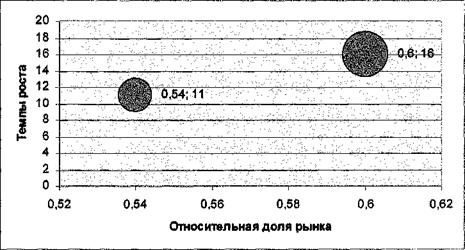

Рассмотрим использование матрицы БКГ для анализа отдельных видов услуг и выбора стратегии на примере ООО «АГРОШТУРМ», оказывающего два основных вида услуг: пассажирские перевозки и грузовые перевозки. Вполне оправданно использовать матрицу БКГ для анализа этих видов услуг как основных направлений производственной деятельности организации. В табл. 2.1 приведена информация, характеризующая емкость рынка объекта рассматриваемых видов услуг, продажи ООО «АГРОШТУРМ».

Приведенные данные являются минимально необходимым набором информации, которой достаточен для формирования матрицы БКГ. На основе приведенных данных можно построить матрицу БКГ за 2007 / 2006 гг., которая представлена на рисунке 2.1.

Таблица 2.1

Данные для построения матрицы БКГ

| Показатели | Пассажирские перевозки | Грузовые перевозки |

| Емкость рынка, тыс. шт. | 1000 | 1500 |

| Рост рынка, % | 11 | 16 |

| Доля рынка сильнейшего конкурента, % | 13 | 15 |

| Планируемая доля рынка, % | 7 | 9 |

| Планируемый объем реализации, тыс. шт. | 70 | 135 |

| Доля изделия в общем объеме реализации, % | 16 | 30 |

| Относительная доля рынка | 0,54 | 0,6 |

Рис. 2.1. Матрица Бостонской консультативной группы для услуг, оказывающих компанией (2007 / 2006гг.)

Из матрицы за 2007 / 2006 гг. видно, что услуги компании занимают наилучшее положение в матрице - левый верхний квадрант. Эти услуги нужно было развивать, увеличивать объемы оказания услуг.

Таким образом, анализ оказания услуг фирмы за два года с помощью матрицы БКГ позволяет выявить тенденции по отдельным услугам и выстроить для них соответствующую стратегию.

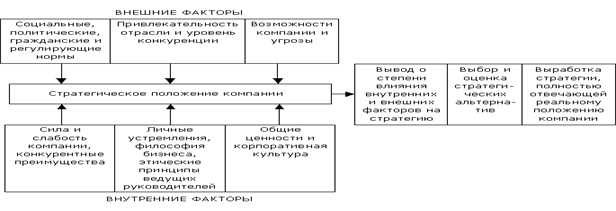

SWOT - анализ. После установления своей миссии и целей руководство предприятия начинает диагностический этап процесса стратегического планирования. На этом пути первым шагом является исследование внешней среды:

- оценка изменений, воздействующих на различные аспекты текущей стратегии;

- определение факторов, представляющих угрозу для текущей стратегии фирмы; контроль и анализ деятельности конкурентов; определение факторов, представляющих больше возможности для достижения общефирменных целей путем корректировки планов.

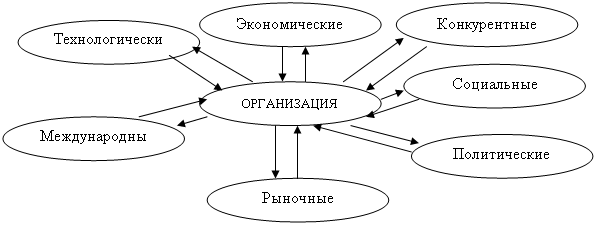

Анализ внешней среды помогает контролировать внешние по отношению к фирме факторы, получить важные результаты (время для разработки системы раннего предупреждения на случай возможных угроз, время для прогнозирования возможностей, время для составления плана на случай непредвиденных обстоятельств и время на разработку стратегий). Для этого необходимо выяснить, где находится организация, где она должна находиться в будущем и что для этого должно сделать руководство. Угрозы и возможности, с которыми сталкивается фирма, можно выделить в семь областей (рис. 2.2) [15, с. 271]:

- Экономические факторы. Некоторые факторы в экономической окружающей среде должны постоянно диагностироваться и оцениваться, т.к. состояние экономики влияет на цели фирмы. Это темпы инфляции, международный платежный баланс, уровни занятости. Каждый из них может представлять либо угрозу, либо новую возможность для предприятия.

Рис. 2.2. Факторы внешней среды

- Политические факторы. Активное участие предпринимательских фирм в политическом процессе является указанием на важность государственной политики для организации; следовательно, государство должно следить за нормативными документами местных органов, властей субъектов государства и федерального правительства.

- Рыночные факторы. Рыночная среда представляет собой постоянную опасность для фирмы. К факторам, воздействующим на успехи и провалы организации, относятся распределение доходов населения, уровень конкуренции в отрасли, изменяющиеся демографические условия, легкость проникновения на рынок.

- Технологические факторы. Анализ технологической среды может, по меньшей мере, учитывать изменения в технологии производства, применение ЭВМ в проектировании и предоставлении товаров и услуг или успехи в технологии средств связи. Руководитель любой фирмы должен следить за тем, чтобы не подвергнуться «шоку будущего», разрушающего организацию.

- Факторы конкуренции. Любая организация должна исследовать действия своих конкурентов: анализ будущих целей и оценка текущей стратегии конкурентов, обзор предпосылок в отношении конкурентов и отрасли, в которой функционируют данные компании, углубленное изучение сильных и слабых сторон конкурентов.

- Факторы социального поведения. Эти факторы включают меняющиеся отношения, ожидания и нравы общества (роль предпринимательства, роль женщин и национальных меньшинств в обществе, движение в защиту интересов потребителей).

- Международные факторы. Руководство фирм, действующих на международном рынке, должно постоянно оценивать и контролировать изменения в этой широкой среде.

Таким образом, анализ внешней среды позволяет организации создать перечень опасностей и возможностей, с которыми она сталкивается в этой среде. Для успешного же планирования руководство должно иметь полное представление не только о существенных внешних проблемах, но и о внутренних потенциальных возможностях и недостатках организаций.

Для того чтобы успешно выжить в долгосрочной перспективе, компания должна уметь прогнозировать трудности, которые могут возникнуть на ее пути, и возможности, которые могут открыться для нее. Поэтому стратегическое планирование, изучая внешнюю среду, концентрирует внимание на выяснении того, какие угрозы и возможности могут ожидать компанию [16, с. 72].

SWOT - анализ, то есть оценка сильных (S) и слабых (W) сторон организации: возможностей (О) и угроз (Т) со стороны внешней среды является простым инструментом для приблизительного определения возможных вариантов стратегического развития [17, с. 110].

На этом этапе процесса стратегического планирования менеджеры сопоставляют результаты анализа внешней среды с профилем компании, чтобы увидеть, какие у фирмы существуют сильные и слабые стороны, какие возникают взаимосвязанные возможности и угрозы их бизнесу.

Анализируя сильные стороны ООО «АГРОШТУРМ» необходимо, прежде всего, отметить высокую квалификацию персонала, наличие деловой репутации у потребителей за счет высокого качества услуги.

Анализируя слабые стороны, необходимо обратить особое внимание на улучшение кадровой политики организации, так как наблюдается некоторая текучесть кадров. Повысить мотивацию персонала можно за счет: увеличения размера заработной платы, разработки системы начисления премий и надбавок за хорошо выполненную работу, разработки программ обучения и повышения квалификации персонала, а также установления размера премии.

Также к недостаткам компании можно отнеси недостаточную проработанность рекламной политики. У ООО «АГРОШТУРМ» нет четко выраженной рекламной концепции, нацеленной на определенный рыночный сегмент. Затраты на рекламу носят разовый и бессистемный характер.

Последний выход рекламы данной организации проводился в январе текущего года, в результате чего данная компания проигрывает перед своими конкурентами, более ответственно подходящими к разработке рекламной политики.

SWOT - анализ является наиболее комплексной процедурой стратегического анализа предприятия. Вместе с тем в отечественной литературе по проблемам стратегического планирования и управления он не нашел еще отражения. При этом особое внимание уделяется не просто констатации фактов, а определению «возможностей» и «угроз», которые приносят в деятельность предприятия внешняя окружающая среда, и «силы» и «слабостей», возникающих из имеющегося ресурсного потенциала первичного звена хозяйствования.

Таким образом, проведённый SWOT-анализ позволяет сделать вывод о том, что сильный стороны ООО «АГРОШТУРМ» и возможности среды позволят компании преодолеть её слабые стороны, а также устранить имеющиеся угрозы.

Таблица 2.2

SWOT – анализ деятельности ООО «АГРОШТУРМ»

| Внешняя среда | ВОЗМОЖНОСТИ 1Возможность расширения потенциала спроса 2Ускорение роста рынка 3Появление новых технологий, способных снизить издержки | УГРОЗЫ 1Рост числа конкурентов 2Усиление позиций конкурентов 3Ухудшение общей экономической ситуации в стране 4Снижение покупательского спроса |

| Внутренняя среда | ||

| СИЛЬНЫЕ СТОРОНЫ 1.Высокая квалификации персонала 2.Наличие деловой репутации 3Удобные условия Доставки билетов клиенту 4Внимательное отношение к заказчику | РЕАЛИЗАЦИЯ ВОЗМОЖНОСТЕЙ 1.Высокая квалификация персонала поможет быстро освоить новые технологии и снизить издержки 2Наличие деловой репутации поможет привлечь больше клиентов при расширении потенциального спроса | ИЗБЕЖАНИЕ УГРОЗ 1 Известность торговых марок и наличие деловой репутации поможет снизить угрозу усиления позиций конкурентов |

| СЛАБЫЕ СТОРОНЫ | УПУЩЕННЫЕ | ОПАСНЫЕ |

| 1 Слабая политика мотивации персонала 2 Недостатки в рекламной политике 3 Отсутствие четко определенной маркетинговой стратегии | ВОЗМОЖНОСТИ | СОЧЕТАНИЯ |

| 1 Слабая политика мотивации персонала приведет к увеличению текучести кадров и потере потенциальных клиентов в результате роста рынка 2 Недостатки в рекламной политике по сравнению с конкурентами приведут к потере потенциальных клиентов при росте спроса | 1 Потеря своей доли на рынке из-за усиления позиций конкурентов, а также увеличения текучести кадров за счет переманивания конкурентами персонала 2 Отсутствие четко определенной маркетинговой стратегии приведет к усилению позиции конкурентов |

2.2 Анализ ликвидности баланса ООО «АГРОШТУРМ»

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, группированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Показатели ликвидности характеризуют финансовое состояние хозяйствующего субъекта на краткосрочную перспективу, в то время как показатели платежеспособности оценивают финансовые возможности предприятия в долгосрочном аспекте

Ключевым моментом в правильной трактовке ликвидности является классификация активов и обязательств, характеризующих деятельность предприятия с позиции краткосрочной перспективы. К. Шмальц выделил две группы ликвидных средств:

- непосредственно ликвидные (денежные средства, текущие счета, переводы);

- потенциально ликвидные (векселя к получению, дебиторская задолженность и ценные бумаги).

Для проведения анализа ликвидности баланса актив и пассив группируются по следующим признакам (рис. 2.3) [18, с. 73]:

1) по степени убывания ликвидности (актив);

2) по степени срочности оплаты (пассив).

Основными источниками информации для проведения финансового анализа является бухгалтерский баланс. Он является наиболее информативной формой для анализа и оценки финансового состояния. Баланс отражает состояния имущества, собственного капитала и обязательств хозяйствующего субъекта на определенную дату.

Оценку финансового состояния предприятия необходимо начать с расчета показателей, характеризующих платежеспособность объекта, так как именно текущая платежеспособность является наиболее чутким индикатором устойчивости финансового положения.

Высокая Высокая

Низкая Низкая

Рис. 2.3. Группировка статей актива и пассива для анализа ликвидности баланса

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяют на следующие группы [19, с. 73 - 74]:

А1 - наиболее ликвидные активы - сумма по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно (строка 260 формы № 1). В эту группу включают также краткосрочные финансовые вложения (ценные бумаги) (стр. 250 формы № 1);

А2 - быстрореализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, и прочие активы (стр. 240 + стр. 270 формы № 1), то есть это активы, для обращения которых в наличные средства требуется определенное время.

А3 - медленно реализуемые активы (наименее активные активы) - это статьи из раздела II баланса «Оборотные активы» (запасы за минусом расходов будущих периодов, налог на добавленную стоимость) и долгосрочные финансовые вложения (ДФВ) из раздела 1 баланса «Внеоборотные активы» (стр. 210 - стр. 216 + стр. 220 + стр. 140 формы № 1).

А4 - труднореализуемые активы - активы, которые предназначены для длительного использования в хозяйственной деятельности в течение относительно продолжительного периода времени. Это статьи раздела «Внеоборотные активы» формы № 1, за исключением ДФВ, которые были включены в предыдущую группу, а также дебиторская задолженность, платежи по которой ожидаются более чем 12 месяцев после отчетной даты (стр. 110 + стр. 120 +стр. 130 + стр. 216 + стр. 230).

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться к текущим активам предприятия. Они более ликвидные, чем остальное имущество.

Группировка пассивов происходит по степени срочности их возврата:

П1 - наиболее краткосрочные обязательства - кредиторская задолженность и прочие краткосрочные обязательства (стр. 620 + стр. 660 формы № 1).

П2 - краткосрочные пассивы, то есть краткосрочные заемные средства (стр. 610 формы № 1);

П3 - долгосрочные пассивы - долгосрочные кредиты и заемные средства (стр. 510 + стр. 520 формы № 1);

П4 - постоянные пассивы — статьи раздела «Капитал и резервы», а также статьи раздела «Краткосрочные обязательства», которые не вошли в предыдущую группу (стр. 490 + стр. 630 + стр. 640 + стр. 650 формы № 1). Краткосрочные и долгосрочные обязательства, вместе взятые, называют внешними обязательствами.

Для оценки реальной степени ликвидности предприятия необходимо провести анализ ликвидности баланса представленного в приложениях А и В. Баланс считается абсолютно ликвидным, если одновременно выполнены условия [20, с. 254]:

А1 ≥ П1; А2 ≥ П2; АЗ ≥ ПЗ; А4 ≥ П4.

Группировка статей баланса для оценки ликвидности баланса представлена в таблицах 2.3 и 2.4.

Исходя из этого, можно охарактеризовать ликвидность баланса ООО «АГРОШТУРМ» как недостаточную. Сопоставление итогов А1 и П1 (сроки до 3-х месяцев) отражает соотношение текущих платежей и поступлений. На анализируемом предприятии это соотношение не удовлетворяет условию абсолютно-ликвидного баланса, что свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособностьСопоставление наиболее ликвидных средств и быстрореализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет оценить текущую ликвидность. Коэффициент текущей ликвидности (Ктл) свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени.

Таблица 2.3

Группировка статей баланса для оценки ликвидности баланса ООО «АГРОШТУРМ» в 2006 году, руб.

| АКТИВ | Расчет | На начало года | На конец года | ПАССИВ | Расчет | На начало года | На конец года | Платежный излишек или Недостаток | |

| 1. Наиболее ликвидные активы (А1) | стр.250+ стр.260 | 277286 | 397103 | 1 Наиболее срочные обязательства (П1) | стр.620 | 1142330 | 2523073 | -865044 | -2125970 |

| 2. Быстрореализуемые активы (А2) | стр.240 | 1981419 | 3884999 | 2 Наиболее срочные обязательства (П2) | стр.610+660 | 670719 | 1367745 | +1310700 | +2517254 |

| 3. Медленно реализуемые активы (АЗ) | стр.210+ 220+230 +270 | 322781 | 483302 | 3 .Долгосрочные пассивы (ПЗ) | стр. 590+530+ 640+650+660 | 1648535 | 2238437 | -1325754 | -1755135 |

| 4. Труднореализуемые активы (А4) | стр.190 | 2420790 | 2807740 | 4. Постоянные пассивы П4) | стр.490 | 1540692 | 1443889 | +880098 | +1363851 |

| БАЛАНС | стр.300 | 5002276 | 7573144 | БАЛАНС | стр.700 | 5002276 | 7573144 | - | - |

Таблица 2.4

Группировка статей баланса для оценки ликвидности баланса ООО «АГРОШТУРМ» в 2007 году, руб.

| АКТИВ | Расчет | На начало года | На Конец года | ПАССИВ | Расчет | На начало года | На конец года | Платежный излишек или Недостаток | |

| на начало года | на конец года | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 = 3-7 | 10=4-8 |

| 1 .Наиболее ликвидные активы (А1) | стр.250 + стр.260 | 395394 | 406731 | 1 .Наиболее срочные обязательства (П1) | стр.620 | 2481088 | 2514087 | -2085694 | -2107356 |

| 2. Быстрореализуемые активы (А2) | стр.240 | 4015492 | 4217200 | 2. Краткосрочные пассивы (П2) | стр.610 + 660 | 1367745 | 1261364 | +2647747 | +2955836 |

| 3.Медленнореализуемые активы (А3) | стр.210 +220 + 230 + 270 | 435320 | 538849 | 3 .Долгосрочные пассивы (ПЗ) | стр.590+ 630+ 640+ 650+660 | 2238437 | 3090478 | -1803117 | -2551629 |

| 4. Труднореализуемые активы (А4) | стр.190 | 3444446 | 3668893 | 4. Постоянные пассивы (П4) | стр.490 | 2203382 | 1965744 | +1241064 | +1703149 |

| БАЛАНС | стр.300 | 8290652 | 8831673 | БАЛАНС | стр.700 | 8290652 | 8831673 | - | - |

Ктл на конец 2007 года = (А1 + А2) - (П1 + П2) = (406731 + 4217200) - (2514087 + 1261364) = + 848480 рублей.

То есть на конец 2007 года Ктл предприятия положительный. На конец 2006 года Ктл имел также положительный результат.

Ктл на конец 2006 года. = (А1 + А2) - (П1 + П2)=(397103 + 3884999) - (2523073 + 1367745) = + 391284 рублей.

Полученные результаты свидетельствуют о том, что платежеспособность организации к концу 2007 года возросла.

Проводимый по изложенной схеме анализ коэффициент текущей ликвидности баланса является приближенным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

Похожие работы

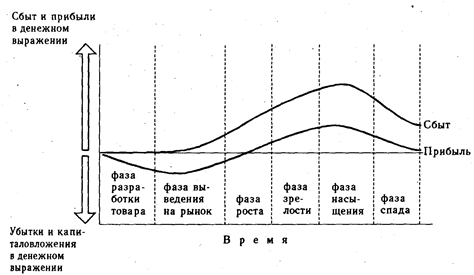

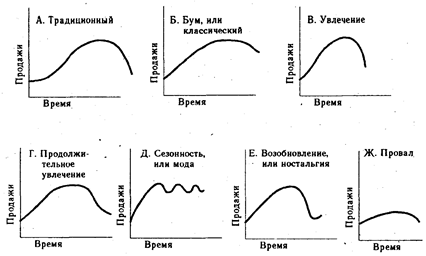

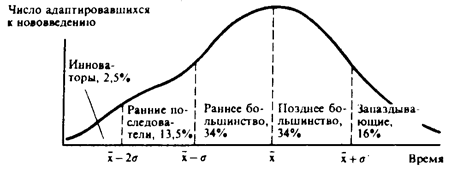

... они, в свою очередь, влияют на эффективность товара на последующих этапах жизненного цикла. Все же, при аккуратном использовании, концепция ЖЦТ может помочь в разработке хороших маркетинговых стратегий на разных этапах жизненного цикла товара. Выбор стратегии фирмы при работе с продуктом ограничивают внешние и внутренние условия. Для описания стратегии можно использовать разные стратегические ...

... по каналам распределения, зависит от того, кто более эффективно и результативно выполняет их. Рис. 4. Пять различных потоков в канале распределения грузоподъемников. Глава 3. Разработка маркетинговой стратегии фирмы 3.1. Принятие решений в области торговых марок Решение о торговой марке — основной вопрос товарной стратегии. С одной стороны, продажа товара под торговой маркой требует ...

... : товарная стратегия, стратегия взаимодействия с рынками факторов производства, стратегия снижения трансакционных издержек, стратегия инвестиционной деятельности фирмы, стратегия предотвращения несостоятельности фирмы. 4. ЛОКАЛЬНЫЕ ЦЕЛИ ДЕЛОВОЙ СТРАТЕГИИ К локальным мы относим цели подчиненного характера, то есть цели, совокупное достижение которых позволяет реализовать глобальную цель деловой ...

... продумана и просчитана до конца, а ее корректировка по мере изменения внешних и внутренних условий — процедура необходимая. Из сказанного следует, что универсального, пригодного на все случаи жизни метода разработки стратегии не существует, но опыт подсказывает несколько возможных направлений разработки. Лидером разработки процедур формирования стратегий считается Гарвардская школа бизнеса: К. ...

0 комментариев