Навигация

Выплата дивидендов высокодоходной компанией

3.2 Выплата дивидендов высокодоходной компанией

Сотрудники перепрофилируются из наемных сотрудников в соучредители в созданных для этого кооперативах. Основная идея оптимизации в том, чтобы заменить страховые взносы выплатами учредителям. То есть вместо того, чтобы платить во внебюджетные фонды 34% от фонда оплаты труда (ФОТ) сотрудников, мы вводим этих сотрудников в состав пайщиков (участников, учредителей, акционеров), при этом по-прежнему оставляя их работниками компании.

В качестве заработной платы сотрудника оставляем некую небольшую сумму, с которой будут платиться эти 34%. Она должна соответствовать уровню регионального прожиточного минимума. Оставшаяся сумма сотрудникам выплачивается в виде дивидендов.

С выплачиваемых дивидендов предприятием взносы не платятся. Вместо 34% на ОСНО нужно будет платить налог на прибыль 20%, на УСНО с налоговой базой «доходы минус расходы» - 15%. На УСНО с налоговой базой «доходы» (ставка налога 6%) и на ЕНВД база для начисления страховых взносов отсутствует - то есть предприниматель вместо 34% ничего не должен будет платить.

Если говорить о выплате дивидендов, основной «подводный камень» заключается в том, что ввести работника в состав учредителей компании достаточно легко, а вот вывести обратно – очень непросто. Таким образом, без риска для бизнеса мы рекомендуем делать соучредителями только самых близких и проверенных сотрудников. Впрочем, достоверно определить степень риска можно только после анализа бизнеса.

Риски на первый взгляд неочевидны, но они есть. Ограничение рабочего времени, оплачиваемый отпуск, запрет на работу в выходные и праздничные нерабочие дни, ограничение удержаний из заработной платы, сохранение рабочего места за женщиной, находящейся в декретном отпуске, запрет на увольнение беременной женщины - гарантии, распространяющиеся на граждан, работающих по трудовому договору. Этих гарантий нет у индивидуальных предпринимателей, предоставляющих свою рабочую силу по договорам подряда или возмездного оказания услуг. С одной стороны, здесь, казалось бы, страдает работник, но никак не предприниматель, заставивший работника оформить ИП. Однако если работодатели будут использовать не только налоговые преимущества схемы подмены трудового договора гражданско-правовым обязательством, в недалеком будущем возможно формирование взрывоопасной массы людей, лишенных последних социальных гарантий.

Налоговые органы, Пенсионный фонд, органы социального страхования вполне могут квалифицировать гражданско-правовые договоры с индивидуальными предпринимателями как трудовые, если ИП совершают коллективные действия в пользу организации. И тогда государство потребует соответствующие платежи – 34%. Коллективный характер действий может подтверждаться актом приемки оказанных услуг. Однако пока эти два способа снизить новые «зарплатные» налоги – передача работы на аутсорсинг и выплата дивидендов - наиболее удобные из всех существующих. Структура каждой конкретной фирмы требует всестороннего анализа, после которого специалист сможет выдать рекомендации, как легально снизить налоговую нагрузку с минимальным риском при этом.

ЗАКЛЮЧЕНИЕ

Задача формирования действующей системы налогообложения является общей для всех развитых стран. Россия в этом смысле не исключение. При этом в российской налоговой практике проблемы, связанные с заимствуемыми западными моделями, видами и режимами налогообложения, усугубляются трудностями и недостатками, сохранившимися от прежней системы командно-административного регулирования экономики.

Основными проблемами, требующими незамедлительного решения, признаются следующие:

- неоправданная усложненность систем налогообложения;

- недостаточный уровень налогового администрирования;

- завышенные ставки подоходных налогов;

- широкие масштабы уклонения от налогов.

В данной работе были представлены и рассмотрены «зарплатные» налоги. Подробно описаны налоговые ставки и их изменения в 2010 и 2011 гг., сроки сдачи отчетности, отчетные периолы, а так же какая ответственность предусмотрена за несдачу расчетов.

Были подробно рассмотрены два метода оптимизации налогов - аутсорсинг и/или аутстаффинг, а так же выплата дивидендов высокодоходной компанией.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Конституция РФ от 12.12.1993, с изменениями на 21.07. 2007

2. Налоговый кодекс Российской Федерации от 16.07.1998 № 146-ФЗ

3. Налоговый кодекс Российской Федерации от 19.07.2000 № 117-ФЗ

4. ФЗ «Об основах налоговой системы РФ» от 27.12.91 № 193-ФЗ

5. ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» от 24.07.2009 № 212-ФЗ

6. Бюджетное послание Федеральному Собранию РФ от 9 марта 2007г. "О бюджетной политике в 2008 - 2010 гг."

7. Евгения Цанова, – 10.10.2007 – Режим доступа: http://www.insk.ru/ article_view. php?art_id=33

8. http://www.auditconsnalog.ru

9. http://www.taxlab.ru/index.php?option=com_fmx_vesnik&view=article

&id=25&Itemid=123

10. http://www.econ-profi.ru/index.php?type=special&area=1&p=articles& id=30

Похожие работы

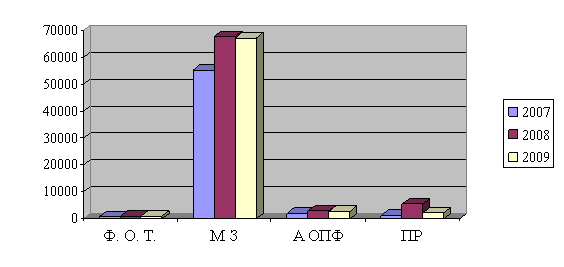

... систему налогового планирования как из способов управления налогами, одним из элементов которой является анализ сложившегося уровня налоговой нагрузки и выявление возможных перспектив снижения налоговой нагрузки. 2. Оценка налоговой политики на примере ОАО «ТАИФ-НК» 2.1 Общая характеристика финансово-хозяйственной деятельности ОАО «ТАИФ-НК» Открытое акционерное общество «ТАИФ» было ...

... – внедрение единой модели НДС). Среди других органов можно выделить Панамериканский центр налоговых служб (СИАТ), в задачи которых входит, как указано в его плане развития, «способность проведению научно-исследовательских работ в области налоговых систем и налогового администрирования, а также стимулировать распространение необходимой информации среди стран – участниц, используя для этих целей ...

... в этом другом Государстве». Так как Полякова О.Н. постоянно проживала на территории Украины и не являлась налоговым резидентом РФ, то у нее не возникло обязанности по уплате в Российской Федерации налога на доходы физических лиц (ст. 11 НК РФ), а у ООО «Инвенто» - обязанности выполнять функцию налогового агента по выплатам в отношении этого работника. Таким образом, НДФЛ с Поляковой О.Н. в ООО « ...

... различных видов договоров. Но, как показывает практика, любая организация нуждается в планировании и прогнозировании налоговых отчислений в бюджет, а также оценке влияния на свою деятельность налоговой политики государства. 2. Методика расчета налоговой нагрузки, разработанная МФ РФ Для определения налоговой нагрузки на предприятия Департаментом налоговой политики Минфина России ...

0 комментариев