Навигация

Порядок проведения проверок кредитных организаций

3.2 Порядок проведения проверок кредитных организаций

Основной целью проведения Банком России проверок кредитных организаций является оценка на месте общего состояния кредитной организации либо отдельных направлений ее деятельности. Проверки кредитных организаций проводятся с периодичностью, устанавливаемой законодательством Российской Федерации и нормативными актами Банка России и определяемой с учетом:

- финансового состояния кредитных организаций;

- подверженности кредитных организаций рискам;

- оценки систем управления рисками и организации внутреннего контроля кредитных организаций;

- достоверности учета кредитных организаций;

- результатов предыдущих проверок кредитных организаций.

Проверки кредитных организаций проводятся не реже одного раза в год. Проверки кредитных организаций проводятся на основании поручения на проведение проверки, подтверждающего полномочия уполномоченных представителей Банка России на проведение проверки кредитной организации. В поручении на проведение проверки определяется персональный состав уполномоченных представителей Банка России, образующих рабочую группу, с указанием руководителя рабочей группы и членов рабочей группы. Проверка кредитной организации начинается с момента предъявления руководителем рабочей группы поручения на проведение проверки кредитной организации и завершается после передачи акта проверки кредитной организации для ознакомления органам управления кредитной организации на основании протокола приема-передачи акта проверки или заказным почтовым отправлением. Проверка кредитной организации осуществляется за период деятельности кредитной организации, который не может превышать пяти календарных лет деятельности кредитной организации, предшествующих году проведения проверки. Проверка кредитной организации, осуществляемая по ходатайству кредитной организации, проводится по вопросам, за период и в сроки, которые согласовываются с кредитной организацией. Банк России не вправе проводить более одной проверки кредитной организации по одним и тем же вопросам за один и тот же отчетный период деятельности кредитной организации, за исключением случаев, если такая проверка проводится:

- в связи с реорганизацией или ликвидацией кредитной организации;

- по мотивированному решению Совета директоров Банка России.

Проверки можно классифицировать по различным основаниям:

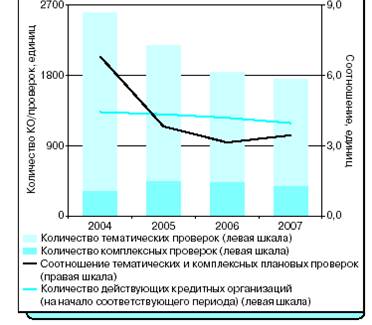

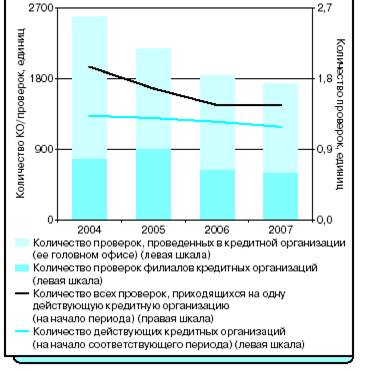

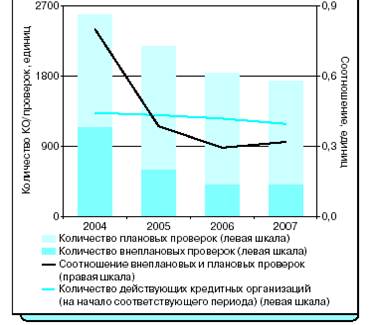

По объему проверяемой деятельности проверки подразделяются на: комплексные и тематические. Комплексная проверка - проверка, проводимая по всем основным направлениям деятельности кредитной организации, за определенный период ее деятельности. Комплексная проверка кредитной организации проводится в срок до 60 рабочих дней. Тематическая проверка - проверка, проводимая по отдельным направлениям деятельности или видам банковских операций и других сделок, которые осуществляются кредитной организацией (ее филиалом), за определенный период ее деятельности. Тематическая проверка кредитной организации (ее филиала) проводится в срок до 35 рабочих дней. В зависимости от поднадзорности кредитной организации, проверки подразделяются на два типа: региональные и межрегиональные. Уполномоченные представители Центрального банка в зависимости от времени проведения поводят два вида проверок: плановые и внеплановые.

Процесс проведения проверки состоит из ряда стадий:

1. подготовка к проведению проверки;

2. непосредственное проведение проверочных мероприятий и;

3. оформление результатов проведенной проверки.

Порядок проведения проверки регулируется Инструкцией Центрального банка РФ от 25 августа 2003г. № 105-И (в ред. Указания ЦБ РФ от 13.01.2005 N 1543-У) «О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального Банка Российской Федерации».

3.3 Международное сотрудничество в области банковского надзора

Международное сотрудничество в области банковского надзора осуществляется путём использования двух механизмов - институционного и нормативного.[18] Институционный механизм означает создание структурного образования (органа), в рамках которого вырабатываются взаимосогласованные подходы; нормативный механизм включает комплекс нормативных инструментов (документов, актов и т.д.), содержащих единообразные стандарты банковского регулирования.

Импульсом к началу развития международного сотрудничества в области банковского регулирования и надзора послужил крах крупного западногерманского банка «Банкхаус Херштатт» в 1974 г., произошедший в результате массивных потерь из-за необдуманно рискованных валютных операций.[19] Этот кризис привел к созданию органа международного сотрудничества государств в области банковского регулирования, широко известного в настоящее время как Базельский комитет по банковскому надзору. Базельский комитет включает представителей центральных банков группы десяти[20], а также Люксембурга, Швейцарии и Испании. С самого начала своего существования, как неформальный форум международного сотрудничества Базельский комитет поставил цель сформулировать единообразные подходы к существенным вопросам банковского контроля посредством выработки рекомендаций и обмена информацией между органами банковского надзора государств, представленных в нем.

Кульминационным этапом развития международного банковского регулирования и надзора была разработка Базельский комитет «Основных принципов эффективного банковского надзора», которые вступили в силу в 1997 г.[21]

В работе над документом приняли участие не только представители центральных банков государств-участников Базельского комитета, но и ряда других государств, в частности России, Китая, Мексики, Чили, Чехии, Гонконга, Таиланда. Документ содержит 25 принципов эффективного банковского надзора, которые сгруппированы следующим образом:

• условия для эффективного банковского надзора (принцип 1);

• лицензирование и структура (принципы 2-5);

• пруденциальное регулирование и стандарты (принципы 6-15);

• методы текущего банковского надзора (принципы 16-20);

• требования к информации (принцип 21);

• формальные полномочия надзорных органов (принцип 22);

• трансграничная банковская деятельность (принципы 23-25).

«Основные принципы» явились новым и весьма важным шагом на пути развития международного сотрудничества в области правового регулирования банковской деятельности. Очевидно, что имеет место тенденция выравнивания, унификации требований, предъявляемых к банковской деятельности в разных государствах, причем это касается как трансграничных банковских учреждений, так и исключительно внутригосударственных. Не будучи формально юридическими актами, документы Базельского комитета вместе с тем содержат в себе элемент юридической обязательности. Он выражается в том, что государства, юридически не обязанные следовать положениям его документов, тем не менее, стараются как можно полнее и шире использовать их при создании своего внутригосударственного правового регулирования банковской деятельности. Именно стремление государств инкорпорировать выработанные Базельским комитетом принципы в свое внутреннее право придает документам комитета элемент юридической обязательности.

Заключение

В заключение проведенного нами исследования целесообразно привести следующие итоговые положения: банковский надзор является неотъемлемой функцией Центрального Банка, о чем свидетельствует фактическое содержание данного термина и определение, предлагаемое нормативными актами. Цели и задачи банковского надзора, способствуют созданию условий для более эффективного функционирования банковской системы. Принципы банковского надзора, базируются на понятиях законности, стабильности и беспристрастности. Основными формами банковского надзора, являются наблюдение, предполагающее дистанционный характер контроля и проверка, как проявление непосредственного контроля. В свою очередь, разновидность банковского надзора, обусловлена субъектом его осуществления. Системы банковского надзора, подразделяются на группы, в зависимости от степени участия Центрального банка в осуществлении надзора. Иным проявлением контрольно-надзорной функции Банка России, является валютный контроль и валютное регулирование. Данная функция, включает в себя контроль за валютными операциями, воздействие на валютный курс национальной валюты, ограничение использования иностранной валюты. Надзорные функции Банка России, осуществляются через действующий на постоянной основе орган - Комитет банковского надзора, объединяющий структурные подразделения Банка России, обеспечивающие выполнение его надзорных функций. Проверки кредитных организаций носят строго регламентированный характер, включают в себя ряд этапов и преследуют основную цель - оценить на месте общее состояние кредитной организации.

В рамках развития банковского надзора, осуществляется ряд международных мероприятий; оказание сотрудничества с целью выработки принципов функционирования систем банковского надзора, направленных на предотвращение возникновения глобальных кризисных ситуаций.

Список использованной литературы

1. Федеральный закон от 02.12.1990 N 395-1 (ред. от 28.04.2009) "О банках и банковской деятельности"

2. Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 19.07.2009, с изм. от 22.09.2009) "О Центральном банке Российской Федерации (Банке России)"

3. Федеральный закон от 10.12.2003 N 173-ФЗ "О валютном регулировании и валютном контроле"

4. Инструкция Центрального банка РФ от 25 августа 2003г. № 105-И (в ред. Указания ЦБ РФ от 13.01.2005 N 1543-У) «О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального Банка Российской Федерации».

5. Письмо ЦБ РФ от 02.11.2007 N 173-Т "О рекомендациях Базельского Комитета по банковскому надзору"

6. Решение Совета директоров Центрального банка РФ от 10.08.2004 г., протокол № 21.

7. Российская газета. 2006. 1 августа.

8. Голикова Ю.С., Хохленкова М.А. Банк России: организация деятельности. М. ДеКА, 2000, кн.2.

9. Ерпылёва Н.Ю. Международное Банковское право. М., 2004 г. С. 144

10. Алексеева Д.Г., Пыхтин С.В., Хоменко Е.Г. Банковское право: Учебник М., 2003 С. 81-82

11. Антипова О.Н. Стандарты банковского надзора в России. - М.: ЦПП Банка России, 2002. - С. 69.

12. Карасева М.В. Финансовое право. Общая часть: Учебник. - М.: Юристъ, 2001. - С.176.

13. Тедеев А. А. Банковское право. Эксмо, 2005 г. - С.92.

14. Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б. Современный экономический словарь. 5-е изд., перераб. и доп. — М.: ИНФРА-М, 2007.

15. Экономика и жизнь, 1999, No. 23, с. 18.

16. Официальный сайт Базельского комитета (http:// www. bis. Org / bcbs / history.htm)

17. http://www.bankcollege.ru/about/publications/208/

18. http://www.bbc.co.uk/crime/caseclosed/1997.shtml

19. http://www.bbc.co.uk/crime/caseclosed/nikleson.shtml

[1] Голикова Ю.С., Хохленкова М.А. Банк России: организация деятельности. М. ДеКА, 2000, кн.2, с.62-65.

[2] Алексеева Д.Г., Пыхтин С.В., Хоменко Е.Г. Банковское право: Учебник М., 2003 С. 81-82.

[3] Голикова Ю.С., Хохленкова М.А. Банк России: организация деятельности. М. ДеКА, 2000, кн.2, с.17.

[4] http://www.bankcollege.ru/about/publications/208/

[5] Официальный сайт Базельского комитета ( http://www.bis.org/bcbs/history.htm )

[6] Письмо ЦБ РФ от 02.11.2007 N 173-Т "О рекомендациях Базельского Комитета по банковскому надзору"

[7] Антипова О.Н. Стандарты банковского надзора в России. - М.: ЦПП Банка России, 2002. - С. 69.

[8] Карасева М.В. Финансовое право. Общая часть: Учебник. - М.: Юристъ, 2001. - С.176.

[9] Инструкция Центрального банка РФ от 25 августа 2003г. № 105-И «О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального Банка Российской Федерации».

[10] Тедеев А. А. Банковское право. Эксмо, 2005 г. - С.92.

[11] Голикова Ю.С., Хохленкова М.А. Банк России: организация деятельности. М. ДеКА, 2000, кн.2, с.21.

[12] Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б. Современный экономический словарь. 5-е изд., перераб. и доп. — М.: ИНФРА-М, 2007. — 495 с

[13] Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б. Современный экономический словарь. 5-е изд., перераб. и доп. — М.: ИНФРА-М, 2007. — 496 с

[14] Российская газета. 2006. 1 августа.

[15] Экономика и жизнь, 1999, No. 23, с. 18.

[16] Федеральный закон "О валютном регулировании и валютном контроле" от 10.12.2003 N 173-ФЗ

[17] Решение Совета директоров Центрального банка РФ от 10.08.2004 г., протокол № 21.

[18] Ерпылёва Н.Ю. Международное Банковское право .М., 2004 г. С. 144

[19] http://www.bbc.co.uk/crime/caseclosed/nikleson.shtml

[20] К числу этих государств относятся: Бельгия, Канада, Франция, Германия, Италия, Япония, Нидерланды, Швеция, Великобритании и США.

[21] http://www.bbc.co.uk/crime/caseclosed/1997.shtml

Похожие работы

... палаты, проводящих проверку или ревизию, предоставлять им необходимые помещения, средства транспорта и связи, обеспечивать техническое обслуживание инспекторов и выполнение работ по делопроизводству. К компетенции Счетной Палаты РФ относится проведение контрольно-аналитических мер в отношении намечаемых, осуществляемых и уже произведенных государственных расходов.[5] К ее задачам относятся: – ...

... в филиал более крупного банка. ЗАКЛЮЧЕНИЕ В процессе написания контрольной работы было выявлено назначение Центрального Банка Российской Федерации, определены его функции, установлено каким образом Банк России осуществляет контроль за деятельностью кредитных организаций. По результатам проведённых исследований можно сделать следующие выводы: Главной целью деятельности ЦБ РФ является ...

... вовсе не установлена КоАП РФ в качестве административных наказаний. Перечень указанных мер достаточно велик, и содержится в различных нормативно-правовых актах. Несмотря на это, на практике встречается проблема применения Банком России к кредитным организациям такой меры воздействия как штраф. Помимо КоАП РФ возможность взыскания штрафа также предусмотрена ФЗ «О Центральном банке Российской ...

... РФ, что повлечет долговременную борьбу за полномочия, а не эффективный надзор. 2. Анализ деятельности ЦБ РФ по надзору за кредитными организациями в 2007 г 2.1 Дистанционный надзор По состоянию на 1.01.2008 в надзорном блоке Банка России работали 4239 руководителей и специалистов, из них 12,8% — в центральном аппарате, 87,2% — в территориальных учреждениях. Большинство специалистов имеют ...

0 комментариев