Навигация

Формы и методы бюджетного регулирования (на примере правоохранительных органов)

Дипломная работа

«Формы и методы бюджетного регулирования»

(на примере правоохранительных органов)

С О Д Е Р Ж А Н И Е:

Введение............................................................................................................................................ 3

Глава 1. Теоретические, методологические и правовые вопросы бюджетного регулирования 6

1.1.Основы и принципы функционирования бюджетной системы Российской Федерации 6

1.1.1. Бюджетная система Российской Федерации......................................................................................................... 6

1.1.2.Сущность бюджетного регулирования................................................................................................................. 10

1.1.3.Принципы функционирования бюджетной системы Российской Федерации............................................ 16

1.2. Формы и методы бюджетного регулирования................................................................ 22

1.2.1.Обзор форм и методов бюджетного регулирования.......................................................................................... 22

1.2.2. Револьверное финансирование (метод переходящих расходов).................................................................. 30

1.2.3. Программно-целевое финансирование................................................................................................................. 31

1.3.Методики выделения финансовой помощи регионам.................................................... 34

1.4.Зарубежный опыт бюджетного регулирования............................................................... 42

Глава 2. Анализ практики бюджетного регулирования в системе органов внутренних дел, судебной и уголовно-исполнительной системах......................................................................................... 49

2.1. Экономический подход к производству правопорядка................................................. 49

2.1.1.Правопорядок как экономическое благо.............................................................................................................. 49

2.1.2.Структура производства правопорядка как экономического блага............................................................ 51

2.2.Методы бюджетного регулирования системы правопорядка........................................ 55

2.2.1. Актуальные вопросы финансирования системы правопорядка................................................................... 55

2.2.2.Методы бюджетного регулирования судебной системы................................................................................. 60

2.2.3.Финансы уголовно-исполнительной системы..................................................................................................... 64

2.2.4.Методы бюджетного регулирования в системе органов внутренних дел................................................... 70

2.3.Анализ практики бюджетного регулирования РУВД Центрального района г. Санкт-Петербурга....................................................................................................................................................... 75

Заключение..................................................................................................................................... 82

Список литературы..................................................................................................................... 86

Приложения................................................................................................................................... 90

Введение

Актуальность темы дипломного исследования. Формирование механизма эффективного бюджетного регулирования в России представляет собой сложный процесс, связанный с преодолением юридических, социально-экономических, организационных, психологических и иных трудностей. На современном этапе реформирования бюджетной сферы требуется дальнейшая теоретическая разработка стадий бюджетного процесса, в то же время необходимы практические рекомендации по его совершенствованию и оптимизации.

Важнейшим качеством бюджетной системы страны с точки зрения, как правовых установлений, так и экономического содержания является ее целостность. Ни один из уровней этой системы не может считаться важнее другого: каждому отводится своя роль, и любой из них не заменим в едином механизме финансового обеспечения жизнедеятельности государства. Но в нынешней российской ситуации явным фаворитом выступает федеральный бюджет, к которому прикован основной политический и научный интерес, в несколько меньшей степени привлекают внимание проблемы региональных бюджетов, да и то в контексте их взаимодействия с тем же федеральным бюджетом.

Достоинством бюджетного регулирования в условиях демократичной политической системы является его открытость и гласность, невозможность для государства пренебречь общественным мнением и интересами всех участников бюджетного процесса.

В ходе мобилизации в бюджет денежных средств затрагиваются интересы большого числа субъектов, выступающих в качестве налогоплательщиков и плательщиков сборов. Заинтересованы в выгодном для них распределении и получатели бюджетных средств, которым определенная часть средств выделяется в порядке бюджетного регулирования.

Эффективность бюджетного регулирования во многом зависит от его правового и научно-методического обеспечения, учета зарубежного опыта в бюджетной сфере, оптимальности организации стадий, успешности социально-экономического развития в целом, а также иных объективных и субъективных факторов.

Актуальность изучения проблемы бюджетного регулирования обусловлена также тем обстоятельством, что в последние годы субъекты Российской Федерации получают все больше полномочий, в первую очередь в сфере социальной политики, однако этот положительный процесс не сопровождается соответствующим расширением финансовых возможностей. Вследствие этого переданные в ведение региональных властей права не реализуются полностью, что в свою очередь обостряет социальную напряженность, усиливает противоречия между федеральными и региональными структурами власти, поддерживает региональный сепаратизм. В конечном счете это опасно для федеративного государства. Поэтому упорядочение финансовой поддержки субъектов РФ и межбюджетных отношений в целом является важным условием дальнейшего углубления экономических реформ и укрепления российской государственности на основе принципов демократии и федерализма.

Отсутствие эффективных стимулов повышения доходности территориальных бюджетов привело к появлению большого числа хронически дотационных территорий. С другой стороны, плановое выравнивание территориальных (в том числе республиканских) бюджетов за счет дотаций и субвенций создало у региональных органов власти иждивенческие настроения и не способствует развитию их хозяйственной инициативы.

Негативное влияние имеет преимущественное финансирование отраслевых приоритетов по сравнению с приоритетами территориальными. Оно ведет к усугублению диспропорций в уровне социально-экономического развития республик и других субъектов Федерации.

Наконец, свою лепту внесло и многолетнее командное перераспределение национального дохода между регионами, что усугубило неравенство территорий по уровню и динамике бюджетной обеспеченности населения.

Много вопросов в современной теории и практике существует относительно методов регулирования государственного сектора, в том числе сектора правоохранительных услуг. Вместе с тем, представление о правопорядке как об экономическом благе, производимом в ограниченном количестве, совершенно необходимо для осмысленного и реалистичного подхода к анализу эффективности существующей системы его поддержания, к планированию ее деятельности и к ее реформированию. К сожалению, этот аспект правопорядка зачастую выпадает из публичного дискурса, по крайней мере в России.

Все эти факторы в совокупности предопределили цель дипломной работы, которая состоит в анализе форм и методов бюджетного регулирования в России на современном этапе экономического развития.

В задачи работы входит:

1) раскрыть сущность бюджетного регулирования;

2) охарактеризовать формы, методы и методики бюджетного регулирования;

3) показать специфику бюджетного регулирования в секторе правоохранительных услуг; осуществить анализ форм и методов бюджетного регулирования в системе органов внутренних дел, судебной и уголовно-исполнительной системах;

4) проанализировать практику бюджетного регулирования на примере РУВД Центрального района г. Санкт-Петербурга;

5) обобщить результаты исследования и сформулировать предложения и рекомендации.

Теоретической и информационной основой работы послужили труды отечественных и зарубежных специалистов в сфере бюджетного регулирования, публикации по вопросам финансирования бюджетной сферы, законодательные, нормативные, в том числе ведомственные акты Российской Федерации, материалы о деятельности ГУВД Санкт-Петербурга и Ленинградской области, РУВД Центрального района г. Санкт-Петербурга.

Глава 1. Теоретические, методологические и правовые вопросыбюджетного регулирования 1.1.Основы и принципы функционирования бюджетной системы

Российской Федерации 1.1.1. Бюджетная система Российской Федерации

Традиционно под бюджетной системой понимают основанную на экономических отношениях и государственном устройстве, регулируемую нормами права совокупность бюджетов различных территориальных уровней.[1]

Нормы бюджетного права содержатся в Конституции Российской Федерации. Статьи 71 и 72 определяют компетенцию Российской Федерации и сферу совместной деятельности РФ и ее субъектов в области бюджета. В Конституции РФ установлен порядок рассмотрения, утверждения бюджета (статьи 101, 104, 106, 114 и др.).

Бюджетное право рассматривается в отечественной правовой доктрине как подотрасль финансового права, как его составная часть[2].

В юридической науке преобладает мнение, что предметом финансового права являются общественные отношения, возникающие в ходе образования, распределения и использования государством финансовых фондов (финансовых ресурсов) в целях покрытия своих затрат на выполнение задач по реализации социально-экономических, оборонных и иных программ[3]. Метод финансового права характеризуется использованием императивных норм, властных предписаний, юридическим неравенством субъектов финансовых отношений, сочетающимся с методом рекомендаций и согласования[4].

Бюджетное законодательство Российской Федерации состоит из Бюджетного Кодекса Российской Федерации, принятого Государственной Думой 17 июля 1998 г. и утвержденного Федеральным Законом № 145-ФЗ от 31 июля 1998 г.[5], и принятых в соответствии с ним федеральных законов о федеральном бюджете на соответствующий год, законов субъектов Российской Федерации о бюджетах субъектов Российской Федерации на соответствующий год, нормативных правовых актов представительных органов местного самоуправления о местных бюджетах на соответствующий год и иных федеральных законов, законов субъектов Российской Федерации и нормативных правовых актов представительных органов местного самоуправления.

Бюджетный кодекс Российской Федерации представляет собой объемный нормативный акт, состоящий из 5 частей, 28 глав и 307 статей. В нем нашли отражение практически все стороны бюджетных правоотношений, в частности: структура бюджетной системы, все стадии бюджетного процесса, вопросы ответственности за нарушение бюджетного законодательства. Кроме того, к числу несомненных достоинств Бюджетного кодекса следует отнести то, что подавляющее большинство его норм являются нормами прямого действия и не требуют конкретизации в подзаконных актах.

Статья первая Бюджетного кодекса Российской Федерации устанавливает, что к бюджетным правоотношениям относятся отношения, возникающие между субъектами бюджетных правоотношений в процессе формирования доходов и осуществления расходов бюджетов всех уровней бюджетной системы Российской Федерации и бюджетов государственных внебюджетных фондов, осуществление государственных и муниципальных заимствований, регулирования государственного и муниципального долга, а также отношения, возникающие между субъектами бюджетных правоотношений в процессе составления и рассмотрения проектов бюджетов всех уровней бюджетной системы Российской Федерации, утверждения и исполнения бюджетов всех уровней бюджетной системы Российской Федерации, контроля за их исполнением.

Центральное место в финансовой системе страны занимает государственный бюджет – самый крупный денежный фонд, который использует правительство для финансирования своей деятельности.[6]

В юридической и экономической литературе понятие «бюджет» (от англ. budget – сумка, кошелек) рассматривается в разных аспектах.

Бюджет определяется как экономическая категория, то есть совокупность экономических отношений, возникающих в процессе создания, распределения и использования государственного централизованного фонда денежных средств.

Как правовая категория, бюджет - это основной финансовый план государства, роспись его доходов и расходов.

С точки зрения профессора Н.И.Химичевой, в правовом аспекте бюджет можно понимать как основной финансовый план образования, распределения и использования централизованного денежного фонда государства или муниципального образования, утверждаемый соответствующим представительным органом государственной власти или местного самоуправления. Данный финансовый план закрепляет юридические права и обязанности участников бюджетных отношений.[7]

Согласно статьи 6 Бюджетного Кодекса Российской Федерации бюджет определяется как форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

Бюджетная система Российской Федерации состоит из бюджетов трех уровней:

_первый уровень - федеральный бюджет и государственные внебюджетные фонды;

_второй уровень - бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

_третий уровень - местные бюджеты.

Федеральный бюджет и бюджеты государственных внебюджетных фондов разрабатываются и утверждаются в форме федеральных законов, бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов разрабатываются и утверждаются в форме законов субъектов Российской Федерации, местные бюджеты разрабатываются и утверждаются в форме правовых актов представительных органов местного самоуправления либо в порядке, установленном уставами муниципальных образований.

В современной России основным источником наполнения доходной части бюджета являются налоги, таможенные платежи (таможенная пошлина, налоги, таможенные сборы и другие платежи, взимаемые в установленном порядке таможенными органами).

Законодательство Российской Федерации о налогах и сборах состоит из Налогового Кодекса и других законодательных нормативных актов, направленных на регулирование сферы налогообложения в Российской Федерации[8]. Налоговый Кодекс устанавливает систему налогов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации.

Наиболее острой проблемой является низкий уровень собираемости налогов.

На протяжении многих лет задания по исполнению доходной части федерального бюджета не выполнялись. По данным Министерства по налогам и сборам Российской Федерации поступления в бюджетную систему страны составляют около 60% бюджетных заданий.[9]

На современном этапе приоритетами правовой политики российского государства в бюджетной сфере являются: стремление к четкому законодательному разграничению бюджетных полномочий между различными уровнями власти; созданию финансово прозрачного механизма межбюджетных отношений: обеспечение закрепления на долгосрочной основе за региональными и местными бюджетами доходов от поступления из определенных налоговых источников; внедрению современных методов оценки рациональности бюджетных расходов, разработке научных методов оценки эффективности затрат государственных средств; устранению излишней асимметрии бюджетного федерализма.

Развитие и укрепление собственной доходной базы региональных и местных бюджетов должно оптимально сочетаться в условиях большого разнообразия регионов и стоящих перед ними задач с нарастанием масштабов и интенсивности перераспределительных финансовых процессов.

1.1.2.Сущность бюджетного регулированияОсновой бюджетного регулирования является закрепление источников доходов за бюджетами разного уровня.[10]

Бюджетное регулирование - это процесс обеспечения сбалансированности (уравнивания доходов с расходами) каждого бюджета, входящего в состав бюджетной системы страны.

В области регулирования бюджетных правоотношений к ведению Российской Федерации относятся:

_установление общих принципов организации и функционирования бюджетной системы Российской Федерации;

_разграничение налогов и других доходов между уровнями бюджетной системы, а также распределение, в порядке межбюджетного регулирования, доходов от федеральных налогов и сборов, иных доходов федерального бюджета между бюджетами разных уровней бюджетной системы Российской Федерации;

_разграничение полномочий по осуществлению расходов между бюджетами разных уровней бюджетной системы Российской Федерации;

_определение основ составления и рассмотрения проектов бюджетов всех уровней бюджетной системы Российской Федерации, утверждения и исполнения бюджетов всех уровней бюджетной системы Российской Федерации, утверждения отчетов об их исполнении и осуществления контроля за их исполнением;

_определение основ формирования доходов, осуществления расходов из бюджетов всех уровней бюджетной системы Российской Федерации;

_определение основ осуществления государственных и муниципальных заимствований, а также основ управления государственным и муниципальным долгом;

_установление порядка составления и рассмотрения проекта федерального бюджета, утверждение и исполнение федерального бюджета, осуществление контроля за его исполнением, составление отчетности об исполнении и утверждение отчетов об исполнении федерального бюджета и бюджетов государственных внебюджетных фондов;

_составление и рассмотрение проекта федерального бюджета, утверждение и исполнение федерального бюджета, осуществление контроля за его исполнением и утверждение отчетов об исполнении федерального бюджета и бюджетов государственных внебюджетных фондов;

_установление федеральными законами порядка осуществления заимствований Российской Федерацией, субъектами Российской Федерации и органами местного самоуправления, управление долгом Российской Федерации, субъектов Российской Федерации и органов местного самоуправления;

_осуществление государственных заимствований Российской Федерации и предоставление кредитов иностранным государствам, а также управление государственным долгом Российской Федерации;

_установление порядка формирования доходов федерального бюджета бюджетов государственных внебюджетных фондов;

_осуществление расходов федерального бюджета и бюджетов государственных внебюджетных фондов;

_установление порядка и условий предоставления финансовой помощи и бюджетных ссуд из федерального бюджета бюджетам субъектов Российской Федерации и местным бюджетам;

_предоставление финансовой помощи и бюджетных ссуд из федерального бюджета бюджетам субъектов Российской Федерации и местным бюджетам;

_установление общих принципов и условий предоставления бюджетных кредитов;

_установление минимальных государственных социальных стандартов, норм и нормативов финансовых затрат на единицу предоставленных государственных или муниципальных услуг;

_утверждение бюджетной классификации Российской Федерации;

_установление единых форм бюджетной документации и отчетности для бюджетов всех уровней бюджетной системы Российской Федерации;

_формирование, обеспечение погашения и обслуживание внешнего долга, определение перечня и порядка осуществления государственных внешних заимствований;

_определение перечня и порядка формирования государственных внебюджетных фондов, управление их деятельностью;

_установление оснований и порядка привлечения к ответственности за нарушение бюджетного законодательства Российской Федерации.

Участниками бюджетного процесса являются:

ºПрезидент Российской Федерации;

ºорганы законодательной (представительной) власти;

ºорганы исполнительной власти;

ºорганы денежно-кредитного регулирования;

ºорганы государственного и муниципального финансового контроля;

ºгосударственные внебюджетные фонды;

ºглавные распорядители и распорядители бюджетных средств;

ºиные органы, на которые законодательством Российской Федерации возложены бюджетные, налоговые и иные полномочия.

Участниками бюджетного процесса также являются бюджетные учреждения, государственные и муниципальные унитарные предприятия, другие получатели бюджетных средств, а также кредитные организации, осуществляющие отдельные операции со средствами бюджетов.

Формирование расходов бюджетов всех уровней бюджетной системы Российской Федерации должно базироваться на единых методологических основах, нормативах минимальной бюджетной обеспеченности финансовых затрат на оказание государственных услуг, устанавливаемых Правительством Российской Федерации.

Органы государственной власти субъектов Российской Федерации, органы местного самоуправления с учетом имеющихся финансовых возможностей вправе увеличивать нормативы финансовых затрат на оказание государственных, муниципальных услуг.

Расходы бюджетов в зависимости от их экономического содержания делятся на текущие расходы и капитальные расходы.

ÆКапитальные расходы бюджетов - часть расходов бюджетов, обеспечивающая инновационную и инвестиционную деятельность, включающая статьи расходов, предназначенные для инвестиций в действующие или вновь создаваемые юридические лица в соответствии с утвержденной инвестиционной программой, средства, предоставляемые в качестве бюджетных кредитов на инвестиционные цели юридическим лицам, расходы на проведение капитального (восстановительного) ремонта и иные расходы, связанные с расширенным воспроизводством, расходы, при осуществлении которых создается или увеличивается имущество, находящееся в собственности соответственно Российской Федерации, субъектов Российской Федерации, муниципальных образований, другие расходы бюджета, включенные в капитальные расходы бюджета в соответствии с экономической классификацией расходов бюджетов Российской Федерации.

ÆТекущие расходы бюджетов - часть расходов бюджетов, обеспечивающая текущее функционирование органов государственной власти, органов местного самоуправления, бюджетных учреждений, оказание государственной поддержки другим бюджетам и отдельным отраслям экономики в форме дотаций, субсидий и субвенций на текущее функционирование, а также другие расходы бюджетов, не включенные в капитальные расходы.

Процесс бюджетного регулирования начинается с того, что все виды государственных расходов распределяются по различным звеньям и уровням бюджетной системы. Например, устанавливается, что судебная система будет финансироваться за счет федерального бюджета, а милиция общественной безопасности - будет содержаться за счет бюджетов субъектов Российской Федерации. Одновременно все виды бюджетных доходов также распределяются по различным звеньям бюджетной системы.

Для понимания сущности бюджетного регулирования необходимо также раскрыть значение таких категорий, как «профицит бюджета» и «дефицит бюджета».

Профицит бюджета - это превышение доходов бюджета над его расходами.

Дефицит бюджета - это превышение расходов бюджета над его доходами.

Дефицит бюджета является отрицательным фактором, профицит - рассматривается как положительное явление, поскольку оно свидетельствует о финансовом благополучии государства и нормальной организации бюджетного планирования.

Смысл бюджетного регулирования заключается в следующем.

При разработке бюджетов на очередной год, на всех уровнях бюджетной системы производится подсчет ожидаемых доходов и планируемых расходов каждого из бюджетов. Проблем не возникает, если доходы превышают расходы, т. е. ожидается профицит бюджета. Тогда в пределах допустимого можно несколько увеличить расходы. Сложности возникают, когда доходы не покрывают расходов (дефицит бюджета). Решить эту проблему в принципе можно двумя путями: увеличить доходы или уменьшить расходы. Для федерального бюджета главными способами увеличения доходов выступало либо увеличение размера налоговых поступлений (путем введения новых налогов или увеличения налоговых ставок по уже существующим), либо размещение государственного займа (как внутреннего, так и внешнего). Конечно, в распоряжении государства остается и такой способ, получения дополнительного бюджетного дохода, как эмиссия. Но все эти способы увеличения бюджетных доходов имеют известные пределы: увеличение налогового бремени приводит к замедлению темпов экономического развития, вызывает раздражение, а то и прямое сопротивление общества; займы чреваты тем, что их нужно рано или поздно возвращать (да еще с процентами), и тогда они превращаются из дохода в расход, увеличивая нагрузку на бюджет; эмиссия дезорганизует денежную систему, порождают инфляцию, обесценивает национальную денежную единицу. Поэтому для федерального бюджета в данной ситуации наиболее приемлем такой метод бюджетного регулирования, как сокращение бюджетных расходов.

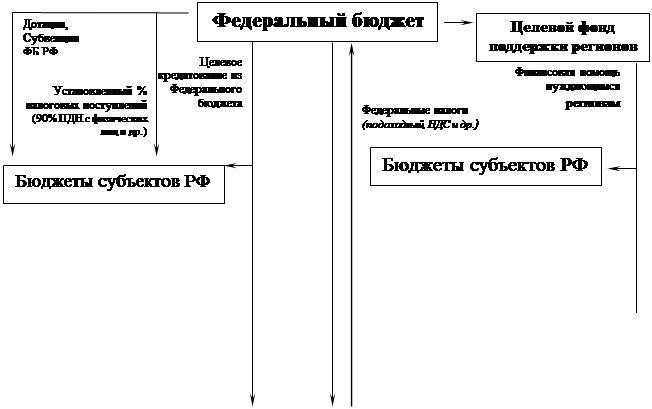

Несколько в другом положении находятся бюджеты субъектов Российской Федерации и местные бюджеты: закрепленных за этими бюджетами доходов заведомо не хватает для покрытия их расходов. Собственно в разграничение доходов и расходов между федеральным бюджетом, бюджетом субъекта Российской Федерации и местным бюджетом заложен именно этот принцип. Возможности же по увеличению собственных доходов у этих бюджетов весьма невелики. Поэтому включаются «в работу» механизмы бюджетного регулирования (Приложение 1).

В системе бюджетного федерализма должны функционировать три важнейших финансовых механизма: механизм распределения расходных полномочий; механизм распределения налоговых полномочий и налоговой базы; механизм бюджетных трансфертов, обеспечивающих итоговую сбалансированность всех уровней бюджетной системы. Если эти механизмы неэффективны, то принципы и цели взаимодействия бюджетов не могут быть реализованы в полной мере.

1.1.3.Принципы функционирования бюджетной системыРоссийской Федерации

В основе бюджетного регулирования лежат определенные принципы, основополагающие идеи, реализация которых позволяет правильно составить, утвердить и исполнить бюджет, чтобы финансовые средства использовались максимально эффективно для государства и общества.

Бюджетный кодекс Российской Федерации, Налоговый кодекс Российской Федерации, Таможенный кодекс Российской Федерации и другие нормативные акты создают систему финансового регулирования, устанавливают общие принципы бюджетного и налогового законодательства Российской Федерации, служат совершенствованию налогового администрирования, системы контроля за соблюдением налоговой дисциплины, упорядочению системы ответственности за налоговые правонарушения.

Общие принципы функционирования бюджетной системы Российской Федерации, правовое положение субъектов бюджетных правоотношений, порядок регулирования межбюджетных отношений, основы бюджетного процесса в Российской Федерации, основания и виды ответственности устанавливает Бюджетный кодекс Российской Федерации.

Общие принципы для бюджетной системы закреплены в статье 28 Бюджетного Кодекса РФ:

√ единство бюджетной системы РФ (ст. 29);

√ разграничение доходов и расходов между уровнями бюджетной системы РФ (ст. 30);

√ самостоятельности бюджетов (ст. 31);

√ полноты отражения доходов и расходов бюджета, бюджетов государственных внебюджетных фондов (ст. 32);

√ сбалансированности бюджета (ст. 33);

√ эффективности и экономности использования бюджетных средств (ст. 34);

√ общего (совокупного) покрытия расходов бюджета (ст. 35);

√ гласности (ст. 36);

√ достоверности бюджета (ст. 37);

√ адресности и целевого характера бюджетных средств (ст. 38).

Так, принцип разграничения доходов и расходов между уровнями бюджетной системы РФ предусматривает закрепление соответствующих видов доходов (полностью или частично) и полномочий по осуществлению расходов за органами государственной власти РФ, органами государственной власти субъектов РФ и органами местного самоуправления.

Самостоятельность бюджетов обеспечивается наличием собственных источников доходов и правом определить направления их использования. Сосредоточение финансовых ресурсов в бюджетах разных уровней позволяет органам государственной власти и управления иметь финансовую базу для реализации своих полномочий[11]. При этом, важно, чтобы доходная и расходная части бюджетов по своему составу находились в полном соответствии с разграничением функций органов государственной власти по уровням управления.

Принцип полноты требует отражения в бюджете всех доходов и расходов, точного обоснования дополнительного привлечения средств. Все намерения по осуществлению расходов должны быть открыты для конкуренции за бюджетные средства с другими представлениями и принятия альтернативных решений.

Принцип сбалансированности бюджета означает, что объем предусмотренных бюджетом расходов должен соответствовать суммарному объему доходов бюджета и поступлений из источников финансирования его дефицита.

Принцип эффективности и экономности использования бюджетных средств означает, что при составлении и исполнении бюджетов уполномоченные органы и получатели бюджетных средств должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств или достижения наилучшего результата с использованием определенного бюджетом объема средств.

Правовое регулирование бюджетного процесса должно обеспечивать необходимую для принятия бюджета и его исполнения степень детализации поведения участников процессуальных правоотношений и быть рациональным, эффективным.

Принцип общего (совокупного) покрытия расходов означает, что все расходы бюджета должны покрываться общей суммой доходов бюджета и поступлений из источников финансирования его дефицита. Это предусматривает отказ по возможности от использования целевых бюджетных и внебюджетных фондов, поскольку только в таких условиях можно добиться оптимальной расстановки приоритетов среди многочисленных потребностей в расходах, обеспечить финансовую прозрачность бюджета и правильность принимаемых решений в сфере финансовой политики.

Принцип гласности предполагает прозрачность бюджета, что означает соблюдение следующих требований:

⌂ предварительного обсуждения проектов бюджета на открытых заседаниях парламента;

⌂ обязательного опубликования утвержденных бюджетов после принятия закона о них, а также отчетов об исполнении бюджетов;

⌂ сообщения о ходе исполнения бюджетов в течение года;

⌂ публикацию отчета об исполнении бюджета.

Достоверность проявляется в надежности показателей прогноза социально-экономического развития соответствующей территории и реалистичности расчета доходов и расходов бюджета. Этот принцип осуществляется тем лучше, чем острее конкуренция за бюджетные средства и чем полнее взаимный контроль сторонников альтернативных направлений использования средств. Также большое значение имеет наличие полной информации о результатах исполнения бюджета в текущем финансовом году.

Принцип адресности и целевого характера бюджетных средств означает, что финансовые ресурсы выделяются конкретно-определенным получателям с обозначением целей их расходования.

Еще одним принципом бюджетного регулирования является принцип ежегодности бюджета, из чего вытекает цикличность бюджетного процесса в целом. Годовой бюджет составляется на один финансовый год, который соответствует календарному году и длится с 1 января по 31 декабря. Составление и принятие проекта бюджета обязательно до начала финансового года. Принцип ежегодности дает возможность внести коррективы в социально-экономические прогнозы, учесть тенденции развития рыночной экономики, изменения в темпах роста производства, национального дохода.

Соблюдение правила о ежегодности бюджета позволяет своевременно подвести итоги и составить отчет об исполнении бюджета, сделать бюджетную деятельность более финансово прозрачной, обеспечить эффективный контроль за потоками бюджетных средств.

Принцип публичности и гласности бюджетного процесса предполагает предоставление возможности для общественности и представителей государства обсудить проект бюджета. Широкое обсуждение проектов бюджета, их обязательное опубликование после их принятия, а также отчетность исполнительных органов власти перед представительными органами власти об исполнении бюджета служат обеспечению финансовой прозрачности бюджетной деятельности в государстве. Гласность помогает исполнить бюджет реально и с наименьшими потерями. Гласным должно быть и отклонение от бюджета.

В случае принятия решения об отклонении проекта бюджета или о неутверждении отчетов об исполнении бюджетов в средствах массовой информации должны быть опубликованы необходимые сведения о причинах принятия такого решения.

В настоящее время в Российской Федерации существует достаточное количество нормативных актов, которые используют термин «прозрачность» применительно к бюджетным процессуальным отношениям. В частности, в заявлении Правительства РФ и Центрального банка о политике экономической и финансовой стабилизации, утвержденном постановлением Правительства РФ от 20 июля 1998 года № 851 говорится о повышении прозрачности деятельности естественных монополий операций Центрального банка, органов власти субъектов РФ.

Важным для бюджетного процесса является принцип специализации бюджетных показателей, который означает, что в основе, как составления, так и исполнения бюджета лежит единая бюджетная классификация. Бюджеты всех уровней бюджетной системы Российской Федерации составляются по единой бюджетной классификации – с обязательной группировкой доходов и расходов по общим признакам, присвоением отдельным разделам бюджета точных наименований и порядковых номеров.

Принцип специализации показателей бюджета осуществляется на всех стадиях бюджетного процесса.

Бюджетная классификация - специальный юридический акт, организующий бюджетную деятельность финансовых органов.

Следует отметить, что как специфический объект регулирования госсектор не обозначен в бюджетной классификации ни в части доходов, ни в части расходов. Все имеющиеся в Бюджетном кодексе РФ виды расходных классификаций госбюджета (функциональная, экономическая и ведомственная) не содержат распределения ресурсов по формам собственности, и на основе существующих методик невозможно оценить средства, направляемые непосредственно в госсектор. Можно лишь составить частичное представление на основе анализа статей бюджетной классификации.

Так, при рассмотрении функциональной классификации становится очевидным, что ни одна из расходных статей (даже таких, как государственное и местное самоуправление или национальная оборона) не может быть полностью отнесена к госсектору, а методики определения его доли внутри статей функциональной классификации пока не существует.

Экономическая классификация также не дает оснований для отнесения хотя бы отдельных ее статей только к госсектору. Перечень прямых получателей бюджетных средств хотя и состоит из государственных организаций, однако дальнейшее распределение этих ресурсов предполагает участие в процессе исполнения бюджета предприятий и других форм собственности.

Вместе с тем, благодаря развитию системы Федерального казначейства появилась возможность получать информацию об исполнении федерального бюджета практически по всем разделам бюджетной классификации (в том числе по прямым расходам) в региональном разрезе.

Федеральное казначейство было создано в составе Минфина России. Его становление и развитие происходило на основании указа Президента РФ от 8 декабря 1992 г. № 1556 «О Федеральном казначействе», постановлений Правительства РФ от 27 августа 1993 г. № 864 «О Федеральном казначействе Российской Федерации» (утвердившем Положение о Федеральном казначействе) и от 28 августа 1997 г. № 1082 «О мерах по ускорению перехода на казначейскую систему исполнения федерального бюджета» и последующих нормативно-правовых актов.

Федеральное казначейство состоит из Главного управления Федерального казначейства (ГУФК), являющегося структурным подразделением центрального аппарата Минфина России на правах департамента, подчиненных ему управлений Федерального казначейства (УФК) по субъектам Федерации и территориальных органов Федерального казначейства (ОФК) в городах, районах и районах в городах.[12]

Выбор из имеющегося перечня методов бюджетного регулирования госсектора определяется на стыке потребностей и возможностей развития. При определении размеров, направлений, конкретных объектов и механизмов бюджетного финансирования госсектора нужно принимать во внимание его возможности в процессе создания и увеличения ВВП, однако система государственных приоритетов в распределении ресурсов между государственным и частным (смешанным) секторами экономики и внутри собственно госсектора на сегодняшний день отсутствует.

Вместе с тем, как справедливо считают специалисты,[13] четкое разграничение частных, общественных и смешанных благ является предпосылкой для разработки рациональной бюджетной стратегии регулирования госсектора, позволяет определить границы, формы и методы участия государства в управлении его экономикой.

Рассмотрим эти формы и методы более подробно.

1.2. Формы и методы бюджетного регулирования 1.2.1.Обзор форм и методов бюджетного регулирования

Начиная анализ форм и методов бюджетного регулирования, прежде всего выделим методы государственного воздействия на экономику, которые, как полагают специалисты, можно сгруппировать следующим образом.[14]

Во-первых, косвенные методы финансового и денежно-кредитного регулирования, включающие: - налоговую политику (установление налоговых ставок и предоставление налоговых льгот); - амортизационную политику (установление норма амортизации, индексация амортизационных отчислений, ускоренная амортизация); - кредитную политику (регулирование учетной ставки, осуществляемое Центральным банком; установление и изменение размеров минимальных резервов, которые финансовые институты страны обязаны хранить в Центральном банке и т.п.); - таможенную политику (установление экспортно-импортных таможенных пошлин).

Во-вторых, прямое государственное финансовое регулирование «(распределение бюджетных инвестиций, дотации и т.д.).

В-третьих, методы регулирования производственной деятельности (заказы на поставки продукции и выполнение работ для государственных нужд, квотирование и лицензирование).

В-четвертых, государственное предпринимательство (участие в управлении предприятиями смешанной формы собственности с долей акций, принадлежащих государству). Для эффективной реализации экономической политики важно обеспечить комплексность и взаимоувязанность всех мер государственного воздействия на экономику. Они должны формироваться и обобщаться в едином пакете документов, отражающих социально-экономическую стратегию государства.

Формы и методы бюджетного регулирования отличаются многообразием.[15] Финансовая деятельность государства осуществляется в различных формах. Прежде всего, государственное регулирование сочетает формы прямого и косвенного регулирования. Экономическое регулирование достигается многочисленными методами - денежной и кредитной политикой, налоговой политикой, политикой государственных расходов, управлением государственным долгом, внешнеторговой политикой, лицензированием экспортных потоков, таможенным налогообложением, нетарифными методами ограничения импорта.

Административная форма государственного регулирования применяется, как правило, в области, где методы административного воздействия оказываются достаточно эффективными, а их применение становится совершенно необходимым. «В экономически развитых государствах существуют десятки тысяч нормативных актов, которые должны соблюдать все участники экономических отношений. Административно-нормативные, административно-контрольные функции государственных ведомств составляют неотъемлемое звено современного рыночного хозяйства».[16] Мировая практика государственного регулирования экономики подтверждает использование форм прямого и косвенного воздействия, однако тенденции развития той или другой формы, мотивы, методы, направленность и мера вмешательства в каждой стране имеют свою существенную специфику.

Бюджетное регулирование осуществляется как в правовой, так и неправовой форме.

Правовая форма заключается в мобилизации, распределении и использовании финансовых ресурсов. Для реализации этой формы государство использует финансово-правовые акты.[17]

Методами бюджетного регулирования являются:

а) распределение расходов между отдельными видами бюджетов, входящих в бюджетную систему;

б) установление собственных (постоянно закрепленных) доходов для каждого звена бюджетной системы;

в) установление налогов, передаваемых из вышестоящих бюджетов в нижестоящие в целях сбалансирования последних. Данные налоги принято именовать «регулирующие налоги»;

г) сбалансирование нижестоящего бюджета путем оказания ему финансовой помощи из вышестоящего бюджета на основе безвозвратного предоставления денежных средств (дотация, субвенция, субсидия);

д) межбюджетное кредитование в виде в виде бюджетного кредита или бюджетной ссуды;

е) сокращение бюджетных расходов, включая секвестирование.

Основным методом бюджетного регулирования является установление твердо закрепленных и регулирующих доходов.

Закрепленные доходы - это доходы, которые в соответствии с законодательством полностью или в твердо фиксированной доле (в процентах) на постоянной или долговременной основе (не менее пяти лет) поступают в соответствующий бюджет. Перечень налогов и приравненных к ним платежей, закрепленных за бюджетами разных уровней, предусмотрен в главах 7,8 и 9 БК РФ.

Регулирующие доходы бюджетов. Это доходы, которые передаются в бюджет в целях сбалансированности его доходов и расходов, в виде процентных отчислений от налогов и других платежей по нормативам, определяемым при утверждении бюджета на предстоящий финансовый год (ст. ст. 48, 63 БК РФ).

Так, федеральный бюджет уступает бюджету право на зачисление денежных сумм, собранных на территории данного региона в результате уплаты налогов, отнесенных к федеральным. В этом случае федеральный налог становится регулирующим доходом бюджета субъекта Российской Федерации. Отметим, что практика бюджетной деятельности «подсказала» какие из видов федеральных налогов наиболее удобно использовать в качестве регулирующих доходов бюджетов субъектов Российской Федерации, т. е. наработаны определенные стандарты при использовании налогов в роли методов бюджетного регулирования.

Аналогичным образом осуществляется бюджетное регулирование в связке «бюджет субъекта Российской Федерации - местный бюджет»: бюджет субъекта Российской Федерации уступает местному бюджету право на зачисление денежных сумм, собранных на территории данного муниципалитета в результате уплаты налогов, отнесенных к налогов субъектов Российской Федерации. В этом случае налог субъекта Российской Федерации становится регулирующим доходом местного бюджета. Кроме того, бюджет субъекта Российской Федерации может передать местному бюджету доходы, которые получит от федеральных налогов, переданные бюджету субъекта Российской Федерации в качестве регулирующего дохода. В результате будет иметь место вторичное перераспределение федеральных налогов, с преобразованием их из регулирующего дохода бюджета субъекта Российской Федерации в регулирующий доход местного бюджета.

Поскольку размер регулирующего налога, идущего на нужды нижестоящего бюджета, выражается в процентах от общей суммы этого налога, собранной на данной территории, то в практике бюджетной деятельности этот метод бюджетного регулирования именуется как метод установления процентных отчислений от регулирующих налогов.

Если названные методы оказались недостаточными для достижения сбалансированности конкретного бюджета, применяются методы оказания прямой финансовой поддержки (ст. 44 БК РФ) из вышестоящего бюджета нижестоящему в форме дотации, субвенции или субсидии.

Дотация[18] - бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ на безвозмездной и безвозвратной основах для покрытия текущих расходов (ст. 5 БК РФ).

Субвенция[19] - бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ или юридическому лицу на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов (ст. 5 БК РФ).

В отличие от дотации субвенция предоставляется на финансирование конкретного мероприятия в течение определенного срока и в случае неиспользования ее в срок или использования не по назначению, подлежит возврату предоставившему ее органу. При нарушении условий предоставления и использования субвенций их выделение прекращается.

Субсидия[20] - бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ, физическому или юридическому лицу на условиях долевого финансирования целевых расходов (ст. 5 БК РФ).

Субсидию объединяет с субвенцией то, что оба вида предоставления денежных средств носит целевой характер, а также то, что они осуществляются на безвозвратной и безвозмездной основе. Однако субсидия выражает долевое участие вышестоящего бюджета в финансировании того или иного мероприятия или бюджетной программы нижестоящего звена бюджетной системы, т. е. в данном случае часть расходов будет покрываться вышестоящим бюджетом, а часть - нижестоящим.

Трансферт - наряду с традиционными методами бюджетного регулирования выделяется трансферт, под которым понимается перевод средств из фонда финансовой поддержки регионов в бюджеты нижестоящего территориального уровня. Названный фонд образуется за счет процентных отчислений от фактически поступающих в вышестоящий бюджет доходов.

Предоставление денежных средств из вышестоящего бюджета нижестоящему в процессе бюджетного регулирования может быть осуществлено на возвратной основе, т. е. посредством кредитования.

Бюджетный кодекс Российской Федерации говорит в данном случае о двух формах кредитования: бюджетном кредите и бюджетной ссуде.

Бюджетный кредит - форма финансирования бюджетных расходов, которая предусматривает предоставление средств другому бюджету на возвратной и возмездной основе.

Бюджетная ссуда - бюджетные средства, предоставленные одним бюджетом другому бюджету на возвратной, безвозмездной или возмездной основе на срок не более шести месяцев в пределах финансового года (ст. 6 Бюджетного кодекса Российской Федерации).

Как мы видим, отличие бюджетной ссуды от бюджетного кредита заключается лишь в сроке предоставления денежных средств на заемной основе: в определении бюджетного кредита этот срок не упомянут, в определении бюджетной ссуды он оговаривается (не более шести месяцев).

Следует отметить, что данного признака явно недостаточно для установления каких-либо существенных различий между бюджетным кредитом и бюджетной ссудой. И в целом представляется, что введение в законодательство столь тонких и недостаточно определенных различий между методами бюджетного регулирования, основанных на кредитной основе, лишь запутывает систему этих методов и затрудняет практику бюджетного регулирования. К тому же, если быть точным, то кредит представляет собой экономическую категорию, выражающую возвратное движение денежных средств. Понятие «ссуда» более относится к правовой категории, опосредующей «кредит» как экономическую категорию. Иными словами, соотношение понятий «бюджетная ссуда» и «бюджетный кредит» это соотношение правовой формы и экономического содержания бюджетного отношения, опосредующего возвратное движение денежных средств.

Отличительными чертами бюджетной ссуды и бюджетного кредита от других форм финансовой помощи (дотаций, субсидий и субвенций) выступает следующее. Во-первых, бюджетная ссуда и бюджетный кредит предоставляются на договорной основе, т. е. на основе встречного волеизъявления сторон: при предоставлении ссуды или кредита из федерального бюджета бюджету субъекта Российской Федерации - соответственно органов государственной власти Российской Федерации, с одной стороны, и органов государственной власти субъекта Российской Федерации, с другой стороны, где названные органы представляют федеральный бюджет и бюджет субъекта Российской Федерации; при предоставлении ссуды или кредита из бюджета субъекта Российской Федерации местному - на основе встречного волеизъявления соответственно органов государственной власти субъекта Российской Федерации, с одной стороны, и органов местного самоуправления, с другой, где названные органы представляют бюджет субъекта Российской Федерации и местный бюджет. Следует иметь в виду, что данный договор будет не гражданско-правовым, а финансово-правовым (конкретнее, бюджетно-правовым), а само кредитование как метод бюджетной деятельности будет выражать диспозитивный метод правового регулирования бюджетного отношения. Во-вторых, бюджетная ссуда и бюджетный кредит предоставляются на условиях возвратности, срочности и (возможно) возмездности. Дотация, субвенция и субсидия предоставляются на условиях безвозвратности и безвозмездности. В-третьих, - и это отличие в финансово-правовой науке считается принципиальным - использование бюджетной ссуды как метода бюджетного регулирования производится на стадии исполнения бюджета, в то время как дотация (субвенция, субсидия) применяются на стадии его составления.[21]

Существует практика, когда вышестоящий бюджет берет на финансирование расходов нижестоящего бюджета. Обычно это осуществляется в рамках общефедеральных целевых программ.

Наконец, если в процессе исполнения бюджета выясняется, что имеющихся доходов недостаточно для покрытия расходов бюджетов, то сокращаются эти расходы. Данный процесс получил название «секвестирование бюджетных расходов». Бюджетный кодекс Российской Федерации не содержит данного понятия, но то, что в практике бюджетной деятельности сокращение расходов бюджета реально применяется как метод бюджетного регулирования, сомнения не вызывает.

Секвестр (от лат. sequestrum - ограничение) - специальный механизм, предусматривающий запрет на расходование средств в определенных пределах, который вводится в случаях, когда при исполнении бюджета происходит превышение установленного уровня бюджетного дефицита, либо сокращаются поступления от доходных источников, в результате чего становится невозможным финансирование в полном объеме предусмотренных бюджетом расходов.

Таким образом, процесс бюджетного регулирования осуществляется сверху вниз: каждый вышестоящий бюджет регулирует нижестоящие бюджеты.

При этом основное отличие собственных (закрепленных) доходов и регулирующих доходов бюджетов заключается в том, что право на собственный доход возникает у бюджета в силу нормативного правового акта (например, Налогового кодекса Российской Федерации или Бюджетного кодекса Российской Федерации) и это право действует столько, сколько будет действовать тот нормативный правовой акт, которым данное право установлено. Право же на регулирующие доходы возникает при утверждении того бюджета, который регулирует нижестоящие бюджеты. И это право действует в течение текущего финансового года (то есть столько, сколько действует правовой акт, утвердивший вышестоящий бюджет).

1.2.2. Револьверное финансирование (метод переходящих расходов)Наш анализ будет неполным, если мы не рассмотрим такой метод регулирования, как револьверное финансирование. Этот метод предполагает закрепление за той или государственной структурой определенного бюджета, который без обсуждений в правительстве и Государственной думе передается главным распорядителям средств.

Преимущество указанного подхода состоит в том, что в этом случае данная структура не зависит от произвольных решений органов законодательной или исполнительной власти.

Предложенный метод предполагает следующие шаги:

∆ объем финансирования фиксируется и утверждается Государственной думой на среднесрочный период (например, на пять лет) по представлению главных распорядителей (возможно, напрямую в Бюджетный комитет, минуя правительство) и автоматически возобновляется на протяжении этого периода;

∆ распределение средств по целевым статьям расходов передается в ведение главных распорядителей. В принципе возможны разные схемы распределения фиксированных бюджетов. Можно остановиться на нормативном методе как наиболее привычном и понятном. Либо можно постепенно реализовывать переход к финансированию не сети, а целевых программ. При этом можно избежать недостатков нормативного метода (применение единых нормативов к разным единицам);

∆ для обеспечения гарантированного выделения средств в рамках фиксированных бюджетов следует предусмотреть механизм реализации права главных распорядителей на безакцептное списание со счетов Главного управления Федерального казначейства средств по этой части финансирования в случае их неперечисления в установленные сроки;

Фактически именно такая система финансирования существует в России применительно к судебной власти на протяжении последних двух-трех лет. В последние годы на финансирование судебной системы стабильно расходовалось чуть менее одного процента от общих расходов федерального бюджета. Однако принципиальное отличие заключается в том, что этот один процент судебной системе не гарантирован и его нужно «выбивать» ежегодно.

Недостатки этого метода состоят, в частности, в том, что он не снимает с повестки вопрос об определении этой фиксированной суммы или доли, т. е. определения расходных потребностей.

Револьверное финансирование призвано обеспечить минимальные стандарты качества.

1.2.3. Программно-целевое финансированиеПрограммно-целевое финансирование предполагает системное выделение денежных средств в соответствии с утвержденными долгосрочными программами, направленными на решение определенных социально-экономических задач, и предусматривает создание особого организационно-процедурного механизма. Функционирование этого механизма подчинено следующим принципам:

√ соблюдение единого подхода к формированию фондов финансирования программы;

√ оптимальное распределение ресурсов по направлениям (подпрограммам, проектам, видам работ) и этапам осуществления мероприятий;

√ возможности гибкого, с учетом хода реализации программы, перераспределения средств.

Методы, с помощью которых цели плана увязывались с ресурсами с помощью программ, хорошо известны в России. Программно-целевые методы используются в основном для долгосрочного планирования.

Преимущества программно-целевого финансирования состоят в том, что:

√ финансируется не сеть учреждений, а совокупность мероприятий, превращающих затраченные средства в общественно значимые результаты;

√ появляется возможность многолетнего бюджетирования и, как следствие, обеспечение ресурсами не только текущих потребностей, но и капитальных затрат;

√ гибкое перераспределение средств между различными элементами производства и концентрация их на наиболее важных участках обеспечивает более эффективное расходование бюджетных ресурсов.

Но у программно-целевого финансирования есть недостатки:

- создание организационно-процедурного механизма программно целевого финансирования может оказаться, как показывает российская практика, очень затратным делом, поглощающим значительную часть ресурсов, мобилизуемых на реализацию собственно программных целей (дирекции программ, дирекции подпрограмм, здания для дирекций и т. д.);

- объединение и последующее «гибкое перераспределение» финансовых ресурсов, например, таких влиятельных министерств и ведомств, как МВД, Минюст и Судебный департамент, представляется на сегодняшний день вообще маловероятным;

- печальная судьба целевых программ (ближайших родственниц программно-целевого финансирования) в России свидетельствует, что деньги министерствам выделяются всегда, а целевые программы финансируются в стопроцентном объеме редко.

За 1992-2000 годы финансировалось 235 целевых программ и подпрограмм. Однако сроки действия целевых программ и сроки их финансирования, как правило, не совпадали. Некоторые программы утверждались без источников финансирования. Основная масса программ недофинансировалась в среднем на 65-80 процентов. Проверки показали, что в первую очередь финансировались оплата труда и неотложные первоочередные платежи. Практически по всем программам имело место нецелевое использование выделенных средств.

За время своего существования программы меняли заказчика, объемы финансирования, программы переходили в подпрограммы и наоборот.

Для исполнения федеральных целевых программ, в реализации которых участвуют несколько органов исполнительной власти, было характерно отсутствие координации работ и отсутствие контроля над использованием средств федерального бюджета. Имеются многочисленные подтверждения того, что бухучет и отчетность по федеральным целевым программам ведутся с многочисленными нарушениями. В частности, средства федерального бюджета списывались по целевым программам без подтверждающих документов о выполненных работах или оказанных услугах.

Метод программно-целевого финансирования широко используется в практике подготовки бюджетов таких стран, как США и Великобритания. Он способствует концентрации финансовых ресурсов в распоряжении руководителей программы и достижению внутренней взаимосвязанности финансовых ресурсов с целями конкретных программ. Но это не единственный метод, используемый в зарубежной практике. Рассмотрим зарубежный опыт в сфере бюджетного регулирования более подробно.

1.3.Методики выделения финансовой помощи регионамРассмотрим с теоретической точки зрения виды трансфертов, выделяемых региональным бюджетам. С. Синельников и другие исследователи подразделяют все выделяемые нижестоящим бюджетам гранты (трансферты) на три типа.[22]

Во-первых, выделение грантов может быть связано с «переливом выгод», который заключается в том, что не все выгоды, создаваемые с помощью бюджетных расходов субнационального образования, потребляются населением данного образования.

Во-вторых, причиной использования межбюджетных трансфертов является необходимость перераспределения доходов, которая может диктоваться, как политическими причинами, заключающимися в наличии ограничений по минимальному уровню жизни, обеспечиваемому населению во всех регионах, так и соображениями, вытекающими из требований к построению рациональной налоговой системы. Данный вид трансферта, направленный на изменение доходов нижестоящих уровней власти, не приводит к изменению относительных цен государственных услуг.

В-третьих, причиной выделения гранта могут являться политические обязательства национальных органов власти, в соответствии с которыми они должны обеспечивать минимальный или стандартный уровень оказания государственных услуг в стране независимо от того, из бюджета какого уровня финансируется производство соответствующего общественного блага. Для поддержания определенного уровня предоставления общественных благ национальное правительство использует механизм целевых грантов на их финансирование. Такой способ финансирования субнациональных бюджетных расходов позволяет, с одной стороны, сохранить контроль субнациональных властей над соответствующими расходами, а с другой, - создать механизм стимулирования повышения уровня предоставления государственных услуг субнациональными властями.

Основные модели в области распределения финансовой помощи бюджетам субнациональных административно-территориальных образований можно разделить на два класса:

√ модели без введения ограничения на средства национального бюджета, направляемые на цели межбюджетного выравнивания, в которых объем финансовой помощи конкретному административно-территориальному образованию задается с помощью зависимости размера субсидии от некоторых показателей доходов (доходного потенциала) и расходов (расходных потребностей) субнациональных бюджетов, претендующих на получение финансовой помощи;

√ модели, учитывающие ограниченность средств федерального бюджета и подразумевающие, что источником ресурсов для выравнивающих трансфертов являются бюджеты территорий-доноров.

При этом следует отметить, что оба класса моделей могут быть построены на основе выравнивания как фактических расходных и доходных показателей территориальных бюджетов, так и потенциальных либо нормативных показателей расходов и доходов субнациональных бюджетов, что является одним из важных факторов, определяющих способность механизма распределения финансовой помощи создавать стимулы для получателей по сбору собственных налогов и повышению уровня собственных расходов. Необходимо также указать на то, что представленные ниже модели распределения финансовой помощи построены с учетом предпосылки о том, что размер финансовой помощи региону может принимать как положительные, так и отрицательные значения.

Рассмотрим первый тип моделей распределения выравнивающих трансфертов субнациональным бюджетам, который не предусматривает введение фактора ограниченности средств центрального бюджета в расчет финансовой помощи. При такой постановке задачи можно выделить следующие базовые варианты расчета объема финансовой помощи бюджету i-го административно-территориального образования (в расчете на одного потребителя общественных благ):

Одним из наиболее простых вариантов расчета сумм финансовой помощи субнациональным бюджетам является покрытие разрыва между расходами и доходами субнациональных бюджетов, либо их оценкой, без приведения данных показателей в соответствие с некоторыми средними по стране величинами. Данный способ расчета трансфертов включает следующие основные формы расчета сумм финансовой помощи:

1.Выделение трансферта в зависимости от фактической величины собственных доходов и расходов бюджета территории. В данном случае объем трансферта i-му региону равен

| Tri = Ei – Ti | (1) |

где Tri – объем финансовой помощи i-му региону;

Ei – собственные расходы бюджета i-го региона;

Ti– собственные доходы бюджета i-го региона.

Данная форма распределения финансовой помощи является самой простой и применяется обычно в государствах с низкой степенью автономии субнациональных властей как в вопросах определения уровня расходов, так и доходов субнациональных бюджета.

К примеру, система распределения финансовой помощи (дотаций) в СССР была построена именно по этому принципу.

2. Вместо фактических значений собственных расходов и доходов субнациональных бюджетов, в формуле расчета финансовой помощи могут использоваться показатели нормативных расходных потребностей и/или налогового потенциала субнациональных властей. В этом случае формула принимает вид:

|

| (2) |

где ![]() – стандартная (средняя или максимальная) налоговая ставка, из которой исходят национальные власти при расчете налогового потенциала территорий в целях осуществления межбюджетного выравнивания;

– стандартная (средняя или максимальная) налоговая ставка, из которой исходят национальные власти при расчете налогового потенциала территорий в целях осуществления межбюджетного выравнивания;

![]() – оценка необходимых расходов бюджета i-го региона;

– оценка необходимых расходов бюджета i-го региона;

Bi – фактическая налоговая база в i-том регионе.

В приведенном виде формула межбюджетного выравнивания используется при распределении как выравнивающих трансфертов, так и оказания специфических видов финансовой помощи.

В отличие от первого из рассмотренных вариантов механизма определения объемов финансовой помощи регионов, основанного на показателях, рассчитанных для одного региона, в большинстве государств мира с многоуровневым бюджетным устройством используются методики распределении финансовой помощи, целью которых является приведение выравниваемых показателей на субнациональном уровне к некоторому среднему по стране показателю. В их числе можно выделить следующие основные варианты.

1. Выделение трансферта в зависимости от соотношения налогового потенциала властей – получателей финансовой помощи со средним по стране (стандартным) показателем налогового потенциала:

|

| (3) |

где ![]() - стандартная налоговая база, используемая в целях межбюджетного выравнивания.

- стандартная налоговая база, используемая в целях межбюджетного выравнивания.

В качестве примера распределения финансовой помощи в соответствии с указанной формулой можно привести канадскую систему распределения средств в рамках программы выравнивающих трансфертов (Equalization payments).

2. Выделение трансферта в зависимости от нормативной потребности субнациональных бюджетов в осуществлении расходов на финансирование определенного уровня необходимых расходов:

|

| (4) |

где en – стандартный (средний) уровень финансирования необходимых бюджетных расходов на единицу общественного блага из субнациональных бюджетов;

Ni – нормативная потребность в обеспечении общественными благами i-го региона на душу населения;

![]() – средняя по стране потребность в обеспечении общественными благами на душу населения.

– средняя по стране потребность в обеспечении общественными благами на душу населения.

В данному случае трансферт представляет собой величину, эквивалентную дополнительным расходам, которые необходимо осуществить на i-ой территории по сравнению со средним по стране уровнем для достижения среднего уровня обеспеченности общественными благами (при средней производительности государственных расходов).

3. Выделение трансферта в зависимости от дополнительной потребности субнациональных бюджетов в финансировании нормативных расходных потребностей, исходя из собственных доходов:

|

| (5) |

В данном случае финансовая помощь i-му региону выделяется в зависимости от потребности бюджета административно-территориального образования в доведении уровня финансирования нормативных расходов до стандартного уровня, исходя из стандартного налогового потенциала (в расчете на душу населения).

Возможны различные комбинации из перечисленных вариантов. Формулы расчета трансфертов с учетом средних по стране показателей также могут применяться совместно с целью достижения комбинированного эффекта. В качестве примера можно привести вариант распределения финансовой помощи, используемый в Австралии для расчетов нецелевых безусловных трансфертов (Financial Adjustment Grants), при котором объем финансовой помощи равен:

|

| (6) |

Отдельным вариантом механизма распределения финансовой помощи субнациональным бюджетам является выделение трансфертов в форме софинансирования производимых субнациональными властями расходов либо потенциальных доходов. В этом случае формула расчета финансовой помощи i-му региону выглядит следующим образом:

|

| (7) |

где k – норма софинансирования (число единиц финансовой помощи на единицу доходов или расходов).

Анализируя рассмотренные варианты механизмов распределения финансовой помощи, следует еще раз остановиться на возможности построения многочисленных комбинаций из данных формул с применением различных показателей. Так, используемая в настоящее время в Российской Федерации формула для распределения трансфертов из Фонда финансовой поддержки регионов (ФФПР) может быть выражена в приведенных выше терминах следующим образом:

|

| (8) |

где в зависимости от этапа выравнивания используются средние или минимально необходимые значения ![]() ,

, ![]() =1, а на втором этапе ко второму слагаемому в формуле добавляется сумма трансферта, полученного на первом этапе. Другими словами, на первом этапе распределения ФФПР происходит распределение средств пропорционально отклонению скорректированного с учетом индекса расходных потребностей налогового потенциала региона (

=1, а на втором этапе ко второму слагаемому в формуле добавляется сумма трансферта, полученного на первом этапе. Другими словами, на первом этапе распределения ФФПР происходит распределение средств пропорционально отклонению скорректированного с учетом индекса расходных потребностей налогового потенциала региона (![]() ) от среднего значения.

) от среднего значения.

На втором этапе распределение осуществляется с целью доведения скорректированного налогового потенциала до минимально гарантированного уровня ![]() . При этом индекс расходных потребностей рассчитывается как отношение расходных потребностей на душу населения в i-ом регионе к среднему по стране уровню. Таким образом, объем трансферта на обоих этапах является функцией от отклонения скорректированного налогового потенциала региона от среднего или минимально необходимого уровня налогового потенциала.

. При этом индекс расходных потребностей рассчитывается как отношение расходных потребностей на душу населения в i-ом регионе к среднему по стране уровню. Таким образом, объем трансферта на обоих этапах является функцией от отклонения скорректированного налогового потенциала региона от среднего или минимально необходимого уровня налогового потенциала.

Как показывает практика, применение определенной формулы распределения финансовой помощи в конкретной стране зависит, во-первых, от желаемых результатов политики распределения трансфертов, а во-вторых, от особенностей государства, в котором происходит распределение финансовой помощи. Так, если задачей национального правительства является стимулирование налоговых усилий получателей, то расчет финансовой помощи должен быть построен на стандартных налоговых ставках, если в цели правительства входит приведение собственных расходов субнациональных властей в соответствие с нормативными, в формуле расчета должны использоваться показатели нормативных расходов. В случае, если в задачи национального правительства входит в буквальном смысле «выравнивание» показателей субнациональных бюджетов (т.е. приведение их в соответствие со средним или иным экзогенно заданным уровнем), то это подразумевает использование формул, основанных на дотировании разницы между территориальным и нормативным (средним) показателем. В иных случаях достаточно субсидирования некоторой потребности в средствах для всех территорий.

В случае, когда центр для каждого региона выбирает долю погашаемого разрыва между нормативными расходами и налоговым потенциалом (т.е. софинансирует фискальный разрыв) при наличии бюджетного ограничения на суммарную величину трансферта, простейшая оптимизационная задача может быть записана следующим образом:

|

| (9) |

где

Tri – объем финансовой помощи, получаемой регионом из федерального бюджета;

![]() - налоговый потенциал региона;

- налоговый потенциал региона;

![]() - нормативы расходов региона.

- нормативы расходов региона.

Решением этой задачи является следующая методика распределения финансовой помощи регионам:

|

| (10) |

где g определяется из условия

|

| (11) |

Таким образом, оптимальной стратегией центра является выделение каждому региону трансферта, который финансирует одинаковую для всех регионов долю от наблюдаемого для данного региона разрыва между нормативными расходами и налоговым потенциалом. При этом единая для всех регионов доля погашаемого разрыва представляет собой отношение средств выделенных на финансовую помощь регионам к суммарной по всем регионам потребности в финансировании разрыва между нормативными расходами и налоговым потенциалом. Аналогичная формула выделения трансферта, может быть выписана для случаев, когда центр ориентируется не на нормативные значения расходов и доходов, а на фактические или когда в расчет принимаются и фактические значения и нормативные оценки.

Анализ действующей в России практики распределения финансовой помощи между регионами показывает, что совокупный объем федеральной финансовой помощи регионам (включая трансферты из Федерального фонда финансовой поддержки регионов и другие виды помощи) распределяется преимущественно в целях покрытия разрыва между доходными и расходными показателями региональных бюджетов.[23]

Фактическое предназначение федеральной финансовой помощи в настоящее время - это не выравнивание минимальной бюджетной обеспеченности регионов в смысле обеспечения некоторого уровня предоставления общественных благ либо получаемых бюджетных доходов, а помощь регионам в финансировании разрыва между установленными законодательством расходными обязательствами и потенциальными (рассчитанными в соответствии с оценками федерального центра) бюджетными доходами (софинансирование центром разрыва между доходами и расходами региона). При этом оценки расходных обязательств и потенциальных доходов на практике в большей или меньшей степени (различной в разные годы) основывались как на фактических значениях доходов и расходов, так и на нормативных величинах расходных потребностей и налогового потенциала. Поскольку дополнительно к Фонду финансовой поддержки регионов, рассматриваются другие виды выделяемой из федерального бюджета финансовой помощи, то можно утверждать, что учет фактических доходов и расходов бюджетов субъектов Федерации при распределении всего объема финансовой помощи до сих пор имеет большое значение по сравнению с нормативными величинами доходов и расходов.

1.4.Зарубежный опыт бюджетного регулированияБюджетное устройство и регулирование в различных странах обусловливаются историческими, культурными, социально-экономическими и политическими факторами, сложившимся распределением полномочий, как между высшими органами государственной власти, так и между центральными и местными органами.

Как закреплено в части первой статьи 131 Конституции Испании: «Государство посредством издания закона может планировать общую экономическую деятельность в целях удовлетворения коллективных потребностей, выравнивания и гармонизации регионального и секторального развития и стимулирования роста доходов и богатства, а также их наиболее справедливого распределения»[24].

Задача по обеспечению гармонизации личных и коллективных интересов, региональных и общественных, по созданию благоприятных условий для экономического развития стоит перед любым современным государством, но решается она по-разному.

В большинстве стран компетенция парламента в бюджетной сфере сводится к следующему: утверждению бюджета, разработанного правительством, контроль за его исполнением и обсуждение правительственного отчета о его исполнении. Так, согласно Основному закону Японии: «Право распоряжаться государственными финансами осуществляется на основе решения Парламента», введение новых и изменение существующих налогов может производиться только на основании закона или при соблюдении условий, предписанных законом; для покрытия непредвиденного бюджетного дефицита решением парламента может быть образован резервный фонд, ответственность за расходование которого возлагается на Кабинет.[25]

В Германии Парламент (орган законодательной власти) обсуждает проект бюджета, принимает бюджет, а также утверждает с учетом замечаний федеральной счетной палаты ежегодный правительственный отчет об исполнении бюджета, представляемый федеральным министерством финансов.

Федеральное министерство финансов Германии отвечает за реализацию консолидированного государственного бюджета, который включает бюджет федерации с ее специализированными внебюджетными фондами, бюджеты федеральных земель и общин. На него возложена задача контролировать ход исполнения государственного бюджета, вмешиваясь при необходимости, например путем секвестрования.

Государственный бюджет Великобритании состоит из двух частей: Консолидированный фонд и Национальный фонд займов. Основная часть ресурсов государственного бюджета проходит по Консолидированному фонду, который представляет собой счет текущих поступлений средств и их расходования. Национальный фонд займов представляет собой бюджет капиталовложений. Превышение доходов над расходами Консолидированного фонда зачисляется в доходную часть Национального фонда займов. Если же в Консолидированном фонде имеется дефицит, то он покрывается ссудой из Национального фонда займов, на эту сумму Правительство увеличивает государственный долг.

Консолидированный фонд - специальный счет Министерства финансов Великобритании в Банке Англии. Средства с данного счета могут выделяться только с разрешения Парламента и под контролем специального должностного лица Палаты общин - Контролера (генерального аудитора), или как его еще именуют - Генерального контролера.[26]

Любое перечисление средств из указанного фонда без разрешения Парламента рассматривается как незаконное, а выделенные средства подлежат возврату.

Бюджетная система Великобритании включает два основных звена: государственный бюджет, через который перераспределяется около половины национального дохода государства и местные бюджеты, которые формально обособлены. Поэтому бюджетный процесс в центральных и местных органах власти имеет свою специфику.

Ежегодно в Великобритании принимаются два основных финансовых закона, регулирующих отношения в бюджетной сфере: закон об ассигнованиях, предметом которого являются государственные расходы, а также закон о финансах, в котором закрепляются государственные доходы и их источники.

Бюджетные полномочия шведского парламента Риксдага определяются основным конституционным документом – Формой правления 1974 года. Девятая глава «Финансовая власть» закрепляет бюджетно-финансовый статус шведского представительского органа[27].

Финансирование деятельности государственных органов и учреждений в Швеции осуществляется на основе так называемых «рамочных» ассигнований. Прежнее детальное регулирование использования ими финансовых ресурсов постепенно заменено более широкой свободой действий в финансовой сфере, но с учетом ответственности организации за результаты своей деятельности. Также финансируемым органам предоставлена как возможность получения бюджетных кредитов, так и право переноса неиспользованных ассигнований на следующий период[28].

Таким образом, с одной стороны, определяются границы свободной финансовой деятельности организаций, а с другой, обеспечивается эффективность управленческого механизма.

В регламентационных актах и специализированных директивах конкретным учреждениям правительство уточняет цели и критерии их деятельности, равно как и требования к представлению учреждениями информации о своей деятельности[29].