Класифікація податків дає можливість більш повно висвітлити сутність та функції податків, показати їх роль у податковій політиці держави, напрям і характер впливу на соціально-економічну сферу.

Класифікація податків

1) По методу встановлення оподатковування податки можуть бути прямими і непрямим, що обумовлює можливість їхнього перенесення на споживача.

Прямі податки, у свою чергу, підрозділяються на реальні й особисті.

Реальні податки включають податки на землю, промисел і т.п.

До особових податків відносяться прибутковий податок, податок на прибуток, податок на доходи від грошового капіталу, ресурсні платежі, податок на майно.

Прибутковий податок — основний вид прямого податку, що стягується з доходу чи прибутку підприємства, організації, юридичних осіб і надходить у дохідну частину бюджету.

Податок на прибуток — складова частина податкової системи. Він встановлюється у відсотках (ставка податку), є частиною балансового прибутку і служить джерелом перерозподілу національного доходу.

Податок на майно підприємства, що знаходиться на балансі — це сукупність основного капіталу, нематеріальних активів, виробничих запасів і витрат. Податок на майно не може перевищувати 20% від вартості оподатковуваного податком майна.

2) У залежності від характеру ставок розрізняють:

Пропорційні;

Прогресивні;

Регресивні податки.

Пропорційний податок не залежить від розміру доходу, тобто застосовуються однакові ставки.

При прогресивному податку відрахування в бюджет зростають у міру збільшення доходу.

Регресивні ставки зменшуються в міру росту доходу.

Непрямі податки — це податки на товари і послуги, що сплачуються у виді надбавок до ціни і тарифів.

До них відносяться:

акцизи;

податок на додаткову вартість;

мита;

податки на операції з цінними паперами.

Акцизні податки застосовуються в основному для товарів масового споживання і послуг приватних підприємців і організацій. Їх включають у ціну на чи товар тариф. Абсолютна величина акцизного податку встановлюється як надбавка до вільної відпускної ціни товару.

По способу стягування акцизні податки підрозділяються на індивідуальні й універсальні.

Індивідуальний податок стягується з вартості валової продукції підприємства, а універсальний — з одиниці вартості товару.

3) За часом оплати вони класифікуються на одноразові і багаторазові.

Одноразові податки виплачуються один раз на якій-небудь стадії виробництва, багаторазові — на кожній стадії виробничого циклу.

Податки класифікують за кількома ознаками.

За економічним змістом об’єкта оподаткування податки поділяються на податки на доходи, податки на споживання, податки на майно.

Залежно від рівня державних структур, які встановлюють податки, вони поділяються на загальнодержавні і місцеві.

Загальнодержавні податки встановлюються вищими органами влади, їх стягнення є обов”язковим на всій території країни. Вони можуть розподілятись таким чином між ланками бюджетної системи:

повністю надходити до державного бюджету;

повністю надходити до місцевих бюджетів;

розподілятись у визначених пропорціях між державним і місцевими бюджетами.

Місцеві податки встановлюються місцевими органами влади. Існують кілька варіантів повноважень місцевих органів влади щодо їх встановлення :

1) місцеві органи влади мають право встановлювати надбавки до загальнодержавних податків;

2) встановлення місцевими органами місцевих податків в межах переліку, затвередженого вищими органами влади;

3) встановлення місцевими органами влади будь-яких податків без обмежень. Цей варіант суто теоретичний, який на практиці не застосовується.

За способом стягнення розрізняють два види податків - розкладні і окладні. Розкладні податки встановлюються в загальній сумі відповідно до потреб в доходах, а потім цю суму розкладають (розподіляють) по окремих територіальних одиницях або платниках.

Окладні податки передбачають установлення спочатку ставок для всіх платників, а відтак розмір податку для кожного платника залежить від розмірів його бази оподаткування.

За формою оподаткування розрізняють прямі і непрямі податки. Прямі податки встановлюються безпосередньо щодо платників, їх розмір прямо залежить від масштабів об’єкта оподаткування. Непрямі податки встановлюються в цінах товарів і послуг, а їх розмір для окремого платника прямо не залежить від його доходів.

Прямі податки майже не впливають на ціни, але зменшують доходи платників - тим самим впливаючи на обсяги інвестиційного і споживацького попиту. В той же час вони не змінюють структуру попиту, на відміну від деяких видів непрямих податків. Пряма залежність між сумою прямих податків і обсягом доходу сприяє збільшенню можливостей для держави в регулюванні економічних процесів і вирішенні проблем соціальної справедливості за рахунок прогресивних ставок оподаткування. В той же час з фіскальної точки зору вони поступаються непрямим в стабільності надходжень, в рівномірності розподілу надходжень по окремих регіонах, в існуванні більш сприятливих умов щодо ухилення від їх сплати.

Прямі податки поділяються на дві підгрупи : особисті і реальні. Особисті податки встановлюються персонально для конкретного платника, в залежності від його доходу чи майна. Видами особистих податків є прибутковий, майновий, на спадщину та дарування, подушний. Реальні податки передбачають оподаткування за зовнішніми ознаками. До них належать земельний, домовий, промисловий, на грошовий капітал. Наведена вище класифікація прямих податків є вже дещо застарілою, оскільки деякі з вказаних податків не застосовуються не лише в Україні, а й у світі. Тенденції розвитку практики оподаткування свідчать про те, що реальні податки, які були досить поширеними на початку минулого століття поступаються місцем особистим податкам. Тому прямі податки можна поділити на дві підгрупи в залежності від об”єкта оподаткування : податки на доходи та податки на власність.

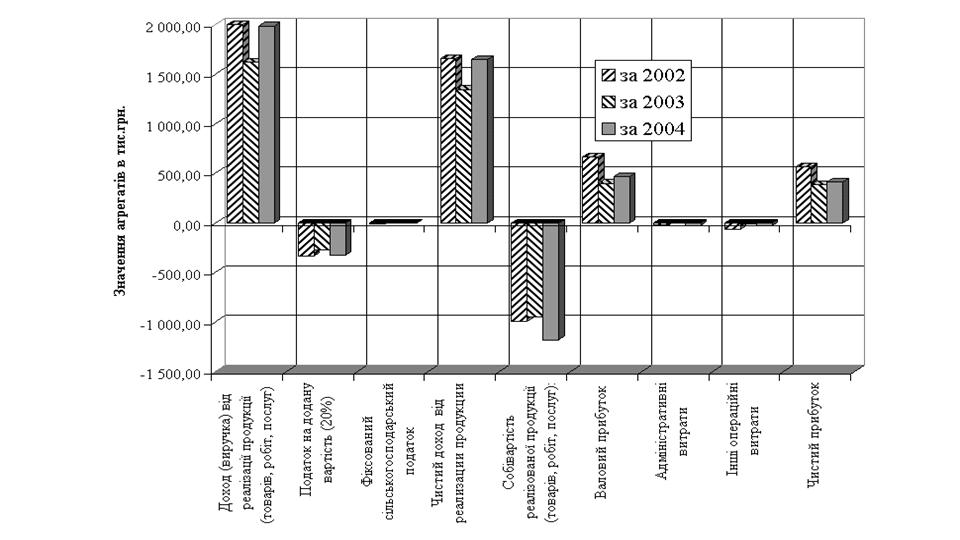

До податків на доходи, які стягуються в Україні належать податок на прибуток підприємств, прибутковий податок з громадян, єдиний податок з суб’єктів малого підприємництва, фіксований сільськогосподарський податок. Серед податків на власність в Україні стягується земельний і податок з власників транспортних засобів. Передбачається введення податку на нерухоме майно громадян і на майно підприємств.

Найбільш поширеними в сучасних умовах є прибуткові податки. Прибутковий податок поділяється на податок з юридичних осіб і фізичних. Податок з фізичних осіб стягується з особистих доходів громадян: заробітної плати, інших доходів, персоніфікованого прибутку підприємців. Податок з юридичних осіб справляється з доходу, у формі якого виступає прибуток, чистий або валовий дохід.

Стягнення прибуткового податку може здійснюватись за двома системами: шедулярною і глобальною. При шедулярній системі оподаткування ведеться окремо по кожному виду доходів. Глобальна система передбачає оподаткування сукупного доходу. Як правило, прибуткові податки стягуються за процентними ставками (пропорційними, прогресивними чи регресивними). Але в Україні застосовуються ще і тверді фіксовані ставки при оподаткуванні фізичних осіб – суб”єктів підприємницької діяльності, які встановлюються у визначеній сумі на місяць в залежності від виду діяльності.

Перевагами прибуткових податків є наступні: рівень оподаткування прямо залежить від доходу, що створює рівні умови в оподаткуванні, крім того за допомогою прогресивних ставок можна збільшувати податковий тягар для доходів, вищих за середні, що має наслідком вирішення проблем соціальної справедливості і підвищує еластичність прибуткових податків відносно ВВП, що сприяє автоматичному регулюванню циклічного розвитку економіки; у цих податків існують великі можливості для регулювання економіки як на мікро- так і на макрорівні. До недоліків прибуткових податків відносять: від них легко ухилитись і приховати, підрахунок бази оподаткування є досить складним для платника, в то й же час податковим органам досить непросто контролювати правильність обчислення цих податків. Крім того, об’єкт оподаткування є нестабільним, і досить сильно його розміри коливаються в процесі циклічного розвитку економіки. Слід додати ще і нерівномірний розподіл надходжень по цих податках по регіонах: як правило, більшість надходжень припадає на індустріально розвинуті території держави.

Податки на власність установлюються відносно майна, яке перебуває в власності чи користуванні платника. В Україні оподатковуються транспортні засоби та земля. Передбачається оподаткування майна підприємств і нерухомого майна громадян.

Переваги податків на власність: сталість надходжень, незначні можливості для ухилення і приховання, простота стягнення, соціальна справедливість. До недоліків відносять обмежену регулюючу функцію, нееластичність надходжень.

Земельний податок встановлюється залежно від площі земельної ділянки та її грошової оцінки і має диференційовані ставки залежно від напряму використання і місця знаходження ділянки. За допомогою земельного податку можна здійснювати економічне регулювання ефективності використання земельних ресурсів та розміщення продуктивних сил.

Податок з власників транспортних засобів стягується як з фізичних, так і юридичних осіб. Основна мета його стягнення – фінансування дорожніх робіт. Ставки цього податку є диференційованими в залежності від виду транспортного засобу і потужності його двигуна.

Далі розглянемо види непрямих податків. В світовій практиці існують три види непрямих податків: акцизи, фіскальна монополія і мито. Hині в Україні стягуються акцизи і мито. Hепрямі податки, на відміну від прямих мають свої переваги і недоліки. Вони ефективніші в фіскальному аспекті, оскільки оподатковують споживання, яке в свою чергу є більш стабільною і негнучкою величиною, ніж прибутки. Від них тяжко ухилитись і досить легко контролювати їх сплату. Hепрямі податки не впливають на процеси нагромадження, але вони регресивні в соціальному аспекті і здійснюють досить значний вплив на загальні процеси ціноутворення. Крім того, за допомогою специфічних акцизів можна впливати на структуру споживання.

Акцизи - це непрямі податки, які встановлюються у вигляді надбавки до ціни. Специфічні акцизи виникли набагато раніше, ніж універсальні. Характерними їх рисами є обмежений перелік товарів, по яких вони стягуються, та диференційовані ставки по окремих групах товарів. Універсальні акцизи відрізняються від специфічних універсальними ставками на всі групи товарів та ширшою базою оподаткування.

Поширення універсальних акцизів зумовлене рядом чинників. Широка база оподаткування забезпечує стійкі надходження до бюджету, які не залежать від змін в уподобаннях споживачів та асортименті реалізованих товарів. Універсальні ставки полегшують контроль податкових органів за правильністю сплати податку. Універсальні акцизи доволі нейтральні до процесів ціноутворення, оскільки податковий тягар рівномірно розподіляється між усіма групами товарів. Такі недоліки непрямих податків, як значний вплив на інфляційні процеси і регресивність в соціальному аспекті виражені в універсальних акцизах яскравіше ніж в інших непрямих податках.

У податковій практиці існують три форми універсальних акцизів: податок з продажів (купівель) у сфері оптової або роздрібної торгівлі, податок з обороту і податок на додану вартість. Об’єктом оподаткування податку з продажу (купівель) у ланках оптової чи роздрібної торгівлі є валовий доход на кінцевому етапі реалізації чи виробництва товарів, тобто оподаткування провадиться лише один раз, на одному ступені руху товарів.

Податок з обороту також стягується з валового обороту, але вже на всіх ступенях руху товарів. Із цим пов’язаний значний недолік податків цієї групи - кумулятивний ефект, який полягає в тому, що в об’єкт оподаткування включаються податки, які були сплачені раніше, на попередніх етапах руху товарів.

Податок на додану вартість сплачується на всіх етапах руху товарів, але об’єктом оподаткування виступає вже не валовий оборот, а додана вартість, що зберігає переваги податку з обороту, але в той же самий час ліквідує його головний недолік - кумулятивний ефект.

Фіскальна монополія - це прибуток держави від реалізації монополізованих державою товарів. При частковій монополії держава монополізує або тільки процес ціноутворення, або ціноутворення і виробництво певних видів товарів, або ціноутворення і реалізацію. При повній монополії держава залишає за собою виключне право на виробництво і реалізацію окремих товарів за встановленими нею цінами.

Мито встановлюється при переміщенні товарів через митний кордон держави, тобто при ввезенні, вивезенні або транспортуванні транзитом. На відміну від інших непрямих податків стягнення мита має на меті не стільки фіскальні потреби держави, скільки формування раціональної структури експорту і імпорту. В залежності від мети введення розрізняють наступні види мита: статистичне, фіскальне, протекціоністське, антидемпінгове, преференційне, зрівняльне.

Список використаної літератури

1. Закон України «Про систему оподаткування» від 25,06,1991 №1251-ХІІ

2. Куценко Т.Ф. Бюджетно-податкова політика, - 2002

3. Білик М.Д., Золотько І.А. Податкова система України: Навч.-метод. посібник для самост. вивч. дисц. — К.: КНЕУ, 2000. — 192 с.

4. Ткаченко Т.:”Податок на прибуток підприємств і прямі зарубіжні інвестиції”//Економика України №4.-Київ.”Преса України”,1998.

5. Гридчина М.В., Вдовиченко Н.И., Калина А.В. Налоговая система Украины: Учеб. пособие. — К.: МАУП, 2000.

Похожие работы

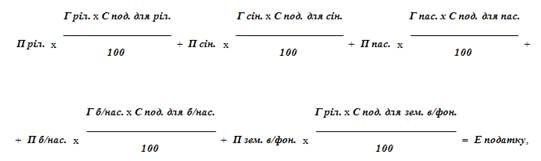

... порядку сплати податків і зборів (обов'язкових платежів) протягом звітного (податкового) року не допускається. Об'єктом оподаткування для платників фіксованого сільськогосподарсь-кого податку (далі - платники податку) є площа сільськогосподарських угідь, переданих сільськогосподарському товаровиробнику у власність або наданих йому у користування, в тому числі на умовах оренди, а також земель ...

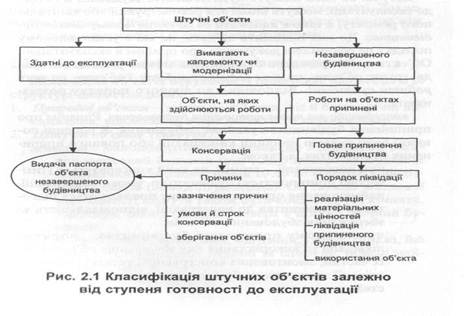

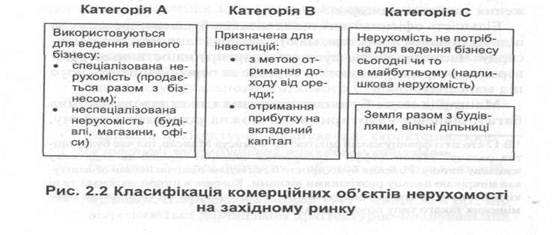

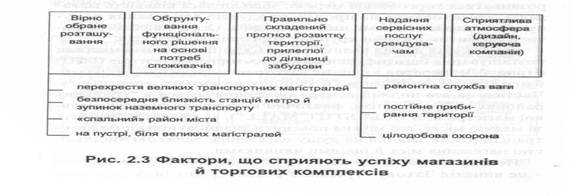

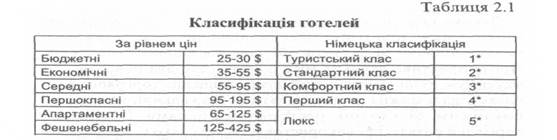

... типологічний критерій, що інтегрує вплив усіх чинників. Тому на практиці застосовують кілька критеріїв, що дають обгрунтоване уявлення про об'єкт нерухомості. 1.3 Характеристика комерційних об'єктів нерухомості На західному ринку нерухомості, що вже сформувався, прийнята така класифікація комерційних об'єктів нерухомості (рис. 2.2). У вітчизняній практиці поки немає єдиної системи класифі ...

... їни та набирають чинності відповідно до законодавства України. Нормативно-правові акти Національного банку можуть бути оскаржені відповідно до законодавства України. Органи місцевого самоврядування як суб’єкт фінансових правовідносин Виключна компетенція сільських, селищних, міських рад: · затвердження програм соціально-економічного та культурного розвитку відповідних адміністративно- ...

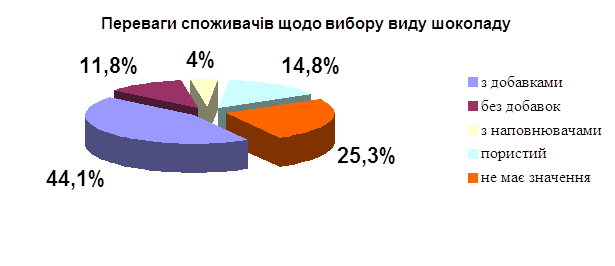

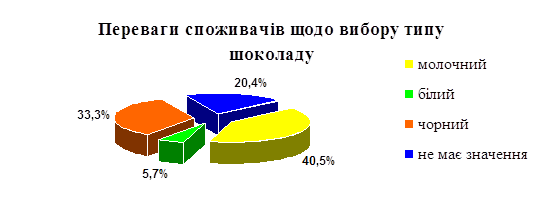

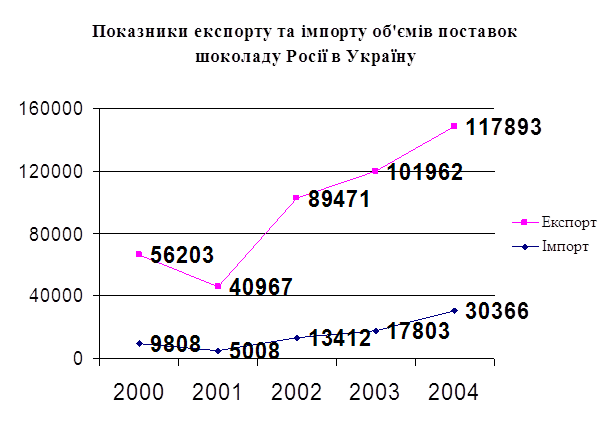

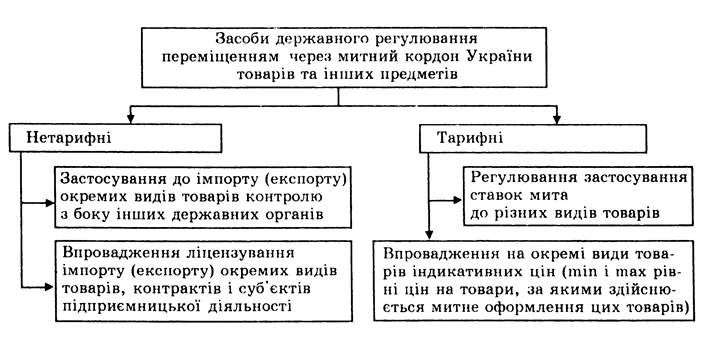

... України. До товарів, що імпортуються на територію України, застосовується національний режим сертифікації. Шоколад підлягає обов’язковій сертифікації, тому при переміщенні через митний кордон України шоколад повинен мати обов’язково сертифікат відповідності (додаток ). До засобів нетарифного регулювання відноситься також контроль державних органів: · експортний контроль · ...

0 комментариев