Навигация

3.3 Облигационные займы

Для повышения эффективности производства в условиях развитой экономики особое значение имеет способность предприятий гибко использовать рыночные инструменты и механизмы в процессе финансирования своей хозяйственной деятельности.

В условиях совершенного рынка, равных ставок налогообложения различных финансовых инструментов и отсутствия регулирующих мер любая структура финансирования предприятия не должна оказывать заметного влияния на результаты его деятельности и рентабельность. Однако в реальных рыночных условиях предприятия часто сталкиваются с различными рисками, что обуславливает наличие определенной иерархии форм и источников финансирования.

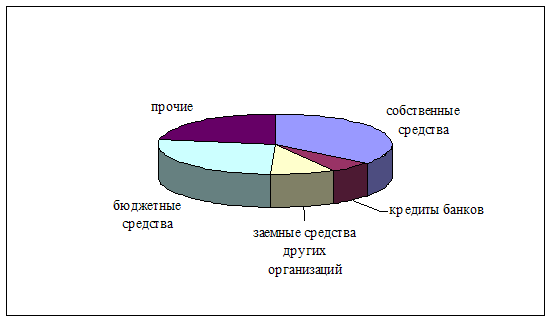

На практике не только крупные, но и мелкие и средние предприятия прибегают к различным источникам внешнего инвестирования, в том числе к банковским кредитам, заимствованию средств на финансовых рынках, использованию рисковых капиталов и т.д. Выбор источников финансирования зависит от многочисленных факторов, среди которых – размер предприятия, природа его рынков, отрасль и сфера деятельности, технологические особенности, специфика выпускаемой продукции, характер государственного регулирования и налогообложения бизнеса, связи с рынками и др.

Как показывает зарубежный опыт, важное место в структуре внешних источников финансирования корпораций занимают эмиссии ценных бумаг и, прежде всего, акций и облигаций. В современных развитых странах облигационная масса корпораций составляет, как правило, от 10—15 до 60—65% общих объемов эмиссий ценных корпоративных бумаг, что свидетельствует о важной роли облигаций как альтернативного источника инвестиций.

Большие надежды возлагаются на рынок корпоративных облигаций и в России как на перспективный источник дополнительных инвестиционных ресурсов для реального сектора экономики. До недавнего времени этот рынок развивался крайне вяло, носил депрессивный и узконаправленный характер.

Вместе с этим сегодня появились благоприятные предпосылки для изменения сложившейся ситуации в лучшую сторону. Как будет показано далее, при условии проведения необходимых мероприятий в целях ускоренного развития в России рынка корпоративных облигаций станет возможным производительное использование его инвестиционного потенциала.

Исторически появление облигаций на мировой финансовой сцене, а именно – в XVI в. во Франции – было вызвано тем, что ортодоксальная церковь жестоко преследовала ростовщиков. Остроумный способ избежать преследований был найден в выпуске облигаций, что позволяло трактовать действия кредитора (заимодавца) не как ростовщическую операцию (дачу денег в рост), а как покупку потока доходов.

Прежде всего, облигация является ценной бумагой, удостоверяющей отношения займа между ее владельцем (кредитором или инвестором) и лицом, выпустившим ее (заемщиком или эмитентом). Главное ее достоинство состоит в том, что она является наиболее действенным и эффективным инструментом, позволяющим, не перераспределяя собственность, аккумулировать средства инвесторов и обеспечить предприятиям доступ на рынок капиталов.

В этом своем качестве облигация удостоверяет:

факт предоставления владельцем ценной бумаги денежных средств эмитенту (корпорации);

обязательство эмитента вернуть держателю облигации по истечении оговоренного срока сумму, которую эмитент получил при выпуске данной бумаги (т.е. вернуть сумму основного долга);

обязательство эмитента выплачивать держателю облигации фиксированный доход в виде процента от номинальной стоимости или иного имущественного эквивалента.

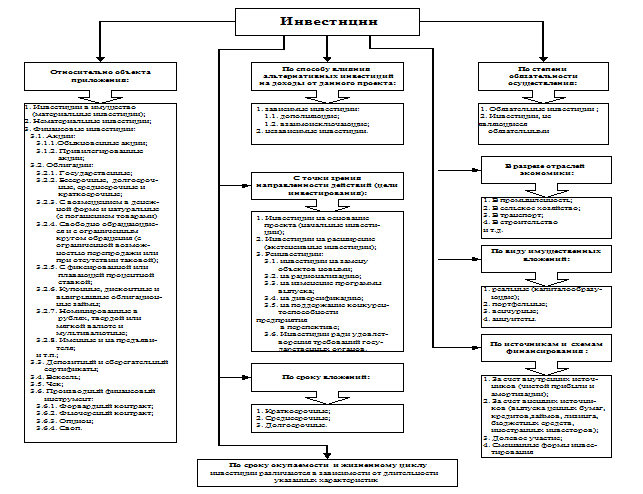

Облигации отличаются завидным многообразием. В частности, они различаются по статусу заемщика (эмитента); по срокам, на которые выпускаются займы; по целям выпуска; по способам выплаты доходов и/или погашения и другим критериям.

При этом облигации корпораций являются наиболее подверженным инновациям видом ценных бумаг. Всплески инфляции и опасность обесценения денег существенно видоизменили рынок облигаций, и классический тип этой бумаги как долгового свидетельства, выпущенного на заранее определенный срок под фиксированный процент, в значительной мере отошел в прошлое. Благодаря целому ряду новшеств облигация стала намного более удобным финансовым инструментом. В целом, все развитие облигационного рынка в послевоенные десятилетия можно охарактеризовать как обретение гибкости, причем свобода маневра увеличилась как для эмитентов облигаций, так и для инвесторов.

Эмиссия облигаций – удобный способ мобилизации капитальных фондов, содержащий ряд привлекательных черт для корпораций.

Основными преимуществами облигационного займа как инструмента привлечения инвестиций с точки зрения предприятия-эмитента являются:

возможность мобилизации значительных объемов денежных средств и финансирования крупномасштабных инвестиционных проектов и программ на экономически выгодных для предприятия условиях без угрозы вмешательства инвесторов (владельцев облигаций) в управление его текущей финансово-хозяйственной деятельностью;

возможность маневрирования при определении характеристик выпуска: все параметры облигационного займа (объем эмиссии, процентная ставка, сроки, условия обращения и погашения и т.д.) определяются эмитентом самостоятельно с учетом характера осуществляемого за счет привлекаемых средств инвестиционного проекта;

возможность аккумулирования денежных средств частных инвесторов (населения), привлечения финансовых ресурсов юридических лиц на достаточно длительный срок (продолжительнее срока кредитов, предоставляемых коммерческими банками) и на более выгодных условиях с учетом реальной экономической обстановки и состояния финансового рынка;

обеспечение оптимального сочетания уровня доходности для инвесторов, с одной стороны, и уровня затрат предприятия-эмитента на подготовку и обслуживание облигационного займа, с другой стороны;

оптимизация взаиморасчетов, структуры дебиторской и кредиторской задолженности предприятия-эмитента.

В то же время облигация – весьма жесткое долговое обязательство: осуществляя эмиссию облигаций, эмитент несет определенные риски, и всегда существует вероятность того, что облигационный займ не будет успешным, т.е. сам факт эмиссии облигаций еще не гарантирует их размещения на разработанных эмитентом условиях.

В связи с этим, рассматривая финансовые возможности облигаций, следует учитывать противоречивый характер интересов эмитента и инвесторов. Поэтому при организации облигационных займов, в процессе конструирования ценных бумаг важно уметь найти «золотую середину», обеспечить баланс этих интересов на основе комплексного анализа преимуществ и недостатков данного финансового инструмента.

Исследование зарубежного опыта позволяет выделить несколько важнейших особенностей функционирования рынка корпоративных облигаций3:

корпоративные облигации, как правило, обеспечивают привлечение капитала на длительный период: это долгосрочные займы, размещаемые на рынке ценных бумаг, однако в последние десятилетия наметилась тенденция к сокращению сроков их обращения (с 25—30 лет до 5—10 лет), что связано, с одной стороны, с ускорением внедрения новейших научно-технических разработок, приводящим к быстрому старению основных фондов, широкому использованию механизмов ускоренной амортизации и т.д., а, с другой стороны, со стремлением инвесторов вкладывать свои средства в ценные бумаги с более короткими сроками погашения и уменьшить тем самым инвестиционные риски;

портфель выпускаемых корпорациями облигаций неоднороден: различия в выборе характеристик выпускаемых облигаций обусловлены такими факторами, как отраслевая специфика, связи корпораций с рынком ценных бумаг и кредитной системой, деловой престиж, финансовое положение;

в процессе обращения корпоративных облигаций на рынке приоритетное внимание уделяется вопросам оценки их качества и надежности: более высокое качество облигации означает более низкий процент выплат по ней и, соответственно, более выгодные для эмитента условия привлечения инвестиций;

для корпоративных облигаций характерна большая устойчивость по сравнению с другими ценными бумагами: курс облигаций, как правило, не снижается при ухудшении конъюнктуры, он становится даже более привлекательным для инвесторов по сравнению с акциями и ценными государственными бумагами;

значительную часть держателей (владельцев) корпоративных облигаций составляют, как правило, мелкие инвесторы и население: высокая доля индивидуальных участников на рынке ценных бумаг является характерной чертой для стран с развитой рыночной экономикой и отражает современные тенденции к переходу денежных средств из своих традиционных форм (сбережения, наличность, банковские депозиты и т.п.) в форму ценных бумаг и превращению все большей массы капитала в ценные бумаги, доступные самому широкому кругу инвесторов.

Таким образом, облигационные займы являются перспективным инструментом мобилизации свободных средств инвесторов в интересах развития предприятия – эмитента и, в конечном итоге, всей экономики в целом. Несомненно, многое из мирового опыта может пригодиться и в России.

Учитывая ограниченность инвестиционных ресурсов в современных условиях России, выход из создавшейся ситуации видится, прежде всего, в ускоренном развитии рынка корпоративных облигационных займов, которое позволило бы параллельно решить сразу несколько важных задач:

привлечь дополнительные инвестиционные ресурсы в реальный сектор экономики, наиболее полно задействовав свободные денежные средства и сбережения населения;

повысить инвестиционную привлекательность акций промышленных предприятий, способствуя тем самым развитию соответствующего сегмента рынка ценных бумаг;

обеспечить профессиональным участникам рынка ценных бумаг дополнительные возможности для осуществления ими своей профессиональной деятельности за счет появления новых финансовых инструментов.

Российская действительность, условия экономики переходного периода, безусловно, наложили известный отпечаток на процессы использования финансовых инструментов рынка ценных бумаг в целях привлечения инвестиций, в том числе посредством выпуска корпоративных облигаций.

В настоящее время на российском рынке ценных бумаг корпоративные облигации занимают более чем скромное место. Это относится как к объемам выпуска в целом, так и к доле облигаций, обращающихся на рынке. Так, в 1998 г. акционерными обществами было зарегистрировано 19 848 выпусков акций и всего 93 выпуска облигаций.

Анализ количественных показателей, качественных характеристик и общих тенденций рынка ценных бумаг показывает, что активность российских компаний – эмитентов в выпуске облигационных займов до последнего времени оставалась необыкновенно низкой. Подобное состояние дел на рынке корпоративных облигаций в нашей стране обусловлено наличием ряда серьезных проблем, тормозивших процесс его развития и реализации инвестиционного потенциала.

Прежде всего, в качестве одной из ключевых проблем, сдерживавших до недавнего времени развитие рынка корпоративных облигаций в России, следует назвать нерациональный порядок налогообложения операций.

Как известно, в российской практике бухгалтерского учета выплачиваемые эмитентами проценты по облигациям не относятся к составу затрат, включаемых в себестоимость, и выплачиваются из чистой прибыли, что резко снижает эффективность займа. Необходимо подчеркнуть, что такой порядок не соответствует международным стандартам бухгалтерского учета, согласно которым проценты по облигациям и кредитам должны удерживаться из прибыли до налогообложения.

Только с выходом Постановления Правительства РФ от 26 июня 1999 г. № 6965 стало возможным отнесение процентов по облигациям, выплачиваемых эмитентами, на себестоимость. Однако такой порядок действует только в отношении облигаций, обращение которых осуществляется через организаторов торговли на рынке ценных бумаг, имеющих лицензию Федеральной комиссии по рынку ценных бумаг. Это обстоятельство существенно ограничивает круг возможных эмитентов: при невозможности и/или нецелесообразности выведения облигаций для обращения через организаторов торговли эффективность эмиссии облигаций по-прежнему будет невысокой.

Еще один аспект нерациональности налогообложения корпоративных облигаций связан с существованием налога на операции с ценными бумагами, который уплачивается эмитентами при государственной регистрации выпусков ценных бумаг в размере 0,8% от их номинальной стоимости, причем независимо от срока обращения облигаций. Данное обстоятельство вынуждает эмитентов выпускать облигации на длительный срок (год и более), что в условиях нестабильности существенно ограничивает их привлекательность для инвесторов. В случае выпуска облигаций с короткими сроками обращения уплата налога на операции с ценными бумагами автоматически приводит к ощутимому увеличению стоимости привлекаемых денежных ресурсов (например, для эмитента трехмесячных облигаций уплата указанного налога увеличивает фактическую стоимость заимствований не на 0,8%, а на 3,2% годовых).

Другим сдерживающим развитие облигационного рынка в России фактором выступает то, что облигации, удостоверяя отношения займа, являются более «строгими и обязательными» бумагами. Тяжелое финансовое состояние и неудовлетворительная структура капитала большинства российских предприятий в случае эмиссии ими долговых обязательств (облигаций) может привести к дальнейшему ухудшению их финансовых показателей.

Еще одна проблема состоит в том, что в отношении облигаций установлен ряд законодательных требований, также в известной степени ограничивающих их выпуск. Так, в соответствии с Гражданским кодексом РФ и Федеральным законом «Об акционерных обществах»6 при выпуске облигаций эмитентом в обязательном порядке должны быть соблюдены следующие формальные условия:

номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер уставного капитала общества либо величину обеспечения, предоставленного обществу третьими лицами для целей выпуска;

выпуск облигаций допускается после полной оплаты уставного капитала;

выпуск облигаций без обеспечения допускается на третьем году существования общества и при условии надлежащего утверждения к этому времени двух годовых балансов общества;

общество также не вправе размещать облигации, конвертируемые в акции общества, если количество объявленных акций общества меньше количества акций, право на приобретение, которых предоставляют облигации.

Некоторыми специалистами в области рынка ценных бумаг предлагается внести изменения в Гражданский кодекс РФ и Закон «Об акционерных обществах», снимающие эти «искусственные препятствия для осуществления эмиссии корпоративных облигаций»7 , однако предлагаемая ими аргументация явно недостаточна. На начальных этапах развития рынка корпоративных облигаций представляется более логичным и даже совершенно необходимым в интересах защиты прав инвесторов (в том числе населения) существование предусмотренных действующим законодательством РФ ограничений в части сроков и объемов эмиссии.

Наконец, вплоть до самого последнего времени в России сохранялись крайне неблагоприятные макроэкономические условия для организации облигационных займов, имелось большое количество объективных сдерживающих причин, обусловленных самой спецификой развития российской экономики. Среди них – высокая инфляция и стоимость заемных средств, безудержная эксплуатация долговых рынков со стороны государства в лице Министерства финансов РФ, непредсказуемость (нестабильность) экономической и политической ситуации в стране.

Впрочем, наличие большого числа сдерживающих факторов отнюдь не означает, что у рынка корпоративных облигаций в нашей стране нет будущего: отечественные предприятия сегодня испытывают огромную потребность в инвестициях, и облигации могут стать одним из наиболее действенных инструментов привлечения средств инвесторов.

По мере постепенной стабилизации экономической обстановки в стране и дальнейшего развития рынка ценных бумаг имеющийся зарубежный и российский опыт использования корпоративных облигационных займов в качестве альтернативного источника финансирования реального сектора экономики, несомненно, будет востребован и получит широкое распространение в нашей стране.

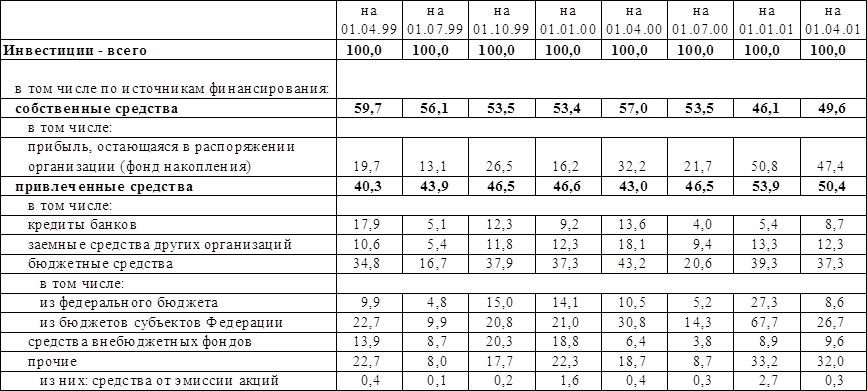

В подтверждение этого достаточно указать на факт, что во второй половине 1999 года несколько крупнейших российских компаний уже осуществили размещение за «живые» деньги своих облигаций. Так, ОАО «Газпром», ОАО «Тюменская нефтяная компания», ОАО «Нефтяная компания «ЛУКОЙЛ», РАО «ЕЭС России», АК «Алмазы России – Саха» эмитировали облигации на общую сумму около 9 млрд. рублей8. Это позволяет утверждать, что сегодня открывается новая страница в истории развития российского рынка корпоративных облигаций. Поэтому нужно сделать все, чтобы поддержать эти полезные начинания, тогда в перспективе положительному примеру могут последовать и другие российские компании, заинтересованные в привлечении инвестиций.

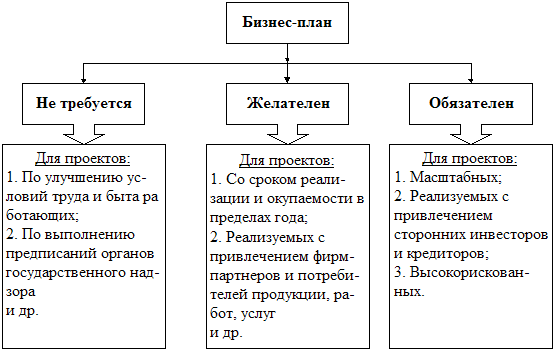

Руководителям и менеджерам российских предприятий, испытывающих потребность в инвестициях, уже сейчас необходимо вести работу как минимум в трех направлениях:

изучение западного классического опыта и определение границ возможного его применения с учетом российской действительности;

изучение и анализ инвестиционных возможностей российского рынка ценных бумаг применительно к данной разновидности ценных бумаг;

поиск готовых или разработка новых инвестиционных проектов, для реализации которых будет целесообразна организация корпоративных облигационных займов.

Таким образом, облигационные займы могут стать одним из наиболее эффективных инструментов привлечения, аккумуляции средств как для реализации средне- и долгосрочных программ, так и для решения текущих проблем реального сектора. В стабильной экономической ситуации корпоративные облигации могут быть привлекательны для частных инвесторов (населения) как реальная альтернатива наличной иностранной валюте, для коммерческих банков и профессиональных участников рынка ценных бумаг – как удобный вариант размещения рублевых ресурсов, для иностранных инвесторов – как способ осуществления портфельных инвестиций в российские предприятия.

В условиях, когда многие хозяйствующие субъекты вынуждены искать новые варианты привлечения средств инвесторов, корпоративные облигации могут стать эффективным инструментом финансирования отечественных предприятий. В этом случае корпоративные облигационные займы, несомненно, сыграют важную роль в активизации инвестиционного процесса и обеспечении промышленного подъема России.

Похожие работы

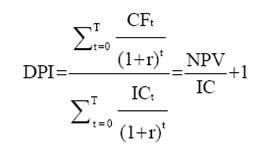

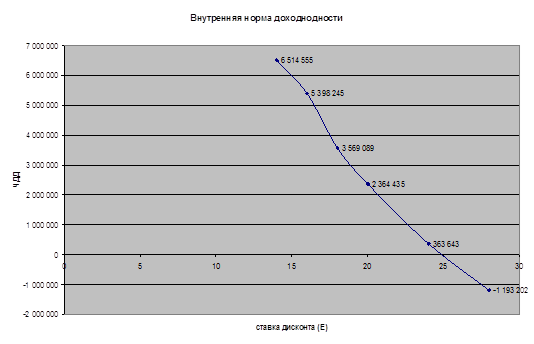

... эффективности капиталовложений. В практике оценки применяются также некоторые модификации этого метода, связанные с учетом различных темпов капитализации доходов. Нетрадиционные методы оценки инвестиционных проектов Запас финансовой устойчивости Идея подобного критерия изложена в опубликованных материалах, посвященных финансовому менеджменту, и, в частности подробно описана в работе [41], где ...

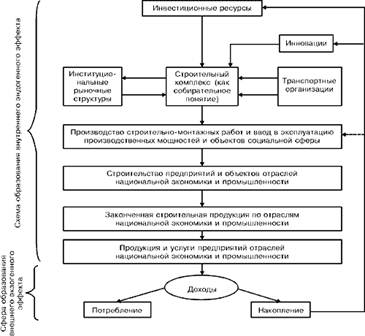

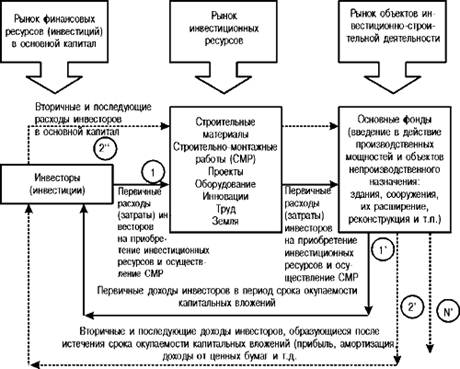

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

... зависит от того, как оценивается реальная прибыльность (рентабельность) общих инвестиционных затрат или только инвестиционного акционерного капитала после выплаты налогов и процентов на заемный капитал. 2 Анализ финансово-хозяйственной деятельности ОАО «Уфимский Хлебозавод №7» 2.1 Общая характеристика предприятия ОАО «Уфимский Хлебозавод №7». Отраслевая принадлежность - хлебопекарная ...

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

0 комментариев