Навигация

Понятие и виды валютных операций

2.1 Понятие и виды валютных операций

Валютные операции (сделки) можно определить как соглашения (контракты) участников валютного рынка по купле-продаже, платежам, предоставления в ссуду иностранной валюты на конкретных условиях (наименование валют, сумма, курс обмена, процентная ставка, дата валютирования).

Основную долю валютных операций составляют депозитные и конверсионные.

Депозитные валютные операции представляют собой краткосрочные (от 1 дня до 1 года) операции по размещению или привлечению средств в иностранной валюте на счетах в банках.

Конверсионными называются операции по покупке-продаже (обмену, конверсии) оговоренных сумм валюты одной страны на валюту другой по согласованному курсу на определенную дату. На мировом валютном рынке преобладают межбанковские конверсионные операции.

К существенным условиям любой операции относятся дата её заключения и дата исполнения (дата валютирования). Дата заключения сделки – это дата достижения сторонами сделки соглашения по всем её существенным условиям. Дата валютирования для конверсионных операций – это оговоренная сторонами дата поставки средств на счета контрагента по сделке. Для депозитных операций датой валютирования является дата поступления средств на счет заемщика, т. е. дата начала депозита. Дата окончания депозита – это дата возврата банком средств, помещенных в депозит. Датами валютирования и датами окончания являются только рабочие дни.

В зависимости от даты валютирования конверсионные операции делятся на 2 группы: кассовые (наличные), или текущие, и срочные.

Конверсионные операции коммерческого банка делятся на клиентские и арбитражные. Клиентские конверсионные операции осуществляются банком по поручению и за счет клиентов. Арбитражные конверсионные операции (валютный арбитраж) проводятся банком за свой счет с целью получения прибыли за счет разницы валютных курсов.

Под арбитражем в общем случае понимается одновременная покупка и продажа одного финансового инструмента (в рассматриваемом случае - валюты) на разных рынках с целью получения прибыли от известной разницы в ценах.

Различают пространственный валютный арбитраж и временной.

Пространственный арбитраж возникает, когда участник валютного рынка использует разницу курсов покупки и продажи двух котируемых валют в пространственно разделенных местах. Если, например, курс покупки (bid price) долларов США за казахстанские тенге в одном банке оказался в какой-либо день выше, чем курс продажи (ask price) в другом, то это обстоятельство можно использовать. Однако в силу достаточно высокой информационной прозрачности валютного рынка такая ситуация встречается редко. Пространственный арбитраж не связан с валютным рынком, так как покупка и продажа валюты производится одновременно.

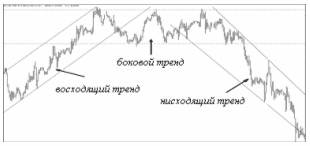

При временном арбитраже курсовая прибыль образуется за счет изменения курса в течение определенного времени, поэтому такой арбитраж связан с валютным риском.

Разновидностью валютного арбитража является процентный арбитраж, при котором прибыль возникает благодаря разнице процентных ставок и валютных курсов.

2.2 Валютные сделки спот

Наличная сделка – конверсионная операция с датой валютирования, отстоящей от дня заключения сделки не более чем на два рабочих банковских дня. Наличные конверсионные операции подразделяются на:

• сделка TOD – конверсионная операция с датой валютирования в день сделки;

• сделка TOM - конверсионная операция с датой валютирования на следующий за днем заключения сделки рабочий банковский день;

• сделка SPOT - конверсионная операция с датой валютирования на второй за днем заключения сделки рабочий банковский день.

Развитие средств телекоммуникаций, систем электронных межбанковских переводов сделало возможным значительное ускорение межбанковских расчетов. Появились краткосрочные конверсионные операции. Сделка Today осуществляется на основании курса Today. Расчеты по таким сделкам проводятся в день заключения сделки. Эти сделки также широко используются в операциях рубль/доллар на внутреннем валютном рынке России между коммерческими банками. При сделке Tomorrow обмен валютами производится на следующий день после совершения сделки. Этот тип сделок также активно используется российскими коммерческими банками в операциях рубль/доллар на внутреннем валютном рынке.

Спот-рынок – это рынок немедленной поставки валюты. Основными участниками этого рынка выступают коммерческие банки, которые ведут операции на спот-рынке с различными партнерами:

• напрямую с фирмами-клиентами;

• на межбанковском рынке напрямую с другими коммерческими банками;

• через брокеров с банками и клиентами;

• с центральными банками стран.

Спот-рынок обслуживает как частные запросы, так и спекулятивные операции банков и компаний. Обычаи рынка наличных сделок не зафиксированы в специальных международных конвенциях, однако им неукоснительно следуют все участники рынка. К обычаям спот-рынка относятся:

• осуществление платежей в течение двух рабочих банковских дней без начисления процентной ставки на сумму поставленной валюты;

• сделки в основном реализуются на базе компьютерной торговли с подтверждением электронными извещениями (авизо) в течение следующего рабочего дня;

• обязательность курсов: если дилер крупного рынка интересуется котировками другого банка, то объявленные ему котировки являются обязательными для исполнения сделки по купле-продаже валюты.

Основным инструментом спот-рынка является электронный перевод по каналам системы СВИФТ. (SWIFT – Society For World – Wide Interbank Financial Telecommunications).

Валютные операции спот составляют примерно 40% торгового объема FOREX. Главными целями операций спот являются:

• выполнение конверсионных поручений клиентов банка;

перевод собственных средств банка из одной валюты в другую с целью поддержания ликвидности;

• проведение спекулятивных конверсионных операций;

• регулирование рабочей валютной позиции в целях избежания непокрытых остатков на счетах;

• поддержание минимально необходимых рабочих остатков в иностранных банках на счетах «НОСТРО» в целях уменьшения излишков в одной валюте и покрытия потребностей в другой валюте.

Текущие конверсионные операции осуществляются по текущему валютному курсу – обменному курсу спот. Как правило, именно спот-курсы сообщают официальные бюллетени, средства массовой информации, экраны информационных агентств.

При котировке (установление валютного курса) различают базовую валюту и котируемую валюту. Базой является валюта, принимаемая за единицу. Котируемая валюта – величина переменная, показывающая цену базовой валюты. Обычно базовой валютой является доллар США.

Обозначение курсов валют: USD/RUR 27,85.

На валютном рынке действуют два метода валютной котировки: прямая и обратная. В большинстве стран применяется прямая котировка, при которой курс единицы иностранной валюты выражается в национальной валюте, т. е. за базу принимается иностранная валюта. При косвенной котировке курс единицы национальной валюты выражается в определенном количестве иностранной – за базу берется национальная валюта.

Банки дают двойную котировку, устанавливая курс покупки и курс продажи. Курс покупки (бид-bid) – это курс, по которому банк готов купить базовую валюту, а по курсу продажи (оффэ-offer) он готов ее продать.

Котировка обозначается: USD/RUR = 27.79 – 27.92

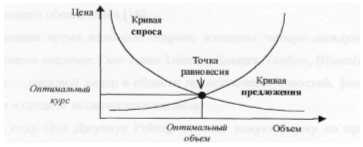

Разница между курсами покупки и продажи – маржа или спр, служит основой получения банком прибыли от конверсионных сделок. Размер маржи выступает также как плата за риск потерь от изменения курса, а также источник покрытия затрат, связанных с проведением операции.

Похожие работы

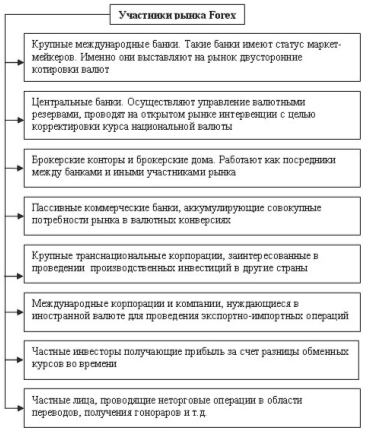

... соотношения. В их функции входит управление валютными резервами, проведение валютных интервенций, а также регулирование уровня процентных ставок по вложениям в национальной валюте. Наибольшим влиянием на мировые валютные рынки обладает центральный банк США -Федеральная Резервная Система (FED). Далее за ним следует центральный банк Германии - Бундесбанк (Deutsche Bundesbank) и Великобритании - ...

... платежном обороте, и почти не совершают сделки с валютами регионального и местного значения, независимо от их статуса и надежности. В конце 90-х гг. более половины международных валютных сделок концентрировалось на трех мировых валютных рынках: Лондон-30% объема операций, Нью-Йорк-16%, Токио-10%. Мировой валютный рынок обслуживает движение денежных потоков, опосредуя межстрановое движение товаров ...

... 2.1 Развитие и назначение рынка Forex Чем больше развивались отношения между странами, тем все более четкие очертания приобретал валютный рынок. ХХ век стал прорывом во всех областях человеческого развития, в том числе и в сфере денежных операций. Точкой отсчета, определившей современное состояние этого рынка, можно считать 1971 год, в который были отменены фиксированные курсы валют различных ...

... мнение о необ ходимости диверсификации финансовой системы, поскольку ее нынешнее состояние уже не в состоянии справляться с серьезными проблемами общемирового масштаба. ГЛАВА 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА FOREX В РОССИИ В России рынок Forex появился в 90-х годах ХХ века с началом развития свободных рыночных отношений. Наиболее передовые банки быстро сориентировались и поняли, что ...

0 комментариев