Навигация

Равновесие, если финансовые активы равны всем обязательствам, а нефинансовые целиком обеспечены собственным капиталом;

2. Равновесие, если финансовые активы равны всем обязательствам, а нефинансовые целиком обеспечены собственным капиталом;

3. Чистое заимствование ( нетто- заимствование) если финансовых активов недостаточно для покрытия всех обязательств; при этом недостаток финансовых активов замещается нефинансовыми, начиная с наиболее ликвидных из ни.

Практически используемая в настоящее время на предприятиях методика определения финансовой устойчивости с помощью исчисления коэффициентов не является официально принятой. Она также находится на уровне научных рекомендаций. Недостаток коэффициентного метода анализа является необходимость ориентации на нормативные коэффициенты.

В России пока еще отсутствуют накопленные статистические динамические ряды коэффициентов по разным отраслям и размерам предприятий за длительный период благополучного развития. Поэтому нельзя считать какие-либо числовые значения достигнутых коэффициентов нормативными. Не годятся для нас и фактические значения коэффициентов в странах Запада, поскольку наша переходная экономика не может уравниваться с развитой рыночной экономикой.

Предложенный автором метод определения чистого кредитования (чистого заимствования) дает четкий ответ на вопрос о финансовом положении любого предприятия, что очень важно предприятие при этом может анализировать свое финансовое положение совершенно самостоятельно, как в статике, так и в динамике.

Определение платежеспособности предлагает более детальное структурирование активов и пассивов( капитала) предприятия. В составе финансовых активов требуется выделить мобильные финансовые активы, т.е. платежные средства, способные погасить краткосрочную задолженность по первому требованию, а в составе обязательств- краткосрочные, среднесрочные и долгосрочные. При этом финансовая устойчивость получит дополнительные характеристики.

Финансовая суперустойчивость сопряжена автоматически с платежеспособностью: если покрыты платежными средствами даже долгосрочные обязательства, то, безусловно, покрыты и краткосрочные.

Собственный капитал полностью обеспечивает основные средства и часть оборотных нефинансовых активов. Финансовые активы целиком ушли на покрытие обязательств. Для этой же цели использована часть нефинансовых активов, наиболее ликвидных.

Показатель нехватки (избытка) собственного капитала для обеспечения нефинансовых активов или, что то же самое, нехватки( избытка) финансовых ресурсов для покрытия заемного капитала, именуемый индикатором финансовой устойчивости, рассчитывается по формуле:

И = СК- НА = ФА- ЗК.

Покрытие заемного капитала (Пзк) состоит из всех мобильных финансовых активов и разности между немобильными финансовыми активами и индикатором:

Пзк = МФА+ (НМФА- И )

Применяя коэффициентный метод анализа, нельзя согласиться с тем утверждением, что собственного капитала должно быть не менее половины всего капитала в обороте. Считается, что это гарантирует погашение обязательств.

Анализ статьи Кулагина В. А. «Экспресс - оценка инвестиционного предложения»

Цель статьи: определение экспресс- оценки инвестиционного предложения

Задачи статьи:

1. Определить стадии инвестиционного предложения

2. Определить принципы оценки эффективности инвестиционных предложений.

Методы, которые автор использовал в статье:

1. Исторический анализ проблемы.

2. Изучение статистических материалов.

3. Статистический анализ.

4. Метод сравнения.

5. Анализ фактовой документации.

Автор утверждает, что одной из важнейших задач в экономике состоит в оценке с точки зрения некоторого субъекта(общества)экономической эффективности инвестиционных проектов (ИП). Наиболее адекватными методами оценки инвестиционных решений в настоящее время признаются динамические методы, основанные на концепции временной стоимости денег.

Такие методы автор называет дисконтированным методом оценки инвестиций( или методов дисконтирования денежных потоков). На Западе она начали широко применяться в начале 1960 годов –до этого их использовали лишь некоторые корпорации. В нашей стране дисконтированные методы оценки денежных потоков ИП стали применяться в конце 80 –начале 90 гг.

Однако по- настоящему серьезный шаг в направлении сближения отечественных подходов и стандартов международной практики оценки эффективности инвестиций был сделан в 1994 году.

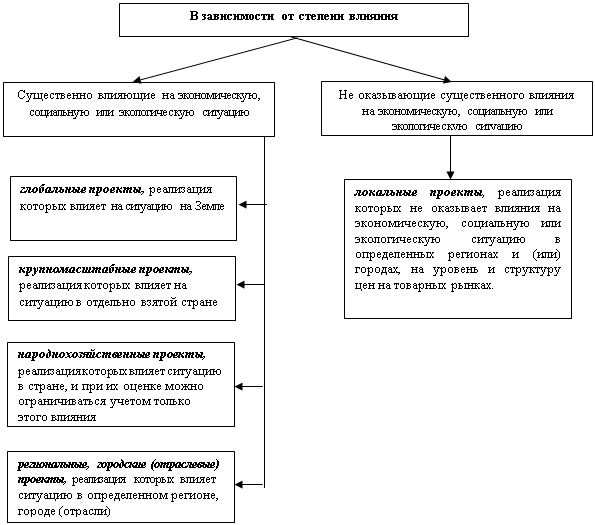

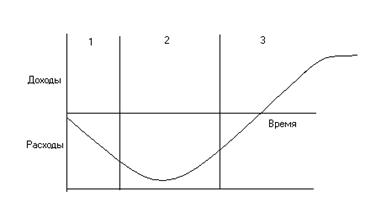

В соответствии с Рекомендациями оценки эффективности ИП по словам автора должна осуществляться на стадиях:

1. Разработки инвестиционного предложения и декларации о намерениях (экспресс- оценка инвестиционного предложения).

2. Разработка «обоснования инвестиций».

3. Разработка ТЭО (проекта).

4. Осуществление ИП(экономический мониторинг).

Причем принципы оценки эффективности ИП одинаковы на всех стадиях и , в частности, предусматривают:

- рассмотрение проекта на протяжении всего его жизненного цикла.

- моделирование проекта на протяжении всего его жизненного цикла.

- принцип положительности и максимума эффекта, означающий что ИП ЧС точки зрения инвестора признается эффективным в том случае, когда интегральный эффект (ЧДД) реализации порождающего его проекта положительный.

- учет неравноценности разновременных затрат и / или результатов.

- учет всех наиболее существенных последствий проекта, что предусматривает при определении эффективности ИП учет всех последствий его реализации как непосредственно экономических, так и внеэкономических.

- многоэтапность оценки, предусматривающей на различных стадиях разработки и осуществления проекта определение эффективности с различной глубиной проработки.

- учет влияния инфляции.

- учет влияния неопределенностей и рисков, сопровождающих реализацию проекта.

Авто в своей статье предлагает многокритериальный метод оценки ИП для стадии разработки инвестиционного предложения и декларации о намерениях (экспресс - оценка инвестиционного предложения), характеризующийся минимальной глубиной проработки инвестиционного предложения, означающее полное отсутствие надежного прогноза денежных средств по каждому из анализируемых ИП.

Количественные суждения экспертов о парных сравнениях объектов предоставляются матрицей парных сравнений размера n*n :

A = (άij), (i, j= 1,2, ,n).

Где n – количество сравниваемых объектов.

Получение относительных «весов» объектов математически заключается в определении собственного вектора матрицы парных сравнений, соответствующего максимальному собственному значению:

A*W = λmax* W,W = (w1,w2,….,wn)T,

Где Т – символ операции транспонирования.

Для всех иерархии с целью проверки ее согласованности автор вводит- индекс согласованности иерархии (ИСИ) и отношение согласованности иерархии (ОСИ).

Представленный метод позволяет дать комплексную оценку ИП на стадии разработки инвестиционного предложения и декларации о намерениях (экспресс- оценка инвестиционного предложения), характеризующуюся отсутствием надежного прогноза денежных средств ИП.

Комплексная оценка учитывает информацию, заложенную в каждом из частных критериев, выражающих интересы акционеров предприятия, на котором предполагается реализовать проект( критерий «Прирост благосостояния акционеров»), а так же интересы кредитного и институционального инвесторов (критерии «Резерв безопасности проекта», «Предел резерва безопасности проекта», «Ликвидность»). С точки зрения Рекомендаций комплексная оценка представляет собой оценку эффективности проекта в целом, проводимую с целью определения потенциальной привлекательности проекта для возможных участников и поисков источников финансирования.

Достоверность полученных результатов подтверждается тем, что предложенный метод, основанный на суждениях эксперта, опирается на данные психологический исследований о возможностях человека по обработке информации на непротиворечивость, как для отдельных матриц парных сравнений объектов, так и для всей иерархии в целом.

Похожие работы

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

... средств. Таким образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 3.2 Анализ потребительского кредитования на примере ОАО «Русский Банк Развития» Русский Банк Развития основан в 1992 году. На сегодняшний день Банк входит в число 100 крупнейших банков России по ...

... + 6 655/(1 + 0,35)2 + 8 611/(1 + 0,35)3 + 10 413/(1 + +0,35)4 + 11 865/(1 + 0,35)5 = 15 834 $. ЧДД = 15 834 – 8917 = 6 917 $.; Основные характеристики инвестиционного проекта по строительству складского комплекса. Табл. 3.2 № Наименование показателей Значение показателей по годам, $. Первоначальное состояние 2005 2006 2007 2008 2009 1 Операционная деятельность - 232 4 229 ...

... в настоящее время служат основой для всесторонней оценки инвестиционных проектов. Оценка эффективности инвестиционных проектов включает два основных аспекта — финансовый и экономический. Международная практика разделяет задачи и методы финансовой и экономической оценок. Оба указанных подхода дополняют друг друга. В первом случае анализируется ликвидность проекта в ходе его реализации. Иначе ...

0 комментариев