Навигация

Анализ управления государственным долгом в России

2.2 Анализ управления государственным долгом в России

С 1992 г. Россия начала активно привлекать западные кредиты, увеличивая свой внешний долг, что активно поддерживалось за рубежом. Взамен финансовой поддержки от России требовалось держать курс на проведение реформ, направленных на минимизацию государственного вмешательства в экономику.

В настоящее время проблема внешней задолженности в России не стоит так остро, как даже пять лет назад. В последние годы доля государственного внешнего долга в общем объеме государственного долга Российской Федерации неуклонно сокращалась. Это происходило вследствие осуществления в 2003 — 2005 гг. мер по замещению внешних заимствований внутренними, и его досрочного погашения в 2005 — 2007 гг. за счет средств Стабилизационного фонда РФ (см.таблица 1).

Таблица 1

Государственный внешний долг РФ[13]

| Долг | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 |

| Государственный внешний долг Российской Федерации, млрд.долл. | 123,5 | 149,3 | 148,4 | 139,3 | 129,3 | 122,1 | 119,8 | 114,1 | 76,5 | 52,0 | 46,7 |

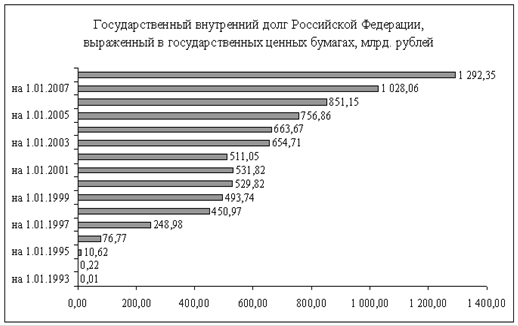

К началу 2008 г. внешний государственный долг был снижен до 46,7 млрд. долл. Сегодня эта величина и того меньше. При нынешней инфляции внутренние займы размещаются под невысокий процент. Однако в целом и государственный внутренний долг, и совокупный внешний (государственный и корпоративный) быстро растут. Внутренний государственный долг еще на 1 января 2005 г. составлял 757 млрд. руб., на начало 2006 г. - 851 млрд. руб., на начало 2007 г. - 1028 млрд. руб. В 2007 г. он превысил 1 трлн. руб. и к 2010 г. будет не менее 1,5 трлн. руб. Совокупный внешний российский долг на 1 января 2008 г. составлял 459,6 млрд. долл. и неконтролируемо растет. Более подробно информация по государственному долгу представлена в приложении 1. Ситуация становится тревожной. Следовательно, необходима более взвешенная долговая политика.

В настоящее время действует немало факторов, определяющих содержание этой политики, а следовательно, и соотношение как государственных внутренних и внешних заимствований, так и накопленных объемов внутреннего и внешнего долга. Реально проявляются следующие, на наш взгляд, наиболее значимые факторы.

Благоприятная конъюнктура на мировом рынке энергоносителей (цены на нефть еженедельно перекрывают исторический максимум и с начала 2008 г. по июль выросли от 100 до 130 долл. за баррель) стала фактором роста с начала текущего десятилетия нефтегазовых доходов намного более быстрыми темпами по сравнению с темпами роста расходов бюджетов всех уровней бюджетной системы. В этих условиях федеральный бюджет перестал быть дефицитным, в связи с чем отпала необходимость в крупномасштабных государственных внешних заимствованиях - в отличие от всего периода 1990-х гг. Бюджет с 2000 г. профицитный.

Накопление профицита стало фактором формирования стабилизационного фонда, преобразованного в феврале 2008 г. в два самостоятельных – резервный и фонд национального благосостояния (в Бюджетном кодексе РФ он значится как фонд будущих поколений). Реальная возможность поддерживать за счет растущих доходов определенный рост расходов федерального бюджета и бюджетов других уровней бюджетной системы была сопряжена с использованием финансового резерва для досрочного погашения внешнего государственного долга перед кредиторами Парижского клуба. По итогам 2007 г. при объеме ВВП России свыше 31 трлн. руб. (это эквивалентно примерно 1,3 трлн. долл.) внешний государственный долг составляет около 4% ВВП. Государственная часть его приблизилась к историческому минимуму за последние 18 лет. Это можно считать достижением, если абстрагироваться от того, что рассчитываться приходилось благодаря обеспечению непрерывного потока за рубеж невоспроизводимого природного ресурса – российской нефти, что закрепило положение страны как сырьевого придатка развитых стран[14].

Резкое сокращение внешнего государственного долга стимулировало рост внутренних заимствований, используемых для рефинансирования накопленного за последние годы государственного внутреннего долга. Это стало фактором снижения относительной нагрузки на бюджет расходов по обслуживанию долга и увеличения доли непроцентных расходов бюджета. При профиците федерального бюджета используются внутренние источники покрытия дефицита, которые приравниваются к обычным доходам.

Рост объема заимствований на внутреннем рынке приводит к абсолютному увеличению процентных расходов бюджета – со 156,8 млрд. руб. в 2007 г. до 247,1 млрд. руб. в 2010 г. Совокупное сальдо по источникам финансирования дефицита федерального бюджета увеличится по сравнению с 2007 г. на 119,95 млрд. руб. и составит в 2008 г. 172,8 млрд. руб., в 2009 г. - 233,5 млрд. руб., в 2010 г.-333,31 млрд. руб[15].

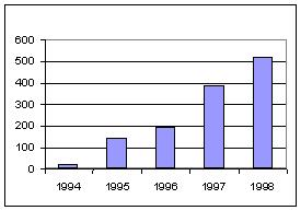

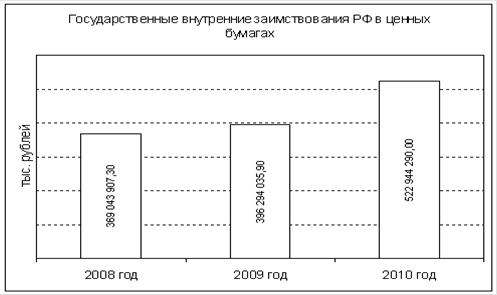

В 2008 г. за счет размещения государственных ценных бумаг на внутреннем рынке привлечено 463,3 млрд. руб., что больше по сравнению с 2007 г. на 169,67 млрд. руб. В 2009-2010 гг. привлечение составит 496,7-673,3 млрд. руб. соответственно. Погашение государственных ценных бумаг в валюте Российской Федерации увеличится по сравнению с 2007 г. на 14,15 млрд. руб. и в 2008 г. составит 94,25 млрд. руб., в 2009 г. - 100,44 млрд. руб. в 2010 г. - 148,4 млрд. руб. Таким образом, чистое сальдо по привлечению государственных ценных бумаг в 2008-2010 гт. возрастет с 369,04 млрд. руб. до 524,8 млрд. руб. - превысит полутриллионный рубеж.

Инвестиционная политика государства, в рамках которой оно не оказывает серьезной финансовой поддержки наукоемкой составляющей государственного сектора в экономике и социальной сфере, связанная с этим низкая доходность предприятий обрабатывающей промышленности, выведение временно свободных средств за границу, ослабляющее ресурсную базу банковского сектора России, делают невозможным интенсивный приток средств в банковский сектор и крупномасштабное банковское инвестиционное кредитование и государственных, и частных корпораций, а также крупномасштабное межбанковское кредитование. В этих условиях частным и государственным корпорациям приходится обращаться за внешними кредитами. В результате к началу 2008 г. совокупный внешний корпоративный долг превысил 413,3 млрд. долл., что почти в 15 раз больше объема корпоративного внешнего долга, который Россия имела в конце 1990-х гг. Такого тоже никогда не бывало. Внешний корпоративный долг достиг исторического максимума. Даже при значительном увеличении объема ВВП корпоративный долг составляет около 32% этого объема. Правда, растущий ВВП остается колониальным по структуре. Большая часть корпоративного долга сформирована государственными корпорациями в три-четыре последних года (табл. 2).

Таблица 2

Динамика внешнего российского долга перед нерезидентами

(млрд.долл)[16]

| 1 января 2005 г. | 1 января 2006 г. | 1 января 2007 г. | 1 января 2008 | |

| Внешний долг- всего | 214,5 | 258,5 | 310,6 | 459,6 |

| Органы государственного управления | 97,4 | 71,4 | 44,7 | 37,4 |

| Банки (без участия в капитале) | 32,5 | 50,2 | 101,2 | 163,7 |

| Нефинансовые предприятия | 76,4 | 126,0 | 110,7 | 249,6 |

| Всего долг корпораций | 108,9 | 176,2 | 261,9 | 413,3 |

| Рост, % | 100,0 | 161,8 | 240,5 | 379,5 |

Казалось бы, нет ничего плохого в том, что основная задолженность приходится не на государство, а на корпорации. Но крупнейшие из них государственные. Так что в кризисной ситуации государство будет вынуждено помогать им погашать свои долги. Такое уже бывало.

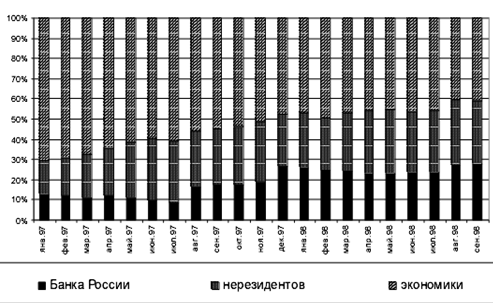

В сложившейся ситуации характерной является «замена» досрочно погашенного внешнего государственного долга перед кредиторами Парижского клуба внутренними займами. Ежегодно возрастают объемы эмиссии среднесрочных и долгосрочных (до 30 лет) облигаций федерального займа. В 2008-2010 гг. заимствования на рынке государственного внутреннего долга в основном будут носить средне- и долгосрочный характер, доля которых будет составлять около 98% запланированного объема заимствований.

Попытки решения социальных проблем за счет фонда будущих поколений имеют имитационный характер и сопровождаются «навешиванием» растущего долгосрочного внутреннего долга на будущие поколения (он превысил триллион рублей и к 2010 г. будет не менее 1,5 трлн. руб.). Эта величина относительно ВВП в 2007 г. составляла пока немногим более 4%. Но в дальнейшем она существенно возрастет.

В сложившихся условиях, однако, действуют и факторы, сдерживающие рост внутренних государственных заимствований. Первый связан с попытками правительства запустить схемы «зарабатывания» на бюджетных средствах. Это выгоднее, чем продавать облигации с уплатой по ним процента. Министерство финансов в мае - июне 2008 г. в рамках пяти аукционов опробовало схему помещения бюджетных средств в коммерческие банки в форме депозитов в надежде «заработать» на этом под 7,3-7,5% годовых. Однако отнюдь не случайно спрос на «короткие» бюджетные инъекции был в десятки раз меньше предложения. Эксперимент оказался неудачным, но его можно совершенствовать[17].

Второй фактор – реальная возможность выпуска и размещения Центральным банком своих облигаций, вследствие чего соответственно сокращается масштаб привлечения средств при размещении облигаций федерального займа Третий – ставка корпораций на привлечение средств из-за рубежа, обусловленная неспособностью отечественных банков кредитовать бизнес под невысокий процент, в иностранной валюте, в крупных размерах и на длительный срок. Она предполагает сокращение предложения корпорациями денежных средств государству взаймы – путем приобретения облигаций федерального займа. Корпорациям нужны средства для обслуживания внешних долговых обязательств. Корпорации, привлекающие дорогие кредиты из-за границы, могли бы быть дешевле прокредитованы за счет валютной выручки от экспорта нефти[18].

Присоединение России к Парижскому клубу кредиторов обусловило также списание большей части задолженности с беднейших стран, с государств – дебиторов Российской Федерации, завершивших до 31 декабря 2006 г. свое участие в расширенной Инициативе по облегчению задолженности беднейших стран. Инициатива включает условие своевременного погашения части долга перед Россией. Выполнение его поощряется списанием оставшейся задолженности, что рассматривается в качестве предпосылки облегчения трудного экономического положения государств-должников. В 2007 г. Россия планировала списать 558,5 млн. долл. долга африканских стран, что и было сделано.

Явно недооценивается возможность погашения российских внешних требований имущественными сделками и поставками товаров. Однако в последние годы активизирована деятельность правительства России, связанная с обменом долга перед Россией на долю участия в инвестиционных проектах, а также с определением необходимых России товаров, поставка которых может быть обеспечена в счет долга государствами-должниками. Примером является обмен индийского долга перед Россией в рупиях, эквивалентного почти 2 млрд. долл., на долю участия в проекте. На средства индийского долга перед Россией будет построен с ее участием химико-металлургический комбинат по производству необходимой ей продукции, в том числе диоксида титана, причем с долей России в проекте 55%. В сентябре 2007 г. ФГУП «Рособоронэкспорт» заключил соглашение с британской компанией Aricom о строительстве в России предприятия по производству диоксида титана.

В управлении государственными заимствованиями и общей массой государственного долга и внешних активов актуально ужесточение их нормативного регулирования. В процессе формирования действующего бюджетного законодательства на эмпирической основе были выработаны определенные лимиты и ограничения, так или иначе связанные с государственными заимствованиями и с объемом долговых обязательств. Бюджетный кодекс в новой редакции содержит следующие ограничения.

По размеру дефицита: размер дефицита федерального бюджета не может превышать размер ненефтегазового дефицита федерального бюджета, который может составлять 4,7% ВВП (ст. 92, п. 1 Бюджетного кодекса РФ); размер дефицита федерального бюджета может быть: не более 15% собственных доходов – без учета утвержденного объема безвозмездной помощи; не более 10% собственных доходов для субъектов Федерации, доля межбюджетных трансфертов, в составе доходов которых в течение двух из трех последних лет не превышала 60% объема собственных доходов (ст. 92-1, п. 2); размер дефицита бюджетов муниципальных образований может быть: не более 10% собственных доходов — без учета утвержденного объема безвозмездных поступлений; для муниципальных образований с долей межбюджетных трансфертов (за исключением субвенций и налоговых доходов, поступающих по дополнительным нормативам) в течение двух из трех последних лет выше 70% - не более 5% годового объема доходов без учета утвержденного объема безвозмездных поступлений (ст. 92-1, п. 3).

По срокам выпуска облигаций займа: максимальный срок выпуска долговых обязательств от имени Российской Федерации установлен не свыше 30 лет (ст. 98, п. 3); от имени субъекта РФ – не свыше 30 лет (ст. 99, п. 6); от имени муниципального образования - не свыше 10 лет (ст. 100, п. 4).

По предельным объемам заимствований (ст. 106): предельный объем государственных внешних и внутренних заимствований Российской Федерации устанавливается законом о бюджете на очередной год и на плановый период и не должен превышать объем платежей по обслуживанию и погашению госдолга. Сверх указанного ограничения могут быть заимствования, направленные на реструктуризацию внешнего долга и сокращение расходов на его обслуживание; предельный объем заимствований субъектов Федерации, муниципальных образований – не выше суммы, направляемой в текущем году на финансирование дефицита соответствующего бюджета и погашение долговых обязательств соответствующего бюджета.

При принятии федерального закона о бюджете в соответствии с Бюджетным кодексом утверждаются также: верхний предел внешних заимствований и верхний предел государственного внешнего долга. На конец соответствующих лет они были установлены в следующих объемах (в млрд. долл.): 1995 г. - 12,3 (129,9); 2000 г. - 9,0 (158); 2005 г. - 1,127 (106,9); 2007 г. - 0,719 (46,7)[19].

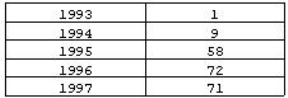

Подобно в законе о бюджете на каждый год устанавливался верхний предел государственного внутреннего долга.

На конец каждого года он был определен в следующих объемах (в млрд. руб.): 1994 г. - 88,4; 1995 г. - 159,3; 1997 г. - 530,0; 1999 г. - 648,3; 2001 г. -575,7; 2003 г. - 842,1; 2005 г. - 998,5; 2007 г. - 1363,2.

При всей значимости устанавливаемых ограничений в ежегодно принимаемых законах об исполнении бюджета и в прилагаемых к ним материалах сопоставление фактически достигнутых объемов и их нормативных значений не осуществляется. В таком случае указанные ограничения имеют имитационный характер, что не способствует совершенствованию управления государственным долгом.

Для регулирования совокупного внешнего российского долга имело бы смысл наличие соответствующих жестко контролируемых двух-трех структурных ограничений (предельных значений). Такие ограничения официально не установлены. Если же учесть небывалый рост корпоративного внешнего долга, встает вопрос о его срочном нормативном ограничении. Актуально официальное закрепление системы «работающих» нормативных ограничений, поскольку в управлении внешним и внутренним долгом государства велико значение поддержания на «некритическом» уровне основных показателей долговой нагрузки на экономику.

Международные финансовые организации (МБРР и МВФ) и страны - члены Парижского клуба кредиторов и международные рейтинговые агентства применяют перечень индикаторов – при оценке качества (надежности) долговых обязательств и присвоении суверенных кредитных рейтингов.

Индикаторами долговой устойчивости могут быть также: непогашенный государственный долг (включая задолженность по процентам) как доля валового внутреннего продукта; долг на душу населения, характеризующий бремя, приходящееся на каждого гражданина; отношение дефицита к валовому внутреннему продукту, суммы расходов на обслуживание к ВВП, т. е. доля процентных платежей в валовом национальном продукте.

Существенное контрольное значение имеет применение и таких показателей, как коэффициент заимствований, т. е. доля новых заимствований в общественно-государственных расходах; отношение платежей по обслуживанию (проценты) к расходам, т. е. доля платежей по процентам в государственных расходах; отношение между расходами на платежи по процентам и общим объемом налоговых поступлений.

В динамике изменение указанных показателей достаточно полно характеризует сложившуюся ситуацию. Если она оказывается опасной, применяются адекватные меры, направленные на снижение зависимости экономики от импорта, стимулирование экспорта и т. п.

Постоянный Комитет (ИНТОСАИ по государственному долгу, созданный в 1991 г. для содействия высшим контрольным органам - членам ИНТОСАИ в вопросах осуществления контроля за государственным долгом, рекомендует использовать две группы показателей[20].

Первая включает показатели, в статике отражающие долговую ситуацию в условиях текущего момента, в частности отношение: долга к объему ВВП; объема дефицита бюджета к объему ВВП; расходов на обслуживание долга к объему ВВП; налоговых доходов к объему ВВП и к объему государственного долга, их использование ограничено тем, что они обеспечивают информацией по состоянию на определенную дату.

Во вторую группу входят показатели, в динамике характеризующие изменение долговой ситуации, а именно отношение: внешнего долга к ВВП - индикатор способности погасить долг; расходов на обслуживание государственного внешнего долга к доходам от экспорта - характеризует ресурсную способность погашать долг, ибо экспорт является одним их основных источников притока иностранной валюты для обеспечения ликвидности всей платежной системы; объема внешнего долга к объему всего долга, выражающее потребность в иностранной валюте для обслуживания долга; объема валютных резервов к объемам краткосрочного долга - показатель способности экономики осуществлять платежи по долгу в течение года. Наличие достаточных валютных резервов способствует повышению рейтинга страны в качестве заемщика, позволяет осуществлять заимствования по более низким ставкам.

К этой группе относятся также средневзвешенная процентная ставка, свидетельствующая о «цене» долга; состав и структура долга, отражающая объемы рыночной и нерыночной долей, структуру долга по времени возникновения обязательств, по инструментам и по срокам их погашения.

Из всей совокупности указанных показателей в материалах Правительства и Министерства финансов Российской Федерации находят отражение лишь два показателя: государственный долг по номинальной стоимости, в том числе внешний государственный долг в процентах к объему ВВП; соотношение процентных и непроцентных расходов федерального бюджета, отражающее нагрузку по обслуживанию долга на бюджет.

Министерство финансов РФ не рассчитывает и не публикует индикаторы, которые применяются в мировой практике

Важно не столько то, каков долг относительно ВВП, сколько то, какова доля долга, использованная на инвестиции производительного характера и в социальную сферу, где возможно быстрое получение отдачи. С этих позиций было бы целесообразно ввести в число индикаторов долговой нагрузки на экономику отношение расходов на инвестиции за счет средств бюджета к общему объему совокупного, внешнего и внутреннего долга. К сожалению, подобный индикатор отсутствует в рекомендациях МВФ и не применяется Министерством финансов России.

На протяжении последних лет происходит постепенное снижение как относительных, так и абсолютных показателей государственного долга. Снижается значение процентного соотношения величины государственного долга Правительства РФ по номинальной стоимости к ВВП (таблица. 3).

Таблица 3

Относительные индикаторы изменения государственного долга России[21]

| 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| Государственный долг всего (млрд.руб.) В том числе: Внутренний Внешний Весь долг, % к ВВП Внутренний внешний | 4430,2 533,5 3896,7 49,5 6,0 43,5 | 4562,2 679,9 3882,3 42,1 6,3 35,8 | 4190,20 682,0 3508,2 31,6 5,1 26,5 | 3944,8 778,5 3166,3 23,3 4,6 18,7 | 3076,8 875,4 2201,4 14,2 1,1 10,1 | 2435,3 1064,8 1370,5 9,1 4,0 5,1 |

Но имеют место весьма тревожные тенденции. Их две: стремительный рост внешнего корпоративного долга; слабое использование государственного долга для инвестиций в реальный сектор экономики.

Поэтому нельзя ориентироваться лишь на показатели долговой устойчивости, рекомендуемые МВФ. Динамика рекомендуемых им индикаторов в России по имеющимся расчетам не была тревожной еще до погашения задолженности перед кредиторами Парижского клуба. Поэтому международные рейтинговые агентства характеризовали долговую ситуацию в России как приемлемую и улучшающуюся. Их не волновало сохранение колониальной структуры ВВП при его быстром росте.

Однако у международных финансовых организаций свои цели - отслеживать динамику индикаторов с позиции перспективы погашения долга заемщиками, если их придется кредитовать. В национальной экономике использование показателей МВФ желательно, поскольку тем самым учитываются различные аспекты долговой ситуации, но основной акцент следует делать на применение индикаторов, по которым долговые проблемы увязываются с инвестиционными задачами структурной модернизации экономики.

Именно поэтому, а также с учетом совокупности представленных выше аргументов необходим переход к разработке и реализации качественно новой долговой стратегии, ориентированной на приведение в действие инвестиционно-инновационных факторов экономического роста

Заключение

Как мы уже говорили, в настоящих условиях государственный долг находится в центре экономических проблем страны, что требует самого пристального внимания к этой экономической категории и проблемам, с ней связанным.

Из проведенного анализа мы видим, что проблема государственного долга очень близка для России в том числе. На протяжении всех лет, связанных с реформами проблема выплаты задолженности по государственному долгу остается одним из важнейших стратегических задач государства.

В целом по итогам работы можно сделать следующие выводы.

В первой главе мы рассмотрели понятие «государственного долга», под которым понимаются долговые обязательства Российской Федерации перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права, включая обязательства по государственным гарантиям, предоставленным Российской Федерацией. Существуют различные классификации государственных займов однако основная из них – это деление долга на внутренний и внешний.

Также мы рассмотрели рынок субфедеральных займов, который на сегодняшний день является одним из наиболее бурно развивающихся сегментов рынка российского государственного долга. Он отличается относительно низким уровнем ликвидности для большинства регионов, наличием конкуренции между регионами.

Во второй главе мы рассмотрели принципы и методы управления государственным долгом. К принципам можно отнести: безусловность; единство учета; единство долговой политики; согласованность; снижение рисков; оптимальность; гласность. К методам можно отнести: рефинансирование; конверсия; консолидация; новация; унификация; отсрочка.

Во второй главе мы рассмотрели также текущую ситуацию, связанную с государственным долгом в России. Нужно отметить, что России удалось в 2005-2007 гг.выплатить большую часть своего долга. Это в основном происходило за счет сверхдоходов от вывоза природных ресурсов. Сейчас также наблюдается тенденция перехода от внешних заимствований к внутренним. Это обусловлено тем, что руководство страны хочет развития реального сектора экономики накопления капитала внутри страны, а не его вывоза.

Таким образом, проблема государственного долга на сегодняшний день по-прежнему остается и является одной из главнейших стратегических задач.

Список использованной литературы

Нормативно-правовые акты

1. Бюджетный кодекс Российской Федерации: федеральный закон от 31.07.1998г., № 145-ФЗ (ред. от 6.12.2007 г.).- Информ.- правов. система «Эксперт-Гарант». - Версия от 29.03.08 г.

2. Гражданский кодекс Российской Федерации: федеральный закон от 26.01.1996г., № 14-ФЗ. - Информ.- правов. система «Эксперт-Гарант». - Версия от 29.03.08 г.

Статьи в периодических изданиях

3. Борисов С.М. Внешние долги России // Деньги и кредит. - 2007. - №2.-С. 21-25.

4. Вавилов Ю.Я. Вопросы государственного долга в бюджетном кодексе РФ // Финансы. – 2008. - №7.

5. Горьковский С.В. Государственный долг – ориентация на национальные приоритеты // Финансы. – 2009. – №1. – С.75-77.

6. Деменцев В.В. Внешний долг России в системе международной задолженности // Финансы. – 2007.- №12. – С. 37-40.

7. Кузнецов А.М. Анализ привлечения и использования РФ средств займов международных финансовых организаций и перспективы дальнейшего сотрудничества // Финансы и кредит. – 2008. – № 16. – С.13-15.

8. Селезнев А. Совокупный государственный долг, его регулирование // Экономист. – 2008. – № 8. – С.13-26.

9. Семенкова Е.В., Алексанян В.М. Реструктуризация государственной задолженности // Финансы. - 2008. - №5.

Учебники и учебные пособия

10. Абрамова М. А., Александрова Л. С. Финансы, денежное обращение и кредит: Учебное пособие. - М.: Институт международного права и экономики, 2006.

11. Белоглазова Г.Н. Финансы и кредит: Учебник. – М.: Высшее образование, 2006. – 575с.

12. Вавилов А. Г. Государственный долг: уроки кризиса и принципы управления. М.: Городец-издат, 2001

13. Вавилов Ю.Я. Государственный долг: Учебное пособие. – М.: Перспектива, 2007. – 256 с.

14. Сенчагов В.К., Архипов А.И. Финансы, денежное обращение, кредит: Учебник . – М.: ТК Велби, Изд-во Проспект. – 2007. – 720 с.

15. Финансы, денежное обращение, кредит: Учебник / Под ред. М.В.Романовского, О.В.Врублевской. – М.: Юрайт-Издат. – 2006. – 543 с.

Приложение

| График погашения внешнего долга Российской Федерации по состоянию на 1 июля 2008 года: основной долг | |||||||||||||||

| в млрд. долл. США | |||||||||||||||

| Задолженн ость по сотсоянию на 1.07.2008 | Сроки платежей | график не определен | график отсутствует | ||||||||||||

| до 1 года | от 1 года до 2 лет | свыше 2 лет | |||||||||||||

| до востребования | III кв. 2008 г. | IV кв. 2008 г. | I кв. 2009 г. | II кв. 2009 г. | всего до 1 года | III кв. 2009 г. | IV кв. 2009 г. | I кв. 2010 г. | II кв. 2010 г. | всего от 1 года до 2 лет | |||||

| Всего | 527,1 | 22 | 54,6 | 43,3 | 27,1 | 31,8 | 156,8 | 15,7 | 28,7 | 14,7 | 21,5 | 80,5 | 243,2 | 11,9 | 12,7 |

| Органы государственного управления | 34,7 | 0,7 | 0,8 | 1 | 0,6 | 3 | 1 | 0,6 | 1 | 0,5 | зд | 26,4 | 0,6 | 1,5 | |

| Федеральные органы управления | 33,1 | 0,7 | 0,7 | 1 | 0,6 | 3 | 1 | 0,6 | 1 | 0,5 | 3 | 25 | 0,6 | 1,5 | |

| Новый российский долг | 28,4 | 0,7 | 0,4 | 0,9 | 0,3 | 2,3 | 0,9 | 0,3 | 0,9 | 0,3 | 2,4 | 23,4 | 0,1 | 0,2 | |

| кредиты | 6,3 | 0,3 | 0,4 | 0,3 | 0,3 | 1,2 | 0,3 | 0,3 | 0,3 | 0,2 | 1Д | 4 | |||

| ценные бумаги | 21,8 | 0,4 | 0,6 | 0 | 1 | 0,6 | 0,7 | ОД | 1,4 | 19,4 | |||||

| прочая задолженность | 0,3 | 0,1 | 0,2 | ||||||||||||

| Долг бывшего СССР | 4,7 | 0 | 0,4 | 0 | 0,3 | 0,7 | 0 | 0,3 | 0 | 0,2 | 0,6 | 1,6 | 0,5 | 1,3 | |

| кредиты | 3,4 | 0 | 0,4 | 0 | 0,3 | 0,7 | 0 | 0,3 | 0 | 0,2 | 0,6 | 1,6 | 0,5 | 0,1 | |

| ценные бумаги | 0 | 0 | |||||||||||||

| прочая задолженность | 1,2 | 1,2 | |||||||||||||

| Субъекты Российской | 1,5 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0,1 | 1,4 | |||

| кредиты | 1,2 | 1,2 | |||||||||||||

| ценные бумаги | 0,3 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | ОД | 0,2 | |||

| Органы денежно-кредитного регулирования | 4,2 | 3,3 | 0,9 | 0,9 | |||||||||||

| кредиты (репо) | 0,9 | 0,9 | 0,9 | ||||||||||||

| наличная национальная валюта и депозиты | 3,3 | 3,3 | |||||||||||||

| Банки (без участия в капитале)1 | 192,8 | 18,8 | 20,4 | 16,5 | 11,8 | 11,2 | 60 | 6,8 | 11,8 | 4,4 | 9,4 | 32,5 | 69,1 | 10,3 | 2,2 |

| кредиты и депозиты (кроме до востребования) включая долговые обязательства перед прямыми инвесторами | 164,9 | 20,4 | 16,5 | 11,8 | 11,2 | 60 | 6,8 | 11,8 | 4,4 | 9,4 | 32,5 | 69,1 | 1,1 | 2,2 | |

| текущие счета и депозиты (до востребования) | 18,8 | 18,8 | |||||||||||||

| долговые ценные бумаги | 5,2 | 5,2 | |||||||||||||

| прочая задолженность | 3,9 | 3,9 | 0 | ||||||||||||

| Прочие секторы (без участия в капитале) | 295,5 | 32,5 | 26 | 14,3 | 20 | 92,9 | 7,9 | 16,3 | 9,3 | 11,5 | 45 | 147,7 | 1 | 8,9 | |

| долговые обязательства перед прямыми инвесторами | 31,9 | 6,1 | 2,6 | 1,2 | 1,4 | 11,4 | 0,9 | 1,7 | 1 | 0,8 | 4,4 | 16,2 | |||

| кредиты | 238,9 | 21,2 | 22,9 | 12,5 | 18,1 | 74,8 | 6,4 | 13,5 | 7,9 | 10 | 37,9 | 126,3 | |||

| долговые ценные бумаги | 15 | 0 | 0,2 | 0,3 | 0,1 | 0,6 | 0,3 | 0,7 | 0,1 | 0,3 | 1,5 | 3 | 1 | 8,9 | |

| задолженность по финансовому | 4,8 | 0,3 | 0,3 | 0,3 | 0,3 | 1,3 | 0,3 | 0,3 | 0,3 | 0,3 | 1,2 | 2,2 | |||

| прочая задолженность | 4,8 | 4,8 | 4,8 | 0 | |||||||||||

[1] Финансы, денежное обращение, кредит: Учебник / Под ред. М.В.Романовского, О.В.Врублевской. – М.: Юрайт-Издат. – 2006. –С.234.

[2] Белоглазова Г.Н. Финансы и кредит: Учебник. – М.: Высшее образование, 2006. – С.241

[3] Финансы, денежное обращение, кредит: Учебник / Под ред. М.В.Романовского, О.В.Врублевской. – М.: Юрайт-Издат. – 2006. –С.234.

[4] Финансы, денежное обращение, кредит: Учебник / Под ред. М.В.Романовского, О.В.Врублевской. – М.: Юрайт-Издат. – 2006. –С.235.

[5] Белоглазова Г.Н. Финансы и кредит: Учебник. – М.: Высшее образование, 2006. – С.242

[6] Финансы, денежное обращение, кредит: Учебник / Под ред. М.В.Романовского, О.В.Врублевской. – М.: Юрайт-Издат. – 2006. –С.236.

[7] Белоглазова Г.Н. Финансы и кредит: Учебник. – М.: Высшее образование, 2006. – С.242

[8] Финансы, денежное обращение, кредит: Учебник / Под ред. М.В.Романовского, О.В.Врублевской. – М.: Юрайт-Издат. – 2006. –С.249.

[9] Вавилов Ю.Я. Государственный долг: Учебное пособие. – М.: Перспектива, 2007.

[10] Финансы, денежное обращение, кредит: Учебник / Под ред. М.В.Романовского, О.В.Врублевской. – М.: Юрайт-Издат. – 2006. –С.237.

[11] Сенчагов В.К., Архипов А.И. Финансы, денежное обращение, кредит: Учебник . – М.: ТК Велби, Изд-во Проспект. – 2007. –С.319.

[12] Финансы, денежное обращение, кредит: Учебник / Под ред. М.В.Романовского, О.В.Врублевской. – М.: Юрайт-Издат. – 2006. –С.238.

[13] Кузнецов А.М. Анализ привлечения и использования РФ средств займов международных финансовых организаций и перспективы дальнейшего сотрудничества // Финансы и кредит. – 2008. – № 16. – С.13

[14] Селезнев А. Совокупный государственный долг, его регулирование // Экономист. – 2008. – № 8. – С.14.

[15] Селезнев А. Совокупный государственный долг, его регулирование // Экономист. – 2008. – № 8. – С.14.

[16] Селезнев А. Совокупный государственный долг, его регулирование // Экономист. – 2008. – № 8. – С.16.

[17] Семенкова Е.В., Алексанян В.М. Реструктуризация государственной задолженности // Финансы. - 2008. - №5.

[18] Семенкова Е.В., Алексанян В.М. Реструктуризация государственной задолженности // Финансы. - 2008. - №5.

[19] Селезнев А. Совокупный государственный долг, его регулирование // Экономист. – 2008. – № 8. – С.23.

[20] Селезнев А. Совокупный государственный долг, его регулирование // Экономист. – 2008. – № 8. – С.24.

[21] Селезнев А. Совокупный государственный долг, его регулирование // Экономист. – 2008. – № 8. – С26.

Похожие работы

... финансирование дефицита бюджета. 2.2. Внешний государственный долг В настоящее время правительство и общественность нашей страны все лучше осознают остроту проблемы государственного долга России. В сложившейся обстановке велик соблазн искать лишь краткосрочное решение проблемы. Между тем она является для нашей страны поистине стратегической. От того, как будет с самого начала поставлена задача ...

... культуры. В результате облигации, выдаваемые как часть заработной платы, оказались просто бумажками.Понятия внешнего и внутреннего долга. Итак, поскольку курсовая работа носит название "Государственный долг Российской Федерации. Анализ структуры и динамика», следует дать определение государственному долгу. Существует несколько классификаций государственного долга в зависимости от признака, ...

... Россией, субъектами Федерации или муниципальными образованиями на финансирование бюджета соответствующего уровня. 2. Структура и динамика развития внутреннего долга россии 2.1 Структура внутреннего долга РФ К настоящему времени структура государственного внутреннего долга РФ сложилась из долговых обязательств нерыночного характера и обязательств от размещения на организованном рынке ...

... над расходами федерального бюджета, формирования Стабилизационного фонда и, как следствие, уменьшения внешнего долга страны. 3. Развитие роли банков в управлении государственным долгом 3.1. Основные проблемы организации и функционирования государственного долга к России Решение проблемы бюджетного дефицита и других социально-экономических проблем путем государственных заимствований ...

0 комментариев