Навигация

Победившее в войне государство взимает денежную контрибуцию с побеждённой страны;

1. победившее в войне государство взимает денежную контрибуцию с побеждённой страны;

2. одна страна предоставляет другой стране заем.

Функция «мировые деньги» возникла ещё в докапиталистических формациях, однако не получила должного развития из-за отсутствия мирового рынка и неразвитости международного кредита. Наиболее полное развитие эта функция получила при капитализме, когда возник мировой рынок, связывающий между собой все страны.

В современной западной экономической литературе функция «мировые деньги» не рассматривается.

К.Маркс жил в эпоху золотомонетного стандарта и указывал на вышеперечисленные функции денег применительно к золотым монетам, то есть современным ему деньгам.

Золотые монеты обращались без ограничений, для их использования в международных расчётах не требовалась конвертация. Выходя на мировой рынок, золотые монеты, по выражению К.Маркса, «сбрасывали свои национальные мундиры» и принимались в платежи по весу. В условиях, когда золото выполняло все функции денег, денежная и валютная системы - национальная и мировая – были тождественны. В условиях всех остальных денежных систем говорить о выполнении деньгами функции мировых денег можно только условно.

Виды денег.

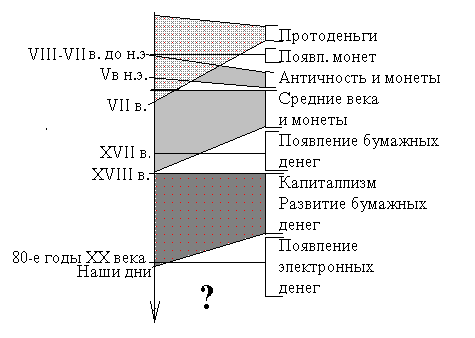

Деньги в своем развитии выступали в двух видах: действительные деньги и знаки стоимости (заместители действительных денег).

Действительные деньги.

Действительные деньги — деньги, у которых номинальная стоимость (обозначенная на них стоимость) соответствует реальной стоимости, т.е. стоимости металла, из которого они изготовлены. Металлические деньги (медные, серебряные, золотые) имели разную форму: сначала штучные, затем весовые. Монета более позднего развития денежного обращения имела установленные законом отличительные признаки (внешний вид, весовое содержание). Наиболее удобной для обращения оказалась круглая форма монеты (меньше стиралась), лицевая сторона которой называлась аверс, оборотная — реверс и обрез — гурт. С целью предотвращения монеты от порчи гурт делался нарезным.

Для действительных денег характерна устойчивость, что обеспечивалось свободным разменом знаков стоимости на золотые монеты, свободной чеканкой золотых монет при определенном и неизменном золотом содержании денежной единицы, свободным перемещением золота между странами. Благодаря своей устойчивости действительные деньги беспрепятственно выполняли все пять функций.

Появление знаков стоимости при золотом обращении было вызвано объективной необходимостью:

золотодобыча не поспевала за производством товаров и не обеспечивала полную потребность в деньгах;

золотые деньги высокой портативности не могли обслуживать мелкий по стоимости оборот;

золотое обращение не обладало в силу объективности экономической эластичностью, т.е. быстро расширяться и сжиматься;

золотой стандарт в целом не стимулировал производство и товарооборот.

Золотое обращение просуществовало в мире относительно недолго — до первой мировой войны, когда воюющие страны для покрытия своих расходов осуществляли эмиссию знаков стоимости. Постепенно золото исчезло из обращения.

Заместители действительных денег (знаки стоимости).

Заместители действительных денег (знаки стоимости) — деньги, номинальная стоимость которых выше реальной, т.е. затраченного на их производство общественного труда. К ним относятся:

металлические знаки стоимости — стершаяся золотая монета, билонная монета, т.е. мелкая монета, изготовленная из дешевых металлов, например меди, алюминия;

бумажные знаки стоимости, сделанные, как правило, из бумаги. Различают бумажные деньги и кредитные деньги.

Бумажные деньги — представители действительных денег. Исторически они появились как заместители находившихся в обращении золотых монет. Объективная возможность обращения этих денег обусловлена особенностями функции денег как средства обращения, когда деньги являлись мимолетным посредником товаров. Впервые бумажные деньги (ассигнации) появились в России в 1769 г. По сравнению с золотыми такие деньги создавали товаровладельцам определенные преимущества (легче хранить, удобны при расчетах за мелкие партии).

Право выпуска бумажных денег присваивает себе государство. Разность между номинальной стоимостью выпущенных денег и стоимостью их выпуска (расходы на бумагу, печатание) образует эмиссионный доход казны, являющийся существенным элементом государственных поступлений. На начальном этапе бумажные деньги выпускались государством наряду с золотыми и с целью их внедрения в обращение обменивались на них. Однако появление, а затем и рост дефицита бюджета вызвал расширение эмиссии бумажных денег, размер которой зависел от потребности государства в финансовых ресурсах.

Бумажные деньги выполняют лишь две функции: средство обращения и средство платежа. Отсутствие золотого обмена не дает возможность им уйти из обращения. Государство, постоянно испытывающее недостаток средств, увеличивает выпуск бумажных денег без учета товарного и платежного оборота. Экономическая природа бумажных денег исключает возможность устойчивости бумажно-денежного обращения, так как выпуск их не регулируется потребностями товарооборота, и механизм автоматического изъятия излишка бумажных денег из обращения отсутствует. В результате бумажные деньги, застрявшие в обращении независимо от товарооборота, переполняют каналы обращения и обесцениваются. Причины обесценения: избыточный выпуск бумажных денег государством, упадок доверия к эмитенту и неблагоприятное соотношение экспорта и импорта страны.

Итак, сущность бумажных денег заключается в том, что они выступают знаками стоимости, выпускаемыми государством для покрытия бюджетного дефицита, обычно они не разменны на золото и наделены государством принудительным курсом.

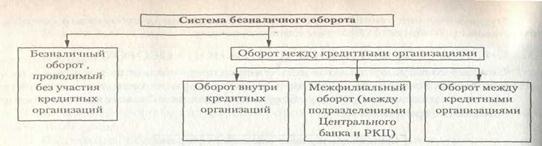

Кредитные деньги возникают с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой платежа (в кредит). Их появление связано с функцией денег как средства платежа, где деньги выступают обязательством, которое должно быть погашено через заранее установленный срок действительными деньгами. Изначально экономическое значение этих денег — сделать денежный оборот эластичным, способным отражать потребности товарооборота в наличных деньгах; экономить действительные деньги; способствовать развитию безналичного оборота.

Постепенно с развитием капиталистических товарно-денежных отношений сущность кредитных денег претерпевает значительные изменения. В условиях господства капитала кредитные деньги выражают не взаимосвязь между товарами на рынке, как было раньше (Т — Д — Т), а отношение денежного капитала (Д — Т — Д), поэтому денежный капитал выступает в форме кредитных денег.

Кредитные деньги прошли следующий путь развития: вексель, акцептованный вексель, банкнота, чек, электронные деньги, кредитные карточки.

Вексель — письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок и установленном месте. Различают простой вексель, выданный должником, и переводный (тратту), выписанный кредитором и направленный должнику для подписи с возвратом кредитору. Переводный вексель (тратта) получает возможность обращаться благодаря передаточной надписи (индоссаменту) на обороте документа. По мере увеличения передаточных надписей циркулярная сила векселя возрастает, поскольку каждый индоссант несет солидарную ответственность по векселю.

В настоящее время в обращении находятся и казначейские векселя, выпускаемые государством для покрытия дефицита бюджета и кассового разрыва, дружеские векселя, выписанные одним лицом на другое с целью учета их в банке, бронзовые векселя, не имеющие товарного покрытия.

Вексель характеризуется следующими особенностями:

абстрактностью, т.е. отсутствием на документе информации о виде сделки;

бесспорностью, означающей обязательную оплату векселя;

обращаемостью, т.е. передачей векселя как платежного средства другим кредитором, что создает возможность взаимного зачета вексельных обязательств. Платежная гарантия еще более возрастает при акцепте (согласии) векселя банком (акцептованный вексель).

Вексель имеет определенные границы обращения:

функционирует между лицами, хорошо информированными о платежеспособности друг друга и осуществляющими торгово-экономические отношения;

обслуживает преимущественно оптовую торговлю, погашается между участниками вексельного обращения наличными деньгами.

В России в разных сферах действуют коммерческий, банковский, казначейский векселя и др. его виды.

Коммерческий вексель выдается под залог товара. Банковский вексель (впервые предложенный своим клиентам Инкомбанком в начале 1992 г.) выдается банком-эмитентом при наличии определенной суммы клиента на депозите. В отличие от коммерческого векселя банковский вексель в своем российском варианте имеет депозитную форму. Это по существу простой вексель, так как выписывается клиентом банка своему поставщику в оплату за товары, но может быть индоссирован третьему лицу. Банковский вексель дает предприятию новое платежное средство, гарантированное банком. Кроме получения дохода по депозиту, на основе которого выдается банком вексель, предприятие получает возможность расчета со своими партнерами, особенно это актуально при задержках в прохождении платежных документов через Расчетно-кассовый центр Банка России. Каждый банк, их выпускающий, имеет свои особенности, прежде всего это предоставление банком преимуществ своим клиентам-векселедержателям.

Банкнота — кредитные деньги, выпускаемые централью, (эмиссионным) банком страны. Впервые банкноты были выпущены в конце XVII в. на основе переучета частных коммерческих векселей. Первоначально банкнота имела двойное обеспечение: коммерческую гарантию, поскольку выпускалась на базе коммерческих векселей, связанных с товарооборотом, и золотую гарантию, обеспечившую ее обмен на золото. Такие банкноты назывались классическими, имели высокую устойчивость и надежность. Центральный банк располагал золотым запасом для обмена, что исключало обесценение банкноты.

В отличие от векселя банкнота представляет собой бессрочное долговое обязательство и обеспечивается общественной гарантией центрального банка, который в большинстве стран стал государственным.

Современная банкнота потеряла по существу обе гарантии: не все векселя, переучитываемые центральными банком, обеспечены товарами, и отсутствует обмен банкнот на золото. Ныне банкнота поступает в обращение путем банковского кредитования государства, банковского кредитования хозяйства через коммерческие банки, обмена иностранной валюты на банкноты, данной страны.

В настоящее время центральные банки стран выпускают банкноты строго определенного достоинства. По существу они являются национальными деньгами на всей территории государства. Материальное обеспечение в виде товаров или золота отсутствует. Для изготовления банкнот используется особая бумага, и применяются меры, затрудняющие их подделку.

Чек — денежный документ установленной формы, содержащий безусловный приказ владельца счета в кредитном учреждении о выплате держателю чека указанной суммы. Чековому обращению предшествует договор между клиентом кредитного учреждения и этим учреждением об открытии на сумму внесенных средств или предоставленного кредита счета. Клиент на эту сумму выставляет чеки, а кредитное учреждение их оплачивает. В чековом обращении участвуют: чекодатель (владелец счета), чекополучатель (кредитор чекодателя) и плательщик по чеку (кредитное учреждение).

Впервые чеки появились в обращении в XVI — XVII вв. в Великобритании и Голландии одновременно. С развитием кредитной системы они получили широкое распространение. Различают три основных вида чеков:

именной — на определенное лицо без права передачи; предъявительский — без указания получателя;

ордерный — на определенное лицо, но с правом передачи посредством индоссамента на обороте документа.

Во внутреннем обороте чеки используются для получения наличных денег в кредитном учреждении, как средства платежа и обращения, а также в качестве инструмента безналичных расчетов, осуществляемых посредством перечислений по счетам в кредитных учреждениях и зачета взаимных требований. Самым простым взаимным зачетом являются расчеты между клиентами одного банка, при расчетах между разными банками чеки учитываются расчетной палатой. В международных расчетах также используются банковские чеки для осуществления коммерческих платежей, но в основном при платежах неторгового характера.

Расчетные чеки — это письменные поручения банку произвести денежный платеж со счета чекодателя на счет чекодержателя, т.е. использовались для безналичных расчетов.

Денежные чеки служили для получения предприятиями и организациями наличных денег.

Быстрое расширение чекового обращения после Второй мировой войны потребовало изменения форм платежей. Научно-технический прогресс и развитие электронно-вычислительной техники обеспечили создание в передовых зарубежных странах автоматизированных электронных установок для обработки чеков и ведения текущих счетов. Электронные устройства и система связи для осуществления кредитных и платежных операций (зачисление и списание средств, переводы со счета на счет, начисление процентов, контроль за состоянием счетов) посредством передачи электронных сигналов без участия бумажных носителей способствовали возникновению электронных денег. С их помощью происходит подавляющая часть межбанковских операций.

Внедрение ЭВМ в кредитных учреждениях создало условия для замены чеков кредитными карточками Это по существу не деньга, а средство получения краткосрочной ссуды в кредитном учреждении Выпускаются они кредитными учреждениями на базе счета клиента в форме пластиковой карточки с нанесенной на ней встроенной микросхемой. За рубежом кредитные карточки применяются в розничной торговле и сфере услуг. Наиболее распространены банковские карточки, торговые карточки, карточки для приобретения бензина, карточки для оплаты развлекательных мероприятий. В России также появляются кредитные карточки. Многие банки начали выпускать карточки для своих клиентов, но для этого требуются значительные вклады в иностранной валюте.

Законы денежного обращения.

Закон денежного обращения, открытый Карлом Марксом, устанавливает количество денег, нужное для выполнения ими функций средства обращения и средства платежа.

Количество денег, потребное для выполнения функций денег как средства обращения, зависит от трех факторов:

количества проданных на рынке товаров и услуг (связь прямая);

уровня цен товаров и тарифов (связь прямая);

скорости обращения денег (связь обратная).

Все факторы определяются условиями производства. Чем больше развито общественное разделение труда, тем больше объем продаваемых товаров и услуг на рынке; чем выше уровень производительности труда, тем ниже стоимость товаров и услуг и цены. Формула в этом случае такова:

Количество денег для выпол- Сумма товарных цен

нения функции средства об- = —-------------------------------------.

ращения Среднее число оборотов одно-

именных денежных единиц

(скорость обращения денег)

Скорость обращения денег определяется числом оборотов денежной единицы за известный период, так как одни и те же деньги в течение определенного периода постоянно переходят их рук в руки, обслуживая продажу товаров и оказание услуг.

При функционировании золотых денег их количество поддерживалось на необходимом уровне стихийно, поскольку регулятором выступала функция сокровища. Эта функция устанавливала сравнительно правильное соотношение между денежной массой и товарами, необходимыми для обращения. Лишние деньги в обращении исключались, они уходили в сокровище. При росте товарной массы деньги возвращались из сокровищ.

С появлением функции денег как средства платежа общее количество денег должно уменьшиться. Кредит оказывает обратное влияние на количество денег. Такое уменьшение вызывается погашением путем взаимного зачета определенной части долговых требований и обязательств. Количество денег для обращения и платежа определяется следующими условиями:

общим объемом обращающихся товаров и услуг (зависимость прямая);

уровнем товарных цен и тарифов на услуги (зависимость прямая, поскольку чем выше цены, тем больше требуется денег);

степенью развития безналичных расчетов (связь обратная);

скоростью обращения денег, в том числе кредитных денег (связь обратная).

При металлическом обращении количество денег стихийно регулировалось функцией сокровища, т.е. денежная масса увеличивалась и сокращалась, свободно приспосабливаясь к потребностям товарного производства, количество денег всегда сохранялось на требуемом уровне. Это обеспечивало устойчивость денежного обращения.

При отсутствии золотого стандарта стал действовать закон бумажно-денежного обращения, в соответствии с которым количество знаков стоимости приравнивалось к оценочному количеству золотых денег, потребных для обращения. При таком положении стабильность денег пошатнулась, стало возможным их обесценение.

Ныне в условиях демонетизации золота, т.е. утраты им своих денежных функций, закон денежного обращении претерпел модификацию. Теперь уже нельзя оценить количество денег с точки зрения даже приблизительного их расчета через золото. Оно ушло из обращения и не выполняет функции не только средства обращения и средства платежа, но и меры стоимости.

Мерой стоимости товаров и услуг стал денежный капитал, измеряющий стоимости не на рынке при обмене путем приравнивания товара к деньгам, а в процессе производства — товара к товару. Следовательно, количество неразменных кредитных денег должно определяться стоимостью всех ценностей в стране через денежный капитал. Стихийный регулятор общей величины денег при господстве кредитных денег отсутствует. Отсюда вытекает роль государства в регулировании денежного обращения. Эмиссия кредитных денег без учета реальной стоимости произведенных товаров и оказанных услуг в стране в процессе производства, распределения и обмена неизбежно вызовет их излишек и в конечном счете приведет к обесценению денежной единицы. Главное условие стабильности денежной единицы страны — соответствие потребности хозяйства в деньгах фактическому поступлению их в наличный и безналичный оборот.

Список использованной литературы.

1. Галицкая С.В. Денежное обращение. Кредит. Финансы. – М., 2002. – 272 с.

2. Галицкая С.В. Деньги. Кредит. Финансы: Учебник. – М.: Изд-во Эксмо, 2005. – 496 с.

3. Интернет.

4. Титова Н.Е., Кожаев Ю.П. Деньги, кредит, банки: Учеб. пособие для студ. высш. учеб. заведений – М.: Гуманит. изд. центр ВЛАДОС, 2003. – 368 с.

Похожие работы

... денег вторичны, производны от сущности денег. Поэтому происходящие модификации функций денег необходимо рассматривать, базируясь на анализе сущности денег. В связи с тем что сущность денег по-разному понималась учеными прошлого, и трактуется современными теоретиками и по-разному представляется в различных теориях денег, изложение вопросов, касающихся функций денег, также неоднозначно: существует ...

... и законы кредита. 3. Формы и виды кредита. 4. Роль и граница кредита. 5. Ссудный процент и его экономическая роль. 6. Взаимодействие кредита и денег. 7. Международный кредит и его форма. 1. Необходимость и сущность кредита.В системе экономических отношений кредит как самостоятельная экономическая категория всегда занимал особое положение. Он способен ускорять общественное развитие, с ...

... сокровищ, таких, как покупка картин, драгоценностей, антиквариата, пытаясь сохранить стоимость обесценивающихся бумажных денег в условиях значительной инфляции Сущность функции денег как средства накопления характеризуется способностью воздействия на денежное обращение, увеличивая его (когда осуществляется приток денег из сокровища в обращение) или уменьшая его (когда осуществляется отток ...

... возможности для развития бумажных денег создает только капитализм с его развитой кредитной системой. 4. Деньги в эпоху капитализма (конец XVII - современность) Данный период прежде всего характеризуется развитием кредитно-бумажных денег и вытеснение ими металлических монет. Для правильного восприятия изложенного ниже материала необходимо дать определения и разъяснения некоторым экономическим ...

0 комментариев