Навигация

Анализ основных показателей деятельности организации

3. Анализ основных показателей деятельности организации

Состояние и динамика развития филиальной сети

По состоянию на 1 января 2009 года общее количество подразделений Банка составило 244 (10 отделений. 234 внутренних структурных подразделения, из них: 52 дополнительных офиса (в том числе 26 - универсальные, 1 - специализированный по обслуживающих юридических лиц, 25 - специализированные по обслуживанию физических лиц.), 182 операционные кассы вне кассового узла). В истекшем году Банк продолжил реализацию поставленной задачи развития филиальной сети в направлении увеличения количества точек обслуживания клиентов в местах концентрации текущего и потенциального спроса на банковские продукты и услуги. А также расширения спектра оказываемых услуг в действующих подразделениях. В 2008 году открыты 2 специализированных дополнительных офиса по обслуживанию физических лиц.

В течение 2008 года Банком была организована работа шестого по счету Центра развития малого бизнеса. А также двух Центров жилищного кредитования, на базе существующих ДО.

Доходы и расходы банка

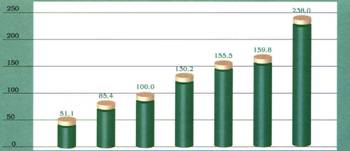

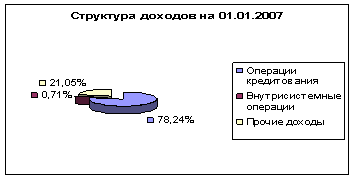

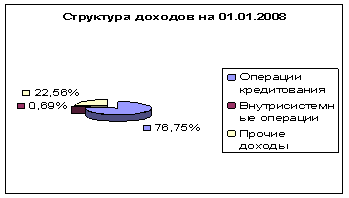

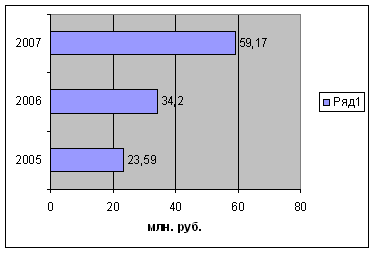

Увеличение объемов сотрудничества с клиентами позволило Банку нивелировать последствия резкого падения ставок финансового рынка и способствовало увеличению финансового результата деятельности в 2008 году. Доходы за 2008 год превысили доходы 2007 года на 44,1 % и составили 3,35 млрд. руб. Основным источником доходов остались кредитные операции, удельный вес которых в совокупных доходах составил 73,5%. Все более существенную роль начинают играть доходы от кредитования частных клиентов, которые за 2008 год возросли в 1,5 раза, и их доля в доходах от операций кредитования составила 50,8%. Объем комиссионных доходов, увеличившись на 281,6 млн. руб. (61 ,4%)' составил 22, 1 % доходов Банка.

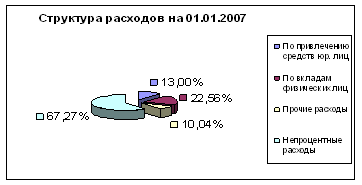

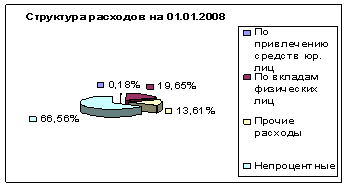

Основной статьей расходов Банка остаются процентные выплаты по вкладам физических лиц, которые за 2008 год составили 695,9 млн. руб. (27,6% в расходах Банка). Расходы на выплату процентов по средствам юридических лиц, привлеченным на расчетные, текущие, бюджетные и депозитные счета, за 2008 год составили 41,9 млн. руб., увеличившись по сравнению с 2007 годом на 65,1 %. Эксплуатационные расходы Банка за 2008 год составили 321,5 млн. руб., что на 31,3% выше объема аналогичных расходов 2007 года. Эффективность управления Банком непроцентными расходами подтверждается достаточно низким для многофилиальной структуры, какой является Сбербанк России, показателем отношения затрат к чистому операционному доходу (cost inсоmе) - 49,5%. Рентабельность работающих активов Банка по итогам 2008 года составила 3,8%.

Динамика налоговых выплат (в %)

2002 2003 2004 2005 2006 2007 2008

Экономические показатели деятельности Чувашского отделения Сбербанка России в 2008 году

| Структурные показатели (на отчетную дату) | 01.10.2008 | 01.11.2008 | 01.12.2008 | 01.01.2009 | |

| 1 | Доля работающих активов в активах-нетто | 87,0% | 87,2% | 86,8% | 88,4% |

| 1а | Уровень отвлеченных средств | 4,0% | 2,9% | 87,7% | 98,4% |

| 2 | Доля кредитов, предоставленных корпоративным клиентам в активах-нетто | 11,5% | 12,6% | 0,0% | 0,0% |

| 3 | Доля срочной ссудной задолженности в работающих активах | 83,5% | 88,2% | #ДЕЛ/0! | #ДЕЛ/0! |

| 3.1 | Доля срочных ссуд юридическим лицам в работающих активах | 13,0% | 14,2% | 74,5% | 88,1% |

| 3.2 | Доля срочных ссуд физическим лицам в работающих активах | 70,5% | 73,9% | 34,3% | 13,5% |

| 3.3 | Доля просроченной задолженности в ссудной задолженности | 0,3% | 0,3% | 2088,8% | 2170,1% |

| 3.4 | Уровень кредитного риска | 3,7% | 3,6% | 0,0% | 0,0% |

| 3.5 | Доля срочных ссуд юридическим лицам в общей сумме срочной ссудной задолженности | 15,6% | 16,1% | 0,0% | 0,0% |

| 3.6 | Доля срочных ссуд физическим лицам в общей сумме срочной ссудной задолженности | 84,4% | 83,9% | ||

| 4 | Доля вложений средств в ценные бумаги в работающих активах | 0,0% | 0,0% | ||

| 5 | Доля кредитных ресурсов, размещенных в системе СБ РФ, в работающих активах | 16,5% | 11,8% | ||

| 6 | Доля привлеченных средств в пассивах-нетто | 92,5% | 92,3% | ||

| 7 | Доля средств физических лиц в привлеченных средствах | 79,6% | 82,5% | ||

| 8 | Доля средств юридических лиц в привлеченных средствах | 14,4% | 11,7% | ||

| 9 | Доля средств, привлеченных в долговые обязательства, в привлеченных средствах | 1,0% | 1,0% | 0,0% | 0,0% |

| 9.1 | Доля средств, привлеченных в расчетные векселя, в общей сумме средств, привлеченных в векселя | 27,2% | 30,6% | ||

| 10 | Доля средств корпоративных клиентов (кроме долговых обязательств), в привлеченных средствах | 13,8% | 11,1% | 0,0% | 0,0% |

| 11 | Доля собственных средств и резервов банка в пассивах-нетто | 7,5% | 7,7% | ||

| 12 | Коэффициент иммобилизации | 134,5% | 148,3% | 100,0% | 100,0% |

| 12а | Коэффициент иммобилизации (с учетом условного распределения фондов) | 72,6% | 84,8% | 0,0% | 0,0% |

| 13 | Прибыль к капиталу (ROE) | - | - | ||

| Качественные показатели за отчетный период - рассчитываются в годовом базисе | 0,00% | 0,00% | |||

| 14 | Рентабельность капитала (ROAE) | - | - | ||

| 15 | Рентабельность активов (ROAA) | 1,6% | |||

| 16 | Нулевая маржа | 15,2% | |||

| 17 | Рентабельность работающих активов | 1,9% | |||

| 18 | Процентная маржа | 7,3% | |||

| 18.1 | Доходность работающих активов | 12,6% | |||

| 18.1.1 | Доходность операций кредитования | 16,9% | 8,5% | 13,7% | |

| 18.1.1.1 | Доходность МБК | - | - | 0,73507673 | 0,99882885 |

| 18.1.1.2 | Доходность кредитов юридических лиц и предпринимателей | 14,2% | 0,1% | 0,1% | |

| 18.1.1.3 | Доходность кредитов физических лиц | 17,5% | 0,0% | 0,0% | |

| 18.1.2 | Доходность государственных ценных бумаг | - | |||

| 18.1.3 | Доходность внутрисистемных операций | - | 1,3% | 8,33447885 | |

| 18.2 | Стоимость привлеченных средств | 5,0% | 0,0% | 0,0% | |

| 18.2.1 | Стоимость вкладов физ. лиц | 4,8% | |||

| 18.2.2 | Стоимость средств юридических лиц (счета и депозиты) | 0,5% | |||

| 18.2.2.1 | Стоимость расчетных счетов | 0,5% | 3,2% | 1,4% | |

| 18.2.2.2 | Стоимость депозитов | 0,0% | 0,0% | ||

| 18.2.2а | Стоимость средств юридических лиц (счета, депозиты, депозитные сертификаты и векселя) | 0,0% | |||

| 18.2.3 | Стоимость выпущенных ценных бумаг | -1,0% | 100,0% | 100,0% | |

| 18.2.3.1 | Стоимость выпущенных векселей | -2,9% | 0,0% | 0,0% | |

| 18.2.3.2 | Стоимость выпущенных сберегательных сертификатов | 4,8% | |||

| 18.2.3.3 | Стоимость выпущенных депозитных сертификатов | - | - | 13191,1% | 779,3% |

| 18.2.4 | Стоимость средств на счетах ЛОРО | - | - | 0,1% | 21,0% |

| 18.2.5 | Стоимость внутрисистемного привлечения кредитных ресурсов | 34,8% | 100,0% | 100,0% | |

| 18.3 | Коэффициент эффективного использования привлеченных средств (КИПР) | 95,3% | 0,0% | 0,0% | |

| 19 | Спрэд | 7,6% | |||

| 20 | Непроцентная маржа | 5,5% | |||

| 20.1 | Коэффициент переоценки ОВП | 0,0% | 92,5% | 98,6% | |

| 20.2 | Уровень комиссии | 4,1% | 12,4% | 9,3% | |

| 20.3 | Внутренняя стоимость услуг (мертвая маржа) | 6,8% | 93,5% | 81,7% | |

| 20.3.1 | уровень расходов на оплату труда | 4,8% | 1,3% | 16,1% | |

| 20.3.2 | уровень АХР и операционных расходов | 1,9% | 0,0% | 0,0% | |

| 20.4 | Коэффициент налогов | 0,2% | |||

| 20.4.1 | коэффициент налогов, относимых на расходы банка | 0,2% | 0,0% | 0,0% | |

| 20.4.2 | коэффициент налогов из прибыли | 0,0% | |||

| 20.5 | Уровень затрат по резерву | 2,9% | 99,3% | 99,3% | |

| 20.6 | Уровень прочих доходов/расходов | 0,3% | 0,6% | 0,7% | |

| 21 | Чистый операционный доход | 73 482 532 | 82 395 040 | 0 | 0 |

| 22 | Отношение затрат к доходам | 60,7% | 0,6 | 0 | 0 |

| 23 | Удельный вес суммы непроцентных доходов в общей сумме чистых доходов | 26,2% | 25,9% | ||

| 24 | Доля комиссий в чистом операционном доходе | 34,6% | 34,9% | ||

| 25 | Комиссионные доходы, полученные в расчете на 1-го работника в среднем за месяц, (тыс. руб.) | ! | 1189,6% | ||

| 26 | Коэффициент окупаемости непроцентных расходов комиссионными доходами | 39,6% | 41,4% | ||

| 27 | Коэффициент окупаемости внутрибанковских непроцентных расходов комиссионными доходами | 58,5% | 60,3% | 0,0% | 0,0% |

| 28 | Спрэд между процентной маржой и внутренней стоимостью банковских услуг | ! | 0,6% | ||

| Качественные показатели на отчетную дату | 0,00% | 165,72% | |||

| 29 | Балансовая прибыль | 9 442 319 | 13 111 437 | 0 | |

| 30 | Чистая прибыль | 9 408 272 | 13 077 389 | 0 | 0 |

| 31 | Чистая прибыль на 1-го работника | 38 906 | 54 090 | 0 | 0 |

| 32 | Среднесписочная численность | 241,8 | 241,8 | 2,7 | 1,7 |

| 33 | Капитал | - | - | 4 | 3 |

| 34 | Собственные средства с учетом условного распределения фондов | 102 109 006 | 95 769 145 | 1 | 1 |

| 35 | Открытая валютная позиция | 0 | 0 | ||

| Номинальные качественные показатели (на отчетную дату) | |||||

| 36 | Доходность работающих активов | 15,0% | 72 | 47 | |

| 37 | Стоимость привлеченных средств | 5,3% | 1 | 1 | |

| 38 | Спрэд | 9,7% | 0 | 0 | |

| 39 | Процентная маржа | 9,4% | |||

| Справочно: данные для расчета показателей 36-39 | |||||

| Доходность операций кредитования | 16,87% | 8,45% | 13,74% | ||

| Доходность операций с ЦБ | 0,00% | 0,00% | 0,00% | ||

| Доходность внутрисистемных операций | 1,32% | 833,45% | |||

| Стоимость вкладов физ. лиц | 4,77% | ||||

| Стоимость средств юридических лиц (счета и депозиты) | 0,52% | ||||

| Стоимость выпущенных ценных бумаг | -1,05% | 100,00% | 100,00% | ||

| Стоимость привлечения средств банков | 0,00% | 0,00% | 0,00% | 0,00% | |

| Стоимость внутрисистемного привлечения кредитных ресурсов | 34,85% | 100,00% | 100,00% | ||

| Неоплачиваемое привлечение | |||||

Заключение

В качестве основных направлений развития Банк определяет для себя задачи по следующим основным направлениям:

Финансовые задачи:

• обеспечение динамичного роста прибыли и повышение эффективности деятельности стpyктурных подразделений Банка и производительности труда на всех уровнях;

• укрепление стабильности доходной составляющей за счет существенного увеличения непроцентных доходов по каждому виду бизнеса и всем категориям клиентов;

• обеспечение достаточности ресурсов для развития клиентских операций за счет усиления позиций в области привлечения срочных средств юридических лиц и активизации работы с экономическим активным населением

• поддержание качества активов на высоком уровне, сохранение низкого уровня просроченной задолженности ссудного портфеля юридическим и физическим лицам.

Задачи в области обслуживания частных клиентов:

• обеспечение динамичного освоения рынков, имеющих существенный потенциал по расширению количества клиентов;

• повышение качества банковского сервиса, сокращение времени обслуживания клиентов, развитие альтернативных каналов продаж.

Задачи в области обслуживания корпоративных клиентов:

• повышение эффективности корпоративного бизнеса;

• сохранение и расширение позиции по работе с крупным бизнесом, укрепление долгосрочного сотрудничества по каждому крупному клиенту Банка с целью обеспечения роста финансовых показателей;

• обеспечение роста финансовых показателей от обслуживания средних клиентов за счет усиления индивидуальной комплексной работы и повышение качества обслуживания;

• активная экспансия на рынке обслуживания клиентов малого бизнеса на основе повышение скорости обслуживания и усовершенствования технологии проведения операций за счет организации системы продаж, обеспечивающей эффективное привлечение и сохранение на обслуживании новых клиентов.

Задачи в области развития технологий и управления персоналом:

• развитие альтернативных каналов обслуживания клиентов, обеспечивающих расширение доступа к услугам банка и сокращение времени обслуживания;

• повышение производительности труда за счет интенсивного внедрения автоматизированных систем, снижения доли ручного труда;

• совершенствование системы мотивации персонала на базе направленности на повышение доходов от развития бизнеса при снижении операционных издержек.

Список использованной литературы

1. Александров В.А. Сберегательный банк: история, современное состояние и перспективы развития. – М.: Гелиос АРВ, 2000. – С. 3-214.

2. Алпатова Э.С. Развитие кредитных отношений и роль банковской системы в совершенствовании. – Казань: Таглимат «Института экономики, управления и права , 2003. – С. 50 – 82.

3. Букато В.И., Головин Ю.В., Ю.В., Львов Ю.И. Банки банковские операции в России / Под ред. М.Х. Лапидуса. – М.: Финансы и статисика, 2001. – С.58-318.

4. Колесников В.И. Банковское дело: Учебник М.: Финансы и статистика, 2000. – С. 115 – 117.

5. Банковское дело: Учебник / Под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2000, - С. 169 – 221.

6. www.vvb.sbrf.ru

Похожие работы

... ) о возможности выдачи кредита с обоснованием условий кредитования с копиями документов, подтверждающих платежеспособность Заемщика и обеспеченность кредита, другие документы по усмотрению территориального банка (отделения Сбербанка России г. Москвы) или по требованию Управления кредитования частных клиентов Сбербанка России. Оценка платежеспособности Заемщика. Кредитный работник определяет ...

... и оценке возможных рисков. Данная работа ведется совместно с клиентами, также заинтересованными в том, чтобы не допускать просрочек по кредитам. 3. Направления совершенствования финансовых результатов деятельности Отделения Сберегательного банка № 6670 3.1 Формирование стратегии, ориентированной на повышение прибыли банка коммерческого банка Главной стратегической целью деятельности ...

... . При этом предполагается привлечение инвестиционного кредита Чувашского отделения Сбербанка России. Заключение В ходе написания курсовой работы мы рассмотрели сущность и содержание имиджа предприятия в системе маркетинга; изучили среду маркетинга ОАО "Химпром"; дали оценку по содержанию и поддержанию имиджа ОАО "Химпром"; рассмотрели основные направления совершенствования деятельности по ...

... 2. СИСТЕМА ФУНКЦИЙ СЕМЬИ Функции семьи многообразны. Они затрагивают все важнейшие секторы деятельности общества и во многом определяют социально-экономические процессы, происходящие в нем. В условиях рыночной экономики семья является основным звеном формирования и накопления человеческого капитала. Поэтому систему функций семьи можно рассматривать на трех стадиях: образование, производство и ...

0 комментариев