Навигация

Банковский кредит и его роль в экономике страны

Содержание

Введение

Раздел 1. Теории кредита и их основные положения

1.1 Натуралистическая теория кредита

1.2 Капиталотворческая теория кредита

1.3 Теории денежно-кредитного регулирования

Раздел 2. Анализ современных тенденций кредитования российской экономики

2.1 Исследование роли кредита для развития российской экономики в современных рыночных условиях

2.2 Исследование основных проблем современной кредитной системы России

Раздел 3. Перспективы развития кредитования российской экономики

Заключение

Список используемой литературы

Введение

Кредит относится к числу важнейших категорий экономической науки. Его изучению посвящены произведения классиков марксизма, многочисленные работы советских, а затем и российских, а также зарубежных экономистов. Однако эта тема не изучена полностью, нуждается в дополнительной доработке, поскольку кредитные отношения в современных условиях достигли наибольшего развития. В настоящее время речь уже идет не о постоянном увеличении объемов денежных капиталов, предоставляемых в ссуду, но и о расширении субъектов кредитных отношений, а также растущем многообразии самих операций. В современном хозяйстве кредит остается существенным источником экономического развития.

Кредит развивается вместе с ростом масштабов производства и товарооборота. Такова закономерность его движения, ибо он является порождением материальных процессов: увеличение материальных потоков и услуг неизбежно вызывает необходимость использования дополнительных источников финансирования затрат. Таким источником объективно становятся заемные средства.

Целью данной работы является изучение теоретических и практических аспектов банковского кредита и определение его роли в экономике.

Достижение поставленной цели требует решения следующих основных задач:

- рассмотреть основные теории кредита;

- провести анализ влияния объема выданных банками кредитов на макроэкономические показатели страны;

- рассмотреть текущую ситуацию на российском рынке кредитования, выявить проблемы и перспективы развития.

Раздел 1. Теории кредита и их основные положения

1.1 Натуралистическая теория кредита

Первоначально натуралистическую форму кредита обосновали видные английские экономисты А. Смит и Д. Рикардо. Этой теории придерживались представители так называемой исторической школы Германии и Австрии, французские экономисты Ж. Сэй., Ф. Бастия и американский Д. Мак-Куллох. Основные постулаты экономистов натуралистической теории заключались в следующем:

. объектом кредита является натуральное, т.е. не денежные вещественные блага;

. кредит представляет собой движение натуральных общественных благ, и поэтому он есть лишь способ перераспределения существующих в данном обществе материальных ценностей;

. ссудный капитал тождественен действительному, следовательно, накопление ссудного капитала есть проявление накопления действительного капитала, а движение первого полностью совпадает с движением производительного капитала;

- поскольку кредит выполняет пассивную роль, то коммерческие банки являются лишь скромными посредниками [7].

Таким образом, представители натуралистической школы давали искаженную трактовку сущности кредита и его роли в капиталистической экономике. Ошибочность их взглядов заключалась в частности, в том, что они не понимали кругооборота промышленного капитала в 3-х формах и сущности ссудного капитала в денежной форме, следовательно самостоятельной роли ссудного капитала и его специфики.

В результате они трактовали кредит как способ перераспределения материальных ценностей в натуральной форме, тогда как на самом деле кредит есть движение ссудного капитала. Отождествляя ссудный капитал и действительный капитал, натуралисты не понимали не только роли кредита и его создателей – банков, но и его двойственного характера, в силу которого кредит может способствовать как расширению капиталистического воспроизводства, так и его противоречий. При всех своих негативных сторонах натуралистическая теория имела ряд позитивных аспектов: натуралисты правильно считали, что кредит не создает реального капитала, который образуется в процессе производства, не преувеличивали его роли, подчеркивали зависимость процента от колебания и динамики прибыли.

Адам Смит «О капитале, ссужаемом под проценты»

На свои запасы, ссужаемые под проценты, заимодавец всегда смотрит как на капитал. Он ожидает, что в установленный срок они будут возвращены ему и что заемщик в течение всего этого времени будет уплачивать ему за это некоторую ежегодную ренту. Заемщик может использовать полученные средства как капитал или запасы, обращаемые на непосредственное потребление.

Если он использует их как капитал, он употребляет их на содержание производительных рабочих, которые воспроизводят их стоимость с некотрой прибылью. В этом случае он может вернуть капитал и уплатить проценты, не отчуждая их и не затрагивая других источников дохода. Если он употребляет их для непосредственного потребления, он играет роль расточителя и растрачивает на поддержание праздности то, что было предназначено на содержание трудящихся [8].

В этом случае он уже оказывается не в состоянии ни вернуть капитал, ни уплатить проценты, не отчуждая или не затрагивая какого-либо другого источника дохода, как, например недвижимого имущества или земельной ренты. Почти все взаймы под проценты получаются в деньгах, бумажных или же золотых и серебряных. Но в чем в действительности нуждается заемщик и чем снабжает его лицо, дающее в займы, это – не деньги, а стоимость денег или товары, которые можно купить на них.

Если они ему нужны в качестве фонда для непосредственного потребления, он может этот фонд составить лишь из этих товаров. Если они ему нужны в качестве капитала для производительного употребления, он только за счет этих товаров может снабдить рабочих орудиями труда, и средствами существования, необходимыми для выполнения работы. Посредством займа заимодавец как бы предоставляет должнику своё право на известную часть годового продукта земли и труда страны, какою он может распоряжаться по своему усмотрению.

Поэтому величина капитала или, как обыкновенно выражаются, сумма денег, которая может в какой-либо стране отдаваться в займы под проценты, определяется не стоимостью денег, бумажных или металлических, которые служат средством для совершения различных займов в данной стране, а стоимостью той части годового продукта, которая, будучи полученная с земли и от труда производительных рабочих, предназначается не просто для возмещения капитала, который его собственник не даёт себе труда применять самолично. Так как подобного рода капиталы обычно ссужаются и выплачиваются обратно деньгами, то они и составляют то, что называется денежным капиталом.

Этот капитал отличается не только от земельного, но и от торгового и от промышленного капиталов, поскольку владельцы последних сами применяют свои капиталы. Тем не менее даже в денежном капитале деньги представляют собой как бы ассигновку, передающую из одних рук в другие те капиталы, которые их владельцы не хотят сами употребить в дело. Капиталы эти могут на любую сумму превышать сумму денег, которая служить орудием для передачи их из рук в руки, поскольку одни и те же денежные знаки служат последовательно для совершения как многих займов, так и многих покупок [7].

В некоторых странах законом было воспрещено взимание денежного процента. Но поскольку везде пользование деньгами может приносить некоторую прибыль, постольку и следует везде что-нибудь платить за пользование ими. Этот запрет, как обнаружилось на опыте, вместо того, что бы предотвратить только усиливал ростовщичество, ибо должнику приходилось платить не только за пользование деньгами, но и за риск которому подвергался кредитор, принимая вознаграждение за это пользование. Он был вынужден, если можно так выразиться, страховать кредитора на случай кары за ростовщичество. В странах, где взимание процента дозволено, закон в целях предотвращения вымогательства ростовщиков обычно устанавливает максимальную норму процента, какая может взиматься не навлекая на это кары. Эта норма должна всегда несколько превышать самую низшую рыночную цену или ту цену, которая обычно уплачивается за пользование деньгами лицами, могущими представить наиболее верное обеспечение. Если эта норма устанавливается ниже низшей рыночной нормы, то последствия этого будут почти такие же, как и при полном воспрещении взимании процента. Кредитор не захочет ссужать свои деньги дешевле той стоимости, которую имеет пользование ими, и должник должен платить ему за риск, которому тот подвергается, беря с него полную стоимость такого пользования.

Если норма процента устанавливается в размере как раз низшей рыночной цены, это подрывает у честных людей, уважающих закон своей страны, кредит всех тех, кто не в состоянии представить наилучшее обеспечение, и заставляет последних прибегать к ростовщикам-вымогателям. В такой стране как Великобритания, где деньги правительству ссужаются по 3%, а частным лицам ссужаются под верное обеспечение по 4 и 4,5 процента, установленная ныне норма в 5 процентов представляется, пожалуй, наиболее соответственной.

Следует, однако, отметить, что законная норма процента, хоть она и должна превышать низшую рыночную норму, все же не должна превышать ее слишком намного. Если бы, например, законная норма процента была установлена в Великобритании на таком высоком уровне, как 8 и 10 процентов, то большая часть денег, отдаваемых взаймы, ссужалась бы расточителям и спекулянтам, которые одни проявили готовность платить такой высоки процент. Здравомыслящие люди, готовые давать за пользование деньгами не больше чем часть того, что они могут получить сами в результате пользования ими, не рискнут конкурировать с ними [8].

Таким образом, значительная часть капитала страны не будет попадать в руки именно тех людей, которые скорее всего могут дать им выгодное и прибыльное применение, достанется тем, кто скорее всего растратит и уничтожит его. Напротив, там, где законная норма процента установлена лишь немного выше низшей рыночной нормы, обычно будут предпочитать иметь в должниках людей здравомыслящих и осторожных, чем расточителей и спекулянтов. Лицо, дающее взаймы деньги, получает с первых почти такой же процент, какой может брать с последних, а между тем его деньги гораздо безопаснее в руках первых, чем в руках последних. Значительная часть капитала страны попадает, таким образом, в такие руки, в которых он скорее всего будет применен с выгодой.

Маршал о проценте на капитал

Экономическая наука внесла весьма основательную и существенную лепту в объяснение роли, которую играет в нашей индустриальной системе капитал, но она не сделала никаких потрясающих открытий. Всем сколько-нибудь значительным, что теперь известно экономистом, уже давно руководствовались даровитые бизнесмены, хотя они и не сумели бы четко или даже точно изложить свои знания.

Каждому известно, что никто не станет предлагать плату за применение капитала, если не рассчитывает получить какую-нибудь выгоду от его применения; более того, каждому известно, что выгоды эти самого различного рода.

Спрос на долговечные кирпичные дома, взамен деревянных, обеспечивающих до поры до времени почти такие же удобства, указывает на то, что страна богатеет и что капитал доступен по более высокой процентной ставке; этот спрос действует на рынок капитала и на процентную ставку так же, как действовал бы спрос на новые фабрики и железные дороги. Всякий знает, что люди, как правило, не станут предоставлять ссуды за даром, поскольку даже в том случае, когда они не располагают делом, к которому могли бы предложить свой капитал или его эквивалент, они наверняка в состоянии найти других людей, кому использование их капиталов принесло бы выгоду и кто готов был бы заплатить за ссуду; поэтому владельцы капитала и подыскивают для него возможно наилучший рынок. Эти истины хорошо известны, и они служат основой капитала и процента. Но в повседневной жизни истины имеют свойство выступать фрагментарно [13].

Так, например, в средние века, когда правитель хотел наперед получить в свое распоряжение некоторую часть своих будущих доходов, он брал взаймы, скажем тысячу унций серебра с обещанием вернуть к концу года полторы тысячи. Не было, однако никакой гарантий, что он выполнит это обещание; заимодавец, очевидно, предпочел вместо такого обещания абсолютную уверенность в получении к концу года 1300 унций. В этом случае номинальная ставка ссудного процента составляла 50%, а реальная -30%. Необходимость такой поправки на страховку от риска столь очевидна, что ее нередко игнорируют. Однако менее очевидно, что каждая ссуда доставляет ссудодателю некоторые хлопоты, что, когда ссуда, каком-либо конкретном случае, предполагает значительный риск, часто приходится затрагивать значительные усилия на сведение этого риска до минимума и что тогда то, что ссудополучателю представляется как процент, с точки зрения заимодавца, является доходом от управления хлопотным делом.

Существует категория риска, с которой сталкиваются оба предпринимателя и которую можно охарактеризовать как предпринимательский риск. В той конкретной отрасли хозяйства, к какой относятся их предприятия. Однако существует и другая категория риска, бремя которого ложится только на человека, работающего с заемным капиталом, и ни на кого другого; этот вид риска можно назвать личным риском.

В такие времена они готовы предоставлять краткосрочные ссуды даже заемщикам, надежность которых не отличается самым высоким уровнем, причем по не очень высокой процентной ставке. Дело в том, что риск при этом сокращается их способностью отказаться от возобновления ссуды, как только они заметят признаки слабости позиций заемщика; поскольку же за высоконадежные краткосрочные ссуды выплачивается лишь номинальная цена, почти весь получаемый за них процент состоит из страховки против риска и вознаграждения за усилия самих заимодавцев.

Но, с другой стороны, такие ссуды в действительности не являются для заемщика очень дешевыми, они связаны для него с риском, для избежания которого он зачастую готов платить значительно более высокую процентную ставку. Дело в том, что в случае, если какая-нибудь неудача повредит его кредитоспособности или расстройство денежного рынка вызовет временную нехватку ссудного капитала, он может быстро попасть в большое затруднение. Поэтому ссуды торговцам по номинально низким процентным ставкам, даже краткосрочные, фактически не составляют исключения из изложенного выше общего правила [8].

Похожие работы

... коммерческого банка со своими клиентами строятся как обычные рыночные отношения. Предоставляя ссуды, коммерческий банк исходит прежде всего из рыночных критериев прибыльности, риска и ликвидности. Четвертый принцип работы коммерческого банка заключается в том, что регулирование его деятельности может осуществляться только косвенными экономическими (а не административными) методами. Государство ...

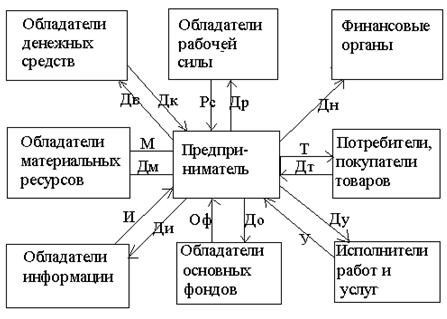

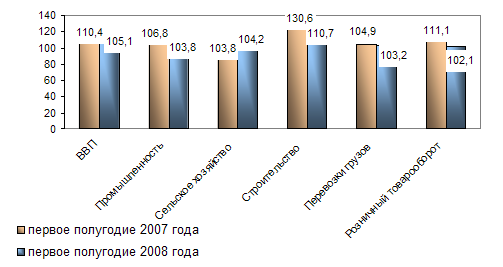

... сфер предпринимательства (средства производства); - реализует основные научно-технические идеи, закладывая фундамент экономического прогресса общества в целом. Глава 2. Анализ крупномасштабного предпринимательства в РК на современном этапе 2.1 Анализ деловой активности крупного бизнеса на примере промышленных предприятий Казахстана Результаты квартального опроса более 836 крупных ...

... вообще отменен. В целом, можно сказать, что благодаря эффективному регулированию денежно-кредитной политики, государство может добиться серьёзных результатов. В странах с развитой рыночной экономикой с широко разветвлёнными кредитными отношениями, которые опосредуют платежи, расчёты базируются на использовании оборотных документов (векселей, чеков), которые передаются из рук в руки почти так же ...

... безопасную, с минимальными рисками деятельность банков. В современных условиях кредитное регулирование сводится прежде всего к надзору за операциями банков в интересах стабильности всей экономики. В основе законодательного регулирования кредитных отношений лежат следующие критерии: достаточность капитала (отношение собственных средств к суммарным активам); качество активов с точки зрения риска, ...

0 комментариев