Доклад

Банковский мониторинг порядка осуществления депозитных операций.

Кандидат экономических наук

Кролли Леонид Олегович

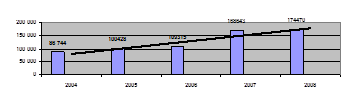

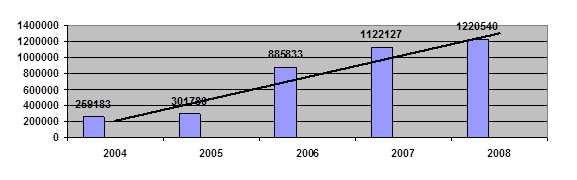

Актуальность проведения перманентного мониторинга и проверок сотрудниками управления внутреннего контроля (далее УВК) депозитных операций, осуществляемых коммерческими банками, объясняется рядом причин, в том числе и тем, что даже в кризисном 2009 году объем вкладов граждан и юридических лиц возрос. Данные Росстата, приведенные в таблице, подтверждают вышеуказанную тенденцию.

| Динамика объемов депозитов в 2009 году по категориям вкладчиков | |||

| Категория вкладчиков | Объем депозитов по состоянию на 01.01.2009 | Объем депозитов по состоянию на 01.11.2009 | Процент прироста |

| Вклады физических лиц | 5,907 | 6,801 | 15,1 |

| Депозиты юридических лиц | 4,945 | 5,284 | 6,8 |

| Средства индивидуальных предпринимателей | 0,081 | 0,077 | -4,8 |

| Межбанковские депозиты | 3,639 | 3,179 | -12,6 |

| Итого общий объем депозитов | 14,572 | 15,341 | 5,2 |

| Источник. Таблица составлена автором на основе данных сайта banki.ru | |||

Следует отметить, что более 50 процентов средств населения (50,3) размещено в Сберегательном банке РФ. По мнению автора, одно из конкурентных преимуществ указанной кредитной организации заключается в наличии региональной сети, охватывающей практически всю страну. Действительно, число обособленных подразделений Сбербанка в разы превышает совокупное количество филиалов и дополнительных офисов Россельхозбанка, Росбанка, банков группы ВТБ, осуществляющих операции с физическими лицами [1].

В России с 2003 года функционирует система страхования вкладов, однако у россиян все еще весьма сильна инерция недоверия к деятельности частных банков. Интересным фактом является то, что аналогичный уровень доверия к частным банкам наблюдается у граждан ряда развивающихся стран, например у граждан Индии [2].

По мнению автора, российским банкам в условиях взаимной конкурентной среды за средства населения целесообразно руководствоваться правилом Уинстона Черчилля: «Никогда не следует поворачиваться спиной к угрожающей Вам опасности и пытаться бежать от нее, сделав это, вы удвоите опасность. Но если Вы встретите ее прямо и без трепета, Вы уменьшите опасность наполовину» [3].

Касательно существенного снижения объема средств, расположенных на межбанковских депозитах в 2009 году, необходимо отметить, что в период кризиса на межбанковском рынке существенно возрастает уровень всех имманентных ему рисков.

По мнению большинства специалистов, к таким рискам относятся: ухудшение финансового положения и повышение делового риска банка контрагента, снижение степени диверсификации рынка, рост доли проблемных межбанковских кредитов и депозитов, ухудшение состояния межбанковского рынка. Исходя из изложенного, следует рекомендовать повысить эффективность проводимого аналитиками банков мониторинга. Для решения этой задачи необходимо регулярно отслеживать колебания цен на рынке, контролировать своевременность соблюдения лимитов и их переутверждения, анализировать финансовое положение участников рынка, проводить экспертизу проблемных кредитов и депозитов, своевременно разрабатывать принципы организации работы на межбанковском рынке и требования к содержанию мотивированных заключений по банкам-контрагентам [4].

В эпоху глобализации и повсеместного распространения интернет-банкинга проведение качественной аналитической и контрольной работы на рынке депозитов приобретает особое значение. Так, в январе 2010 года в Исландии разразился полномасштабный политический кризис с участием президента страны, парламента и значительной группы экономически активного населения. Причиной этого кризиса стала работа интернет банка «Icesave» (подразделения крупнейшего банка Исландии – «Landsbanki») с иностранными вкладчиками. В результате банкротства банка исландское правительство на основании принятого парламентом закона должно выплатить пострадавшим гражданам Великобритании и Голландии 3,8 миллиарда евро. В расчете на 1 жителя Исландии эта сумма составляет 12 тысяч евро. Получив информацию о принятии парламентом этого закона, 25 процентов граждан страны подписались под коллективным обращением к президенту с просьбой приостановить вступление законопроекта в силу. В результате президент наложил вето, а перед правительством возникает вероятность перспективы ухода в отставку, т.к. отказ от выполнения требований правительств Великобритании и Голландии угрожает планам Исландии на вступление в Евросоюз [5].

Как в западной, так и в отечественной банковской практике основными этапами проверочной деятельности являются: планирование, технология и процедура проверки, разработка рекомендаций по итогам их проведения, а также сопоставительный анализ работы подразделений, осуществляющих депозитные операции. По завершении этой работы в планы деятельности УВК на следующие периоды и в стратегическую программу антикризисного регулирования банка следует включить разработанный прогноз функционирования кредитной организации на рынке депозитов.

На первом этапе ревизии при проведении процедуры планирования должна быть проанализирована основная документация: материалы предыдущих проверок и положение о депозитной политике банка. Положение разрабатывается каждым банком самостоятельно на основе стратегического плана, анализа конъюнктуры рынка, а также экспертизы имеющейся у кредитной организации ресурсной базы. Вышеуказанное положение содержит стратегию развития банка по привлечению средств, в нем отражаются перспективы роста собственных средств, планируемая структура депозитов, соотношение между собственными и привлеченными средствами, виды депозитов и их структура по срокам и видам валют, географические сегменты рынка, особые условия открытия отдельных видов депозитов в зависимости от категорий вкладчиков. По мнению большинства специалистов, положение о депозитной политике разрабатывается в тесной взаимосвязи с документами «кредитная политика» и «инвестиционная политика» банка, определяющими основные направления и условия размещения привлеченных средств [6].

Как правило, документом, завершающим планирование является программа проведения аудита. На этом этапе целесообразно решить вопрос о дополнительном включении в группу сотрудников УВК, коллегиально обладающих знаниями банковских технологий и продуктов, необходимых для осуществления эффективного внутреннего контроля. Руководителю проверки следует принимать во внимание один из базовых постулатов западного менеджмента: предварительное планирование на ранних стадиях жизненно важно для проекта. Анализ неудачных проектов показывает, что неправильное планирование контрольной деятельности являлось корнем всех неудач.

При этом не вызывает сомнения тот факт, что рациональное построение и дополнение программы проверки являются обязательным условием ее результативности и основой для эффективного взаимодействия с сотрудниками проверяемых подразделений и руководством (наблюдательным советом, правлением) банка.

В процессе проведения проверки аудиторам, на наш взгляд, следует акцентировать внимание на следующих направлениях:

1. Целесообразность выполнения в качестве начального этапа проверки такой рутинной работы, как анализ положений о подразделениях, а также должностных инструкций сотрудников филиала на предмет включения в них функций по работе с депозитами, обусловлена стремлением минимизировать риски некомпетентности, нерадивости и нечестности исполнителей. При проведении проверки рекомендуется обратить особое внимание на соответствие объемов операций по вкладам и их срокам полномочиям, указанным в доверенности, выданной управляющему филиалом.

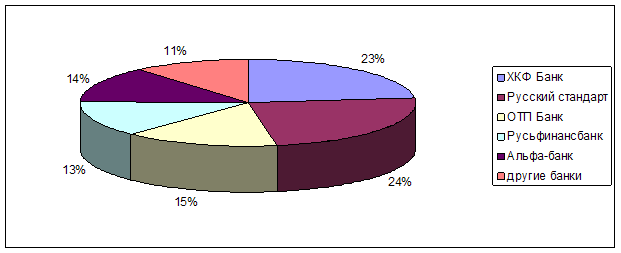

2. Как показывает практика, сотруднику УВК необходимо проанализировать объемы и динамику выполнения бизнес-плана по привлечению депозитов. В условиях конкурентной среды следует уделить особое внимание специальным мероприятиям и мерам, осуществляемым кредитной организацией для привлечения вкладчиков. На современном этапе, на российском рынке принимаются следующие меры:

- проведение благотворительных мероприятий. Банк «Уралсиб» по условиям специального годового вклада «Достойный дом детям» из суммы выплачиваемых по депозиту процентов по поручению клиента 0,5 процента направляет на финансирование программ детского фонда [7];

- предоставление кредитных карт с повышенным лимитом овердрафта, устанавливаемым в зависимости от суммы вклада. Клиентам «Райффайзенбанка» предлагаются специальные тарифы по выдаче карт, при этом с них не спрашивают справку 2-НДФЛ [8];

- повышение ставки при пролонгации депозита и введение специальных программ поэтапного улучшения условий вклада. Условиями вклада «Деньги под рукой» банка «Глобэкс» предусмотрено, что при каждом размещении средств на новый срок ставка увеличивается на 0,1 процентный пункт годовых, но не более чем на 1 процентный пункт от ставки депозита. Банк «Уралсиб» ввел специальную программу «Лояльным вкладчикам», которая позволяет клиентам при закрытии вклада «Самый выгодный» или «Юбилейный» открыть вклад «Стабильный» на более выгодных условиях: ставка в этом случае возрастает на 0,3 процентных пункта;

- выплата процентов по вкладу авансом. «ОТП-Банк» предлагает держателям вклада «Радушные времена» сроком от трех месяцев до одного года получить проценты по вкладу на следующий день после открытия вклада;

- предоставление клиенту выбора срока депозита с точностью до дня;

- инвестирование средств вкладчика в драгоценные металлы и, прежде всего, в золото. При этом эксперты советуют вкладываться в золото на длительный срок, т.е. на период от трех до пяти лет. В настоящее время спрос на золото носит спекулятивный характер на фоне мирового кризиса [9];

- предложение ускоренной капитализации процентов. Например, «Балтинвестбанк» предлагает проводить ее на еженедельной основе. Преимуществом для вкладчиков является то, что в случае банкротства кредитной организации Агентство по страхованию вкладов выплатит физическому лицу не только вклад, но и весь начисленный доход [10];

- применение плавающей ставки процента по вкладу. Так, «Уралинкомбанк» предлагает по вкладу «1001 ночь» 17,5 процентов годовых первые 180 дней, а потом в период со 182 по 1002 день ставка падает до 7 процентов. При этом вкладчики могут забрать деньги и без потери процентов: начиная со 182 дня, при расторжении договора банк заплатит 17,5 процентов за первые полгода и 7 процентов за оставшийся срок [11];

- выдача клиентам различных подарков. В частности, «Банк проектного финансирования» дарит своим вкладчикам серебряные инвестиционные монеты «Георгий Победоносец», а Нижегородский «Эллипс-Банк» - банку меда [12].

Следует отметить, что частные коммерческие банки оказались вынужденными прибегать ко столь изощренным методам привлечения вкладчиков под прессом государственного протекционизма интересов Сбербанка – крупнейшего игрока рынка депозитов.

В конце 2009 года Президентом России Д.А.Медведевым были продлены на один год полномочия ЦБ РФ по ограничению максимальных процентных ставок по вкладам. Соответственно, частные банки оказались между молотом – ограничениями Банка России и наковальней – Сбербанком с его огромной филиальной сетью. В таких условиях выполнение бизнес-плана становится действительно тяжелой задачей.

3. Важным направлением, которому сотрудники УВК должны уделить особое внимание, является порядок оформления, открытия и закрытия депозитных счетов организаций и физических лиц и проверка формирования юридических дел клиентов. К традиционным направлениям, которые следует проанализировать, относятся: ведение книги регистрации лицевых счетов, оформление карточек с образцами подписей и оттисков печатей, заключение договоров депозита, комплектность юридических дел.

К антикризисным направлениям проверки следует, по мнению автора, отнести изучение преференций, предоставляемых крупным вкладчикам, и организацию режима работы со «спящим счетами» клиентов.

Значение эффективной организации работы с крупными вкладчиками может быть проиллюстрировано на примере «Банка Москвы». В указанной кредитной организации половина депозитов юридических лиц приходится на одну компанию, а 22 процента частных вкладов - на один депозит. Оба депозита размещены в банке с 2006 года, но владельцы вкладов не связаны между собой. В этих условиях банку следует применять особые методы стимулирования вкладчиков с целью предотвращения изъятия депозита [13].

Касательно работы со «спящими вкладами», т.е. такими, по которым после окончания договора вклада не проводилось никаких операций в течение 3-5 лет, следует быть особо бдительным с целью предотвращения возможного мошенничества работников кредитной организации и перевода таких средств на счета подставных юридических и физических лиц. Безусловно, указанная проблема наиболее актуальна прежде всего для Сбербанка, т.к. объем средств на «спящих» счетах данной кредитной организации составляет 240 миллиардов рублей, что превышает общий объем депозитов, таких финансовых структур, как «Банк Москвы», «Газпромбанк» и «Райффайзенбанк» [14]. Однако и другим кредитным организациям, у которых доля «спящих вкладов» варьируется в диапазоне от 0,5 до 1 процента от общего числа вкладов, целесообразно ввести за ними особый режим контроля.

4. При проверке своевременности и правильности начисления и уплаты процентов и их отражения в бухгалтерском учете аудитору необходимо провести экспертизу следующих направлений работы: правильность применения процентных ставок и их соответствие тарифам, утвержденным по банку, обоснованность использования индивидуальных процентных ставок, наличие и правильность оформления бухгалтерских документов.

Как показывает практика, особое внимание работнику УВК целесообразно обратить на информацию, размещаемую на официальном сайте банка о применяемых процентных ставках. Так, на официальном сайте банка «Холдинг-кредит» было помещено объявление о предложении вкладов под 18 процентов годовых. Учитывая тот факт, что в настоящее время Банком России предусмотрена максимальная ставка в 17 процентов годовых, предоставление недостоверных сведений потенциальным вкладчикам не только нанесло ущерб деловой репутации кредитной организации, но и вызвало повышенное внимание к ее деятельности со стороны регулирующих органов [15].

5. Важным комплексом проблем, требующим глубокого изучения профессионально подготовленными и компетентными сотрудниками УВК, является налогообложение депозитов. Как известно, с дохода по рублевому вкладу взимается 35-процентный налог в случае, если ставка по депозиту превышала в день заключения договора ставку рефинансирования ЦБ РФ плюс пять процентов годовых. По вкладам в иностранной валюте указанный налог применяется при превышении 9-процентнй годовой ставки [16]. Причем со дня очередного снижения ставки ЦБ РФ с дохода по действующему вкладу взимается увеличенная сумма налога. Осуществить мониторинг правильности действий сотрудников кредитной организации, особенно в условиях 2009 года, когда участились факты снижения ставки рефинансирования ЦБ, – существенная часть работы аудиторов.

6. Следует усилить контроль за эффективностью выполнения сотрудниками банка работы по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма. В частности, в работе с депозитами юридических лиц и межбанковскими депозитами сотрудникам УВК целесообразно детально проанализировать своевременность отправки в ЦБ РФ и Росфинмониторинг сообщений об операциях, подлежащих обязательному контролю. В то же время, аудитору следует учитывать, что каждый факт несвоевременной отправки информации об открытии депозита юридическому лицу или кредитной организации (в сумме равной и/или превышающей 600 000 рублей или их эквивалент в иностранной валюте) влечет за собой риск применения к кредитной организации штрафных санкций в размере 0,05 процента уставного капитала.

Несомненно, главным итогом работы сотрудников УВК следует считать справку и аналитическую записку, в которых в краткой форме должны быть описаны основные выявленные нарушения и рекомендации проверяющих по упорядочению и совершенствованию работы филиала на рынке депозитов. Руководитель УВК направляет указанные документы правлению кредитной организации для принятия эффективных мер по устранению нарушений и внедрению предложений и рекомендаций.

Логическим итогом проверки филиалов и банка в целом являются сравнительные таблицы с анализом работы филиала на рынке депозитов. Рейтинг отдельных направлений внутреннего аудита банковских операций, в том числе и по рассмотренному направлению, включается в общую оценку специальным разделом. При планировании УВК работы на следующие периоды особое внимание должно уделяться тем филиалам, общая рейтинговая оценка которых в результате анализа получила наименьшее значение.

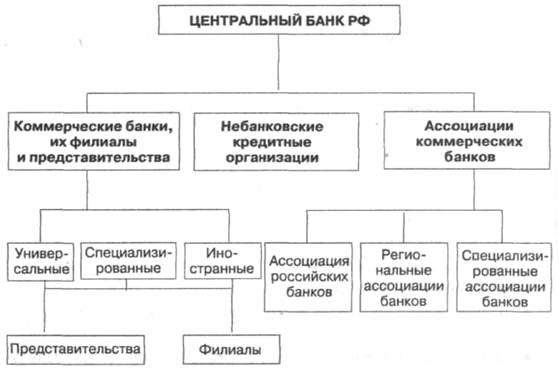

Отдельно следует остановиться на проблеме независимости внутреннего контроля. Большинство ученых - макроэкономистов и руководителей самого высокого уровня приходят в своих публикациях к убеждению в том, что контроль не только в качестве антикризисного мероприятия, но и как постоянный фактор, должен быть многоуровневым, всеохватывающим и четко организованным, сориентирован на решение конкретных задач. Интересно отметить, что к числу такого рода специалистов относятся ученые и практики с принципиально различным подходом к решению экономических, политических и экологических проблем. Так, Алан Гринспен, на протяжении 18 лет руководивший ФРС США, и известные российские ученые М.Делягин и В.Шеянов пришли к практически единому выводу о том, что «контроль должен быть многоуровневым и осуществлять его должны независимые друг от друга и поэтому невольно контролирующие друг друга организации» [16]. Для полноты картины следует подчеркнуть, что внутренний банковский контроль, определяя стратегические векторы развития, должен быть ориентирован на расширение функций, связанных с выполнением требований международных институтов банковского рынка: FATF, МВФ, мирового и европейского банков реконструкции и развития, Интерпола и др.

И все это самым существенным образом видоизменило в сторону расширения функции, формы и методы деятельности УВК и, что особенно важно, выводит выполнение ряда функций за пределы коммерческих интересов каждого конкретного кредитного учреждения.

Список литературы

1. Рыбин Е.В. Пути повышения конкурентоспособности российских банков.- М.: Финансы и статистика, 2008, с. 112.;

2. Будущее банкинга: мировые тенденции и новые технологии в отрасли/ Крис Скинер: пер. с англ. Е.И. Недбальская: научный редактор Н.А.Головко, - Минск: Гревцов Паблишер, 2009, с. 51.;

3. Джеральд Л. Ковасич. Противодействие мошенничеству. Как разработать и реализовать программу мероприятий/ Пер с англ. С.А.Филин.- М.: Маросейка, 2010, с. 200;

4. Банковские риски: учебное пособие/ кол. авторов; под редакцией д-ра экон. наук, проф. О.И.Лаврушина и д-ра экон. наук, проф Н.И. Валенцовой.- 2-е издание, - М.:КНОРУС, 2008, с. 43;

5. www. Lenta.ru, 05.01.2010;

6. Белоглазова Г.Н., Кроливецкая Л.Н. Банковское дело. Организация деятельности коммерческого банка: учебник.- М.: Издательство Юрайт. Высшее образование, 2009, с. 150.;

7. www.banki.ru, 23.12.2009;

8. www.banki.ru, 21.12.2009;

9 www.banki.ru, 30.11.2009;

10. www.banki.ru, 28.10.2009;

11. www.banki.ru, 30.09.2009;

12. www.banki.ru, 24.09.2009;

13. www.banki.ru, 15.12.2009;

14. www.banki.ru, 15.12.2009;

15. www.banki.ru, 25.11.2009;

16. Налоговый Кодекс РФ, часть вторая статья 214.2.

17. Мир наизнанку. Чем закончится экономический кризис для России?/ М. Делягин, В. Шеянов.- М.: ИД «Коммерсантъ»: Эксмо, 2009, с. 202.

Похожие работы

... касса К - т соответствующего депозитного счета Проценты относятся на расходы: Д – т счета 970 К – т счета касса Списание средств Д – т депозитного счета физического лица К – т счета касса. Возврат депонированных средств производится кредитной организацией по письменному распоряжению вкладчика в течение одного и более рабочих дней от даты окончания срока действия согласия в зависимости от ...

... возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости. Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления ...

... банковской продукции. О.И. Лаврушин относит к основным банковским продуктам банковские кредиты. В данный ряд следует добавить такие разновидности банковской продукции как кредитные, инвестиционные, по управлению активами. Среди особенностей банковских продуктов С. Де Куссерг выделяет следующие [39, с. 260]: - неподверженность амортизации; - отсутствие возможности патентной защиты продукта; - ...

... отсутствие дисбаланса при привлечении и размещении средств. Решению этих вопросов служит систематический анализ проводимых банком операций. ГЛАВА 3 Правовые основы функционирования банковских счетов 3.1 Правовое регулирование банковских счетов Многие годы обсуждается проблема: является ли договор расчетного счета самостоятельным договором или представляет собой разновидность договора, уже ...

0 комментариев