Навигация

Взаимодействие Банка России при организации надзора с государственными и международными организациями

3.2.7 Взаимодействие Банка России при организации надзора с государственными и международными организациями.

Сотрудничество с аудиторскими фирмами

Своевременное выявление проблем банка может быть достигнуто путем постоянного сотрудничества ЦБ с аудиторскими фирмами и последних с банками, что должно дополнить ежегодные разовые проверки. Подобное взаимодействие может носить формы встреч с руководством для изучения текущей отчетности, периодических проверок системы внутреннего контроля банка. Особое внимание необходимо уделять качеству кредитного портфеля коммерческого банка, анализу состояния дел, возможности реализации залога и т.д.

По результатам проверки составляется аналитическая записка руководству, в которой описываются выявленные проблемы и предлагаются конкретные обязательные и рекомендательные предложения по их устранению. Если при повторной проверке финансовое состояние коммерческого банка ухудшается, а план мероприятий аудиторской фирмы не выполняется, фирма должна информировать об этом Банк России.

Одновременно необходимо активизировать позицию Банка России по регулированию аудиторской деятельности. Улучшению качества аудита может способствовать создание саморегулирующейся профессиональной организации, введение в практику предварительного согласования с ЦБ РФ аудиторских фирм для проверок крупных (структурообразующих) банков, введение системы надзора за аудиторскими фирмами, их персоналом, прежде всего по линии анализа качества аудиторских проверок, применение мер воздействия к фирмам и аудиторам, уровень работы которых не отвечает требованиям Банка России.

Создание государственных структур по работе с проблемными кредитными организациями.

Важной составляющей перспективного банковского надзора является организационное обособление от Банка России процедур контроля за ликвидацией несостоятельных банков. Для решения этой проблемы можно предложить создание Федерального агентства по делам банкротства кредитных организаций или наделить указанными функциями уже существующее Федеральное управление по делам о несостоятельности (банкротстве). Такое решение позволит передать несвойственную для ЦБ работу с ликвидируемыми банками после отзыва лицензии на совершение банковских операций в специальный федеральный орган исполнительной власти, который должен обеспечить во время ликвидационных процедур сохранность имущества и активов кредитной организации, денежных средств банка и его клиентов на корреспондентских счетах и в форме наличности в кассе.

В случае создания организации (корпорации) по гарантированию сохранности средств вкладчиков (кредиторов) она может также внести вклад в работу с проблемными банками. Ее роль видится в оказании финансовой поддержки и участии в реорганизации кредитных организаций в интересах вкладчиков, а также в дифференциации ставок за гарантирование вкладов в зависимости от надежности банка.

Вместе с тем необходимо иметь в виду, что Банку России еще определенное время придется решать значительный круг проблем, связанных с ликвидацией банков, поскольку создание ответственных структур по различным причинам растягивается на длительный срок.

Фонд реструктуризации банковской системы

Поскольку одной из основных сложностей в преодолении трудностей проблемных банков является определение финансовых источников восстановления нормальной работы кредитной организации, представляется целесообразным рассмотреть возможность формирования Фонда реструктуризации кредитных организаций.

Источниками ресурсов Фонда могли бы стать:

а) часть прибыли Центрального банка РФ, освобожденной по согласованию с Правительством РФ от перечисления в бюджет;

б) долгосрочные кредиты Банка России, предоставляемые Фонду в объемах, согласованных с Госдумой и Правительством РФ;

в) средства федерального Правительства;

г) финансирование международных организаций.

Объективно интересы участников в поддержке Фонда объединяются особой значимостью банковской системы для нормального функционирования экономики. Средства Фонда предоставлялись бы на возвратной основе банкам, заинтересованным в преодолении текущих трудностей путем реструктуризации. Выделение денег должно сопровождаться жестким контролем за всеми аспектами банка-заемщика, исключающего "проедание" выделенных средств, в том числе через введение Временной администрации (администратора).

Источником финансовой поддержки мероприятий по реструктуризации могли бы быть кредиты Всемирного банка и ЕБРР, специально выделяемые аккредитованным банкам. Не исключается также возможность регулируемого допуска в качестве совладельцев российских кредитных организаций иностранных коммерческих структур с солидным финансовым состоянием и надежной репутацией путем продажи им долей участия в капитале проблемных отечественных банков.

ЗАКЛЮЧЕНИЕ

Современное состояние банковской системы России требует принятия комплексных мер по ее укреплению, поддержанию финансовой устойчивости банков, снижению риска системного кризиса.

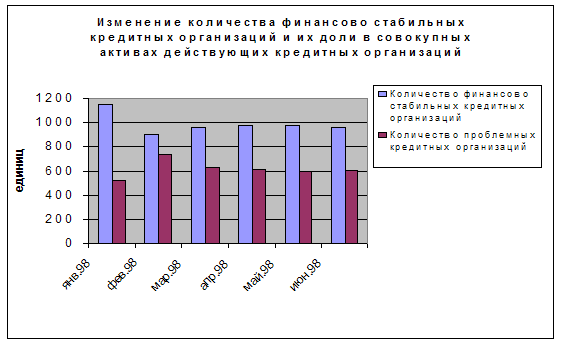

Нарастание проблем в банковском секторе определяется, главным образом ,низким уровнем управления банками в сочетании с неблагоприятными тенденциями общеэкономического развития. По разным оценкам, только 40-60 % общего числа банков можно считать финансово устойчивыми. Непосредственными причинами финансовых трудностей конкретных банков стали:

1) неквалифицированное управление;

2) отсутствие стратегического планирования;

3) неумение грамотно сформировать кредитный портфель и управлять рисками;

4) прямые и опосредованные формы давления на банки;

5) мошенничество со стороны их владельцев и менеджеров;

6) "исторические" причины. Так, основная часть банков, созданных на базе бывших государственных специализированных банков, унаследовала отягощенную долгами убыточных предприятий структуру баланса, которая без вмешательства государства в виде реструктурирования активов не может обеспечить нормальное их функционирование;

7) негативное влияние на финансовое положение банков оказало предоставление государством предприятиям в 80-х - начале 90-х годов централизованных кредитов, которые во многих случаях оказались безнадежными к возврату. Невыполнение бюджетом обязательств перед государственными предприятиями сделало их неплательщиками перед кредитными организациями;

8) известную роль в процессе ухудшения ликвидности банков играет общий дефицит ликвидности в экономике.

Ситуация в экономике и банковском секторе не позволяет рассчитывать на оздоровление отечественной банковской системы только путем отзыва лицензий и банкротства слабых банков.

При этом крайне мала или практически отсутствует вероятность участия государства (бюджета) в стабилизационных мероприятиях.

Вместе с тем, очевидно, что без серьезной реорганизации банковской системы и необходимых для этого дополнительных финансовых вливаний не обойтись.

В настоящее время сфера активных операций на внутренних рынках с приемлемым уровнем доходности и риска ограниченны операциями с государственными ценными бумагами и кредитованием производства, связанного , главным образом, с внешней торговлей и некоторыми другими отраслями с высокой оборачиваемостью капиталов. Перспективы выживания основной массы банков в таких условиях сомнительны. Даже самые жесткие регулятивные нормы не смогут обеспечить им одновременно ликвидность и доходность.

С формальной точки зрения надзорный орган может самоустранится от активного вмешательства в процессы, происходящие в банковской системе. Наблюдательная позиция предполагает ограничение участия надзорного органа в деятельности банков контролем за требованиями, предъявляемыми к структуре баланса, а также оказанием финансовой поддержки отдельным банкам по принципу "латания дыр". Однако достижение удовлетворительных результатов надзора для системы в целом на таких принципах в сегодняшней ситуации весьма проблематично.

Усиление надежности кредитных организаций путем повсеместного сокращения объемов их сомнительных активов затронет в первую очередь кредитные вложения.

Такие результаты надзора с формальной точки зрения содействуют достижению его цели. Однако успехи на таком пути могут оказаться обманчивыми. Сокращение кредитования хозяйства в целях усиления надежности банков может ударить по ним бумерангом из-за уменьшения средств клиентов, формирующих ресурсную базу кредитных организаций.В итоге для банковской системы по линии надзора создается по существу дополнительный стимул пассивно следовать за тенденциями экономического развития, определяемыми на сегодня стагфлягцией. Тем самым формируется банковская система, обслуживающая кризисную экономику.

В дипломной работе основное внимание уделено проблеме банковского надзора при работе с уже созданными кредитными учреждениями, в частности, в аспекте работы с проблемными банками, так как этот вопрос в ближайшее десятилетие для банковской системы будет наиболее актуален.

Вопросы создания, поглащения, слияния отражены в конспективной форме (на базе решения этих вопросов в

развитых государствах) из-за ограниченного объема дипломной работы.

В дипломной работе специально много места не уделено лицензированию и методики документарной проверки в кредитных организациях ,так как этот вопрос детально проработан Департаментом банковского надзора ЦБ РФ в инструкциях ЦБ РФ соответственно от 227.08.96 N 49 "О ПОРЯДКЕ РЕГИСТРАЦИИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ И ЛИЦЕНЗИРОВАНИИ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ" и от 19.02.96 N 34 "О ПОРЯДКЕ ПРОВЕДЕНИЯ ПРОВЕРОК КРЕДИТНЫХ ОРГАНИЗАЦИЙ И ИХ ФИЛИАЛОВ УПОЛНОМОЧЕННЫМИ ПРЕДСТАВИТЕЛЯМИ ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ (БАНКА РОССИИ)". 0Порядок и требования этих инструкций хорошо согласуется с опытом передовых стран в области банковского надзора.

Сейчас в России основное - добиться выполнение уже принятых Законов не нарушив работу банковский системы. Опыт надзорных органов зарубежных стран помогает банковской системе России, встающей на рыночные отношения ( в эпоху "дикого" капитализма ) формировать взгляды специалистов и учиться на ошибках финансистов развитых стран.

Общее направление развития законодательной базы в банковской сфере видится не через нормативные документы, указания ЦБ РФ и его функциональные структуры, а законодательно через Государственную Думу . Такое развитие будет учитывать корпоративные интересы больших слоев населения в России и следовательно будет приносить более позитивные сдвиги в совершенствовании финансовой системы страны. Хотя мнение профессионалов необходимо использовать как экспертов.

У Банка России есть уникальные (в отличие от других государственных органов) возможности осуществлять банковский надзор не только административными, но и экономическими мерами, создавая условия для повышения эффективности работы подконтрольных кредитных организаций. Реализация такой политики предполагает конструктивный, созидательный характер надзорной деятельности. Под конструктивностью имеется в виду использование в практике регулирования таких инструментов, которые в рамках полномочий и ответственности ЦБ РФ способствовали бы формированию работоспособной прогрессивной банковской системы. Вместе с тем эффективность надзора при таком подходе зависит не только от Банка России, но и от общей экономической политики, а также от ее конкретных результатов.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. ФЕДЕРАЛЬНЫЙ ЗАКОН от 02.12.90 N 394-1 (ред. от 20.06.96) "О ЦЕНТРАЛЬНОМ БАНКЕ РОССИЙСКОЙ ФЕДЕРАЦИИ (БАНКЕ РОССИИ)") 2. ФЕДЕРАЛЬНЫЙ ЗАКОН от 02.12.90 N 395-1 (ред. от 03.02.96) "О БАНКАХ И БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ"

3. ПРИКАЗ ЦБ РФ от 30.01.96 N 02-23 (ред. от 20.08.96) "О ВВЕДЕНИИ В ДЕЙСТВИЕ ИНСТРУКЦИИ N 1 "О ПОРЯДКЕ РЕГУЛИРОВАНИЯ ДЕЯТЕЛЬНОСТИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ" (вместе с ИНСТРУКЦИЕЙ ЦБ РФ N 1)

4. ПИСЬМО ЦБ РФ от 24.08.93 N 181-93 "О СОСТАВЛЕНИИ ОБЩЕЙ ФИНАНСОВОЙ ОТЧЕТНОСТИ КОММЕРЧЕСКИМИ БАНКАМИ" (вместе с ВРЕМЕННОЙ ИНСТРУКЦИЕЙ ЦБ РФ от 24.08.93 N 17 "ПО СОСТАВЛЕНИЮ ОБЩЕЙ ФИНАНСОВОЙ ОТЧЕТНОСТИ КОММЕРЧЕСКИМИ БАНКАМИ")

5.ИНСТРУКЦИЯ ЦБ РФ N 19, ГТК РФ N 01-20/10283 от 12.10.93 "О ПОРЯДКЕ ОСУЩЕСТВЛЕНИЯ ВАЛЮТНОГО КОНТРОЛЯ ЗА ПОСТУПЛЕНИЕМ В РОССИЙСКУЮ ФЕДЕРАЦИЮ ВАЛЮТНОЙ ВЫРУЧКИ ОТ ЭКСПОРТА ТОВАРОВ"

6.ИНСТРУКЦИЯ ЦБ РФ от 27.02.95 N 27 "О ПОРЯДКЕ ОРГАНИЗАЦИИ РАБОТЫ ОБМЕННЫХ ПУНКТОВ НА ТЕРРИТОРИИ РОССИЙСКОЙ ФЕДЕРАЦИИ, СОВЕРШЕНИЯ И УЧЕТА ВАЛЮТНО-ОБМЕННЫХ ОПЕРАЦИЙ УПОЛНОМОЧЕННЫМИ БАНКАМИ"

7.ИНСТРУКЦИЯ ЦБ РФ N 30, ГТК РФ N 01-20/10538 от 26.07.95 "О ПОРЯДКЕ ОСУЩЕСТВЛЕНИЯ ВАЛЮТНОГО КОНТРОЛЯ ЗА ОБОСНОВАННОСТЬЮ ПЛАТЕЖЕЙ В ИНОСТРАННОЙ ВАЛЮТЕ ЗА ИМПОРТИРУЕМЫЕ ТОВАРЫ"

8.ИНСТРУКЦИЯ ЦБ РФ от 19.02.96 N 34 "О ПОРЯДКЕ ПРОВЕДЕНИЯ ПРОВЕРОК КРЕДИТНЫХ ОРГАНИЗАЦИЙ И ИХ ФИЛИАЛОВ УПОЛНОМОЧЕННЫМИ ПРЕДСТАВИТЕЛЯМИ ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ (БАНКА РОССИИ)"

9.ИНСТРУКЦИЯ ЦБ РФ от 27.08.96 N 49 "О ПОРЯДКЕ РЕГИСТРАЦИИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ И ЛИЦЕНЗИРОВАНИИ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ"

10.Роуз Питер С."Банковский менеджмент" Пер.с англ.со 2-го изд.- М.:"Дело Лтд",1995.

11.Роде Э."Банки,биржи,валюты современного капитализма"Пер.с нем.; Под ред. и с предесл. В.Н.Шенаева. - М. : Финансы и статистика,1986.

12."Банковский надзор и аудит" : учебное пособие.Под общ.ред. И.Д.Мамоновой. - М.: ИНФРА-М,1995.

13.Поляков В П ,Московкина Л А."Структура и функции центральных банков (зарубежный опыт)" : учебное пособие.- М.: ИНФРА-М,1995.

14.Frederick C.Schadrack,Leon Korobow "The basic elements of bank supervision" .Lectures,At Fairfield University Fairitl, Сonnecticut, Federal Reserve Bank of New York,July 1993.

15.Журнал: "Деньги и кредит" N 8,1996.

Похожие работы

... суд с иском о ее ликвидации. Основные направления развития и совершенствования надзора за кредитными организациями в России Суммируя вышесказанное, можно сделать выводы относительно перспектив развития и совершенствования банковского надзора. 1. Надзор за банковской системой в широком плане распадается на три взаимосвязанных блока: макроэкономический анализ, мониторинг банковской ...

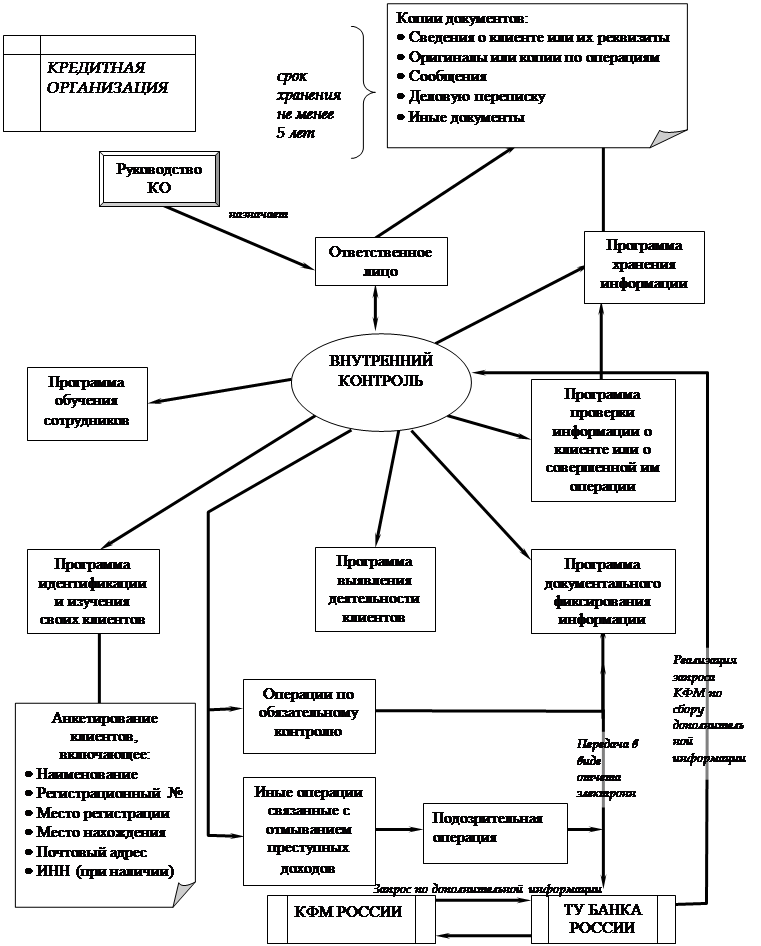

... странах, анализ российской системы взаимодействия органов финансового надзора с кредитными организациями позволяют сделать следующие выводы и обосновать предложения по дальнейшему развитию эффективного взаимодействия банков с органами финансового надзора в отношении предотвращения отмывания денег через банковскую систему России. 1. Во-первых,[O1] необходимо отметить, что к настоящему времени в ...

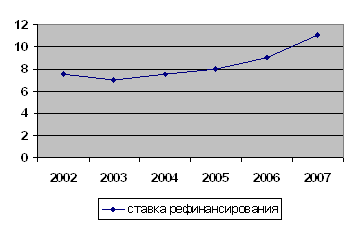

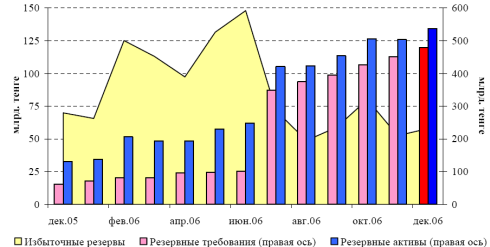

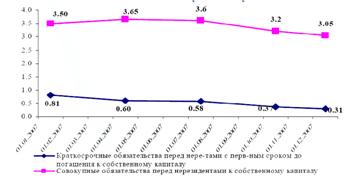

... развитию секторов финансового рынка, на обеспечение роста и поддержания высокого качества финансовых услуг, а также прозрачность и стабильность финансового рынка. 2. Анализ регулирования и надзора деятельности банков второго уровня в Республике Казахстан 2.1 Анализ выполнения пруденциальных нормативов банков второго уровня Для обеспечения стабильности и надежности банковской системы ...

... и Центральный банк Кипра достигли взаимопонимания в вопросах о необходимости обмена информацией для эффективного выполнения своих функций, руководствуясь рекомендациями Базельского Комитета по банковскому надзору. Со стороны Российской Федерации: В соответствии с законодательством РФ Банк России является органом банковского регулирования и банковского надзора. Банк России осуществляет ...

0 комментариев