Навигация

ПРОЦЕНТНАЯ ПОЛИТИКА НАЦИОНАЛЬНОГО БАНКА РЕСПУБЛИКИ БЕЛАРУСЬ

3. ПРОЦЕНТНАЯ ПОЛИТИКА НАЦИОНАЛЬНОГО БАНКА РЕСПУБЛИКИ БЕЛАРУСЬ

Процентная политика является не только одним из важнейших и достаточно сложных инструментов регулирования банковской деятельности, но и рычагом воздействия на механизм функционирования реального сектора экономики.Это воздействие носит неоднозначный и противоречивый характер. Практически во всех странах процентная политика в той или иной мере является объектом регулирования со стороны государства в лице центрального банка.

Основными документами, которые определяют основы установления и регулирования процентных ставок по операциям Национального банка, являются Банковский кодекс Республики Беларусь, основные направления денежно-кредитной политики Республики Беларусь, а также ежегодно разрабатываемый и принимаемый внутренний документ Национального банка – принципы регулирования текущей ликвидности банковской системы.

При наличии положительных результатов реализуемой в настоящее время в Беларуси политики поддержания положительных процентных ставок на депозитно-кредитном рынке, проявившихся в снижении темпов инфляции, сохранении единого обменного курса и его динамики в намеченных границах девальвации, тем не менее проявились и отрицательные последствия. К ним можно отнести следующие:

- потенциальное увеличение числа неэффективных инвестиционных проектов вследствие того, что при их обосновании норма прибыли отстает от динамики процентной ставки по кредитам;

- перераспределение потенциальных инвестиционных ресурсов хозяйствующих субъектов и банковских учреждений из реального сектора экономики в банковско-финансовую сферу;

- сохранение высокой доходности по рублевым депозитам искажает источники финансовых результатов банковской деятельности, поскольку банки стремятся устанавливать дифференцированные процентные ставки по депозитам субъектов хозяйствования и населения [15, с.24].

Стратегическим принципом процентной политики Национального банка Республики Беларусь должно быть поддержание положительного значения базовой ставки рефинансирования. Практика показала, что реализация этого принципа является действенным методом усиления склонности к сбережениям населения и субъектов реального сектора экономики и воздействия на предпочтение делать эти сбережения в белорусских рублях, а не в иностранной валюте. Это является реальным шагом к тому, чтобы остановить «бегство» от белорусского рубля, превратить его в средство накопления и сдержать рост инфляции в той части, которая зависит от параметров роста рублевой составляющей совокупной денежной массы. Поддержание положительных процентных ставок – важный антиинфляционный и антидевальвационный инструмент денежно-кредитной политики, применение которого обеспечивает необходимые предпосылки макроэкономической стабилизации.

В то же время отсутствие эффективно действующих процентных ставок в экономике республики и рационирование кредита означают отсутствие процентного и кредитного каналов денежной трансмиссии в экономике. Реальный сектор экономики фактически не реагировал на снижение номинальных и реальных процентных ставок, поскольку доступность банковского капитала для субъектов хозяйствования продолжает оставаться низкой. Поэтому единственно работающим механизмом денежной трансмиссии является курсовой канал, связанный с притоком валюты в страну на счета предприятий-экспортеров, и ее продажа на внутреннем валютном рынке Республики Беларусь.

Вместе с тем следует отметить, что политика поддержания высоких процентных ставок по кредитам, обусловленная общей макроэкономической ситуацией, имела ряд отрицательных последствий не только для реального сектора, но и для банковской системы Беларуси. В частности, произошло свертывание применения рубля в активных операциях банков, особенно в кредитовании реального сектора, в пользу расширения использования иностранной валюты.

В Республике Беларусь основными инструментами процентной политики Национального банка являются базовая ставка рефинансирования и ставки по операциям Национального банка на финансовом рынке. Ставка рефинансирования в ходе эволюции денежно-кредитной системы Республики Беларусь стала в большей степени индикативным показателем, дающим экономике ориентир стоимости национальной валюты в среднесрочной перспективе. Ставки по операциям Национального банка на финансовом рынке – оперативный инструмент процентной политики [12, с.17].

Национальный банк Республики Беларусь в проведении процентной политики придерживается определенных принципов и подходов, ориентируется на достижение конкретных целей, имеет свою стратегию регулирования.

Многие изменения в структуре кредитного портфеля коммерческих банков Республики Беларусь объясняются стремлением Национального банка сделать их процентную политику более приемлемой для предприятий реального сектора экономики, которые в настоящее время не могут расширять заимствования из-за дороговизны кредитных ресурсов. С этой целью Национальный банк призывает банки снизить разрыв между ставками по привлекаемым депозитам и выдаваемым кредитам.

В соответствии с рекомендациями в I квартале 2003 года банки ориентировались на ставки по выдаваемым кредитам на уровне ставки рефинансирования плюс 9 %, во II – плюс 8%, в III – плюс 7 %, в IV – плюс 6 %.

Проводя операции на финансовом рынке и устанавливая процентные ставки по инструментам денежно-кредитной политики, Национальный банк Республики Беларусь не только формирует коридор колебаний процентных ставок в экономике, но и создает рыночные ожидания, которые будут оказывать воздействие на экономическое развитие в ближайшей перспективе посредством влияния на мотивацию банков по управлению их ресурсными потоками, в том числе при принятии решений по формированию ресурсной базы и размещению кредитных и иных ресурсов.

В конце 2003 года процентная ставка Национального банка была ориентирована на поддержание положительных значений реальных процентных ставок на депозитно-кредитном рынке и увеличение доступности кредитов банков для предприятий реального сектора экономики.

Национальный банк Республики Беларусь за 2003 год осуществлял поэтапное снижение базовой ставки рефинансирования с 38 % годовых на начало года до 28 % годовых на конец года. Таким образом, среднее значение ставки рефинансирования в 2003 году сложилось на уровне 33,4 % годовых. В реальном выражении за указанный период базовая ставка рефинансирования сложилась уровне 0,9 % в среднем за месяц [9, с.74].

В течение 2003 года были снижены ставки по инструментам поддержания и изъятия ликвидности. По кредиту овернайт ставка была снижена с 55 % годовых в январе до 40 % годовых в декабре 2003 года. По приему средств в депозиты по различным срокам привлечения ставки снижены с 20-30 % годовых на начало 2003 года до 15-18 % годовых в декабре 2003 года.

За 2003 год по сравнению с 2002 годом процентная ставка по новым срочным депозитам в национальной валюте снизилась на 12,2 процентных пункта. В иностранной валюте составила 6,4 % годовых, снизившись на 0,6 процентных пункта в сравнении с 2002 годом.

Средняя процентная ставка по новым кредитам банков в национальной валюте в конце 2003 года составила 31,3 %, снизившись на 16,7 процентных пункта в сравнении с декабрем 2002 года. В среднем за 2003 год она сложилась в размере 39,4 % против 63,9 % в 2002 году.

Уровень среднемесячной ставки в реальном выражении снизился в 2,1 раза до 1,4 % в 2003 году против 2,8 % в 2002 году.

Динамика средних процентных ставок финансового рынка Республики Беларусь отражена в таблице 3.1. [3, с.8]:

Таблица 3.1.

| Январь 2003 года | Июнь 2003 года | Январь 2004 года | |

| 1. Объявленная ставка рефинансирования Национального банка Республики Беларусь, % | 38 | 34 | 28 |

| 2. Средняя процентная ставка по депозитам в иностранной валюте, % | 21,5 | 17,7 | 15,1 |

| 3. Средняя процентная ставка по срочным депозитам в национальной валюте, % юридическим лицам физическим лицам | 37,9 34,6 38,7 | 33,8 28,7 34,9 | 25,4 22,9 26,3 |

| 4. Средняя процентная ставка по кредитам в национальной валюте, % юридическим лицам физическим лицам | 29,4 48,1 21,7 | 25,1 39,2 17,8 | 20,5 30,6 18,7 |

Регулируя процентные ставки по своим операциям, Национальный банк придерживается определенных принципов и подходов. Среди основных принципов в установлении процентных ставок можно выделить следующие:

- формирование коридора для колебаний процентных ставок на рынке;

- положительность ставок по инструментам поддержки ликвидности в реальном выражении;

- превышение доходности по рублевым инструментам над доходностью по иностранной валюте;

- стимулирование банков к сокращению сроков и объемов заимствования в Национальном банке;

- плавность перехода от одной ставки к другой;

- дифференциация ставок по уровням, срокам и направлениям поддержки ликвидности.

Строгое следование данным принципам и подходам в процентной

политике стимулирует банковскую систему к эффективному перераспределению денежных средств и формированию ресурсной базы без участия централизованных ресурсов Национального банка.

Таким образом, чем активнее будет проводиться либерализация экономических отношений и соответственно усиливаться конкуренция в экономике, тем устойчивее будет функционировать финансовый рынок страны, тем более четко проявится система каналов влияния монетарных методов регулирования экономического развития, тем эффективнее будут внедряться механизмы денежно-кредитной политики Национального банка, включая процентное регулирование как один из самых важных элементов данного механизма.

ЗАКЛЮЧЕНИЕ

Завершая проведенное курсовое исследование, следует повторить, что процентные (учетные) ставки, устанавливаемые центральными банками, - являются одним из важнейших инструментов, с помощью которого осуществляется внутренняя и внешняя экономическая политика. Коммерческие банки устанавливают ставки процентов, ориентируясь на учетные ставки, принятые в центральных банках своих стран.

Банковский процент – часть прибыли, которую заемщик выплачивает кредитору за взятый в ссуду денежный капитал, он определяется как «иррациональная форма цены» ссудного капитала; процент выражает отношения между кредитором и заемщиком и выступает в форме определенной процентной ставки. Банковский процент выполняет такие функции как перераспределительную, регулирующую и функцию сохранения ссудного фонда.

Банковские проценты классифицируются по содержанию, по методу установления процентных ставок и по способам взыскания. Современные подходы к формированию процентной ставки основываются фактически на четырех классических теориях процента, сформулированных К. Векселем, И. Фишером, Дж.М. Кейнсом, Д. Хиксом. Основой процентных ставок денежного рынка является официальная ставка центрального банка - ставка рефинансирования - уровень платы за кредитные ресурсы, предоставляемые центральным банком другим банкам (кредитным учреждениям).

Депозитный процент – плата банков (кредитных учреждений) за хранение денежных средств, ценных бумаг и других материальных ценностей на счетах, в депозитариях, хранилищах; выражает отношения двух участников кредитной сделки. Депозитная политика представляет собой комплекс мер, направленных на мобилизацию банками денежных средств юридических и физических лиц, а также госбюджета в форме вкладов (депозитов) с целью их последующего взаимовыгодного использования.

Ссудный процент – плата за временное пользование ссужаемой стоимостью. Ссудный процент выполняет следующие функции: перераспределительную, регулирующую и функцию сохранения ссудного процента. Процентная политика является не только одним из важнейших и достаточно сложных инструментов регулирования банковской деятельности, но и рычагом воздействия на механизм функционирования реального сектора экономики.Основными документами, которые определяют основы установления и регулирования процентных ставок по операциям Национального банка, являются Банковский кодекс Республики Беларусь, основные направления денежно-кредитной политики Республики Беларусь, а также ежегодно разрабатываемый и принимаемый внутренний документ Национального банка – принципы регулирования текущей ликвидности банковской системы.

В Республике Беларусь основными инструментами процентной политики Национального банка являются базовая ставка рефинансирования и ставки по операциям Национального банка на финансовом рынке.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Банки и банковские операции: учебник для вузов / Е.Ф. Жуков, Л.М. Максимова, О.М. Маркова и др.; Под ред. Е.Ф. Жукова. – М.: Банки и биржи; ЮНИТИ, 1997. - 351с.

2. Банковские операции: Учеб. пособие для сред. спец. учеб. заведений / Пупликов С.И., Коноплицкая М.А., Шмарловская С.С., Быковская Е.В.; Под общ. ред. Пупликов С.И. – Мн.: Выш. шк., 2003. – 351с.

3. Василенко С. Белорусские банки: портрет накануне передела рынка. // Валютное регулирование и ВЭД. – 2003. - № 4. – С.7-11.

4. Деньги, кредит, банки: Справ. пособие / Г.И. Кравцова, Б.С. Войтешенко, Е.И. Кравцов и др.: Под общ. ред. Г.И. Кравцовой. – Мн.: Меркаванне, 1994. – 270с.

5. Деньги. Кредит. Банки: Учебник для вузов / Е.Ф. Жуков, Л.М. Максимова, А.В. Печникова и др.; Под ред. проф. Е.Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1999. – 622с.

6. Деньги, кредит, банки: Учеб. / Г.И. Кравцова, Г.С. Кузьменко, Е.И. Кравцов и др.; Под ред. Г.И. Кравцовой. – Мн.: БГЭУ, 2003. – 527с.

7. Жаботинская Е.И. Экономика и банковский сектор. // Деньги и кредит. – 2003. - № 2. – С.27-31.

8. Макконнелл К.Р., Брю С.Л. Экономикс: Принципы, проблемы и политика. В 2 т.: Пер. с англ. 11-го изд. Т.1. – М.: Республика, 1992. – 399с.

9. Носонова И., Жуковец О. Банковская система Беларуси: результаты и тенденции. // Финансы. Учет. Аудит. – 2004. - № 1. – С.71-74.

10. Общая теория денег и кредита: Учебник / Под ред. Проф. Е.Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1995. – 304с.

11. Организация деятельности коммерческих банков: Учебник / Г.И. Кравцова, Н.К. Василенко, И.К. Козлова и др.; Под ред. Г.И. Кравцовой. 2-е изд., перераб. и доп. – Мн.: БГЭУ, 2002. – 504с.

12. Перепечко С. Подходы Национального банка к формированию процентных ставок по операциям. // Банковский вестник. – 2002. - № 28. – С.17-25.

13. Саморуков Ю., Мойсейчик Г. Банковский кредит как двигатель национальной экономики. // Финансы. Учет. Аудит. – 2003. - № 5. – С.76-78.

14. Саркисянц А. О роли банков в экономике. // Впросы экономики. – 2003. - № 3. – С.91-102.

15. Тарасов В. Влияние процентной политики на реальный сектор экономики. // Банковский вестник. – 2003. - № 28. – С.23-28.

16. Тарасов В.И. Деньги, кредит, банки: Учебное пособие. – Мн.:Мисанта, 2003. – 512с.

17. Тихомирова Е.В. Кредитные операции окммерческих банков. // Деньги и кредит. – 2003. - № 9. – С.39-46.

18. Финансы, денежное обращение и кредит: Учебник / Колл. авт.: Бурмистрова Л.А., Володин А.А., Ефимова Н.П., Жилина А.И.; Под ред. Самсонов Н.Ф. – М.: ИНФРА-М, 2001. – 447с.

19. Финансы, денежное обращение и кредит: Учебник / М.В. Романовский и др.; Под ред. М.В. Романовского, О.В. Врублевской. М.: Юрайт-М, 2001. – 543с.

20. Финансы. Денежное обращение. Кредит: Учебник для вузов / Л.А. Дробозина, Л.П. Окунева, Л.Д. Андросова и др.; Под ред. проф. Л.А. Дробозиной. – М.: Финансы, ЮНИТИ, 1997. – 479с.

ПРИЛОЖЕНИЕ 1 Таблица 1 Классификация ссудного процента [6, с.437]

| Признак классификации | Вид ссудного процента |

| 1 | 2 |

| По формам кредита | Банковский По государственному кредиту Коммерческий По лизингу Потребительский и т.д. |

| По видам кредитора | Коммерческих банков Центрального банка Специализированных финансово-кредитных учреждений Ломбардов и др. |

| По срокам кредитования | По краткосрочным ссудам По среднесрочным ссудам По долгосрочным ссудам |

| По видам операций кредитора | Депозитный По ссудам Учетный Ставка рефинансирования |

| По методам установления процентных ставок | Фиксированный (твердый) Плавающий Базисный (базовый) Дисконтный |

Похожие работы

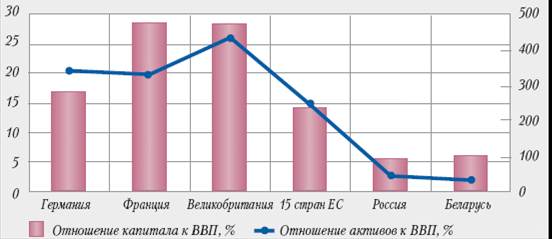

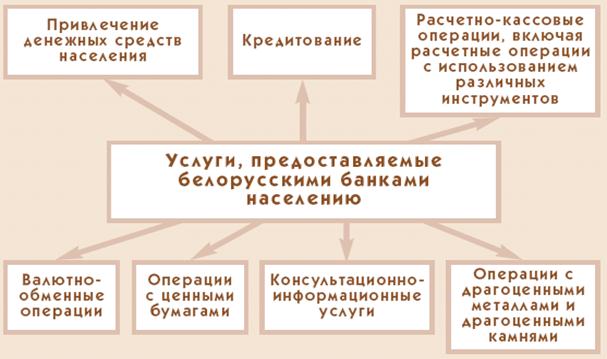

... 2003 года). В 2005 году рентабельность активов банковского сектора достигла 1,3 процента. [15] ГЛАВА 3. ПУТИ ЭФФЕКТИВНОЙ АКТИВИЗАЦИИ СЕКТОРА БАНКОВСКИХ УСЛУГ В РЕСПУБЛИКЕ БЕЛАРУСЬ 3.1 ОБЩИЕ ПУТИ РЕШЕНИЯ АКТИВИЗАЦИИ БАНКОВСКОГО РЫНКА УСЛУГ Для устойчивого инновационного развития экономики Республики Беларусь сфера услуг является наиболее доступным и естественным обеспечением. Увеличение ...

... ; 6) кредитует коммерческие банки; 7) контролирует деятельность коммерческих банков; 8) проводит кредитно-денежную политику. Существуют двухуровневые и трехуровневые банковские системы. В Республике Беларусь существует двухуровневая банковская система: центральному банку напрямую подчиняются все коммерческие банки. Специфическими чертами белорусской банковской системы являются следующие: 1. ...

... в том числе его покупательной способности и курса по отношению к иностранным валютам; · развитие и укрепление банковской системы Республики Беларусь; · обеспечение эффективного, надежного и безопасного функционирования платежной системы. Национальный банк выполняет следующие функции: · разрабатывает и совместно с Правительством Республики Беларусь проводит единую денежно-кредитную политику ...

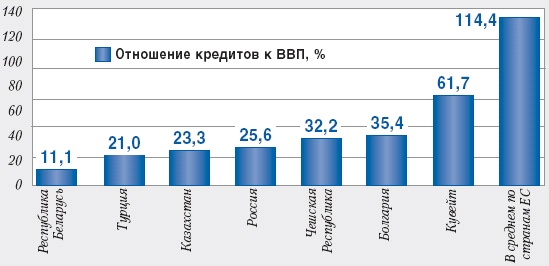

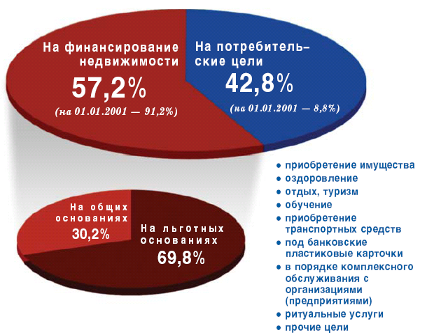

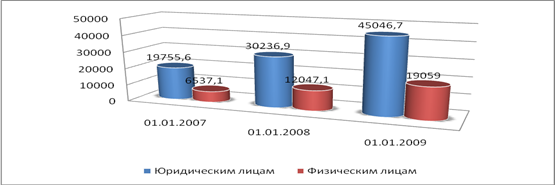

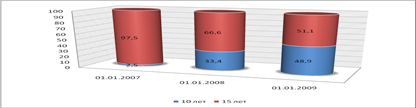

... 2008 г., а наибольший темп прироста характерен для кредитов с использованием банковской пластиковой карточки – 235,7%. 3 Проблемы и перспективы потребительского кредитования в Республике Беларусь 3.1 Развитие розничного банковского кредитования в Республике Беларусь До недавнего времени в Беларуси фактически отсутствовал рынок кредитования физических лиц, и население не могло приобретать ...

0 комментариев