Навигация

Поддержка малого бизнеса

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ОСОБЕННОСТИ РАЗВИТИЯ И СОВРЕМЕННОЕ СОСТОЯНИЕ СИСТЕМЫ ПОДДЕРЖКИ И КРЕДИТОВАНИЯ СУБЪЕКТОВ МАЛОГО БИЗНЕСА

1.1 Государственная финансово-кредитная поддержка малого бизнеса

1.2 Современное состояние системы кредитования малого бизнеса в РФ

2. КРЕДИТОВАНИЕ СУБЪЕКТОВ МАЛОГО БИЗНЕСА (ПО МАТЕРИАЛАМ ЗАО "ВНЕШТОРГБАНК РОЗНИЧНЫЕ УСЛУГИ")

2.1 Краткая характеристика ЗАО "Внешторгбанк Розничные услуги"

2.2 Виды кредитов и основные условия их предоставления

2.3 Анализ практики кредитования малого бизнеса

2.4 методика оценки кредитоспособности заемщика на примере ООО "РостовЮГ"

3. ОСНОВНЫЕ ПРОБЛЕМЫ РАЗВИТИЯ И ПУТИ СОВЕРШЕНСТВОВАНИЯ СИСТЕМЫ КРЕДИТОВАНИЯ СУБЪЕКТОВ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА

3.1 Проблемы банковского кредитования малого бизнеса

3.2 Направления совершенствования кредитования малого бизнеса

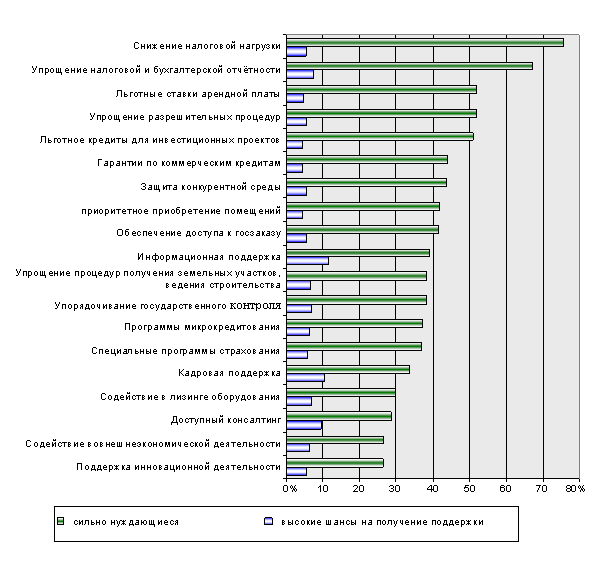

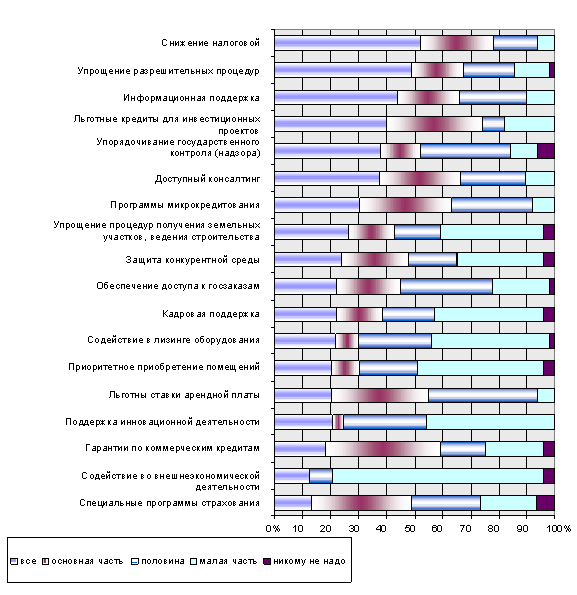

3.2.1 Изменение приоритетов по мерам государственной поддержки

3.2.2 Становление системы кредитных бюро

3.2.3 Изменение нормативно-правовой базы Центробанка

3.2.4 Развитие системы кредитования стартового бизнеса

ЗАКЛЮЧЕНИЕ

СONCLUSION

ПЕРЕЧЕНЬ СОКРАЩЕНИЙ, СИМВОЛОВ И СПЕЦИАЛЬНЫХ ТЕРМИНОВ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ А – БУХГАЛТЕРСКИЙ БАЛАНС ЗАО "Внешторгбанк Розничные услуги"

ПРИЛОЖЕНИЕ Б – ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ ЗАО "Внешторгбанк Розничные услуги"

ПРИЛОЖЕНИЕ В – БУХГАЛТЕРСКИЙ БАЛАНС ООО "РостовЮГ"

ПРИЛОЖЕНИЕ Г – ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ ООО "РостовЮГ

ПРИЛОЖЕНИЕ В – РЕЙТИНГ БАНКОВ ПО ОБЪЁМУ КРЕДИТОВ, ВЫДАННЫХ ПРЕДПРИЯТИЯМ С ОБЪЁМОМ ГОДОВОЙ ВЫРУЧКИ ДО 5 МИЛЛИОНОВ ДОЛЛАРОВ ЗА 2005 ГОД

ВВЕДЕНИЕ

Жизненно важной и интересной проблемой, широко изучаемой и обсуждаемой сегодня в нашем обществе, является становление бизнеса, рассматриваемое во всей своей многогранности и неоднозначности.

Актуальность темы дипломной работы определена ролью малых предприятий в масштабах экономики страны в целом и значением их как потребителя банковских услуг. Малое предпринимательство – не только существенная составляющая и массовая субъектная база цивилизованного рыночного хозяйства, неотъемлемый элемент присущего ему конкурентного механизма, но и максимально гибкая, эффективная и прозрачная в силу своих размеров форма хозяйствования. Этот предпринимательский уклад мобилизует финансовые и производственные ресурсы населения. Все это предполагает, что малый бизнес должен представлять немалый интерес как предмет приложения кредитных ресурсов, а также потребитель различных розничных услуг коммерческого банка /9/.

На Западе работа с небольшими компаниями считается обычной банковской практикой, поскольку именно малые и средние предприятия составляют социально-экономическую основу роста экономики этих стран /22/.

Практика показывает, что технический прогресс, наиболее полное удовлетворение потребительского спроса сегодня во многом определяются эффективностью работы небольших предприятий /28/. Высокие темпы внедрения нововведении, мобильность технологических изменений, внедрение изобретений, быстрый рост сферы услуг и занятости, острая ценовая и неценовая конкуренция, ведущая, с одной стороны, к снижению цен, а с другой – к тому, что потребитель получает продукцию и услуги высокого качества, возможность для государства получать большие средства в форме налоговых поступлений – все это и составляет вклад малых предприятий в экономику страны.

Значимость изучения проблемы малого предпринимательства усиливается тем, что именно ему, как подчеркивают авторы большинства публикаций на эту тему /34, 41, 47/, менее всего повезло в отношении государственной и иной поддержки, до сих пор в масштабах страны не создана инфраструктура, обеспечивающая нормальную работу малых предприятий. Недооценка малого предпринимательства, игнорирование его экономических и социальных возможностей в течение почти всего периода реформ могут быть расценены как крупный, стратегический просчет, чреватый дальнейшим углублением кризиса российской экономики в целом.

Надо также отметить, что в части географии, отношение к малому бизнесу в стране неоднородно. В различных регионах суммы кредитов, предоставляемых фондами поддержки предпринимательства, различны, как и выделяемые министерством финансов квоты. С другой стороны, сам бизнес и финансовые организации также распределены по территории России весьма неоднородно /18/.

Стоит отметить, что в Ростовской области и других аналогичных областях, где действуют 25 тысяч малых предприятий, чьи темпы роста выше, чем у их более крупных и внушительных собратьев – доля малого бизнеса в общем объеме производства здесь достигает 22%. Растут объемы кредитов, выдаваемых малому бизнесу. Конечно, они по-прежнему небольшие и имеют некоторые недостатки – выдаваемые кредиты носят в основном краткосрочный характер. А вот доля долгосрочных кредитов недопустимо мала: препятствуют низкая прозрачность бизнеса, недостаточность залога. Но проблема все же решается. За счет средств областного бюджета Ростовский региональный фонд поддержки малого предпринимательства выделил 31 заем на сумму 5 миллионов рублей.

Очень неплохо на общероссийском фоне смотрится московский регион. Налоги, уплачиваемые малым и средним бизнесом в столице, достигают 50% всех налоговых поступлений в бюджет города. В Московской области с успехом действует целевая программа развития и поддержки малого предпринимательства. Ныне она разработана на 2004-2007 годы. Результаты внедрения ее предшественницы в 2001-2002 годах обеспечили рост объема продукции, произведенной малыми предприятиями в 1,9 раза /37/.

В остальной части России показатели далеко не так впечатляют: в Санкт-Петербурге доля поступлений от малого бизнеса равна всего 30 %, а в среднем по стране – и вовсе 12%.

Причем, нынешний подход к формированию и модификации системы законодательства фактически не стимулирует развитие малого бизнеса и мало учитывает его потребности.

Проблема развития малого бизнеса, по мнению российских предпринимателей, кроется в двух основных причинах, во-первых, это чрезмерное госрегулирование (бюрократизм). Вторая не менее важная проблема, которую необходимо решить для россиян – финансы: нехватка оборотных средств, долгосрочного финансирования и высокая стоимость кредитов /47/. Российские банки по-прежнему очень неохотно идут на кредитование малого бизнеса, считая его очень рискованным. Те программы финансирования, которые все же стали появляться в последнее время, не предполагают вкладывать средства на старте. Предприятие должно проработать, как минимум, полгода и представить убедительные доказательства своей надежности. Естественно, это существенно ограничивает возможности развития малого бизнеса /22/.

Вместе с тем конкуренция на рынке микро и малых кредитов несомненно присутствует в виде частных займов. Данный вид кредитования несет в себе значительные риски, как для кредитора, так и для заемщика, однако процентные ставки ненамного превышают банковские (2-3% в месяц для московского рынка), а главными преимуществами являются оперативность, отсутствие бумажной волокиты и залога. Инвестиционный потенциал частных лиц в нашей стране оценивается на уровне 30 миллиардов долларов США, что вполне соответствует уровню потребности малого бизнеса. При грамотной организации дела, в части тех же венчурных компаний, столь серьезный капитал вполне может потеснить на рынке банковский сектор. Суммарные ежегодные объемы кредитования измеряются единицами миллиардов рублей, в то время как общая потребность в кредитовании указанного сегмента в России составляет по различным оценкам 30-40 миллиардов долларов США, то есть в среднем около 6,5 тысячи долларов США на каждое предприятие или предпринимателя /35/.

Объемы выдаваемых банками кредитов малому бизнесу практически удвоились за последние несколько лет, однако банкам по-прежнему приходится тратить значительные средства на рекламу, чтобы привлечь заемщиков, несмотря на то, что, как уже отмечалось, потребности в кредитовании весьма высоки. Это происходит потому, что помимо нежелания банков работать со стартовым бизнесом, является то, что банки в принципе готовы кредитовать исключительно крепко стоящих на ногах клиентов под обеспечение твердым залогом с условием его страхования в пользу банка, что также повышает расходы клиента. Имеются также требования к структуре залога – банки не любят получать в залог товар в обороте на 100%. При этом бизнес заемщика оценивается с применением классических финансовых коэффициентов с установкой отсекающих параметров на уровне, рекомендуемом классической теорией кредитования, то есть зачастую не применяется ни отраслевая, ни сегментная дифференциация. Снижение таких параметров до интуитивных уровней может крайне негативно сказаться на качестве портфеля кредитов, поэтому банки выбирают заведомо консервативный подход, который практически гарантирует портфель с низкой просрочкой, но влечет за собой отсечение потенциально перспективных и качественных заемщиков /37/.

В настоящее время можно говорить о том, что базовые предпосылки для роста интереса к проектам малого бизнеса со стороны кредитных институтов все же сформировались: произошло снижение доходности на рынках капитала, практика работы с небольшим числом крупных заемщиков (как правило, своих акционеров) подтолкнула банки к осознанию необходимости диверсификации своих кредитных портфелей.

В контексте вышесказанного цель дипломной работы – изложить концепцию организации работы банка по кредитованию проектов малого бизнеса, отражающую специфику его становления в нашей стране.

Для достижения поставленной цели работы необходимо решить следующие задачи:

- выявить состояние и проблемы государственной финансово-кредитной поддержки малого бизнеса в России;

- определить особенности взаимодействия банков с субъектами предпринимательства;

- исследовать методы анализа кредитоспособности малого предприятия;

- выявить проблемы взаимодействия банков с субъектами предпринимательства и разработать рекомендации их преодоления.

1. Особенности развития и современное состояние системы поддержки и кредитования субъектов малого бизнеса 1.1 Государственная финансово-кредитная поддержка малого бизнеса

К субъектам малого предпринимательства относятся коммерческие организации (юридические лица), в уставном капитале которых доля участия Российской Федерации, субъектов Российской Федерации, общественных и религиозных организаций, благотворительных и иных фондов не превышает 25%, доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не превышает 25% и в которых средняя численность работников за отчетный период не превышает следующих предельных уровней (малые предприятия): в промышленности, строительстве и на транспорте – 100 человек, в сельском хозяйстве и научно-технической сфере 60 человек, в оптовой торговле – 50 человек, в розничной торговле и бытовом обслуживании населения – 30 человек, в остальных отраслях и при осуществлении других видов деятельности – 50 человек/7/.

С 1991 года сложилась ситуация, при которой в сферах торговли, общественного питания и некоторых иных видах деятельности предпринимательство развивается достаточно быстро и не нуждается в специальной государственной поддержке. А в других сферах (производство, инновационная деятельность и других), предпринимательство может реализовать свои потенциалы лишь при условии целенаправленного содействия со стороны государственных структур.

Исходя из мирового опыта государственная поддержка малого бизнеса лишь там приносила ощутимые плоды, где главным условием ее предоставления являлись конкретные цели и результаты, к которым стремились и приходили малые предприятия, а не принадлежность к данной категории хозяйственных субъектов сама по себе. Например, отличительной чертой системы государственной поддержки малого предпринимательства в Японии является временный характер мер по развитию приоритетных направлений в бизнесе /46/.

Устанавливаемые на год и более приоритеты могут впоследствии изменяться. Подобная стратегия позволяет сконцентрировать внимание частного сектора на "точках роста" в экономике и быстрыми темпами достичь ощутимых результатов.

В России же в условиях постоянного дефицита финансовых ресурсов для местной администрации крайне важно оценить, какие направления развития малого бизнеса действительно нуждаются в поддержке и льготах, а каким придется рассчитывать только на свои силы.

Согласно результатам опроса, чаще пытаются получить бюджетное финансирование малые предприятия с неудовлетворительным финансово-экономическим состоянием. По мере его улучшения доля фирм претендующих на помощь государства, падает. Среди малых предприятий с плохим экономическим положением за бюджетной поддержкой обращалась треть, а среди тех, чье положение оценивалась как хорошее или удовлетворительное шестая часть малых предприятий.

Данная статистика свидетельствует о том, что последней надеждой экономически несостоятельных малых предприятий является поддержка государства. Но насколько она эффективна? Трудно представить, что предприятиям – "аутсайдеры" действительно обладают перспективными бизнес-проектами или бизнес-идеями. Поддерживая их "на плаву", государство в большей мере способствует сохранению сложившегося уровня самозанятости населения, чем созданию заделов для расширения сферы предпринимательства/34/.

В целом в поддержке нуждаются как "слабые", так и "сильные" малые предприятия. Первых надо поддерживать, чтобы не пополнять ряды безработных, увеличивая социальную напряженность и трансфертную нагрузку на бюджет, во-вторых – чтобы наращивать потенциал малого бизнеса, создавая "точки роста". Кому помогать в первую очередь, сильным или слабым, следует решать исходя из специфики региона, отрасли, и, в немалой степени, из объема средств, выделенных на поддержку малых предприятий.

Само понятие "помощь" подразумевает поддержку активных действий предпринимателя. Очевидно, что в определенных условиях никакая помощь сама по себе не в силах обеспечить выживаемости бизнеса. Рынок должен определить неэффективные предприятия. Поэтому важно установить ту границу, до которой помощь малому предприятию целесообразна и возможна, а за которой вредна. Опыт зарубежных стран показывает, что создание "тепличных" условий для малого бизнеса может дать противоположные результаты. В нашей стране имеется аналогичный опыт, когда поддержка крупных и небольших неэффективных предприятий не дала ожидаемых результатов /32/.

Интересен тот факт, что количество малых предприятий резко выросло в 1991-1994 годах более чем в три раза, причем тогда какая бы то ни было система поддержки малого предпринимательства, она практически отсутствовала. Получается, что в нашей стране малый бизнес быстрее развивается без помощи государства. Скорее это свидетельствует о том, что система государственной поддержки малых предприятий в России обладает крайне низкой эффективностью/16/.

В настоящее время можно говорить о наличии отдельных элементов системы государственной поддержки малого бизнеса в России. К формам государственной поддержки малого предпринимательства относятся/30/:

- организационно-инфраструктурная;

- налогово-управленческая;

- имущественная;

- финансово-кредитная.

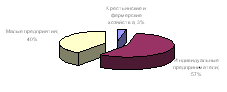

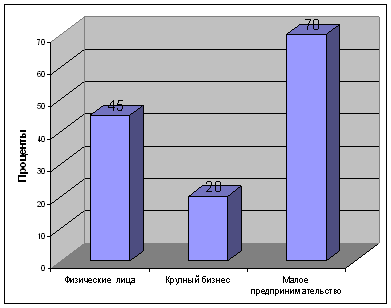

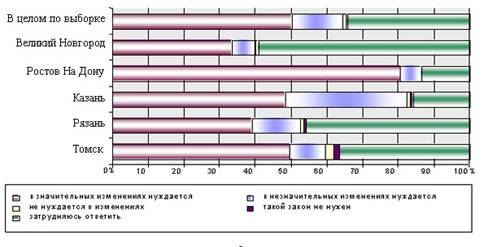

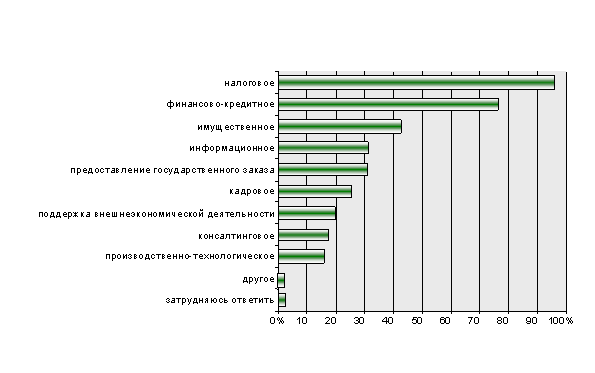

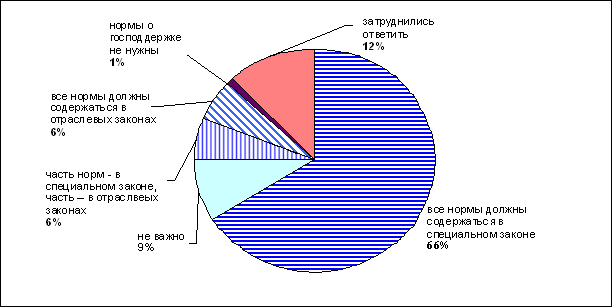

Самой обременительной для государственного бюджета и одновременно самой привлекательной и труднодоступной для малого бизнеса является финансово-кредитная поддержка, включающая льготное кредитование, предоставление гарантий (поручительства) под кредиты коммерческих банков (рисунок 1.1).

Рисунок 1.1 – Господдержка необходимая малому бизнесу /17/

Сведение государственной поддержки только к прямой финансовой поддержке или налоговому стимулированию не столько развивает предпринимательскую инициативу, сколько содействует закреплению иждивенческих настроений. Задача государства состоит не в том, чтобы просто передать малым предприятиям финансовые, имущественные и иные ресурсы, не в том, чтобы поддержать их любой ценой, а в том, чтобы на основе правовой и экономической базы путем использования эффективных форм финансирования помочь им выживать, создавать возможности роста и саморазвития в условиях рынка. /30/

Первоначально обязанность специального государственного органа, призванного осуществлять поддержку малого бизнеса взял на себя Государственный комитет по антимонопольной политике и поддержке новых экономических структур. Однако этот комитет не был в достаточной мере специализированным органом управления, четко ориентированным на содействие развитию малого предпринимательства.

В марте 1992 года была предпринята попытка создать самостоятельный государственный орган – Комитет поддержки малых предприятий и предпринимательства при Государственном комитете имущества Российской Федерации по управлению государственным имуществом. Не успев как следует развернуть свою работу, он оказался упраздненным и ходе очередной реорганизации структуры федеральных органов исполнительной власти. При этом функции поддержки предпринимательства были переданы Государственному Комитету Российской Федерации по промышленной политике, созданному на базе ликвидированного Министерства промышленности. В результате задача содействия развитию малых предприятий опять перешла в ранг второразрядных. Практически была утрачена функция координации деятельности органов государственного управления по поддержке малого бизнеса, формированию государственной политики в этой области. Судя даже по названию комитета, ему вменялась в обязанность поддержка не только малого, но и среднего, и даже крупного бизнеса. Нетрудно заметить, что такая задача неразрешима в рамках компетенции одного комитета /37/.

В июне 1995 года был образован единый орган, корректирующей усилия по поддержке малого бизнеса России – Государственный комитет РФ по поддержке и развитию малого предпринимательства. До этого времени вопросами поддержки малого бизнеса занимались: в составе палат Федерального Собрании – Комитет Совета Федерации по вопросам экономической реформы, собственности, имущественными отношениям, Комитет по экономической политике; в системе федеральных органов исполнительной власти – Министерство экономики России, Министерство финансов России, Государственный комитет имущества России. Кроме того, в определенной мере были связаны с проблемами поддержки и развития малого предпринимательства такие федеральные органы исполнительной власти, как Министерство труда России, Министерство внешних экономических связей и торговли РФ, Министерство науки России и другие. Такое обилие структур управления государственной поддержкой малого бизнеса порождало на практике параллелизм и дублирование при исполнении тех или иных функций.

В ходе очередной реорганизации Правительства РФ, произошедшей в начале 1999 году, Государственный комитет по поддержке и развитию малого предпринимательства был упразднен, а его функции возвращены Министерству по антимонопольной политике и поддержке предпринимательства /3/.

На первый взгляд, такая мера, могла показаться эффективной, поскольку существует тесная взаимосвязь между антимонопольной политикой, усилением конкурентных начал в экономике и развитием предпринимательства. Однако с точки зрения узко специфических интересов малого бизнеса данная мера оказалась малополезной, поскольку подменялись специфические механизмы и меры поддержки малого бизнеса методами антимонопольного регулирования, а эти два комплекса методов государственного регулирования далеко нетождественны.

Непосредственное исполнение государственной политики поддержки малого предпринимательства возлагалось на территориальные управления Министерства по антимонопольной политике и поддержке предпринимательства /4/, которые осуществляли также множество иных функций: борьба с монополистической деятельностью и недобросовестной конкуренцией, обеспечение контроля за соблюдением законодательства о защите прав потребителей, регулирование деятельности субъектов естественных монополий в области связи и на транспорте и так далее.

Очевидно, что столь разные и сложные функции территориальным управлениям Министерства по антимонопольной политике и поддержке предпринимательства выполнить было чрезвычайно сложно. В такой ситуации многое оставалось на усмотрение руководителей этих управлений, которые сами решали, что же из общего объема функций выполнять необходимо, а что можно и не выполнять. Таким образом, государственная поддержка малого бизнеса, в том числе нефинансовая, на практике оставалась слабой.

В 2004 году Министерство по антимонопольной политике и поддержке предпринимательства было упразднено /6/. Его функции переданы Федеральной антимонопольной службе, за исключением функций в сфере защиты прав потребителей и поддержки малого бизнеса. В указе ничего не сказано о том, какому органу передается функции поддержки малого бизнеса.

К поддержке со стороны государства у представителей малого бизнеса далеко не однородное отношение (рисунок 1.2).

Рисунок 1.2 – Отношение предпринимателей к господдержке /43/

Как видно из представленного выше рисунка малому бизнесу сегодня надо помогать – так заявили 54% опрошенных, ему "не надо мешать", уверены 27%, хотя "все зависит от ситуации" считают 19% респондентов.

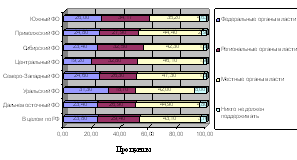

В этой связи, интересно посмотреть, на какой из уровней власти малый бизнес возлагает наибольшие надежды (рисунок 1.3).

Таковыми оказались как раз муниципальные (местные власти): по мнению 43,10% субъектов малого бизнеса, именно власти муниципалитетов должны больше других уровней власти стимулировать и поддерживать развитие бизнеса. Это объясняет низкую оценку деятельности местных властей: от них ждут большего, но пока немного получают. На втором месте (28,70%), с небольшим отрывом от третьего власти региона. Затем идут федеральные власти (22,80%).

Эти результаты связаны с тем, что в своей повседневной деятельности, естественно, бизнес контактирует с чиновниками на местах, а не членами федерального правительства. При этом, даже если предприниматели взаимодействуют, например, с пожарной инспекцией или налоговыми органами (которые, вообще-то, относятся к федеральным службам), они во многих случаях воспринимают их как "местные", то есть, "не центральные".

Рисунок 1.3 – Предпочтения субъектов малого бизнеса в поддержке различных уровней власти /44/

Среди прочих органов, вложившего свою лепту в поддержку развития малого предпринимательства относится "Федеральный фонд поддержки малого предпринимательства", который действует в соответствии с уставом, утвержденным Постановлением Правительства РФ № 424 от 12.04.1996.

Этот фонд может использовать для кредитования предпринимательских проектов не только предусмотренных в бюджете средств, но и средств любых финансовых институтов, и в том числе частного капитала.

Помимо федерального фонда поддержки малого предпринимательства в стране создавалась и действует широкая сеть региональных (около 70) и муниципальных (около 120) фондов поддержки малого предпринимательства /42 /. Правовой статус фондов регулируется статьей 8 Федерального закона от 14.06.1995 № 88-ФЗ: "Фондом поддержки малого предпринимательства является некоммерческая организация, создаваемая в целях финансирования программ, проектов и мероприятий, направленных на поддержку и развитие малого предпринимательства, путем аккумулирования бюджетных средств, средств, поступающих от приватизации государственного и муниципального имущества, доходов от собственной деятельности, добровольных взносов физических и юридических лиц, в том числе иностранных, доходов от выпускам размещения ценных бумаг, а также доходов, получаемых по процентам от льготных кредитов, выделенных на конкурсной основе субъектам малого предпринимательства".

Фонды имеют право предоставлять субъектам малого бизнеса разнообразные финансовые услуги: льготные кредиты, беспроцентные ссуды, краткосрочные займы, гарантии, финансовую помощь на безвозмездной основе /5/. Следовательно, фонды являются финансовыми посредниками не только между государством и малым бизнесом, но и между малым бизнесом и кредитными организациями.

Денежные ресурсы фондов не менее чем на 50% формируются за счет вложений региональных и муниципальных органов исполнительной власти (в частности, средства соответствующих бюджетов и выручка от приватизации государственного имущества), доходов от собственной деятельности, добровольных взносов физических и юридических лиц и других поступлений. Доходы от собственной деятельности фонда не подлежат налогообложению и могут формироваться в результате следующих операций: выпуска и размещения ценных бумаг фондов; проведения конкурсов, аукционов, выставок и лотерей; получения процентов от льготных кредитов, выданных субъектам малого бизнеса; иных поступлений /30/.

Анализируя законодательство о фондах поддержки малого предпринимательства с точки зрения формирования активов и пассивов, а также способов получения доходов, они несут на себе отпечаток интересного сочетания, с одной стороны, банков и эмиссионных компаний, поскольку занимаются кредитованием и получают проценты по кредитам, выпуском и размещением ценных бумаг, проведением аукционов, лотерей, а с другой стороны благотворительных и бюджетных организаций (бюджетные средства, финансовая помощь на безвозмездной основе). Такого рода сочетание дает возможность привлекать ресурсы из разнообразных источников и направлять их в разных формах на поддержку малого бизнеса.

Деятельность непосредственно самих фондов осуществляется без получения лицензии на банковскую деятельность /7/. В этом – преимущество фондов, так как если бы они получали такую лицензию и превращались в банки, то не имели бы возможности эффективно выполнять другие ключевые функции по поддержке малого бизнеса (например, использование пожертвований и безвозмездное финансирование). Недостатком является ограничение их правоспособности: фонды не наделены правами, которые имеют банки в части привлечения для финансирования малых предприятий средств населения, предприятий и банков в виде депозитов, межбанковских кредитов и остатков на расчетных счетах.

В структуре средств фондов в разное время преобладали различные источники. В период активной приватизации государственного имущества преобладающую часть средств фонда составляли средства от приватизации предприятий, а также средства от прибыли и регистрации, направляемые в фонд. Так, в период приватизации возникло предложение об обязательном направлении в фонд не менее 30% доходов от приватизации. Также считалось целесообразным часть средств из этих двух источников (около 30%) оставлять в регионах, чтобы региональные центры могли начинать работу по поддержке предприятий на местах. Но определенные механизмы контроля и поступления этих средств Наблюдательным советом федерального фонда финансовой поддержки малого предпринимательства разработаны не были.

Но среди источников фонда средства, поступающие от приватизации государственного и муниципального имущества, поставлены на второе место, после бюджетных средств и перед доходами от собственной деятельности /7/. Это неудивительно, поскольку сам закон принимался в 1995 году, в разгар процесса приватизации. В настоящее время совершенно очевидно, что значительных средств из этого источника получить нельзя. Сейчас этот процесс находится на спаде, а в некоторых отраслях уже канул в лету. В связи с этим в предстоящий период не следует особо рассчитывать на определение объемов финансирования фондов и программ поддержки малого бизнеса за счет доходов от приватизации. В то же время нецелесообразно полностью отказываться от этого источника, поскольку даже небольшие средства помогли бы фондам.

Необходимо обратить внимание на то, что в Федеральном законе от 14.06.1995 № 88-ФЗ дан закрытый перечень источников фондов и основных направлений их деятельности. Есть мнение, что внебюджетные источники формирования средств фондов должны быть ограничен определенным кругом операций, главный критерий которых – минимальный риск. Объясняется это тем, что попытка расширить круг таких источников может привести к ряду нежелательных последствий. Прежде всего, повышается риск отвлечения средств от целевого предназначения, поскольку на практике трудно определить, действительно ли временно свободные средства направлены в доходные операции или отсутствие достойных предложений по кредитам только предлог для дополнительных "заработков". Если главным становится извлечение собственной прибыли, то фонд превращается в обычную кредитную организацию и весь смысл его создания сводится к нулю /30/.

Обязательным условием предоставления бюджетного кредита является проведение предварительной проверки финансового состояния получателя бюджетного кредита финансовым органом или по его поручению уполномоченным органом.

При утверждении бюджета на очередной финансовый год указываются цели, на которые может быть предоставлен бюджетный кредит, условия и порядок предоставления бюджетных кредитов, лимиты их предоставления на срок в пределах года и на срок, выходящий за пределы бюджетного года, а также ограничения по субъектам использования бюджетных кредитов. При заключении кредитного договора применяется процентная ставка, установленная Федеральным законом о федеральном бюджете на соответствующий год.

Нормы о кредитовании малого бизнеса содержатся и в Федеральном законе от 14.06.1995 № 88-ФЗ. Однако там речь идет о льготном кредитовании. Согласно статье выше указанного закона кредитование субъектов малого предпринимательства осуществляется на льготных условиях с компенсацией соответствующей разницы кредитным организациям за счет средств фондов поддержки малого предпринимательства. Но и в этом случае источником финансирования являются бюджетные средства, которые должны быть направлены на поддержку определенных проектов, критерии отбора которых необходимо четко определить и обосновать. В каждом субъекте РФ и муниципальном образовании могут быть свои приоритеты /30/.

Размер, порядок и условия компенсации устанавливаются договором между кредитной организацией и соответствующим фондом поддержки малого предпринимательства /7/. Этот механизм реализуется на уровне субъектов РФ и местного самоуправления. Однако на федеральном уровне в настоящее время отсутствует единая методология компенсирования.

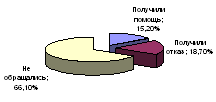

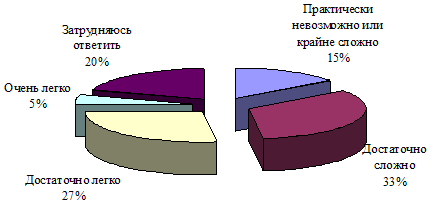

Недостатком системы предоставления кредитов через фонды является ее громоздкость. Фонды применяют достаточно сложные процедуры отбора, экспертизы и кредитования проектов, предъявляют традиционные для коммерческих банков требования к условиям и срокам возврата кредитов, их обеспечению и гарантиям. Создаются такие условия, что льготный кредит получить практически невозможно (требуются всевозможные справки, растягиваются сроки оформления кредита и т.д.). Вследствие этого лишь незначительное количество малых предприятий (15,20%) получает такую помощь. Свыше 85% опрошенных знают о существовании Федерального закона от 14.06.1995 № 88-ФЗ "О государственной поддержке малого предпринимательства в Российской Федерации". Более того, 33% – ответили, что знакомы с его содержанием. Почти 40% респондентов знают о существовании федеральных и региональных программ поддержки малого бизнеса. Вместе с тем, 66,10% опрошенных никогда не обращались за помощью в существующие структуры его поддержки (рисунок 1.4).

Рисунок 1.4 – Результаты обращения малого бизнеса за поддержкой /44/

Несмотря на имеющиеся издержки, все же финансирование через фонды для малых предприятий более выгодно по сравнению с другими кредитными учреждениями. Это выражается в более продолжительном сроке кредитования, пониженном проценте ставок по кредитам, предоставлении бесплатного консультирования конечным заемщикам и др. Таким образом, трудности получения кредитов от фондов компенсируется их дешевизной /40/.

Необходимо иметь в виду, что задача фонда шире, чем просто доведение средств до конкретных предпринимательских программ и проектов. Нельзя забывать, что речь идет здесь отнюдь не о субсидиях, а о кредите: выданные средства должны им вернуться в фонд, причем в несколько большей сумме. Фонд принимает долевое участие в финансировании, не более того. Хотя фонд и является структурой некоммерческой, кредиты выдает под проценты, которые, правда, а некоторых случаях являются символическими. Такой вид государственного кредитования фактически бесплатен, что, как правило, не стимулирует к эффективной работе. Поэтому данную форму поддержки малого бизнеса следует применять лишь в отдельных случаях с инвестиционными проектами, связанными с высокими технологиями и интересами всего государства либо особенностями конкретных регионов и муниципальных образований. Средства на указанные проекты должны предоставляться из бюджета развития РФ в бюджеты различных уровней на конкурсной основе, с учетом установленных на каждом уровне приоритетов. Такими приоритетами, например, на региональном уровне могут быть агропереработка, пищевая промышленность и другие, на уровне местного самоуправления – сфера услуг и бытового обслуживания и так далее /31/.

Таким образом, законодательство хотя и предусматривает получение субъектами малого бизнеса бюджетных кредитов, займов и ссуд, но на практике указанные нормы не всегда реализуются должным образом.

Рассмотрим другую форму бюджетного финансирования малого бизнеса – государственные и муниципальные гарантии /30/.

Главный недостаток государственного финансирования малого бизнеса состоит в том, что бюджетные финансовые ресурсы зачастую не доходят до реально функционирующих малых предприятий. Сложившаяся система контроля не обеспечивает целевого использования бюджетных ресурсов. Практика свидетельствует о том, что выборочное предоставление прямых льготных кредитов и субсидий оказывает меньшее стимулирующее воздействие на формирование финансов малых предприятий, чем осуществление государственной поддержки в форме гарантированного кредита.

Выдача льготных займов для субъектов малого бизнеса, так же, как и субсидирование процентной ставки по кредитам, требует привлечения больших средств и является достаточно рискованным проектом для организаций, предоставляющих кредиты. Поэтому данный механизм будет работать эффективно только при условии создания действенной системы государственных гарантий.

Использование государственных и муниципальных гарантий по кредитам коммерческих банков под проекты создания и развития малых предприятий имеет несомненные преимущества /9/.

Государственной или муниципальной гарантией признается способ обеспечения гражданско-правовых обязательств, в силу которого соответственно Российская Федерация, субъект РФ или муниципальное образование гарант – дает письменное обязательство отвечать за исполнение лицом, которому дается государственная или муниципальная гарантия, обязательства перед третьими лицами полностью или частично /1/.

Предоставление субъектам малого предпринимательства государственных гарантий предусмотрено постановлением Правительства РФ от 22.11.1997 № 147 "Об утверждении порядка предоставления государственных гарантий на конкурсной основе за счет средств Бюджета развития Российской Федерации и положения об оценке эффективности инвестиционных проектов при размещении на конкурсной основе централизованных инвестиционных ресурсов Бюджета развития Российской Федерации". В данном постановлении предусмотрены льготы для субъектов малого бизнеса, участвующих в конкурсном размещении централизованных инвестиционных ресурсов бюджета РФ. Субъекты малого бизнеса в объем собственных средств, направляемых на финансирование инвестиционного проекта, по которому выдается государственная гарантия, кроме источников, предусмотренных для всех остальных субъектов предпринимательства, дополнительно включают прибыль и амортизационные отчисления.

Предоставление государственных гарантий субъектам малого предпринимательства было предусмотрено ранее /7/. В Федеральном законе от 14.06.1995 № 88-ФЗ содержались положения, посвященные гарантийным функциям фондов поддержки малого предпринимательства. Согласно этому закону федеральный фонд поддержки малого предпринимательства может выступать гарантом по целевым иностранным кредитам, предоставляемым Российской Федерации на поддержку малого предпринимательства, а также по инвестиционным кредитам, предоставляемым кредитными организациями Российской Федерации субъектам малого предпринимательства на коммерческой основе для реализации конкретных программ и проектов в области малого предпринимательства. Порядок выделения средств из государственных и муниципальных фондов поддержки малого предпринимательства и предоставления за счет этих средств гарантий субъектам малого предпринимательства устанавливается указанными фондами при наличии технико-экономических обоснований программ, проектов и мероприятий в области малого предпринимательства.

В отличие от Федерального закона от 14.06.1995 № 88-ФЗ в пункте 4 статье 116 Бюджетного кодекса РФ сказано, что государственные гарантии РФ предоставляются только Правительством РФ. Данное противоречие уже устранено, ибо с 1 января 2005 года, как известно, статья 8 Федерального закона от 14.06.1995 № 88-ФЗ утратила свою силу. Что касается региональных и муниципальных фондов поддержки малого предпринимательства, исходя из смысла статьи 117 Бюджетного кодекса РФ можно утверждать, что они вправе предоставлять гарантии субъектам малого бизнеса. В регионах уже начали осуществляться схемы гарантирования кредитов для малых предприятий.

В рамках региональных программ финансовой поддержки малого бизнеса реализуются различные схемы субсидирования процентной ставки по кредитам, предоставляемым малому бизнесу. Как правило, на уровне местных администраций определяются основные отрасли или предприятия, нуждающиеся в финансовой поддержке.

В российских регионах существуют разные подходы к решению данной проблемы. Так, в Краснодарском крае процентная ставка компенсируется на две трети, в Ставропольском – на три четверти. В Москве на цели субсидирования процентных ставок по кредитам малому бизнесу было выделено в 2005 году 3 миллиона долларов /10/.

Выделение средства на субсидирование ставок, региональные власти стимулируют развитие малого предпринимательства и как следствие добиваются роста налоговых платежей. Вместе с тем общей проблемой для регионов является недостаточность финансовых ресурсов, которые могут быть направлены на поддержку малого предпринимательства.

Важным направлением поддержки малого бизнеса в 2005 году стало развитие инфраструктуры поддержки малых инновационных предприятий, подразумевающее предоставление субсидий бюджетам субъектов РФ в целях создания закрытых паевых инвестиционных фондов для осуществления прямых инвестиций в малые инновационные компании, что, в свою очередь, должно привести к увеличению объема частных инвестиций в малые инновационные компании /22/.

Для формирования этой категории субъектов малого бизнеса необходимо появление институтов венчурного финансирования малых и средних предприятий, в которых государство возьмет на себя роль основного агента поддержки инноваций через системы бизнес-инкубаторов, предоставление бюджетных грантов на конкурсной основе, венчурное финансирование, облегчение доступа предприятий малого и среднего бизнеса к фондовому рынку. Предполагается также создать региональные фонды соинвестирования.

В мировой практике гарантии, предоставляемые аналогичными организациями, как правило, варьируют в пределах 75-90%. Неполное покрытие суммы кредита повышает ответственность банка, а также самою субъекта малого предпринимательства, "дополняющего" сумму гарантий своим имуществом. Выдача стопроцентных гарантий сделала бы нерациональным поведение кредитора, поскольку в этом случае выбирались бы проекты без тщательного учета рисков и уровня их окупаемости /26/.

Как показывает опыт развитых стран, распределение кредитных рисков между банками и государством является наиболее действенным механизмом обеспечения доступа предпринимателей кредитными ресурсами.

1.2 Современное состояние системы кредитования малого бизнеса в РФ

На 1 января 2006 года зарегистрировано 9,8 миллионов юридических лиц – субъектов малого предпринимательства. Из 2,2 миллионов зарегистрированных юридических лиц малые предприятия составляют 44%, что в два раза меньше показателей развитых стран. С 1999 по 2005 год количество малых предприятий увеличилось на 100 тысяч, или на 11,2%. С 1999 по 2001 год наблюдалась отрицательная динамика: количество малых предприятий ежегодно сокращалось на 3%. Рост наметился лишь к 2002 году, и только в 2003 году удалось вернуться к количеству предприятий, зафиксированному в 1999 году. В 2005 году численность занятых на малых предприятиях составила 8,9 миллионов человек и в целом по РФ выросла в сравнении с 2004 годом на 3,07%. Сейчас доля занятых в малом бизнесе в РФ – 16,7 миллионов человек, или 24,7% от общего числа работающих /14/.

К субъектом малого предпринимательства помимо юридических лиц относятся также и физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица (индивидуальные предприниматели) и крестьянские (фермерские) хозяйства. Помимо лиц, занятых на предприятиях малого бизнеса, численность индивидуальных предпринимателей, состоявших на учете в налоговых органах (включая глав крестьянских хозяйств), по данным Федеральной налоговой службы на начало 2004 года, находилась на уровне 4,7 миллионов человек, причем из общего числа рабочих месте сфере индивидуального предпринимательства 42,8% приходилось на основную работу по найму. Численность зарегистрированных крестьянских (фермерских) хозяйств составила в 2003 году 263,9 тысяч /39/.

На сегодняшний день вклад малого бизнеса в ВВП России достигает 10-12%, в то время как в странах с развитыми рыночными экономиками малое предпринимательство обеспечивает более половины национального ВВП /47/.

Согласно нормам, принятым в Европейском Союзе, малым считается предприятие, в котором трудится менее 100 человек, средним – от 100 до 250 человек, крупным – более 250 человек. В Европе малые предприятия производят 63-67% валового национального продукта (во Франции, например, к крупным предприятиям относится всего 0,2% предприятий). Вклад малого и среднего бизнеса в формирование ВВП стран Западной Европы, США и Японии отражен в таблице 1.1.

Таблица 1.1 – Вклад малых и средних предприятий в ВВП по странам /19/ В процентах

| Страна | Доля в ВВП |

| Великобритания | 50-53 |

| Германия | 50-52 |

| Италия | 57-60 |

| Франция | 55-62 |

| США | 50-52 |

| Япония | 52-55 |

| Россия | 10-12 |

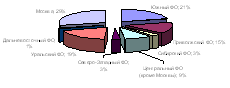

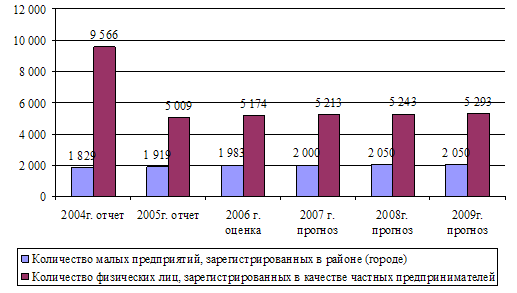

Структура малого бизнеса сама по себе не однородна по данным рисунка 1.5 из общего числа зарегистрированных субъектов малого бизнеса индивидуальных предпринимателей 57%, малых предприятий 40% и крестьянских фермерских хозяйств – 3%.

Рисунок 1.5 – Структура сектора малого бизнеса на 1 января 2006 года

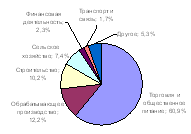

Далее рассмотрим кредитование малого бизнеса в отраслевом разрезе по данным, представленным на рисунке 1.6.

Рисунок 1.6 – Объем кредитов, выданных в 2005 году малым предприятиям по отраслям /19/

В отраслевом разрезе ситуация такова, что наиболее активно кредитуются предприятия торговли и общественного питания, которые зачастую оказываются просто вынуждены брать кредиты даже под высокие проценты. На долю этих предприятий в 2005 году пришлось более 60% кредитов. На обрабатывающие производства пришлось всего чуть более 10%. При этом более четверти компаний из данной сферы – это производители пищевых продуктов, около 20% занимаются производством готовых металлических изделий и ещё одна четверть компаний занята в прочем производстве – это производство мебели, ювелирных изделий, спортивных товаров, игрушек, аттракционов, пишущих принадлежностей, переработка отходов и др. В среднесрочной перспективе наиболее вероятно будет увеличиваться доля кредитов, выданных обрабатывающим и строительным предприятиям. Это коснется как крупных московских, так и мелких региональных банков. Наиболее перспективными и активно осваиваемыми как московскими, так и региональными банками представляются Центральный, Приволжский, Южный регионы и Урал, где на сегодняшний день уже работает достаточное число малых предприятий и есть все предпосылки для стабильного увеличения их количества (рисунок 1.7).

Рисунок 1.7 – Объем кредитов выданных малому бизнесу в 2005 году по регионам России /33/

Региональное развитие кредитования малого бизнеса будет идти по 2 направлениям – московские банки еще достаточно долго будут осваивать крупные региональные центры, а местные банки будут идти дальше и развивать кредитование непосредственно в небольших областных и районных центрах. Таким образом, в более перспективных регионах кредитование будет развиваться быстрее, чем в менее перспективных, за счет большей полноты охвата. Поэтому в среднесрочной перспективе неравномерность развития кредитования малого бизнеса в региональном разрезе будет только усиливаться.

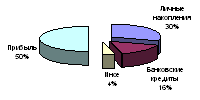

Более чем половине представителей малого бизнеса, оценивающих свой бизнес как устойчивый, не хватает средств для развития. Такие данные проводит "ОПОРА России" по итогам исследования малого бизнеса, которое проводилось в этом году совместно с Всероссийским центром исследования общественного мнения – 50% участников опроса заявили, что главным источником финансирования предприятия выступают вложения из собственной прибыли, на втором месте личные средства собственника предприятия – 30%. Лишь затем идут кредиты банков (16%). Финансирование малых предприятий лишь в небольшой степени связано с кредитованием, и в основном бизнес вынужден рассчитывать на собственные силы (рисунок 1.8).

Рисунок 1.8 – Источники финансирования малого бизнеса в России /44/

Кредитование малого бизнеса тесно связано с общим положением российского банковского сектора. В настоящее время банки активно наращивают кредитные портфели, выводя на рынок новые продукты, расширяя целевые группы заемщиков за счет населения индивидуальных предпринимателей малого и среднего бизнеса.

Характерно, что кредитование нефинансовых организаций осуществляют в основном российские банки, тогда как доля банков с иностранным участием в капитале, кредитующих российские предприятия, весьма незначительна.

В настоящее время динамичное наращивание кредитного портфеля российскими банками сопровождается как качественными изменениями в структуре предлагаемых кредитных продуктов, так и перестройкой бизнес-процессов в самих кредитных организациях и внедрением новых технологий оценки заемщиков. Рассмотрим более подробно современные тенденции кредитования малого бизнеса.

Для начала рассмотрим двухуровневую систему кредитования субъектов малого предпринимательства /19/. Данная система предполагает выделение ресурсов на реализацию программ поддержки малого бизнеса крупнейшими финансовыми институтами. Поиск и оценка проектов, а также выдача кредитов осуществляются через систему уполномоченных банков, с которыми заключены агентские соглашения. Основными игроками в этом сегменте остаются банки, использующие ресурсы международных финансовых институтов, а также российские банки с государственным участием: Российский банк развития (РосБР) и Внешторгбанк (ВТБ). Полностью за счет западных денег поддержкой предпринимателей занимается Банк Кредитования Малого Бизнеса (КМБ-Банк). Для этого он использует средства ЕБРР и Международной финансовой корпорации /35/. Объем кредитования малого бизнеса различных банков представлен в приложении Д.

У Сбербанка существует две программы кредитования малого бизнеса – за счет собственных средств и из средств ЕБРР. По такой же схеме предоставляют ресурсы "УралСиб", Росбанк и Нижегородский банкирский дом (НБД-Банк), Челиндбанк, Дальневосточный банк, Уралтрансбанк и Сибакадембанк.

ДельтаБанк, Пробизнесбанк, "Первое ОВК" являются банками-агентами инвестиционного фонда "США-Россия". "Центр-Инвест", Пробизнесбанк, Московский Кредитный Банк – Международной финансовой корпорации. "Русский Банкирский дом" сотрудничает с американским агентством USAID по поддержке малого предпринимательства. Агентство принимает на себя половину рисков по невозвратам кредитов, что позволяет банку снизить процент кредитования. С USAID также работают СДМ-Банк, "Центр-Инвест" /17/.

Все упомянутые иностранные организации выделяют дешевые по российским меркам долгосрочные ресурсы для финансирования российского малого бизнеса. Рейтинг банков кредитующих малый бизнес с выручкой до 5 миллионов долларов представлен в приложении Д.

Открывая доступ малого бизнеса к относительно дешевым финансовым ресурсам, двухуровневая система кредитования позволяет российским банкам-агентам решать две основные проблемы кредитования в этой сфере – снижать ставки по кредиту, делая его более дешевым для конечного заемщика, и увеличивать сроки кредитования, в чем остро нуждаются малые предприятия.

Остановимся более подробно на особенностях становления двухуровневой системы кредитования малого бизнеса на примере банков – лидеров данного сегмента рынка.

Сбербанк /28/, как уже было сказано выше, кредитует малый бизнес по двум основным программам: у него есть собственные линии кредитования, а также целевые транши ЕБРР.

В первом случае Сбербанк выступает как донор финансовых ресурсов, которые доводятся до конечного заемщика региональными банками-партнерами, выступающими в качестве агентов банка. До последнего времени агентами выступали и региональные фонды поддержки малого предпринимательства. На начало 2005 года у Сбербанка действовало 15 соглашений с субъектами РФ по кредитованию малого предпринимательства посредством региональных фондов. В прошлом году через эти фонды Сбербанк распределял микрокредиты (менее 2000 долларов), заниматься полным обслуживанием которых самому банку было нерентабельно. Ужесточение правил деятельности региональных фондов поддержки малого бизнеса, запрещающих им выдавать кредиты и займы без лицензии на ведение банковской деятельности, существенно ухудшит положение субъектов малого предпринимательства.

В 1995 году Сбербанк начал сотрудничать с ЕБРР в сфере кредитования малого бизнеса. В этом случае донором ресурсов выступал ЕБРР, передавал банку-агенту наряду с финансами технологии организации кредитной работы, процедуры анализа заемщиков и методики оценки рисков. К настоящему времени список российских агентов и партнеров ЕБРР в области кредитования малого предпринимательства расширился. В рамках двухуровневой системы доведения финансовых ресурсов ЕБРР до российских малых предприятий работают банки "УралСиб", Росбанк и Нижегородский банкирский дом.

В целом на 1 января 2005 года задолженность субъектов малого бизнеса перед Сбербанком составила 146 миллиардов рублей. При этом около четверти всех выданных малому бизнесу кредитов приходится на долю индивидуальных предпринимателей (35 миллиардов рублей на 01.01.2005). В отраслевом разрезе в общей структуре задолженности лидируют торговля и общественное питание (остаток задолженности составляет 70% всей суммы задолженности субъектов малого бизнеса), далее следуют промышленность и строительство, сельское хозяйство.

Корректно оценить долю Сбербанка на рынке кредитования малого бизнеса России довольно сложно, так как значительное количество малых предприятий пользуется альтернативными финансовыми источниками (займами у родственников, знакомых, нефинансовых структур). Вместе с тем по отдельным регионам такие оценки существуют. В частности, по данным Ассоциации банков Северо-Запада, доля Сбербанка на рынке кредитования малого бизнеса в Санкт-Петербурге достигает 80%.

КМБ-Банк /41/ со времени своего создания в 1998 году КМБ-Банк являлся агентом для распределения целевых средств ЕБРР и Международной финансовой корпорации (IFC), предназначенных для поддержки развития малого предпринимательства. Его конкурентным преимуществом являются не только дешевые ресурсы, но и технологии выдачи кредитов субъектам малого бизнеса. Анализ оценки кредитоспособности заемщика строится на европейской технологии оценки бизнеса с учетом российской специфики. Так, например, эксперты банка оценивают реальное состояние заемщика с обязательным выездом на место. Принятые в банке стандартные процедуры оценки позволяют значительно снизить долю невозвращенных кредитов в общем кредитном портфеле.

Внешторгбанк /12/ в отличие от КМБ-Банка кредитует малый бизнес за счет собственных средств. В 2004 году Внешторгбанк выделил направление кредитования малого бизнеса в дочерний банк – ЗАО "Внешторгбанк Розничные услуги" (ВТБ-24), специализирующийся на обслуживании частных клиентов и предприятий малого бизнеса. Внешторгбанк-24 очень быстро наращивает портфель кредитов, выданных малому бизнесу, и к концу 2006 года планирует увеличить его до 14 миллиардов рублей.

Так же как и у Сбербанка, у ВТБ агентами при распределении финансовых ресурсов выступают его филиалы.

Кроме филиалов банка, в качестве агентов выступают администрации субъектов РФ и региональные фонды поддержки малого предпринимательства, которые осуществляют работу по отбору заемщиков и предоставлению кредитов субъектам малого предпринимательства. Уже заключены соглашения о сотрудничестве с администрациями 32 субъектов РФ, а еще около 40 проектов подобных соглашений подготовлены и переданы местным властям. В планах – разработка программы сотрудничества между администрациями субъектов Федерации и региональными отделениями банка.

По мнению руководства Внешторгбанка, сотрудничество с региональными фондами поддержки малого предпринимательства позволяет банку снижать операционные расходы при кредитовании данной категории заемщиков. Такая схема дает возможность банку доводить кредитные ресурсы до предпринимателей тех регионов, где отсутствуют его филиалы. В частности, положительные результаты дал опыт по финансированию Внешторгбанком Фонда поддержки малого предпринимательства Белгородской области (под гарантии местного бюджета), который, в свою очередь, кредитует предпринимателей.

Российский банк развития /15/, активно кредитует по двухуровневой системе которая предусматривает следующий порядок предоставления финансовых ресурсов: РосБР привлекает на внутреннем финансовом рынке под государственные гарантии денежные средства под 8-9% годовых и кредитует уполномоченные региональные банки под 12% годовых. При этом уполномоченные банки выбираются Российским банком развития с учетом их финансового состояния и опыта работы с малым бизнесом и согласовываются с Министерством финансов. За счет ресурсов, предоставленных РосБР, эти банки предоставляют целевые займы малому бизнесу с маржой не более 5%.

Поскольку программа нацелена как на расширение доступа субъектов малого предпринимательства к финансовым ресурсам, так и на снижение стоимости кредита для конечного заемщика, в рамках данной программы предполагается участие муниципальных и региональных администраций. Именно за счет субсидирования ими части процентной ставки намечалось снизить проценты по кредиту до 12-15% годовых.

Программа имеет ряд недостатков, на которые обращают внимание и эксперты, и чиновники. По мнению заместителя руководителя Департамента регулирования предпринимательской деятельности Министерства экономического развития России Ирины Аникиной, выбор уполномоченных региональных банков должен осуществляться на конкурсной основе по параметрам, ежегодно утверждаемым Правительством РФ. Министерство экономического развития России предлагает изменить и саму схему распределения бюджетных сумм: основную часть средств из 1,5 миллиардов рублей выделить на создание Гарантийного фонда для поддержки малого предпринимательства.

Существенным является заложенное в Программу ограничение круга потенциальных заемщиков. Потенциальные заемщики должны отвечать определению малого предприятия закрепленному в Федеральном законе от 14.06.1995 № 88-ФЗ. Критерием выдачи кредитов является стабильная работа на рынке не менее полугода, положительные финансовые результаты, отсутствие задолженности по обязательным платежам в бюджет и внебюджетные фонды. Сюда же входит и требование самостоятельно финансировать кредитуемый проект не менее чем на 20%. Четко обозначено наличие залогового обеспечения. Кроме того, претендентам необходимо предоставить бизнес-план, в котором обоснована эффективность бизнеса и возможность получения прибыли. Перечисленные требования по усмотрению уполномоченных региональных банков могут быть дополнены и другими.

Отметим, что данная программа не была реализована в том виде, как предполагалось изначально. Несмотря на то, что выделение 3 миллиардов рублей под государственные гарантии было заложено в бюджете 2004 года, до конца года Министерство финансов России не предоставил документы по реализации госгарантий.

Тем не менее, РосБР осуществляет кредитование малого бизнеса из собственных средств. На начало 2005 года банк выдал через систему уполномоченных региональных банков кредиты на сумму 971,6 миллионов рублей. Всего по данной программе финансовые ресурсы могли получить малые предприятия в 24 российских регионах.

В частности, для предоставления ссуд малому бизнесу в Северо-Западном регионе РосБР открыл кредитную линию Балтинвестбанку. В среднем ставка по рубленым кредитам составляет 18-19% годовых, а маржа РосБР по кредитам уполномоченным банкам не превышает 2%. Для расширения объема кредитования субъектов малого предпринимательства РосБР собирается заключить аналогичные договоры еще с 16 банками Санкт-Петербурге. В рамках этой программы банки-агенты получают возможность расширить клиентскую базу, привлечь среднесрочные финансовые ресурсы (на срок до 2 лет).

На начало 2006 года РосБР при участии 72 региональных банков выдал субъектам малого предпринимательства 2,4 тысяч кредитов на сумму 6,1 миллиардов рублей. Уже сейчас можно констатировать, что программа востребована как региональными банками и малыми предпринимателями, так и региональными властями. Об этом, в частности, свидетельствует тот факт, что РосБР подписал соглашения о сотрудничестве с 50 субъектами РФ.

2. Кредитование субъектов малого бизнеса (ПО МАТЕРИАЛАМ ЗАО "Внешторгбанк Розничные услуги") 2.1 Краткая характеристика ЗАО "Внешторгбанк Розничные услу 2.2 ги"

Ажиотаж, разгорающийся на рынке банковской розницы, не оставил равнодушными крупнейших игроков – банки, традиционно далекие от работы с физическими лицами. О своих амбициозных планах в розничном банковском бизнесе заявил Внешторгбанк.

Розничный бизнес – дорогой бизнес, и с этим надо считаться. Российские банки, лидеры розничного рынка, в настоящее время активно расширяют каналы продаж своих услуг, совершенствуют информационные технологии, тратят много усилий на маркетинговые мероприятия, включая рекламу. Здесь очень важно то, что вложенные средства работают не только на розничный бизнес банка, но и на развитие всех его услуг в комплексе, на его имидж. Банки такого уровня, как ЗАО "Внешторгбанк Розничные услуги", тратят на развитие розничного бизнеса несколько десятков миллионов долларов в год, и это объективно обоснованные затраты.

Темпы роста привлеченных средств физических лиц у Внешторгбанка значительно выше, чем в среднем по банковской системе. За три последних года остатки на счетах вкладов Внешторгбанка увеличились в 9 раз. За счет этого Внешторгбанк в 2 раза увеличил свое присутствие на рынке частных вкладов. В настоящее время ВТБ уверенно занимает 3 позицию в рейтинге российских банков по абсолютному объему привлеченных средств. В условиях быстрорастущего рынка Внешторгбанк ставит перед собой достаточно амбициозные планы по вхождению в тройку лидеров по объемам предоставляемых розничных услуг. Позиционируя себя как универсальный банк, обладающий высокими технологиями, Внешторгбанк нацелен на занятие 10% рынка розничных услуг к 2009 году.

С 1 октября 2006 в рамках группы ВТБ в городе Ростове-на-Дону начал работу специализированный розничный банк, обслуживающий население и предприятия малого бизнеса с годовой выручкой до 3 миллионов долларов.

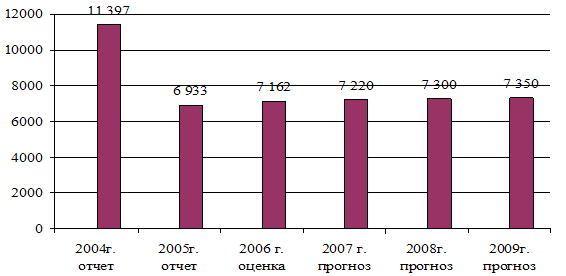

Решение о его создании вызвано стремлением уделить как можно больше внимания потребностям и интересам частных лиц и малого бизнеса. Концентрация усилий на работе с розничными клиентами позволит создать структуру, максимально отвечающую их требованиям. Как видно из рисунка 2.1 есть основания полагать, что в 2006 году сектор кредитования окажется рекордсменом по темпам прироста. По прогнозам, скорость роста сектора возрастет до 70-80% в следующем году. Фаза бурного роста продолжится в течение 5-7 лет, после чего сложится более стабильная структура рынка и выделятся постоянные лидеры, а темпы прироста снизятся до 30-35%.

Рисунок 2.1– Прогнозируемый темп прироста на рынке кредитов в 2006 году

Внешторгбанк 24 является участником системы страхования вкладов и имеет все необходимые лицензии на осуществление банковской деятельности: генеральную лицензию Центрального банка Российской Федерации на осуществление банковских операций, лицензию на осуществление операций с драгоценными металлами, лицензии профессионального участника рынка ценных бумаг и т. д.

Клиентам из числа предприятий малого бизнеса и физических лиц Внешторгбанк 24 предлагает полный спектр банковских услуг на уровне высочайших международных стандартов. В их числе – расчетно-кассовое обслуживание и кредитование предприятий малого бизнеса, привлечение средств населения во вклады, все виды кредитования, включая ипотечное, выпуск банковских карт, система дистанционного обслуживания Интернет-банк и многие другие.

Считается, что на сегодняшний день спрос на кредиты, предоставляемые малому бизнесу, значительно превышает предложение на данном сегменте банковского рынка. Большинство аналитиков считают, что риск на рынке кредитования малого бизнеса несколько завышен. Накопленные в России статистические данные небольших банков, специализирующихся на выдаче кредитов малому бизнесу, говорят, что доля просроченной задолженности по этим кредитам не превышает 2%. Это объясняется тем, что диверсификация кредитного портфеля, осуществляемая при предоставлении кредитов субъектам малого бизнеса – это и есть снижение риска. Развивая данное направление, ЗАО "Внешторгбанк Розничные услуги" способствует развитию экономики РФ за счет финансирования малого бизнеса как одного из ключевых элементов развития экономики страны в целом. По оценкам экспертов, увеличение объемов финансирования малых предприятий в 2-2,5 раза позволит повысить темпы роста валового внутреннего продукта на 0,8-1% в год. Причем в планы ЗАО "Внешторгбанка Розничные услуги" входит завоевание лидирующих позиций розничного банка, в том числе за счет привлечения дополнительной клиентуры в секторе предприятий малого бизнеса.

В рамках программы кредитования малого бизнеса применяется специально разработанная технология, в основу которой положена международная практика предоставления услуг в сфере малого бизнеса. Один из ключевых аспектов данной технологии – финансовый анализ, проводимый на основе данных о реальном состоянии бизнеса заемщика. Стандартная кредитная процедура позволяет проводить оценку кредитоспособности и принимать решение о предоставлении кредита в сжатые сроки. Программа кредитования малого бизнеса действует в семи дополнительных офисах ЗАО "Внешторгбанке Розничные услуги" в Москве, а также в 22 филиалах банка в Санкт-Петербурге, Нижнем Новгороде, Екатеринбурге, Самаре, Белгороде, Воронеже, Ростове-на-Дону, Ярославле, Красноярске, Томске, Хабаровске, Старом Осколе, Астрахани, Владимире, Краснодаре, Ижевске, Пензе, Перми, Казани, Тюмени, Чебоксарах и Иркутске.

2.3 Виды кредитов и основные условия их предоставленияПод кредитоспособностью клиентов следует понимать такое финансово-хозяйственное состояние хозяйствующего субъекта, которое дает уверенность в эффективном использовании заемных средств, способность и готовность заемщика вернуть кредит в соответствии с условиями договора. Изучение разнообразных факторов, которые могут повлечь за собой непогашение кредитов, или, напротив, обеспечивают их своевременный возврат, составляют содержание банковского анализа кредитоспособности.

В целях унификации характеристик, все кредиты в ЗАО "Внешторгбанке Розничные услуги" субъектам малого бизнеса делятся на 2 категории, в зависимости от суммы предоставляемого кредита:

Похожие работы

... о создании Госкомитета РФ по поддержке и развитию малого предпринимательства (ГКРП). Новая структура призвана выдвигать предложения по совершенствованию действующего законодательства в области государственной поддержки малого бизнеса, анализировать состояние этого сектора экономики и эффективность государственной помощи, готовить предложения об использовании на льготных условиях субъектами ...

... нормативно-правовых актов. Необходимо обеспечить широкое и гласное участие предпринимательского сообщества в этом процессе. Автором сделан вывод, что в целях оптимизации регулирования и поддержки малого предпринимательства на муниципальном уровне, прежде всего требуется прорыв «инвестиционной блокады» малого предпринимательства, в том числе формирование действенного мотивационного механизма ...

... муниципальных органов власти. Это является проблемой не только Нижнекамского муниципального района, но и многих других муниципалитетов России. 3. Пути и направления развития поддержки малого бизнеса в муниципальном образовании 3.1 Отечественный опыт поддержки малого бизнеса на примере Иркутской области В 2006 году на территории Иркутской области действовало 10440 малых предприятий. В ...

... «О государственной поддержке малого предпринимательства в Российской Федерации» является основополагающим нормативным актом, в котором даны основные направления государственной поддержки малого бизнеса. 1.2 Законодательство Российской Федерации по государственной поддержке малого бизнеса Как следует из преамбулы Федерального закона № 88-ФЗ от 14 июня 1995 г. «О государственной поддержке ...

0 комментариев