Навигация

Показники майнового стану

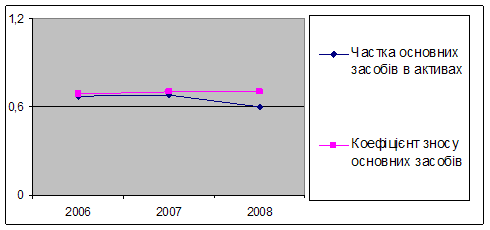

1. Показники майнового стану

Розрахуємо коефіцієнт зносу основних засобів, який вказує на рівень фізичного і морального зносу основних фондів:

Кзн. = знос/первісна вартість основних засобів;

КЗН.ПОЧ. = 400/2040 = 0,2; КЗН.КІН. = 448/2400 = 0,19.

Розрахуємо коефіцієнт оновлення основних засобів, який також вказує на рівень фізичного і морального зносу основних фондів:

Ко = збільшення первісної вартості засобів за звітний період/ первісна вартість основних засобів

Ко.поч. = 2400 - 2040/2040 = 0,176; Ко.кін. = 2400 - 2040/2400 = 0,15

Розрахуємо показник частки оборотних виробничих коштів на початок і кінець звітного періоду, який характеризує частку мобільних виробничих фондів у валюті балансу:

Чова = оборотні активи/ загальна сума активів або

Ч ова = ф1.р.260/ф1.р.280;

Чова.поч. = 1922/4461 = 0,43; Чова.кін. = 1965/4955 = 0,4.

Розрахуємо коефіцієнт мобільності активів на початок і кінець звітного періоду, який показує скільки обігових коштів припадає на одиницю не обігових; потенційна можливість перетворення активів у ліквідні кошти:

Кмоб = мобільні активи/немобільні активи або

Кмоб = Ф1(р.260+р.270)/Ф1.р.080;

Кмоб.поч. = (1922+305)/2234 = 0,997; Кмоб.кін. = (1965+447)/2543 = 0,948.

Висновки: за результатами розрахунків коефіцієнту зносу основних засобів − КЗН.ПОЧ. = 0,2; КЗН.КІН. = 0,19 та коефіцієнту оновлення основних засобів − Ко.поч. = 0,176; Ко.кін. = 0,15, що є негативним показником, оскільки ці коефіцієнти вказують на рівень фізичного і морального зносу основних фондів і зменшення коефіцієнту зносу основних засобів є недостатнім. Показник частки оборотних виробничих коштів на початок і кінець звітного періоду дорівнює Чова.поч. = 0,43; Чова.кін. = 0,4,а коефіцієнт мобільності активів на початок і кінець звітного періоду: Кмоб.поч. = 0,997; Кмоб.кін. = 0,948, що негативно характеризує роботу підприємства за період дослідження.

2. Показники ділової активності (ресурсовіддачі, оборотності капіталу, трансформація активів)

Розрахуємо коефіцієнт оборотності обігових коштів (обороти) на початок і кінець звітного періоду, який показує кількість оборотів обігових коштів за період; скільки виручки припадає на одиницю обігових коштів:

Ко.о.к = чистий дохід(виручка)/середній обсяг оборотних активів або

Ко.о.к = Ф.2р.035/ Ф.1(р.260гр.3 + р.260гр.4)/2;

Ко.о.к.поч = 1054,4/(1922 + 1965)/2 = 1054,4/1943,5 = 0,54

Ко.о.к.кін. = 1148,8/(1922 + 1965)/2 = 1148,8/1943,5 = 0,59

Розрахуємо коефіцієнт оборотності запасів (обороти) на початок звітного і кінець звітного періоду, який показує кількість оборотних коштів, інвестованих у запаси:

Ко.з. = собівартість продукції/запаси або

Ко.з. = Ф2.р.040/Ф1(р.100 – р.140гр.3 + р.100 – р.140гр.4)/2

Ко.з.поч. = 300/(504 − 94 + 708 − 100)/2 = 300/509 = 0,59,

Ко.з.кін. = 280/(504 − 94 + 708 − 100)/2 = 280/509 = 0,55.

Знайдемо період одного обороту запасів (днів) на початок і кінець звітного періоду, який показує період, протягом якого запаси трансформуються в кошти:

То.з. = тривалість періоду/ Ко.з. або

То.з.поч. = 365/0,59 = 618,6 То.з.кін. = 365/0,55 = 663,6.

Розрахуємо коефіцієнт оборотності дебіторської заборгованості (обороти) на початок і кінець звітного періоду, який показує у скільки разів виручка перевищує середню дебіторську заборгованість:

Код. = чистий дохід(виручка)/середня дебіторська заборгованість або

Код. = Ф2 р.035/ (р.150 – р.210гр.3 + р.150 – р.210гр.4)/2;

К од. поч. = 1054,4/(340 − 5 + 25 −47)/2 = 1054,4/313 = 3,37;

К од. кін. = 1148,8/(340 − 5 + 25 −47)/2 = 1148,8/313 = 3,67.

Висновки: коефіцієнт оборотності обігових коштів (обороти) дорівнює: Ко.о.к.поч = 0,54, Ко.о.к.кін. = 0,59. Отже на одиницю обігових коштів припадає від 54 копійок на початок періоду до 59 копійок на кінець періоду. За умовними даними ми розрахували коефіцієнт оборотності запасів Ко.з.поч. = 0,59, Ко.з.кін. = 0,55 та період одного обороту запасів. Отже, виходячи з отриманих даних для забезпечення поточного рівня реалізації продукції поповнення запасів слід зробити через То.з.поч. = 618,6 днів, То.з.кін. = 663,6 днів. Коефіцієнт оборотності дебіторської заборгованості (обороти) дорівнює: К од. поч. = 3,37; К од. кін. = 3,67,чим вище цей показник, тим швидше підприємство отримує кошти від своїх боржників (дебіторів).

3. Показники рентабельності

Розрахуємо показник рентабельності капіталу (активів) за чистим прибутком на початок і кінець звітного періоду, який показує скільки припадає чистого прибутку на одиницю інвестованих в активи коштів:

Ра = чистий прибуток/середній обсяг активів або

Ра = р.220(ф.2)/(ф1.р.280 поч. + ф1р.280кін)/2;

Ра.поч. = 481,05/(4461 + 4955)/2 = 481,05/4708 = 0,1,

Ра.кін. = 584,85/(4461 + 4955)/2 = 584,85/4708 = 0,12.

Розрахуємо показник рентабельності власного капіталу на початок і кінець звітного періоду, який показує скільки припадає чистого прибутку на одиницю власного капіталу:

Рв.к. = чистий прибуток/середня величина власного капіталу або

Рв.к. = ф2,р.220/ф1(р.380поч + р.380кін)/2

Рв.к.поч. = 481,05/(1695,18 + 1932,45)/2 = 481,05/1813,815 = 0,27,

Рв.к.кін. = 584,85/(1965,18 + 1932,45)/2 = 584,85/1813,815 = 0,32.

Розрахуємо показник рентабельності реалізованої продукції за чистим прибутком на початок і кінець звітного періоду, який показує скільки припадає чистого прибутку на одиницю виручки:

Рр.п. = чистий прибуток/обсяг реалізації або

Рр.п. = р.220 (ф.2)/р.035 (ф.2);

Рр.п.поч. = 481,05/1054,4 = 0,46,

Рр.п.кін. = 584,85/1148,8 = 0,51.

Знайдемо період окупності власного капіталу на початок і кінець звітного періоду, який показує за який період кошти, що інвестовані в активи, будуть компенсовані чистим прибутком:

Т = власний капітал/чистий прибуток або

Т = ф1.розділ1Пасиву/ф2.р.220;

Тпоч. = 1695,18/481,05 = 3,52,

Ткін. = 1932,45/584,85 = 3,3.

Висновки: показник рентабельності капіталу (активів) за чистим прибутком (інша назва – коефіцієнт «прибуток/актив»)дорівнює Ра.поч. = 0,46, Ра.кін. = 0,51,отже, кожна гривня активів принесла підприємству прибуток від 46 копійок на початок періоду, до 51 копійки на кінець періоду. Показник рентабельності власного капіталу дорівнює: Рв.к.поч. = 0,27, Рв.к.кін. = 0,32, отже рівень рентабельність виріс в порівнянні з початком року на 5%. Розрахувавши показник рентабельності реалізованої продукції за чистим прибутком, отримали: Рр.п.поч. = 0,46, Рр.п.кін. = 0,51, отже ми можемо зробити висновок, що на одну грошову одиницю реалізованої продукції припадає 0,46 та 0,51 грошова одиниця чистого прибутку. Зростає прибутковість на 0,05 грошових одиниць. Період окупності власного капіталу дорівнює: Тпоч. = 3,52, Ткін. = 3,3, що показує зменшення періоду за який кошти, що інвестовані в активи, будуть компенсовані чистим прибутком.

Похожие работы

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

... (Польща), основним видом діяльності якого є здійснення інвестиційної діяльності на території країн Східної Європи, на придбання контрольного пакету акцій ЗАТ „АТБ Групп”. РОЗДІЛ 3. ШЛЯХИ УПРАВЛІННЯ ФІНАНСОВИМ СТАНОМ ПІДПРИЄМСТВА 3.1 Діагностика банкрутства як засіб управління фінансовим станом підприємства Банкрутство та санація підприємств є невід’ємною частиною економічних відносин ...

... = 5659,7/7239,1 = 0,78. Аналізуючи даний коефіцієнт ми бачимо, що на кінець періоду він збільшився. 3 НАПРЯМИ ПОКРАЩЕННЯ ФІНАНСОВОГО СТАНУ АТЗТ "Мукачівська лижна фабрика "ТИСА" Як і в інших підприємств, в умовах кризи неплатежів у даного підприємства є нестача грошових коштів, проблеми зі збутом (великий обсяг готової продукції на складі) та з отриманням дебіторської заборгованості. ...

... і позитивної рентабельності в короткостроковій і довгостроковій перспективі. Довгострокова фінансова політика направлена на управління довгостроковими джерелами засобів підприємства - власним капіталом і довгостроковими зобов'язаннями, які в рамках фінансового аналізу прирівнюються до власних засобів. Краткосрочная фінансова політика вирішує питання управління короткостроковими зобов'язаннями ...

0 комментариев