Навигация

Ефективність проекту підтверджується терміном розрахункової окупності – 8 років (до 2014 р.)

5. Ефективність проекту підтверджується терміном розрахункової окупності – 8 років (до 2014 р.).

Реалізація проекту розрахована на використання матеріально-технічних ресурсів вітчизняних та зарубіжних виробників, що сприятиме створенню нових робочих місць в регіоні.

6. Джерелом окупності проекту та погашення кредиту Європейського інвестиційного банку буде прибуток Міського комунального підприємства „Миколаївводоканал”, при цьому гарантом погашення кредиту буде Україна.

7. Отримавши протягом 2007-2009 року кредит Європейського інвестиційного банку МКП „Миколаївводоканал” необхідно буде повернути до 2014 року суму 18,12 млн. ЕUR, у тому числі: кредит – 15,54 млн. ЕUR, обслуговування кредиту – 0,266 млн. ЕUR, проценти за кредит – 2,311 млн. ЕUR.

8. Найбільш доцільним рішенням в такому стані є виконання запланованих технічних та організаційних нововведень, реконструкція та модернізація систем водопостачання та водовідведення в межах „Проекту модернізації і розвитку послуг водопостачання та водовідведення м.Миколаєва” на загальну суму 27,29 млн. ЕUR, з яких грант ЄС - 3.12 млн. ЕUR, кошти МКП „Миколаївводоканал” – 7,85 млн. ЕUR, кредит Європейського інвестиційного банку – 15,54млн. ЕUR, грант ЄС на створення і роботу Групи Впровадження Проекту (ГВП) і технічну допомогу консультантів – 0,78 млн. ЕUR.

Серед основних нововведень, з економічної точки зору, вважаю технічне переоснащення водозаборів із заміною хлораторів на установки з використанням гіпохлориту натрію. А на сьогоднішній день в МКП “Миколаївводоканал” знезаражують воду хлоруванням. Це небезпечно для отруєння населення і персоналу.

Так, в інформаційно-аналітичному збірнику йдеться саме про технічне переоснащення водозаборів із заміною хлораторів на установки з використанням гіпохлориту натрію.

“Витрати на впровадження даної технології значно менші і економніші порівняно з витратами на закупівлю обладнання для технології знезараження з використанням хлор газу. Причому вартість реагенту також є нижчою”.

Методи захисту від інвестиційних ризиків

Структура інвестиційних ризиків та їх страхування.

Характерною рисою сучасного економічного простору України є утворення багатоступінчастої моделі інвестиційної діяльності. Її структуризація та інституціоналізація з розмежуванням функцій, завдань між різними суб’єктами господарювання дає змогу відобразити ставлення різних типів людей до ризику і діяльності, пов’язаної з ним. Побудова цієї моделі та її застосування в системі державного управління є актуальним та важливим завданням сьогодення.

Проблеми врахування інвестиційних ризиків різного типу знайшли висвітлення у наукових працях багатьох вітчизняних і зарубіжних науковців. Зокрема, можна зазначити роботи І. Борщука, О. Бугрова, В. Варені, В. Головатюка, А. Дагаева, І. Дворака, О. Зальотова, О. Іваницької, М. Клапківа, В. Мартиненка, А. Пересади, О. Чечелюка. Однак у нашій роботі спиралися передусім на формуванні наукового уявлення щодо суб’єктного представлення системи мінімізації небажаних ризиків та їх регулювання.

Отже, метою даного питання є висвітлення діяльності фінансових інституцій, зокрема інституціональних інвесторів, які переймають ризики з метою управління ними.

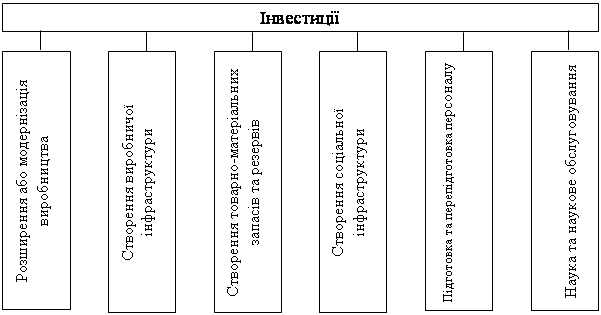

Інвестиційна діяльність- сукупність практичних дій громадян, юридичних осіб та держави з реалізації інвестицій.

Страховий ризик – певна подія, у разі настання якої проводиться страхування. Вона має ознаки вірогідності та випадковості. Страхується той ризик, за яким можна оцінити ймовірність страхового випадку, визначити розмір збитку і обчислити ціну страхової послуги та можливу частку страхового відшкодування. Для реалізації цієї мети слід вирішити такі завдання:

визначити поняття венчурного бізнесу та передумови його виникнення за кордоном і в Україні;

проаналізувати законодавче регулювання венчурного фінансування в Україні;

виокремити групи інвесторів та механізми інвестування на ринку цінних паперів;

побудувати модель діяльності інституціональних інвесторів та фінансових посередників.

Наукова новизна даної роботи полягає у систематизації інформації щодо діяльності інституціональних інвесторів, яка пов’язана із поняттям ризику та виявленні особливостей венчурного інвестування в США, Західній Європі та Україні.

Економічний простір країн Західної Європи та США характеризується розмежуванням діяльності суб’єктів інвестиційного ринку. Частина з них займається венчурним бізнесом, частина – операціями на фондовому ринку. Характерною особливістю перших є те, що вони починають з наукової ідеї, започатковують фірму, сприяють масовому випуску продукції, емісії акцій і виходу на ринок цінних паперів, а потім продають свою частину активів і розпочинають пошук нових привабливих проектів.

У країнах Західної Європи венчурні інвестиції спрямовуються переважно на розвиток компаній. При цьому посилюється інтерес до венчурного капіталу з боку управлінського персоналу з метою придбання своїх підприємств. Підвищеним попитом венчурне фінансування користується у Франції, Великобританії та інших країнах.

Для США характерно залучення венчурного капіталу в нові наукоємні технології. Насамперед, вважається привабливим фінансування у нові інноваційні об’єкти, незважаючи на високий рівень ризикованості подібних вкладень. З метою зниження ризиків використовуються механізми венчурного інвестування окремих проектів.

Загальний світовий ринок венчурного капіталу в середині 90-х перевищив 100 млрд дол. За один тільки 1996 р. нові інвестиції венчурного капіталу в США становили майже 10 млрд дол., а на європейському континенті – майже 8 млрд дол.

Загальний річний обсяг у 1997 р. оцінювався в 20-25 млрд дол., при чому на ринок венчурного капіталу США припадало 12,7 млрд дол., Європи – 10 млрд екю (без врахування інвестицій в країни ЦСЄ).

У результаті державного втручання в даній галузі країни Західної Європи вже в 1991 р. за загальним обсягом залучених з різних джерел венчурного капіталу не тільки догнали, а і перегнали американців.

В Україні практика роботи цих структур інша. Модель розвитку інвестиційної діяльності, яка побудована на венчурному бізнесі як окремому виді підприємництва, є необхідною для успішного розвитку економіки України і поступу всього суспільства. Однак вона вимагає ряд передумов, зокрема законодавчого врегулювання венчурного бізнесу, наявності певної кількості інвесторів із достатнім обсягом капіталу, які зможуть стати суб’єктами венчурної діяльності.

Сам термін “венчурний бізнес” уже протягом кількох років зустрічається в низці законодавчих актів України, зокрема в Рішенні Державної Комісії з цінних паперів та фондового ринку від 8 січня 2002 р. № 8 та 9, постанові Верховної Ради “Про дотримання законодавства щодо розвитку науково-технічного потенціалу та інноваційної діяльності в Україні” від 16 червня 2004 р., проте досі не дано визначення суті, функцій, принципів діяльності саме венчурних фондів і венчурних фірм. Актуальність і необхідність розвитку цих інститутів, зокрема, зазначена в Програмі діяльності Кабінету Міністрів “Назустріч людям”.

Питання венчурного фінансування також не вирішує і Закон України “Про інноваційну діяльність”. Зокрема, передбачена лише процедура фінансової підтримки Державною інноваційною фінансово-кредитною установою інноваційних проектів шляхом надання кредитів чи передавання майна у лізинг, яка здійснюється за умови наявності гарантій повернення коштів у вигляді застави майна, договору страхування, банківської гарантії, договору поруки тощо.

В умовах інтенсивного науково-технічного прогресу відмова від здійснення ризикових, але перспективних підприємницьких проектів на практиці несе загрозу значно більших фінансових втрат для економіки і суспільства загалом через втрату конкурентоспроможності національних виробників на внутрішньому і зовнішньому ринках.

Для України американська модель венчурного бізнесу є найбільш прийнятною. Для неї характерним є високий рівень ризику, що відрізняє її від більш поширених механізмів підтримки бізнес-проектів, таких як, наприклад, інвестування в цінні папери або банківські кредити. Можна виділити три таких найбільш суттєві особливості, що відповідають завданням розвитку такого бізнесу в Україні:

1) Необхідні кошти можуть виділятися під перспективну ідею без гарантованого забезпечення власністю, збереженнями, або іншими активами підприємця. Якщо проект провалиться, максимум, на що може претендувати інвестор, це частина активів даної фірми, пропорційна його частці в зареєстрованому статутному фонді. Інвестор венчурного капіталу йде на розділення всієї відповідальності і фінансового ризику разом з підприємцем. Потреба в одержанні кредитів такого роду часто виникає у початківців або дрібних підприємців, винахідників, учених і інженерів, які намагаються самостійно реалізувати нові оригінальні і перспективні розробки. Дорога в комерційний банк для них часто закрита через такі причини:

- багато комерційних проектів починають приносити прибуток не раніше ніж через 3-5 років, але в такому разі вони погіршують баланс банку;

- такі проекти пов’язані з дуже високим ступенем фінансового ризику;

- банки будуть обов’язково вимагати забезпечення застави або гарантій.

2) Має місце активна участь інвесторів в управлінні фінансуванням проектів на всіх етапах, починаючи з експертизи ідей підприємців і закінчуючи забезпеченням ліквідності акцій створеної фірми.

3) Венчурні фонди готові вкладати кошти в наукомістські розробки навіть тоді, коли існує висока ступінь невизначеності. Адже саме тут приховано найбільший потенційний резерв одержання прибутку.

Зрозуміло, що інвестори венчурного капіталу йдуть назустріч підприємцям, виходячи не з альтруїстичних міркувань. Інтерес інвестора полягає якраз у тому, щоб отримати від своїх капіталовкладень прибуток, який буде суттєво вищим, ніж розміщення вільних фінансових коштів на банківських депозитах, або при їх вкладенні в державні цінні папери з фіксованим прибутком.

Багато чого залежить від суб’єктивного (інституційного) представлення діяльності, тобто від інвесторів на ринку цінних паперів.

Інвестор на ринку цінних паперів - фізична або юридична особа, яка купує цінні папери від свого імені та за свій рахунок з метою одержання доходу чи збільшення вартості цінних паперів або набуття відповідних прав, що надаються власнику цінних паперів відповідно до чинного законодавства.

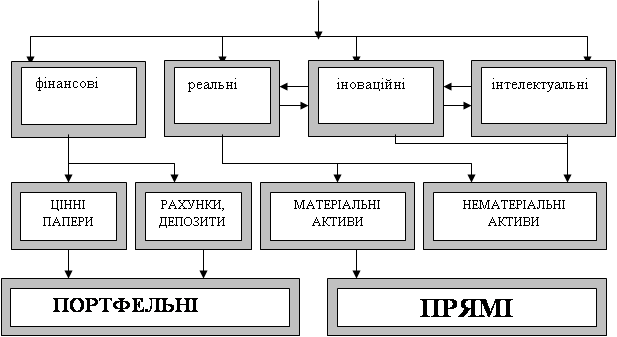

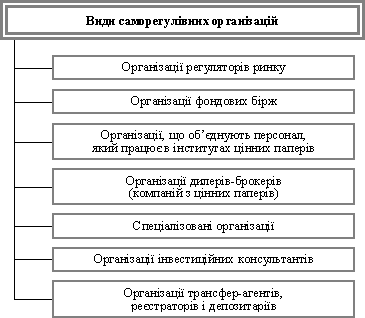

На ринку цінних паперів інвесторів поділяють на індивідуальних та інституційних. У розвинених країнах інституціональні інвестори є основною категорією на фондовому ринку. Серед них найбільш активними є пайові та корпоративні інвестиційні фонди, крім того інвестиційною діяльністю займаються інші фінансові посередники, зокрема комерційні банки, пенсійні фонди, страхові компанії.

Із сукупності суб’єктів економічної діяльності можна виділити множину, елементи якої виступають у ролі інвестиційних донорів або акцепторів інвестицій. Ця множина утворює інвестиційний простір, який стосовно ризиків і методів мінімізації їх негативного впливу розпадається на дві підмножини:

- науково-дослідна діяльність, виробництво, сфера послуг, фінансове посередництво та інші – усіх тих, для кого поява ризиків, зокрема фінансових, є небажаною і призводить до втрат;

- споживачі ризику – ті, хто бере на себе чужі ризики, сподіваючись отримати у майбутньому великий виграш.

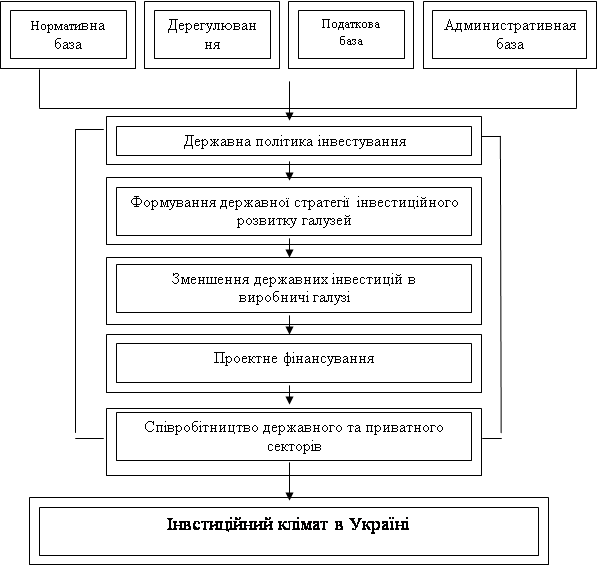

Враховуючи те, що Українська держава переходить на інвестиційну модель розвитку, сьогодні набирає особливого значення державне регулювання інвестиційного процесу в Україні, яке виражається в створенні певних передумов:

- введення відповідної законодавчої бази, контролю за дотриманням законодавства;

- стимулювання розвитку венчурного бізнесу;

- забезпечення прозорої, чесної конкуренції на виробництві, у сфері послуг і банківському секторі, що унеможливить отримання суперприбутків, використовуючи екстенсивні чинники ведення бізнесу;

- ведення єдиної бухгалтерської звітності замість двох чи трьох: для податкової, акціонерів і для себе;

- підготовка спеціалістів – професіоналів, які зможуть іти на виправданий ризик;

- проведення пенсійної реформи.

Враховуючи високий рівень ризику для реалізації довгострокових інвестиційних проектів, необхідність інвестицій у наукомістські розробки і відсутність достатніх передумов для отримання коштів у фінансових посередників, для України найбільш прийнятною є американська модель венчурного інвестування.

Головними суб’єктами проведення державної політики у сфері венчурного капіталу повинні виступати Державна комісія з регулювання ринку фінансових послуг разом з Державною комісією регулювання ринку цінних паперів та фондового ринку. До складу керівництва координаційної ради, створеної з метою координації діяльності державних органів з питань функціонування ринку цінних паперів, необхідно включити Голову ДКФП.

Значна увага та контроль має приділятися питанням патентування і гарантування прав інтелектуальної власності, яка в даних умовах стає рушієм і необхідним компонентом інвестиційної сфери.

Формування та забезпечення реалізації єдиної державної політики щодо захисту інвесторів, залучення інвестиційних капіталів і технологій (ноу-хау), розвиток та функціонування ринку цінних паперів та їх похідних, вільний обіг акцій на вторинному ринку цінних паперів, сприяння адаптації національного фондового ринку до міжнародних стандартів є тією рушійною силою, яка здатна оживити механізм реальної інвестиції.

Перспективним в даному напрямку досліджень є визначення державної політики щодо формування необхідних передумов для венчурного фінансування, зокрема в сфері податкової політики, митного законодавства, страхування.

Страхують:

- річний доход інвестора на рівні, що забезпечується безризиковим вкладеннм капіталу;

- величина, яка дорівнює різниці між оголошеним розміром дивіденду і фактичним його розміром;

- ризик втрати капіталу, вкладеного в купівлю акцій, у розмірі номінальної вартості акцій або фактично сплачених сум;

- втрачений прибуток у розмірі прибутку з безризикового вкладення капіталу або фактичних виплат за попередній рік;

- доход за 3-5 і більше років, поки фактично отриманий доход інвестора з цінних паперів не досягне 3-,5-ти кратного безризикового доходу на вкладений капітал.

Реалізація Проекту запланованих технічних та організаційних нововведень дозволить вирішити проблеми:

- покращити існуючий технічний стан систем водопостачання та водовідведення м. Миколаєва;

- підвищити показники ступеня очищення стічних вод до скиду їх у р. П.Буг, наблизивши їх до гранично допустимих скидів;

- зменшити собівартість послуг з водопостачання та водовідведення внаслідок автоматизації виробництва;

- зменшити собівартість послуг шляхом впровадження енергозберігаючих технологій на насосних станціях водопроводу.

Обґрунтування необхідності впровадження інвестиційного проекту викладена в заключному звіті „Проекту розвитку системи водопостачання та водовідведення в м. Миколаєві”, розробленому на замовлення і в рамках співробітництва Європейської Комісії з міжнародними фінансовими організаціями.

В ході реалізації проекту Проекту запланованих технічних та організаційних нововведень підприємством розробляються окремі підпроекти в частині модернізації насосного обладнання, автоматизації виробничих процесів, впровадження енергозберігаючих технологій з детальною розробкою фінансових планів і оцінкою ефективності інвестицій.

Строки фінансування Проекту модернізації і розвитку послуг водопостачання та водовідведення м. Миколаєва на умовах співфінансування, в тому числі:

- за рахунок гранту ЄС – 3,12 млн. EUR;

- за рахунок власних коштів підприємства – 7,85 млн. EUR;

- за рахунок гранту ЄС на створення і роботу Групи впровадження проекту – 0,78 млн. EUR;

- за рахунок кредиту ЄІБ – 15,54 млн. EUR;

Фінансування Проекту здійснюватиметься частинами протягом 2010-2014 рр.

За кредитні кошти рекомендовано:

- на насосних станціях водопроводу та каналізації (включаючи резервуари) здійснити заміну засувок, засувок великих діаметрів, обладнання хлораторної (включаючи склад хлору), реконструкцію камери коагуляції 3-ї черги та камери флокуляції та відстійника 1-ї черги;

- на насосних станціях водопроводу впровадити регулятори частоти обертання двигунів, по каналізаційним мережам рекомендовано здійснити заміну колекторів та встановити на насосних станціях каналізації систему SCADA. На очисних спорудах каналізації рекомендується збудувати 3 нових мулоущільнювачі. Додатково, але не в останню чергу, необхідно замінити лабораторне обладнання на очисних спорудах водопроводу, очисних спорудах каналізації та створення і оновлення бази даних абонентів підприємства.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Державна академія Житлово-комунального господарства Мінжитлокомунгоспу України. Інформаційно-аналітичний збірник №3 за 2007 рік “Реформування відносин у сфері водопостачання та водовідведення” - “Нововведення” – стор. 68-70.

2. Статистичний щорічник України. Держкомстат України /За ред. О. Осауленка.-К.: Консультант, 2003. - С. 290.

3. Журнал «Економіст» за серпень 2006 р. Спецвипуск «Миколаїв іноваційний: стан, проблеми, перспективи». Науковий та громадсько-політичний журнал при Київському університеті економіки та технологій транспорту. Стор. 5-6, стор. 20-21)).

4. Газета “Вечерний Николаев” за 27.09.2007 року (3 стор.) стаття “Директор ГКП “Николаевводоканал” Василий Тельпис – в числе лучших хозяйственников области”.

5. Закон України від 24.06.04 № 1869-1V „Про Загальнодержавну програму реформування і розвитку житлово-комунального господарства на 2004-2010 роки” – К. 2004. 22 с.

6. Журнал “Регион-юг” №1 (43) 2007 року, стаття Л. Ніжельської “Стабильная работа «Николаевводоканала» – залог процветания любого производства» с. 21.

7. Газета “Вечерний Николаев” от 1 февраля 2007 г. “Особенности инвестиционного проекта развития системы водоснабжения и водоотведения г. Николаева». Пресс-центр ГКП «Николаевводоканал».

8. Пропозиції щодо ініціювання спільного з Європейським Інвестиційним Банком інвестиційного проекту „Проект розвитку системи водопостачання та водовідведення в м. Миколаєві”.

9. ПРЕСС-РЕЛИЗ ГКП «НИКОЛАЕВВОДОКАНАЛ» 16 февраля 2007 г.

10. Заключний звіт „Проект розвитку системи водопостачання та водовідведення м. Миколаєва” на 218 стор.

11. Рішення Миколаївської міської ради від 30 червня 2006 р. №2/38 про надання згоди на отримання проекту МКП „Миколаївводоканал”.

12. Інформаційно-аналітичний збірник “Реформування відносин у сфері водопостачання та водовідведення” № 3 за 2007 рік стор. 68 –70 пункт 3.7 “Технічне переоснащення водозаборів із заміною хлораторів на установки з використанням гіпохлориту натрію”.

13. Закон України "Про зовнішньоекономічну діяльність" від 16 квітня 1991 року №959-ХІІ // Закони України. В.Ф. Опришко та ін.: Верховна Рада України. Інститут законодавства.-К.: 1996.-Т.І.-С.ЗЗЗ-369.

14. Закон України "Про інвестиційну діяльність" від 18 вересня 1991 року.

15. Закон України "Про захист іноземних інвестицій в Україні" від 10 вересня 1991 року// Закони України. - Т.2.-С.167.

16. Закон України "Про іноземні інвестиції" від 13 березня 1992 року. // Закони України.-Т.2.

17. Закон України "Про дію міжнародних договорів на території України" від 10 грудня 1992 року. //Закони України.-Т. - с. 362.

18. Закон України "Про режим іноземного інвестування" від 19 березня 1996 року. // Закони України.-Т. Ю.-с. 111-118.

19. Положення Положення про форму зовнішньоекономічних договорів (контрактів), затверджене МЗЕЗторгом України від 5.10.95 р. №75.

20. Положення "Про інвестиційні фонди та інвестиційні компанії"". Указ президента України від 19 лютого 1994 р.

21. Указ Президента України від 19.03.1992 "Про заходи щодо стимулювання зовнішньоекономічної діяльності". // Інформаційно-реферативний щомісячник.-К., 1992.-№2.-с.67.

22. Положення "Про порядок оцінки чистих активів інвестиційних фондів і взаємних фондів інвестиційної компанії" від 10 жовтня 1997 р.

23. Положення Кабінету Міністрів від 28.12.2001 № 1801 "ПРо затвердження Програми розвитку інвестиційної діяльності на 2002-2010 р.р.

24. Зовнішньоторгівельна політика в економіках перехідного періоду.-К.: Інститут економічного розвитку Всесвітнього банку, Українська академія державного управління при Президентові України.-1997.

25. Указ Президента України від 12.07.2001 року №512/2001 "Про заходи щодо покращення інвестиційного клімату в Україні".

26. Новицкий В. Геоэкономические перспективы Укрины: региональные тенденции. // Экономика Украины.-1997.-№5.-с.25-33.

27. Пересада А.А. Інвестиційний процес в Україні.К., "Видавництво Лібра" ТОВ, 1998р., 392 с.

28. Пересада А.А. та ін. Інвестування: Навч.-метод. посібник для самост. вивч. дисц. /А.А. Пересада, О.О. Смірнова, С.В. Онікієнко, О.О. Ляхова. - К.: КНЕУ, 2001. - 251 с.

29. Пересада А.А. Основы инвестиционной деятельности. К. "Издательство Либра" ООО, 1996 г., 344 с.

30. Пересада А.А. Управління інвестиційним процесом. - К.: Лібра , 2002. -472 с.

31. Аньшин В.М. Инвестиционный анализ: Учеб-практ. пособие.- М.: Дело, 2000.-280 с.

32. Дегтяренко В.Н. Оценка эффективности инвестиционных проектов. - М.: "Экспертное бюро - М", 1997. - 144 с.

33. Ендовицкий Д.А. Комплексный анализ и контроль инвестиционной деятельности: методология и практика / Под ред проф. Л.Т. Гиляровской.- М.: Финансы и статистика, 2001. - 400 с.

34. Ковалев В.В. Методы оценки инвестиционных проектов. - М.: Финансы и статистика, 1998. - 144 с.

35. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. - 2-е изд., перераб. и доп. - М.: Финансы и статистика, 2000. - 512 с.

36. Марголин А.М. Быстряков А.Я. Экономическая оценка инвестиций: Учебник. - М.: Ассоциация авторов и издателей "ТАНДЕМ". Издательство "ЭКМОС", 2001. - 240 с.

37. Маховикова Г.А., Кантор В.Е. Инвестиционный процесс на предприятии.- СПб: Питер, 2001. -176 с.

38. Мелкумов Я.С. Экономическая оценка эффективности инвестиций и финансирование инвестиционных проектов. - М.:ИКЦ "ДИС", 1997. -170 с.

39. Организация и финансирование инвестиций. - СПб: Питер, 2001. - 224 с.

40. Брейли Ричард, Майерс Стюарт. Принципы корпоративных финансов: Пер. с англ. - М.: ЗАО "Олимп - Бизнес", 1997. -1120 с.

41. Потер Майкл Е. Стратегія конкуренції / Пер. з англ. А Олійник, Р. Скільський. - К.: Основи, 1998. - 390 с.

42. Шарп У., Александер Г., Бейли Дж. ИНВЕСТИЦИИ: Пер. с англ. - М.: ИНФРА-М, 1999. - ХІІ, 1028 с.

Похожие работы

... надало іноземним інвесторам можливість захищати свої права у Міжнародному центрі з врегулювання інвестиційних спорів у Вашингтоні (США).[45] Отже аналізуючи проблеми правового регулювання іноземних інвестицій почнемо з того, що з початку 90-х років готовність України співпрацювати з інвесторами проголошувалася на найвищому державному рівні. Було прийнято, зокрема, Закон України “Про іноземні і ...

... ізації відтворювальних процесів в Україні. // Природа людини і динаміка соціально-економічних процесів: Зб. статей, вип.1,- Д.: Наука і освіта, - 1998. – С. 45. 49. Бачевська Ж. Проблеми правового регулювання інвестиційної діяльності.// Економіка, фінанси, право. - 1997. - №8. – С. 16-20. 50. Безуглий А.А. Вплив амортизаційної політики на прибуток і доходи бюджету // Фінанси України. - 2000. ...

... . Чинним законодавством також регулюються питання випуску й обігу цінних паперів, відповідальність юридичних і фізичних осіб за правопорушення на РЦП. Однак функціонування ринку цінних паперів в Україні залежить не лише від створення правової бази й органів контролю за діяльністю його, а й від інших факторів: рівня інфляції, фінансової стабільності, процесу приватизації, стану виробництва та дефі ...

... компанія. З метою підготовки пропозицій по забезпеченню сприятливих умов для розвитку економіки України, прискорення й інтеграції у світову економіку й залучення іноземних інвестицій при Кабінеті Міністрів України створена Консультативна рада з питань іноземних інвестицій в Україні ( Указ Президента України від 27.01.1996р.). Указом Президента України від 02.07.1996р. було створено Національне ...

0 комментариев