Навигация

Финансово-экономический анализ деятельности ООО «Эдегни»

2.2 Финансово-экономический анализ деятельности ООО «Эдегни»

Финансовый анализ деятельности предприятия проводиться на основании финансовой (бухгалтерской) отчетности за 2009-2010 г.г. (балансы и Отчеты о прибылях и убытков, форма №1 и форма №2) ООО «Эдегни» (см. Приложение 1 и 2).

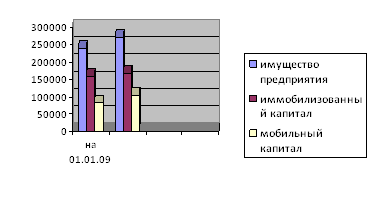

Для проведения общей оценки динамики финансового состояния и структуры баланса необходимо воспользоваться группировкой статей актива по признаку ликвидности. Результаты группировки представлены в таблице 2.1. Динамика статей актива баланса представлены на рис. 2.2.

Таблица 2.1. Анализ статей актива баланса за 2009-2010 (тыс. руб.)

| Группировка статей | № строки | На начало 01.01.09 | На начало 01.01.10 | Абсолютное отклонение |

| 1 | 2 | 3 | 4 | 5 |

| 1. Имущество предприятия (валюта баланса) | 300 | 238822 | 270643 | 31812 |

| 2. Иммобилизованный (активный) основной капитал | 190 | 158443 | 166150 | 7707 |

| 3. Мобильный (оборотный капитал) | 290 | 80379 | 104493 | 24114 |

| А) запасы | 210 | 50011 | 40889 | -9122 |

| Б) Дебиторская задолженность | 240 | 26093 | 48124 | 22031 |

| В) Денежные средства | 260 | 3341 | 11050 | 7709 |

Рис. 2.2. Динамика актива баланса предприятия

На рис. 2.2. видно, что все показатели увеличились, а запасы сократились и это благоприятно для финансового состояния предприятия.

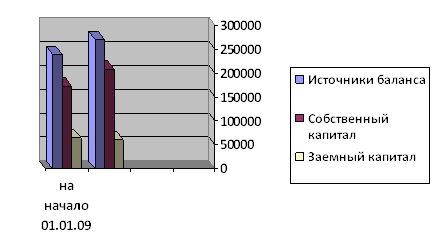

В таблице 2.2. собран анализ статей пассива баланса.

Таблица 2.2 Анализ статей пассива баланса за 2009-2010

| Группировка статей | № строки | На начало 01.01.09 | На начало 01.01.10 | Абсол. отклонение |

| 1 | 2 | 3 | 4 | 5 |

| 1. Источники баланса | 700 | 238822 | 270643 | 31821 |

| 2. Собственный капитал | 490+640+650 | 173672 | 209321 | 35649 |

| 3. Заемный капитал | 590+690-640-650 | 65060 | 61312 | 3748 |

Рис. 2.3. Динамика пассива баланса

Баланс считается абсолютно ликвидным, если выполняются следующие неравенства:

А1 >= П1

А2>=П2 (2.1)

А3>=П3

А4<=П4,

где А1(наиболее ликвидные активы) – суммы по статьям денежных средств и краткосрочные финансовые вложения (ценные бумаги). Наиболее ликвидные активы могут быть использованы для погашения текущих обязательств немедленно.

А2 (быстрореализуемые активы) – краткосрочная дебиторская задолженность и прочие активы. Для их обращения в наличные денежные средства требуется определенное время. Ликвидность этих активов различна в зависимости от различных факторов (платежеспособность плательщиков, условия предоставления кредитов покупателям и др.);

А3 (медленно реализуемые активы) – представляют собой запасы, долгосрочную дебиторскую задолженность, НДС по приобретенным ценностям. Запасы готовой продукции могут быть проданы только после того, как найден покупатель.

А4 (труднореализуемые активы) – внеоборотные активы (раздел I актива баланса). Предназначены для использования в хозяйственной деятельности предприятия в течение продолжительного периода. Их обращение в денежные средства встречает серьезные трудности.

П1 (наиболее срочные обязательства) – кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, ссуды, не погашенные в срок (по данным приложения к балансу по форме №5);

П2 (краткосрочные пассивы) – краткосрочные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев;

П3 (долгосрочные пассивы) - долгосрочные кредиты и прочие долгосрочные обязательства (раздел IV пассива баланса);

П4 (постоянные пассивы) – собственные средства (раздел III пассива баланса) и статьи раздела IV, не вошедшие в предыдущие группы: доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей.

ЗАКЛЮЧЕНИЕ

В введении ВКР была определена цель написания работы. Для достижения поставленной цели необходимо было решить поставленные задачи. По мере написания ВКР эти задачи решались, и в результате была достигнута поставленная цель. А именно, изучить финансовую отчетность и на ее основе провести анализ хозяйственной деятельности предприятия. В заключении подведены итоги по проделанной работе.

Финансовое состояние предприятий характеризует состояние и использование средств, что отражается в финансовой отчетности.

Основными требованиями к составлению финансовой отчетности являются следующие: она должна давать полное представление об имущественном и финансовом положении организации, об его изменениях, а также финансовых результатах ее деятельности; организацией должна быть обеспечена нейтральность информации в финансовой отчетности.

Роль финансовой отчетности заключается в том, что она служит основной информационной базой финансового анализа. В составе финансовой отчетности бухгалтерский баланс является наиболее информативной формой для анализа и оценки финансового состояния предприятия. Значение бухгалтерского баланса так велико, что анализ финансового состояния нередко называют анализом баланса.

B рыночной экономике предприятия несут полную материальную ответственность за свои действия. Основной целью финансового анализа является получение небольшого числа ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, при помощи которого можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

Отчетность предприятия в рыночной экономике базируется на обобщении данных финансового учета и является информационным звеном, связывающим предприятие с обществом и деловыми партнерами - пользователями информации о деятельности предприятия.

Аналитическая деятельность представляет собой систему специальных знаний, связанных с исследованием тенденций хозяйственного развития, научным обоснованием планов, управленческих решений, контролем за их выполнением, оценкой достигнутых результатов, поиском, измерением и обоснованием величины хозяйственных резервов повышения эффективности производства и разработкой мероприятий по их использованию.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 .М51-ФЗ (ред. от 06.12.2007)

2. Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N2 14-ФЗ (ред. от 06.12.2007)

3. Федеральныйзакон «Обобществахс ограниченной ответственностью» от 08.02.1998 N2 14-ФЗ (ред. от 18.12.2006)

4. «Методические рекомендации по разработке финансовой политики предприятия», министерство экономики, приказ №118 от 1.10.1997г.

5. Артеменко В.Г., Беллендир М.В. «Финансовый анализ». – М.: Дис, 2007г.; с.14

6. Абрютина M.C., Грачёв А.B. Анализ финансово-экономической деятельности предприятия. — М.: Перспектива, 2005. — 270 c.

7. Артеменко B.Г. Финансовый анализ: Учебное пособие. — М.: ДИС, НГАЭиУ, 2005. — 234 c.

6. Баканов М.И., Шеремет А.Д. «Теория экономического анализа». – М.: Финансы и статистика, 2007г., с. 294

7. Бердникова T.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. - М.: ИНФРА-М, 2006. — 277 c.

8. Бланк И.A. Антикризисное финансовое управление предприятием. —Киев: Ника-Центр, 2006. — 356 c.

9. Бланк И.Б. Финансовый менеджмент. — Киев: Ника-Центр, 2007. —195 c.

10. Бочаров B.B. Комплексный финансовый анализ. — СПб.: Питер, 2005. — 236 c.

11. Валтер O.Э., Понеделкова E.H. Финансовый менеджмент. — М.: Финансы и статистика, 2006. — 343 с.

12. Вахрин П.H. Финансовый анализ в коммерческих и некоммерческих организациях. — М.: Дашков и K, 2008. — 444 c.

13. Григорьев Ю.А. «Анализ финансового положения производственных предприятий РФ» \\ Консультант, 2007, №4, с. 84-89

14. Донцова Л.В., Никифорова Н.А. «Комплексный анализ бухгалтерской отчетности». – М.: Дело и сервис, 2008г; с.66

15. Ефимова О.В. «Финансовый анализ». – М.: Бух учет, 2009г., с.56

16. Ковалев А.И. «Анализ финансового состояния предприятия». – М.: Центр экономики и маркетинга, 2008г., с.68

17. Ковалев В.В. «Анализ хозяйственной деятельности предприятия». – М.: Финансы и статистика, 2006 г., с.35

18. Ковалев В.В., Патров В.В. «Как читать баланс». – М.: Финансы и статистика, 2008г., с.199

19. Крейнина М.Н. «Финансовое состояние предприятия: методы оценки». – М.: Дис, 2008г., с.15

10. Львов В.С., Иванов В.В. «Финансовый анализ банков и кредитных организаций» \\ Аудит и финансовый анализ, 2007, №1, с.20-63

21. Мелентьева В. «Анализ рентабельности торговых предприятий» \\ Аудитор, 2009, №9, с.44-58

22. Подъяблонская А. «О совершенствовании критериев неплатежеспособности отечественных промышленных предприятий» \\ Аудитор, 2006, №4, с.23-31

23. Фащевский В.Н. «Об анализе платежеспособности и ликвидности предприятия» \\ Бухгалтерский учет, 2007, №11, с.27-29

24. Седова И. «Анализ финансового состояния отдельных кредитных организаций, банковской отрасли в целом и совершенствование методики анализа» \\ Аналитический банковский журнал, 2007, №2, с. 44-47

25. Фащевский В.Н. «Об анализе платежеспособности и ликвидности предприятия» \\ Бухгалтерский учет, 2007, №11, с.27-29

26. Фащевский В.Н. «Об анализе платежеспособности и ликвидности предприятия» \\ Бухгалтерский учет, 2007, №11, с.27-29

27. Финансы предприятия/Под. Ред. Е. И. Бородиной. – М.: дело, 2007, 318 с.

28. Шеремет А.Д., Сайфулин Р.С. «Методика финансового анализа». – М.: Инфра-М, 2005г; с. 43

29. Шермет А.Д., Ионова А.Ф. Финансы предприятий: менеджмент и анализ. М.: ИНФРА-М, 2006. – 370 с.

30. Шукаев А.И. Оптимизационные методы финансового управления ростом производства// Финансовый менеджмент. – 2007. - №5 – с. 3-13

ПРИЛОЖЕНИЯ

Приложение 1

Бухгалтерский баланс ООО «Эдегни» (в тыс. руб.)

| Актив | Код показателя | 01.01.09 | 01.01.10 |

| 1 | 2 | 3 | 4 |

0 комментариев