Навигация

Огляд та аналіз сучасних тенденцій іноземного інвестування у банківський сектор України

1. Огляд та аналіз сучасних тенденцій іноземного інвестування у банківський сектор України

1.1 Математичний апарат розробки моделі ранжування банків України

Для обчислення поточного індексу надійності в методиці Кромонова використовується сума зважених значень якоїсь функції від нормованих коефіцієнтів.

Ф(X) = A*F(X; 0,5; 0,2) + (1-A)*LN (1 + X/20)*20,5

При цьому:

Х - значення віднормованих коефіцієнтів;

F(X; 0,5; 0,2) -і функція нормального розподілу із середнім 0,5 і дисперсією 0,2;

LN - натуральний логарифм

Параметр А обмежує вплив кожного з компонентів і визначає, зокрема, кривизну графіка, його відхилення від лінійної функції. На думку експертів, оптимальне розрахункове значення А повинне бути не менше 0,6.

У формулі LN(1 + X/20)*20,5 параметри 20,5 й 20 вибираються таким чином, щоб при всіх коефіцієнтах, рівних нулю, поточний індекс надійності був би дорівнює нулю й при всіх коефіцієнтах, рівних оптимальному значенню, поточний індекс надійності був би дорівнює 100.

1. Параметри балансу

I. Статутний фонд (СФ) - загальна величина випущених акцій банку.

II. Власний капітал (ВК) - засобу, що є власністю банку

III. Зобов'язання на вимогу (ЗВ) - величина зобов'язань банку, термін запитання яких або дорівнює нулю, або невідомий.

IV. Сумарні зобов'язання (СЗ) - загальна величина всіх зобов'язань банку.

V. Ліквідні активи (ЛА) - активи банку, що характеризуються мінімальним строком "активізації" як засобу платежу.

VI. Активи працюючі (ризикові) (АП) - сума засобів, наданих кому-небудь на тих або інших умовах, що припускають можливість неповернення.

VII. Захист капіталу (ЗК) - величина капіталовкладень у майно й іншу матеріальну власність банку (земля, нерухомість, устаткування, дорогоцінні метали й т.д.).

Крім того, розраховуються параметри балансу, що не беруть участь у розрахунку рейтингу, але аспекти, що ілюструють деякі, діяльності банків.

Система коефіцієнтів

З певних у такий спосіб параметрів складаються шість коефіцієнтів:

I. Генеральний коефіцієнт надійності (К1), дорівнює відношенню Власного капіталу до Активів працюючої (ВК/АР).

II. Коефіцієнт миттєвої ліквідності (К2), дорівнює відношенню Ліквідних активів до Зобов'язань до запитання (ЛА/ЗВ).

III. Крос-коефіцієнт (К3), дорівнює відношенню Сумарних зобов'язань до Активів працюючих (СЗ/АП), показує, яку ступінь ризику допускає банк при використанні залучених засобів.

IV. Генеральний коефіцієнт ліквідності (К4), дорівнює відношенню суми Ліквідних активів, Захищеного капіталу до Сумарних зобов'язань [(ЛА + ЗК)/СЗ].

V. Коефіцієнт захищеності капіталу (К5), дорівнює відношенню Захищеного капіталу до Власного капіталу (ЗК/ВК).

VI. Коефіцієнт фондової капіталізації прибутку (К6), дорівнює відношенню Власного капіталу до Статутного фонду (ВК/СФ), характеризує ефективність роботи банку - здатність нарощувати власний капітал за рахунок прибутку, а не додаткових емісій акцій. ВК/АР ЛА/ЗВ СЗ/АП[(ЛА + ЗК)/СЗ] ЗК/ВК ВК/СФ

Всі коефіцієнти складені таким чином, що, чим вони більше, тим краще.

Поточний індекс надійності

Для побудови поточного індексу надійності до отриманого набору коефіцієнтів застосовується процедура нормування й зважування.

Використається евристичний тип нормування, що полягає в тім, що коефіцієнти кожного банку діляться на відповідні коефіцієнти якогось гіпотетичного банку, названого оптимально надійним.

Зараз оптимально надійним банком уважається банк із наступними коефіцієнтами: К1 = 1, К2 = 1, К3 = 3, К4 = 1, К5 = 1, К6 = 3. Це означає, що такий банк:

Øвкладає в працюючі активи засобу в розмірі власного капіталу;

Øмістить засобів у ліквідній формі в об'ємі, рівному зобов'язанням до запитання;

Øмає в три рази більше зобов'язань, ніж працюючих активів;

Øмістить засоби у ліквідній формі й у вигляді капітальних вкладень в об'ємі, рівному сумарним зобов'язанням;

Øмає капітальних активів на суму, рівну розміру власного капіталу;

Øмає капітал у три рази більший, ніж статутний фонд.

Кожний з розрахованих коефіцієнтів аналізованого банку потрібно розділити на відповідний коефіцієнт нормування в оптимально надійного банку, тобто К1 на 1, К2 на 1, К3 на 3, К4 на 1, К5 на 1, К6 на 3.

Для завершення процедури коефіцієнти повинні бути зважені й просумовані.

Підсумкова формула для обчислення поточного індексу надійності виглядає таким чином:

N=45*Ф(k1) + 20*Ф(k2) + 10*Ф(k3/3) + 15*Ф(k4) + 5*Ф(k) + 5*Ф(k6/3),

де

Ф(X) = A*F(X; 0,5; 0,2) + (1-A)*LN (1 + X/20)*20,5

Система відтинань

Поточний індекс надійності формується тільки для банків, що пройшли через систему відтинань.

Для участі в рейтингу банк повинен:

1) Мати Власний капітал на суму не менше 10 млн. грн і Зобов'язань до запитання на суму не менше 10 млн. грн.

2) Вводиться відтинань за віком. Зараз у рейтингу беруть участь банки, що працюють не менш двох років.

3) Проходити крізь "фільтр Кромонова". Фільтр Кромонова пропускає для участі в рейтингу тільки банки, для яких відношення Власного капіталу до його позитивної частини більше, ніж якесь задане число.

У даному рейтингу застосовувався фільтр розміром 0,3.

4) Мати співвідношення Власного капіталу до Сумарних зобов'язань не більше 1.

Остаточне ранжування банків у рейтинговому списку робиться в порядку спадання значень індексів банків.

До переваг даної методики можна віднести наступні:

· відкритість методики;

· постійне її вдосконалювання;

· вірогідність і простота;

· логічна стрункість і фундаментальність.

Разом з тим ця методика досить часто критикується за об'єктивно властиві їй недоліки, до числа яких можна віднести наступні:

· достатня спірність нормування коефіцієнтів;

· незважаючи на декларовану відкритість, кромонівську методику не можна назвати повністю відкритою. Закритими частинами як і раніше є розрахунки коефіцієнтів зважування показників, що розраховуються, крім того, укладачі рейтингу можуть коректувати місце того або іншого банку по одержуваній ними неформальній інформації.

Похожие работы

... експортерів, сприяння реалізації інноваційних проектів і проектів з розвитку енергозберігаючих технологій; РОЗДІЛ 3 ЗАХОДИ ЩОДО ДЕМПФІНУВАННЯ ТА ПОДОЛАННЯ НАСЛІДКІВ СВІТОВОЇ БАНКІВСЬКОЇ ФІНАНСОВОЇ КРИЗИ В УКРАЇНІ 3.1 Основні важелі та шляхи демпфінування у вітчизняній практиці Аналіз ефективності пропозицій по основним важелям та шляхам демпфінування у вітчизняній практиці наслідків ...

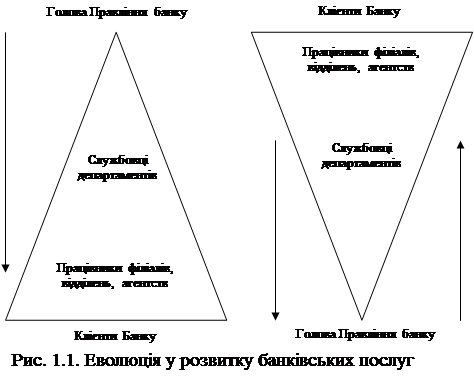

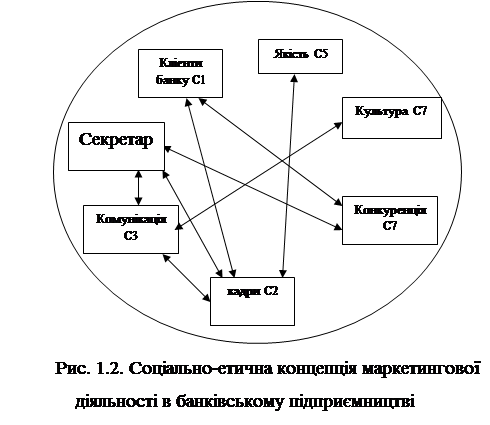

... бути: · частиною якого-небудь організаційного напряму діяльності комерційного банку; · самостійним напрямом діяльності комерційного банку; · інструментом координації та контролю всієї діяльності банківської установи. У практиці банківської діяльності можуть бути використані наступні типи організації маркетингової структури: · функції окремих працівник ...

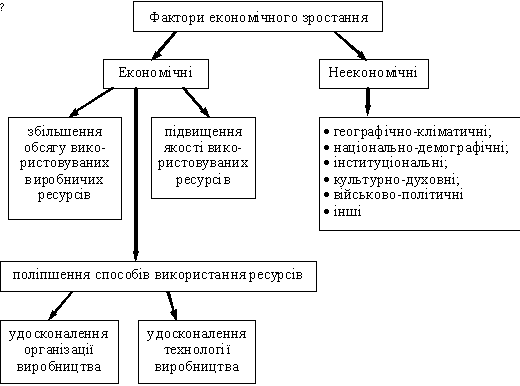

... ється на об’єктивну необхідність, альтернативою якій є занепад національної економіки, втрата економічного, а, можливо, й національного суверенітету. Україна у сучасному світі змушена здійснювати пошук прийнятної моделі економічного розвитку, яка б забезпечувала національну конкурентоспроможність і орієнтувала національну економіку на довгострокове зростання. Невдачі та прорахунки на цьому напрямі ...

... внем ризику непогашення векселя;г) Низькоризикові низькодохідні іпотечні кредити під заставу нерухомості з можливістю рефінансування іпотечних активів через випуск іпотечних цінних паперів; РОЗДІЛ 2. АНАЛІЗ КРЕДИТУВАННЯ НАСЕЛЕННЯ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ” 2.1 Загальні характеристики діяльності АППБ “Аваль” Акціонерний поштово-пенсійний банк “Аваль” заснований у 1992 році. У 2002 ...

0 комментариев