Навигация

Проблемы и возможности развития бизнеса АКБ „Приватбанк” в сегменте ипотечного кредитования частных лиц

3.1 Проблемы и возможности развития бизнеса АКБ „Приватбанк” в сегменте ипотечного кредитования частных лиц

3.1.1 Анализ проблем макросреды (PEST- анализ)

В материалах формирования маркетинговой стратегии работы банка на сегменте частных лиц важное значение имеют результаты PEST-анализа для Украины, а именно [25]:

- покупательная способность населения;

- демографическая ситуация и номинальная годовая емкость рынка потребителей по сегментам (клиенты банка);

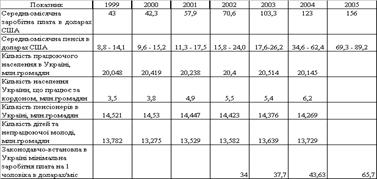

В табл.3.1 приведенные основные данные, которые характеризуют демографическую ситуацию и покупательную способность населения Украины.

Таблица 3.1 Показатели покупательной способности и структурные группы населения Украины [62]

Как показывает анализ данных табл.3.1:

- на каждого работающего в Украине приходится 1 пенсионер и 1 неработающий (дети и студенты);

- уровень доходов население недопустимо низкий для приобретения товаров и услуг стоимостью больше 200 долларов в месяц;

3.1.2 Анализ конкуренции на рынке банковских услуг в Украине

В табл. А.1 - А.7 Приложения А приведены результаты рейтингового анализа конкурентной среды в банковской системе Украины состоянием на 1 января 2006 года. Как показатель рейтинга учитывалась интегральная доля операций каждого банка по сумме к общему объему операций в банковской системе Украины.

Как показывает анализ данных рынка привлеченных ресурсов банковской системой Украины (154 банка) депозитные операции неравномерно сконцентрированы [65]:

а) На рынке депозитов физических лиц:

- первые 25 банков привлекли 80,3% ресурсов физических лиц;

- из них первые 3 банка привлекли 38% ресурсов физических лиц;

- лидер рынка – АКБ „Приватбанк” (15,1% ресурсов физлиц);

б) На рынке депозитов юридических лиц:

- первые 25 банков привлекли 76,3% ресурсов юридических лиц;

- из них первые 3 банка привлекли 32% ресурсов юридических лиц;

- лидер рынка – АКБ „Укрсоцбанк” (13,2% );

- АКБ „Приватбанк” – на 3 месте ( 7,1% объема ресурсов юрлиц);

в) На рынке кредитования и инвестирования:

- первые 25 банков удерживают 74,36% операций ;

- из них первые 3 банка удерживают 29% операций ;

- лидер рынка – АКБ „Приватбанк” (12,3% от объема операций);

г) Рейтинг доходности банков:

- первые 30 банков получают 80,2% от общих доходов системы;

- из них первые 3 банка получают 37% от общих доходов;

- лидер рынка – АКБ „Приватбанк” – ( 24,75% от объема доходов);

д) Рейтинг объемов собственных капиталов банков:

- первые 25 банков сосредоточили 63,6% капитала системы;

- лидеры рынка – АППБ „Аваль”, АКБ „Приватбанк” (по 9,53% );

3.1.3 Перспективы рынка ипотечного кредитования для АКБ «Приватбанк»

Перспективными направлениями деятельности АКБ «Приватбанк» на рынке ипотечного кредитования Украины является его взаимодействие с :

- Государственным фондом содействия молодежному строительству [66];

- Государственным ипотечным учреждением рефинансирования [68];

- Украинской Национальной Ипотечной Ассоциацией [67];

В табл.3.2 -3.3 представлены данные Государственного Фонда содействия молодежному строительству по сравнительным характеристикам ипотечных кредитом, выдаваемых банками - ассоциированными членам программы молодежного строительства с частичной государственной компенсацией кредита.

В развитии рынка ипотечного кредитования АКБ «Приватбанк» принимает деятельное участие в Украинской Национальной Ипотечной Ассоциации [67], которая является неприбыльным, добровольным и открытым объединениям юридических лиц, прямо или опосредствованно использующих в своей деятельности соглашения об ипотеке или осуществляющие в границах своей компетенции нормативное регулирование ипотечных отношений. Общее участие органов государственной власти и управления и Ассоциации в содействии становлению рынка ипотеки в Украине осуществляется путем ассоциированного членства в Ассоциации на основании соглашений о сотрудничестве и координации действий.

Таблица 3.2 Условия ипотечного кредитования молодежного жилищного строительства

| № п/п | Наименования показателя | Единица измерения | ЗАО КБ "Приватбанк" | АК Промышленно – инвестиционный банк (ЗАО) | АКБ "УкрСиббанк" | |

| 1. | Размер процентной ставки, под которую предоставляются кредиты: | |||||

| 1.1. | На строительство жилья (гривна) | % | 16 | 20 | 18 | |

| 1.2. | На строительство жилья (валюта) | % | 13 | 14 | 12,5 | |

| 1.3. | На приобретение жилья (гривна) | % | 16 | 20 | 18 | |

| 1.4. | На приобретение жилья (валюта) | % | 13 | 14 | 12,5 | |

| 2. | Размер первого взноса заемщика, при предоставлении кредита: | |||||

| 2.1. | На строительство жилья | % | 20 (0) | 30 | 25 | |

| 2.2. | На приобретение жилья | % | 20 (0) | 30 | 25 | |

| 3. | Максимальный срок предоставления кредитов: | |||||

| 3.1. | На строительство жилья | года | 20 | 15 | 21 | |

| 3.2. | На приобретение жилья | года | 20 | 15 | 21 | |

| 4. | Льготный период по уплате основной суммы долга за кредитами, полученными на строительство или приобретение жилья | месяцев | 18 | 12 | 12 | |

| 5. | Разовое комиссионное вознаграждение банка при оформлении кредита | % | 6 | Н | 0 | |

Целью создания и деятельности Ассоциации является содействия всестороннему развитию ипотечных отношений, массовому распространению по всей территории Украины долгосрочного ипотечного финансирования субъектов экономических отношений и население путем участия в разработке концепции ипотечной финансовой системы в Украине и создания институционных основ его функционирования. Ассоциация также оказывает содействие созданию единого экономического пространства, общего для украинских банков и их клиентов, для формирования ипотечных отношений (отношений), отработки и внедрения законодательных норм ипотечного кредитования.

Так, моделирование технологий ипотечного кредитования на портале УНІА в виде «Ипотечного конструктора» поможет [67]:

1. Выполнить многошаговый расчет с помощью удобной мастер - тест технологии WIZARD.

2. Осуществить моделирование Ваших финансовых возможностей по отдельным мультивалютным (UAH,USD,EUR) статьям доходов и затрат с учетом количества членов Вашей семьи.

3. Спланировать стоимость жилья в удобной для Вас валюте (UAH,USD,EUR).

4. Определиться с банком, который может предоставлять Вам ипотечный кредит исходя из его предложений относительно процентных ставок за отдельными валютами, максимальными сроками и суммами кредита.

5. Определиться со сроком и валютой кредита.

6. Определиться с суммой кредита и начальным взносом в рамках стоимости жилья и LTV выбранного банка.

7. Рассчитать сумму ежемесячного платежа для погашения кредита.

8. Проверить соответствия ежемесячных платежей показателям PTI, OTI выбранного банка.

9. В случае несоответствия сумме ежемесячных платежей Вашим возможностям и требованиям банка продолжить процесс моделирования – увеличить размер начального взноса(уменьшить размер кредита), увеличить срок кредитования, выбрать другой банк и т.п..

10. Задать параметры кредитного периода (условный или календарный).

11. Задать технологию погашения кредита – аннуитетными или периодическими платежами.

12. Получить проект ипотечного договора для конкретного банка.

13. Заполнить реальную аппликационную форму и отправить ее в выбранный банк.

Аннуитетные платежи – одинаковые по размером периодические платежи в счет постепенного погашения основной суммы долга за жилым ипотечным кредитом вместе с уплатой процентов, рассчитанные на весь срок кредита, который полностью погашается последним аннуитетным платежом.

Периодические платежи – периодические платежи, которые включают погашения основной суммы долга равными частицами и уплату процентов, начисленных на непогашенную часть основного долга за кредитом.

Коэффициент LTV (LOAN-TO-VALUE RATIO) - отношения суммы предоставленных Банком средств к оценочной стоимости предмета ипотеки.

Коэффициент РTI (PAYMENT-TO-INCOME RATIO) - платеж к доходу - отношения суммы периодических платежей Заемщика за жилым ипотечным кредитом, включая уплату части основного долга, процентов за кредитом, других вознаграждений Кредитора, любых налоговых платежей (в.т.ч. налогу на недвижимость) в связи с кредитным или ипотечным договором, затрат на страхование предмета ипотеки и других страховых платежей к совокупному доходу Заемщика за тот же период. Максимальное значение коэффициента PTI должно составлять не больше 40%.

Коэффициент OTI (OBLIGATIONS-TO-INCOME RATIO) - обязательства к доходу - отношения общей суммы всех периодических обязательств Заемщика к чистому совокупному доходу Заемщика за тот же период. Максимальное значение коэффициента ТЕ не должно превышать 50%.

Цель деятельности Государственного ипотечного Учреждения - содействия дальнейшему развитию рынка ипотечного кредитования в Украине, в частности путем рефинансирования ипотечных кредиторов (банков и небанковских финансовых учреждений, которые проводят деятельность по предоставлению обеспеченных ипотекой кредитов) за счет средства, полученных от размещения ценных бумаг, и внедрение эффективных механизмов повышения уровня их ликвидности.

Предметом деятельности Учреждения является [68]:

- приобретение, получение в залог, отчуждение и осуществление других операций с ипотечными активами (правами требования за ипотечными кредитами)- см.табл.3.3;

- предоставление ипотечным кредиторам кредитов, выполнения обязательств за которыми обеспеченное ипотечными активами;

- управления ипотечными активами;

- выпуск ценных бумаг;

- предоставления услуг по обслуживание международных кредитных линий, средства которых направляются в сферу ипотечного кредитования.

Таблица 3.3 МИНИМАЛЬНЫЕ ТРЕБОВАНИЯ ГОСУДАРСТВЕННОГО ИПОТЕЧНОГО УЧРЕЖДЕНИЯ к рефинансируемым ипотечным жилищным кредитам [68]

| Целевое назначение кредита: | 1. Приобретения в собственность отдельного жилого дома или отдельной квартиры: - с целью постоянного проживания; - для сдачи в аренду (с возможным включением в кредитный договор требование об уплате арендных платежей на счет, открытый в банке). 2. Улучшение качества отдельного жилого дома или отдельной квартиры. 3. Другие цели |

| Тип продукта: | Стандартный ипотечный жилой кредит с фиксированной ставкой (аннуитетный кредит) с ежемесячной уплатой процентов |

| Местоположения недвижимости: | Территория Украины. |

| Заемщики: | Заемщик должен быть гражданином Украины, быть правоспособным и дееспособным в соответствии с действующим законодательством Украины. |

| Срок кредита: | Минимальный - 5 лет максимальный – 30 лет. |

| Возраст: | Заемщиком может быть лицо, которое достигло 18 лет на момент выдачи ипотечного кредита. Ипотечный кредит должен быть погашен Заемщиком к достижению пенсионного возраста, а именно: для мужчин - 60 лет; для женщин - 55 лет. |

| Сумма ипотечного кредита: | Максимальный размер суммы кредита на одного заемщика в зависимости от местоположения жилье устанавливается: 450 000 грн. – г. Киев 350 000 грн. – города свыше 1 млн. население 250 000 грн. – другие города областного значения 150 000 грн. – города районного значения 100 000 грн. – другие города и поселки. Минимальный размер суммы кредита на одного заемщика – 15 000 грн. |

| Окончание табл.3.3 | |

| Ставка кредитования | Процентная ставка за пользование ипотечным кредитом устанавливается первичным кредитором с учетом ставки рефинансирования ДІУ и максимального уровня маржи первичного кредитора, установленных ДІУ. Эта ставка устанавливается на весь срок действия договора об ипотечном кредите, кроме случаев определенных Стандартами ДІУ. |

| Коэффициент PTI | Максимальное значение отношения периодических затрат Заемщика на обслуживание долга за ипотечным кредитом, к чистому совокупному доходу Заемщика за аналогичный период должно составлять не больше 40% |

| Коэффициент ТЕ | Максимальное значение отношения общей суммы всех периодических обязательств Заемщика к чистому совокупному доходу Заемщика за аналогичный период должно составлять не больше 50% |

| Коэффициент LTV | Соотношения между суммой ипотечного кредита и стоимостью ипотеки должно составлять не больше 70%. При этом, коэффициент LTV может быть увеличен до 90% при условии наличия дополнительного обеспечения (порука, гарантия, страхование, имущественного права на депозит). |

| Определения стоимости недвижимости: | Проводится независимым оценщиком Стоимость приобретения может не отвечать оценочной стоимости, установленной оценщиком. Для определения суммы кредита в расчеты включается меньшая величина одной из двух сумм: договорной или стоимости, установленной на основании независимой оценки недвижимого имущества. |

| Владения недвижимостью: | Право собственности или владения на правах долгосрочной аренды (минимум 75 лет). |

| Необходимое обеспечение: | Страхование от повреждения и уничтожение предмету ипотеки осуществляется в размере оценочной стоимости предмету ипотеки (страховой тариф – не выше 0,2%) Страхование жизни и потери трудоспособности Заемщиком осуществляется в размере обязательств за ипотечным кредитом (страховой тариф - не выше 0,8%). |

Похожие работы

... , подводя итог третьей главы можно выделить следующее. Реализация данных направлений развития позволит сохранить устойчивость банка, упрочить лидирующие позиции в банковской сфере региона. . 3.1 Разработка мероприятия по повышению конкуренции Брянского филиала РОСБАНКа. Согласно статистике потребительских предпочтений на рынке финансовых услуг исследовательского холдинга ROMIR Monitoring на ...

0 комментариев