Навигация

Маркетингова інформаційна система в банку

2.1.2 Маркетингова інформаційна система в банку

Тут мова йде про управлінський інструмент, без котрого немислимо рішення завданнів розробки маркетингової стратегії, планування маркетинг-микса і керування маркетингом у банку в цілому.

Для того щоб виконувати ці функції і не припускати дорогих помилок, необхідно всі рішення приймати на підставі аналізу надійної фінансово-господарської інформації. Отже, з'являється необхідність у ще одній внутрибанківській функції, що полягає в зборі, перевірці, переробці, аналізі, збереженні, розподілі і передачі усередині банку даних, необхідних для прийняття обгрунтованих фінансових рішень. Цю функцію в банку звичайно здійснює відділ інформації або особлива управлінська інформаційна система Маркетингова інформаційна система (МІС). У її входять організаційно пов'язані одиниці, що займаються збором внутрішньої і зовнішньої маркетингової інформації, аналізом і опрацюванням даних, їхнім збереженням, передачею й охороною, а також наданням зведень керівництву банку.

Строго говорячи, інформація, доступна через МІС, потрібно не тільки маркетологам і керівникам, що приймають стратегічні рішення. Вона може бути затребувана будь-якими підрозділами банку для цілей прогнозування і планування з урахуванням, зрозуміло, ієрархії доступу до окремих видів зведень. У ряді випадків окремі елементи МІС можуть через телекомунікаційні канали бути доступними також для клієнтів або взагалі широких кіл, забезпечуючи тим самим виконання зобов'язань перед товариством по забезпеченню відкритості і підзвітності банку.

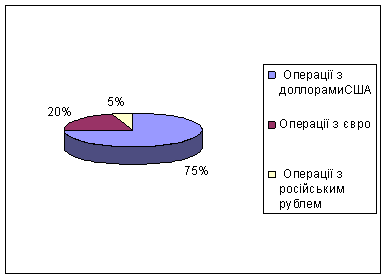

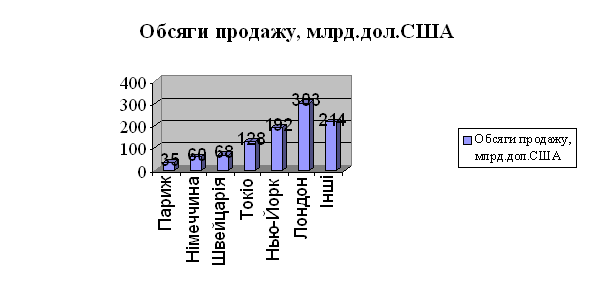

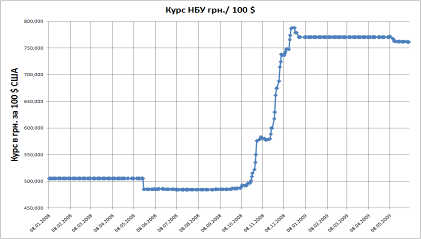

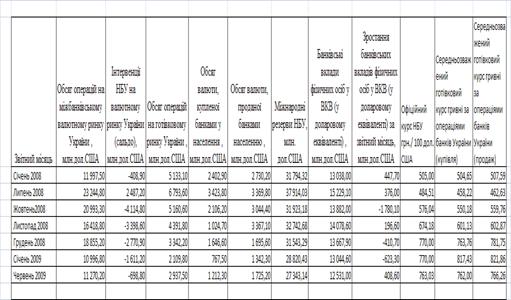

2.2 Аналіз валютної позиції банкуОдним із етапів аналізу є оцінювання валютної позиції банку та операцій, які впливають на її стан. Для розрахунку показників, що характеризують валютну позицію банку, використовують оборотно-сальдовий баланс, звітні баланси, Звіт про дотримання економічних нормативів (форма 611), Розшифрування валютних рахунків (форма 550).

Діяльність банків на валютних ринках, що полягає в управлінні активами і пасивами в іноземній валюті, пов’язана з валютними ризиками (одним з елементів ринкового ризику), які виникають у зв’язку з використанням різних валют під час проведення банківських операцій.

Валютна позиція – це співвідношення вимог (балансових і позабалансових) та зобов’язань (балансових і позабалансових) банку в кожній іноземній валюті. У разі їх рівності позиція вважається закритою, у разі нерівності – відкритою. Відкрита позиція є короткою, якщо обсяг зобов’язань за проданою валютою перевищує обсяг вимог, і довгою, якщо обсяг вимог за купленою валютою перевищує обсяг зобов’язань.

При цьому довга відкрита валютна позиція при розрахунку зазначається зі знаком плюс, а коротка відкрита валютна позиція – зі знаком мінус.

З метою зменшення валютного ризику в діяльності банків Національний банк установлює норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку (Н13), у тому числі обмежується ризик загальної довгої відкритої валютної позиції банку (Н13–1) і ризик загальної короткої відкритої валютної позиції банку (Н13–2). Одночасно банк на власний розсуд установлює внутрішні ліміти валютних позицій:

o ліміти на кожного дилера;

o ліміти на філії;

o ліміти за видами валют.

Розраховуючи норматив ризику загальної відкритої валютної позиції, уповноважений банк приймає суму регулятивного капіталу, яка розрахована за балансом за станом на початок минулого робочого дня, що передує дню розрахунку цих нормативів. Наприклад, для розрахунку нормативів розпорядження валютною позицією за 3-тє число звітного місяця береться розмір регулятивного капіталу, що розрахований за даними балансу за станом за 1-ше число цього місяця.

Норматив ризику загальної відкритої (довгої/короткої) валютної позиції уповноваженим банком зазначається у формі 611 «Звіт про дотримання економічних нормативів».

Валютна позиція уповноваженого банку визначається щоденно, окремо щодо кожної іноземної валюти. На розмір відкритої валютної позиції уповноваженого банку впливають:

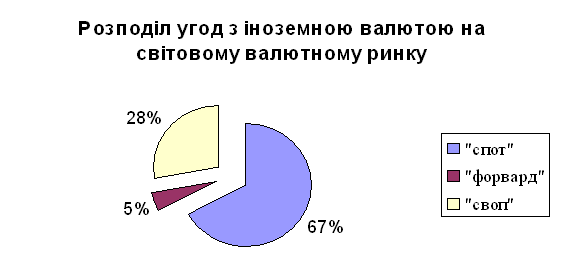

o купівля (продаж) готівкової та безготівкової іноземної валюти, поточні й строкові операції (на умовах «своп», «форвард», «опціон» та ін.), за якими виникають вимоги та зобов’язання в іноземних валютах, незалежно від способів та форм розрахунків за ними;

o одержання (сплата) іноземної валюти у вигляді доходів або витрат та нарахування доходів і витрат, які враховуються на відповідних рахунках;

o купівля (продаж) основних засобів і товарно-матеріальних цінностей за іноземну валюту;

o надходження коштів у іноземній валюті до статутного капіталу;

o погашення банком безнадійної заборгованості в іноземній валюті (списання якої здійснюється з відповідного рахунка витрат);

o інші обмінні операції з іноземною валютою (виникнення вимог в одній валюті при розрахунках за ними в іншій валюті, у тому числі національній, що призводять до зміни структури активів за незмінності пасивів, і навпаки).

До інших обмінних операцій банку можна віднести операції прийняття або списання активу, який виступає забезпеченням заборгованості (застава, гарантія, порука), відображення у обліку немонетарних статей балансу, купівля валюти для виконання зобов’язань перед клієнтами за депозитними та кредитними операціями тощо. У межах установлених значень нормативу ризику загальної відкритої (довгої/короткої) валютної позиції уповноважений банк може здійснювати такі валютні операції:

o купівлю іноземної валюти для виконання зобов’язань перед нерезидентами за власними зовнішньоекономічними договорами (контрактами), а також для виконання власних зобов’язань за виданими гарантіями, поручительствами, векселями;

o купівлю за власні кошти за дорученням клієнтів іноземної валюти для виконання їхніх зобов’язань перед нерезидентами за зовнішньоекономічними договорами (контрактами) та зареєстрованими Національним банком кредитами (позиками), що одержані резидентами від уповноважених банків та уповноважених фінансових установ, а також від нерезидентів;

o купівлю іноземної валюти для виконання зобов’язань перед клієнтами за неторговельними операціями. Операції з продажу готівкової іноземної валюти в касі банку та в пунктах обміну іноземної валюти, що не пов’язані з виконанням вищезазначених зобов’язань, можуть здійснюватися лише в межах суми іноземної валюти, купленої касою банку, та пунктом обміну іноземної валюти;

o купівлю-продаж за іноземну валюту основних засобів і товарно-матеріальних цінностей;

o залучення коштів в іноземній валюті до статутного капіталу банку та розрахунки з резидентами і нерезидентами за іншими видами капітальних операцій (за операціями з цінними паперами, вкладами, депозитами тощо);

o погашення банком безнадійної заборгованості в іноземній валюті (списання здійснюється з відповідного рахунка витрат);

o безготівкові розрахунки уповноважених банків з міжнародними платіжними системами за платіжними картками тощо.

Уповноважений банк набуває право на відкриту валютну позицію з дати отримання ним від Національного банку дозволу на здійснення операцій із валютними цінностями і втрачає це право з дати відкликання ліцензії Національним банком та/або припинення дозволу на здійснення операцій із валютними цінностями.

Департамент валютного регулювання залежно від ситуації на внутрішньому та зовнішньому грошово-кредитних ринках визначає особливості щодо окремих напрямів діяльності уповноважених банків, які пов’язані зі здійсненням операцій на міжбанківському валютному ринку України. У межах установленого нормативу ризику загальної відкритої (довгої/короткої) валютної позиції (Н13), у тому числі обмеження ризику загальної довгої відкритої валютної позиції банку (Н13–1) та ризику загальної короткої відкритої валютної позиції банку (Н13–2), Департамент валютного регулювання та Департамент валютного контролю та ліцензування Національного банку можуть установлювати певні обмеження щодо регулювання окремих активних операцій із валютними цінностями уповноважених банків, що пов’язані з питаннями курсоутворення національної валюти та створення чіткішого й прозорішого механізму контролю за валют ними операціями окремих банків.

Норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку встановлюється для обмеження ризику, пов’язаного з проведенням операцій на валютному ринку, що може призвести до значних втрат банку. Норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку (Н13) визначається як відношення загальної величини відкритої валютної позиції банку за всіма іноземними валютами у гривневому еквіваленті до регулятивного капіталу банку.

Величина загальної відкритої валютної позиції банку визначається як сума абсолютних величин усіх довгих і коротких відкритих валютних позицій у гривневому еквіваленті (без урахування знака) за всіма іноземними валютами.

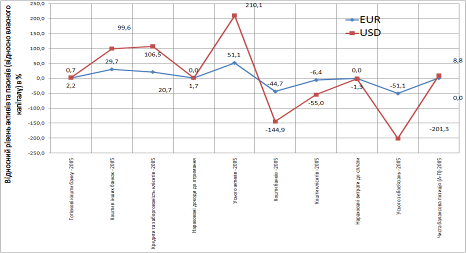

Аналіз валютної позиції та управління нею тісно пов’язані між собою. У процесі аналізу виявляються ті складові валютної позиції, що містять у собі можливість отримання для банку як додаткових прибутків, так і збитків. Ці компоненти необхідно згрупувати в однорідні групи й оцінити їх вплив на прибуток. Управління валютною позицією передбачає прийняття рішень щодо її зміни з метою досягнення запланованого результату і безпосередньо реалізацію такого результату.

Похожие работы

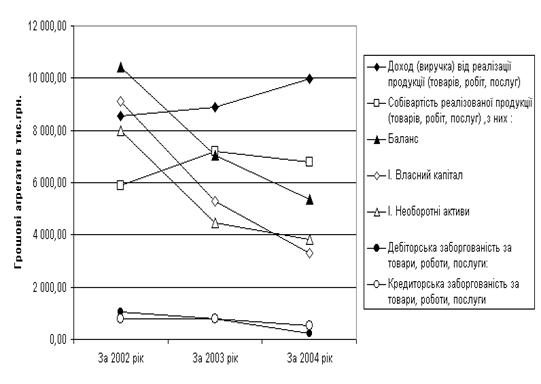

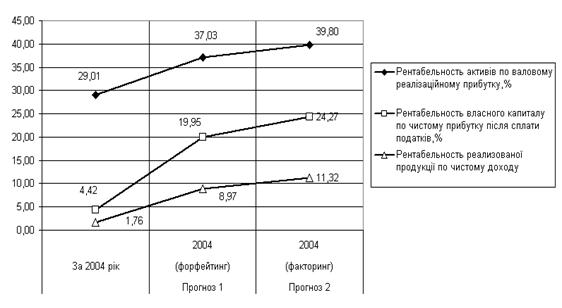

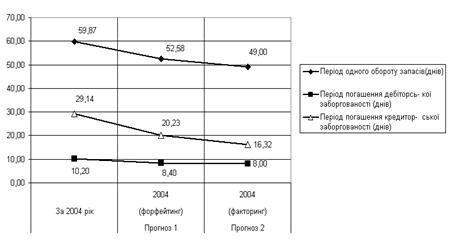

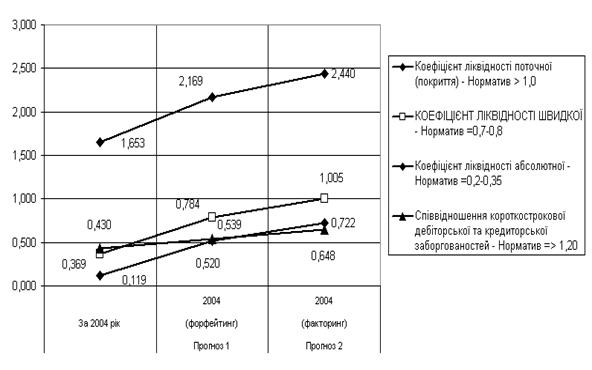

... та отримання коштів для оплати векселя, навіть і з додатковими витратами на вексельний обіг. 3. Обґрунтування ефективності факторингових та форфейтингових розрахункових операцій в зовнішньоекономічній діяльності підприємства ТОВ “АНТ” ВАТ “Янцівський гранітний кар'єр” 3.1 Економіко-математичні моделі “ризик-дохідність” різних видів розрахункових операцій в прийнятті управлінських рішень ...

... ться доволі часто, це поняття багатогранне і визначається по-різному. Існує також багато різноманітних класифікацій банківських ризиків і підходів до управління ними. Ризики притаманні всім сферам банківської діяльності. Більшість ризиків пов'язана з активними операціями банку, насамперед кредитною та інвестиційною діяльністю. Діяльність щодо залучення коштів на вклади (депозити), на розрахункові ...

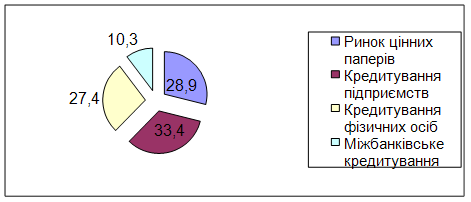

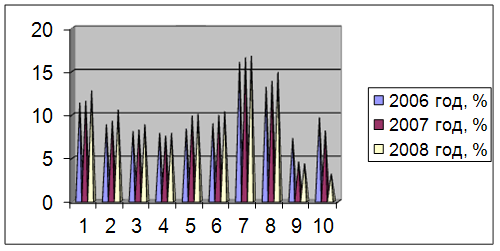

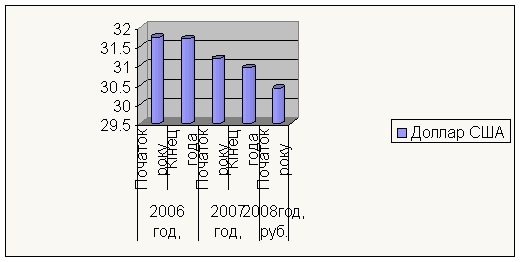

... валютні кошти ВАТ «Райффайзен банк Аваль» використовує повністю для кредитування клієнтів, одночасно використовуючи для кредитування частину коштів, запозичених в інших банках. Як показав аналіз стану, структури та динаміки розвитку валютних операцій в ВАТ «Райффайзен Банк Аваль» у 2006 - 2008 роках: 1. На кінець 2006 року: USD – долар США а) валютні кредити, надані клієнтам (частка 106,5% від ...

... є страхування відкритої валютної позиції та захист інвестиційного портфеля, деномінованого в іноземній валюті. 3. Шляхи підвищення ефективності валютних операцій комерційних банків 3.1 Напрями вдосконалення механізму валютних операцій в АКБ За своєю природою діяльність банка в основному пов’язана з використанням фінансових інструментів, в тому числі похідних фінансових інструментів. ...

0 комментариев