Навигация

Фактори зовнішнього та внутрішнього впливу на вартість кредитного портфеля банку

1.2 Фактори зовнішнього та внутрішнього впливу на вартість кредитного портфеля банку

Згідно статті 49 Закону України «Про банки та банківську діяльність» при формуванні кредитного портфелю банк зобов’язаний виконувати наступні зовнішні законодавчі умови:- кредитними банківськими операціями визнаються:

1) розміщення залучених коштів від свого імені, на власних умовах та на власний ризик;

2) організацію купівлі та продажу цінних паперів за дорученням клієнтів;

3) здійснення операцій на ринку цінних паперів від свого імені (включаючи андеррайтинг);

4) надання гарантій і поручительств та інших зобов'язань від третіх осіб, які передбачають їх виконання у грошовій формі;

5) придбання або відчуження права вимоги на виконання зобов'язань у грошовій формі за поставлені товари чи надані послуги, приймаючи на себе ризик виконання таких вимог та прийом платежів (факторинг);

6) лізинг;

- банк зобов'язаний мати підрозділ, функціями якого є надання кредитів та управління операціями, пов'язаними з кредитуванням;

- банкам забороняється прямо чи опосередковано надавати кредити для придбання власних цінних паперів. Використання цінних паперів власної емісії для забезпечення кредитів можливе з дозволу Національного банку України;

- банк зобов'язаний при наданні кредитів додержуватись основних принципів кредитування, у тому числі перевіряти кредитоспроможність позичальників та наявність забезпечення кредитів, додержуватись встановлених Національним банком України вимог щодо концентрації ризиків;

- банк не може надавати кредити під процент, ставка якого є нижчою від процентної ставки за кредитами, які бере сам банк, і процентної ставки, що виплачується ним по депозитах;

- банк має право видавати бланкові кредити за умов додержання економічних нормативів;

- надання безпроцентних кредитів забороняється, за винятком передбачених законом випадків;

- у разі несвоєчасного погашення кредиту або відсотків за його користування банк має право видавати наказ про примусову оплату боргового зобов'язання, якщо це передбачено угодою.

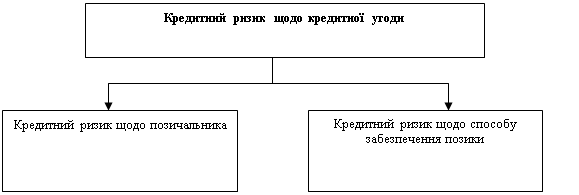

Кредитний ризик окремого кредиту в банку полягає в неповерненні кредиту позичальником зовсім, або неповерення в договірний строк, та несплаті позичальником плати за наданий кредит, або неповній сплаті плати за наданий кредит. Вартість кредиту повинна відповідати прогнозуємому (розрахунко-вому) рівню кредитного ризику повного чи часткового неповернення кредиту, або повної чи часткової несплати відсотків за користування кредитом. Рівень кредитного ризику зменшується банком превентивно за рахунок надання позичальником позабалансової застави, яка буде реалізована на користь банку у випадку неповернення кредиту та кредитних відсотків, та за рахунок створення за рахунок частки доходів банку балансового внутрішнього спеціального резерву в відсотках від „чистого кредитного ризику”, який становить різницю між сумою наданого кредиту і майбутніх відсотків та ймовірною ринковою сумою реалізації наданої застави.

Економічна вартість кредитного портфелю банку складається:

- з транзитної основної суми наданого кредиту, джерелом якого є залучені кредитні ресурси, які банк повинен повернути клієнту після повертання кредиту позичальником в банк;

- з витрат, які банк поніс для залучення кредитних ресурсів та створення резервів на кредитний ризик неповернення наданих кредитів;

- з транзитної суми відсотків доходу банку, які йому сплатить позичальник. Вони є джерелом сплати відсотків за користування кредитними ресурсами та джерелом власного доходу банку від передачі кредитних ресурсів позичальнику.

Транзитна вартість основної суми кредиту не є власністю банка, але він несе відповідальність за її збереження та своєчасне повернення клієнту, у якого ці кредитні ресурси залучені.

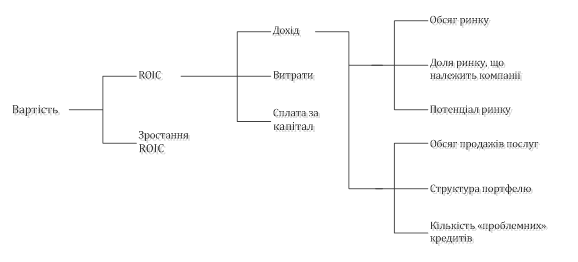

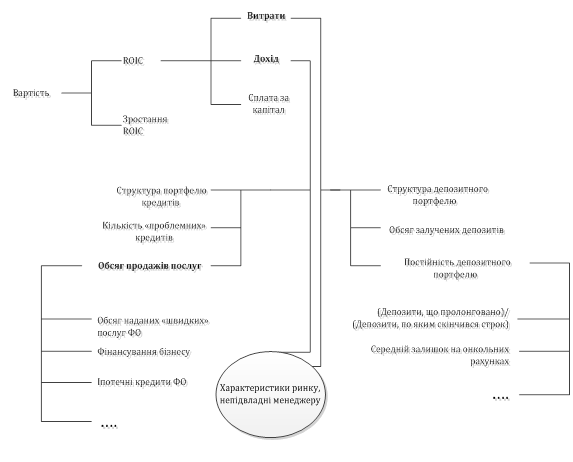

Відповідно, вартість кредитного портфелю банку характеризується як діалектична єдність 3-х видів показників – вартості витрат на створення та експлуатацію кредитного портфелю(коефіцієнт витратності), вартості очікуємих доходів кредитного портфелю(коефіцієнт доходності) та вартості очікуємого прибутку кредитного портфелю, як різниці між очікуємими доходами та понесеними витратами(коефіцієнт прибутковості):

1) Коефіцієнт витратності кредитного портфелю банкувизначається як, як вартість витрат банку на залучення ресурсів проведення кредитних операцій та витрат етапу організації видачі залучених ресурсів у вигляді кредиту, можна обрахувати як суму:

- зобов’язань банку за сумами залучених ресурсів та сумами майбутніх сплат за користання залученими ресурсами, а також витрат банку на обслуговування депозитних угод;

- витрат банку на виведення із робочих кредитних активів частки коштів обов’язкового страхового резервування залучених ресурсів, які розміщуються на кореспондентському чи спеціальному рахунку в Національному банку України;

- витрат банку на обслуговування кредитних угод (оплата утримання обслуговуючої інфраструктури кредитно-розрахункових, юридично-оціню-вальних підрозділів, підрозділів фінансової безпеки та інформатизації банку);

- витрат на утримання технологічної інфраструктури банку та ліній зв’язку на обслуговування депозитних та кредитних угод;

- витрат банку на обслуговування збереження застави (депозити чи цінні папери) чи контролю збереження позичальником заставного майна;

- витрат частини доходів банку на створення спеціальних внутрішніх резервів на кредитний ризик кредитного портфелю, що зменшує робочі активи банку, та відповідно потребує підвищення ставок розміщення активів банку для компенсації втрат від непрацюючих активів;

- витрат банку за позабалансовими комісійними операціями по наданню гарантій, поручительств, підтверджених акредитивів, акцептів та авалів, зобов’язань з кредитування;

- витрат банку на списання частки безнадійних до повернення кредитів та відсотків за користування їми за рахунок створеного спеціального резерву на кредитні ризики із зменшенням валюти балансу банку.

2) Коефіцієнт доходності кредитного портфелю банку, як суму прогнозів майбутніх грошових потоків від позичальників кредитів до банку, можна обрахувати як суму:

- періодичного повернення балансових сум наданих кредитів згідно з графіком кредитної угоди;

- періодичної майбутньої сплати кредитних відсотків за користування кредитом згідно схемі графіка кредитної угоди;

- разової та періодичної майбутньої сплати комісійних послуг банку при супроводі кредитної угоди;

- надходжень за позабалансовими комісійними операціями по наданню гарантій, поручительств, підтверджених акредитивів, акцептів та авалів, зобов’язань з кредитування;

- повернення в склад робочих кредитних активів сум створених спеціальних резервів на кредитний ризик кредитного портфелю при своєчасному та повному поверненні позичальником кредиту та сплаті відсотків за користування ним;

- надходження коштів від примусової реалізації наданої кредитної застави при повному чи частковому неповерненні кредиту, або повній чи частковій несплаті кредитних відсотків за користування кредитом;

3) Таким чином, коефіцієнт прибутковості кредитного портфеля банку для кредитів з нормальною кредитною історією залучення депозитних коштів та повернення їх клієнтам за рахунок повернення позичальниками наданих кредитів можна обрахувати як суму:

- доходів банку від різниці сум сплачених позичальниками кредитних відсотків за користування кредитами та сум сплачених банком депозитних відсотків за користування залученими депозитними коштами (строковими та до запитання);

- доходів банку від різниці сум отриманих банком комісійних доходів за обслуговування кредитних угод та сум витрачених банком комісійних витрат на обслуговування залучених депозитних коштів;

- доходів банку від різниці надходжень та витрат за позабалансовими комісійними операціями по наданню гарантій, поручительств, підтверджених акредитивів, акцептів та авалів, зобов’язань з кредитування;

- витрат банку на компенсацію тимчасового виведення із робочих кредитних активів частки коштів обов’язкового страхового резервування залучених ресурсів, які розміщуються на кореспондентському чи спеціальному рахунку в Національному банку України;

- витрат банку на компенсацію тимчасово витраченої частини доходів банку на створення спеціальних внутрішніх резервів на кредитний ризик кредитного портфелю, що зменшує робочі активи банку, та відповідно потребує підвищення ставок розміщення активів банку для компенсації втрат від непрацюючих активів.

- витрат банку на обслуговування кредитних угод (оплата утримання обслуговуючої інфраструктури кредитно-розрахункових, юридично-оціню-вальних підрозділів, підрозділів фінансової безпеки та інформатизації банку);

- витрат на утримання технологічної інфраструктури банку та ліній зв’язку на обслуговування депозитних та кредитних угод;

- витрат банку на обслуговування збереження застави (депозити чи цінні папери) чи контролю збереження позичальником заставного майна;

- витрат банку на сплату податку на прибуток банку – 25% від балансового прибутку з врахуванням витрат на створення резервів на кредитні ризики.

- витрат банку на списання частки безнадійних до повернення кредитів та відсотків за користування їми за рахунок створеного спеціального резерву на кредитні ризики із зменшенням валюти балансу банку.

Об’єктом вартісно-орієнтованого управління кредитним портфелем банку є коефіцієнт прибутковості портфелю банку, одним із основних параметрів активного регулювання якого є сума майбутніх платежів за користування кредитом, що встановлюються у вигляді кредитної ставки в % річних від суми експлуатуємого позичальником кредиту.

Основними факторами зовнішнього впливу на встановлюєму кредитну ставку за кредитом є:

- облікова ставка НБУ;

- ставка рефінансування банків в НБУ для підтримання ліквідності;

- рівень інфляції;

- рівень зовнішнього обов’язкового резервування залучених банківських ресурсів на кореспондентському чи спеціальному рахунку в НБУ;

- рівень зовнішнього резервування залучених депозитів фізичних осіб у Фонді гарантування вкладів;

- попит та пропозиція кредитів в банківській системі;

- рівень конкуренції на кредитному ринку;

- кредитні ставки банків конкурентів.

Основними факторами внутрішнього впливу на встановлюєму кредитну ставку за кредитом є:

а) за всіма кредитами:

- цінова політика банку;

- собівартість кредитних ресурсів;

- витрати на здійснення кредитного процесу в банку;

- норма прибутку від інших активних операцій;

б) за окремим кредитом:

- строк позички;

- розмір позички;

- якість та обсяги застави;

- зміст заходів, що кредитуються;

- характер взаємовідносин між банком і клієнтом.

Вплив цих факторів на рівень відсоткової плати за користування банківськими кредитами є взаємопов'язаним, тому важко визначити кількісне значення кожного з них, але враховувати їх у сукупності доцільно.

Базовою відсотковою ставкою за кредитами комерційних банків є облікова ставка Центрального банку, за якою останній здійснює рефінансування комерційних банків. Базова відсоткова ставка може бути або вищою, або нижчою від облікової ставки. Якщо комерційний банк має дешеві ресурси (порівняно з обліковою ставкою), він має право встановлювати відсотки за своїми кредитами нижчі від облікової ставки.

Облікова ставка центрального банку залежить від характеру його грошово-кредитної політики, відсоткових ставок на міжнародному ринку позикових капіталів, стану платіжного балансу країни й курсу національної валюти. Грошово-кредитна політика центрального банку може бути спрямована або на експансію, або на рестрикцію кредиту. Проводячи політику експансії, Центральний банк зменшує облікову ставку, а при політиці рестрикції — підвищує її. Якщо на міжнародному ринку позикових капіталів норма відсотка змінюється, то відповідно змінюється й облікова ставка Центрального банку.

Якщо у країні складається пасивний платіжний баланс і уряд не хоче допустити падіння курсу національної валюти нижче від певного рівня, то облікову ставку Центрального банку зазвичай підвищують з метою стимулювати залучення іноземного капіталу.

Рівень інфляції впливає як на облікову ставку Центрального банку, так і на ставки відсотка за кредитами комерційних банків. Незважаючи на те, що Центральний банк встановлює позитивну відсоткову ставку (тобто з урахуванням інфляції), комерційні банки також враховують інфляційний фактор. Річ у тім, що облікова ставка Центрального банку не змінюється часто, тому в періоди між її змінами і при інфляційній активності в комерційних банків виникає потреба враховувати ту інфляцію, яка не покрита обліковою ставкою.

Фактор терміну кредиту прямо пропорційно впливає на рівень відсоткової ставки за кредитами банку. Що триваліший термін користування, то дорожчий для позичальника кредит. Така залежність зумовлена двома причинами. По-перше, при тривалішому терміні кредити вищий ризик втрат від неповернення боргу і від знецінення коштів, переданих у позику у зв'язку з інфляцією, що неминуча в ринковій економіці. По-друге, вкладення коштів довготривалого характеру, як правило, забезпечують порівняно вищу віддачу.

Ціна сформованих банком ресурсів безпосередньо впливає на рівень відсоткової ставки за кредитами. Вона складається з депозитного відсотка й інших видів плати за куплені кредитні ресурси. Чим дорожче обходяться банку ресурси, тим за інших рівних умов вища норма кредитного процента.

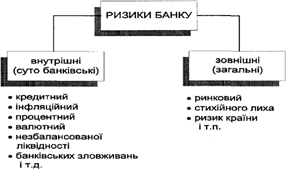

Ризик є невід'ємним атрибутом кредитування. Тут виникають кредитний і відсотковий ризики. Рівень цих ризиків залежить від виду кредити і від порядку сплати відсотків. Найризикованішими є незабезпечені (бланкові) кредити. Ступінь ризику забезпечених кредитів залежить від повноти та якості застави. Чим вищий ступінь кредитного ризику, тим більша вірогідність для банку зазнати втрат від неповернення позичальником основного боргу й несплати відсотків по ньому. Тому більш ризиковані кредити видають під вищий відсоток, аби компенсувати кредитору витрати від ризикового розміщення коштів.

Розмір кредити і рівень відсоткової ставки є обернено залежні. Зазвичай її рівень нижчий при більших позиках, оскільки відносні витрати, пов'язані з кредитною послугою, тут нижчі. Крім того, великі кредити надаються солідним клієнтам, які зазвичай менше схильні до ризику банкрутства. Але з такого правила можуть бути і винятки. Банк може не зменшувати відсоткової ставки за великими кредитами, коли за його розрахунками це може призвести до зростання ризику через погіршення структури кредитного портфеля внаслідок порушення правила диверсифікації активів.

Попит на кредити прямо впливає на рівень відсоткової ставки. Зростання попиту зумовлює підвищення відсоткової ставки за кредитами. Але в умовах конкуренції між кредитними установами й боротьби за розширення ринку послуг банки можуть не зважати на це ринкове правило. Вони не підвищують рівень відсоткових ставок у разі зростання попиту на кредит, керуючись тим, що нижчі відсоткові ставки за кредитами дадуть змогу залучити більшу кількість клієнтів і завоювати конкурентні переваги.

Що вища якість застави, то нижчий рівень відсоткової ставки за кредитами. Що вона вища, то за інших однакових умов нижче може бути відсоткова ставка за позикою. Це пов'язано з тим, що якісніша застава зменшує ризик втрат у разі примусового погашення кредити за рахунок її реалізації.

На рівень відсоткової ставки впливає зміст заходів, що кредитуються. Так, кредити, що опосередковують витрати, висока рентабельність яких є наслідком спекулятивних дій позичальника, коштують звичайно дорожче, ніж ті, які забезпечують ефект, пов'язаний з виробництвом продукції, особливо сільського господарства.

Витрати на оформлення кредити й контроль прямо впливають на рівень кредитного відсотка. Що ці витрати більші, то за інших однакових умов вища норма відсотка за позикою. Іноді витрати, пов'язані з кредитним процесом, не включаються у відсоткову ставку, а компенсуються стягненням з позичальника комісійних платежів.

Ставка банку-конкурента враховується при встановленні рівня позиково-го відсотка залежно від характеру відсоткової політики, яку проводить цей банк. Прагнення додаткового прибутку спонукає встановлювати вищі відсотки порівняно з іншими кредиторами. Якщо здійснювати політику розширення ринку кредитних послуг, позиковий відсоток встановлюють на нижчому рівні, ніж у конкурентів.

Норма прибутку від інших активних операцій банку є одним із орієнтирів при встановленні норми кредитного відсотка. Якщо, наприклад, інвестиційні операції забезпечують банку порівняно вищий прибуток (на одиницю вкладеного капіталу), ніж позикові, то він має переглянути свою відсоткову політику в бік підвищення рівня кредитного відсотка.

При врахуванні означених факторів треба не забувати про підсумковий результат, який полягає в тому, що визначена у кредитній угоді відсоткова ставка має бути джерелом отримання прибутку від позикових операцій.

Похожие работы

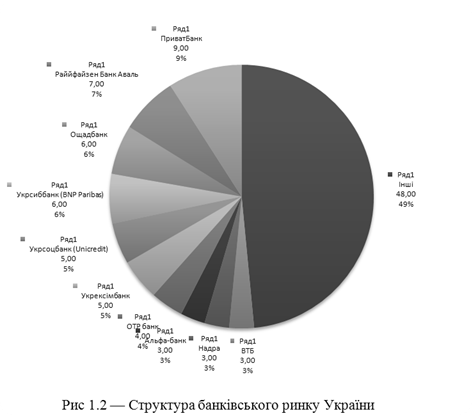

... є функцією від мети, яку вона обрала із самого початку), з’являться не одразу. Орієнтовний період адоптацій компанії – 2-3 роки, тобто середньостроковий часовий інтервал. 2.2 Стратегічне управління вартістю ПАТ «Райффайзен Банк Аваль» та приклад проведення оцінки банку Спрямованість рішень та дій менеджменту групи Райффайзен Інтернаціональ до максимізації вартості, що формує дохід акціонерів, ...

... серію фінансових крахів кредитних установ, діяльність яких тісно пов’язана з численними операціями на міжбанківському ринку. Тому до ефективного управління ліквідністю комерційного банку слід ставитись Як до фундаментальної основи фінансового менеджменту в будь-якій кредитній установі. [9] В Україні ця проблема набуває особливої гостроти через загальний спад виробництва, платіжну кризу та незадов ...

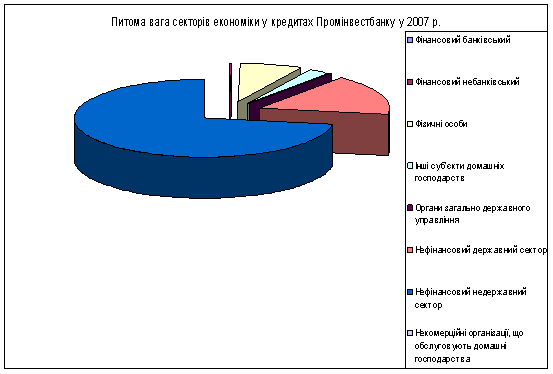

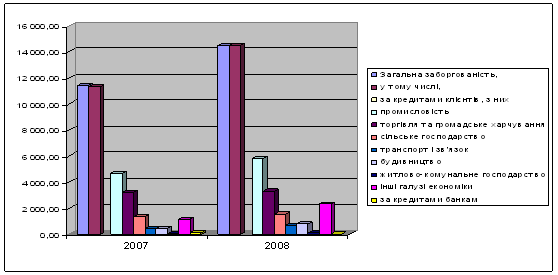

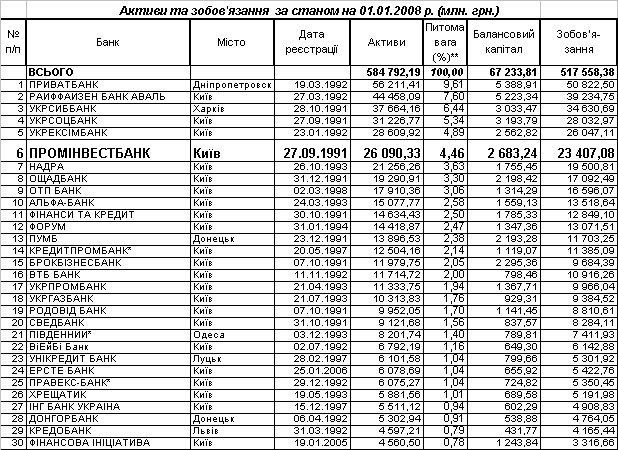

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... ї бази АТЗТ «Акціонерний Комерційний Промінвестбанк» за 2004–2007 роки 2.1 Економічна характеристика діяльності АТЗТ «АК Промінвестбанк» за 2004–2007 роки Український акціонерний комерційний промислово-інвестиційний банк (Промінвестбанк України) створено 26 серпня 1992 року в результаті роздержавлення та приватизації республіканської інфраструктури Промстройбанку СРСР в Україні. У процесі акці ...

0 комментариев