Навигация

Возможные пути решения проблем

3.2 Возможные пути решения проблем

С учетом всех вышеперечисленных проблем, решения стандартных ситуаций должны разрабатываться с учетом условий работы российских банков. В силу этих условий, очевидно, что критерии эффективного управления банков Российской Федерации являются особенными, более того исключительными. Рассмотрим их более подробно:

1) Первостепенное значение для всех банков России имеет ликвидность (особенно остро эта проблема проявила себя в 1998 и 2008 годах, вылившись в кризис финансовой системы РФ, «кризис ликвидности», – как говорили о нем в 1998 году).

Главной стратегической целью коммерческого банка является достижение прибыльной работы банка при одновременном обеспечении его ликвидности. Исходя из системы управления ликвидностью и рентабельностью, возможными вариантами являются:

- работать на фиксированную рентабельность и максимальную ликвидность;

- зафиксировать уровень ликвидности и «лезть из кожи вон» ради максимальной рентабельности.

В условиях российской действительности правильнее – «задание определенного уровня ликвидности и стремление к максимальной рентабельности при заданных параметрах надежности работы на рынке». Обеспечение дополнительной ликвидности также немаловажный аспект, осуществляющийся за счет страховых механизмов.

2) Успешным отечественным банкам следует повышать эффективность своей работы за счет:

- расширения клиентской базы (индивидуальный подход ко всем клиентам, независимо от суммы вклада: хотя это и требует кропотливой работы – «цель оправдывает средства»);

- увеличения ассортимента услуг (например: услуг, связанных с программами по выпуску пластиковых карт, консультационными услугами предприятиям по управлению финансовыми потоками и др.);

3) Работа на международных рынках – непременное условие эффективной деятельности кредитных учреждений. В силу специфики ситуации на российском рынке:

- стоимость займов меняется в соответствии с общей экономической ситуацией;

- премия уменьшается по мере «нарабатывания» банком кредитной истории.

4) Разработка долгосрочных стратегий развития отечественным банкам не свойственно, однако, это очень перспективное направление совершенствования для успешных банков.

Данный критерий выделяется, в силу необходимости изменения тактики «наращивания активов», ибо возникла проблема отсутствия роста капитализации этих активов. Обеспечение роста капитализации бизнеса в долговременной перспективе может осуществляться за счет формирования устойчивых конкурентных преимуществ, которые в большинстве случаев принадлежат крупным корпорациям, контролирующим значительную часть рынка. Однако успешные банки вынуждены прекратить щедрое финансирование «своих» предприятий, поскольку это отрицательно влияет на сбалансированность инвестиционного портфеля, где собраны в основном долгосрочные и, незначительные по объему, краткосрочные активы. Именно поэтому в данной ситуации главная задача банка, управляющего промышленными активами, – «формирование философии управления не на антикризисной, а на постоянной основе, и выработка единой для всей банковской группы структуры, информационных потоков, позволяющих банку осуществлять «полный контроль» за деятельностью предприятия без оперативного вмешательства».

5) Формирование имиджа банка. Здесь необходимо выделить такие основные качественные составляющие, которые жизненно необходимы не только для успешной жизнедеятельности, но для эффективного функционирования любого успешного банка (в рамках стратегии «укрепления позиций и расширения сферы деятельности»):

- солидные учредители;

- надежные партнеры;

- новые банковские технологии;

- высококвалифицированный персонал.

6) Современная система управления, осуществляющая оперативное информационное обеспечение менеджмента, используется для реализации всех вышеперечисленных задач.

Организация работы успешного банка требует четкой и слаженной системы управления. Повышенные требования к ней вызваны:

- высокой динамикой изменения законодательных актов;

- частой сменой приоритетов в формировании рынка банковских услуг;

- высокой динамикой развития банковских технологий.

Под «системой управления банком» понимается совокупность организационной структуры банка и его подразделений с:

- четко сформулированными задачами для каждого подразделения и сотрудника;

- общими целями, задачами и регламентируемыми потоками информации, обращающимися внутри банка и поступающими извне;

- фиксированными технологиями обработки этой информации.

Современные «системы управления» создаются не столько путем разработки организационной структуры, сколько путем формирования информационно-управляющих потоков по сбору, обработке, сжатию и представлению информации для каждого структурного подразделения с соблюдением ряда принципов:

- использовать методы распознавания будущих ситуаций;

- управлять будущим (причем, желательно использовать активную маркетинговую стратегию: «создай потребность, а затем наилучшим образом удовлетвори ее!»);

- поддерживать автономность подразделений, которые могут самоопределяться, но в рамках единственного правила: оставаться частью данной организации;

- определять способ измерения эффективности функционирования каждой структурной единицы, который учитывал бы динамику роста производительности подразделения в определенном временном интервале и эффективность использования его скрытых ресурсов;

- формировать цели для каждого подразделения, оценивать их реальность, применять принцип обратной связи;

- формировать информационно-управляющие потоки жизнеспособной системы многомерными, состоящими из горизонтальных и вертикальных связей и имеющих иерархическую структуру с несколькими вертикальными управляющими каналами на каждом иерархическом уровне.

Рассмотрим проблему доступности банковских услуг более подробно. Банки открывают отделения и конкурируют друг с другом там, где много людей и много денег, – как правило, в городах-миллионниках. Жители же небольших городов, и особенно села, составляющие большинство населения страны, далеко не всегда имеют возможность внести вклад или запросить кредит, не говоря уже о том, чтобы арендовать сейфовую ячейку или получить пластиковую карту. Достаточно сравнить несколько цифр. В США действует около 10 тыс. коммерческих банков с общим количеством филиалов свыше 80 тысяч. В России по сравнению с США – банков меньше практически в 8 раз, а филиалов – почти в 25 раз. В пятнадцати странах – «старых» членах ЕС – количество банков на 100 тыс. человек составляет 1,6, в России – 1,16, а число банковских филиалов на 100 тыс. человек – 46, тогда как в России оно едва превышает 2. При этом по данным ЦБ РФ почти половина действующих банков находятся в Московском регионе. Понятно, что в таких условиях избытка банковских услуг в стране не наблюдается и наблюдаться не может. Глядя на такие показатели, складывается впечатление, что по степени доступности банковских услуг мы не просто отстаем от Америки и стран ЕС, а отстали от них навсегда.

Однако все не так печально как кажется на первый взгляд. Есть как минимум два способа возможного решения данной проблемы. Первый и самый очевидный путь – открытие новых банковских филиалов во всех регионах страны. Однако на сегодняшний день ситуация складывается так, что количество отделений банков в стране сокращается. Независимо от формы собственности банки являются структурами, нацеленными на получение прибыли, и им невыгодно работать в экономически депрессивных регионах. Невыгодно не в последнюю очередь и потому, что при более низких оборотах к банковским отделениям в этих регионах предъявляются те же высокие требования по оснащенности и обеспечению безопасности, что и, например, в столице. А вторым способом решения рассматриваемой проблемы может стать возможность сделать банковские услуги доступными населению, предоставляя их в точках продаж различных сетевых структур. Особого внимания в этой связи заслуживают отделения ФГУП «Почта России».

Почта располагает более чем 40 тыс. отделений по стране, и по охвату и плотности сети с ней не сравнится никто. Конечно, как и у банков, у нее есть проблемы с рентабельностью удаленных подразделений. Однако, в отличие от коммерческих банков, Почта выполняет государственные функции и не может закрывать свои отделения, если они не приносят прибыли. Решая эту проблему, почта сама сейчас активно развивает коммерческие направления деятельности, и предоставление банковских услуг – одно из них.

Разумеется, на этом пути есть трудности, связанные, например, с технической оснащенностью, с уровнем подготовки персонала. Есть и препятствия правового характера, а именно правовая неопределенность вокруг оказания почтово-банковских услуг. Эта деятельность сейчас не регламентирована, а действующее законодательство применительно к этой тематике может быть интерпретировано по-разному. С клиентом общаются почтовые служащие в почтовых же отделениях, что сразу приводит к вопросу, исполняется ли требование закона «О противодействии легализации доходов, полученных преступным путем» о «личном присутствии лица, открывающего счет». К сожалению, некоторые толкуют его как «присутствие в помещении банка». На наш взгляд, очевидно, что законодатель имел в виду иное. В законе четко сказано, что требование об идентификации клиентов распространяется на почту в той же мере, что и на банки. И мы более чем уверен, что почта, издавна занимающаяся операциями с деньгами и являющаяся государственным предприятием с очень жестко выстроенной системой контроля, успешно справляется с идентификацией клиента как технологически, так и юридически.

Также вероятным решением проблемы доступности банковских услуг может стать позаимствованная у Запада система развития почта-банков – гибридов почты и банка, в которых банковская составляющая зачастую имеет больший вес, чем почтовая, и доля которых в банковских системах стран Запада огромна.

Важным условием повышения эффективности управления финансовыми, интеллектуальными, материальными, информационными и другими ресурсами для достижения целей устойчивого развития в условиях нестабильности является внедрение информационно-аналитических технологий.

Совершенствование управления не представляется возможным без создания и внедрения в реальную практику новых по качеству организационно-технологических систем информационно-аналитической направленности.

В настоящее время ученые многих стран продолжают работать над созданием автоматизированных систем управления процессами так называемого «адаптивного» типа, которые позволяют существенно повысить эффективность управления, в том числе финансовыми, экономическими, гуманитарными процессами независимо от их масштабов и уровней.

Это информационно-аналитические системы, построенные на основе имитационного, структурно-динамического моделирования, представляют собой интеллектуальные системы нового поколения, так называемого «надстроечного» типа и благодаря своим высоким аналитическим способностям должны получить широкое развитие.

Шагом в будущее по направлению к повышению эффективности банковской деятельности является внедрение методов, средств и организационно-технологических структур аналитической деятельности. Потребности выходят на более высокий уровень и на первое место выдвигаются и становятся востребованными не просто информационные, а более интеллектуальные – аналитические технологии, позволяющие повышать эффективность управления.

Созданы такие механизмы создания внутренних банковских специализированных информационно-аналитических центров, в задачи которых входит не автоматизация и информатизация процессов, а сам процесс подготовки информации для обоснования управленческих решений. В банке создается информационно-аналитическая система с единым центром, в котором сосредоточиваются системные технологии работы с управленческой информацией, позволяющие минимальными силами и средствами обрабатывать и анализировать большие объемы данных и получать общие и детальные характеристики процессов в реальном масштабе времени.

Характерными отличиями этих технологий от технологий предшествующего уровня являются:

- осуществление системной обработки управленческой информации методами моделирования и оперативного отображения реальной обстановки и состояния деловых процессов;

- обеспечение возможности проигрывать и производить мониторинг текущих процессов, а также последствий принимаемых решений, контролировать исполнение решений и достижение результатов, исключать субъективизм и неоднозначность в понимании информации руководителями и специалистами.

Для организации работы банковской информационно-аналитической системы на первом этапе предусматривается создание трех главных направлений:

- информационного, которое осуществляет подбор, сбор и первичную обработку информации, анализ ее достоверности, полноты и своевременности; производит контроль и ввод информации в автоматизированную систему моделирования банковских процессов для решения поставленных задач.

- аналитического, которое проводит вторичную обработку информации, выполняет проектирование и моделирование деловых процессов, на основе полученных данных готовит управленческие и аналитические отчеты, экспертные заключения, выводы и предложения для решения поставленных задач.

- оперативное, которое реализует оперативную подготовку информации для доклада руководителям, осуществляет распределение, координацию и взаимодействие потоков управленческой информации и доводит ее до потребителей для принятия решений поставленных задач.

Основными аналитическими продуктами работы центра являются:

- управляющие механизмы, позволяющие банку: вскрывать сильные и слабые стороны в различных областях деятельности; управлять рисками и устранять диспропорции в ресурсах, тарифах, ценах и задолженностях; адекватно реагировать на изменения правовых и других регулирующих документов;

- обоснования по управлению банковскими позициями: ликвидности, процентного риска, хеджирования и др.

- улучшение качества обслуживания клиентов на основе информационно-справочного материала, получаемого в режиме реального времени (является уникальным продуктом центра).

Выполнение своего рода «программы повышения эффективности управления» приведет к созданию в банках методов и инструментов системной аналитической работы и новой по качеству информационно-аналитической системы. Возрастет точность и скорость достижения целей и повысится эффективность управления по всему спектру менеджмента: финансовому, товарному, материальному, коммерческому, инвестиционному, производственному, правовому, информационному и др. И самое главное – банки начнут устойчиво развиваться.

Использование новых инструментальных средств моделирования банковских процессов сократит неблагоприятные последствия влияния внешней среды (такие как, например, потери от неплатежей), повысит прибыльность, рентабельность, производительность труда, усилит инвестиционную привлекательность, устойчивость, стабильность, позволит решать многие, ранее недоступные проблемы.

Одним из способов совершенствования оказания банковских услуг может стать внедрение системы обработки жалоб. Современные исследования доказывают, что из получения жалоб можно извлечь немалую выгоду. Ведущие банки Запада уделяют большое внимание созданию эффективной системы обработки жалоб (СОЖ) как одному из основоположных факторов успешного бизнеса. СОЖ стала неотъемлемой частью маркетинга организаций большинства зарубежных стран и частью их стратегического планирования. В сфере услуг банки вторыми после авиакомпаний обратились к маркетингу и стали активно его использовать. Это было вызвано обострением конкурентной борьбы за клиентов, обусловленной развитием финансового рынка.

В результате усиления конкуренции и увеличения требований клиентов к банковским услугам все большее число банков обращается к системе рассмотрения жалоб, чтобы адаптироваться к изменениям внешней среды и обеспечить успех в конкурентной борьбе.

Специфика маркетинга в банковской сфере определяется тем, что банк реализует на рынке нематериальные услуги. По сути, банковский продукт – это комплекс услуг банка по активным и пассивным операциям. Перечень базовых услуг всех банков примерно одинаков, поэтому большое значение для привлечения клиентов, формирования устойчивых связей с клиентами имеют дополнительные услуги, дифференцирующие данный банк, делающие его более привлекательным в глазах потенциальных и актуальных клиентов, в сравнении с конкурирующими банками. Ассортимент дополнительных услуг формируется по мере развития банка за счет введения модифицированных или замены существующих услуг. Причем именно здесь велика роль службы СОЖ, которая на основе анализа причин недовольства клиентов (во взаимодействии с другими системами сбора информации о целевом рынке), должна давать рекомендации о развитии новых услуг, а также оценивать их целесообразность с точки зрения клиентов.

В настоящее время конкуренция на рынке банковских услуг в основном осуществляется за счет ценовой политики, а также расширения перечня дополнительных услуг. Предоставление услуг гораздо более высокого качества, чем у конкурентов – один из основных способов выделиться из себе подобных, а также получить преимущество, которое повлечет за собой увеличение прибыли и расширение клиентуры.

Целевая задача СОЖ как раз и состоит в том, чтобы сузить “разрыв в качестве” между полученным и ожидаемым потребителем обслуживанием. Улучшение качества обслуживания клиентов банка приводит к трем основным результатам:

- увеличение лояльности существующих клиентов, снижение уровня потери клиентов – клиенты остаются с банком дольше;

- увеличение “доли кошелька” клиента в данном банке – клиент тратит больше;

- привлечение новых клиентов – благодаря устным рекомендациям, которые обеспечивают удовлетворенные клиенты.

В конечном счете, эти результаты означают достижение главного результата – увеличения прибыли банка в долгосрочной перспективе.

В качестве вывода следует сказать, что в интересах развития рынка банковских услуг необходимо создать более благоприятные условия для консолидации, слияния и присоединения кредитных организаций. В этих целях предстоит предпринять следующие шаги:

- принять законодательные и нормативные правовые акты, обеспечивающие существенное ускорение и удешевление процедуры реорганизации кредитных организаций путем слияния и присоединения;

- предусмотреть в законодательстве положения, устанавливающие, что право требования досрочного исполнения денежных обязательств имеют только кредиторы – физические лица, если обязательства перед ними возникли до даты объявления кредитными организациями о реорганизации. Требования о досрочном исполнении обязательств, кредитными организациями перед кредиторами – юридическими лицами подлежат удовлетворению, если условия договора кредитору – юридическому лицу предоставлено указанное право.

Такой порядок позволит обеспечить условия для сохранения присоединяющей или созданной в результате слияния или преобразования кредитной организацией ликвидности и платежеспособности.

Похожие работы

... картам, системы "банк-клиент"), повышает качество и быстроту обслуживания, способствует снижению затрат и операционных расходов. 2. Спектр банковских услуг коммерческого банка 2.1 Активные и пассивные операции коммерческого банка В коммерческих банках продукция представляет два основных раздела: услуги по пассивным и по активным операциям. Следовательно, банковский маркетинг является ...

... и прочие. Таким образом, банковской услугой является одна или несколько операций банка, удовлетворяющих определенную потребность клиента. Кроме того, услуги коммерческих банков можно определить как проведение банковских операций по поручению клиента в пользу последнего за определенную плату. К основным характеристикам банковской услуги относятся: · нематериальная сущность услуг; ...

... фондами, которые создаются для реализации дополнительных пенсионных услуг населению помимо пенсий, выплачиваемых из государственного пенсионного фонда. Такие фонды также будут использовать услуги трастовых отделов коммерческих банков, доверяя последним свои средства в управление. Поскольку фонды обладают долгосрочными резервами, то они будут вкладывать их в ценные бумаги. Банки могут выполнять ...

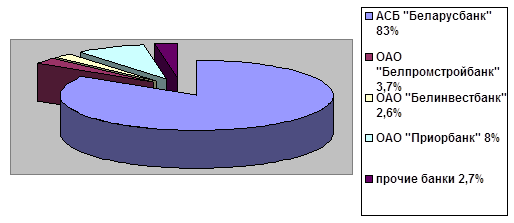

... и удержания клиентов, но и создания интереса в использовании пластиковых карточек при платежах является реализация банками Республики Беларусь «программ лояльности» на основе co-brand-карточек. При получении данной карточки физическое лицо имеет возможность воспользоваться различными дополнительными услугами, а также скидками, благодаря которым можно сэкономить деньги. Банк-эмитент co-brand- ...

0 комментариев