Навигация

Алгоритм анализа рисков инвестиционного проекта

2. Алгоритм анализа рисков инвестиционного проекта

(в общем виде)

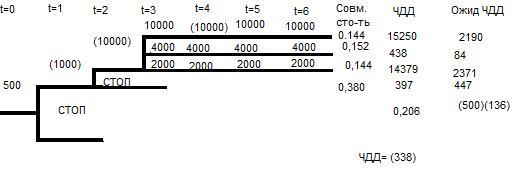

1) установить взаимосвязи между исходными и выходными показателями в виде математического уравнения или неравенства, т.е. построить математическую модель исследуемого экономического процесса (финансовой операции);

2) задать диапазон возможных изменений исследуемых переменных модели;

3) провести автоматизацию решения задачи;

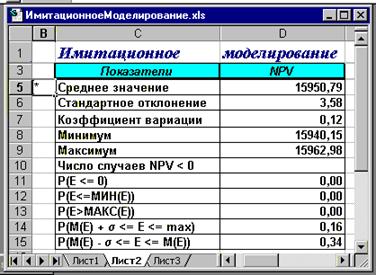

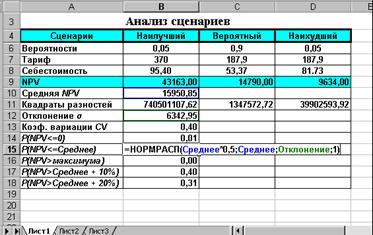

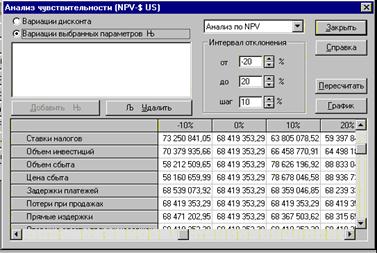

4) рассчитать основные характеристики распределений исходных и выходных показателей;

5) провести анализ полученных результатов и принять решение.

3. Определение математической модели

Согласно алгоритму первый этап анализа состоит в определении зависимости результирующего показателя (NPV - чистая современная стоимость) от исходных показателей (Q,P,V). В данном примере подобная зависимость может быть задана следующим образом:

![]() , где(3.1)

, где(3.1)

NCFt – величина чистого потока платежей в периоде t

r – норма дисконта,

n – срок проекта,

S – остаточная стоимость,

Iо – начальные инвестиции.

В целях упрощения будем полагать, что поток платежей имеет вид аннуитета. Тогда величина потока платежей NCFt для любого периода t одинакова и может быть определена из соотношения:

![]() , где(3.2)

, где(3.2)

Q – объем выпуска,

P – цена,

V – переменные затраты,

F – постоянные затраты,

A – амортизация,

T – налог на прибыль,

Необходимо рассчитать также и такие величины:

● Индекс рентабельности проекта

![]() (3.3)

(3.3)

● Математическое ожидание

![]() , где(3.4)

, где(3.4)

Xk – все или возможные значения,

pk – значение вероятности.

● Дисперсия

![]() (3.5)

(3.5)

● Среднеквадратичное отклонение

![]() (3.6)

(3.6)

●Коэффициент вариации

![]() (3.7)

(3.7)

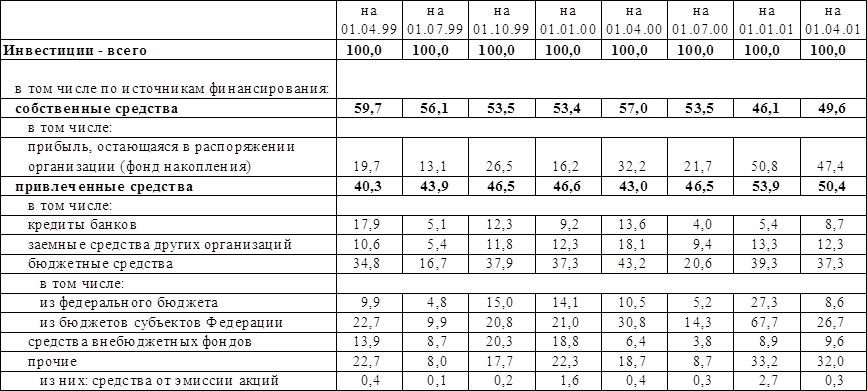

Диапазон возможных изменений исходных показателей определен в таблице 3.1.

Табл. 3.1 Диапазон возможных изменений

| Показатели | Диапазон изменений |

| Объем выпуска, Q | 18000 – 36000 |

| Цена продукции, P | 46 – 84 |

| Переменные затраты, V | 100 – 140 |

| Постоянные затраты, F | 5000 |

| Амортизация, А | 2000 |

| Налог на прибыль, Т | 35% |

| Норма дисконта, r | 7% - 16% |

| Срок проекта, n | 4 |

| Остаточная стоимость, Sn | 6900 |

| Начальные инвестиции, Io | 22000 |

Похожие работы

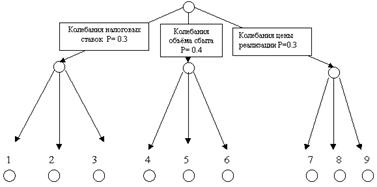

... , планируемого, прогнозируемого); б) произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет. 2.1. Качественный анализ рисков. Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т. е. процесс ...

... и имитационного моделирования, которые могут быть дополнены или интегрированы в другие методики. В частности, для количественной оценки риска инвестиционного проекта предлагается использовать следующие алгоритмы: Алгоритм имитационного моделирования (инструмент “РИСК-АНАЛИЗ”): 1.Определяются ключевые факторы ИП. Для этого предлагается применять анализ чувствительности по всем факторам (цена ...

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

0 комментариев