Навигация

Процесс движения капитала в международном масштабе

2.3 Процесс движения капитала в международном масштабе

Вывоз и ввоз капитала осуществляется всеми странами, хотя и в разных масштабах. Капитал вывозится, ввозится и функционирует за рубежом в частной и государственной, денежной и товарной, краткосрочной и долгосрочной, ссудной и предпринимательской формах.

Международное движение капитала осуществляется посредством его экспорта и импорта непосредственно между странами, через международные финансовые рынки или международные кредитно-финансовые организации.

Капитал - это важнейший фактор производства; запас средств, необходимых для создания материальных и нематериальных благ; стоимость, приносящая доход в виде процента, дивиденда, прибыли.

Экспортерами и импортерами капитала выступают государственные и частные структуры, в том числе центральные и местные органы власти, другие государственные организации; частные фирмы, банки, международные и региональные организации, физические лица.

Привлечение иностранного частного капитала является важнейшим направлением экономической политики Российской Федерации.

Главными причинами, вызывающими и стимулирующими международную миграцию капиталов, являются:

o неравномерность развития национальных экономик: капитал уходит из стагнирующих экономик и притягивается в стабильные экономики с высокими темпами роста и более высокой нормой прибыли.

o неуравновешенность текущих платежных балансов вызывает движение капитала из стран с активным сальдо в страны с дефицитным сальдо по текущим расчетам;

o миграция капиталов между странами стимулируется либерализацией национальных рынков капитала, т.е. снятием ограничений на приток, функционирование и вывоз иностранных инвестиций;

o развитие и расширение международнго кредита, валютных и фондовых рынков способствует масштабному увеличению международного перемещения капиталов;

o международная миграция капиталов тесно связана с активизацией деятельности транснациональных корпораций и банков; с включением в финансовую деятельность небанковских и нефинансовых организаций; с увеличением числа и ресурсов институциональных и индивидуальных инвесторов;

o экономическая политика стран, привлекающих иностранный капитал, создавая ему благоприятные условия для осуществления внутренних инвестиций, для обслуживания внешних и внутренних долгов государства.

Участие России в международном движении капитала заметно, однако весьма специфично.

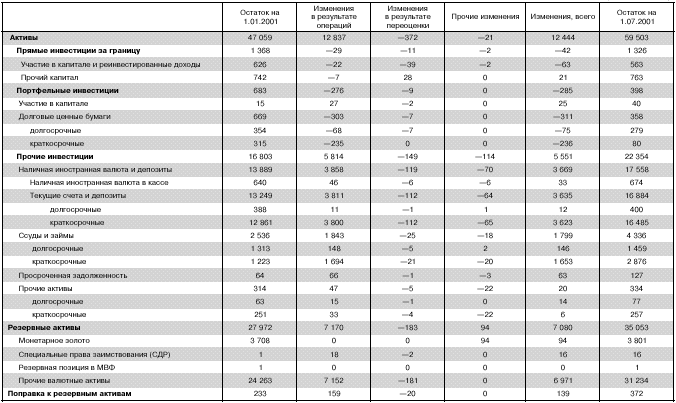

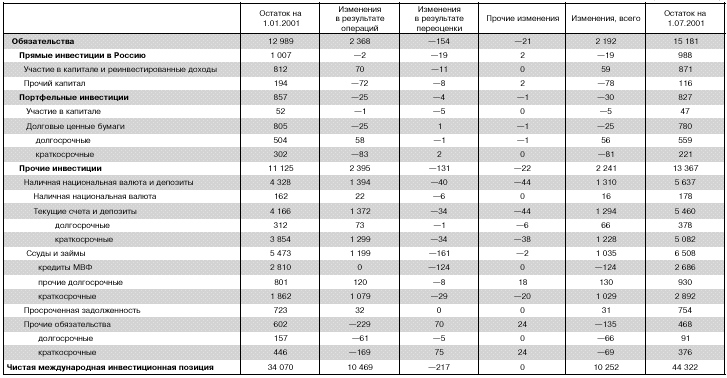

Россия особенно заинтересована в притоке прямых инвестиций (приложение, таблица 2.1), так как они не увеличивают внешний долг (а напротив, способствуют получению средств для его погашения); обеспечивают эффективную интеграцию национальной экономики в мировую благодаря производственной и научно-технической кооперации; служат источником капиталовложений, причем в форме современных средств производства; приобщают отечественных предпринимателей к передовому хозяйственному опыту. Приток иностранных инвестиций жизненно важен и для достижения среднесрочных целей - выхода из современного общественно-экономического кризиса, преодоление спада производства и ухудшения качества жизни россиян.

Потенциально Россия может быть одной из ведущих стран с переходной экономикой по объему приложения прямых инвестиций. Этому способствует ее большой внутренний рынок, сравнительно квалифицированная и одновременно дешевая рабочая сила, значительный научно-технический потенциал, огромные природные ресурсы и наличие инфраструктуры, хотя и не слишком развитой. Однако социально-политическая ситуация в стране нестабильна. Хозяйственные законы противоречивы, часто подвергаются изменениям. Высока криминализация и бюрократизация экономики. Нет ясности с правами собственности (на приватизированные объекты, землю), высока вероятность сильных изменений в экономической политике в целом. Экономика страны находится в состоянии длительного кризиса, сохраняется высокая инфляция, уровень налогов и инвестиционных льгот явно не способствует предпринимательской деятельности.

Все эти причины воздействуют на инвестиционный климат в нашей стране, который оценивается как не очень благоприятный.

Россия не только ввозит, но и вывозит капитал (приложение, таблица 2.2), в основном в рамках его бегства. Легальное бегство капитала происходит преимущественно в виде роста зарубежных активов российских коммерческих банков, покупки иностранных ценных бумаг и притока иностранной наличной валюты в Россию для ее продажи желающим. Нелегальное бегство капитала складывается из непереведенной из-за рубежа экспортной выручки и предоплаты непоступившего импорта, контрабандного экспорта, а также из формально упущенной выгоды по бартерным операциям. Ежегодный вывоз капитала из России составляет несколько десятков миллиардов долларов, значительно превосходя ввоз капитала в страну.

Привлечение в широких масштабах национальных и иностранных инвестиций в российскую экономику преследует долговременные стратегические цели создания в России цивилизованного, социально ориентированного общества, характеризующегося высоким качеством жизни населения, в основе которого лежит смешанная экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала. А иностранный капитал может привнести в Россию достижения научно-технического прогресса и передовой управленческий опыт. Поэтому включение России в мировое хозяйство и привлечение иностранного капитала - необходимое условие построения в стране современного гражданского общества. Привлечение иностранного капитала в материальное производство гораздо выгоднее, чем получение кредитов для покупки необходимых товаров, которые по-прежнему растрачиваются бессистемно и только умножают государственные долги.

Поэтому перед нашим государством стоит сложная и достаточно деликатная задача: привлечь в страну иностранный капитал, не лишая его собственных стимулов и направляя его мерами экономического регулирования на достижение общественных целей.

Таким образом, нужно стремиться создать благоприятный инвестиционный климат не только для иностранных инвесторов, но и для своих собственных. И речь не о том, чтобы найти им средства на осуществление инвестиций. Российскому частному капиталу также нужны гарантии от принудительных изъятий и произвола властей, система страхования от некоммерческих рисков, а также стабильные условия работы при осуществлении долгосрочных капиталовложений.

3. Исследование инвестиций в РФ 3.1 Динамика инвестиций в РФ

Проанализируем динамику инвестиций в основной капитал и объем инвестиций, поступивших от иностранных инвесторов в течении 2002-2009 годов, рассмотрев таблицы 3.1 и 3.2.

Таблица 3. 1 – Инвестиции в основной капитал[11]

| 2002 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

| Инвестиции в основной капитал (в фактически действовавших ценах), млрд. руб. | 1165,2 | 1762,4 | 2186,4 | 2865,0 | 3611,1 | 4730,0 | 6626,8 |

Таблица 3. 2 – Объём инвестиций, поступивших от иностранных инвесторов12

| 2002 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

| Объём иностранных инвестиций, млн.дол. | 10,8 | 39.8 | 42.9 | 57,1 | 53,7 | 55,1 | 120,9 |

В 2002 году получила развитие сложившаяся во второй половине 1999 года тенденция к активизации инвестиционной деятельности, что в значительной степени связано с улучшением макроэкономической ситуации. Объем инвестиций в основной капитал за счет всех источников финансирования, за 2002 год, по оценке, составил 1165,2 млрд. руб. Основная работа в сфере привлечения иностранных инвестиций была направлена на восстановление доверия иностранных инвесторов к России, создание благоприятного инвестиционного климата. В 2002 году, по оценке Минэкономразвития, объем иностранных инвестиций составил 10,8 – 10,9 млрд. долл., в том числе прямые инвестиции 4,2 - 4,5 млрд. долл.

В 2004 году объем инвестиций в основной капитал за счет всех источников финансирования составил 1762,4 млрд. руб. По состоянию на конец года, накопленный иностранный капитал в экономике России составил 39,8 млрд. долл. США, что на 15,6% больше по сравнению с соответствующим периодом предыдущего года. Наибольший удельный вес в накопленном иностранном капитале приходился на прямые инвестиции – 51,6%.

В этом году продолжалась работа по совершенствованию правовой базы, регулирующей инвестиционную деятельность.

5 декабря 2004 года инвестиционная привлекательность по оценке международного рейтингового агентства Standard & Poor's по долгосрочному рейтингу в иностранной валюте поднялась с ВВ – до ВВ, по долгосрочному рейтингу в национальной валюте – с ВВ – до ВВ +. Инвестиционный рейтинг оказывает положительное влияние на увеличение инвестиций. При присвоении инвестиционного рейтинга у государства появится возможность более дешевого заимствования средств, прежде всего - на зарубежных рынках. Получение инвестиционного рейтинга повлечет за собой повышение рейтинга российских хозяйственных субъектов.

Россия впервые после 1998 г. вошла в состав 25 стран наиболее привлекательных для иностранных инвестиций. Такой уровень индекса доверия Россия обеспечила стабильным ростом ВВП, способностью выполнять свои долговые обязательства и вкладывать инвестиции в экономику зарубежных стран.

Инвестиционная ситуация в 2005 г. показывает преодоление в текущем году инвестиционной паузы характерной для предыдущих лет. В 2005 году объем инвестиций в основной капитал за счет всех источников финансирования составил 2186,4 млрд. руб. Темпы роста инвестиций за январь 2005 г. к январю 2004 г. оказались самыми высокими помесячными темпами за последние 12 месяцев.

Основными факторами, способствующими активизации инвестиционной активности, являлись:

· повышение темпов роста производства продукции и услуг базовых отраслей экономики и, прежде всего, повышение темпов роста промышленного производства;

· увеличение инвестиционных ресурсов населения за счет роста реальных располагаемых денежных доходов;

· расширение инвестиционных возможностей экспортоориентированных отраслей в результате улучшения внешнеэкономической конъюнктуры.

В тоже время инвестиционная активность в текущем году сдерживалась

· относительно высоким темпом инфляции;

· незначительными объемами государственных инвестиций;

· высокой динамикой импорта.

При сложившейся возрастной структуре основного капитала, его физическом и моральном износе, объем инвестиций является недостаточным для осуществления эффективной структурной политики и обновления основных производственных фондов.

По состоянию на конец 2004 г., накопленный иностранный капитал в экономике России составил 42,9 млрд. долл. США, что на 20.5% больше по сравнению с 2003 годом. Наиболее привлекательными для иностранных инвесторов отраслями являются: торговля и общественное питание, промышленность, общая коммерческая деятельность по обеспечению функционирования рынка и связь. Продолжалась работа по формированию и совершенствованию правовой базы в инвестиционной сфере.

За 2003 - 2004 годы рейтинговое агентство Standard & Poor's (S & P) семь раз повышало кредитный рейтинг России. Это определило тенденцию его приближения к инвестиционному рейтингу, дающему российским заемщикам возможность привлекать деньги по тем же ставкам, что и заемщикам из развитых стран. Предыдущие повышения рейтинга отражали позитивные моменты в управлении в фискальной политике, а также краткосрочные показатели – увеличение золотовалютных резервов, наличие финансового резерва.

Инвестиции в основной капитал в 2006 г. сохраняют высокую динамику и составили 2865,0 млрд. рублей

Сохраняется действие факторов, определивших рост инвестиционной активности в российской экономике в 2005 году.

Основными факторами, способствовавшими активизации инвестиционной активности, являлись:

· позитивная динамика макроэкономических показателей, включая снижение темпов инфляции и поэтапное уменьшение ставки рефинансирования Банка России;

· сохранение высоких цен мирового рынка на энергоресурсы и цветные металлы, обеспечивающее рост производства и накоплений активов в экспортноориентированных отраслях (главным образом в отраслях топливно-энергетического комплекса);

· рост спроса на отечественные инвестиционные товары, что в частности, нашло отражение в росте производства продукции машиностроения и металлообработки;

· улучшение финансового положения предприятий, прежде всего за счет роста объемов производства и некоторого снижения налогового бремени в результате проводимой налоговой реформы;

· активное вовлечение денежных ресурсов юридических и физических лиц в инвестиции за счет падения доходности по альтернативным финансовым инструментам, что стимулирует частных инвесторов вкладывать средства в реальный сектор экономики.

Вместе с тем, сдерживающее воздействие на инвестиционную активность оказывают:

· избыточные административные барьеры для предпринимательской деятельности;

· сохраняющиеся диспропорции в наличии ресурсов для инвестиций между отраслями топливно-энергетического комплекса и отраслями с высоким уровнем добавленной стоимости;

· недостаточный уровень развития фондового рынка и институтов коллективного инвестирования, включая незначительное использование в инвестиционном процессе средств страховых компаний и пенсионных фондов;

· отсутствие эффективных механизмов трансформации сбережений населения в инвестиции;

· снижение величины остатков свободных активов на корреспондентских счетах банков.

На конец 2006 г. накопленный иностранный капитал в экономике России составил 57,1 млрд. долларов США, что на 32,6% больше по сравнению с соответствующим периодом предыдущего года. Объемы накопленных иностранных инвестиций в экономике России по основным странам-инвесторам за январь-март 2006 г. представлены на рисунке 3.3.

Продолжалась работа по формированию и совершенствованию правовой базы в инвестиционной сфере.

К 2006 году оценки международных рейтинговых агентств остались без изменений по сравнению с прошлым годом. По мнению их экспертов, на отсутствие роста рейтингов России продолжает влиять:

· незавершенность процесса реформ,

· неопределенность применения норм законодательства и регулирования,

· концентрированная структура экономики,

· слабая банковская система и высокая зависимость российской экономики от конъюнктуры цен мирового рынка на энергетические ресурсы и цветные металлы.

В 2008 году объем инвестиций в основной капитал составил 4730,0 млрд. рублей. Также поступило 35,3 млрд. долларов иностранных инвестиций, что на 55,1% больше, чем в 2007 года.

В 2009 году инвестиции в основной капитал по крупным и средним организациям росли опережающими темпами по сравнению с соответствующим периодом 2008 года и составили 6626,8 млрд. рублей. Высокая инвестиционная активность в экономике во многом поддерживалась за счет расширения капитальных вложений в добывающий и энергетический секторы, в АПК, в машиностроительный и социальный комплекс, а также в недвижимость.

По оценке Банка России, в 2009 г. прямые иностранные инвестиции в экономику России возросли практически в 1,5 раза по сравнению с аналогичным периодом прошлого года и составили 120,9 млрд. долл. США. При этом следует отметить, что в структуре прямых иностранных инвестиций увеличилось поступление не только в виде взносов в уставный капитал, но и кредитов, выдаваемых зарубежными совладельцами российских организаций.

Традиционными сферами вложений иностранного капитала оставались такие сектора, как добыча полезных ископаемых, обрабатывающие производства и операции с недвижимым имуществом. Следует также отметить, что Нидерланды были главнейшим инвестором в российскую экономику, но постепенно расширили свое присутствие в секторе добычи топливно-энергетических ресурсов.

Таким образом, в связи с повышение темпов роста производства продукции и услуг базовых отраслей экономики и, прежде всего, повышение темпов роста промышленного производства, увеличение инвестиционных ресурсов населения за счет роста реальных располагаемых денежных доходов, расширение инвестиционных возможностей экспортоориентированных отраслей в результате улучшения внешнеэкономической конъюнктуры наблюдается положительная динамика прироста как инвестиций в основной капитал, так и иностранных инвестиций. В тоже время инвестиционная активность сдерживалась относительно высоким темпом инфляции, незначительными объемами государственных инвестиций, высокой динамикой импорта.

3.2 Прогнозирование перспектив инвестиционных процессовНа основе показателей инвестиций в основной капитал 2009-2010 г. (приложение, таблица 3.3) составим прогноз на кратко-, средне- и долгосрочную перспективы динамики инвестиционных процессов.

Чтобы определить прогноз на краткосрочную перспективу возьмём данные объёма инвестиции по месяцам 2009 года и построим линию тренда на 3 пункта вперёд. Используем экспоненциальную линию тренда, так как показатель R2 ближе всего к 1, следовательно, более точно показывает величину достоверности.

Чтобы определить прогноз на среднесрочную перспективу возьмём данные объёма инвестиции по кварталам 2009 года и построим линию тренда на 2 пункта вперёд. Используем экспоненциальную линию тренда, так как показатель R2 ближе всего к 1, следовательно, более точно показывает величину достоверности.

Из рисунка 3.5 видно, что приток инвестиций в основной капитал в течении 2009 и 2010 годов непостоянен. В начале 2009 года график имеет возрастающую тенденцию, т.е приток инвестиций постоянно возрастает. На начало 2010 года прирост инвестиций резко снижается, но в последующем постепенно возрастает. Здесь можно увидеть некую периодичность. В общем же темп прироста умеренно увеличивается, поэтому приток инвестиций в основной капитал на ближайшие 3 года имеет возрастающую тенденцию.

Чтобы определить прогноз на долгосрочную перспективу возьмём данные объёма инвестиции за несколько лет, а именно, с 2005 по 2009 года и построим линию тренда на 1 пункт вперёд. Используем экспоненциальную линию тренда, так как показатель R2 ближе всего к 1, следовательно, более точно показывает величину достоверности.

Видно, что приток инвестиций в основной капитал с 2005 по 2009 годов непостоянен и имеет возрастающую тенденцию. Поэтому течении последующих 5 лет приток инвестиций имеет положительный прогноз к последующему росту.

Сравнив динамику инвестиционных процессов на кратко-, средне- и долгосрочную перспективу, мы определили положительную тенденцию к дальнейшему росту.

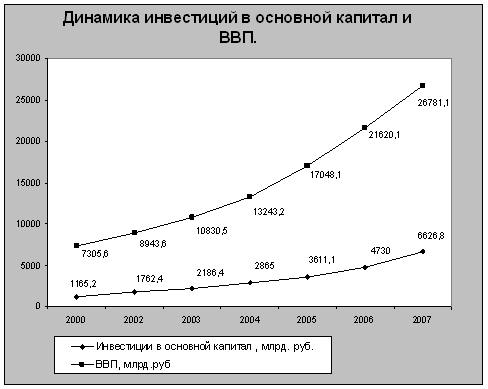

3.3 Зависимость притока инвестиций и объёма ВВПОсновные показатели прироста капитала в стране прямо пропорциональны размерам объема ВВП (рисунок 3.7).

С помощью данных из таблицы 3.4 определим зависимость между объёмами инвестиций и ВВП.

Таблица 3. 4 – Объём инвестиций и ВВП

| 2002 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

| Инвестиции в основной капитал, млрд. руб. | 1165,2 | 1762,4 | 2186,4 | 2865,0 | 3611,1 | 4730,0 | 6626,8 |

| ВВП, млрд. руб. | 7305,6 | 8943,6 | 10830,5 | 13243,2 | 17048,1 | 21620,1 | 26781,1 |

Рисунок 3. 7 – Динамика инвестиций в основной капитал и ВВП

Коэффициент корреляции между уровнем национальных инвестиций и объёмом ВВП равен 0,995416369, что говорит о тесной взаимосвязи между ними.

Заключение

В заключение хочется отметить, что инвестиции представляют собой сложный механизм, способный в значительной степени увеличить экономический потенциал государства. Поэтому успех, достигнутый в данной сфере, во многом предопределит успешную реализацию социально-экономических реформ и экономическое развитие страны в целом.

Также мы определили, что инвестиции по объектам вложения средств делятся на капиталообразующие (прямые) и портфельные (финансовые), также существует и более разветвленные структуры, разграничивающие инвестиции, такие как: инвестиции в нефинансовые активы, инвестиции по отраслям экономики, по формам воспроизводства в реальном секторе, по источникам финансирования и др.

От подбора источников финансирования зависит не только жизнеспособность инвестиционной деятельности, но и распределение конечных доходов от нее, эффективность использования авансированного капитала, финансовая устойчивость предприятия, осуществляющего инвестиции. Состав и структура источников финансирования инвестиций зависят от действующего в обществе механизма хозяйствования.

Инвестиционная политика, которой придерживается государство имеет огромное влияние на развитие капиталовложений в стране, как частных, так и государственных. Именно она формирует так называемый инвестиционный климат страны, поэтому правительство России оказывает ей огромное внимание.

По ряду системных рыночных признаков инвестиционный климат в стране по-прежнему столь же неблагоприятен, как и в преддевальвационный период. Причины состоят в институциональной и законодательной неурегулированности инвестиционной деятельности, в том числе относительно обеспечения прав собственности; незащищенности инвесторов; высоких транзакционных и налоговых издержках; высоких барьерах для “входа” инвесторов на рынок; исключительно низкой роли государства как создателя правового режима инвестиционной деятельности.

Привлечение в широких масштабах национальных и иностранных инвестиций в российскую экономику преследует долговременные стратегические цели создания в России цивилизованного, социально ориентированного общества, характеризующегося высоким качеством жизни населения, в основе которого лежит смешанная экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала.

Также, спрогнозировав динамику инвестиционных процессов на кратко-, средне- и долгосрочную перспективу, мы определили положительную тенденцию к дальнейшему росту. В связи с повышение темпов роста производства продукции и услуг базовых отраслей экономики и, прежде всего, повышение темпов роста промышленного производства, увеличение инвестиционных ресурсов населения за счет роста реальных располагаемых денежных доходов, расширение инвестиционных возможностей экспортоориентированных отраслей в результате улучшения внешнеэкономической конъюнктуры наблюдается положительная динамика прироста как инвестиций в основной капитал, так и иностранных инвестиций. В тоже время инвестиционная активность относительно высоким темпом инфляции, незначительными объемами государственных инвестиций, высокой динамикой импорта.

Однако государственная инвестиционная политика сейчас направлена именно на то, чтобы обеспечить инвесторов всеми необходимыми условиями для работы на российском рынке, и потому в перспективе мы можем рассчитывать на изменение ситуации в российской экономике в лучшую сторону.

Основополагающей задачей государства, которая позволит упрочить международные позиции России, должна стать разработка стратегии роста конкурентоспособности страны, охватывающая последовательное достижение целей как макроуровня (присоединение к ВТО, углубление сотрудничества с ЕС и трансформация экономических связей в рамках СНГ), так и регионально-отраслевых ориентиров.

Особая роль в стратегии должна отводиться диверсификации экономики через оптимизацию национальных и привлеченных иностранных факторов производства (капитала, технологий, квалифицированной рабочей силы), а также эффективного использования природно-ресурсного потенциала. Стратегия и тактика государственной политики должны быть направлены на стимулирование развития новых отраслей перерабатывающего сектора хозяйства, а также преодоление диспропорций в регионально-отраслевой структуре привлечения внутренних и внешних инвестиций. И первостепенной проблемой здесь выступает рост объемов реальных инвестиций.

Что же касается территориального размещения инвестиций, то решающее значение имеет уровень социально-экономического развития региона, который определяется главным образом типом воспроизводства (расширяющийся, сужающийся, деградационный). При отсутствии достаточных масштабов внутрирегиональных источников инвестиций объемы внешних поступлений не позволят регионам выйти из кризиса и обеспечить высокие темпы экономического роста.

Динамика инвестиционных процессов как в стране в целом, так и в отдельных регионах сдерживается: высокими страновыми рисками инвестирования в российскую экономику; значительными размерами государственного долга; трудным финансовым положением многих банков и их повышенной осторожностью в кредитовании реального сектора экономики; большими объемами задолженностей предприятий; низким уровнем реальных располагаемых доходов большинства групп населения и др.

Все это формирует неблагоприятный инвестиционный климат и более худшие позиции, которые занимает Россия, особенно на рынке прямых иностранных инвестиций.

Таким образом, активизация инвестиционного процесса в России и увеличение объемов капитальных вложений, в том числе за счет притока иностранного капитала, для обеспечения роста конкурентоспособности страны предполагает: выравнивание норм рентабельности между сырьевыми и перерабатывающими секторами экономики; снижение налоговой нагрузки на главные отрасли экономики, способные повысить рейтинговые позиции России среди мировых конкурентов.

Список использованных источников

1 Федеральный закон от 26 июня 1991 г. № 1488-I "Об инвестиционной деятельности в РСФСР"

2 Гальперин В.М., Гребенников П.И. Макроэкономика. – С-Пб: Экономическая школа, 1994

3 Курс экономической теории: Учебное пособие/ Под ред. А.В. Сидоровича. – М.: Издательство «Дело и Сервис», 2003. – 832с.

4 Амбарцумов А.А. 1000 терминов рыночной экономики.-М.,1993.-С.92 .

5 Золотогоров В.Г. Экономика : словарь.-Минск,2005.- С.160-161.

6 Словарь-справочник экономики /Сост. Кураков Л.П.,Кураков В.Л._М.,1998.-С.107.

7 Федеральный Закон «Об инвестиционной деятельности в РФ»

8 Амосова В.В., Гукасьян Г.М., Маковикова Г.А. Экономическая теория. – СПб: Питер, 2003. – 480с.

9 Комаров В.В. Инвестиции и лизинг в СНГ. – М.: Финансы и статистика, 2003. – 424с.

10 Журавлев С. Инвестиции поднялись на расходах//Российская Бизнес-газета 2009 - №583 – с.16-22

11 Теория и практика накопления и инвестиций в переходной экономике России. Под ред. Ю. В. Матвеева, В. Н. Строгова. – Самара: СГЭА, 1999. – с. 218.

12 Розанова Ю.М. Формирование инвестиционного климата в экономике России// Вестник московского университета. Серия 6. Экономика. – 2002. - №4. – с.30-45.

13 Вахрин В.И. Инвестиции: Учебник – М.: Издательско-торговая корпорация «Дашков и Ко», 2004. – 384с.

14 Экономическая теория. Учебник/ Под ред. И.П. Николаевой. – М.: Проспет, 2003. – 448с.

15 Инвестиционный климат в России. Доклад экспертного института. //Вопросы экономики. – 1999. –№ 12. – с. 4-25.

16 Булатов А. Капиталообразование в России// Вопросы экономики. - 2003. - №3. – с.7.

17 Булатов А. Россия в мировом инвестиционном процессе// Вопросы экономики. – 2006. - №1. – с.74-84.

18 Уринсон Я. “О мерах по оживлению инвестиционного процесса в России” // Вопросы экономики, 2003, №1.

19 Смирнов А., Водянов А. Инвестиционная политика: каким методам госрегулирования отдать предпочтение?//Российский экономический журнал. – 2003. – № 11-12. – с. 3

20 Мельникова Н. Иностранные инвестиции в экономике России// Экономист. – 2005. - №4. – с.39-44.

21 www.gks.ru – сайт Федеральной службы государственной статистики России.

22 www.government.ru - сайт Правительства РФ.

23 www.km.ru. Пути и меры по привлечению инвестиций.

24 www.cbr.ru - Официальный сайт Банка России

Приложение

Таблица 1. 1 – Классификация инвестиций

| Инвестиции | ||||||||||||||||

| ¯ | ¯ | ¯ | ¯ | ¯ | ¯ | |||||||||||

| по объектам вложения средств | по характеру участия в инвестировании | по периоду инвестирования | по формам собственности | по инвестиционной территории | по способу учета средств | |||||||||||

| ¯ | ¯ | ¯ | ¯ | ¯ | ¯ | ¯ | ¯ | ¯ ¯ | ¯ | ¯ | ¯ | ¯ | ¯ | ¯ | ||

| реальные | портфельные | прямые | косвенные | краткосрочные | среднесрочные | долгосрочные | частные | государственные | смешанные | иностранные | совместные | внутренние | внешние | валовые | чистые | |

Таблица 1. 2 – Структура инвестиций в нефинансовые активы

| Годы | Инвестиции в нефинансовые активы -всего | в том числе | |||

| инвестиции в основной капитал | инвестиции в нематериальные активы | инвестиции в другие нефинансовые активы | затраты на научно-исследовательские, опытно-конструкторские и технологические работы | ||

| 2002 | 100 | 98,4 | 1,5 | 0,1 | - |

| 2003 | 100 | 99,1 | 0,7 | 0,2 | - |

| 2004 | 100 | 98,6 | 0,5 | 0,9 | - |

| 2005 | 100 | 98,9 | 0,5 | 0,6 | - |

| 2006 | 100 | 99,1 | 0,4 | 0,5 | - |

| 2007 | 100 | 98,2 | 0,8 | 0,7 | 0,3 |

| 2008 | 100 | 98,7 | 0,6 | 0,4 | 0,3 |

| 2009 | 100 | 98,8 | 0,5 | 0,4 | 0,3 |

Таблица 1. 3 – Инвестиции в основной капитал

| 1992 | 1995 | 2002 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

| Инвестиции в основной капитал (млрд. руб. (до 2002 г. - трлн. руб.) | 2,7 | 267,0 | 1165,2 | 1762,4 | 2186,4 | 2865,0 | 3611,1 | 4730,0 | 6626,8 |

| Индексы физического объема инвестиций в основной капитал: | |||||||||

| в процентах к предыдущему году | 60,3 | 89,9 | 117,4 | 102,8 | 112,5 | 113,7 | 110,9 | 116,7 | 121,1 |

| в процентах к 1995 г. | 166,4 | 100 | 84,6 | 95,7 | 107,7 | 122,4 | 135,8 | 158,4 | 191,9 |

Таблица 1. 4 – Структура инвестиций в основной капитал по видам экономической деятельности

| 1995 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

| Инвестиции в основной капитал - всего | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| в том числе по видам экономической деятельности: | |||||||||

| сельское хозяйство, охота и лесное хозяйство | 3,7 | 3,0 | 4,0 | 4,6 | 4,1 | 4,1 | 3,9 | 4,8 | 5,1 |

| рыболовство, рыбоводство | 0,2 | 0,2 | 0,2 | 0,2 | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 |

| добыча полезных ископаемых | 14,2 | 18,1 | 19,0 | 16,9 | 16,0 | 15,4 | 13,9 | 14,6 | 15,2 |

| из нее: | |||||||||

| добыча топливно-энергетических полезных ископаемых | 13,0 | 16,7 | 17,5 | 15,5 | 14,5 | 14,0 | 12,4 | 13,3 | 13,8 |

| добыча полезных ископаемых, кроме топливно-энергетических | 1,2 | 1,4 | 1,5 | 1,4 | 1,5 | 1,4 | 1,5 | 1,3 | 1,4 |

| обрабатывающие производства | 14,8 | 16,3 | 15,9 | 15,9 | 15,6 | 16,4 | 16,4 | 15,6 | 15,4 |

| из них: | |||||||||

| производство пищевых продуктов, включая напитки, и табака | 2,9 | 3,8 | 3,4 | 3,8 | 3,8 | 3,3 | 3,1 | 2,7 | 2,6 |

| текстильное и швейное производство | 0,3 | 0,2 | 0,2 | 0,2 | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 |

| производство кожи, изделий из кожи и производство обуви | 0,03 | 0,02 | 0,02 | 0,03 | 0,03 | 0,04 | 0,03 | 0,05 | 0,04 |

| обработка древесины и произ- водство изделий из дерева | 0,5 | 0,6 | 0,4 | 0,5 | 0,6 | 0,6 | 0,6 | 0,4 | 0,4 |

| целлюлозно-бумажное производство; издательская и полиграфическая деятельность | 0,6 | 0,8 | 0,6 | 0,8 | 0,8 | 0,8 | 0,7 | 0,7 | 0,6 |

| производство кокса и нефтепродуктов | 1,5 | 1,9 | 1,8 | 1,8 | 1,5 | 1,4 | 1,4 | 1,4 | 1,3 |

| химическое производство | 1,4 | 1,4 | 1,5 | 1,4 | 1,4 | 1,3 | 1,6 | 1,7 | 1,6 |

| производство резиновых и пластмассовых изделий | 0,3 | 0,3 | 0,4 | 0,3 | 0,4 | 0,5 | 0,5 | 0,4 | 0,5 |

| производство прочих неметаллических минеральных продуктов | 1,0 | 0,8 | 0,9 | 1,0 | 0,9 | 1,2 | 1,3 | 1,1 | 1,5 |

| металлургическое производство и производство готовых металлических изделий | 2,6 | 3,1 | 3,3 | 2,7 | 2,9 | 3,5 | 3,8 | 3,7 | 3,3 |

| в том числе металлургическое производство | 2,5 | 2,8 | 2,9 | 2,4 | 2,5 | 3,2 | 3,4 | 3,4 | 2,9 |

| производство машин и оборудования | 0,7 | 0,8 | 0,8 | 0,7 | 0,7 | 1,0 | 0,9 | 1,0 | 1,0 |

| производство электрооборудования, электронного и оптического оборудования | 0,7 | 0,6 | 0,6 | 0,6 | 0,6 | 0,6 | 0,5 | 0,5 | 0,5 |

| производство транспортных средств и оборудования | 1,6 | 1,4 | 1,3 | 1,4 | 1,3 | 1,2 | 0,9 | 1,0 | 1,1 |

| в том числе: | |||||||||

| производство автомобилей, прицепов и полуприцепов | 1,0 | 0,8 | 0,7 | 0,9 | 0,7 | 0,7 | 0,5 | 0,5 | 0,7 |

| производство судов, летательных и космических аппаратов и прочих транспортных средств | 0,6 | 0,6 | 0,6 | 0,5 | 0,6 | 0,5 | 0,4 | 0,5 | 0,4 |

| производство и распределение электроэнергии, газа и воды | 7,6 | 6,0 | 5,5 | 5,8 | 6,6 | 6,9 | 6,8 | 6,3 | 7,4 |

| строительство | 4,5 | 6,4 | 5,2 | 5,4 | 4,9 | 3,5 | 3,6 | 3,7 | 3,5 |

| оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования | 2,0 | 2,7 | 2,9 | 3,6 | 3,5 | 3,5 | 3,6 | 3,5 | 3,4 |

| из них: | |||||||||

| торговля автотранспортными средствами и мотоциклами, их техническое обслуживание и ремонт | 0,2 | 0,2 | 0,2 | 0,3 | 0,3 | 0,2 | 0,4 | 0,4 | 0,4 |

| оптовая торговля, включая торговлю через агентов, кроме торговли автотранспортными средствами и мотоциклами | 1,3 | 1,8 | 1,9 | 2,3 | 2,2 | 2,3 | 2,1 | 1,7 | 1,7 |

| розничная торговля, кроме торговли автотранспортными средствами и мотоциклами; ремонт бытовых изделий и предметов личного пользования | 0,5 | 0,7 | 0,8 | 1,0 | 1,0 | 1,0 | 1,1 | 1,4 | 1,3 |

| гостиницы и рестораны | 0,8 | 0,8 | 0,7 | 0,7 | 0,4 | 0,3 | 0,4 | 0,4 | 0,3 |

| транспорт и связь | 12,6 | 21,2 | 22,2 | 18,5 | 22,3 | 22,7 | 24,5 | 23,6 | 21,9 |

| из них связь | 1,4 | 2,7 | 3,0 | 3,4 | 4,8 | 5,4 | 5,4 | 4,5 | 4,4 |

| финансовая деятельность | 2,5 | 0,8 | 0,8 | 1,0 | 1,2 | 1,4 | 1,4 | 1,1 | 1,2 |

| операции с недвижимым имуществом, аренда и предоставление услуг | 25,3 | 15,2 | 14,7 | 18,1 | 17,7 | 17,3 | 16,8 | 17,0 | 17,3 |

| из них научные исследования и разработки | 0,4 | 0,5 | 0,5 | 0,7 | 0,7 | 0,6 | 0,5 | 0,5 | 0,5 |

| государственное управление и обеспечение военной безопасности; обязательное социальное обеспечение | 3,2 | 1,5 | 1,5 | 2,0 | 1,6 | 1,7 | 1,6 | 1,7 | 1,6 |

| образование | 1,8 | 1,3 | 1,5 | 1,5 | 1,4 | 1,8 | 1,9 | 2,1 | 2,3 |

| здравоохранение и предоставление социальных услуг | 2,5 | 2,6 | 2,4 | 2,0 | 2,0 | 2,5 | 2,6 | 2,7 | 2,7 |

| предоставление прочих коммунальных, социальных и персональных услуг | 4,3 | 3,9 | 3,5 | 3,8 | 2,6 | 2,4 | 2,5 | 2,8 | 2,6 |

Таблица 2. 1 – Объём инвестиций стран СНГ в экономику России

| 2002 | 2007 | 2008 | 2009 | |||||

| Тыс. долл. США | В процентах к итогу | Тыс. долл. США | В процентах к итогу | Тыс. долл. США | В процентах к итогу | Тыс. долл. США | В процентах к итогу | |

| Всего инвестиций | 22375 | 100 | 1665257 | 100 | 3032095 | 100 | 4671350 | 100 |

| в том числе из стран: | ||||||||

| Азербайджан | 831 | 3,7 | 54983 | 3,3 | 72400 | 2,4 | 95165 | 2,0 |

| Армения | 5 | 0,0 | 4541 | 0,3 | 2034 | 0,1 | 24482 | 0,5 |

| Беларусь | 1007 | 4,5 | 447135 | 26,9 | 623723 | 20,6 | 955772 | 20,5 |

| Грузия | 207 | 0,9 | 7902 | 0,5 | 4551 | 0,1 | 9275 | 0,2 |

| Казахстан | 5632 | 25,2 | 732788 | 44,0 | 1116111 | 36,8 | 1468720 | 31,4 |

| Киргизия | 839 | 3,8 | 140168 | 8,4 | 451836 | 14,9 | 534177 | 11,4 |

| Республика Молдова | 1069 | 4,8 | 18100 | 1,1 | 17805 | 0,6 | 21416 | 0,5 |

| Таджикистан | 27 | 0,1 | 13843 | 0,8 | 17704 | 0,6 | 30672 | 0,7 |

| Туркмения | 1024 | 4,6 | 2288 | 0,1 | 678 | 0,0 | 2198 | 0,1 |

| Узбекистан | 2738 | 12,2 | 10639 | 0,6 | 20301 | 0,7 | 60498 | 1,3 |

| Украина | 8996 | 40,2 | 232870 | 14,0 | 704952 | 23,2 | 1468975 | 31,4 |

Таблица 2. 2 – Объём инвестиций России в экономику стран СНГ

| 2002 | 2007 | 2008 | 2009 | |||||

| Тыс. долл. США | В процентах к итогу | Тыс. долл. США | В процентах к итогу | Тыс. долл. США | В процентах к итогу | Тыс. долл. США | В процентах к итогу | |

| Всего инвестиций | 130981 | 100 | 620522 | 100 | 4127757 | 100 | 2696763 | 100 |

| в том числе в страны: | ||||||||

| Азербайджан | 26 | 0,0 | 6734 | 1,1 | 6661 | 0,2 | 8994 | 0,3 |

| Армения | 5 | 0,0 | 138185 | 22,3 | 3168 | 0,1 | 3907 | 0,1 |

| Беларусь | 77238 | 59,0 | 102438 | 16,5 | 572329 | 13,8 | 1314092 | 48,7 |

| Грузия | 133 | 0,1 | 60 | 0,0 | 328 | 0,0 | 433 | 0,0 |

| Казахстан | 3453 | 2,6 | 204314 | 32,9 | 189231 | 4,6 | 445068 | 16,5 |

| Киргизия | 7 | 0,0 | 1247 | 0,2 | 112094 | 2,7 | 207718 | 7,7 |

| Республика Молдова | 31224 | 23,8 | 4904 | 0,8 | 44131 | 1,1 | 4248 | 0,2 |

| Таджикистан | - | - | 496 | 0,1 | 22315 | 0,5 | 105683 | 3,9 |

| Туркмения | 2934 | 2,3 | - | - | - | - | 0,4 | 0,0 |

| Узбекистан | 929 | 0,7 | 6968 | 1,1 | 176174 | 4,3 | 93040 | 3,6 |

| Украина | 15032 | 11,5 | 155176 | 25,0 | 3001326 | 72,7 | 513580 | 19,0 |

Таблица 3. 3 – Инвестиции в основной капитал 2009-2010 года

| Млрд.рублей | В % к | ||

| Соответствующему периоду предыдущего года | Предыдущему периоду | ||

| 2009г. | |||

| Январь | 253,9 | 126,9 | 31,5 |

| Февраль | 300,3 | 122,0 | 116,9 |

| Март | 362,4 | 120,7 | 120,3 |

| I квартал | 916,6 | 122,8 | 50,4 |

| Апрель | 373,0 | 122,1 | 101,9 |

| Май | 483,3 | 123,9 | 127,6 |

| Июнь | 592,8 | 125,9 | 121,2 |

| II квартал | 1449,1 | 124,2 | 153,1 |

| I полугодие | 2365,7 | 123,7 | |

| Июль | 550,9 | 125,0 | 91,4 |

| Август | 593,7 | 117,0 | 105,8 |

| Сентябрь | 619,0 | 113,7 | 102,5 |

| III квартал | 1763,6 | 118,2 | 116,2 |

| Январь-сентябрь | 4129,3 | 121,3 | |

| Октябрь | 646,5 | 119,6 | 102,5 |

| Ноябрь | 687,0 | 115,5 | 104,8 |

| Декабрь | 1164,0 | 124,5 | 167,5 |

| IV квартал | 2497,5 | 120,6 | 134,5 |

| Год | 6626,8 | 121,1 | |

| 2010г. | |||

| Январь | 354,9 | 118,4 | 30,0 |

| Февраль | 429,2 | 120,1 | 118,5 |

| Март | 511,8 | 118,9 | 119,1 |

| I квартал | 1295,9 | 119,1 | 49,8 |

| Апрель | 529,6 | 118,9 | 101,9 |

| Май | 655,8 | 113,5 | 121,8 |

| Июнь | 774,8 | 108,7 | 116,0 |

| II квартал | 1960,2 | 113,0 | 145,2 |

| I полугодие | 3256,1 | 115,4 | |

| Июль | 730,0 | 109,9 | 92,4 |

| Август | 775,7 | 107,9 | 103,9 |

| Сентябрь | 836,9 | 111,8 | 106,1 |

| III квартал | 2342,6 | 109,9 | 113,0 |

| Январь-сентябрь | 5598,7 | 113,1 | |

[1] БСЭ.Т.10.С.178.

[2] Амбарцумов А.А. 1000 терминов рыночной экономики.-М.,1993.-С.92 .

[3] Золотогоров В.Г. Экономика : словарь.-Минск,2005.- С.160-161.

[4] Словарь-справочник экономики /Сост. Кураков Л.П.,Кураков В.Л._М.,1998.-С.107.

[5] Федеральный Закон «Об инвестиционной деятельности в РФ».

[6] Амосова В.В., Гукасьян Г.М., Маковикова Г.А. Экономическая теория. – СПб: Питер, 2003. – 480с.

[7] Комаров В.В. Инвестиции и лизинг в СНГ. – М.: Финансы и статистика, 2003. – 424с.

[8] Журавлев С. Инвестиции поднялись на расходах//Российская Бизнес-газета 2009 - №583 – с.16-22

[9] Теория и практика накопления и инвестиций в переходной экономике России. Под ред. Ю. В. Матвеева, В. Н. Строгова. – Самара: СГЭА, 1999. – с. 218.

[10] Розанова Ю.М. Формирование инвестиционного климата в экономике России// Вестник московского университета. Серия 6. Экономика. – 2002. - №4. – с.30-45.

[11],12 www.gks.ru – сайт Федеральной службы государственной статистики России

Похожие работы

... для поддержания наметившихся положительных сдвигов в сфере производства и инвестиций и выхода России на траекторию устойчивого экономического роста. 2.2.Рекомендации целевой группы по улучшению инвестиционного климата Россия и Европейский союз являются партнерами, взаимная заинтересованность которых возрастает. Участники "Круглого стола промышленников России и Европейского союза" ставят цепью ...

... в их реализации инвесторов и оперативном оформлении сделок "под ключ"; - создание в кратчайшие сроки Национальной системы мониторинга инвестиционного климата в России; - разработка и принятие программы укрепления курса рубля и перехода к его полной конвертируемости. Будем надеяться что вышеперечисленные меры будут приняты правительством в ближайшее время и помогут притоку национальных и ...

... эффективности капиталовложений. В практике оценки применяются также некоторые модификации этого метода, связанные с учетом различных темпов капитализации доходов. Нетрадиционные методы оценки инвестиционных проектов Запас финансовой устойчивости Идея подобного критерия изложена в опубликованных материалах, посвященных финансовому менеджменту, и, в частности подробно описана в работе [41], где ...

... наличие дешевой и квалифицированной рабочей силы, высокий научно-технический потенциал. Следовательно, необходимы дополнительные меры, по снижению воздействия негативных факторов на состояние инвестиционного климата в России, среди которых в качестве первоочередных выделю: 1. Выравнивание экономических показателей и борьба с инфляцией. 2. Внимательная разработка правовой базы инвестирования. 3. ...

0 комментариев