Навигация

Суть платоспроможності підприємства

3. Суть платоспроможності підприємства

Одним з показників, що характеризують фінансову стійкість підприємства, є його платоспроможність, тобто можливість наявними грошовими ресурсами вчасно погашати свої платіжні зобов'язання. Платоспроможність є зовнішнім проявом фінансового стану підприємства, його стійкості.

Аналіз платоспроможності необхідний не тільки для підприємства з метою оцінки і прогнозування фінансової діяльності, але і для зовнішніх інвесторів (банків). Перш ніж видавати кредит, банк повинний упевнитися в кредитоспроможності позичальника. Те ж повинні зробити і підприємства, що хочуть вступити в економічні відносини один з одним. Їм важливо знати про фінансові можливості партнера, якщо виникає питання про надання йому комерційного кредиту чи відстрочки платежу [26; c.142].

Оцінка платоспроможності зовнішніми інвесторами здійснюється на основі характеристики ліквідності поточних, активів, що визначається часом, необхідним для перетворення їх у кошти. Чим менше потрібен час для інкасації даного активу, тим вище його ліквідність.

Зобов'язання підприємства розбиваються на чотири групи :

- найбільш термінові зобов'язання (кредиторська заборгованість і кредити банку, терміни повернення яких наступили);

- середньострокові зобов'язання (короткострокові кредити банку);

- довгострокові кредити банку і позики;

- власний (акціонерний) капітал, що знаходиться постійно в розпорядженні підприємства.

Зовнішніми ознаками платоспроможності підприємства є дотримання ним розрахунково-платіжної дисципліни і відсутність прострочених платежів за борговими зобов’язаннями банку та іншим кредиторам (постачальникам, бюджету, позабюджетним цільовим фондам держави, з оплати праці тощо), що проглядається за даними II і III розділів пасиву балансу і конкретизується в даних аналітичного обліку по юридичних і фізичних особах. За показниками балансу визначеного нами підприємства, простроченої кредиторської заборгованості на кінець звітного періоду немає.

Неплатоспроможність підприємства є наслідком:

- вилучення власних коштів з обороту в основні фонди та позаоборотні активи;

- накопичення наднормативних запасів оборотних засобів за рахунок залучених коштів і сповільнення їх оборотності;

- наявність простроченої дебіторської заборгованості і неліквідних активів;

- збиткова робота і "проїдання" власного капіталу.

Аналіз проводиться детальним переглядом статей пасиву і активу балансу в їх взаємозв’язку. Методами порівняння, різниць і коефіцієнтів господарюючий суб’єкт вивчає фінансовий стан, дає йому загальну оцінку з урахуванням змін, що відбулися за звітний період.

У процесі аналізу необхідно визначити об’єкти, які потребують поглибленого вивчення з метою розробки конкретної програми дій, а саме:

- оперативного реагування і прийняття управлінських рішень, спрямованих на зміцнення фінансового стану;

- вироблення фінансової стратегії щодо забезпечення фінансової стабільності в наступному періоді і на перспективу.

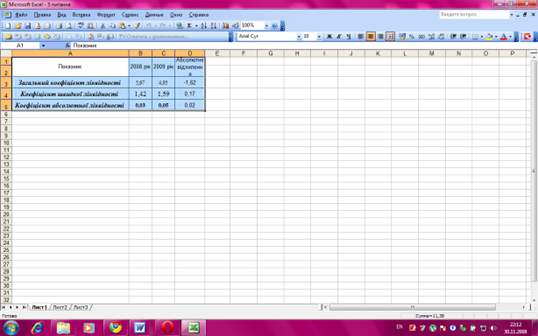

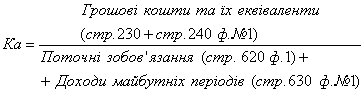

Для оцінки платоспроможності в короткостроковій перспективі розраховують наступні показники.

1. Коефіцієнт маневрування (Км), який визначається як відношення власних оборотних коштів (ВОК) до загальної суми власних коштів (ВК) за формулою:

Км = ВОК : ВК

Чим більша частка власних коштів в обороті, тим вища платоспроможність підприємства.

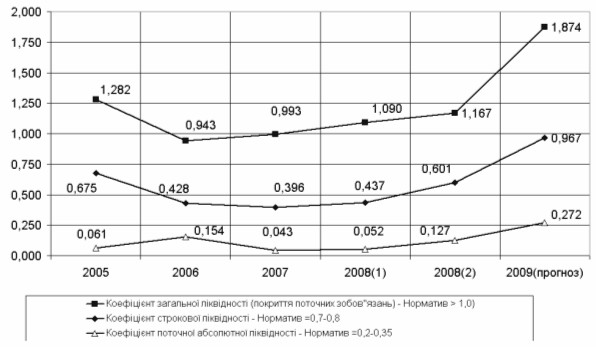

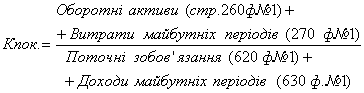

2. Коефіцієнт поточної ліквідності (покриття короткострокових боргових зобов'язань поточними ліквідними активами ) (Кплб), який визначається як відношення поточних ліквідних активів (ПЛА) до короткострокових боргових зобов’язань (КБЗ) за формулою:

Кплб = ПЛА : КБЗ

3. Коефіцієнт загальної ліквідності (покриття всіх боргових зобов’язань) (Кзлб), який визначається як відношення поточних ліквідних активів (ПЛА) до загальної суми боргових зобов’язань (БЗ) (II + III розділи пасиву балансу) за формулою:

Кзлб = ПЛА : БЗ

Якщо підприємство працює рентабельно, коефіцієнт маневрування > 0,4, коефіцієнт покриття короткострокових зобов’язань > 1,5 і коефіцієнт покриття всіх боргових зобов’язань > 1, то воно здатне в процесі господарської діяльності своєчасно сплатити боргові зобов’язання і є платоспроможним. Платоспроможними можуть вважатися і підприємства з дещо нижчим коефіцієнтом маневрування при умові нарощування (а не зниження) обсягів діяльності і прибутку.

Основними критеріями оцінки фінансового стану є:

- забезпеченість підприємства власними коштами та ефективність їх розміщення;

- наявність власних оборотних коштів, їх відповідність встановленому нормативу та ефективність використання;

- рентабельність роботи підприємства та ефективність використання прибутку поточного року і за звітний рік;

- економічна виваженість залучення банківського і комерційного кредитів;

- стан розрахункової і платіжної дисципліни;

- ліквідність боргових зобов’язань і балансу в цілому;

- ділова активність підприємства.

Загальну оцінку фінансового стану підприємства на кінець звітного періоду порівняно з минулим періодом можна дати безпосередньо за даними бухгалтерського балансу шляхом перегляду статей пасиву і активу балансу в їх взаємозв'язку беї попереднього складання аналітичних таблиць. Такий аналіз і оцінка фінансового стану проводиться з метою оперативного реагування.

Конкретні управлінські рішення можуть прийматися як в ході складання балансу, так і в процесі його аналізу (ліквідація прострочених платежів, списання нереальних до стягнення боргових зобов’язань, нормалізація матеріальних запасів, ефективне використання прибутку тощо).

Однак оцінка фінансового стану з метою визначення фінансової стабільності протягом тривалого часу (2-3 і більше періодів підряд) зобов’язує вести книгу (зошит) аналітичних таблиць з оцінки фінансового стану підприємства, розраховану на 3-5 років. Наявність концентрованого інформаційного забезпечення в динаміці дає можливість фінансовому менеджеру швидко і виважено реагувати на зміни тих чи інших показників, вивчати їх тенденцію, фактори впливу [24; c. 165].

Для загальної оцінки фінансового стану доцільно на основі бухгалтерського звіту складати трупову таблицю структури розміщення капіталу та ефективності його використання.

Отже, одним з показників, що характеризують фінансовий стан підприємства, є його платоспроможність. Вона трактується як можливість своєчасно погасити свої платіжні зобов’язання наявними грошовими ресурсами.

Оцінка платоспроможності здійснюється на основі характеристики ліквідності поточних активів, тобто часу, необхідного для перетворення їх у готівку.

Аналіз ліквідності балансу полягає в порівнянні коштів активу, згрупованих за ступенем спадної ліквідності, з коротко-строковими зобов’язаннями у пасиві, які групуються за ступенем терміновості погашення.

Похожие работы

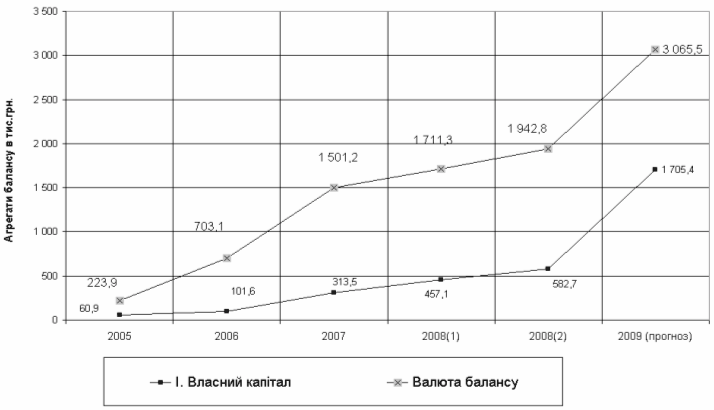

... 7072 грн. в 2008 р. до 11019 грн. в 2009 році. Для підвищення ділової активності та ефективності господарювання проводити швидшу реалізацію продукції, не затримувати її на складі. 8. Аналіз фінансового стану підприємства в умовах застосування сучасних інформаційних технологій Сучасність і постійні зміни в умовах існування підприємства вимагають найновіших методів управління. Звідси постає ...

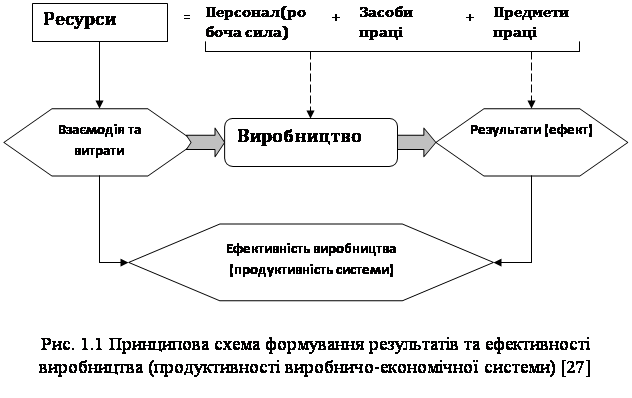

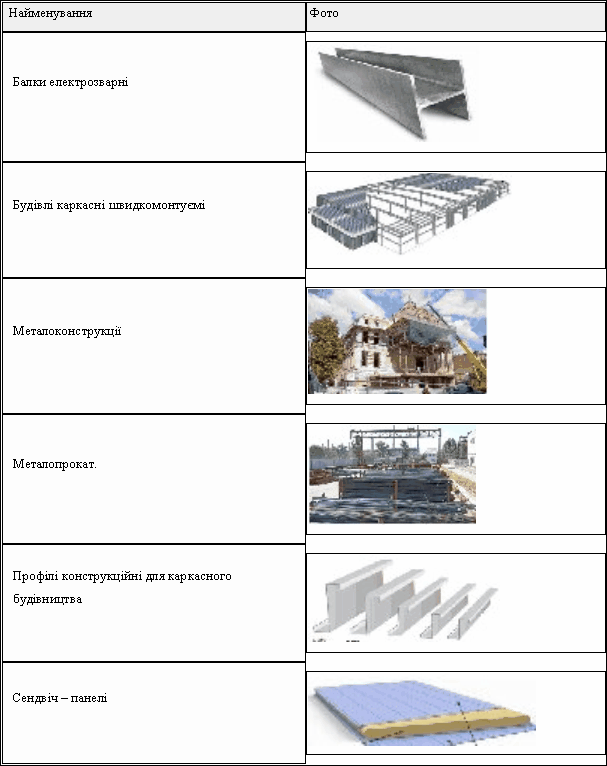

... ї і комерційної діяльності залежно від зміни умов роботи; координацію мети різних рівнів управління для досягнення загальної мети фірми; відстеження фінансового стану фірми. РОЗДІЛ 2 Аналітична оцінка ЕФЕКТИВНОСТІ діяльності ТОВ «МЕТАЛОІНДУСТРІЯ ПЛЮС» 2.1 Характеристика господарської діяльності ТОВ «Металоіндустрія Плюс» Товариство з обмеженою відповідальністю „Металоіндустрія Плюс” є ...

... · фазу економічного розвитку системи; · стадію життєвого циклу підприємства. Фаза економічного циклу розвитку економічної системи є базовим зовнішнім чинником, що впливає на фінансову стійкість підприємства. Залежно від фази економічного розвитку системи будуть різними темпи реалізації продукції, виробництва, їх співвідношення, рівень інвестицій підприємства у товарні запаси, доходів підприє ...

... в повному обсязі. Мирова угода щодо відстрочки сплати платежів у бюджет та цільові позабюджетні фонди укладаються відповідно до вимог податкового законодавства. Діагностика банкрутства підприємства Фінансовий стан підприємства – це стан економічного суб’єкта, який характеризує про наявність у нього фінансових ресурсів, забезпеченість коштами, підтримання оптимального режиму праці та життя ...

0 комментариев