Министерство образования и науки Российской федерации

Федеральное агентство по образованию

Конъюнктурный обзор мирового рынка железной руды

Екатеринбург 2010

Содержание

Введение

1. Мировое производство железной руды

2. Мировой спрос и потребление железной руды

3. Международная торговля

4. Цены на железную руду

5. Прогноз развития мирового рынка железной руды

Список литературы

Введение

Товароведческая характеристика железной руды

Железные руды – природные минеральные образования, содержащие железо в таких количествах и соединениях, при которых промышленное извлечение из них металла экономически целесообразно. Железные руды разнообразны по минеральному составу, содержанию железа, полезных и вредных примесей, условиям образования и промышленным свойствам. Важнейшими рудными минералами являются: магнетит, магномагнетит, титаномагнетит, гематит, гидрогематит, гётит, гидрогётит, сидерит, железистые хлориты (шамозит, тюрингит и др.). Содержание железа в промышленных рудах изменяется в широких пределах — от 16 до 70%.

Большая часть железной руды используется для выплавки чугунов, сталей, а также ферросплавов. В относительно небольших количествах служат природными красками (охры) и утяжелителями буровых глинистых растворов. Требования промышленности к качеству и свойствам железные руды разнообразны. Так, для выплавки некоторых литейных чугунов применяются железные руды с большой примесью Р (до 0,3—0,4%). Для плавки мартеновских чугунов (главного продукта доменного производства), при плавке на коксе содержание S в руде, вводимой в домну, не должно превышать 0,15%. Для производства чугунов, идущих в мартеновский передел кислым способом, железные руды должны быть особо малосернистыми и малофосфористыми; для передела основным способом в качающихся мартенах допускается несколько более повышенная примесь в руде Р, но не выше 1,0—1,5% (в зависимости от содержания Fe). Руда, используемая в домне без предварительного спекания, должна быть механически достаточно прочной. так называемые мартеновские руды, вводимые в шихту, должны быть кусковыми и иметь высокое содержание Fe при отсутствии примесей S и Р. Обычно таким требованиям удовлетворяют плотные богатые мартитовые руды. Магнетитовые руды с содержанием до 0,3—0,5% Cu используются для получения сталей с повышенной устойчивостью против коррозии.

В мировой добыче и переработке железных руд различных промышленных типов отчётливо проявляется тенденция значительного увеличения добычи бедных, но хорошо обогащающихся руд, в особенности магнетитовых железистых кварцитов, в меньшей мере вкрапленных титано-магнетитовых руд. Рентабельность использования таких руд достигается крупными масштабами горно-обогатительных предприятий, совершенствованием техники обогащения и окускования получаемых концентратов, в частности получения т. н. окатышей. Вместе с тем сохраняет актуальность задачи увеличения ресурсов Ж. р., не требующих обогащения.

Краткий анализ конъюнктуры мирового рынка железной руды за прошлый период

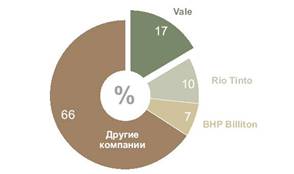

Разведанных запасов железной руды, пригодных к промышленной разработке, достаточно для обеспечения сырьём металлургических предприятий не менее чем на 50 лет. С 2004 г. по 2008 г. производство железорудного сырья в мире увеличилось почти в 1,5 раза. В 2008 г. поставки железорудного сырья в Китай морем составили 48% от общих поставок морским путём. За 10 месяцев 2009 г. общие поставки железорудного сырья в Китай достигли 60% от общемировой торговли этим сырьём. Около 70% мировых поставок железорудного сырья морским путём приходится на компании Vale, Rio Tinto и BHP Billiton.

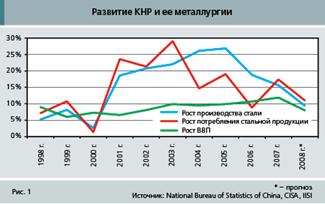

Доминирующее положение на мировом рынке железной руды все более уверенно занимает динамично развивающийся Китай, чему главным образом способствует рост спроса на этот важнейший вид сырья в стране. В 2009 г. в Китае было произведено около 880 млн. тонн сырой железной руды (не подвергнутой обогащению) или в пересчете на железорудный концентрат (64-66% Fe) - примерно 330 млн. тонн железорудного сырья. Производимого в Китае железорудного концентрата совершенно недостаточно для обеспечения потребностей китайских металлургических предприятий, поэтому в 2009 г. импорт железорудного сырья значительно увеличился. Потребление импортного железорудного сырья в Китае в 2009 г. по отношению к общему потреблению этого сырья выросло до 69% по сравнению с 44% в 2008 г.

В 2008 году мировой экспортер железной руды, бразильская корпорация Vale, увеличила поставки этого сырья на мировой рынок на 25 млн. тонн по сравнению с 2007 годом. В результате их объем достиг 265 млн. тонн. Австралийские экспортеры железной руды, Rio Tinto и BHP, увеличили добычу железной руды за тот же срок на 15 млн. тонн и на 10 млн. тон, соответственно. Еще один австралийская корпорация-экспортер, FMG, в 2008 году поставила на мировой рынок 28 млн. тонн железной руды.

Индия, в целях обеспечения сырьем собственной сталелитейной промышленности, сократила поставки железной руды на мировой рынок в 2008 году на 8 млн. тонн по сравнению с 2007 годом. В целом же предложение и спрос на мировом рынке железной руды в 2008 году будут сбалансированы, считает Ло Биншэн.

Мировая добыча железной руды в 2007 г., по оценке Геологической службы США, составила 1,93 млрд. т против 1,8 млрд. т в 2006 г., увеличившись более чем на 1%. Показатели прироста, как относительного, так и абсолютного, оказались существенно ниже, чем в предыдущие годы (например, в 2006 г. прирост составил почти 270 млн. т и 17%), что связано с резким замедлением темпов роста добычи в КНР, лидера мировой железорудной промышленности, ранее обеспечивавшего наибольший вклад в расширение глобальной добычи железной руды. Однако в дальнейшем данные по КНР почти наверняка будут пересмотрены в сторону увеличения, поскольку статистика производства чугуна в этой стране и импорта железной руды свидетельствует о том, что поступление местной руды на китайский рынок в 2007 г. увеличилось весьма значительно, хотя и меньше, чем в предыдущие годы.

Список стран-лидеров по добыче железной руды в 2007 г. не претерпел изменений - первые 10 стран-продуцентов сохранили свои позиции. Крупнейшим производителем, значительно опережая остальных, осталась КНР, второе и третье места заняли Бразилия и Австралия - в сумме эти три страны обеспечивают 2/3 глобальной добычи железной руды, а вместе с занимающими четвертое и пятое места Индией и Россией их доля повышается до 80%. Наиболее значительный прирост добычи в 2007 г. (из крупных продуцентов) был характерен для ведущих экспортеров железной руды - Австралия (16%), Индия (14%) и Бразилия (13%), также высокие темпы роста (20%) продемонстрировал Казахстан, заметное сокращение добычи было отмечено в Венесуэле[1].

Мировые подтвержденные запасы железной руды по оценкам специалистов составили 212 664 млн. тонн. Производство товарных железных руд в мире в 2005 году составило 1580,91 млн. тонн[2].

Аналитики Credit Suisse оценили, что в 2008г. цены на железную руду выросли примерно на 50%, а не на 35%, как ожидалось ранее. Стоит отметить, что обычно цены на это сырье устанавливают три крупнейшие в мире горнодобывающие компании - Vale, Rio Tinto и BHP Billiton - после переговоров с крупными мировыми производителями стали в Европе, Японии и Китае. Причем в последнее время спрос на это сырье растет именно по причине резкого увеличения производства стали в КНР, которая на данный момент является крупнейшим в мире импортером. По мнению экономистов банка Credit Suisse, в 2008 году дефицит этого сырья составил примерно 20-25 млн тонн.

Правда, некоторые эксперты говорят о том, что постепенно объемы производственных мощностей и, соответственно, объемы поставок на рынок железной руды будут увеличиваться. Так, в прошлом году Rio Tinto потратила около 1,4 млрд. долл. на модернизацию горнорудного месторождения в Австралии Dampier. По оценкам экономистов компании, благодаря этой модернизации на шахте будет добываться около 140 млн. тонн в год. BHP Billiton также планирует в этом году инвестировать около 930 млн. долл. в свои проекты по добыче и транспортировке железной руды.

1. Мировое производство железной руды Добыча железных руд в 2006 году по сравнению с 2005 годом увеличилась на 14,6% и достигла 1811, 59 млн. тонн. Китай устойчиво держит первое место по добыче железных руд в мире с приростом в 2006 году 39,9 % и объемами 588,17 млн тонн, что составляет 1/3 всего мирового производства железной руды. В 2003 г. Китай перегнал Японию по объемам закупок железной руды из-за увеличения производства автомобилей, бытовых приборов и расширения строительства. А в 2006 г. китайская Baosteel первая (и впервые!) на ежегодных переговорах установила новую цену на руду на 2007–2008 финансовый год.

Крупнейшие страны по добыче железной руды в мире, млн. тонн[3]

Крупнейшие страны по добыче железной руды в мире, млн. тонн[3] | 2002 | 2003 | 2004 | 2005 | 2006 | 06/05, % | |

| Итого | 1103,11 | 1225,82 | 1460,54 | 1580,91 | 1811,59 | 114,6 |

| Азия | 363,97 | 415,48 | 590,2 | 651,2 | 811,42 | 124,6 |

| Китай | 230 | 261 | 310,1 | 420,49 | 588,17 | 139,9 |

| Америка | 332,53 | 361,81 | 391,43 | 412,65 | 455,5 | 110,4 |

| Бразилия | 212 | 234,5 | 261,67 | 280,86 | 317,8 | 113,2 |

| Ок.и Авст. | 188,96 | 214,83 | 236,33 | 264 | 277,19 | 105 |

| Австралия | 187,22 | 212,88 | 234 | 261,8 | 275,04 | 105,1 |

| Индия | 96,96 | 105,5 | 145,94 | 154,44 | 173,98 | 112,7 |

| Европа | 83,21 | 88,47 | 92,09 | 100,33 | 105,44 | 105,1 |

| Россия | 84,2 | 91,8 | 94,89 | 96,8 | 104 | 107,4 |

| Украина | 58,9 | 62,5 | 66 | 69,46 | 74 | 106,5 |

| Африка | 50,23 | 53,43 | 55,58 | 55,92 | 58,05 | 103,8 |

| США | 51,5 | 50 | 54,72 | 55 | 52,9 | 96,2 |

| ЮАР | 36,48 | 38,09 | 40 | 40 | 41,33 | 103,3 |

| Канада | 29,95 | 33,1 | 28,6 | 28,34 | 34,09 | 120,3 |

| Швеция | 20,28 | 21,5 | 22,27 | 23,25 | 23,3 | 100,2 |

География добычи железной руды в мире

География добычи железной руды в мире

Крупнейшие мировые производители железной руды в 2007 году

Китайский импорт железорудного сырья в последние годы стабильно был выше ожидаемых прогнозов. В текущем году импорт железной руды в Китае продолжает неуклонно расти, несмотря на рост внутреннего производства рудного сырья. Доказанные запасы железной руды в КНР в настоящее время составляют почти 10 млрд. т. Об этом сообщает китайское Министерство земель и ресурсов. Вместе с тем объемы производства этого вида сырья в стране выросли до 880 млн. т по итогам 2009 г. Как известно, в 2003 г. выпуск руды в Китае не превышал 260 млн. т.Ранее аналитики Umetal высказали мнение, что КНР в марте 2010 г. может увеличить импорт железной руды до 60 млн. т, что является рекордным показателем.

В то же время аналитики Mysteel Information полагают, что импорт железной руды в Китай в заданный период не превысит 50 млн. т. При этом в целом за год поставки этого вида сырья составят примерно 678 млн. т, что на 8% больше, чем в минувшем году.

По мнению аналитиков Australian Bureau of Agricultural and Resource Economics, в 2010 г. КНР может импортировать 637 млн. т железорудного сырья. [4]

Наибольшее количество железорудного сырья в 2009 г. В Китай было поставлено из Австралии (41,7% от общего импорта), на втором месте – поставки из Бразилии (22,7%). Индия сохранила третье место, но доля в общих поставках по сравнению с 2005-2008 гг. сократилась до 17,1%. Снижение поставок из Индии связано с мерами индийского правительства, направленными на обеспечения железорудным сырьём собственных металлургических компаний. В начале 2010 г. появились сообщения о планах по увеличению экспортной пошлины в Индии до 20% на все виды железорудного сырья. В 2009 г. увеличилась доля ряда стран в общих поставках железорудного сырья в Китай: ЮАР – до 5,44% с 3,27% в 2008 г., Украины - до 1,98% с 1,03%, России – до 1,54% с 1,31%, Канады – до 1,38% с 0,84%.[5]

Производство железной руды и проката в Китае в I полугодии 2008 года, десятков тыс. т

| Железная руда | 39137,88 |

| Нерафинированная сталь | 26319,48 |

| Стальной прокат | 29996,6 |

| Стальная арматура | 4740,58 |

| Прокат горячий тонколистовой | 337,48 |

| Прокат холодный тонколистовой | 851,77 |

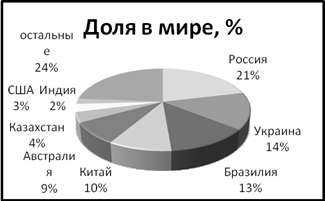

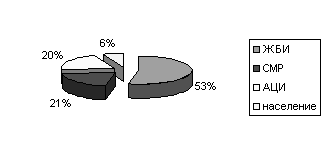

Запасы железной руды в мире, % Как видно из диаграммы, Россия обладает наибольшими запасами железной руды в мире, это говорит о том, что скоро в наши «двери постучатся» китайские горнодобывающие предприятия с просьбой о создании совместных предприятий. По данным Федеральной службы государственной статистики России, добыча полезных ископаемых в августе 2008 г. по сравнению с соответствующим периодом предыдущего года возросла незначительно – на 0,7%, в январе-августе 2008 г. – на 0,2%. В августе 2008 г. в России добыто 9 млн. т железной руды (+3% к результатам августа 2007 г.), в январе-августе добыча железной руды возросла на 3,4%. Производство железорудных окатышей в августе составило 3,2 млн. т (+0,8%), в январе-августе выпуск окатышей возрос на 0,4%.Крупнейшими производителями товарной железной руды в России являются ОАО «Лебединский горно-обогатительный комбинат» и ОАО «Михайловский ГОК». 2. Мировой спрос и потребление железной руды Рынок железной руды по-прежнему характеризуется большим дефицитом. Мировой спрос на железную руду продолжает быстро расти, причем главным образом вследствие расширения сталелитейного производства в Китае. В китайской черной металлургии преобладают технологии, связанные с интенсивным использованием железной руды на предприятиях полного цикла. Несмотря на весьма значительный рост добычи в Китае железной руды, осуществляемой в течение нескольких последних лет в основном небольшими и средними по размеру предприятиями, эта страна остается крупнейшим в мире импортером данного вида сырья. Годовые темпы роста импорта в Китай железной руды, однако, несколько сократились – с 18-19% в 2006-2007 гг. до 16% в 1-ом квартале 2008 г. (по сравнению с аналогичным периодом 2007 г.). Китай и раньше играл важную роль в определении цен и объемов поставок, но теперь от спроса на импортную железную руду в КНР зависит все состояние рынка на годы вперед. Если еще в начале 2005 года китайские специалисты, прогнозируя потребности страны в импортной руде, называли цифру порядка 240 млн. тонн — относительно умеренное повышение по сравнению с 208 млн. тонн годом ранее. Они, при этом, исходили из двух предпосылок: предполагаемого увеличения производительности местной железорудной отрасли и снижения темпов роста национальной металлургической промышленности. Подъем мировых цен на железную руду стимулировал ускоренный ввод в строй новых мощностей в горнодобывающей отрасли страны. По данным китайских источников, за три первых квартала 2007 года в КНР было произведено почти 280 млн. тонн руды, что на 44% больше, чем за тот же период предыдущего года. Объем же выпуска за весь 2007 год, похоже, достигнет уровня 380-400 млн. тонн. Однако китайская руда, по большей части, бедная — содержание железа в ней, как правило, не превышает 32-35%, а металлургические компании страны никак не могут обойтись без более качественного импортного сырья. Тем более, что обещанного замедления темпов роста в китайской сталелитейной отрасли не получилось. По данным International Iron and Steel Institute, за январь-ноябрь 2008 года в стране было выплавлено более 317,6 млн. тонн стали, что на 25,5% превысило результат аналогичного периода предыдущего года. В то же время, импорт железной руды в Китай за январь-октябрь составил 220 млн. тонн, а по итогам всего года его уровень прогнозируется в районе 260-265 млн. тонн. Собственно говоря, именно это превышение прогнозных 240 млн. тонн и послужило для поставщиков руды обоснованием для нового увеличения стоимости сырья в 2009 году.

Запасы железной руды в мире, % Как видно из диаграммы, Россия обладает наибольшими запасами железной руды в мире, это говорит о том, что скоро в наши «двери постучатся» китайские горнодобывающие предприятия с просьбой о создании совместных предприятий. По данным Федеральной службы государственной статистики России, добыча полезных ископаемых в августе 2008 г. по сравнению с соответствующим периодом предыдущего года возросла незначительно – на 0,7%, в январе-августе 2008 г. – на 0,2%. В августе 2008 г. в России добыто 9 млн. т железной руды (+3% к результатам августа 2007 г.), в январе-августе добыча железной руды возросла на 3,4%. Производство железорудных окатышей в августе составило 3,2 млн. т (+0,8%), в январе-августе выпуск окатышей возрос на 0,4%.Крупнейшими производителями товарной железной руды в России являются ОАО «Лебединский горно-обогатительный комбинат» и ОАО «Михайловский ГОК». 2. Мировой спрос и потребление железной руды Рынок железной руды по-прежнему характеризуется большим дефицитом. Мировой спрос на железную руду продолжает быстро расти, причем главным образом вследствие расширения сталелитейного производства в Китае. В китайской черной металлургии преобладают технологии, связанные с интенсивным использованием железной руды на предприятиях полного цикла. Несмотря на весьма значительный рост добычи в Китае железной руды, осуществляемой в течение нескольких последних лет в основном небольшими и средними по размеру предприятиями, эта страна остается крупнейшим в мире импортером данного вида сырья. Годовые темпы роста импорта в Китай железной руды, однако, несколько сократились – с 18-19% в 2006-2007 гг. до 16% в 1-ом квартале 2008 г. (по сравнению с аналогичным периодом 2007 г.). Китай и раньше играл важную роль в определении цен и объемов поставок, но теперь от спроса на импортную железную руду в КНР зависит все состояние рынка на годы вперед. Если еще в начале 2005 года китайские специалисты, прогнозируя потребности страны в импортной руде, называли цифру порядка 240 млн. тонн — относительно умеренное повышение по сравнению с 208 млн. тонн годом ранее. Они, при этом, исходили из двух предпосылок: предполагаемого увеличения производительности местной железорудной отрасли и снижения темпов роста национальной металлургической промышленности. Подъем мировых цен на железную руду стимулировал ускоренный ввод в строй новых мощностей в горнодобывающей отрасли страны. По данным китайских источников, за три первых квартала 2007 года в КНР было произведено почти 280 млн. тонн руды, что на 44% больше, чем за тот же период предыдущего года. Объем же выпуска за весь 2007 год, похоже, достигнет уровня 380-400 млн. тонн. Однако китайская руда, по большей части, бедная — содержание железа в ней, как правило, не превышает 32-35%, а металлургические компании страны никак не могут обойтись без более качественного импортного сырья. Тем более, что обещанного замедления темпов роста в китайской сталелитейной отрасли не получилось. По данным International Iron and Steel Institute, за январь-ноябрь 2008 года в стране было выплавлено более 317,6 млн. тонн стали, что на 25,5% превысило результат аналогичного периода предыдущего года. В то же время, импорт железной руды в Китай за январь-октябрь составил 220 млн. тонн, а по итогам всего года его уровень прогнозируется в районе 260-265 млн. тонн. Собственно говоря, именно это превышение прогнозных 240 млн. тонн и послужило для поставщиков руды обоснованием для нового увеличения стоимости сырья в 2009 году. Основные компании-производители железной руды в мире[7]

| Компания | Страна | Производство млн. тонн. |

| CVRD | Бразилия | 299,3 |

| Rio Tinto | Великобритания | 173 |

| BHP Billiton | Австралия | 144,1 |

| Privat Intertrading | Украина | 45,8 |

| IUD-Donbass | Украина | 38,4 |

| Anshan I&S Works | Китай | 36,8 |

| Anglo-American | ЮАР | 32,4 |

| LKAB | Швеция | 28,9 |

| Mittal Steel | Индия | 27,9 |

| CVG | Венесуэла | 26,9 |

| Cleveland-Cliffs | США | 26,5 |

| Эмитент | 2004 | 2005 | 2006* | 2007 | 2008* | 2009* |

| КМК | 359.8 | 0 | 0 | 0 | 0 | 0 |

| Евразруда | 4150.1 | 5277.3 | 5897.4 | 7108.6 | 7034.5 | 1628.2 |

| Михайловский ГОК | 19230.1 | 16901.8 | 20071.0 | 19948.3 | 18234.0 | 3748.8 |

| Коршуновский ГОК | 3875.6 | 4521.5 | 4995.4 | 4963.2 | 4699.8 | 881.1 |

| Оленегорский ГОК | 3619.7 | 4023.7 | 4473.7 | 4650.4 | 4675.2 | 1152.1 |

| Ковдорский ГОК | 5272.1 | 5793.4 | 5613.2 | 5277.0 | 5422.9 | 1137.7 |

| Стойленский ГОК | 12565.0 | 11891.0 | 12682.0 | 13402.1 | 13154.0 | 2402.0 |

| Лебединский ГОК | 20073.7 | 20563.5 | 21012.4 | 21006.8 | 19732.3 | 3165.5 |

| КМАруда | 1821.8 | 1850.9 | 1850.9 | 2057.3 | 2103.9 | 572.2 |

| Карельский окатыш | 8005.7 | 9123.3 | 9964.2 | 10417.8 | 9837.0 | 1462.5 |

| Метзавод им. Серова | 56.7 | 50.1 | 47.3 | 39.9 | 2.8 | 0 |

| ММК | 1497.6 | 1516.6 | 1466.1 | 1484.1 | 1388.8 | 397.7 |

| Качканарсикий ГОК | 8963.7 | 8648.8 | 9430.6 | 9455.3 | 8636.2 | 1909.1 |

| Высокогорский ГОК | 1308.5 | 1408.4 | 1552.0 | 1584.0 | 1494.0 | 320.0 |

| Бакальское РУ | 0 | 1052.5 | 1277.2 | 1122.1 | 1184.1 | 153.2 |

| Богословское РУ | 1366.7 | 1359.0 | 1331.3 | 1302.5 | 1057.8 | 105.2 |

| Первоуральское РУ | 93.1 | 57.5 | 95.2 | 95.8 | 78.3 | 7.8 |

| Доля Урала в % от РФ | 14.00 | 14.93 | 14.90 | 14.41 | 14.00 | 15.06 |

| ИТОГО по России | 94894.6 | 94500.3 | 101994.9 | 104659.1 | 99902.1 | 19213.0 |

| Изменение по России в % | 3.39 | -0.42 | 7.93 | 2.40 | -4.70 | -26.9 |

| Итого по Уралу | 13286.3 | 14092.9 | 15199.7 | 15083.7 | 13985.5 | 2893.0 |

| Изменение по Уралу в % | 2.86 | 6.07 | 7.85 | -0.80 | -7.30 | -26.5 |

* - за 3 месяца

Основными отраслями потребления железной руды традиционно остаются выплавка чугуна, сталелитейное производство, производство труб. Динамика производства чугуна, млн. т[8]| 2003 | 2005 | 2006 | 2007 | 2008 | 07/08, % | |

| Итого | 651,82 | 705,2 | 767,54 | 816,12 | 917,91 | 112,5 |

| Китай | 170,9 | 202,62 | 252 | 330 | 404,17 | 122,5 |

| Япония | 80,98 | 82,09 | 83 | 83 | 84,27 | 101,5 |

| Россия | 49,1 | 51,23 | 53,1 | 48 | 52 | 108,3 |

| Индия | 30 | 33,6 | 30,8 | 32,6 | 43,1 | 132,2 |

| США | 40,7 | 40,85 | 42,3 | 37 | 39 | 105,4 |

| Бразилия | 30,06 | 32,45 | 32,9 | 33 | 35 | 106,1 |

| Украина | 27,1 | 29,57 | 31 | 31 | 32,9 | 106,1 |

| Германия | 29,45 | 30,07 | 30,63 | 29 | 30,36 | 104,7 |

| Корея Южная | 26,57 | 27,31 | 28 | 27 | 28 | 103,7 |

| Франция | 13,09 | 12,62 | 13,09 | 12,6 | 12,8 | 101,6 |

| Италия | 9,75 | 10,12 | 10,57 | 9 | 11,48 | 127,5 |

| Великобритания | 8,56 | 10,28 | 10,18 | 9 | 10 | 111,1 |

| Тайвань | 10,2 | 10,3 | 10,35 | 9 | 10 | 111,1 |

| Мексика | 8,57 | 9,66 | 10,62 | 9,3 | 9,6 | 103,2 |

| Иран | 7,5 | 7,2 | 8,55 | 7,2 | 8,9 | 123,6 |

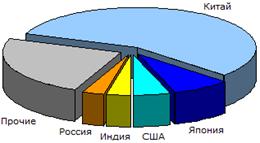

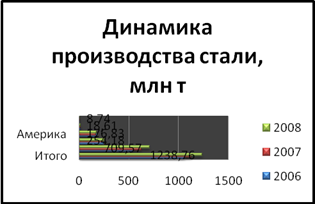

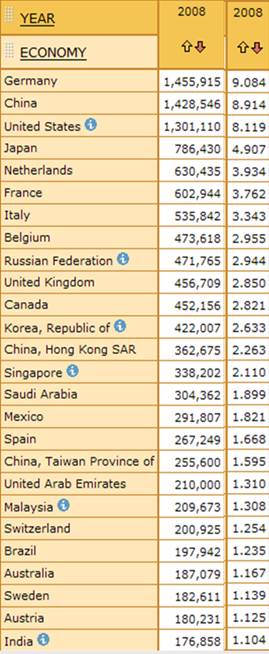

А среди стран бесспорным лидером остается Китай, у него в 2008 году прирост составил 19,9%, а выплавка - 418,78 млн. тонн, что составило в 2008 году 34% от мировой выплавки стали, это значит, что каждая третья тонна стали выплавляется в Поднебесной. Лидерами 2008 года стали Япония (116,22 млн. тонн или 9,4%), США (98,48 млн. тонн или 8%). Как можно увидеть, ни Япония, ни США не могут составить достойную конкуренцию Китаю по выплавке стали. КНР ушел далеко вперед по абсолютным показателям и с каждым годом его доля растет. Динамика производства стали по странам мира, млн. т[9]

А среди стран бесспорным лидером остается Китай, у него в 2008 году прирост составил 19,9%, а выплавка - 418,78 млн. тонн, что составило в 2008 году 34% от мировой выплавки стали, это значит, что каждая третья тонна стали выплавляется в Поднебесной. Лидерами 2008 года стали Япония (116,22 млн. тонн или 9,4%), США (98,48 млн. тонн или 8%). Как можно увидеть, ни Япония, ни США не могут составить достойную конкуренцию Китаю по выплавке стали. КНР ушел далеко вперед по абсолютным показателям и с каждым годом его доля растет. Динамика производства стали по странам мира, млн. т[9] | 2004 | 2005 | 2006 | 2007 | 2008 | 08/07, % | |

| Итого | 899,46 | 967,25 | 1067,73 | 1131,87 | 1238,76 | 109,4 |

| Китай | 181,55 | 220,12 | 280,49 | 349,36 | 418,78 | 119,9 |

| Япония | 107,75 | 110,51 | 112,72 | 112,48 | 116,22 | 103,3 |

| США | 91,59 | 93,68 | 99,68 | 93,28 | 98,48 | 105,6 |

| Россия | 58,57 | 62,72 | 65,56 | 66,15 | 70,83 | 107,1 |

| Корея Южная | 45,39 | 46,31 | 47,52 | 47,67 | 48,44 | 101,6 |

| Германия | 45 | 44,81 | 46,37 | 44,51 | 47,23 | 106,1 |

| Индия | 28,81 | 31,78 | 32,63 | 40,86 | 44 | 107,7 |

| Украина | 34,05 | 36,92 | 38,74 | 38,64 | 40,9 | 105,8 |

| Италия | 26,3 | 26,83 | 28,48 | 29,11 | 31,57 | 108,4 |

| Бразилия | 29,6 | 31,15 | 32,91 | 31,63 | 30,91 | 97,7 |

| Турция | 16,05 | 17,64 | 20,48 | 20,96 | 23,31 | 111,2 |

| Тайвань | 18,26 | 18,83 | 19,54 | 18,94 | 20,94 | 110,6 |

| Франция | 20,26 | 19,76 | 20,77 | 19,48 | 19,86 | 101,9 |

| Испания | 16,41 | 16,41 | 17,68 | 17,83 | 18,34 | 102,9 |

| Мексика | 14,05 | 15,13 | 16,73 | 16,28 | 16,32 | 100,2 |

| Канада | 15,91 | 15,83 | 16,31 | 15,57 | 15,37 | 98,7 |

| Великобритания | 11,67 | 13,27 | 13,77 | 13,21 | 13,88 | 105,1 |

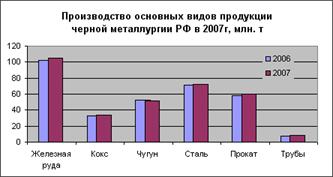

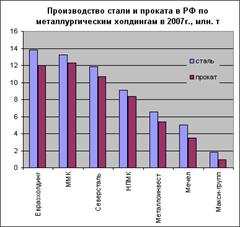

Крупнейшими российскими металлургическими холдингами, которые включают зарубежные активы, являются «Северсталь», «Евраз Групп» и холдинг «НЛМК». «Северсталь» в 2007 г. увеличила производство стали в России (ЧерМК) на 5,3%, до 11,87 млн. т, а проката – на 6,3%, до 10,7 млн. т. При этом компания резко нарастила выпуск российских полуфабрикатов на 50%, до 871,8 тыс. т, сократила производство холоднокатаного листа на 9%, увеличив выпуск горячекатаной продукции, проката с покрытием и сорта на 5–55% в зависимости от вида товара. В целом компанией «Северсталь» (с учетом Severstal North America и Lucchini) в 2007 г. было выплавлено 17,46 млн. т стали (+0,2% к 2006 г.) и 13,25 млн. т проката (+2%). «Евраз Групп» – единственный из ведущих металлургических холдингов России, который в 2007 г. снизил относительно 2006 г. выпуск стали (на 3,7%, до 13,8 млн. т) и проката (на 7,2%, до 11,9 млн. т). Сокращение российского производства компании связано с падением выпуска на Западно-Сибирском МК (по стали – на 1,07%, по прокату – на 18,5%). Однако снижение произошло в основном за счет продукции с низкой добавленной стоимостью – полуфабрикатов (на 28,5%, до 4,78 млн. т). По остальным видам проката, согласно данным компании, в 2007 г. отмечается прирост производства на 3–15%.Общее производство стали «Евраз Групп» (с учетом результатов зарубежных предприятий) в 2007 г. выросло на 1,4%, до 16,3 млн. т, а проката – на 5%, до 15,2 млн. т. НЛМК в 2007 г. снизил выпуск стали на 0,8% из-за временных сбоев в работе ДП №6 во II и III кварталах. Также в прошлом году комбинат снизил производство слябов (на 3,7%) и холоднокатаного проката (на 7,2%) в пользу увеличения производства (на 10,2%) горячекатаного проката на экспорт. Кроме того, в 2007 г. на Новолипецком МК возросло производство горячеоцинкованной стали на 10,7% и динамной стали – на 9,8%. В целом в 2007 г. холдинг «НЛМК» увеличил выпуск проката на 1,5%, до 9,1 млн т с учетом роста объемов зарубежного производства на DanSteel A/S (на 11,6%) и ООО «ВИЗ-Сталь» (на 6,1%). Металлургический дивизион «Металлоинвеста» (в частности, «Уральская сталь» и ОЭМК) в прошлом году нарастил выпуск стали на 4,2%, до 6,55 млн. т, а проката – на 4,8%, до 5,4 млн. т. По данным группы «Мечел» (Челябинский МК, «Ижсталь», Белорецкий МК и другие) выпуск стали в 2007 г. в компании составил 6,09 млн. т (+2% к 2006 г.), а проката – 5,14 млн. т (+9%), из которого 3,04 млн. т (+20%) пришлось на сортовой товар. Производство листового проката и товарной заготовки снизилось на 2–5%, а выпуск метизов вырос на 12%, до 683 тыс. т. Нижне-Сергинский ММЗ/РМЗ («Макси-Групп»), который в 2006 г. «ворвался» в группу 10 ведущих производителей стали в РФ, в 2007 г. снова показал самый высокий темп прироста производства: стали – на 49%, проката – на 33%. 3. Международная торговля Основными игроками на мировом рынке железной руды являются Китай, США и Бразилия, а также Индия. Рассмотрим положение и взаимоотношения этих стран, а также место России на мировом рынке железной руды и продуктов ее переработки. Китай. Традиционно китайские металлургические компании не принимали активного участия в определении годовых цен на железную руду, предпочитая, чтобы их интересы на переговорах с поставщиками отстаивали западноевропейские и японские производители стали. Однако в последние месяцы именно китайцы претендуют на то, чтобы играть первую скрипку со стороны покупателей. Хотя в 2005 году в Китае состоялись первые контакты между производителями и потребителями руды. Это неожиданное проявление активности китайцами объясняется, судя по всему, тем, что цены на импортируемую железную руду приобрели для них критическое значение. Правительство страны, безуспешно пытаясь остановить экспансию национальной металлургической отрасли, ввело еще в 2004-2005 годах ряд ограничений при реализации проектов в сталелитейной отрасли и отменило почти все льготы для экспортеров стали, чем поставило последних в весьма сложное положение. Многие китайские заводы вынуждены продавать металл по ценам ниже себестоимости, а дальнейшее подорожание сырья для них смерти подобно.

Крупнейшими российскими металлургическими холдингами, которые включают зарубежные активы, являются «Северсталь», «Евраз Групп» и холдинг «НЛМК». «Северсталь» в 2007 г. увеличила производство стали в России (ЧерМК) на 5,3%, до 11,87 млн. т, а проката – на 6,3%, до 10,7 млн. т. При этом компания резко нарастила выпуск российских полуфабрикатов на 50%, до 871,8 тыс. т, сократила производство холоднокатаного листа на 9%, увеличив выпуск горячекатаной продукции, проката с покрытием и сорта на 5–55% в зависимости от вида товара. В целом компанией «Северсталь» (с учетом Severstal North America и Lucchini) в 2007 г. было выплавлено 17,46 млн. т стали (+0,2% к 2006 г.) и 13,25 млн. т проката (+2%). «Евраз Групп» – единственный из ведущих металлургических холдингов России, который в 2007 г. снизил относительно 2006 г. выпуск стали (на 3,7%, до 13,8 млн. т) и проката (на 7,2%, до 11,9 млн. т). Сокращение российского производства компании связано с падением выпуска на Западно-Сибирском МК (по стали – на 1,07%, по прокату – на 18,5%). Однако снижение произошло в основном за счет продукции с низкой добавленной стоимостью – полуфабрикатов (на 28,5%, до 4,78 млн. т). По остальным видам проката, согласно данным компании, в 2007 г. отмечается прирост производства на 3–15%.Общее производство стали «Евраз Групп» (с учетом результатов зарубежных предприятий) в 2007 г. выросло на 1,4%, до 16,3 млн. т, а проката – на 5%, до 15,2 млн. т. НЛМК в 2007 г. снизил выпуск стали на 0,8% из-за временных сбоев в работе ДП №6 во II и III кварталах. Также в прошлом году комбинат снизил производство слябов (на 3,7%) и холоднокатаного проката (на 7,2%) в пользу увеличения производства (на 10,2%) горячекатаного проката на экспорт. Кроме того, в 2007 г. на Новолипецком МК возросло производство горячеоцинкованной стали на 10,7% и динамной стали – на 9,8%. В целом в 2007 г. холдинг «НЛМК» увеличил выпуск проката на 1,5%, до 9,1 млн т с учетом роста объемов зарубежного производства на DanSteel A/S (на 11,6%) и ООО «ВИЗ-Сталь» (на 6,1%). Металлургический дивизион «Металлоинвеста» (в частности, «Уральская сталь» и ОЭМК) в прошлом году нарастил выпуск стали на 4,2%, до 6,55 млн. т, а проката – на 4,8%, до 5,4 млн. т. По данным группы «Мечел» (Челябинский МК, «Ижсталь», Белорецкий МК и другие) выпуск стали в 2007 г. в компании составил 6,09 млн. т (+2% к 2006 г.), а проката – 5,14 млн. т (+9%), из которого 3,04 млн. т (+20%) пришлось на сортовой товар. Производство листового проката и товарной заготовки снизилось на 2–5%, а выпуск метизов вырос на 12%, до 683 тыс. т. Нижне-Сергинский ММЗ/РМЗ («Макси-Групп»), который в 2006 г. «ворвался» в группу 10 ведущих производителей стали в РФ, в 2007 г. снова показал самый высокий темп прироста производства: стали – на 49%, проката – на 33%. 3. Международная торговля Основными игроками на мировом рынке железной руды являются Китай, США и Бразилия, а также Индия. Рассмотрим положение и взаимоотношения этих стран, а также место России на мировом рынке железной руды и продуктов ее переработки. Китай. Традиционно китайские металлургические компании не принимали активного участия в определении годовых цен на железную руду, предпочитая, чтобы их интересы на переговорах с поставщиками отстаивали западноевропейские и японские производители стали. Однако в последние месяцы именно китайцы претендуют на то, чтобы играть первую скрипку со стороны покупателей. Хотя в 2005 году в Китае состоялись первые контакты между производителями и потребителями руды. Это неожиданное проявление активности китайцами объясняется, судя по всему, тем, что цены на импортируемую железную руду приобрели для них критическое значение. Правительство страны, безуспешно пытаясь остановить экспансию национальной металлургической отрасли, ввело еще в 2004-2005 годах ряд ограничений при реализации проектов в сталелитейной отрасли и отменило почти все льготы для экспортеров стали, чем поставило последних в весьма сложное положение. Многие китайские заводы вынуждены продавать металл по ценам ниже себестоимости, а дальнейшее подорожание сырья для них смерти подобно.  В октябре-декабре металлургические компании КНР и поддерживающие их политические деятели провели ряд информационных атак, доказывая, что в 2009 году рост спроса на импортную железную руду в стране сократится, а ее общая потребность не превысит 300 млн. тонн. В частности, заявлялось об ускоренном вводе в строй новых отечественных железорудных мощностей, закрытии десятков устаревших сталелитейных предприятий, сокращении числа новых проектов в сталелитейной отрасли. Этими выкладками китайские потребители сырья стремятся оправдать свои требования 10-15%-го уменьшения цен на руду. Высокий спрос на внутреннем рыке Китая и рост стоимости фрахта логично привели к повышению котировок на железорудное сырье из Индии. Стоимость экспортной индийской руды растет с начала текущего года. Сперва цены выросли на фоне результатов переговоров по базовым контрактам на 2008 г. (на 9,5%), а потом в марте еще на 9,7% в результате установления индийскими властями экспортной пошлины на индийское ЖРС в размере $6,8 за т с целью первоочередного обеспечения собственного производства стали. Напомним, что Индия, объявив о масштабной политике развития производства и внутреннего потребления стали до 2020 г., намерена со временем вообще сократить экспорт железной руды до нуля. В свою очередь Китай временно отказался от импорта железной руды из Индии, используя свои запасы. Однако в условиях высокого спроса на ЖРС у китайских компаний просто нет возможности отказаться от закупок индийской руды, тем более что Индия может обеспечить поставки в течение недели, тогда как доставка руды из Бразилии и других стран занимает от двух недель до месяца.

В октябре-декабре металлургические компании КНР и поддерживающие их политические деятели провели ряд информационных атак, доказывая, что в 2009 году рост спроса на импортную железную руду в стране сократится, а ее общая потребность не превысит 300 млн. тонн. В частности, заявлялось об ускоренном вводе в строй новых отечественных железорудных мощностей, закрытии десятков устаревших сталелитейных предприятий, сокращении числа новых проектов в сталелитейной отрасли. Этими выкладками китайские потребители сырья стремятся оправдать свои требования 10-15%-го уменьшения цен на руду. Высокий спрос на внутреннем рыке Китая и рост стоимости фрахта логично привели к повышению котировок на железорудное сырье из Индии. Стоимость экспортной индийской руды растет с начала текущего года. Сперва цены выросли на фоне результатов переговоров по базовым контрактам на 2008 г. (на 9,5%), а потом в марте еще на 9,7% в результате установления индийскими властями экспортной пошлины на индийское ЖРС в размере $6,8 за т с целью первоочередного обеспечения собственного производства стали. Напомним, что Индия, объявив о масштабной политике развития производства и внутреннего потребления стали до 2020 г., намерена со временем вообще сократить экспорт железной руды до нуля. В свою очередь Китай временно отказался от импорта железной руды из Индии, используя свои запасы. Однако в условиях высокого спроса на ЖРС у китайских компаний просто нет возможности отказаться от закупок индийской руды, тем более что Индия может обеспечить поставки в течение недели, тогда как доставка руды из Бразилии и других стран занимает от двух недель до месяца.  Дефицит железной руды на мировом рынке будет сопровождаться дальнейшим повышением цен, а это вернет конкурентоспособность индийским поставкам. Поэтому Китай в очередной раз попытается договориться с индийскими компаниями о заключении долгосрочных контрактов по поставке железной руды из Индии с правом пересмотра цен раз в год. Производство стали расширяется в Индии, Бразилии, России и других странах, поэтому спрос на железорудное сырье может увеличиться с 1300 млн. т в 2004 г. до 1600 млн. т в 2009 г[10]. В настоящее время три основных производителя железной руды (CVRD, «Rio Tinto» и «ВНР Billiton»), поставляющие на мировой рынок 3/4 железной руды, разработали проекты расширения своих производств. Строятся новые горнодобывающие предприятия также в Австралии, Бразилии, Индии, странах Африки, даже в Швеции и в Северной Америке. В отношении металлургии наблюдается превалирование доменного производства. Выплавка стали в электропечах нарастала с 1970 г. до середины 90-х годов, но с тех пор перестала увеличиваться в объеме. Китайское производство основано в основном на доменном способе. В связи с нехваткой металлолома для выплавки качественной стали в развивающихся странах возрастет спрос на доменный чугун и продукт прямого восстановления железа. Мировая торговля железной рудой увеличивается в объемах. В 2008 г. ввоз руды в Китай оценивается в 200 млн. т: это 40 % всей потребности страны в железной руде. Руда, добываемая в Китае, низкого качества и содержит мало железа. Общее потребление железной руды в Азии может вырасти с 655 млн. т в 2003 г. до 1000 млн. т в 2010 г. Как мы можем видеть, Китай является основным импортером железной руды, при чем он активно ввозит руду со всех стран-производителей железной руды.

Дефицит железной руды на мировом рынке будет сопровождаться дальнейшим повышением цен, а это вернет конкурентоспособность индийским поставкам. Поэтому Китай в очередной раз попытается договориться с индийскими компаниями о заключении долгосрочных контрактов по поставке железной руды из Индии с правом пересмотра цен раз в год. Производство стали расширяется в Индии, Бразилии, России и других странах, поэтому спрос на железорудное сырье может увеличиться с 1300 млн. т в 2004 г. до 1600 млн. т в 2009 г[10]. В настоящее время три основных производителя железной руды (CVRD, «Rio Tinto» и «ВНР Billiton»), поставляющие на мировой рынок 3/4 железной руды, разработали проекты расширения своих производств. Строятся новые горнодобывающие предприятия также в Австралии, Бразилии, Индии, странах Африки, даже в Швеции и в Северной Америке. В отношении металлургии наблюдается превалирование доменного производства. Выплавка стали в электропечах нарастала с 1970 г. до середины 90-х годов, но с тех пор перестала увеличиваться в объеме. Китайское производство основано в основном на доменном способе. В связи с нехваткой металлолома для выплавки качественной стали в развивающихся странах возрастет спрос на доменный чугун и продукт прямого восстановления железа. Мировая торговля железной рудой увеличивается в объемах. В 2008 г. ввоз руды в Китай оценивается в 200 млн. т: это 40 % всей потребности страны в железной руде. Руда, добываемая в Китае, низкого качества и содержит мало железа. Общее потребление железной руды в Азии может вырасти с 655 млн. т в 2003 г. до 1000 млн. т в 2010 г. Как мы можем видеть, Китай является основным импортером железной руды, при чем он активно ввозит руду со всех стран-производителей железной руды.  Крупнейшей страной – потребителем стальной продукции Китая несколько лет подряд является Южная Корея, которая с 2002 г. поглощает 19% экспорта китайской стали. За ней следуют США (доля которой в прошлом году составила 7%), а также Вьетнам, Италия, Иран и Индия – каждая занимает по 5% китайского экспорта, Бельгия и Испания – по 4%, Сингапур, Гонконг, Арабские Эмираты, Тайвань – по 3%, Таиланд, Филиппины, Саудовская Аравия, Индонезия, Россия и Канада – по 2%. Остальные страны (более 160) занимают 1% и менее. США. Согласно данным, опубликованным 28 апреля 2009 г. American Iron and Steel Institute со ссылкой на статистику Министерства торговли США, совокупный мартовский импорт стали в США сократился на 5% по сравнению с предыдущим месяцем и на 32% в годовом исчислении, до 1,51 млн. коротких тонн, сообщает агентство Dow Jones. Американский импорт стали с финишной обработкой – доля вышеприведенной статистики – упал на 3%, до 1,44 млн. т, относительно февраля и на 22% против показателя аналогичного месяца прошлого года[11]. Китайские поставки готовой стали в США сократились в марте на 28%, до 196 тыс. т, составив 14% всего стального американского импорта. Импорт стали из Кореи уменьшился на 11% по сравнению с данными по февралю, тогда как японский стальной импорт вырос в марте на 7%, а индийский – на 11%. Бразилия. Бразильский сырьевой гигант – компания Vale планирует продала больше железной руды в апреле для китайских потребителей по сравнению с мартом 2009 г. Vale не продает железную руду для Китая на спотовом рынке, продажи идут по ценам, согласованным год назад по долгосрочным контрактам. Цены на руду обсуждаются, и продажи в Китай достаточно устойчивые. Компания Vale поддерживает традиционную систему определения базовой цены на железную руду в отличие от своих австралийских конкурентов. Бразильский сырьевой гигант Vale планирует сократить мощности по производству железной руды в текущем году на 25%. Компания также намерена прекратить производство низкосортной железной руды и закрыть высокозатратные подразделения. В конце прошлого года Vale сократила производство железной руды на 10%, или на 30 млн. т, а также приостановила работу шести фабрик по производству окатышей. Основной рынок для Vale по-прежнему является Китай. Производство стали в 2008 году снизилось только в одном металлургическом регионе мира – в США. Спад составил 1,4%, до 97,2 млн. т. Страны ЕС-27 незначительно увеличили производство стали в 2007 г. – на 1,7% по сравнению с 2006 г. Япония и Южная Корея (на экспортных заказах) увеличили выпуск стали на 3,2% и 6,1% соответственно. Высокий уровень динамики производства показали Индия (+7,3%), Бразилия (+9,3%) и Украина (+4,7%). Россия (+2% по традиционно заниженным данным IISI) в 2007 г. существенно уступила среднемировой динамике этой отрасли. Пока она сохранила позицию четвертого производителя в мире, однако ее доля упала до 5,48% мирового выпуска стали. Экономические показатели мировой металлургии в 2008 году снижались, но в итоге оказались достаточно высокими, особенно у победителей в конкурентной борьбе. Крупнейшие метпредприятия КНР, по данным CISA, за год увеличили чистую прибыль на 45%. Крупнейший мировой холдинг черной металлургии Mittal Arcelor, имеющий производства в 28 странах, в 2007 г. (при снижении выпуска продукции на 0,7%) увеличил чистую прибыль на 30%. Сегодня в мировой металлургии продолжается падение спроса и цен на стальную продукцию, провоцируя сокращение ее производства по всему миру на фоне финансового кризиса и торможения развития глобальной экономики. За последние три месяца как в мире, так и в России обвалились цены на металлолом и стальную заготовку до 5 раз (!), а на стальной прокат – в 1,5–2 раза (по разным видам). На многих метпредприятиях мира выплавка стали (особенно из железорудного сырья, в отличие от металлолома) стала просто нерентабельной. При этом стоимость железной руды по долгосрочным контрактам в настоящее время по-прежнему остается относительно высокой. Напомним, что значительная часть товарного рынка ЖРС реализуется на контрактной основе. Россия. По официальным данным Федеральной службы государственной статистики России, металлургическое производство и производство готовых металлических изделий в РФ в 2007 г. выросло на 2% к уровню 2006 г., а в декабре 2007 г. по сравнению с декабрем предыдущего года – на 3,5%. Производство стали в РФ увеличилось на 2,2%, до 72,4 млн. т, железной руды – на 2,4%, до 105 млн. т, кокса – на 3,5%, до 33,8 млн. т

Крупнейшей страной – потребителем стальной продукции Китая несколько лет подряд является Южная Корея, которая с 2002 г. поглощает 19% экспорта китайской стали. За ней следуют США (доля которой в прошлом году составила 7%), а также Вьетнам, Италия, Иран и Индия – каждая занимает по 5% китайского экспорта, Бельгия и Испания – по 4%, Сингапур, Гонконг, Арабские Эмираты, Тайвань – по 3%, Таиланд, Филиппины, Саудовская Аравия, Индонезия, Россия и Канада – по 2%. Остальные страны (более 160) занимают 1% и менее. США. Согласно данным, опубликованным 28 апреля 2009 г. American Iron and Steel Institute со ссылкой на статистику Министерства торговли США, совокупный мартовский импорт стали в США сократился на 5% по сравнению с предыдущим месяцем и на 32% в годовом исчислении, до 1,51 млн. коротких тонн, сообщает агентство Dow Jones. Американский импорт стали с финишной обработкой – доля вышеприведенной статистики – упал на 3%, до 1,44 млн. т, относительно февраля и на 22% против показателя аналогичного месяца прошлого года[11]. Китайские поставки готовой стали в США сократились в марте на 28%, до 196 тыс. т, составив 14% всего стального американского импорта. Импорт стали из Кореи уменьшился на 11% по сравнению с данными по февралю, тогда как японский стальной импорт вырос в марте на 7%, а индийский – на 11%. Бразилия. Бразильский сырьевой гигант – компания Vale планирует продала больше железной руды в апреле для китайских потребителей по сравнению с мартом 2009 г. Vale не продает железную руду для Китая на спотовом рынке, продажи идут по ценам, согласованным год назад по долгосрочным контрактам. Цены на руду обсуждаются, и продажи в Китай достаточно устойчивые. Компания Vale поддерживает традиционную систему определения базовой цены на железную руду в отличие от своих австралийских конкурентов. Бразильский сырьевой гигант Vale планирует сократить мощности по производству железной руды в текущем году на 25%. Компания также намерена прекратить производство низкосортной железной руды и закрыть высокозатратные подразделения. В конце прошлого года Vale сократила производство железной руды на 10%, или на 30 млн. т, а также приостановила работу шести фабрик по производству окатышей. Основной рынок для Vale по-прежнему является Китай. Производство стали в 2008 году снизилось только в одном металлургическом регионе мира – в США. Спад составил 1,4%, до 97,2 млн. т. Страны ЕС-27 незначительно увеличили производство стали в 2007 г. – на 1,7% по сравнению с 2006 г. Япония и Южная Корея (на экспортных заказах) увеличили выпуск стали на 3,2% и 6,1% соответственно. Высокий уровень динамики производства показали Индия (+7,3%), Бразилия (+9,3%) и Украина (+4,7%). Россия (+2% по традиционно заниженным данным IISI) в 2007 г. существенно уступила среднемировой динамике этой отрасли. Пока она сохранила позицию четвертого производителя в мире, однако ее доля упала до 5,48% мирового выпуска стали. Экономические показатели мировой металлургии в 2008 году снижались, но в итоге оказались достаточно высокими, особенно у победителей в конкурентной борьбе. Крупнейшие метпредприятия КНР, по данным CISA, за год увеличили чистую прибыль на 45%. Крупнейший мировой холдинг черной металлургии Mittal Arcelor, имеющий производства в 28 странах, в 2007 г. (при снижении выпуска продукции на 0,7%) увеличил чистую прибыль на 30%. Сегодня в мировой металлургии продолжается падение спроса и цен на стальную продукцию, провоцируя сокращение ее производства по всему миру на фоне финансового кризиса и торможения развития глобальной экономики. За последние три месяца как в мире, так и в России обвалились цены на металлолом и стальную заготовку до 5 раз (!), а на стальной прокат – в 1,5–2 раза (по разным видам). На многих метпредприятиях мира выплавка стали (особенно из железорудного сырья, в отличие от металлолома) стала просто нерентабельной. При этом стоимость железной руды по долгосрочным контрактам в настоящее время по-прежнему остается относительно высокой. Напомним, что значительная часть товарного рынка ЖРС реализуется на контрактной основе. Россия. По официальным данным Федеральной службы государственной статистики России, металлургическое производство и производство готовых металлических изделий в РФ в 2007 г. выросло на 2% к уровню 2006 г., а в декабре 2007 г. по сравнению с декабрем предыдущего года – на 3,5%. Производство стали в РФ увеличилось на 2,2%, до 72,4 млн. т, железной руды – на 2,4%, до 105 млн. т, кокса – на 3,5%, до 33,8 млн. т  .

. Ситуация с железорудными ценами в 2007 г. относительно 2006 г. в России отличалась сравнительной стабильностью благодаря переходу железорудных компаний на поставку сырья по долгосрочным контрактам с ежегодным пересмотром цен, а также устойчивому высокому спросу на ЖРС. Повысившись в конце 2006 г. (по договорам на 2007 г.) на 8–48% (в зависимости от вида сырья), внутренние цены на российскую железорудную продукцию удерживались на одном уровне в течение всего прошлого года вплоть до момента заключения договоров на поставку руды в 2008 г. Аглоруда российского производства в 2007 г. в среднем продавалась по 770 руб. за т без НДС, EXW (или $30 за т), концентрат – по 1700 руб. за т ($69), а окатыши – по 2180 руб. за т ($89). Экспортные цены на ЖРС из РФ в прошлом году, увеличившись в апреле (вслед за мировыми котировками) на 13–14%, также были стабильными: концентрат отгружался в среднем за $72 за т DAF граница России, а окатыши – за $89 за т. На данный момент долгосрочные договора (на 3 года и более) на поставку российского ЖРС в 2008 г. заключили почти все участники рынка, причем с умеренным увеличением цены на 30–35%. При этом цены в одних новых контрактах определены на весь 2008 г., а в других – до апреля текущего года для последующей коррекции согласно итогам мировых переговоров по ценам на железную руду и фиксации до апреля 2009 г. Россия остается крупнейшим (после Украины) экспортером металлов на мировой рынок, хотя в 2007 г. экспортная направленность российской металлургии вновь несколько снизилась. Тем не менее, металлы и изделия из них остались второй по значению товарной группой (после энергоносителей) в российском экспорте в 2007 г. Доля данной товарной группы, по данным Таможенной службы РФ, в дальнее зарубежье возросла на 0,5% (до 14,3%). При этом физический объем экспорта металлов и изделий из них в прошлом году по сравнению с 2006 г. снизился на 7,6%, в то время как стоимостной объем вырос на 19,5%. Средняя цена экспортируемого проката плоского из железа и нелегированной стали относительно 2006 г. увеличилась на 20,6%, полуфабрикатов из железа и нелегированной стали – на 25,2%, чугуна – на 28,3%. Снижение объемов произошло в основном за счет сокращения экспортных отгрузок чугуна (на 5%, до 5,63 млн. т) и плоского проката (на 9%, до 8,07 млн. т). При этом в дальнее зарубежье экспорт черных металлов снизился на 9%, до 38,8 млн. т, а в страны СНГ, наоборот, вырос на 16%, до 4,13 млн. т. Выручка от экспорта черных металлов в 2007 г. выросла на 18% относительно уровня 2006 г., до $21,109 млрд., причем доходы от продаж в дальнее зарубежье выросли на 15%, до $18,56 млрд., а в СНГ – на 50%, до $2,54 млрд. Российский стальной импорт в 2007 г. заметно вырос. Он достиг 6,74 млн. т, что на 29% больше, чем в 2006 г. При этом поставки трубной продукции увеличились до 1,42 млн. т (+11%). В стоимостном выражении (таблица 7) импорт черных металлов в РФ составил $5,717 млрд. (+60%), а трубной продукции – $2,409 млрд. (+40%). Большую часть объемов импорта стальной продукции по-прежнему составляют поставки из стран СНГ (особенно - Украины), которые в 2007 г. выросли на 17%, до 4,3 млн. т. Однако отметим и стремительно нарастающий импорт из дальнего зарубежья (в частности - Китая), проявивший в прошлом году самые высокие темпы прироста. 4. Цены на железную руду Мировые цены на железную руду уже более 40 лет устанавливаются ежегодно 1 апреля. В идеале до этого времени крупнейшие производители (Vale, Rio Tinto и BHP Billiton) и потребители (Baosteel, Nippon Steel, JFE, Posco и др.) железной руды должны договориться об изменении и величине контрактных цен на железорудное сырье, которые служат ориентиром для остальных участников рынка в течение всего нового финансового года. Заметим, что эти переговоры оказывают значительное влияние на глобальную экономику, так как цены на железную руду отражаются на стоимости стали и далее – потребительских товаров, в том числе автомобилей, стиральных машин и т. д.

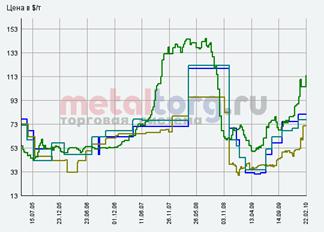

Динамика цен Особое внимание надо уделить ценам на стальной прокат, так как это основной продукт переработки железной руды:

Динамика цен Особое внимание надо уделить ценам на стальной прокат, так как это основной продукт переработки железной руды:  Резкий рост стальных цен начиная с 2008 г. совсем не означает дефицит металлопродукции или улучшение конъюнктуры рынка. Радоваться металлургии рано, скорее – наоборот. Рецессия производства сначала в США, а затем и во всем мире, этот спад и финансовый кризис в целом серьезно затронул другие страны и регионы. Специалисты сходятся во мнении, что как минимум темпы роста стального рынка упадут. А конкуренция в части сбыта стальной продукции в мире обострится. Причем все это на фоне мировой инфляции и обвала доллара США. Начавшийся рост цен на сталь в мире обозначает реакцию на острый дефицит металлургического сырья. Фактом стал как минимум 65%-й рост мировых цен с 1 апреля 2008 г. на основные поставки железной руды. Кокс и коксующиеся угли для металлургии подорожают минимум вдвое. В рафинированной стали (стальных полуфабрикатах) это дает прибавку к цене до $150 за т, т. е. прирост до 20%. Ряд металлургических компаний уже подстраховался еще заметнее. Японские производители, например, объявили о 30%-м повышении цен на свою металлопродукцию со II квартала 2008 г. Начавшуюся «гонку цен» потребители стального проката еще не вполне осознали. Реакция на то, что металлурги полностью переложат на них все свои новые издержки, вряд ли будет позитивной. Стальному рынку угрожает дестабилизация, причем она никак не обойдет стороной и Россию. При всех накопленных запасах прочности (высокая рентабельность нашей металлургии, свое сырье, стабилизационный фонд, госпроекты и т. д.) Виды цен на железную руду Традиционно основные поставки железной руды в мире идут по годовым контрактам и ценам, заключаемым металлургией Японии и ЕС с бразильскими (Vale, ранее - CVRD) и австралийскими (BHP) горнорудными компаниями. Далее эти цены вынужден был принимать Китай - основной в мире импортер руды. Ориентиром принимаются эти годовые поставки руды (с содержанием железа 58-66%), где цена нормируется в центах за % содержания железа в сухой метрической тонне (1000 кг), например: · мелкодробленая руда CVRD, FOB (Бразилия) на 2008 г. - 125,17 сent/%Fe · мелкодробленая руда BHP Billiton, FOB (Австралия) на 2008 г. - 144,66 сent/%Fe Мировые цены на крупнокусковую руду и окатыши несколько выше (до +35%), а на железорудный концентрат - ниже. Однако, ввиду кризиса и нестабильности рынка, большую роль стали играть спотовые цены ЖРС. Их основной грузопоток поступает из Индии в Китай. Выше, на графике приведена динамика спотовых цен на лучшую руду (63,5% Fe). Цена руд с 58% Fe, как правило, ниже на 25-30%. Для сравнения на графике также приведены текущие экспортные цены РФ и Украины на 65-66% железорудный концентрат. Цены на железную руду относительно России

Резкий рост стальных цен начиная с 2008 г. совсем не означает дефицит металлопродукции или улучшение конъюнктуры рынка. Радоваться металлургии рано, скорее – наоборот. Рецессия производства сначала в США, а затем и во всем мире, этот спад и финансовый кризис в целом серьезно затронул другие страны и регионы. Специалисты сходятся во мнении, что как минимум темпы роста стального рынка упадут. А конкуренция в части сбыта стальной продукции в мире обострится. Причем все это на фоне мировой инфляции и обвала доллара США. Начавшийся рост цен на сталь в мире обозначает реакцию на острый дефицит металлургического сырья. Фактом стал как минимум 65%-й рост мировых цен с 1 апреля 2008 г. на основные поставки железной руды. Кокс и коксующиеся угли для металлургии подорожают минимум вдвое. В рафинированной стали (стальных полуфабрикатах) это дает прибавку к цене до $150 за т, т. е. прирост до 20%. Ряд металлургических компаний уже подстраховался еще заметнее. Японские производители, например, объявили о 30%-м повышении цен на свою металлопродукцию со II квартала 2008 г. Начавшуюся «гонку цен» потребители стального проката еще не вполне осознали. Реакция на то, что металлурги полностью переложат на них все свои новые издержки, вряд ли будет позитивной. Стальному рынку угрожает дестабилизация, причем она никак не обойдет стороной и Россию. При всех накопленных запасах прочности (высокая рентабельность нашей металлургии, свое сырье, стабилизационный фонд, госпроекты и т. д.) Виды цен на железную руду Традиционно основные поставки железной руды в мире идут по годовым контрактам и ценам, заключаемым металлургией Японии и ЕС с бразильскими (Vale, ранее - CVRD) и австралийскими (BHP) горнорудными компаниями. Далее эти цены вынужден был принимать Китай - основной в мире импортер руды. Ориентиром принимаются эти годовые поставки руды (с содержанием железа 58-66%), где цена нормируется в центах за % содержания железа в сухой метрической тонне (1000 кг), например: · мелкодробленая руда CVRD, FOB (Бразилия) на 2008 г. - 125,17 сent/%Fe · мелкодробленая руда BHP Billiton, FOB (Австралия) на 2008 г. - 144,66 сent/%Fe Мировые цены на крупнокусковую руду и окатыши несколько выше (до +35%), а на железорудный концентрат - ниже. Однако, ввиду кризиса и нестабильности рынка, большую роль стали играть спотовые цены ЖРС. Их основной грузопоток поступает из Индии в Китай. Выше, на графике приведена динамика спотовых цен на лучшую руду (63,5% Fe). Цена руд с 58% Fe, как правило, ниже на 25-30%. Для сравнения на графике также приведены текущие экспортные цены РФ и Украины на 65-66% железорудный концентрат. Цены на железную руду относительно России | Цены на поставку | Минимум | Максимум | Дата изменения цены | Изменение | |

| $/т | % | ||||

| Железорудный концентрат, Россия, экспорт в Европу, DAF граница России, $/т | 80 | 83 | 08.01.2010 | +6.0 |

|

| Железная руда (Fe 63.5%), Индия, экспорт в Китай, FOB, $/т | 114.0 | 115.0 | 22.02.2010 | +10.0 |

|

| Железорудный концентрат, Россия, внутренние цены, exw, $/т | 69.0 | 75.0 | 05.02.2010 | +12.0 |

|

| Железорудный концентрат, Украина, экспорт в Европу, DAF граница Украины, $/т | 74.0 | 80.0 | 08.01.2010 | +7.0 |

|

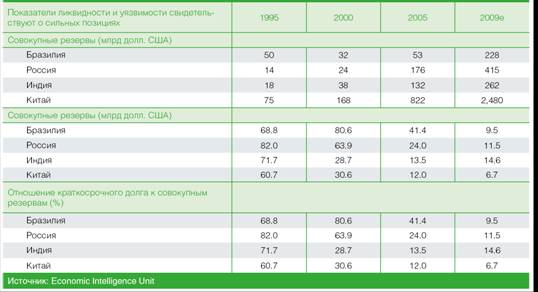

Напомним, что с 2000 по 2008 г. базовые цены на ЖРС выросли в 4 раза (до $75 за т FOB) благодаря огромному спросу со стороны Китая.

Напомним, что с 2000 по 2008 г. базовые цены на ЖРС выросли в 4 раза (до $75 за т FOB) благодаря огромному спросу со стороны Китая.  Мировые цены на железную руду в следующем контрактном году могут увеличиться на 10% на фоне роста спроса от производителей стали. Как известно, из-за мирового финансового кризиса цены на железную руду в 2009 г. снизились на 33%.В настоящий момент, по мнению аналитиков, мировой рынок стали начал восстановление по мере активности потребителей. Ситуация на рынках развивающихся стран выглядит более оптимистичной, чем в Европе и США, но аналитики считают, что в целом на рынке ситуация хоть и медленно, но исправляется. Рост спроса на сталь, в свою очередь, увеличит поставки железной руды, а значит и цены на этот вид сырья могут увеличиться. Пока никто не прогнозирует процент повышения выше 10%.

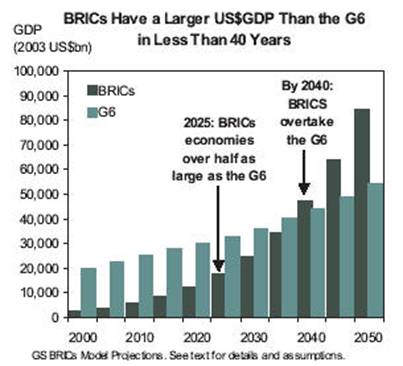

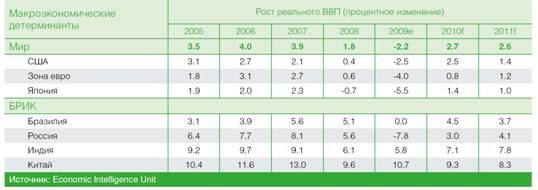

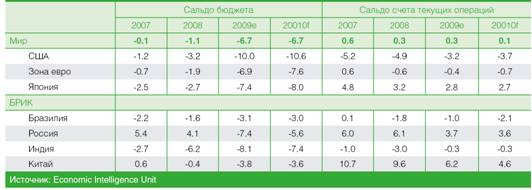

Мировые цены на железную руду в следующем контрактном году могут увеличиться на 10% на фоне роста спроса от производителей стали. Как известно, из-за мирового финансового кризиса цены на железную руду в 2009 г. снизились на 33%.В настоящий момент, по мнению аналитиков, мировой рынок стали начал восстановление по мере активности потребителей. Ситуация на рынках развивающихся стран выглядит более оптимистичной, чем в Европе и США, но аналитики считают, что в целом на рынке ситуация хоть и медленно, но исправляется. Рост спроса на сталь, в свою очередь, увеличит поставки железной руды, а значит и цены на этот вид сырья могут увеличиться. Пока никто не прогнозирует процент повышения выше 10%.  Аналитики считают, что установленные цены вполне можно считать базовыми, или benchmark. Так, в 2009–2010 гг. ориентировочная стоимость мелкодробленой руды (или концентрата) составляет $51–61 за т FOB, крупнокусковой – $59,5–70,5 за т, а окатышей – $66–68 за т. 5. Прогнозы развития мирового рынка железной руды Восстановление мировой металлургии в 2010 г продолжится, средние темпы развития по сравнению со 2-м полугодием 2009 г продемонстрируют некоторый рост, однако выход на докризисные показатели более вероятен к 2012 г. Лидерами роста будут страны ЮВА /прежде всего Индия и Китай/, а также ряд латиноамериканских государств, меньшая динамика ожидается в металлургии США и стран ЕС. В то же время сохранится вероятность локальных спадов по отдельным продуктам.

Аналитики считают, что установленные цены вполне можно считать базовыми, или benchmark. Так, в 2009–2010 гг. ориентировочная стоимость мелкодробленой руды (или концентрата) составляет $51–61 за т FOB, крупнокусковой – $59,5–70,5 за т, а окатышей – $66–68 за т. 5. Прогнозы развития мирового рынка железной руды Восстановление мировой металлургии в 2010 г продолжится, средние темпы развития по сравнению со 2-м полугодием 2009 г продемонстрируют некоторый рост, однако выход на докризисные показатели более вероятен к 2012 г. Лидерами роста будут страны ЮВА /прежде всего Индия и Китай/, а также ряд латиноамериканских государств, меньшая динамика ожидается в металлургии США и стран ЕС. В то же время сохранится вероятность локальных спадов по отдельным продуктам. Vale планирует в 2010 г увеличить производство руды на 11 проц. до 300 млн. т, что соответствует уровню 2008 г.

ArcelorMittal в 2010 г активизирует покупку железорудных месторождений, стремясь увеличить обеспеченность собственным сырьем с 50 проц. своих потребностей в н.в. до 75–85 проц. к 2014 г.

В США US Steel к 2013–2015 гг увеличит производство руды на проекте Keewatin /Keetac/ в шт.Миннесота с 6 млн. т до 9,6 млн. т.

В Бразилии горнодобывающая MMX в 2010–2011 гг. отгрузит на экспорт по 1 млн. т руды через портовый терминал Итагуай, принадлежащий компании CSN, которая со своей стороны обязалась приобрести не менее 1,5 млн. т руды, произведенной MMX. CSN в 1 кв. 2010 г планирует произвести разделение своих горнодобывающих и стальных активов. В частности, железорудные активы и логистика компании будут объединены в новую компанию. Тайваньская China Steel приобретет долю в железорудной корпорации Namisa, которая будет поставлять в адрес China Steel 200–300 тыс. т руды, впоследствии объемы поставок вырастут до 500 тыс. т. Anglo American в 2012 г введет в эксплуатацию проект по добыче руды Minas-Rio мощностью до 26,5 млн. т в год. Компания рассчитывает за счет приобретения новых бразильских активов к 2016 г увеличить добычу ЖР до 150 млн. т в год.

В Иране компания Khorasan Steel в начале 2010 г введет в эксплуатацию второй модуль по производству DRI.

В Саудовской Аравии британская London Mining к концу 2010 г завершит дополнительную оценку проекта Wadi Sawawin с тем, чтобы проверить возможность его расширения до 10 млн. т окатышей в год в течение 20 лет вместо 14. Продукцию предусматривается поставлять производителям DRI. Строительство продлится 27 месяцев, ввод в эксплуатацию намечен на 2 кв. 2013 г.

Vale планирует в 2010 г увеличить производство руды на 11 проц. до 300 млн. т, что соответствует уровню 2008 г.

ArcelorMittal в 2010 г активизирует покупку железорудных месторождений, стремясь увеличить обеспеченность собственным сырьем с 50 проц. своих потребностей в н.в. до 75–85 проц. к 2014 г.

В США US Steel к 2013–2015 гг. увеличит производство руды на проекте Keewatin /Keetac/ в шт. Миннесота с 6 млн. т до 9,6 млн. т.

В Чили бразильская MMX ожидает получения необходимых разрешений для развития железорудных проектов Patricia, Bella, Fortuna-Fierro и Teatinos в III районе. Компания введет в эксплуатацию эти проекты годовой мощностью 10 млн. т руды через 3–4 года после начала строительства. Чилийская CAP начнет возобновление реализации некоторых отложенных проектов, в т. ч. завершение программы увеличения объемов производства на шахте Los Colorados, а также разработку месторождений Algarrobo и Cerro Negro.

В Бразилии горнодобывающая MMX в 2010–2011 гг. отгрузит на экспорт по 1 млн. т руды через портовый терминал Итагуай, принадлежащий компании CSN, которая со своей стороны обязалась приобрести не менее 1,5 млн. т руды, произведенной MMX. CSN в 1 кв. 2010 г планирует произвести разделение своих горнодобывающих и стальных активов. В частности, железорудные активы и логистика компании будут объединены в новую компанию. Тайваньская China Steel приобретет долю в железорудной корпорации Namisa, которая будет поставлять в адрес China Steel 200–300 тыс. т руды, впоследствии объемы поставок вырастут до 500 тыс. т. Anglo American в 2012 г введет в эксплуатацию проект по добыче руды Minas-Rio мощностью до 26,5 млн. т в год. Компания рассчитывает за счет приобретения новых бразильских активов к 2016 г увеличить добычу ЖР до 150 млн. т в год.

В Иране компания Khorasan Steel в начале 2010 г введет в эксплуатацию второй модуль по производству DRI.

В Саудовской Аравии британская London Mining к концу 2010 г завершит дополнительную оценку проекта Wadi Sawawin с тем, чтобы проверить возможность его расширения до 10 млн. т окатышей в год в течение 20 лет вместо 14. Продукцию предусматривается поставлять производителям DRI. Строительство продлится 27 месяцев, ввод в эксплуатацию намечен на 2 кв. 2013 г.

В Китае Shanxi Taigang Stainless Steel в 2010 г закончит строительство на своей железорудной шахте Yuanjiacun в пров. Шаньси с запасами 1,25 млрд. т руды.

В Индии продажу 10 проц. акций госкорпорации NMDC планируется завершить в марте 2010 г. В шт. Orissa Midrex Technologies /американская «дочка» японской Kobe Steel / по заказу Jindal Steel & Power построит завод DRI годовой мощностью 1,8 млн. т. При производстве будет применяться технология MIDREX, но природный газ заменят синтетическим, получаемым из угля. Aisar Steel в январе 2010 г закупит у Rio Tinto первые 160 тыс. т ЖР по контракту, предусматривающему отгрузку в общей сложности 300 тыс. т сырья.

В Австралии китайская WISCO, выкупившая 13 проц. акций местного предприятия Centrex Metals, будет развивать ЖР проект в районе полуострова Eyre.

СТАЛЬ — в 2010 г ожидается рост мирового потребления сплава на 9,2 проц. до 1206 млн. т, в основном за счет усиления спроса в странах ЮВА во главе с Китаем. Себестоимость производства тонны стали на фоне удорожания сырья может подняться на 80–100 долл. К 2011 г уровень стального потребления может приблизиться к показателям 2008 г. В целом к 2012 г избыточные мощности составят более 500 млн. т, а средняя загрузка мощностей окажется на уровне 1990-х годов и составит около 75 проц.

В Китае производство стали в 2010 г может превысить 600 млн. т, но при наличии стабильного спроса достижимым является и уровень в 630 млн. т. Wuhan Steel в 2010 г увеличит производство на 24 проц. до 37,9 млн. т стали.

В Таиланде внутренний спрос на сталь в 2010 г вырастет на 25 проц до 12,5 млн. т. POSCO может приобрести крупнейшего в стране производителя нержавеющей стали Thainox Stainless.

В Японии в 1 кв. 2010 г стальной спрос повысится на 33,4 проц до 23.9 млн. т. JFE Steel в середине февраля после ремонта возобновит эксплуатацию третьей печи завода West Japan Works. В 2010 г будет завершено строительство дополнительных мощностей в районе Keihin, где объемы производства должны достичь 5,3 млн. т стали в год.

В Индонезии POSCO совместно с государственной компанией PT Krakatau Steel построят стальной комбинат. Старт проекта намечен на 2-е полугодие 2011 г, первая очередь мощностью 3 млн. т будет завершена к 2013 г. [12]

Как сообщает агентство Bloomberg, по мнению компании BofA Merrill Lynch Global Research, рынок железной руды будет испытывать дефицит поставок до 2012 г. после того, как китайский и европейский стальные рынки восстановятся. Банк увеличил свой прогноз по железной руде на 2010 и 2011 гг., отмечает аналитик Stuart Howe. Цены на железную руду Pilbara вырастут на 15% в 2010 финансовом году или до $70.80 за тонну, по сравнению с предыдущим прогнозом в $67.70 за тонну. Цены также вырастут на 15% и в 2011 г., по сравнению с ранним прогнозом в 5%. Начиная с 2010 г. цены на железную руду в среднем будут на 18% выше, чем в последние 20 лет. Согласно прогнозам Merrill Lynch & Co., цены на сырье для производства стали в среднем составят $26 за т, в то время как в 1980-2004 они колебались в диапазоне $20-22 за тонну. Производители будут поднимать цены, стремясь увеличить средства для расширения производства на фоне активизации спроса на сырье. Так, Vale, Rio Tinto Group и BHP инвестировали $8,9 млрд в увеличение производства после того, как китайский выпуск стали удвоился за последние 4 года. Эти крупнейшие в мире производители железной руды, на долю которых приходится 73% морских поставок, будут вынуждены поднять цены в связи с увеличение стоимости стали, а также цен на рынке труда, чтобы оправдать целесообразность вложений в новые проекты. Цены на железную руду устанавливаются на год, который начинается 1 апреля, в ходе переговоров с участием производителей, среди которых BHP, и сталелитейных компаний, таких как Nippon Steel Corp. В первой половине 2010 г. цены и объемы производства в черной металлургии Китая будут расти, а во второй половине года возможно сокращение темпов роста. Вполне вероятно, что выпуск стали Поднебесной в 2010 г. достигнет 590 млн. т, что на 4,4% больше, чем по итогам 2009 г. - такой прогноз на наступивший год сделал член правления китайского отделения банка UBS. Интересно, что мнение одного из крупнейших китайских металлургических концернов, компании Baogang, более оптимистично - 600-630 млн. т стали в 2010 г. Менеджмент Baogang объясняет свой прогноз бурным ростом спроса, который начался в четвертом квартале 2009 г. и, несомненно, продолжится и в 2010 г. По информации «Китайской сети обогащения руды и угля», выпуск стали в КНР в 2009 г. составил 565 млн. т. Из них 50-55% потребляет строительная отрасль. В 2010 г. на китайском рынке ожидается дальнейший рост спроса в строительстве, а также начало периода роста потребления стали для автомобильной промышленности, холодного проката, длинномерной стали. Для производства тонны чугуна необходимо 1,6 т железной руды. В 2009 г. средняя цена тонны 63,5% концентрата в КНР составляла $61,55. В декабре 2009 г. UBS прогнозировала, что в 2010 г. цена вырастет на 20% и достигнет 73,9 $/т, что увеличит себестоимость тонны чугуна на $12,3. Однако 20% увеличение цен - это уже не прогноз UBS, а суровая реальность. Сейчас аналитик Tom Price из UBS говорит о повышении цены на сырье на 40-50% в течение 2010 г.Таким образом, процесс восстановления мировой металлургии в 2010 г будет продолжен, при этом ускорится развитие секторов и регионов, максимально затронутых кризисом в 2009 г. В то же время, в условиях отставания спроса лидеры роста будут подвержены рискам коррекций на рынке. В целом показатели 2009 г будут превышены, но выход на уровень 2008 г вероятен не ранее 2011 г.

Привлекательность металлургического бизнеса сохранится высокой, наряду с этим продолжится усиление конкуренции и антидемпинговой активности, особенно по отношению к производителям из Китая, России, Украины и Турции. Продлится удорожание горнорудных и металлургических активов, сокращение количества новых разведанных ресурсов поддержит интерес к сделкам слияния и поглощения в отношении перспективных активов. Китай останется локомотивом мировой металлургии и лидером рынка слияний и поглощений, однако ее доля в производстве металлов снизится от уровней, достигнутых в период пика кризиса. Китайская экспансия на рынки сырья и металла в период масштабной реорганизации национальной металлургии станет более избирательной, нацеленной на самые перспективные проекты.

В черной металлургии вероятно позитивное развитие, отчасти сдерживаемое недостаточным спросом.

Объем мирового производства в 2010 г вплотную приблизится к докризисному, но европейским и североамериканским продуцентам для этого потребуется еще как минимум год. Восстановление цен на сталь будет происходить с отставанием, достижение уровней 2008 г возможно к 2012-2013 гг. В Китае на фоне реструктуризации сталелитейной отрасли средние темпы роста объемов производства могут снизиться вдвое, доля Китая в мировом производстве сплава составит около 40%. При этом достаточно невысокий уровень внутренних цен на сталь в Китае сохранит актуальной угрозу увеличения китайской продукции на мировом рынке.

Система контрактных цен может подвергнуться существенным изменениям, не исключается введение механизма коррекции цен с учетом конъюнктуры рынка, как вариант – поквартально. Стартовые предложения экспортеров сырья на переговорах будут предусматривать как минимум 40 %-е удорожание руды, согласованный рост цен по контрактам на 2010-2011 гг /или 1-й квартал контрактного года/ прогнозируется в диапазоне 35-50 проц. Китай расширит закупки ЖРС у компаний, не входящих в тройку лидеров, однако данный факт с учетом прогнозируемого роста общего объема поставок не окажет существенного влияния на позицию Vale, Rio и BHP. Расширение производства на существующих мощностях и ввод новых предприятий по производству DRI приведет к росту мирового спроса на данное сырье.

В России экспортная ориентация металлургии выступит определяющим фактором развития отрасли, при этом уже в 2010 г ожидается существенное увеличение внутреннего спроса, а в 2011 г он может выйти на докризисный уровень. Завершение крупных проектов по модернизации производственной базы и улучшение кредитной политики создадут условия для быстрого роста при наличии спроса со стороны металлопотребляющих отраслей. Усилится инвестиционный интерес со стороны Китая и других стран ЮВА к ресурсам и предприятиям в СФО и ДФО, в регионе будет расти количество предприятий, начавших выпуск продукции и поставки ее зарубежным потребителям.

Черная металлургия РФ будет развиваться в соответствии с мировыми тенденциями на 2010 г: средний рост должен составить около 10 проц, с марта-апреля, после завершения сезонного спада, возможно оживление сектора за счет улучшения спроса и новых мировых цен на сырье. При этом в более выгодном положении окажутся вертикально-интегрированные компании, одновременно у части предприятий сохранятся проблемы с сырьем и загрузкой мощностей. Ожидается постепенное увеличение внутреннего спроса, на экспортном рынке российские продуценты будут вынуждены активно бороться за сохранение присутствия в традиционных регионах сбыта, в то же время возможно налаживание новых экспортных каналов: например, на ближневосточном и североафриканском рынках. Увеличится загрузка ряда зарубежных активов ведущих отечественных меткомпаний, однако часть убыточных предприятий будет выставлена на продажу.[13]

Список использованной литературы 1. Производители железной руды винят в снижении рынка самих себя // http://www.miningexpo.ru 2. Положение на мировом рынке железной руды // http://metportal.ru

3. Журнал «Металлоснабжение и сбыт», 2009 г №2 – C. 48

4. Журнал «Металлоснабжение и сбыт», 2009 г №1

5. Журнал «БИКИ», 26 февраля 2005 г.- С. 19 6. Журнал «БИКИ», 19 февраля 2005 г.- С. 15 7. Журнал «БИКИ», 15 апреля 2008 г.- С. 14 8. Журнал «БИКИ», 12 февраля 2009 г.- С. 13 9. Журнал «БИКИ», 12 апреля 2008 г.- С. 12 10. Железная руда по новым условиям // http://www.metcoal.ru 11. Железная руда может подешеветь на 30% // http://chermet.info 12. Бразилия увеличивает экспорт железной руды // http://www.rusmet.ru 13. Mining Magazine. — 2009. — February. — P. 40 14. http://www.rusmet.ru 15. http://www.rbc.ru 16. http://www.mineral.ru 17. http://www.metalbulletin.ru 18. http://metaltorg.ru 19. http://chermet.info 20. http://www.farn.su21. http://www.chinapro.ru

22. http://www.aricom.ru

[1] Журнал «БИКИ», 12 апреля 2008 г.- С. 12

[2] http://www.mineral.ru/Facts/stat/124/206/index.html

[3] http://www.mineral.ru/Facts/stat/124/206/index.html

[4] http://www.chinapro.ru/rubrics/1/3789/

[5] http://www.aricom.ru/rus/news/ferrum/2010/02/05/ferrum_423.html

[6] Журнал «Металлоснабжение и сбыт», 2009 г №1

[7] Журнал «Металлоснабжение и сбыт», 2009 №1

[8] http://www.mineral.ru/Facts/stat/124/206/index.html

[9] http://www.mineral.ru/Facts/stat/124/206/index.html

[10] Mining Magazine. — 2009. — February. — P. 40

[11] http://metalbulletin.ru/news/black/10040615/

[12] http://chermet.info/index.php?option=com_content&task=view&id=1666&Itemid=88

[13] http://www.farn.su/novosti/sostojanie-i-prognoz-razvitija-rynka?offset=70

Похожие работы

... цена; договорная цена. Перечисленные выше классификации цен служат основой для формирования мировых цен. Мировые цены — это цены реализации товаров на мировом рынке. В международной торговле мировые цены выступают обычно как цены сделок между крупнейшими продавцами и покупателями определенного вида товара или как цены основных мировых торговых центров (Чикагская торговая биржа, Лондонская биржа ...

... и ряда межведомственных документов [3]. 15-16 июня 2009 года премьер-министр Индии Манмохан Сингх принял участие в саммитах ШОС (Шанхайская организация сотрудничества ) и БРИК (Бразилия, Россия, Индия и Китай) в Екатеринбурге. 2-6 сентября 2009 года Россию с первым государственным визитом посетила президент Индии Пратибха Девисингх Патил. В Москве Пратибха Патил провела переговоры с президентом ...

... цен, валютных курсов, соотношений валют и кредитных условий. Учитывают также временные, случайные факторы. Среднесрочное (на 5 лет) и долгосрочное (на 10 - 15 лет) прогнозирование товарных рынков основывается на системе прогнозов: конъюнктуры рынка, соотношения спроса и предложения, международной торговли, охраны окружающей среды. При среднесрочном и долгосрочном прогнозировании не учитывают ...

... технологий, оборотного водоснабжения, созданию технологических водопроводных сетей, снижению потерь в системе водоснабжения, охране мелких рек. Основная проблема агропромышленного комплекса Центрально-Чернозёмного экономического района - это несоответствие мощностей отраслей, занимающихся переработкой сельскохозяйственной продукции и доведением её до потребителя объемам производства ...

0 комментариев