Навигация

Видача іноземної валюти з каси підприємства

2.3. Видача іноземної валюти з каси підприємства.

2.3.1. Внесення готівкової іноземної валюти з каси підприємства в касу обслуговуючого банку для зарахування їх на поточний рахунок підприємства аналогічний тому, який використовується і для нацвалюти Видача інвалюти з каси підприємства для зарахування її на поточний рахунок в банку оформляється видатковим касовим ордером (далі – ВКО).

2.3.2. Розрахунки готівковою іноземною валютою за придбану продукцію (товари, роботи, послуги). Для того щоб використовувати готівкову іноземну валюту як засіб платежу, суб’єкти підприємницької діяльності повинні мати відповідний дозвіл (ліцензію). Індивідуальні ліцензії на здійснення валютних операцій НБУ видає резидентам і нерезидентам на період, необхідний для здійснення таких операцій.

У Постанові №119 наведено перелік видів розрахунків, за яких може бути використано іноземну валюту як засіб платежу. Якщо підприємство здійснює такі розрахунки, то воно може отримати індивідуальну ліцензію НБУ на постійне здійснення таких розрахунків. Якщо у переліку немає здійснюваних підприємством розрахунків у іноземній валюті, то підприємство має: а) або здійснювати розрахунки у національній валюті; б) або отримати індивідуальну ліцензію в НБУ на здійснення разової операції. Надалі розрахунки в іноземній валюті за продукцію (товари, роботи, послуги), що придбавається, відбуваються в тому ж порядку, що і при розрахунках у національній валюті. Як і попередня операція, вона оформляється ВКО.

2.3.3. Інші видачі інвалюти з каси підприємства. До інших видач інвалюти з каси підприємства можна віднести: видачу інвалюти працівнику підприємства у підзвітну суму (наприклад для закупівлі продукції, на відрядні); видачу позик у іноземній валюті тощо. Незалежно від того, яка з цих операцій здійснюється, в касі підприємства оформлятиметься ВКО (див. вище).

2.4. Курсові різниці. Згідно з П(С)БО №21, курсова різниця – це різниця між оцінками однакової кількості одиниць інвалюти при різних валютних курсах. Як випливає з самого визначення, загальна сума інвалюти, як і нацвалюти в касі підприємства, не змінюється – змінюються тільки вартість інвалюти, виражена в нацвалюті. Виходячи з цього можна зробити висновок, що курсова різниця – це тільки розрахункова величина, що не впливає на загальну суму коштів, що перебувають у касі підприємства.

Оскільки курсова різниця не впливає на суму коштів у касі підприємства, то можна зробити висновок, що і відображати її в первинних касових документах (таких як прибутковий касовий ордер і касова книга) не треба. Тоді виникає запитання: тож як слід відображати курсову різницю, що виникла? На наш погляд, курсові різниці треба відображати: у документах, затверджених самостійно підприємством. Розроблення і затвердження на підприємстві документа, в якому б відображалися додатні і від’ємні курсові різниці, не є обов’язковими. Але ми рекомендуємо зробити це, і ось чому.

Як відомо, при заповненні касової книги, в якій відображаються операції в іноземній валюті, необхідно, щоб сума, зазначена в графі «Залишок на початок дня», на дату заповнення касової книги збігалася з сумою, зазначеною в графі «Залишок на кінець дня», за попередній день. Оскільки в такій касовій книзі необхідно відображати суми не тільки у валюті, але й у гривневому еквіваленті, то при зміні курсу валют гривневий еквівалент може не відповідати вартості валюти в гривнях за новим курсом, встановленим НБУ. Виходячи з цього слід вносити корективи в дані касової книги на суму курсової різниці. Дані в касову книгу вносяться на підставі первинних документів. Для відображення курсової різниці таким документом може бути рекомендована нами «Картка обліку курсових різниць» (додаток Б.2). Дані такого документа потім відображатимуться в касовій книзі (додаток Б.3).

В узагальнюючих регістрах бухгалтерського обліку. Згідно з Наказом №356, дані по касових операціях відображаються в Журналі 1 і відомостях до цього Журналу 1.1, 1.2, 1.3. Для відображення операцій, здійснених в інвалюті, використовується Журнал 1 і відомості до нього, які заповнюють у валюті здійснення операцій. Для кожної інвалюти, в якій здійснювалися операції, ведеться Журнал 1 і відомості до нього, які позначають назвою валюти, в якій вони заповнюються.

2.5. Касова книга. Для кожної інвалюти, що перебуває в касі підприємства, ведеться окрема касова книга. Такий висновок можна зробити виходячи з норм Закону №996 статті 9:

«Інформація, що міститься в прийнятих до обліку первинних документах, систематизується на рахунках бухгалтерського обліку в регістрах синтетичного й аналітичного обліку шляхом подвійного запису їх на взаємопов’язаних рахунках бухгалтерського обліку. Операції в іноземній валюті відображаються також у валюті розрахунків і платежів за кожною іноземною валютою окремо».

2.6. Бухгалтерський облік іноземної валюти в касі підприємства. Бухгалтерський облік готівкової іноземної валюти здійснюється на рахунку 3 класу 302 «Каса в іноземній валюті». До цього рахунка відкриваються субрахунки четвертого порядку на кожну іноземну валюту, що перебуває в касі підприємства. Наприклад:

3021 «Каса в іноземній валюті. Долари США»;

3022 «Каса в іноземній валюті. Євро».

По дебету рахунка 302 «Каса в іноземній валюті» відображається надходження іноземних коштів до каси підприємства, по кредиту – виплата (видача) іноземних коштів з каси підприємства. На підприємствах, де працюють операційні каси (продаж квитків, оплата послуг зв’язку, обмін валюти тощо), відкривається субрахунок «Операційна каса в іноземній валюті» в розрізі валют. Відображення в бухобліку курсових різниць залежить від того, яка це курсова різниця. Виходячи з природи курсових різниць їх можна поділити на операційну курсову різницю; неопераційну курсову різницю.

Згідно з П(С)БО 3, операційна діяльність – це основна діяльність підприємства, а також інші види діяльності, що не є інвестиційною або фінансовою діяльністю. Курсові різниці можна поділити і за результатами зміни вартості іноземної валюти: додатна курсова різниця; від’ємна курсова різниця. Виходячи з того, яка виникла на підприємстві курсова різниця, її облік може бути відображений на таких рахунках:

1. 714 «Дохід від операційної курсової різниці» – узагальнюється інформація про прибутки від позитивних курсових різниць по активах і зобов’язаннях підприємства, пов’язаних з операційною діяльністю підприємства;

2. 744 «Прибуток від неопераційної курсової різниці» – узагальнюється інформація про додатні курсові різниці по активах і зобов’язаннях в інвалюті, пов’язаних з фінансовою та інвестиційною діяльністю підприємства;

3. 945 «Витрати від операційної курсової різниці» – ведеться облік втрат по активах і зобов’язаннях операційної діяльності підприємства від зміни курсу гривні до інвалюти (від’ємна курсова різниця);

4. 974 «Втрати від неопераційних курсових різниць» – відображаються втрати по активах і зобов’язаннях неопераційної діяльності підприємства від зміни курсу гривні до інвалюти (від’ємна курсова різниця).

Якщо підприємство використовує рахунки класу 8, то курсові різниці слід відображати на рахунках 84 «Інші операційні витрати» і 85 «Інші витрати». Для всіх перерахованих вище рахунків, на яких відображаються курсові різниці, слід відкривати субрахунки порядку 4 на кожну валюту.

Розглянемо порядок відображення в бухгалтерському обліку касових операцій за інвалютою на прикладі, у тому числі курсових різниць в ДП ЖЛГЗ. Залишок іноземної валюти (долари США) на кінець попереднього робочого дня (05.01.2007 р.) – 200,00 SD, що становить 1059,64 грн за курсом НБУ 5,2982 грн за $1 на 05.01.2007 р. На 08.01.2002 р. курс НБУ – 5,2985 грн за $1. Виходячи з наведених даних відобразимо операції по рахунку 30 «Каса»:

| № з/п | Зміст операції | Сума | Бухгалтерські проведення | |

| Д-т | К-т | |||

| 1 | Відображення додатної курсової різниці, що виникла за сумою залишку інвалюти в касі | 0,00 USD 0,06 грн | 3022 «Каса в іноземній валюті», курсова різниця, долари США | 7141 «Дохід від операційної курсової різниці», долари США |

Залишок іноземної валюти (долари США) на кінець попереднього робочого дня (05.01.р.) – 200,00 SD, що становило 1059,64 грн за курсом НБУ 5,2982 грн за $1 на 05.01.2002 р. На 08.01.2002 р. курс НБУ – 5,2980 грн за $1. Виходячи з даних прикладу відобразимо операції, які проходять тільки по касі ДП ЖЛГЗ:

| № з/п | Зміст операції | Сума | Бухгалтерські проведення | |

| Д-т | К-т | |||

| 1 | Відображення від’ємної курсової різниці, що виникла за сумою залишку інвалюти в касі | 0,00 USD 0,04 грн | 9451 «Витрати від операційної курсової різниці», долари США | 3022 «Каса в іноземній валюті», курсова різниця, долари США |

08.01.2008 р. ТзОВ «Альфа» зробило розрахунок за відвантажену продукцію, сплативши в касу ДП ЖЛГЗ суму в розмірі 500,00 SD /2649,25 грн. Також 08.01.2008 р. ДП ЖЛГЗ здійснило розрахунок за відвантажену продукцію, сплативши в касу ТзОВ «Бета» в сумі 300,00 SD /1589,40 грн. Виходячи з даних прикладу відобразимо операції, які проходять тільки по касі ДП ЖЛГЗ:

| № з/п | Зміст операції | Сума | Бухгалтерські проведення | |

| Д-т | К-т | |||

| 1 | Надходження готівкових коштів до каси підприємства | 500,00 USD 2649,25 грн | 3021 «Каса в іноземній валюті», долари США | 361 «Розрахунки з покупцями та замовниками» |

| 2 | Розрахунок готівковими коштами з каси підприємства | 300,00 USD 1589,40 грн | 631 «Розрахунки з постачальниками та підрядчиками» | 3021 «Каса в іноземній валюті», долари США |

2.7. Податковий облік іноземної валюти. Основним моментом у податковому обліку є відображення в ньому курсових різниць. Так, пп. 7.3.6 п. 7.3 ст. 7 Закону про прибуток встановлено, що з метою оподаткування будь-яка заборгованість в інвалюті, яка перебувала на обліку платника податків на кінець звітного періоду, перераховується в гривні за офіційним валютним (обмінним) курсом НБУ, встановленим ним на останній робочий день звітного періоду. При цьому додатна або від’ємна різниця між результатом такого перерахунку і балансовою вартістю такої заборгованості включається відповідно до валових доходів або валових витрат платника податків – кредитора або до валових витрат або валових доходів платника податків – дебітора за підсумками звітного періоду.

Принципи порядку оподаткування операцій з розрахунками в іноземній валюті, встановлені п. 7.3 Закону про прибуток, і загальна концепція відображення в податковому обліку курсових різниць визначають, що такі різниці за будь-якою заборгованістю в інвалюті відображаються в податковому обліку платника за умови, що така заборгованість перебувала на обліку платника податків, тобто заборгованість, що виникла за операціями, доходи або витрати від яких збільшують валові доходи або валові витрати, або збільшують (зменшують) балансову вартість основних фондів або нематеріальних активів.

Виходячи з цього можна зробити висновок, що курсові різниці в податковому обліку відображаються за наявності двох умов:

- заборгованість в інвалюті виникла за операцією, заздалегідь відображеною в податковому обліку платника податків;

- заборгованість в інвалюті погашається шляхом проведення розрахунків у іноземній валюті.

Водночас пп. 4.2.5 п. 4.2 ст. 4 Закону про прибуток встановлено, що до складу валових витрат не включаються суми коштів або вартість майна, які надходять платнику податків у вигляді прямих інвестицій або реінвестицій в корпоративні права, емітовані таким платником податків, у тому числі грошові або майнові внески, згідно з договорами про спільну діяльність на території України без створення юридичної особи. Враховуючи вищезазначене, курсова різниця, нарахована на суму внеску до статутного фонду, отриманого від іноземного інвестора, не повинна відображатися в податковому обліку платника податків.

2.8. Регістри бухгалтерського обліку. Як зазначалося вище, регістри бухгалтерського обліку затверджено Наказом №356. Згідно з цим документом, облік грошових коштів здійснюється в Журналі 1 і відомостях до цього Журналу 1.1, 1.2, 1.3. Журнал 1 використовується для відображення оборотів за кредитом рахунків 30 «Каса», 31 «Рахунки в банках», 33 «Інші кошти». У відомостях до Журналу 1 відображаються обороти за дебетом рахунків 30, 31, 33.

Записи в Журналі 1 і відомостях здійснюються на підставі первинних і зведених облікових документів (звітів касира і доданих до них прибуткових і видаткових касових ордерів, виписок банку і доданих до них документів тощо) в розрізі кореспондуючих рахунків в хронологічному порядку. Рекомендуємо вносити дані щодня. Можливим є накопичення даних про операції з коштами за кожен день попередньо у допоміжній відомості в потрібному аналітичному розрізі з подальшим перенесенням підсумкових оборотів за місяць до Журналу 1 і відомостей до нього.

Для відображення операцій, здійснених в інвалюті, використовують Журнал 1 і відомості до нього, які заповнюються у валюті здійснення операцій. Для кожної інвалюти, в якій здійснювалися операції, ведеться окремо Журнал 1 і відомості до нього, які відображаються назвою валюти, в якій заповнюються. Аналітичні дані про кошти в інвалюті наводяться в гривнях і одночасно у тій валюті, в якій здійснювалася операція в інвалюті. Виходячи з цього можна зробити висновок, що в журналі 1 і відомості 1.1 слід відображати дані тільки в іноземній валюті, а в аналітичних даних – в іноземній валюті і національній валюті. На кінець місяця виводяться залишки на відповідних рахунках у відомостях: усього за кредитом; усього за дебетом; сальдо на кінець місяця. Сальдо рахунків перевіряється з відповідними документами (звітами касира, виписками банку тощо). Для касових операцій використовують тільки Журнал 1, відомість 1.1 і відомість аналітичних даних до рахунків 30, 31, 33.

Висновки

В умовах становлення і розвитку ринкової економіки в Україні зростає роль бухгалтерського обліку й економічного аналізу господарської діяльності підприємств усіх форм власності як складової частини системи економічної інформації й управління. Управління підприємством вимагає систематичної інформації про здійснювані господарські процеси, їх характер й обсяги, про наявність матеріальних, трудових і фінансових ресурсів, їхнього використання, власного капіталу, зобов’язаннях та фінансових результатах діяльності. Основним джерелом такої інформації є дані бухгалтерського обліку, що встановлено Законом України „Про бухгалтерський облік і фінансову звітність в Україні”.

Розвиток господарських зв’язків в умовах ринку значно розширює кількість користувачів обліковою і звітною інформацією. Ними є не тільки працівники управління, безпосередньо пов’язані з підприємництвом, але і зовнішні користувачі інформації, що мають прямої фінансовий інтерес: банки – при ухваленні рішення про надання кредитів; постачальники – при укладанні договорів на постачання товарно-матеріальних цінностей; інвестори, засновники, акціонери, яких цікавить рентабельність вкладеного капіталу і можливість одержання прибутків (дивідендів). Кошти необхідні для забезпечення єдності виробництва й обігу, опосередковують зміну форм руху авансованого капіталу з грошової в товарну, і з товарної в грошову

В умовах ринкової економіки найбільше ліквідна частина майна організації – безготівкові кошти, представляють її робочий капітал. Від його розміру і чіткої постановки бухгалтерського обліку залежить фінансова стійкість фірми, її платоспроможність. Завданнями обліку безготівкових коштів є:

1) повна і своєчасна реєстрація операцій, пов’язаних із рухом робочого капіталу на рахунках у банках;

2) контроль за наявністю коштів, їхньою цілістю і цільовим використанням;

3) повне, своєчасне і правильне відображення в облікових регістрах поточних операцій по надходженню і вибуттю даного капіталу;

4) контроль за дотриманням розрахунково-платіжної і кошторисної дисципліни;

5) правильне і своєчасне проведення інвентаризації операцій по рахунках у банках і відображення її результатів в обліку.

Вирішення цих завдань багато в чому залежить від чіткого дотримання таких основних принципів в обліку:

1) вільні кошти повинні зберігатися тільки в банку, а їх видача і використання здійснюються відповідно до цільовим призначенням;

2) платежі здійснюють у безготівковому порядку після відвантаження товарно-матеріальних цінностей, виконаних робіт і наданні послуг або одночасно з ними. Попередня оплата припускається лише у випадках передбаченим законодавством і обліковою політикою організації;

3) платежі здійснюються за згодою (акцептом) платника або по його дорученню, без згоди – тільки у випадку передбаченим чинним законодавством;

4) платежі здійснюються за рахунок власних коштів платника або за рахунок кредитів банку;

5) списання з рахунку коштів в обсязі, достатнім для задоволення всіх пред’явлених до організації вимог, здійснюється в порядку надходження розпоряджень клієнта й інших документів на списання;

6) недостатність коштів на рахунку організації для задоволення всіх пред’явлених вимог обумовлює списання цих засобів шляхом застосування встановлення черговості платежів.

Погашення вимог у порядку календарної черговості надходження документів передбачає задоволення цих вимог шляхом списання коштів, що відноситься до однієї черговості.

Список використаних джерел

1. Конституція України // Закони України – К.: ВРУ. Інститут законодавства, 1997.

2. Про бухгалтерський облік та фінансову звітність в Україні: Закон України від 16.07.99 // Відомості Верховної Ради України. – 1999. – № 40.

3. Про Державний бюджет України на 2010: Закон України від 27.04.2010 № 2154-VI // Відомості Верховної Ради України. – 2010. – № 22, / № 22-23; № 24-25. – ст. 263.

4. Бюджетний кодекс України // Відомості Верховної Ради. – 2001. – № 37–38.

5. Про податок на додану вартість: Закон України від 22.05.97 // Відомості Верховної Ради. – 1997. – № 21. – ст. 156.

6. Про закупівлю товарів, робіт, послуг за державні кошти: Закон України від 22.02.2000 // Відомості Верховної Ради. – 2000. – № 20. – ст. 148.

7. Про платіжні системи та переказ грошей в Україні: Закон України від 5.04.01 // Відомості Верховної Ради. – 2001. – № 137.

8. Про затвердження Інструкцій про службові відрядження в межах України та за кордон: Наказ Міністерства фінансів України від 13.03.98 № 89.

9. Про затвердження Інструкцій про безготівкові розрахунки в Україні в національній валюті: Постанова Правління Національного Банку України від 29.03.01 № 135.

10. Про затвердження Порядку бухгалтерського обліку та звітності в бюджетних установах гуманітарної допомоги: // Наказ ГУДКУ від 10.12.99 № 113 .

11. Про затвердження форм карток, книг аналітичного обліку бюджетних установ та порядку їх складання: Наказ Державного казначейства України від 06.10.2000 № 100.

12. Про операції по річному закриттю рахунків: Лист Державного казначейства України від 22.12.2000 № 07-04/1219-9396.

13. Про затвердження Порядку обліку зобов’язань розпорядників коштів бюджету в органах Державного казначейства: Наказ Державного казначейства України від 19.10.2000 № 103.

14. Про затвердження Інструкції про порядок використання обліку позабюджетних коштів бюджетних установ та звітності про них: Наказ Міністерства фінансів і ГУДКУ від 11.08.98 № 63

15. Про затвердження Інструкції про форми меморіальних ордерів бюджетних установ та порядок їх складання: Наказ Державного казначейства України від 27.07.2000 // Все про бухгалтерський облік. – 2000. – № 21.

16. Про затвердження Плану рахунків бухгалтерського обліку бюджетних установ та Порядок застосування Плану рахунків бухгалтерського обліку бюджетних установ: Наказ Міністерства фінансів України від 10.12.99 № 114 // Галицькі контракти. – 2000. – № 4.

17. Про затвердження Інструкції про кореспонденцію субрахунків бухгалтерського обліку для відображення основних господарських операцій // Офіційний вісник України. – 2000 р. – № 34. – Ст. 1469.

18. Про внесення змін до Порядку відображення в обліку операцій в іноземній валюті. Наказ Державного казначейства України №96 від 27.05.2005 // Офіційний вісник України. – 2005 р. – № 24. – Ст. 1362.

19. Про систему валютного регулювання і валютного контролю. Декрет Кабінету Міністрів України вiд 19.02.1993 № 15-93 // Відомості Верховної Ради України. – 1993. – № 17. – ст. 184.

20. Про оподаткування прибутку підприємств. Закон України вiд 28.12.1994 № 334/94-ВР // Відомості Верховної Ради України. – 1995. – № 4. – ст. 28.

21. Правила використання готівкової іноземної валюти на території України, Постанова Правління НБУ №119 від 26.03.98 р.

22. Про затвердження Інструкції про відкриття банками рахунків у національній та іноземній валюті. Постанова Правління НБУ від 18.12.98 р. №527, зареєстрована в Мін’юсті України 24.12.98 р. за №819/3259.

23. Вплив змін валютних курсів. П(С)БО 21, затверджене наказом Мінфіну України від 10.08.2000 р. №193 і зареєстроване в Мін’юсті України 17.08.2000 р. за №515/4736.

24. Про затвердження Методичних рекомендацій щодо застосування регістрів бухгалтерського обліку. Наказ Мінфіну України від 29.12.2000 р. №356.

25. Про бухгалтерський облік і фінансову звітність в Україні. Закон України від 16.07.99 р. №996-XIV // Відомості Верховної Ради України. – 1999. – № 40. – ст. 365.

26. Інструкція про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов’язань і господарських операцій підприємств і організацій, затверджена наказом Мінфіну України від 30.11.99 р. №291, зареєстрована в Мін’юсті України 21.12.99 р. під №893/4186.

27. Звіт про фінансові результати. П(С)БО 3, затверджене наказом Мінфіну України від 31.03.99 р. №87, зареєстроване в Мін’юсті України 21.06.99 р. під №397/3690.

28. Бандура З.Л. Інформаційне забезпечення управління витратами: необхідність, достатність, активізація за рівнями управління // Науковий вісник Українського державного лісотехнічного університету. – 2004. – вип. 14.1. – С. 220-224.

29. Ворончук П. Т., Онищук В. М. Довідник з питань бухгалтерського обліку. – К.: Україна, 1991.

30. Голов С. Ф., Єфименко В. І. Фінансовий та управлінський облік. – К.: Автоінтерсевіс, 1996.

31. Грабова Н. М. Теорія бухгалтерського обліку. – К.: А.С.К., 2001.

32. Джога Р. Т. Бухгалтерський облік в бюджетних установах: Навч. посіб. – К.: КНЕУ, 2001.

33. Кириченко А. Учет денежных средств в кассе. – Журнал «Бухгалтерский учет и аудит», 2001, №9, с. 12-21, №10, с. 13-26.

34. Кириченко А. Облік іноземної валюти в касі підприємства // Школа бухгалтера. – 2002. – № 2.

35. Коваленко Г., Самарченко Е. Наличное обращение: расчеты в кассах предприятия, через ЭККА и товарно-кассовые книги. – Днепропетровск, издательский дом «Владимир Дудник», 2000, 107 с.

36. Кужельний М. В., Лінник В. Г. Теорія бухгалтерського обліку. – К.: КНЕУ, 2001.

37. Матвеева В.О. Бюджетные организации: бухгалтерский учет и налогообложение. – Харьков: Фактор, 2001.

38. Павленко А. Ф., Чумаченко М. Г. Трансформація курсу «Економічний аналіз діяльності підприємств»: Науковий доклад. – К.: КНЕУ, 2001.

39. Романов А. Г. Кассовые операции: государственное регулирование и учет. – Харьков, 1999, 26 с.

40. Свірко С.В. Бухгалтерський обік і прийняття рішень у бюджетних організаціях. – К.: КНЕУ, 2000.

41. Система обліку в Україні: трансформація до міжнародної практики / За ред. М.П. Войнаренка. – К.: Наукова думка, 2002. – 718 с.

42. Сопко В., Завгородній В. Організація бухгалтерського обліку, економічного контролю та аналізу: Підручник. — К.: КНЕУ, 2000. — 260 с.

43. Ткаченко І. Т. Звітність бюджетних організацій. – К.: КНЕУ, 2000.

Додаток А

Додаток Б

Додаток до Положення (стандарту) бухгалтерського обліку 2 «Баланс»

Дата (рік, місяць, число) | Коди | ||||

2008 | 01 | 01 | |||

Підприємство | ДП «Житомирський лікеро-горілчаний завод» | за ЄДРПОУ | 00375504 | ||

Територія | м. Житомир, вул.1-го травня,38 | за КОАТУУ | 1810136600 | ||

Форма власності | Загальнодержавна | за КФВ | 31 | ||

Орган державного управління | Державне управління справами | за СПОДУ | 09474 | ||

Галузь | Лікеро-горілчана промисловість | за ЗКГНГ | 18142 | ||

Вид економічної діяльності | Виробництво дистильованих алкогольних напоїв | за КВЕД | 15.91. 0 | ||

Одиниця виміру: тис. грн. |

| Контрольна сума | |||

Адреса | м. Житомир, вул.1-го травня,38 |

| |||

Форма N1 Код за ДКУД 1801001

| AКТИВ | Код рядка | На початок року | На кінець звітного періоду |

| 1 | 2 | 3 | 4 |

| І. Необоротні активи | |||

| Нематеріальні активи: | |||

| залишкова вартість | 010 | 2959,1 | 2509,7 |

| первісна вартість | 011 | 3544,3 | 2834,4 |

| знос | 012 | 585,2 | 324,7 |

| Незавершене будівництво | 020 | 245,7 | - |

| Основні засоби: | |||

| залишкова вартість | 030 | 5735,0 | 5305,6 |

| первісна вартість | 031 | 14065,1 | 13111,1 |

| знос | 032 | 8330,1 | 785,5 |

| Довгострокові фінансові інвестиції: | |||

| які обліковуються за методом участі в капіталі інших підприємств | 040 | ||

| інші фінансові інвестиції | 045 | ||

| Довгострокова дебіторська заборгованість | 050 | ||

| Відстрочені податкові активи | 060 | ||

| Інші необоротні активи | 070 | 272,7 | 253,1 |

| Гудвіл при консолідації | 075 | ||

| Усього за розділом І | 080 | 9212,5 | 8068,4 |

| ІІ. Оборотні активи | |||

| Запаси: | |||

| виробничі запаси | 100 | 3813,0 | 2573,2 |

| тварини на вирощуванні та відгодівлі | 110 | ||

| незавершене виробництво | 120 | 339,6 | 1734,7 |

| готова продукція | 130 | 1200,7 | 1407,7 |

| товари | 140 | 15714,5 | 25074,8 |

| Векселі одержані | 150 | ||

| Дебіторська заборгованість за товари, роботи, послуги: | |||

| чиста реалізаційна вартість | 160 | 16767,7 | 9697,3 |

| первісна вартість | 161 | 16767,7 | 9697,3 |

| резерв сумнівних боргів | 162 | ||

| Дебіторська заборгованість за розрахунками: | |||

| з бюджетом | 170 | 1459,6 | 4867,4 |

| за виданими авансами | 180 | ||

| з нарахованих доходів | 190 | ||

| із внутрішніх розрахунків | 200 | 145,6 | 189,8 |

| Інша поточна дебіторська заборгованість | 210 | 2807,7 | 1171,4 |

| Поточні фінансові інвестиції | 220 | ||

| Грошові кошти та їх еквіваленти: | |||

| в національній валюті | 230 | 294,3 | 905,9 |

| в іноземній валюті | 240 | 2,0 | 0,0 |

| Інші оборотні активи | 250 | 583,1 | 1645,9 |

| Усього за розділом ІІ | 260 | 56259,8 | 49268,1 |

| ІІІ. Витрати майбутніх періодів | 270 | 91,8 | 75,3 |

| Баланс | 280 | 65564,1 | 57211,8 |

| ПАСИВ | Код рядка | На початок року | На кінець звітного періоду |

| 1 | 2 | 3 | 4 |

| І. Власний капітал | |||

| Статутний капітал | 300 | 6659,6 | 6659,6 |

| Пайовий капітал | 310 | ||

| Додатковий вкладений капітал | 320 | ||

| Інший додатковий капітал | 330 | 4674,6 | 3962,7 |

| Резервний капітал | 340 | ||

| Нерозподілений прибуток (непокритий збиток) | 350 | 4345,9 | 3585,0 |

| Неоплачений капітал | 360 | ||

| Вилучений капітал | 370 | ||

| Усього за розділом І | 380 | 15680,1 | 14207,3 |

| Частка меншості | 385 | ||

| ІІ. Забезпечення наступних витрат і платежів | |||

| Забезпечення виплат персоналу | 400 | ||

| Інші забезпечення | 410 | ||

| 415 | |||

| 416 | |||

| Цільове фінансування | 420 | ||

| Усього за розділом ІІ | 430 |

|

|

| ІІІ. Довгострокові зобов’язання | |||

| Довгострокові кредити банків | 440 | ||

| Інші довгострокові фінансові зобов’язання | 450 | ||

| Відстрочені податкові зобов’язання | 460 | 136,1 | |

| Інші довгострокові зобов’язання | 470 | 26,1 | |

| Усього за розділом ІІІ | 480 |

| 162,2 |

| ІV. Поточні зобов’язання | |||

| Короткострокові кредити банків | 500 | 3770,3 | 3833,2 |

| Поточна заборгованість за довгостроковими зобов’язаннями | 510 | ||

| Векселі видані | 520 | ||

| Кредиторська заборгованість за товари, роботи, послуги | 530 | 22437,5 | 31325,8 |

| Поточні зобов’язання за розрахунками: | |||

| з одержаних авансів | 540 | 0,0 | |

| з бюджетом | 550 | 6852,5 | 438,7 |

| з позабюджетних платежів | 560 | ||

| зі страхування | 570 | 503,7 | 230,6 |

| з оплати праці | 580 | 1136,2 | 539,4 |

| з учасниками | 590 | 313,9 | 93,2 |

| із внутрішніх розрахунків | 600 | ||

| Інші поточні зобов’язання | 610 | 14869,9 | 6581,4 |

| Усього за розділом ІV | 620 | 49884,0 | 43042,3 |

| V. Доходи майбутніх періодів | 630 |

|

|

| Баланс | 640 | 65564,1 | 57411,8 |

Додаток до Положення (стандарту) бухгалтерського обліку 2 «Баланс»

Дата (рік, місяць, число) | Коди | ||||

2009 | 01 | 01 | |||

Підприємство | ДП «Житомирський лікеро-горілчаний завод» | за ЄДРПОУ | 00375504 | ||

Територія | м. Житомир, вул.1-го травня,38 | за КОАТУУ | 1810136600 | ||

Форма власності | Загальнодержавна | за КФВ | 31 | ||

Орган державного управління | Державне управління справами | за СПОДУ | 09474 | ||

Галузь | Лікеро-горілчана промисловість | за ЗКГНГ | 18142 | ||

Вид економічної діяльності | Виробництво дистильованих алкогольних напоїв | за КВЕД | 15.91. 0 | ||

Одиниця виміру: тис. грн. |

| Контрольна сума | |||

Адреса | м. Житомир, вул.1-го травня,38 |

| |||

Форма N1 Код за ДКУД 1801001

| AКТИВ | Код рядка | На початок року | На кінець звітного періоду |

| 1 | 2 | 3 | 4 |

| І. Необоротні активи | |||

| Нематеріальні активи: | |||

| залишкова вартість | 010 | 2509,7 | 2629,2 |

| первісна вартість | 011 | 2834,4 | 3544,4 |

| знос | 012 | 324,7 | 915,1 |

| Незавершене будівництво | 020 | - | - |

| Основні засоби: | |||

| залишкова вартість | 030 | 5305,6 | 8093,2 |

| первісна вартість | 031 | 13111,1 | 17748,8 |

| знос | 032 | 785,5 | 9655,6 |

| Довгострокові фінансові інвестиції: | |||

| які обліковуються за методом участі в капіталі інших підприємств | 040 | ||

| інші фінансові інвестиції | 045 | ||

| Довгострокова дебіторська заборгованість | 050 | 66,5 | |

| Відстрочені податкові активи | 060 | ||

| Інші необоротні активи | 070 | 253,1 | 585,1 |

| Гудвіл при консолідації | 075 | ||

| Усього за розділом І | 080 | 8068,4 | 11374,0 |

| ІІ. Оборотні активи | |||

| Запаси: | |||

| виробничі запаси | 100 | 2573,2 | 3679,3 |

| тварини на вирощуванні та відгодівлі | 110 | ||

| незавершене виробництво | 120 | 1734,7 | 164,7 |

| готова продукція | 130 | 1407,7 | 1860,3 |

| товари | 140 | 25074,8 | 1050,8 |

| Векселі одержані | 150 | ||

| Дебіторська заборгованість за товари, роботи, послуги: | |||

| чиста реалізаційна вартість | 160 | 9697,3 | 16374,5 |

| первісна вартість | 161 | 9697,3 | 16374,5 |

| резерв сумнівних боргів | 162 | ||

| Дебіторська заборгованість за розрахунками: | |||

| з бюджетом | 170 | 4867,4 | 14058,5 |

| за виданими авансами | 180 | ||

| з нарахованих доходів | 190 | ||

| із внутрішніх розрахунків | 200 | 189,8 | 145,6 |

| Інша поточна дебіторська заборгованість | 210 | 1171,4 | 21509,4 |

| Поточні фінансові інвестиції | 220 | ||

| Грошові кошти та їх еквіваленти: | |||

| в національній валюті | 230 | 905,9 | -2002,1 |

| в іноземній валюті | 240 | 0,0 | |

| Інші оборотні активи | 250 | 1645,9 | 6222,9 |

| Усього за розділом ІІ | 260 | 49268,1 | 63063,9 |

| ІІІ. Витрати майбутніх періодів | 270 | 75,3 | 392,1 |

| Баланс | 280 | 57211,8 | 74830,0 |

| ПАСИВ | Код рядка | На початок року | На кінець звітного періоду | ||

| 1 | 2 | 3 | 4 | ||

| І. Власний капітал | |||||

| Статутний капітал | 300 | 6659,6 | 6659,6 | ||

| Пайовий капітал | 310 | ||||

| Додатковий вкладений капітал | 320 | ||||

| Інший додатковий капітал | 330 | 3962,7 | 4674,6 | ||

| Резервний капітал | 340 | ||||

| Нерозподілений прибуток (непокритий збиток) | 350 | 3585,0 | 5402,0 | ||

| Неоплачений капітал | 360 | ||||

| Вилучений капітал | 370 | ||||

| Усього за розділом І | 380 | 14207,3 | 16736,2 | ||

| Частка меншості | 385 | ||||

| ІІ. Забезпечення наступних витрат і платежів | |||||

| Забезпечення виплат персоналу | 400 | ||||

| Інші забезпечення | 410 | ||||

| 415 | |||||

| 416 | () | () | |||

| Цільове фінансування | 420 | ||||

| Усього за розділом ІІ | 430 |

|

| ||

| ІІІ. Довгострокові зобов’язання | |||||

| Довгострокові кредити банків | 440 | ||||

| Інші довгострокові фінансові зобов’язання | 450 | ||||

| Відстрочені податкові зобов’язання | 460 | 136,1 | |||

| Інші довгострокові зобов’язання | 470 | 26,1 | |||

| Усього за розділом ІІІ | 480 | 162,2 |

| ||

| ІV. Поточні зобов’язання | |||||

| Короткострокові кредити банків | 500 | 3833,2 | 3600,0 | ||

| Поточна заборгованість за довгостроковими зобов’язаннями | 510 | ||||

| Векселі видані | 520 | ||||

| Кредиторська заборгованість за товари, роботи, послуги | 530 | 31325,8 | 32648,6 | ||

| Поточні зобов’язання за розрахунками: | |||||

| з одержаних авансів | 540 | 0,0 | |||

| з бюджетом | 550 | 438,7 | 2497,4 | ||

| з позабюджетних платежів | 560 | ||||

| зі страхування | 570 | 230,6 | 361,2 | ||

| з оплати праці | 580 | 539,4 | 856,3 | ||

| з учасниками | 590 | 93,2 | 91,2 | ||

| із внутрішніх розрахунків | 600 | ||||

| Інші поточні зобов’язання | 610 | 6581,4 | 18039,1 | ||

| Усього за розділом ІV | 620 | 43042,3 | 58093,8 | ||

| V. Доходи майбутніх періодів | 630 |

|

| ||

| Баланс | 640 | 57411,8 | 74830,0 | ||

| Керівник | Герц В. І. | ||||

| Головний бухгалтер | Бабич Т. Є. | ||||

Похожие работы

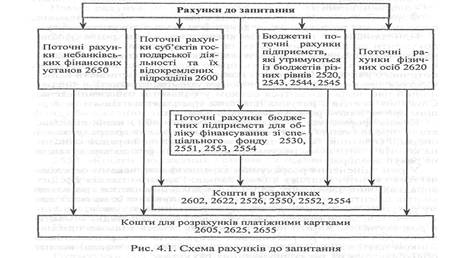

... обставинами і надає кожному рівню управління тільки ту інформацію, яка необхідна йому для ефективної реалізації функцій управління. 2. Технологія обліку коштів на розрахунковому рахунку в банках Об'єкт обліку - вільні грошові кошти підприємства у національній та іноземній валюті, які знаходяться в установах банків. Для зберігання коштів та проведення безготівкових розрахунків для суб ...

... рахунка платника і надсилає документи в банк постачальника; 6 — банк постачальника зараховує кошти на рахунок свого клієнта з врученням виписки про це з його поточного рахунка. 8. Облік операцій платіжними вимогами Платіжна вимога — розрахунковий документ, що містить письмову вимогу стягувача до банку, що обслуговує платника, перерахувати без погодження з останнім певну суму коштів з рахунка ...

... диній грошовій одиниці [5]. РОЗДІЛ 2. ОСОБЛИВОСТІ ОРГАНІЗАЦІЯ ОБЛІКУ ГРОШОВИХ КОШТІВ ПІДПРИЄМСТВА В СУЧАСНИХ УМОВАХ ГОСПОДАРЮВАННЯ 2.1. Організаційно-методичні основи обліку грошових коштів Конкретизація технології облікового процесу в кожному випадку залежить від складу об'єктів управління, сукупності. Обліковий процес складається з багатьох блоків, які мають бути конкретизовані й подан ...

... № 114 Зареєстровано в Міністерстві юстиції України 20 грудня 1999 р. за №890/4183 Керівник реєструючого органу (підпис) ПОРЯДОК застосування Плану рахунків бухгалтерського обліку бюджетних установ Цей План рахунків, розроблений на підставі міжнародних стандартів бухгалтерського обліку, призначений для відображення в бухгалтерському обліку господарських операцій установ та організацій, ...

0 комментариев