Навигация

Безопасность налогового планирования с помощью лизинга

1.3 Безопасность налогового планирования с помощью лизинга

Рассмотрим три самых актуальных на сегодня способа снижения налоговой нагрузки посредством лизинга. Их безопасность оценим по пятибалльной шкале: 1 -самый опасный способ, 5 - безрисковый метод налогового планирования. Баллы выставлены в зависимости от тенденции в судебных инстанциях, а также от оценок налоговых юристов.

Лизинг через взаимозависимую фирму

Безопасность: 4

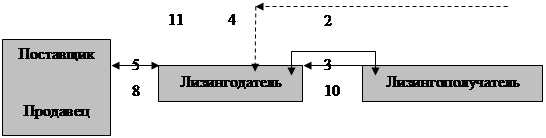

Самая простая схема налоговой оптимизации через лизинг состоит в следующем. Учредители компании, которая стремиться снизить свою налоговую нагрузку, создают организацию-лизингодателя. С ней заключается договор лизинга необходимого имущества. Довольно часто взаимозависимый лизингодатель с момента регистрации начинает применять упрощенную систему налогообложения -это позволяет ему не платить налог на имущество, которое является объектом лизинга. Избежать налога на имущество можно также зарегистрировав компанию-лизингодателя в оффшорной зоне.

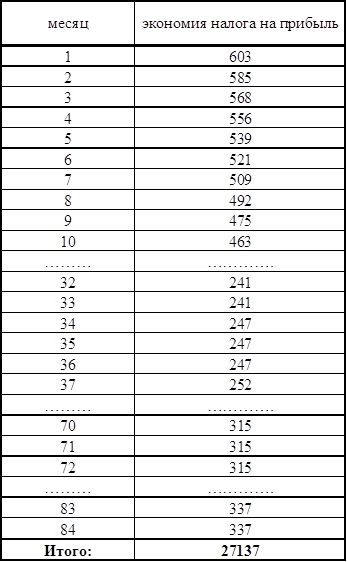

Компания-лизингополучатель получает в распоряжение необходимое ей оборудование, снижает налогооблагаемую прибыль (в расходы включаются лизинговые платежи), не платит налог на имущество на это оборудование (как правило, объект сделки находится на балансе лизингодателя).

у организаций есть все шансы отстоять в суде такой способ оптимизации. Дело в том, что, по мнению судей, участие в лизинговых сделках взаимозависимых лиц не является безусловным признаком незаконной схемы снижения налогов. И сейчас можно уже говорить о том, что арбитражная практика по этому вопросу сложилась в пользу налогоплательщика - есть уже много прецедентов, когда дела выигрывала организация. Вот примеры: постановления ФАС Московского округа от 19 января 2007 г. № КА-А40/13184-06, от 16 октября 2010 г. № КА-А40/10010-06.

По словам юрист Ольги Пономаревой (директор по развитию группы юридических и аудиторских компаний «Содействие бизнес проектам»)[8], в данной схеме нет изъянов с точки зрения законодательства. Ведь ни Гражданский, ни Налоговый кодексы не запрещают заключать сделки с взаимозависимыми компаниями. Конечно, обращение к «родственному» лизингодателю вызовет у инспекторов подозрение. Но если компания докажет, что заключение договора лизинга было действительно необходимо и в конечном итоге способствовало получению прибыли, то отказать в возмещении НДС налоговики не смогут.

Возвратный лизинг

Безопасность: 3

Рассмотрим, как действует механизм так называемого возвратного лизинга. Компания, испытывающая недостаток в оборотных средствах, продает лизинговой компании оборудование. Лизинговая компания, привлекая банковский кредит, его покупает. После этого, купленный актив отдается в лизинг его бывшему владельцу.

Плюсы данной сделки для каждого ее участника очевидны. Имущество, проданное предприятием, по сути, остается у него. Продав оборудование, лизингополучатель перестает платить по нему налог а имущество и восполняет дефицит оборотных средств. Лизинговая компания, участвую в данной сделке, зарабатывает прибыль, которая образуется из разницы между полученными лизинговыми платежами и суммой кредита, возвращенному банку с процентами.

По мнению судей ВАС РФ, возвратный лизинг - это законная сделка с разумными хозяйственными мотивами для обеих сторон, не ведущая к необоснованной налоговой выгоде.

Комментирует юрист Ирина Михеева (ведущий юрист компании «Прадо»).

Претензий инспекторов можно избежать, не доводя дело до судебного разбирательства. Для этого налогоплательщик должен акцентировать внимание на том, что договор возвратного лизинга соответствует всем нормам законодательства. Также необходимо собрать максимум документов, подтверждающих, что договор лизинга реален и приносит прибыль обеим сторонам: лизингополучателю и лизингодателю. Если в них не будет противоречий, то признать сделку возвратного лизинга незаконной нельзя.

Лизинг с предоплатой

Безопасность: 1

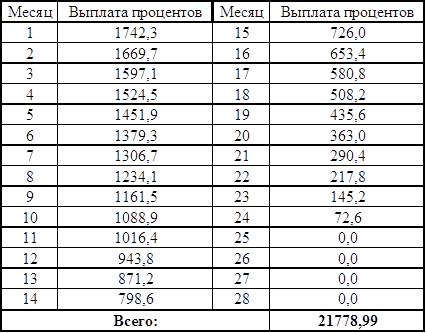

И налоговики, и юристы сходятся во мнении, что наиболее опасной схемой снижения налогов является договор лизинга с авансовыми платежами. Он сводится к следующему. Компания, обладая достаточным количеством собственных средств, в соответствии с заключенным договором перечисляет лизинговой компании авансовые платежи. Лизингодатель покупает на эти средства оборудование, необходимое лизингополучателю. Т.о., получая в свое распоряжение оборудование и начиная перечислять лизинговые платежи, предприятие-лизингополучатель получает вычеты по НДС, снижает налогооблагаемую прибыль и заполучает необходимые активы (не платя при этом налог на имущество за них, так как они находятся на балансе у лизингодателя).

Налоговики признают такую сделку притворной, прикрывающий истинный договор - договор купли-продажи с рассрочкой платежа. Вследствие этого лизингодатель и лизингополучатель лишаются права на вычет НДС.

Комментирует юрист Алексей Маслов (ведущий юрисконсульт компании «Налоговая помощь»). Если у компании есть деньги на покупку оборудования, то обращение к лизинговой компании лишено экономического смысла. Следовательно, налогоплательщик действует без цели делового характера. А это прямое доказательство того, что компания необоснованно получает налоговую выгоду (п. 3 постановления № 53).

На данный момент такой способ снижения налогов с помощью лизинга является наиболее опасным.

Налоговики часто пытаются доказать, что налоговая выгода, которую компания получает, становясь лизингополучателем, является необоснованной. Компании оказывают в вычетах по НДС, доначисляют налог на прибыль и привлекают к налоговой ответственности. Отстаивать законность налоговой оптимизации с помощью лизинга очень часто приходится в суде.

Главная задача - доказать судьям и инспекторам, что лизинговая сделка была заключена, чтобы получить оборудование или транспорт, необходимые для коммерческой деятельности. Иными словами, договор лизинга имел реальную экономическую цель. А налоговая выгода лизингополучателя - это всего лишь побочный положительный эффект лизинговой сделки.

Похожие работы

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

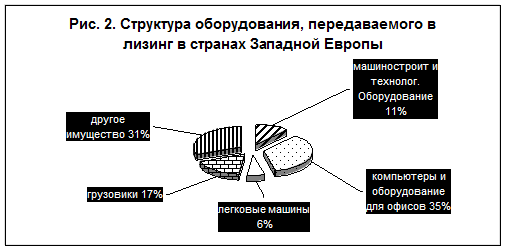

... лизинг. Среди таких участников - и институциональные, и частные инвесторы, и лизингодатели непосредственно. В многочисленных аналитических материалах по этому поводу отмечаются следующие достоинства лизинга: экономические выгоды за счет налоговых, амортизационных, таможенных и других льгот. Налоговые льготы заключаются в возможности снижения налога на прибыль за счет повышения амортизационных ...

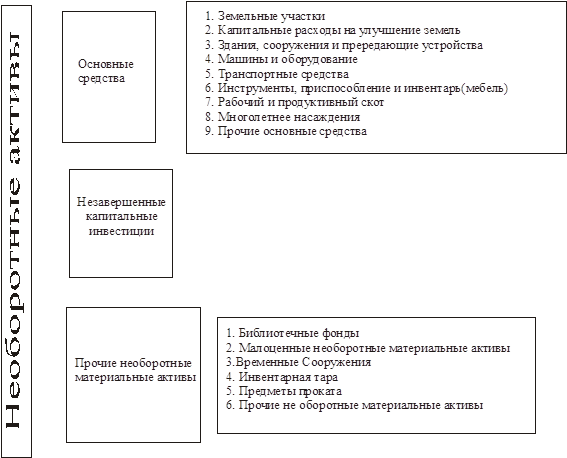

... периода. Если налогоплательщик не зарегистрирован как плательщик налога на добавленную стоимость, то сумма уплаченного (начисленного) НДС включается в первоначальную стоимость объекта основанных фондов. 2.4. Аренда основных средств. Бухгалтерский учет Бухгалтерский учет арендных операций ведется в соответствии с Положением (стандартом) бухгалтерского учета 14 «Аренда», утвержденным приказом ...

... деятельности Способ реализации отношений собственности Состояние производственных сил Состояние производственных отношений 1 Приложение Ж Договор финансовой аренды (лизинга) №_____ Краснодар «____»________________200__ года АРЕНДОДАТЕЛЬ АРЕНДАТОР Закрытое акционерное общество «Инко-АМД», ИНН 2310057829 в ...

0 комментариев