Навигация

Сущность, виды и функции налогов

2. Сущность, виды и функции налогов

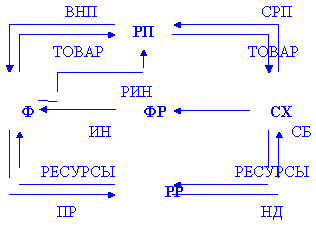

Государство призвано стабилизирующее воздействовать на экономику, обеспечивая наилучшие условия для эффективного экономического роста. Для этого необходимы определенные ресурсы, которые частично могут быть определены за счет собственных источников, например за счет доходов государственных предприятий. Однако в рыночной экономике основной производственной единицей является не государственное, а частное предприятие. Для формирования государственных ресурсов правительство изымает безвозмездно часть доходов предприятий и граждан. Любой вид обязательного платежа государству и его институтам является налогом. [17; 274].

Налоги – это обязательный взнос населения и предприятий в бюджет соответствующего уровня в порядке и на условиях, определенного законодательством.

Налоги являются одним из основных финансовых инструментов рыночной экономики, финансовой основой бюджетов разных уровней. Они оказывают существенное влияние на денежное обращение, ценообразование, формирование фондов потребления и накопления, осуществление инвестиционной политики, распределение прибыли, социальное положение населения. [19]

Налоги подразделяются на прямые и косвенные. Прямыми налогами облагаются непосредственно физические и юридические лица, а также их доходы, косвенными- ресурсы, виды деятельности, товары и услуги. В тех случаях, когда речь идет о прямых налогах, сумма налога вносится непосредственно налогоплательщиком в казну. При косвенном налогообложении сумма налога «сидит» в цене реализуемого товара или услуги. Например, купив пачку сигарет, вы тем самым уплатили косвенный налог, поскольку величина акциза заложена в цену товара. Акцизы- налоги, взимаемые путем включения их в цены некоторых товаров широкого потребления, прежде всего алкоголя, бензина, табака. [6; 390] Налог с продаж (НДС)- тоже косвенный налог, но сфера его действия шире, чем акциза. Классификация основных видов прямых и косвенных налогов приведена в таблице 2.

Основные виды прямых и косвенных налогов. [ 5; 542-543]

| Прямые | Косвенные |

| Подоходные налоги: · Общий подоходный налог с населения · Налог на отдельные виды доходов, в том числе: налог на заработную плату налог на предпринимательскую прибыль и налог на прибыль корпораций налог на процентные доходы налог на земельную ренту · Налог на имущество, в том числе: налог на недвижимое имущество налог с наследования или дарения ·Земельный налог. | · Таможенные пошлины · Акцизы · Налог на добавленную стоимость · Налог с продаж |

Сущность налогов заключается в отношениях безвозмездного присвоения. Такой прерогативой обладает государство, которую он осуществляет в форме обязательных сборов с юридических и физических лиц. Экономическое содержание налогов выражается взаимоотношениями хозяйствующих субъектов, граждан, с одной стороны, и государства – с другой, по поводу формирования государственных финансов. Социально-экономическая сущность налогов, их типы, структура и роль видоизменяются вместе с природой и функциями государства.

Сущность налогов находит свое проявление в выполняемых ими функциях.

Функции налогов - это такие их свойства, которые позволяют использовать налоги в качестве инструментов формирования доходов в обществе в интересах обеспечения жизнедеятельности государства, экономического развития и решения социальных проблем страны. Среди функций налогов необходимо выделить, прежде всего фискальную, регулирующую и контролирующую функции. [4; 643-644 ]

Фискальная функция налога отражается в стремлении соответствующих властных органов пополнить доходную часть государственного бюджета, поскольку именно налоги являются основной составляющей бюджетных доходов. [ 5; 547 ] Она направлена на изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны страны и той части сферы нематериального производства, которая не имеет собственных источников доходов, либо они недостаточны для обеспечения должного уровня своего развития.

Как можно заметить, из фискальной функции налогов объективно вытекает их распределительная (перераспределительная) функция. Посредством этой функции происходит перераспределение доходов юридических и физических лиц в интересах реализации крупных народнохозяйственных, социальных, научно-технических, экономических программ.[4; 644-645]

Регулирующая функция.

Изменяя налоговые ставки на прибыль, государство может создавать или уменьшать дополнительные стимулы для капиталовложений, а маневрируя уровнем косвенных налогов, может воздействовать на уровень цен, а следовательно, и на уровень потребления. С помощью данной функции государство может регулировать не только экономические, но и социальные и экологические аспекты жизни общества. [ 9; 54-55 ]

Контролирующая функция.

Позволяет установить соотношение между налоговыми поступлениями и потребностями государства в финансовых ресурсах, определить направления эффективного использования последних, установить надзор над движением финансовых ресурсов в стране, вносить изменения в действующую налоговую систему.[4; 647]

Все налоги, действующие на территории Российской Федерации, в зависимости от уровня установления подразделяются на три вида:

-федеральные;

-региональные;

-местные.[18]

Федеральные налоги устанавливаются, отменяются и изменяются НК РФ и обязательны к уплате на всей территории Российской Федерации.

Региональные налоги устанавливаются НК РФ и обязательны к уплате на всей территории соответствующих субъектов РФ. Правительство субъектов РФ правом вводить или отменять региональные налоги на своей территории и изменять некоторые элементы налогообложения в соответствии с действующим федеральным законодательством.

Местные налоги – налоги, устанавливаемые нормативными правовыми актами представительных органов местного самоуправления в соответствии с Налоговым кодексом РФ и законами субъектов РФ и обязательные к уплате на всей территории соответствующих муниципальных образований.[19 ] Органам местного самоуправления в соответствии с НК РФ представлено право вводить или отменять на территории муниципального образования местные налоги и сборы. [9; 46 ]

Классификация налогов РФ в зависимости от уровня установления. [9; 46-47 ]

| Федеральные | •налог на добавленную стоимость (НДС) •акцизы •налог на доходы с физических лиц •единый социальный налог •налог на прибыль организаций •налог на добычу полезных ископаемых •водный налог •сборы на пользование объектами животного мира и за пользование объектами водных биологических ресурсов •государственная пошлина |

| Региональные | •налог на имущество организаций •транспортный налог •налог на игорный бизнес |

| Местные | •земельный налог •налог на имущество физических лиц |

При введение в действие на территории соответствующего субъекта РФ налога на недвижимость прекращается действие налога на имущество организаций, налога на имущество физических лиц и земельного налога.[9; 47 ]

История собирания налогов привела к познанию зависимости налоговых поступлений от величины налоговой ставки, которая была описана американским экономистом А. Лаффером на основе анализа статистических данных за длительный период. А. Лаффер доказал, что увеличение государственных доходов за счет роста налоговых ставок не всегда возможно и что чрезмерное налоговое бремя ведет к обратному результату – уменьшению налоговых поступлений в государственный бюджет.

Данное явление получило название эффекта Лаффера, а кривая, отображающая эту зависимость, - кривой Лаффера.

Согласно кривой Лаффера рост налоговых ставок приводит к увеличению массы налоговых поступлений лишь до определенных пределов (точка М). дальнейшее увеличение налоговой ставки приведет к чрезмерному налоговому бремени. Это сократит доходы предприятий, возможности расширения производства, тем самым в долгосрочном периоде затормозит рост ВВП и валового национального дохода. В результате сократится налогооблагаемая база, что приведет к падению доходов государственного бюджета. Увеличение налогового бремени может привести к уходу с рынка многих производителей из-за банкротств и к уклонению остальных хозяйств от налогов, что также сократит возможности государственного бюджета.

Кривая Лаффера показывает, при определенных условиях снижение налоговых ставок может создать для бизнеса стимулы, способствовать приумножению сбережений и тем самым содействовать росту инвестиционного потенциала. Уменьшение банкротств должно способствовать расширению налогооблагаемой базы, так как количество налогоплательщиков при этом должно возрасти. [17; 277-278].

Таким образом, государство призвано стабилизирующее воздействовать на экономику, обеспечивая наилучшие условия для эффективного экономического роста. Для этого необходимы определенные ресурсы, которые частично могут быть определены за счет собственных источников, например за счет доходов государственных предприятий. Однако в рыночной экономике основной производительной единицей является не государственное, а частное предприятие. Поэтому для формирования государственных ресурсов правительство изымает безвозмездно часть доходов предприятий и граждан.

Похожие работы

... не только прямые, но и косвенные затраты, к числу которых относятся выплаты процентов по военным долгам, пенсии и пособия инвалидам войн, ветеранам и т.д. Важной составной частью финансовой системы государства являются местные бюджеты. За счет их расходов финансируются в первую очередь объекты коммунальной собственности, строительство дорог, школ, развитие средств связи, а также жилищное ...

... источниками финансирования затрат соответствующего фонда. Внебюджетные фонды по основным направлениям своей деятельности освобождены от уплаты налогов, государственных и таможенных пошлин. ФИНАНСОВАЯ ПОЛИТИКА РОССИЙСКОГО ГОСУДАРСТВА НА СОВРЕМЕННОМ ЭТАПЕ В настоящее время особенно остро проявились недостатки финансовой политики, сдерживающие экономическое и социальное развитие нашей ...

... производственном секторе Усиление роли финансов в Украине. Создание эффективного механизма ее ВЭД. Эксперты Всемирного банка (ВБ) считают, что для эффективного функционирования финансовой системы в Украине необходимо предпринять следующие меры: повысить эффективности деятельности банков путем их укрупнения; привести законодательные нормы Украины в соответствие с международными ...

... . Особенный скачек роста государственного долга был в 1998 году после финансового кризиса, когда на поддержание экономики Россия заняла 17 млрд.долл. Основным кредитором России выступает Германия. С моей точки зрения, изменения, произошедшие в банковской системе в период перехода к рыночным отношениям радикально изменили ее сущность. После того, как исчезла жесткая государственная банковская ...

0 комментариев