Навигация

Тенденції розвитку страхування життя в Україні

Зміст

1. Характеристика стану страхування життя в Україні на сучасному етапі

2. Тенденції розвитку страхування життя в Україні

3. Проблеми, що стримують розвиток страхування життя

4. Шляхи вирішення проблем ринку страхування життя

1. Характеристика стану страхування життя в Україні на

сучасному етапі

Формування ринку страхування життя має інституціональне значення в розвитку економіки. Виконуючи функцію накопичення грошових коштів, страхування життя акумулює внутрішні інвестиційні ресурси суспільства, і сприяє поліпшенню економічного стану країни. Загальновідомо, що у розвинутих країнах частка страхових компаній в інвестуванні економіки становить біля 30%. Таке значення страхування життя визначає необхідність розвитку цього ринку і в Україні.

Існує пряма залежність між рівнем ВВП країни та долею зборів по страхуванню життя в ВВП. Український ринок реального страхування життя складає 0,07-0,08% від ВВП. За цим показником Україна багаторазово поступається не тільки країнам з найвищим у світі рівнем добробуту, але і своїм сусідам у Центральній та Східній Європі. Так, за даними 2008 року у Чехії, Угорщині та Польщі ринок страхування життя становив біля 1-2% від ВВП, у США – 4-5%, в Японії – 8-9% (рис.1) [6].

Рисунок 1 – Відношення премій із страхування життя до ВВП у різних країнах у 2008 році, %

За даними Держфінпослуг, витрати по страхуванню життя до ВВП у 2006 р. становили 0,0069%, у 2007 р. 0,0074%, а у 2008 р. 0,0082%. Отже, довіра населення до страхових компаній по страхуванню життя поступово зростає. Але в країнах з перехідною економікою це відбувається досить повільно, так як ринок ще не розвинений і тільки починає входити до фази активного розвитку.

На тлі стабільних ринків Центральної та Східної Європи український ринок страхування життя знаходиться фактично ще на початку свого формування. Але, з огляду на те, що інтеграційні та новітні технологічні процеси в Україні відбуваються дещо швидше, ніж у сусідніх країнах Центральної та Східної Європи, вона має великі перспективи розвитку страхового ринку, зокрема ринку страхування життя. Фахівці відзначають, що «бум» страхування життя у країнах Європи припав на 90-і роки ХХ століття. Так, ринок Польщі в першій половині 90-х рр. зростав у середньому на 41% щорічно, Чехії – на 22%, Угорщини – на 13%. Для порівняння, в цей же період збори по страхуванню життя в США знижувалися на 2% щорічно, в Німеччині – збільшувалися на 13%, в Японії - на 6% [6].

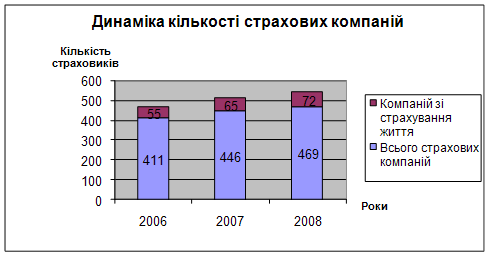

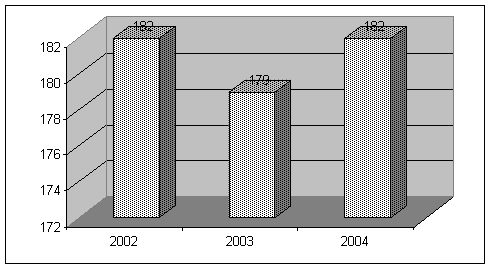

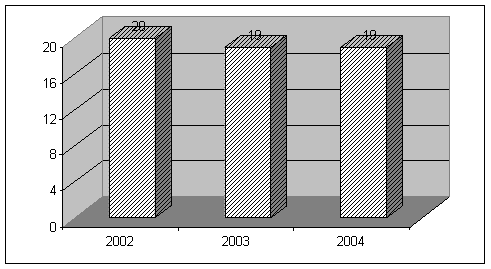

Кількість страховиків, що займаються страхуванням життя, за останні роки поступово збільшується (рисунок 2) [4].

Рисунок 2 – Динаміка зміни кількості страховиків за 2006-2008 роки

Основні чинники зростання ринку – приріст добробуту населення та збільшення його страхової культури.

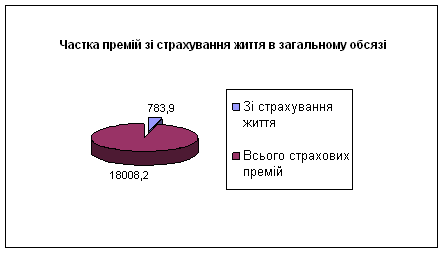

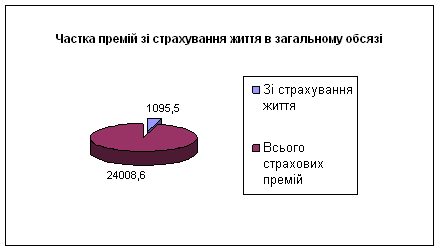

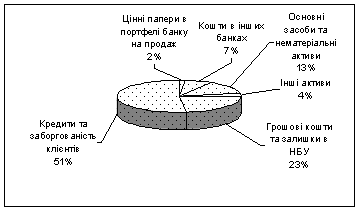

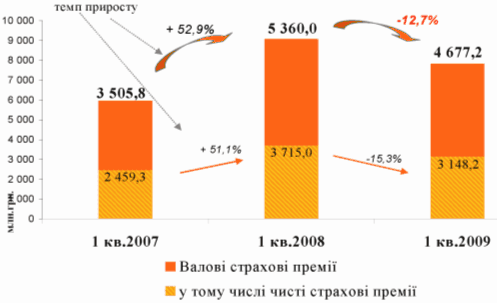

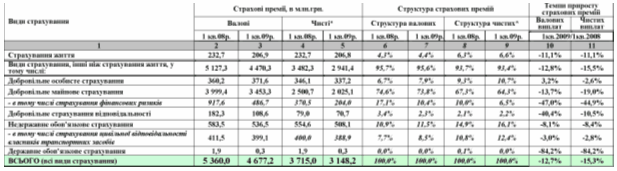

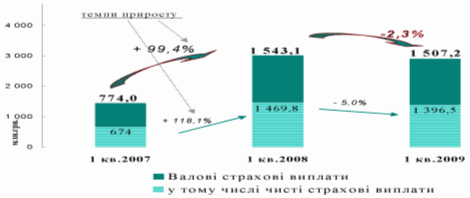

У загальному обсязі страхових премій частка премій зі страхування життя є невисокою і становить близько 4% (рис. 3, 4).

Рисунок 3 – Частка премій зі страхування життя в загальному обсязі страхових премій у 2007 році

Рисунок 4 – Частка премій зі страхування життя в загальному обсязі страхових премій у 2008 році

В Україні, як і в інших країнах Центральної та Східної Європи основну роль у формуванні ринку страхування життя відіграють іноземні компанії. За виключенням колишніх державних монополістів, інші локальні компанії, які опинилися в однакових з іноземцями умовах, спершу поступалися іноземним компаніям через недостатність відповідних навичок та досвіду роботи [3].

Практично усі компанії-лідери зі страхування життя знаходяться в сфері контролю великих світових компаній. Наприклад, компанія Alico AIG Life має американський капітал, СК «Граве Україна», «Юпітер страхування життя Іншуранс Груп та VAB Життя – австрійський, УСК «Дженерал Гарант Страхування життя» - італійський, СК «Форт Страхування Життя Україна» - голландський, СК «Ренесанс Життя», СК «ІНГО Україна-Життя та СК «ПРОСТО-страхування. Життя та пенсія» - російський, СК «ПЗУ Україна страхування життя» - польський, СК «Оранта-Життя» - казахський, SEB Life Ukraine – шведський (табл.1).

Український страховий ринок приваблює іноземні страхові компанії своїм високим потенціалом розвитку. Страхові ринки в США, країнах Європи зростають на 1-2 % щороку, тоді як в Україні загальний обсяг зібраних страхових премій, за даними Ліги страхових організацій (ЛСОУ), у 2007 р. зріс на 7,6 %, у 2008 р. – на 26,6 % (до 17,6 млрд грн). Сегмент страхування життя взагалі зростає на 50-60 % щороку.

Досить вагома частка на ринку страхування життя належить нелегальним іноземним страховим компаніям. За даними Програми розвитку страхового ринку України, наша держава щорічно втрачає 80—100 млн. дол., що приблизно дорівнює обсягу іноземних кредитів, які надаються Україні.

Разом з тим, амбітні плани страхових компаній в Україні реалізовувати важко. Вже не один рік підряд трійка лідерів ринку незмінна. Її формують дві іноземні компанії ALICO AIG Life та СК «Граве Україна», а також компанія з чисто українським капіталом СК «ТАС». Не дивлячись, на відсутність в капіталі СК «ТАС» іноземних інвестицій, поступатися місцем першої національної компанії вона не планує. Заради цього, для закріплення позиції компанії, СК «ТАС» уклала договір про співпрацю з найбільшою світовою консалтинговою компанією в галузі страхування життя – LIMRA, яка допомагає СК «ТАС» у створенні власної мережі та структуризації бізнесу [4].

Як показує досвід країн Центральної та Східної Європи, динаміка ринку страхування життя у першу чергу визначається п’ятьма умовами: рівнем добробуту населення, його горизонтом планування, розвитком альтернативних фінансових інститутів, попереднім досвідом страхування життя населення, доступністю якісних страхових продуктів.

Зі зростанням добробуту, як правило, людям властиво більшу частину свого заробітку зберігати, в тому ж числі у формі полісів страхування життя.

Горизонт планування визначає ставлення до майбутнього, зокрема схильність та готовність зберігати частину заробітку в періоди фінансової стабільності для витрачання в періоди відносних фінансових труднощів. Як правило, споживачі з великим горизонтом планування схильні зберігати більшу частину свого доходу та з більшою імовірністю готові придбати довгострокові страхові продукти.

Ступінь розвитку альтернативних страхуванню фінансових інститутів описує реальні можливості вибору форм та методів збереження для потенційного покупця страхового полісу. До числа альтернативних фінансових інститутів належать банківські депозити, інвестиційні фонди, готівка тощо. Зрозуміло, що при великому різноманітті можливостей частка коштів, виділених «під страхування життя», буде меншою.

Попередній досвід страхування життя задає загальний рівень довіри страхувальника до страховика і, таким чином, відіграє ключову роль при прийняті рішення про купівлю страхового полісу. Досвід страхування включає як довгостроковість користування послугами страхування життя, так і наявність випадків втрати вкладених у страхування життя коштів.

Доступність якісних продуктів зі страхування життя залежить, в першу чергу, від наявності кваліфікованих надійних страховиків, здатних розробити спеціальні продукти для окремого ринку, та масштабів національної агентської мережі.

На сьогодні Україна досягла рівня Польщі, Угорщини та Чехії періоду «буму» страхування життя (1992–1997рр.) за більшістю факторів, визначаючих розвиток страхування життя.

Разом з тим, не дивлячись на позитивну динаміку розвитку цього виду страхування в Україні, його основні показники залишаються досить низькими у порівнянні з розвинутими країнами. На одного українця в середньому припадає менше 2$ премій зі страхування життя. У Росії, наприклад, ця цифра складає 4,6$, а в США – 1,7$ тис.

Українці ставляться до довгострокових заощаджень практично як і інші мешканці Центральної та Східної Європи. Норма заощаджень в Україні, як і в Угорщині, Чехії та Польщі 10 років тому, складає приблизно 10-15% від розташованого доходу. Окрім того в українців (у порівняні з громадянами інших країн) відсутні і численні альтернативні можливості збереження. На відміну від своїх західних сусідів, українці віддають перевагу зберіганню більшої частини своїх заощаджень у вигляді іноземної валюти. Частка готівки у населення в Україні складає 5-8% ВВП, що є одним із найвищих показників у світі. Ємність іноземної валюти у громадян Польщі, Угорщини та Чехії навіть в періоди найбільшої схильності до заощаджень у формі готівки в 90-х рр. не перевищувала 3-4,5% ВВП. ПІФи та банківські депозити користуються в Україні меншою популярністю, ніж в розвинутих країнах Центральної та Східної Європи.

Сьогодні повторенню «східноєвропейського» сценарію в Україні перешкоджають в основному два фактора. Перший – це відсутність в Україні багатих традицій класичного страхування життя та негативний досвід після розпаду СРСР.

Історія конкурентного досоціалістичного страхування в царській Росії не перевищувала 50 років. Тому після революції 1917 року страхування життя в країні фактично перестало існувати. До видачі перших «соціалістичних» полісів Держстрахом пройшло понад 30 років. При цьому в радянські часи придбання страховки населенням, як правило, носило примусовий характер і інколи розглядалось як податок зі сторони держави [7].

Похожие работы

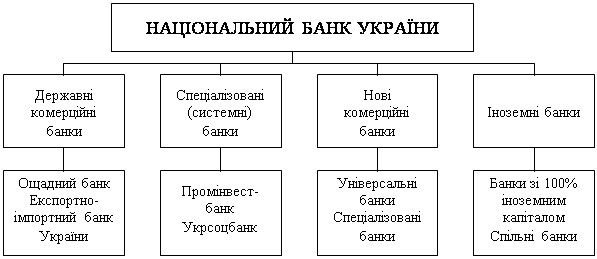

... іального розвитку України, а також грошово-кредитної політики; - окремих заходів монетарного і регулятивного характеру та їх впливу на економічний і соціальний розвиток України; - політики курсоутворення та валютного регулювання; - розвитку банківської системи та окремих нормативних актів з питань банківської діяльності; - вдосконалення платіжної системи; - інших питань, віднесених ...

... У найзагальнішому плані особисте страхування можна визначити як галузь страхової діяльності, яка забезпечує страховий захист громадян або зміцнення досягнутого ними сімейного добробуту. Особисте страхування має багато спільного з соціальним, насамперед у об'єктах страхового захисту громадян. Головна відмінність між ними — в джерелах формування страхових фондів: для соціального — це в основному ...

... йснення страхування), удосконалення порядку оподаткування страхової діяльності, впорядкування сукупності видів страхування та вирішення інших завдань. Формування розвинутого ринку страхових послуг в Україні забезпечить сприятливі умови для ринкової трансформації та стабільний розвиток національної економіки, розвиток світової економіки та міжнародних відносин. РОЗДІЛ 2 АНАЛІЗ ФУНКЦІОНУВАННЯ ...

... орієнтовано як правило не на окремий збиток чи сукупність збитків, а на окремий вид страхування, що здійснює цедент, або на весь його страховий портфель. 10.4 Сутність та механізм дії співстрахування Співстрахування – це страхування, при якому два чи більше страховиків беруть участь визначеними частинами у страхуванні одного й того самого ризику. В співстрахуванні страховики поділяють ризик ...

0 комментариев