Навигация

ОЦЕНКА ИСПОЛЬЗОВАНИЯ ПЛАСТИКОВЫХ КАРТ

2. ОЦЕНКА ИСПОЛЬЗОВАНИЯ ПЛАСТИКОВЫХ КАРТ

2.1 Анализ рынка пластиковых карт в России

В условиях развития мирохозяйственных связей происходит процесс интеграции экономик отдельных государств и развития платежных систем, в частности, в направлении развития безналичных форм расчетов, которые, в свою очередь, нашли широкое применение в современном мире. Одним из инструментов безналичных расчетов является пластиковая карта. В большинстве экономически развитых стран пластиковая карта является неотъемлемым атрибутом сферы торговли и услуг. Проведение операций с помощью платежных карт показывает степень интегрированности банковской системы и общества. Достаточно сказать, что безналичная оплата товаров и услуг в промышленно развитых странах достигает 90% в структуре всех денежных операций.

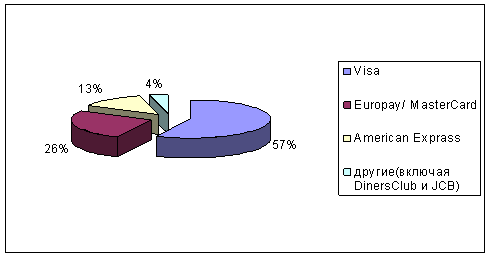

В настоящее время пластиковый бизнес - это более 1,3 млрд. выпушенных карт. Ежегодный мировой оборот превышает 3 трлн. долл. Платежные карты принимаются более чем 20 млн. торгово-сервисных предприятий. Около полумиллиона банковских отделений, предоставляющих услуги, проводят операции с платежными картами, а число банкоматов превысило 700 тыс. Наряду с локальными (национальными) системами всё более широкое развитие получают международные системы расчетов с использованием платежных карт. Основная часть мирового рынка пластиковых карт контролируется двумя крупнейшими компаниями - Visa International и MasterCard International. Если разделить весь мировой рынок пластиковых карт на сферы влияния основных игроков - платежных систем, то получится следующая картина: на платежную систему Visa приходится около 57%, на Europay/MasterCard примерно 26%, на American Express - порядка 13%, и на другие (включая DinersClub и JCB) - 4%.

Рис.5 - Доля основных эмитентов пластиковых карт на мировом рынке

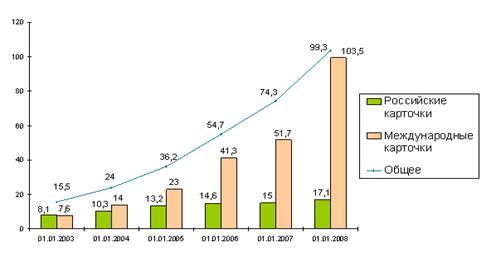

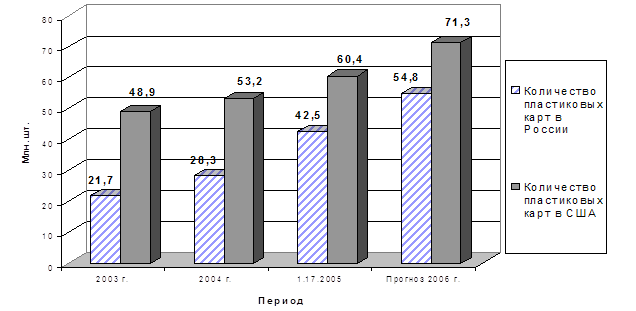

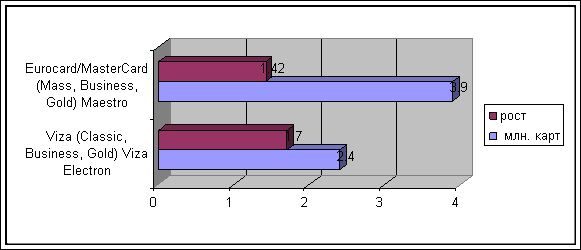

Что же касается Российского рынка пластиковых карт, то на конец 2001 года общее число эмитированных банковских карт в России составило 10,5 млн. карт, в 2002 году - количество выпущенных карт увеличилось до 15,5 млн., а в 2003 - до 21 млн. По состоянию на начало 2004 года, в России эмитировано почти 24 млн. карт, на 01.01.05 – 36,2 млн. карт, на 01.01.06 - 54,7 млн. По данным на 1 января 2008 г., российские банки эмитировали 103 496 582 карточки. Это на 28,7 млн. карточек, или на 38,4%, больше, чем на 1 января 2007 г. Темпы роста эмиссии остаются исключительно высокими.

Рис.6 - Количество эмитированных карточек, млн.[9]

К концу 2007г. уровень рыночного проникновения достиг 73 карточек на 100 жителей. В 2006г. этот показатель равнялся 53 карточкам на 100 россиян. Следует отметить, что в 2007г. впервые за всю историю существования карточного рынка в России общее количество находящихся в обращении банковских карточек превысило численность трудоспособного населения, которая, по данным Федеральной службы государственной статистики в начале 2007г. составляла 81 млн. 150 тыс. человек.

Наиболее крупным эмиссионным центром остается Москва и Московская область. Банки этого региона эмитировали в 2007г. 48 591 272 карточки. Это составляет 46,9% всей эмиссии в стране. На втором месте с огромным отставанием находится Санкт-Петербург - банки города выпустили в прошлом году 4 862 659 карточек. Почетное третье место заняли банки Свердловской области - 3 235 026 карточек.

Как следует из приведенных данных, концентрация эмиссии в стране остается исключительно высокой. На долю трех указанных регионов приходится 54,8% всех выпущенных карточек.

Три последних места по эмиссии из 78 регионов занимают банки Республики Ингушетия (13 543 карточек), Республики Алтай (19 382 карточек) и Чукотского автономного округа (22 748 карточек). Таким образом, все чукотские держатели карточек и на половину не заполнили бы стадион футбольного клуба «Челси» в Лондоне.

Вместе с тем в 2007г. в России набирала силу тенденция к географической диверсификации карточного бизнеса. По итогам года в 18 регионах страны банки эмитировали более 1 млн. карточек. Четверть российских держателей банковских пластиковых карточек по-прежнему проживают в Москве и Санкт- Петербурге. Однако нельзя не заметить, что развитие карточного бизнеса теперь происходит не только в крупнейших российских городах и сырьевых центрах, но и в остальных регионах страны.

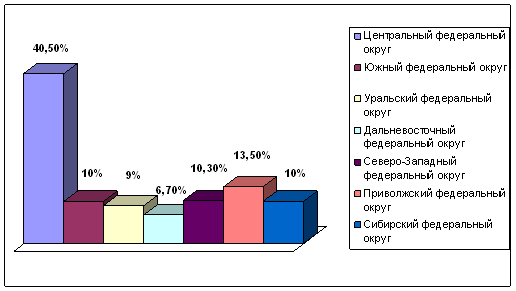

Это отражает географический портрет держателя банковской карточки (рис. 7).

Рис. 7 – Распределение держателей банковских карточек по федеральным округам[10]

В структуре эмиссии по-прежнему подавляющую часть эмитированных карточек составляют продукты для физических лиц. В 2007г. для юридических лиц было выпущено всего 180 800 карточек, или 1,7% общей эмиссии.

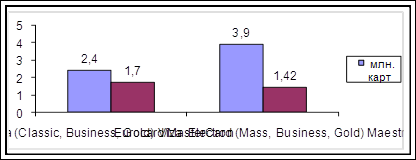

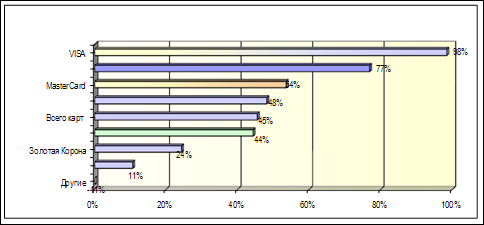

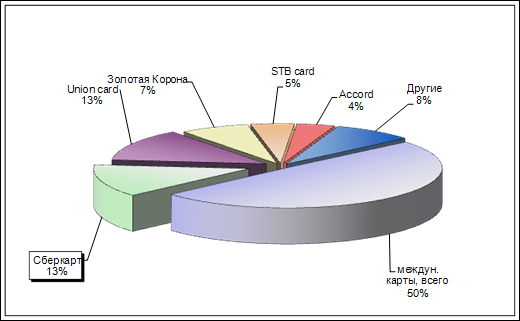

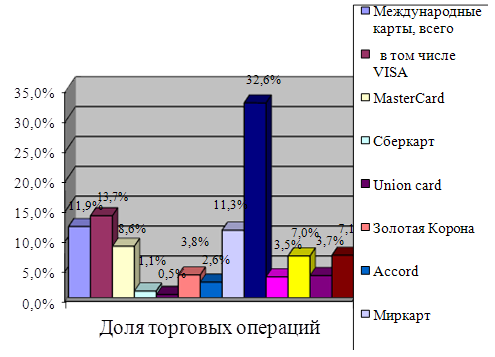

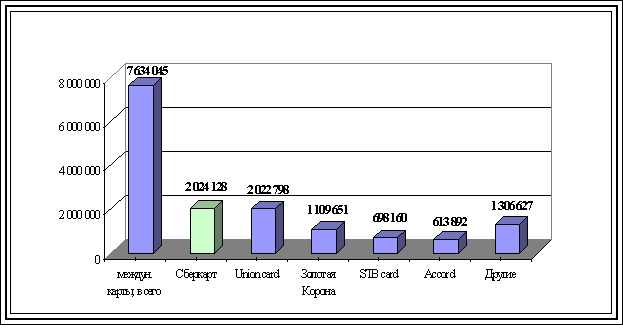

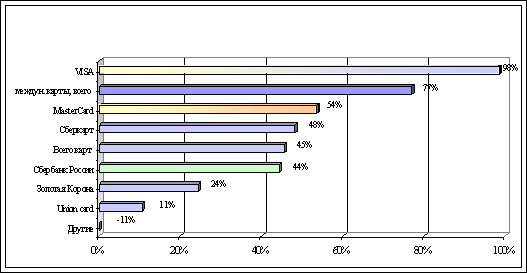

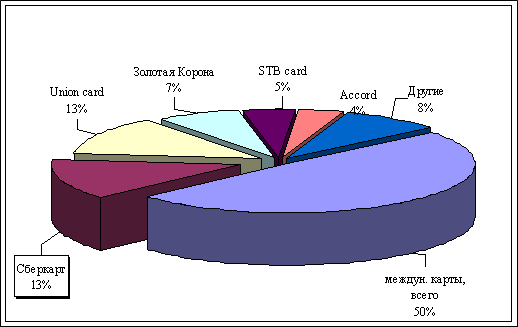

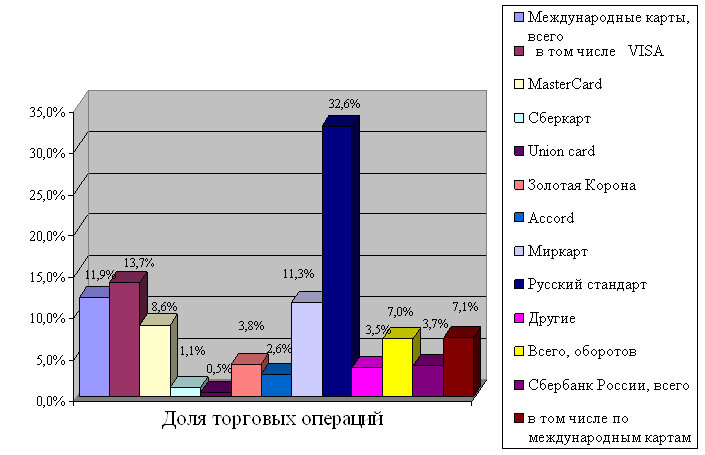

Интересный факт, что соотношение международных и российских систем составляют соответственно 48% и 52%. Наибольшее количество выпущенных карт и объем операций с их использованием приходится на международные платежные системы Visa и Europay/MasterCard, что объясняется, прежде всего, развитой инфраструктурой, предназначенной для осуществления операций с использованием карт этих платежных систем как на территории России, так и за ее пределами. Наряду с этим в России действуют отечественные платежные системы: Золотая Корона, Union Card, ACOORD, STB Card и ряд других небольших систем.

Проанализировав эти данные, можно сделать вывод о том, что за период с 2001г. по 2008г. общая эмиссия банковских карточек в стране выросла с 10,5 до 103,5 млн. (рис. 6), т. е. почти в 10 раз!

В отчете Банка России от 3 июня 2008 г. структура эмиссии банковских карточек в России прокомментирована следующим образом: «Принимая во внимание значительный темп роста выпуска карточек (ежегодно около 140%), можно прогнозировать, что через один-два года на каждого жителя будет приходиться по одной карточке.

Среди держателей карточек подавляющее большинство составляют держатели расчетных (дебетовых) карточек. Их доля в общем количестве эмитированных карточек составляет 90,9%. При этом количество карточек, полученных держателями по собственной инициативе, по-прежнему незначительно, т. е. подавляющее большинство карточек - это карточки, выданные кредитными организациями в рамках «зарплатных» проектов.

Количество кредитных карточек, выданных, в том числе, в рамках реализации кредитными организациями программ потребительского кредитования, по сравнению с прошлым годом увеличилось на 58% и по состоянию на 1 января 2008 г. составило более 8,6% от общего количества банковских карточек. Возрастная категория держателей кредитных карточек - это население в возрасте от 25 до 44 лет. Эмиссия предоплаченных карточек составляет лишь 0,4%. Сегмент их использования ограничен оплатой мобильной связи, а также товаров и услуг, приобретаемых через Интернет.

Говоря о Российском рынке пластиковых карт нельзя не проанализировать держателей карт. В ходе исследования были проведены опросы среди держателей пластиковых карточек по России и отдельно по Москве. Объем выборки по России составил 1598 человек. [Опрос проводился по репрезентативной общероссийской выборке с учетом квот по полу и возрасту согласно территориальному районированию Госкомстата в 153 населенных пунктах в 46 областях, краях и республиках РФ. Статистическая погрешность исследования — не более 3,4%. В Москве было опрошено 500 человек, имеющих пластиковые карточки (опрос проводился по репрезентативной выборке с учетом квот по полу и возрасту согласно данным Госкомстата). Метод исследования телефонное и индивидуальное интервью (face-to-face). Статистическая погрешность не превышает 4,4%].

В ходе исследования были проведены опросы среди держателей пластиковых карточек по России и отдельно по Москве. Объем выборки по России составил 1598 человек, метод исследования — индивидуальное интервью (face-to-face). В Москве было опрошено 500 человек, имеющих пластиковые карточки (опрос проводился по репрезентативной выборке с учетом квот по полу и возрасту согласно данным Госкомстата).

По общероссийскому опросу выявилось, что 21,4% граждан пользуются всеми видами пластиковых карточек и 22,1% ими не пользуются, но планируют сделать это в ближайшем будущем, что составляет практически половину опрошенных. Доля мужчин и женщин одинакова. Наиболее активные держатели карточек (29%) — это люди в возрасте 45—59 лет. Все меньше идет ранжирование по образовательному цензу. Если раньше карточками пользовалась наиболее образованная часть населения, то сейчас ими на равных пользуются люди с высшим и со средним специальным образованием: примерно 37% — со средним и 35,2% — с незаконченным высшим и высшим образованием. Что касается материального положения опрошенных, то практически половина ответили, что на продукты и одежду хватает, но покупка вещей длительного пользования является для них проблемой. Уровень дохода держателей карточек по России выше 5 тыс. руб. Наиболее активно пластиковыми карточками пользуются в Центральном федеральном округе — порядка 41% населения и в наименьшей степени — в Дальневосточном федеральном округе — лишь 6,7% населения.

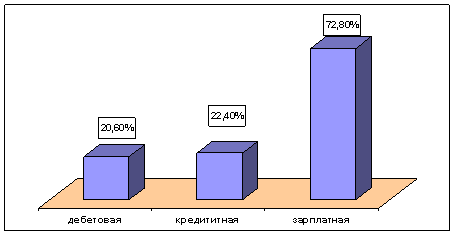

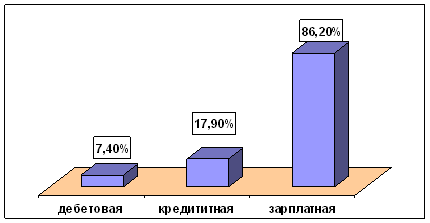

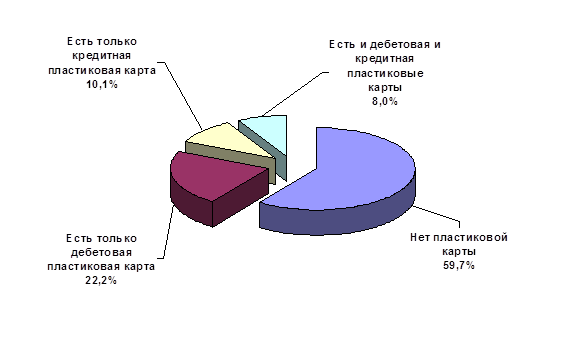

В Москве картина несколько иная: 51,8% участников опроса пользуются банковской пластиковой карточкой; 28,6% не пользуются, но предполагают это сделать. Интересно, что доля держателей мужчин и женщин также одинакова. К наиболее активным держателям (60,4%) относятся люди в возрасте от 18 до 35 лет. 57% пользователей имеют высшее образование. 57,2% опрошенных имеют ежемесячный доход от 10 до 30 тыс. руб. в месяц. В ходе опроса выяснилось, что 66,6% участников имеют только одну пластиковую карточку, 20% — две пластиковые карточки, остальные — три карточки и более. На вопрос, какой именно карточкой вы располагаете, ответы были таковы: зарплатной — 72,6% опрошенных, кредитными — 22,4% (рис.8).

Рис.8 - Виды банковских пластиковых карточек (данные по г. Москва)[11]

Что касается платежных систем, то, согласно данным опроса, 65,9% его участников по Москве назвали своей карточкой — Visа, 21,3% — MasterCard, 13,2% — другие системы. При сравнении ответов российских и московских респондентов выяснилось следующее. 72,6% используют зарплатную карточку в Москве и 86,2% — в Российской Федерации. Кредитными карточками по Москве пользуются 22,4%, а по Российской Федерации — 17,9%. Полученные показатели не дают в сумме 100%, так как один держатель может располагать сразу несколькими карточками — и зарплатной, и кредит ной, и дебетовой (рис.9).

Рис.9. Виды банковских пластиковых карточек (данные по РФ)[12]

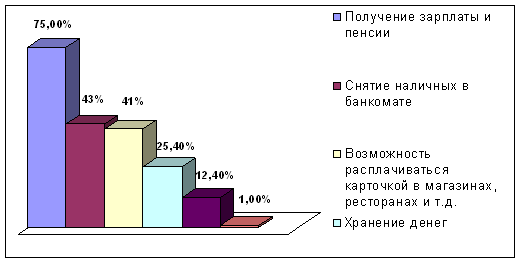

Что касается целевого использования пластиковых карточек, то очень низкий процент опрошенных — 12,4% — указали, что используют их для получения денег в кредит. В Москве 22,4% опрошенных сообщили, что имеют кредитные карточки, однако используют их для получения кредита только 12,4%. И такая проблема реально существует: банки тратят деньги на эмиссию пластиковых карточек, но при этом не все их клиенты используют свои карточки для получения кредитов. Наиболее востребованные услуги: 76% — для получения зарплаты и пенсии, 43% — для снятия наличных в банкомате (рис.10).

Рис.10 - Целевое использование карточек[13]

|

Демографические характеристики владельцев кредитных карточек выглядят так: это в равной степени мужчины и женщины, 46,4% относятся к возрастной группе от 25 до 34 лет, большая часть — 58% — имеет высшее образование. Доход пользователей данного вида карточек — средний и выше среднего, эквивалентно примерно 15—20 тыс.руб на одного члена семьи. На вопрос «Удовлетворяет ли вас размер кредитного лимита?» владельцы кредитных банковских карточек ответили так: 51% полностью удовлетворены и 25% — удовлетворены частично. На вопросы «Был ли удовлетворен при обращении в банк ваш запрос по увеличению лимита? Пробовали ли вы увеличить кредитный лимит банковской пластиковой карточки?» 70% ответили, что не пробовали увеличить кредитный лимит, почти 10% обратились в банк, и банк удовлетворил их запрос полностью, 6,5% респондентов сказали, что банк удовлетворил их запрос частично. Держателям кредитных карточек также задали вопрос «Пользуетесь ли вы интернет-банкингом?». 20% опрошенных указали, что пользуются, 53% — не пользуются, и 20% ответили, что не знают, что это такое. Говоря о частоте использования банковских карточек, 34,7% отметили, что снимают с них наличные 2—3 раза в месяц, 23,8% делают это 1 раз в месяц. Отвечая по поводу способов внесения на счет, 50,6% участников опроса сказали, что никогда не вносят наличные на карточный счет, т.е. деньги поступают на зарплатную карточку, и 18,9% указали, что делают это наличными в отделениях банка. На вопрос, насколько удобно расположены банкоматы вашего банка, 58% ответили, что достаточно удобно, 21,3% указали, что удобно, но банкоматов маловато. При этом 71,7% всегда имеют при себе пластиковую банковскую карточку, а 16,7% берут ее с собой только при необходимости. В частности, из-за того, что она часто теряется, — данный факт отметила почти пятая часть опрошенных.

Таким образом, можно отметить, что на Российском рынке пластиковых карт происходят положительные изменения в структуре эмиссии и, в частности, рост доли карточек с кредитной функциональностью. Однако это не оказывает на структуру платежей того влияния, которое можно было бы ожидать. К сожалению, карточки часто выпускаются банками в рамках программ потребительского кредитования и, с точки зрения держателей, служат не более чем инструментом превращения полученного кредита в наличные деньги. Для банков же введение карточки в схему выдачи потребительского кредита часто играет еще одну важную роль, а именно служит вполне легальным способом подъема эффективной процентной ставки за счет комиссии за снятие наличных.

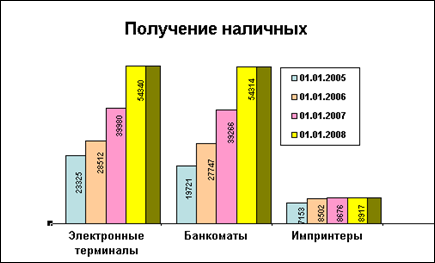

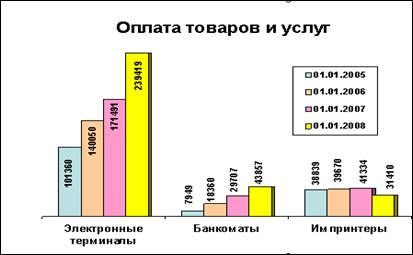

Исследуя российский рынок пластиковых карт нельзя не проанализировать количество операций совершаемых с использованием карточек.

Интересно отметить, что на рост доли безналичных операций должным образом не влияет существенной рост платежной инфраструктуры, составивший в 2007г. около 30% (см. рис. 11). Из общего количества кредитных организаций, осуществляющих обслуживание карточек, около 30% выдают только наличные деньги (не занимаются торговым эквайрингом), а 7% кредитных организаций выдают наличные деньги только своим клиентам». Торговый эквайринг действительно не является в России привлекательным видом банковского бизнеса. В значительной степени это следствие «эквайринговых войн», идущих в России с середины 1990-х годов. Поскольку главным оружием в них всегда выступал демпинг, наиболее важным их следствием стало сильное падение среднерыночного уровня торговых комиссий и снижение рентабельности торгового эквайринга как такового. Поэтому есть все основания полагать, что на практике доля банков, не занимающихся эквайрингом (хотя и имеющих соответствующие лицензии), существенно превышает официальные 30%. Насколько быстро рынку самому удастся справиться со сложившейся ситуацией, прогнозировать трудно. Однако уже вполне уместным кажется принятие стимулирующих мер законодательного характера.

Рис. 11 – Динамика инфраструктуры, предназначенной для осуществления операций с использованием платежных карточек, ед.[14]

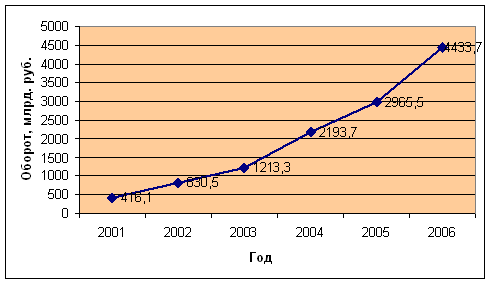

За период c 2001г. По 2006г. оборот по карточкам (без пересчета на темпы роста инфляции) увеличился с 416,1 млрд руб. до 4 433,7 млрд руб., или в 10,7раза (рис.12).

Рис. 12 - Суммарный оборот за год, млрд. руб.[15]

В 2007г. российские держатели совершили на территории страны и за рубежом 1641,09 млн. транзакций, или на 35,7% больше, чем в 2006г. Из этих данных следует, что в 2007г. характер развития российского карточного рынка относился к экстенсивному типу: темпы прироста эмиссии (38,4%) были выше темпов прироста транзакций. Экстенсивный характер развития бизнеса является свидетельством его низкой эффективности: рост оборотов происходит за счет увеличения численности продуктов, а не за счет роста отдачи от их использования. В этом плане российский карточный рынок негативно отличается от рынков в экономически развитых странах, где темпы прироста эмиссии ниже темпов прироста транзакционного трафика.

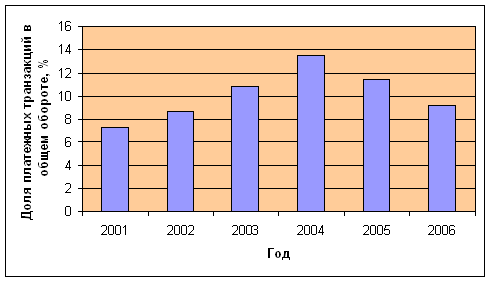

Беспрецедентно низкой остается доля платежных транзакций в общем карточном обороте. В период с 2001 г. по середину 2004 г. этот показатель увеличился более чем в 2 раза - с 7% до более чем 13%, однако затем начал стремительно падать, завершив 2006 г. на отметке 9% (рис. 13).

Рис. 13 - Доля платежных транзакций в общем обороте[16]

В 2007г. с помощью одной карточки совершалось в среднем 15,9 транзакции. В 2006г. этот показатель был равен 16,2 транзакции. Эти данные являются еще одним свидетельством наличия тенденции к снижению средней отдачи от одной карточки.

В прошлом году российские держатели совершили транзакций в стране и за рубежом на общую сумму 6459,44 млрд. руб или на 45,7% больше, чем в 2006 г. В номинальном выражении темпы прироста оборота выше темпов прироста эмиссии, однако высокие темпы инфляции в стране в 2007г. сглаживают положительный эффект: очищенный от высокого роста цен показатель оборота выглядит далеко не столь впечатляюще, и его прирост примерно соответствует приросту эмиссии.

Средняя величина одной транзакции в 2007г составила 3936 руб, в 2006г. этот показатель равнялся 3666 руб. Как обычно, в 2007г. подавляющая часть транзакций, совершенных российскими держателями, относилась к получению наличных. Общая сумма платежных транзакций составила 656 962,4 млн. руб, или 10,17% от общей величины оборота. Заметим, что этот показатель несколько лучше, чем в 2006г., когда на долю платежных транзакций пришлось лишь 9,03% оборота. Вместе с тем, очевидно, что давно ожидаемого прорыва на российском карточном рынке в 2007г. так и не произошло: по-прежнему около 90% оборота по карточкам приходится на получение наличных. Несмотря на достаточно быстро развивающуюся POS-терминальную инфраструктуру и резвую динамику сегмента кредитных карточек, российские держатели не торопятся использовать карточки для совершения платежных транзакций в предприятиях торговли и сервиса. Зарплатная модель карточного бизнеса остается доминирующей на российском карточном рынке.

Таблица 2 Ключевые показатели развития карточного бизнеса в России, 2007г. [17]

| Показатель | 2006 г. | 2007 г. | Прирост,% (+,-) |

| Эмиссия, тыс. | 74762,2 | 10396,60 | 38,4 |

| Количество транзакций за год, млн. | 1209,37 | 1641,09 | 35,7 |

| Среднее число транзакций в расчете на одну карточку в год | 16,2 | 15,9 | -1,9 |

| Суммарный оборот, млрд. руб. | 4433,66 | 6459,44 | 45,7 |

| Средняя величина одной транзакции, руб. | 3666 | 3936 | 7,4 |

| Общая сумма платежных транзакций, млрд. руб. | 400,35 | 659,96 | 64,1 |

| Доля платежных транзакций в обороте, % | 9,03 | 10,17 | 12,6 |

По данным Центрального банка РФ, количество кредитных организаций, занимающихся эмиссией и/или эквайрингом банковских карточек в России, на 4 января 2007г. составило 718 финансовых институтов. При этом количество кредитных организаций - эмитентов составляет 672, кредитных организаций - эквайреров - 640.

Похожие работы

... , с устойчивостью банковской системы в целом. В то же время, как московских, так и региональных банкиров беспокоит слабая законодательная база, регулирующая отношения в сфере пластиковых карт как отечественных, так и международных. Это является одной и причин, согласно которой российские граждане предпочитают международные карты, эмитируемые зарубежными банками (доля таких карт по различным ...

... или места установки банкомата; в каком варианте, и на каких условиях предполагается работа с конкретным клиентом или другим банком. По мере развития в России электронных платежных систем актуальными становятся и вопросы налогообложения операций по пластиковым картам, вопросы экономического обеспечения тарифной политики банков и д.р. Для того чтобы ответить на поставленные вопросы, необходимо ...

... кредитных карточек составили около 1 миллиарда долларов, потери России по разным оценкам экспертов – 5-4 млн. долл. Сдерживающими факторами при выходе банков на рынок пластиковых карт по организации их эмиссии и обращения выступают отсутствие кредитных историй и автоматизированных скоринговых систем для определения кредитного рейтинга потенциального заемщика; существующее положение по ...

... , что, зная уровень рентабельности операции или программы, можно легко отвечать на многие управленческие вопросы, производить расчеты сроков окупаемости программ, видеть перспективы дальнейшего развития. Руководитель отдела пластиковых карт должен иметь ответ на самый главный вопрос: сколько это стоит и когда окупится? Итак, чтобы рассчитать рентабельность системы банковских карт необходимо: 1. ...

0 комментариев