Навигация

Содержание и порядок заключения договора банковского счета

Содержание

Введение

1. Содержание договора банковского счета

1.1 Виды банковских счетов

2. Заключение договора банковского счета

2.1 Оформление договора банковского счета

2.2 Документы необходимые для заключения договора банковского счета

Введение

Определение банковских счетов имеет практическое значение, так как именно на такие счета распространяются установленные законодательством положения:

- об обязанности банка сообщать в налоговые органы об открытии (закрытии) счетов;

- о возможности ограничения распоряжения денежными средствами, находящимися на счетах, и об обращении на них взыскания;

- о необходимости оформления расчетных документов для проведения операций по счетам;

- о соблюдении режима банковской тайны и другие положения.

Для того чтобы дать определение банковского счета, то есть такого счета, на который распространяются правила гл. 45 Гражданского кодекса РФ, следует выявить признаки таких счетов и тем самым разграничить их с иными счетами, открываемыми в банках.

Банковские счета отличают следующие признаки.

Во-первых, банковские счета - это «денежные» счета, иными словами, объектом банковских счетов являются безналичные денежные средства.

Указанный признак позволяет разграничить рассматриваемые счета от счетов, объектом которых являются другие активы. Примерами таких счетов служат счета, на которых учитываются драгоценные металлы: металлические счета, металлические счета ответственного хранения, обезличенные металлические счета, а также счета депо, объектом которых являются ценные бумаги.

Во-вторых, основанием открытия банковского счета является договор, то есть выражение согласованной воли двух сторон. При этом следует отметить, что инициатива в заключение такого договора исходит, как правило, от клиента банка, который представляет в банк заявление на открытие банковского счета.

В-третьих, стороной договора может выступать кредитная организация, Банк России, а также организации, которым федеральными законами предоставлено право проведения банковской операции по открытию и ведению банковских счетов.

В-четвертых, на банковском счете отражаются обязательства банка перед клиентом (требования клиента к банку). Объем таких обязательств (требований) уменьшается или увеличивается в зависимости от того, уменьшается (при списании средств) или увеличивается (при зачислении средств) в результате совершения операций остаток на счете.

В-пятых, режим банковского счета предусматривает осуществление банком расчетных операций по поручениям клиентов. Указанный признак позволяет разграничить банковские счета от счетов, режим которых не предусматривает проведения расчетных операций. Примерами таких счетов являются депозитные счета (счета по вкладам) и накопительные счета.

Таким образом, при решении вопроса об отнесении того или иного счета, открываемого в банке, к категории банковских счетов следует применять указанные выше признаки банковского счета.

Исходя из этого, представляется юридически некорректным отнесение отдельными авторами к категории банковских счетов таких видов счетов, открываемых в банках, как депозитный, ссудный, накопительный, и некоторых других видов счетов.[1]

заключение договор банковский счет

1. Содержание договора банковского счета

Экономическая сущность данной конструкции достаточно проста: банк использует денежные средства клиента для их преумножения, а клиент одновременно и через этот банк распоряжается этими средствами. Банк оплачивает клиенту проценты за пользование денежными средствами, а клиент вознаграждает банк за совершение поручаемых операций.

2. По юридической природе договор банковского счета:

- консенсуальный;

- возмездный;

- двусторонний.

Предмет договора банковского счета составляют действия банка по зачислению (принятию) денежных средств на счет клиента и совершение по требованию последнего различного рода банковских операций: перечисление средств на другой счет, расчетно-кассовое обслуживание и т.п. [2]

Договор банковского счета традиционно считается консенсуальным. Поэтому возможна ситуация, когда после заключения договора на счете некоторое время будет сохраняться нулевой остаток. Этот договор является двусторонне обязывающим, поскольку порождает права и обязанности у каждой стороны правоотношения. Он заключается банками в ходе осуществления своей предпринимательской деятельности. По указанной причине договор банковского счета должен считаться возмездным. Договор банковского счета является разновидностью договора присоединения. [3]

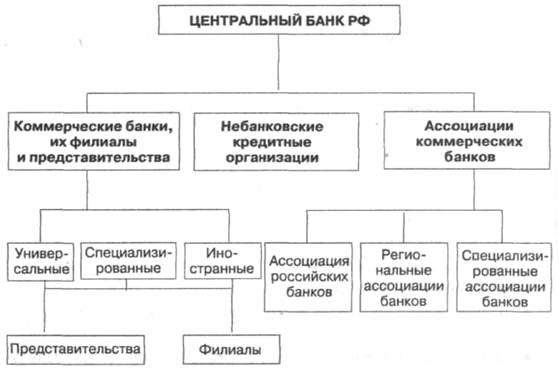

Сторонами договора банковского счета являются банк (небанковская кредитная организация) и клиент. Банк (небанковская кредитная организация) - любая кредитная организация, получившая лицензию Банка России на право осуществления им банковских операций, а также сам Центральный банк Российской Федерации.

Клиент - любое лицо (государство, российские и иностранные юридические и физические лица, лица без гражданства), которое пользуется услугами банка по открытию и ведению счетов и совершению расчетных операций.

По договору банковского счета банк обязан своевременно и правильно совершать по поручению клиента расчетно-кассовые операции, платить клиенту за остаток средств на его счете и хранить банковскую тайну.

По договору банковского счета клиент обязан платить банку вознаграждение за расчетно-кассовое обслуживание и предоставлять денежное покрытие для осуществления расчетно-кассовых операций.

Обязанности банка по выполнению распоряжений клиента (владельца счета) о перечислении денежных средств со счета и проведении других операций по счету (включая и расчеты по инкассо) составляют содержание его обязательства по договору банковского счета.[4]

Таким образом, именно обязательства сторон, вытекающие из договора банковского счета, включают в свое содержание право владельца счета давать банку распоряжения о перечислении (получении) денежных средств со счета (на счет) и о проведении других операций по счету, а также обязанность банка выполнять такие распоряжения (п. 1 ст. 845 ГК). Банк, получивший распоряжение клиента (владельца счета), вправе возложить исполнение своего обязательства на другие банки (п. 1 ст. 313 ГК) путем их привлечения к проведению соответствующей банковской операции.

Необходимым условием принятия банком платежного поручения является его соответствие требованиям, предъявляемым к содержанию и форме платежного поручения. Такие требования устанавливаются Центральным банком РФ и в настоящее время определяются правилами Положения N 2-П.

Похожие работы

... (инспекций Министерства по налогам и сборам, органов Фонда социальной защиты населения Министерства труда и социальной защиты Республики Беларусь (далее - ФСЗН), УП "Белгосстрах"). [10 с.135]. Договор банковского счета является консенсуальным: он считается заключенным в момент достижения сторонами соглашения по всем существенным его условиям, а не в момент поступления (зачисления) денежных ...

... того, если вкладчиком выступает гражданин, данный договор признается публичным, т.е. взаимоотношения граждан-вкладчиков и банков распространяется действие ст. 426 ГК. Договор банковского вклада по своей правовой природе весьма близок к договору банковского счета. Согласно п. 3 ст. 834 ГК к отношениям банка и вкладчика по счету, на который внесен вклад, применяются правила о договоре банковского ...

... отсутствие дисбаланса при привлечении и размещении средств. Решению этих вопросов служит систематический анализ проводимых банком операций. ГЛАВА 3 Правовые основы функционирования банковских счетов 3.1 Правовое регулирование банковских счетов Многие годы обсуждается проблема: является ли договор расчетного счета самостоятельным договором или представляет собой разновидность договора, уже ...

... операций по счетам бухгалтерского учета", содержание которой разъяснено Методическими рекомендациями ЦБ РФ от 14 октября 1998 г. N 285-Т. Из указанных актов ЦБ РФ следует, что проценты по договору банковского вклада должны начисляться на входящий остаток на начало соответствующего операционного дня. Применение указанного правила позволяет установить, что процентный период определяется путем ...

0 комментариев