Навигация

Кредиты на долгие годы выдаются за считанные месяцы

1.1.1 Кредиты на долгие годы выдаются за считанные месяцы

После получения ЕБРР всей требуемой информации срок подготовки кредита с начала его проработки до подписания кредитного договора занимает, как правило, от 3 до 4 месяцев. Продолжительность всего проектного цикла с начала разработки проекта и до его завершения может составлять от одного года применительно к проектам финансирования оборотных средств или торговых сделок и до 15 лет применительно к долгосрочным проектам в области инфраструктуры в государственном секторе.

Кредиты ЕБРР строятся по очень гибким схемам с учетом требуемых для клиента и проекта параметров. Такая концепция построения кредита позволяет подобрать для каждого кредита соответствующие валюты и процентные ставки.

Обоснованием предоставления кредита являются ожидаемое движение денежных средств по проекту и способность клиента погасить кредит в оговоренные сроки. ЕБРР может взять на себя весь кредитный риск или частично синдицировать его на рынке. Возвратность кредита может быть обеспечена имуществом (активами) заемщика. Можно также предусмотреть конвертацию кредита в акции или привязку его к акционерному капиталу. Все детали оговариваются с клиентом в каждом конкретном случае.

Характеристики кредита:

· Минимальный размер - от 5 до 15 млн. евро, хотя в отдельных случаях он может быть и ниже.

· Процентная ставка фиксированная или плавающая.

· Вид кредита - старший, субординированный, промежуточный или конвертируемый.

· Номинирован в основных иностранных валютах или в валютах стран операций ЕБРР.

· Сроки погашения короткие или длительные - от 5 до 15 лет.

· Применительно к конкретным проектам могут устанавливаться льготные периоды.

Процентные ставки.

Кредиты ЕБРР выдаются по текущим рыночным ставкам и характеризуются конкурентоспособной стоимостью привлечения. После представления проекта в ЕБРР финансовые условия кредита на него можно подробно обсудить с сотрудниками банковского департамента. ЕБРР не субсидирует проекты и не выдает кредиты на льготных условиях.

ЕБРР предлагает процентные ставки как фиксированные, так и плавающие:

· кредит с фиксированной процентной ставкой, увязанной с плавающей ставкой, например, ЛИБОР;

· кредит с плавающей ставкой и фиксированными максимумом и минимумом

Учитывая, что вид процентной ставки напрямую влияет на уровень доходности кредита, в финансовой схеме желательно предусмотреть кредиты как с плавающей, так и фиксированной ставками. Их сочетание оценивается с учетом чувствительности конкретного клиента и проекта к колебаниям процентной ставки.

Комиссии и сборы.

К базовой процентной ставке добавляется маржа. В величине маржы учитывается как страновой, так и конкретно проектный риски. Эта информация носит конфиденциальный характер и предназначена только для клиента и ЕБРР.

Помимо маржи ЕБРР может взимать следующие комиссии и сборы:

· разовая комиссия за открытие кредита, уплачиваемая вперед;

· комиссия за обязательство, уплачиваемая с выделенной, но еще не выданной клиенту суммы кредита;

· комиссия за конвертацию кредита, уплачиваемая с конвертируемой суммы в момент перевода кредита с одного вида процентной ставки или валюты на иные;

· в случае необходимости взимаются комиссии за досрочное погашение, аннулирование кредита и пеня за просроченный платеж.

Согласно действующей коммерческой практике спонсоры обязаны возместить ЕБРР такие расходы "под отчет", как оплата услуг технических консультантов, внештатных юристов и путевые расходы.

Право регресса.

Наличие права регресса (право оборота) на спонсора не требуется. Тем не менее, ЕБРР может запросить у спонсоров конкретные гарантии исполнения взятых ими обязательств и завершения проекта, а также другие виды поддержки, являющиеся обычной практикой при кредитовании с ограниченным правом регресса.

Страхование.

ЕБРР требует от участвующих в проекте компаний страховаться от обычно страхуемых рисков, к числу которых относятся хищения имущества, пожары и конкретные риски производства строительных работ. ЕБРР не требует страхования от политических рисков или неконвертируемости национальной валюты.

Обеспечение.

Как правило, ЕБРР требует от финансируемых им компаний обеспечить возвратность кредита залогом имущества проекта. Сюда входит следующие виды залогов:

· залог основных фондов, как-то: земля, механизмы и здания;

· залог движимого имущества, как-то: оборудование и другие производственные фонды;

· уступка прав требования на выручку компании в СКВ и национальной валюте;

· залог пакета акций спонсора в компании;

· уступка прав требования на страховой полис и другие предусмотренные договором выгоды компании.

Обязательства заемщика.

В рамках кредита, как правило, требуется предусмотреть ряд обязательств заемщика по проектному финансированию. Такие обязательства по ограничению уровня задолженности, установлению определенных финансовых нормативов и регулированию других вопросов подлежат согласованию в ходе переговоров.

Возврат кредита.

Как правило, кредит погашается равными полугодовыми долевыми платежами. В исключительных случаях могут устанавливаться более длительные сроки погашения, например, до 15 лет для крупных инфраструктурных проектов.

Возможность хеджирования.

ЕБРР может оказать содействие в управлении финансовыми рисками, связанными с активами и пассивами проекта. К их числу относятся курсовой, процентный и ценовой риски. К инструментам хеджирования рисков относятся валютные и процентные свопы, установление верхних пределов, фиксированных максимумов и минимумов процентной ставки, опционы и товарные свопы.

банк европейский кредитная экономика

Похожие работы

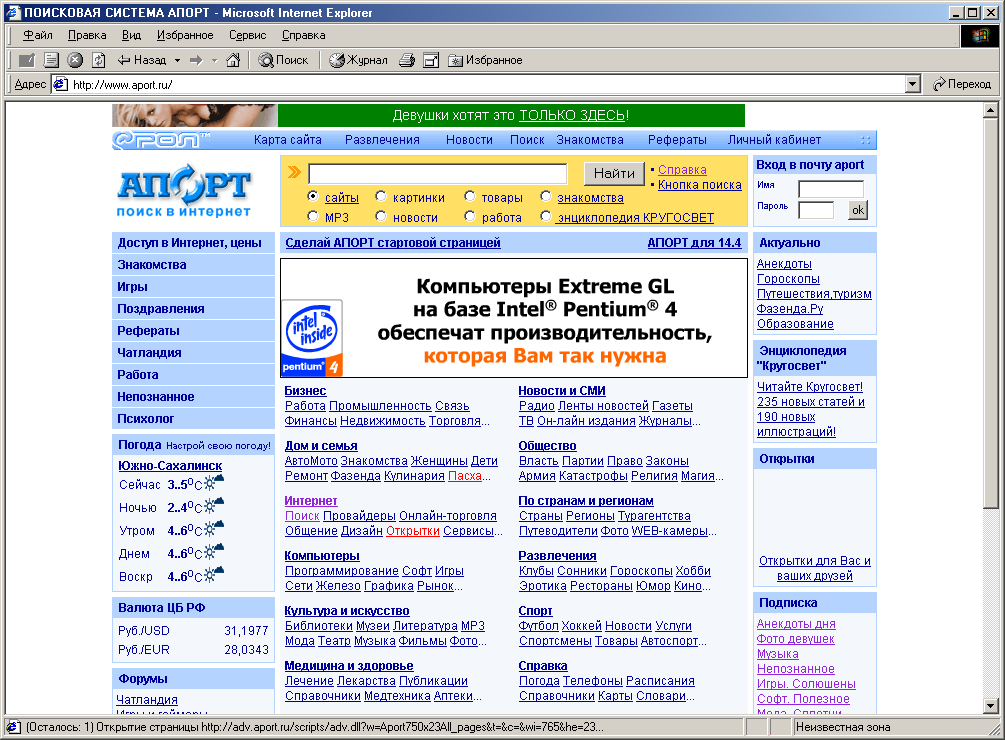

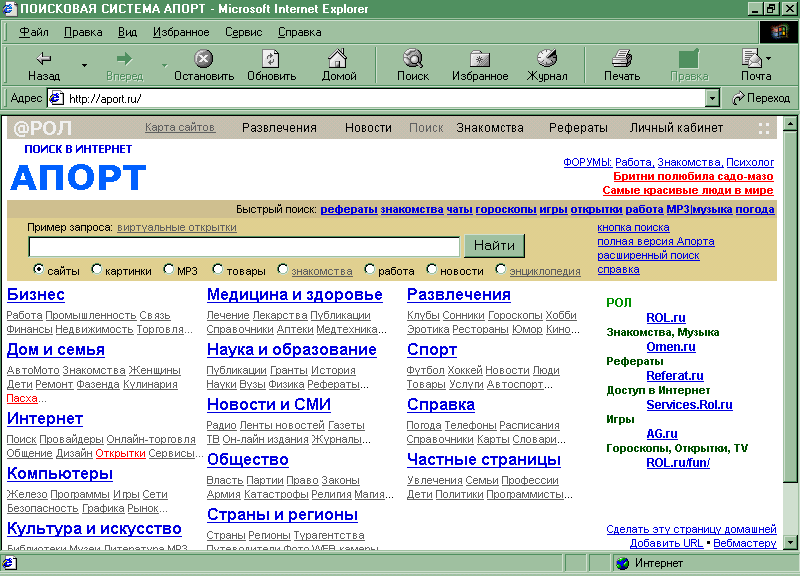

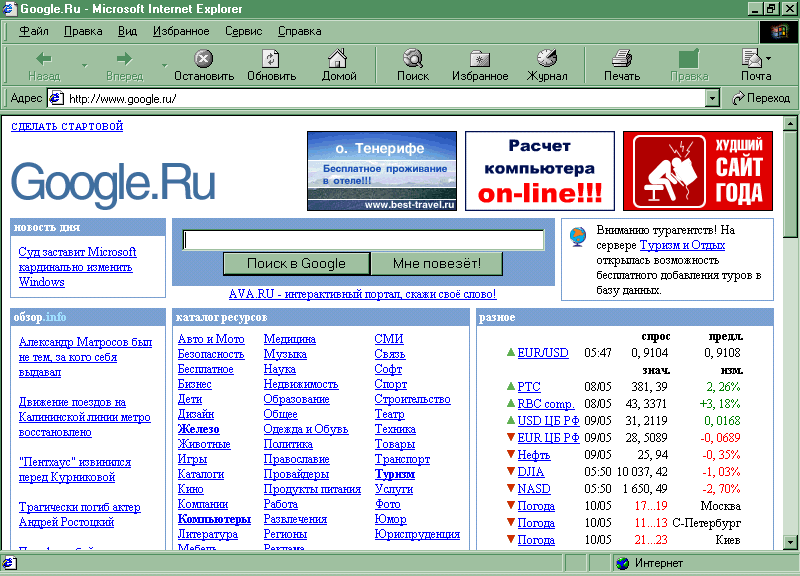

... ", ввести URL-адрес этого сайта, выбрать место, куда скачивать и нажать на верхней панели кнопку "Start", а остальное - дело техники. 4. Анализ Internet-ресурсов по вопросу "Европейский банк реконструкции и развития. Банки Украины" При поиске сайтов по данной теме я использовала такие словосочетания как: "Европейский банк реконструкции и развития", "банки Украины", "украинские банки", "банки СНГ", ...

... В ответ на глобальный экономический кризис, ЕБРР повышает свои инвестиции и работает над развитием широкого диапазона инициатив по улучшению экономической ситуации в странах операций. Возникновение и структура ЕБРР Европейский банк реконструкции и развития (ЕБРР, англ. European Bank for Reconstruction and Development, EBRD) – инвестиционный механизм, созданный в 1991 году 60 странами и двумя ...

... финансовых посредников: местные банки или инвестиционные фонды. ЕБРР тесно сотрудничает со многими другими международными организациями, в частности с международными финансовыми учреждениями (МФУ), такими, как Всемирный банк, Европейский инвестиционный банк и Международный валютный фонд. Вместе с тем он играет свою уникальную роль, и у него иные (в отличие от других, более старых организаций) ...

... рефератов с защитой. Перечень вопросов для самоконтроля призван помочь студенту проверить результаты своей самоподготовки и подготовиться к сдаче зачета или экзамена по дисциплине «Деньги, кредит, банки». 1. Необходимость и предпосылки возникновения денег. 2. Сущность и функции денег. 3. Роль и развитие денег в условиях рыночной экономики. 4. Виды денег и их ...

0 комментариев