Навигация

Рефлексивные процессы не характеризуют экономику в целом

1. Рефлексивные процессы не характеризуют экономику в целом.

В теории рефлексивности считается, что рынки биржевого типа наиболее близки к рынкам совершенной конкуренции, которые использует экономическая теория для обоснования гармонии экономики как систем. Это определяется тем, что на биржевых рынках реализуются основные признаки совершенного конкурентного рынка: полнота информации всех участников, однородность товара, отсутствие сговора, малый размер любого участника рынка относительно всего рынка и т.п.

Вместе с тем рынки, которые изначально возникли в экономической системе и сегодня обеспечивают существование цивилизации, рефлексивными не являются. Для рефлексивного возникновения цены необходимо, чтобы продавец одновременно был и покупателем. Это условие характерно только для биржевых рынков, хотя и здесь выполняется далеко не всегда.

Как будет показано ниже, там, где влияние рефлексивности сильно, рыночная система не устойчива. Там же, где серьезное воздействие рефлексивности отсутствует, система стремится к устойчивости, что может быть доказано как эмпирически, так и теоретически.

Таким образом, два типа рынков (характеризующихся рефлексивностью и ее отсутствием) отличаются по самому фундаментальному признаку: одни обеспечивают гармонию, то есть устойчивость рыночной системы, а другие – нет. И формальная близость биржевых рынков к модели совершенной конкуренции здесь ни при чем. Другими словами, нельзя применять понятие рефлексивности к описанию всей экономической системы.

2. С позиции рефлексивности невозможно выявить сущность исторического, научного или экономического развития. Роль рефлексивных реакций человека в социальных и экономических системах достаточно велика. Но ее завышение логически приводит к представлениям о хаотичности исторического, научного и экономического процессов. Они становятся слишком зависимыми от личных предпочтений их участников.

Позицию, альтернативную этим представлениям, четко сформулировал Ю. Ротенфельд: «Общественные теории могут ускорять, тормозить, остановить или обратить вспять общественное движение или вообще разрушить общество. Но, на мой взгляд, они не могут изменить предустановленной гармонии – того неизменного пути, по этапам которого развивается общество. Но это и есть та идея, с которой воюют К. Поппер и Дж. Сорос».

Не вдаваясь в тонкости данной дискуссии, отметим только следующее. Выводы концепции или теории не могут входить в противоречие с накопленным опытом цивилизации. А непрерывность развития и наличие его положительного вектора во всей известной нам истории оспаривать не приходится. Поэтому неприятие выводов теории рефлексивности по данному вопросу означает, что неизбежность кризисов, как проявление экономического хаоса, принципиально не доказана.

3. Фундаментальный анализ формирует вектор рефлексивных процессов. Формально констатируя ценность фундаментального анализа (анализа текущей экономической ситуации), теория рефлексивности оценивает его как «однобокий» и игнорирующий «возможность того, что изменения на фондовом рынке могут повлиять на богатства компаний», тогда как «котировки на фондовом рынке напрямую влияют на ценности, лежащие в их основе…»

Вместе с тем с позиции экономической рефлексивности важно другое. Практика однозначно подтверждает, что рефлексивный рост цен на акции происходит, только если фундаментальный анализ не противоречит этой тенденции. Все известные случаи безудержного роста котировок акций связаны с заведомо сильными компаниями. И наоборот, информация о трудностях или плохих перспективах любой компании способна мгновенно обрушить котировки ее ценных бумаг. То есть в основе направления, или вектора, рефлексивных процессов лежит фундаментальный анализ. Это подчеркивает хрупкость и нестабильность рефлексивных процессов, которым обязательно требуется хоть какая-то поддержка для обоснования направления движения цен.

Отсюда следует важный практический вывод. Рефлексивные процессы роста цен акций поддерживаются только в присутствии позитивной информации о реальном состоянии фирм. Даже слабые негативные сигналы (слухи) способны вызвать лавинообразное падение цен, сформированных рефлексивными реакциями участников биржи.

4. Рынки, на которых превалируют рефлексивные процессы, не стабильны. В теории рефлексивности приводится математическая модель возникновения рефлексивных процессов, позволяющая исследовать динамику их развития. Она представлена двумя рекурсивными функциями :

y=f(x); x=p(y).

В своей работе Б. Бирштейн и В. Боршевич провели глубокий математический анализ этих соотношений. Из него следует, что они многогранно, на принципиальном теоретическом уровне, описывают рефлексивные процессы.

В этой же работе содержится ее и ряд интересных и далеко идущих выводов и обобщений. В частности, анализ развития рефлексивных процессов с помощью их математической модели позволяет сделать вывод, что рынки, на которых превалируют рефлексивные процессы, не обеспечивают стремление системы к равновесию.

5. Неустойчивость банков связана с рефлексивными процессами. Теория рефлексивности не рассматривает два очень важных для функционирования экономической системы случая. Это процессы, которые главную роль в возникновении нестабильности банков.

Первый рефлексивный процесс проявляется в поведении вкладчиков. В случае банкротства какого-либо банка его вкладчики либо не получают свои вклады полностью, либо получают их частично, но с задержкой (при государственном страховании). Этот негативный опыт служит уроком для вкладчиков других банков. Часть из них принимает решение об изъятии своих вкладов. Увеличившийся их отток приводит к банкротству ее нескольких банков. После распространения соответствующей информации начинается массовое изъятие вкладов населением и фирмами. Вся банковская система автоматически оказывается на грани катастрофы.

Второй рефлексивный процесс проявляется в реакции самих банков на факт неплатежеспособности одного из них. Дело в том, что банки страны связаны между собой системой межбанковского кредита. Банкротство любого из них, как правило, означает, что один или несколько банков, выделивших обанкротившемуся банку деньги, не получат их назад. Другие банки, узнав о потерях, ужесточают политику выдачи межбанковских кредитов. Это усугубляет положение других проблемных банков. Раскручивается спираль банкротств, и речь может идти о кризисе банковской системы в целом. Подчеркнем, что возникновение такой спирали связано с саморазвивающимся рефлексивным процессом, иногда настолько мощным, что действующих институциональных механизмов может оказаться недостаточно, чтобы предотвратить банковский кризис.

Глава 3

Рефлексивность и решение проблемы экономических кризисов

За рамками проведенного Соросом анализа рефлексивных процессов остались два, возможно, самых главных, их макроэкономических эффекта. Это создание денег и провокация экономических кризисов.

Биржевые рефлексивные процессы – источник денег

Хотя на первый взгляд это представляется парадоксальным, но рефлексивные процессы роста цен акций на бирже действительно создают деньги. Рост стоимости ценных бумаг на бирже означает повышение цены значительной массы тех же ценных бумаг, не участвующих в торгах. Как следствие, увеличиваются покупательная способность населения, активы банков, возможности инвестирования и, наконец, темпы роста экономики в целом. Упомянутое выше повышение котировок акций компании «Майкрософт» принесло в экономику США десятки миллиардов долларов. Это ярчайший пример создания дополнительной денежной массы за счет рефлексивных процессов.

Важно, что он характеризует не такие сильные по отдельности, но несравненно более весомые в сумме процессы роста стоимости акций множества компаний в стране. Считается, что около 90% населения США владеют акциями различных компаний. Значительная часть капиталов банков связана с акциями. В совокупности рост их стоимости создает такую большую дополнительную денежную массу, что она заметно сказывается на уровне спроса и объемах кредитования текущих и инвестиционных потребностей предприятий. Как правило, экономика в целом получает импульс к развитию.

Биржевые рефлексивные процессы как причина кризиса

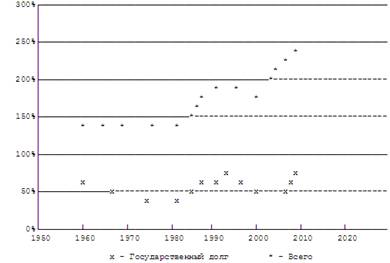

Решающее влияние рефлексивных процессов на возникновение кризисов обосновать сложнее. Видимая часть айсберга – развитие банковского кризиса, что приводит к экономическому кризису. Но почему периодически возникает банковский кризис? Казалось бы, уроки Великой депрессии в США были усвоены. Везде появились двухуровневые, более устойчивые банковские системы. В представлениях политиков стала превалировать победившая в теории концепция, что банки надо поддерживать любой ценой, игнорируя все идеи свободного рынка. Почти 80 лет Центробанкам ведущих стран удавалось обеспечивать стабильность банковских систем и, как следствие, поступательное развитие экономик.

Но выше мы уже сформулировали вывод о том, что рефлексивные процессы приводят к принципиальной нестабильности рынка. Рассмотрим подробнее характер такой нестабильности. Часто, и совершенно некорректно, ее уподобляют нестабильности финансовой пирамиды. Дело в том, что финансовые пирамиды, впрочем, как и нормальные страховые компании, существует до тех пор, пока приток денег превышает их отток. Конечно, формально и любая фирма может существовать только при выполнении этого условия. Но отличие пирамиды от фирмы состоит в том, что кроме денежных потоков она ничего не генерирует. В пирамиде притоки ограничены численностью населения. Ран или поздно они всегда станут меньше оттоков, растущих вместе с числом уже вовлеченных в пирамиду участников. Пирамида обрушится.

Иначе обстоит дело при росте цен акций или выпуске ценных бумаг. В этих случаях в принципе не существует фактора, безусловно заставляющего цены катастрофически упасть. Применительно к акциям участники биржи без каких-либо негативных последствий для себя могут выставлять котировки (цены покупок и продаж), поддерживая их постоянную или растущую стоимость. Каждый покупатель или продавец акций в нормальной ситуации теряет или выигрывает сравнительно небольшую часть их стоимости, определяемую разницей между ценой его личной покупки и ценой продажи. Более того, существует статически подтвержденная долговременная тенденция роста цен акций. Причем достоверно установлено, что процент их роста в среднем значительно выше, чем тот, который обеспечивают банковская система или государственные ценные бумаги. На этой тенденции и строятся рефлексивные ожидания игроков на бирже, которые обычно оправдываются. Механизм и условия стабильности котировок ценных бумаг другие, но вывод аналогичный. Ценные бумаги могут существовать неограниченно долго.

В то же время рефлексивные цены на акции и бумаги могут в любой момент резко упасть. Вследствие действия разных механизмов, но главным образом по причине того, что цены слабо связаны с какими-либо стабильными или инерционными факторами, например с производственными активами фирмы или выплатами по дивидендам, может разразиться катастрофа. Поэтому к массированному обвалу рефлексивно возникших цен, как и к неуправляемому сходу лавины, при определенных условиях приводит совокупность самых незначительных обстоятельств.

Если большой массив снег лежит в низине, сдвинуть его с места очень трудно. Но если тот же массив лежит на склоне, спровоцировать его движение несравненно легче. Биржевые цены, сформированные рефлексивными процессами, - это масса снега на склоне.

Схему возникновения кризиса можно описать следующим образом. Котировки ценных бумаг, сложившихся вследствие рефлексивных процессов, достигают критической массы, при которой их лавинообразное движение вниз может быть вызвано совместным действием нескольких сравнительно слабых факторов. Это могут быть низкие темпы экономического роста, политическая нестабильность, колебания в уровне безработицы, сбои в работе достаточно крупных компаний и т.п.

Особо значимый фактор, в силу своей роли как в экономике вообще, так и в процессе развития кризисов, - состояние банковской системы. Банки устроены таким образом, что изъятие средств большей частью вкладчиков из одного из них или значительное снижение активов по любой причине автоматически делает банк банкротом. Спасти его могут только другие банки или государство.

Кроме того, банки – институциональные инвесторы, то есть они приобретают ценные бумаги, а значит, размер их активов зависит от стоимости этих бумаг. Поэтому состояние банковской системы непосредственно определяется положением на фондовом рыке, и при снижении котировок акций активы и кредитоспособность банков уменьшаются.

Снижение котировок акций на бирже приводит и к оттоку частных вкладов из банков. В этом случае действует достаточно простая причинно-следственная связь. Снижение котировок акций означает уменьшение капиталов их владельцев, но существующая инерционность в объемах потребления и уже принятые финансовые обязательства заставляют их поддерживать достигнутый уровень расходов. Он обеспечивается за счет денежных резервов, как правило аккумулированных в банках. При этом происходит усиленный отток наличности из банковской системы.

Проблемы в банковской системе приводят к возникновению трудностей в реальном секторе экономики, на что незамедлительно реагируют рефлексивные цены на биржах. Возникает система с положительной обратной связью входа и выхода. Ниже цены на бирже – ниже стоимость активов и устойчивость банков – ниже эффективность реального сектора экономики - ниже цены на бирже и т.д.

Биржевые цены не устойчивые, так как их формирует рефлексивное поведение участников бирж. Банковская система не устойчива из-за рефлексивной реакций их вкладчиков, самих банков на системные внутрибанковские процессы и объективного процесса снижения объема банковских депозитов при ухудшении экономической конъюнктуры. Кроме того, неустойчивость банков связана ее и с крупными направлениями кредитования, в которых цены формируются, хотя бы частично, в зависимости от рефлексивных процессов.

Но принципиально, что в конкретном случае негативную ситуацию в экономике могли спровоцировать сначала события на бирже, а потом – на ипотечном рынке. В масштабах национальной экономики каждое событие по отдельности не существовало. Но эти и другие негативные факторы смогли сдвинуть с места лавину цен, устойчивость которой изначально была связана с рядом внутренне нестабильных рефлексивных процессов.

Обычно банкротство достаточно крупного банка вызывает панику вкладчиков, формирующую такую же неизбежную цепную реакцию банкротств, как цепная реакция при взрыве атомной бомбы. Начинается банковский кризис. Его и видит неискушённый взгляд. Так было в 1929г. в США, так же все происходило и в 2008г. Но сейчас правительства всех стран, наученные горьким опытом, бросили на спасение банков огромные средства. Цепную реакцию удалось остановить на высоком, но докритичном уровне.

Решение проблемы мировых кризисов

В отсутствии теории практика всегда находит решения самых насущных проблем, пусть грубые, временные, низкоэффективные, но необходимые. В 2008г. меры правительств по борьбе с кризисом в принципе оказались адекватными. Что нового и важного может дать в этой связи теоретическое осмысление проблемы?

Во-первых, только ужесточение регулирования деятельности банков не дает гарантии от возникновения кризисов, так как остается неизменным главный очаг нестабильности - присущие системе внутренние и внешние рефлексивные реакции, также влияющие на банки рефлексивные процессы на биржевых рынках.

Во-вторых, именно банки и биржи, в значительной степени благодаря рефлексивным процессам, создают абсолютно необходимую для развития экономики дополнительную массу денег. Поэтому даже небольшие перекосы в регулировании их деятельности могут привести в самым негативным последствиям для темпов экономического роста.

Теперь можно поставить задачу по разработке комплекса мер, направленных на ликвидацию внутрисистемной причины возникновения кризисов, одновременно способствуя экономическому развитию. Сформулируем основные направления, по которым должно идти институциональное совершенствование экономической системы.

1. Введение механизмов регулирования рефлексивных процессов ценообразования, в первую очередь биржевого. Необходимо привязывать котировки акций к каким-то инерционным факторам, например уровню выплачиваемых дивидендов, эффективности финансовой деятельности, темпам экономического рост и т.д. С учетом возможных негативных последствий такого шага их надо нивелировать с помощью специального механизма создания дополнительной денежной массы.

Что же касается внебиржевых рефлексивных процессов ценообразования, то практика уже давно встала на путь их регулирования. Например, существует ограничение на перепродажу жилья в виде налога на прибыль от продаж, если оно продается ранее установленного срока эксплуатации. Вместе с тем эффективность такого регулирования всегда оказывается низкой, так как в большинстве случаев речь идет о смешанных, а не чисто рефлексивных процессах ценообразования.

2. Формирование институционального механизма расширения и регулирования активной денежной массы. Цель такого механизма – компенсация потерь денежной массы в результате ограничений на рост котировок ценных бумаг. Кроме того, в его функции должно входить формирование тенденции направления возникающей денежной массы на финансирование развития экономической системы.

3. Разработка структуры и условий работы банковской системы, обеспечивающих ее устойчивость к воздействию внешних и внутренних рефлексивных процессов. Сложность задачи в этом случае обусловлено тем, что любые новации по повышению устойчивости банковской системы должны будут одновременно сохранить даже усилить ее способность оказывать финансовую поддержку процессам развития экономики.

Путь выхода Росси из кризиса

Стратегическое направление выхода России и кризиса очевидно: восстановление докризисного уровня функционирования банковской системы и реального сектора экономики. Теперь ни у кого не осталось сомнений в том, что это две неразрывные части единой экономической системы. Поскольку помощь банкам уже оказывается, обратимся к реальному сектору.

Спад производства отраслей первичных переделов (металл, цемент, стройматериалы и т.д.) свидетельствует о снижении деловой активности в целом, но в то же время означает возникновение в экономике огромного резерва свободных мощностей. Он позволяет решить стратегическую задачу модернизации экономической системы. На практике это выразится в реализации масштабных инфраструктурных, инновационных и социальных проектах низкой или даже отрицательной, по меркам рынка, экономической эффективности.

Такая мера напоминает схему выхода США из Великой депрессии и может означать следование не оправдавшей себя на практике доктрине Дж. М. Кейнса. Уходя от теоретических дискуссий, отметим только, что предлагаемое решение не годится для стран с развитой экономикой, но для России это самый эффективный путь не только выхода из кризиса, но и создания потенциала развития. В тактическом плане лучшего времени для реализации крупных инфраструктурных проектов, чем кризисная ситуация, не найти.

Итак, главным направлением выхода из кризиса должна стать реализация специфически организованных целевых, финансируемых государством масштабных проектов инфраструктурного и инновационного преобразования экономики. Специфика их организации заключается в следующем.

1. В стране должна заработать государственная контрактная система по образу и подобию федеральной контрактной системы США. По некоторым данным, до 40% ВВП США формируется при ее посредстве. Причем основная задача, которую ставили перед собой разработчики этой системы, - противодействие коррупции.

2. Необходимо внедрить в качестве постоянного институционального фактора «систему провокации положительных тенденций». Речь идет о том, что при увеличении спроса, вызванного долгосрочными масштабными проектами или любыми другими факторами, производители могут отреагировать двояко: внедрить новые технологии, за счет этого снизить издержки и увеличить выпуск продукции, затем снизить цену, вытеснить менее эффективных конкурентов, еще больше нарастить выпуск и в результате увеличить массу прибыли; не предпринимая трудоемких и рискованных шагов. Просто повысить цены и сразу получить прибыль. В России сейчас доминирует второй вариант, а в США – первый. Нужно, чтобы и в нашей стране превалировал первый вариант. Эту задачу, в основном за счет тех же рефлексивных реакций, и решает «система провокации положительных тенденций».

Заключение

С глобальным экономическим кризисом экономика России столкнулась по нескольким причинам.

1. Потому, что в состоянии глубокого кризиса находится экономическая теория. Представления о рефлексивных процессах – лишь небольшая часть будущей теории.

2. Российская экономика зависит от мировой банковской системы.

3. Также она зависит от цен на нефть.

4. Наращивание внешних займов является тоже веской причиной.

5. Реальная экономика «падает», спрос на энергоносители растет; значит, спрос есть?.. Но этот спрос со стороны спекулянтов. Организаций оптовой торговли в 2008 году было в три раза больше, чем розничной (данные Росстата). То есть, реально на рынке в 3 раза больше перепродавцов, чем торгующих. При этом в зачет ВВП идет все.

6. Еще одной причиной (основной) стала перекапитализация фондового, энергетического и других рынков активов.

Именно экономический кризис заставляет пересмотреть устоявшиеся стереотипы, отбросить очевидно не работающие умозрительные построения и опереться на объективные законы развития экономической системы. Скорее всего, нам следует провести политическую модернизацию, так как без нее экономическая обречена на провал.

Список литературы

1. Федорович В.А., Патрон А.П. США: « Государство и экономика»,2005.

2. Институт США и Канады РАН. М.: «Международные отношения»,2005.

3. Полтерович В.М. «Кризис экономической теории: Доклад на научном семинаре Отделения экономики и ЦЭМИ РАН «Неизвестная экономика»,1997.

4. Смотрицкая И., Черных С. Институт Контрактных отношений на рынке государственных заказов « Вопросы экономики»,2008.№8.

5.Бирштейн Б.И., Боршевич В.И. «Теория рефлексивности Джордж Сороса: опыт критического анализа»,2001.

6. Ротенфельд Ю.А. Запечатанная книга. Кризис понимания. Кн.3: «Виражи эволюции. Новая концепция мирового открытого общества» Луганск, 2001.С.56.

7. Бирштейн Б.И., Боршевич В.И. «Рефлексивные процессы и управление»,2001.№1.

8. Сорос Дж. Указ. соч. С.73.

9. Хищенко В.Е. «Принципы моделирования в системной методологии».М.,2001. С.5.

10. Сорос Дж. Указ. Соч. С.2.

11. Сорос Дж. « Алхимия финансов» М.: ИРФРА-М,1996.

12. Громыко Ю.В. «Стыки-2»М.,1998.С.2.

13. Шумпетер Й.А. «Теория экономического развития» М.: Прогресс,1982.

14. Глазьев С.Ю. «Теория долгосрочного технико-экономического развития» М.: ВлаДар,1993.

15. Маевский В.И. «Введение в эволюционную макроэкономику» М.: Япония сегодня,1997.

16. Сорос Дж. Указ. соч. С.57.

17. Полтерович В.М. «Экономическая наука современной России» 1998.№1.

18. Коммерсантъ.2006.11нояб.

19. Данные Федеральной службы по мониторингу

20. Ведомости.2008.12дек.

21. Рикардр Д. «Начала политической экономики и налогового обложения», «Избранное»М.: Эксмо,2007.

22. Коландер Д. « Экономическая наука нового тысячелетия: как она нашла свой путь и каков он?» М.: Изд.дом ГУ – ВШЭ,2007.

23. Пигу А. «Экономическая теория благосостояния» М.: Прогресс,1985.

24. Нельсон Р, Уинтер С. «Эволюционная теория экономических изменений» М.: Дело,2002.

25. Бусыгин В.П. «Возрождение эволюционной парадигмы?» Сб. работ по итогам VII Международного симпозиума по эволюционной экономике в г. Пущино. М.,2007.

26. Богачева Е. «Торговый флот не жалует российский триколор» Финансы.2003.№9.

Похожие работы

... своей естественной норме. 2 Безработица в Республике Казахстан во время финансового кризиса 2.1 Аналогичный опыт различных стран в условиях финансового кризиса Ситуация в Казахстане хоть и схожа с остальными странами СНГ (официальная безработица – примерно 1-2%, а рассчитанная по методике МОТ – 6-7%), тем не менее безработица у нас носит структурный характер, то есть при значительном ...

... рабочих кадров, а стало быть, проблемы человеческого капитала, уровня жизни и доходов всего населения, в соответствии с потребительскими стандартами, характерными для стран с развитой рыночной экономикой. Финансовый кризис осени 2008 г. еще и не начинался, но его последствия были уже заметны на отечественном потребительском рынке. С лета 2008 г. процентные ставки возросли в среднем с 12 - 14 до ...

... активизации банковской деятельности в целом и одновременно к ослаблению банковского надзора или наоборот, что не отвечает принципам антикризисного регулирования. ПРИЧИНЫ ВОЗНИКНОВЕНИЯ ФИНАНСОВО-ЭКОНОМИЧЕСКИХ КРИЗИСОВ Мировой финансово-экономический кризис заставил многих задуматься о его причинах, необходимых мерах по его предотвращению и о путях развития мировой экономики. Действительно, " ...

... промышленного производства в России достигло 10,3 % по отношению к декабрю 2007 года, что стало самым глубоким спадом производства за последнее десятилетие. 2.2 Последствия современного финансового кризиса и пути выхода из него С самого начала кризиса всех волнует вопрос о том, как долго он будет продолжаться и какими будут его последствия. Что станет с мировой финансовой системой? Какие ...

0 комментариев