Навигация

Проблемы и пути совершенствования управления банковским кредитным портфелем в условиях Республики Беларусь

3. Проблемы и пути совершенствования управления банковским кредитным портфелем в условиях Республики Беларусь

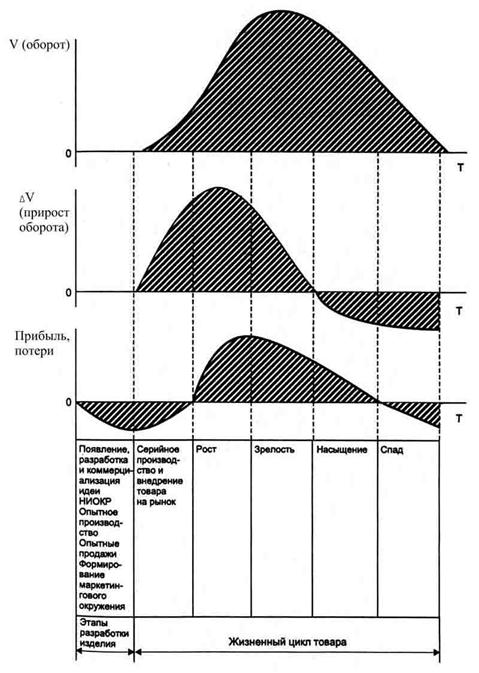

3.1 Тенденции и проблемы развития кредитных вложений белорусских банковДинамику состава и структуры кредитного портфеля банковской системы Республики Беларусь в разрезе секторов экономики за период с 01.01.2009г. по 01.07.2010г. представим в таблице 3.1.

Таблица 3.1 – Состав и структура кредитов банков Республики Беларусь по секторам экономики

| Кредиты | На 01.01.2009 | На01.07.2009 | На 01.01.2010 | На 01.07.2010 | Темп при- роста % | ||||

| Сумма, млрд р. | Уд. вес,% | Сумма, млрд р. | Уд. вес,% | Сумма, млрд р. | Уд. вес,% | Сумма, млрд р. | Уд. вес,% | ||

| Государственным предприятиям | 10562,9 | 23,6 | 13226,5 | 24,4 | 16113,6 | 25,3 | 17287,6 | 24,2 | 63,7 |

| Частному сектору | 21253,0 | 47,5 | 26319,7 | 48,5 | 30913,3 | 48,6 | 35064,7 | 49,1 | 65,0 |

| Физическим лицам | 12588,5 | 28,1 | 14280,4 | 26,3 | 15953,5 | 25,1 | 18350,6 | 25,6 | 45,8 |

| Небанковским финансовым организациям | 361,5 | 0,8 | 449,8 | 0,8 | 659,5 | 1,0 | 768,2 | 1,1 | 112,5 |

| Кредитные вложения, всего | 44765,9 | 100 | 54276,4 | 100 | 63639,9 | 100 | 71471,2 | 100 | 59,6 |

Примечание - Источник: собственная разработка на основе [14, с.118]

Как видно из приведенных в таблице 3.1 данных, основной объем кредитных вложений приходится на кредиты частному сектору. В абсолютном выражении данная статья увеличилась с 21253,0 млрд р. по состоянии на 01.01.2009г. до 35064,7 млрд р. к 01.07.2010г., то есть темп прироста за анализируемый период составил 65 процентных пункта. В относительном выражении также отмечается равномерная динамика. Удельный вес данной статьи увеличился с 47,5% на 01.01.2009г. до 49,1% к 01.07.2010г.

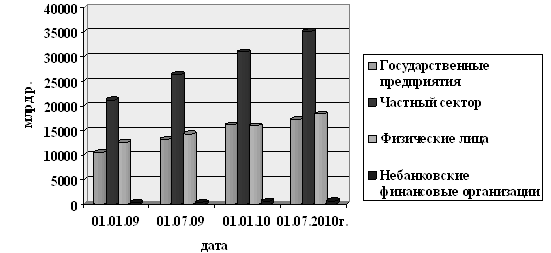

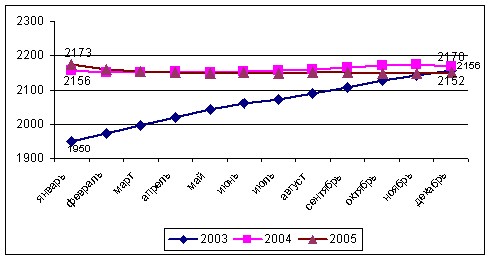

По другим статьям так же наблюдается равномерная тенденция роста. Однако следует отметить значительное увеличение кредитов небанковским финансовым организациям, темп прироста которых составил 112,5%, что обусловило увеличение данной статьи на 406,7 млрд р. На рисунке 3.1 наглядно изобразим динамику кредитов банков по секторам экономики.

Рисунок 3.1 - Состав и структура кредитов банков Республики Беларусь в разрезе секторов экономики, млрд р.

Примечание - Источник: собственная разработка на основе данных таблицы 3.1

Рассмотрим тенденции изменения структуры кредитного портфеля банков по срочности, для этого сгруппируем кредиты на долгосрочные и краткосрочные, и результаты рассмотрим с помощью таблицы 3.2.

Таблица 3.2 – Состав и структура кредитов банков Республики Беларусь по срокам выдачи кредитов

| Кредиты | На 01.01.2009 | На01.07.2009 | На 01.01.2010 | На 01.07.2010 | Темп прироста, % | ||||

| Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | ||

| Краткосрочные | 12156,6 | 27,2 | 14470,0 | 26,7 | 17821,6 | 28,0 | 18525,4 | 25,9 | 52,4 |

| Долгосрочные | 32609,3 | 72,8 | 39806,4 | 73,3 | 45818,3 | 72,0 | 52945,8 | 74,1 | 62,4 |

| Кредитные вложения, всего | 44765,9 | 100 | 54276,4 | 100 | 63639,9 | 100 | 71471,2 | 100 | 59,6 |

Примечание - Источник: собственная разработка на основе [14, с.118]

Как свидетельствуют данные таблицы 3.2, в кредитном портфеле белорусских банков наибольший объем занимают долгосрочные кредиты, темп роста которых за анализируемый период составил 62,4 процентных пункта, что на 10 п.п. выше темпов прироста краткосрочных кредитных вложений.

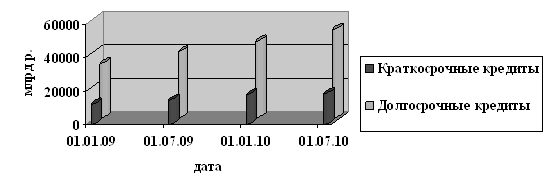

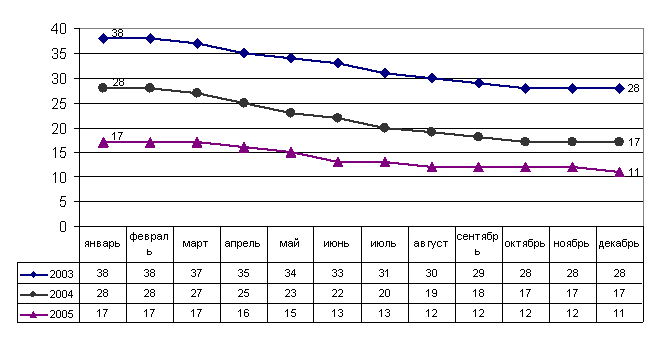

Более наглядно данные тенденции представлены на рисунке 3.2.

Рисунок 3.2 - Динамика объемов краткосрочных и долгосрочных кредитов банков Республики Беларусь, млрд р.

Примечание - Источник: собственная разработка на основе данных таблицы 3.2

Как видно из рисунка 3.2, за анализируемый период наблюдается равномерная тенденция увеличения объемов как краткосрочных, так и долгосрочных кредитов. На 01.07.2010г. сумма долгосрочных кредитов составила 52945,8 млрд р., что на 20336,6 млрд р. больше по сравнению с началом 2009 года. Темп прироста по краткосрочным кредитам за соответствующий период составил 52,4%, что обусловило увеличение объема кредитных операций по данной статье на 6368,8 млрд р. В относительном выражении отмечается неравномерная динамика по обоим показателям. Удельный вес краткосрочных кредитов за период с 01.01.2009г. по 01.07.2009г. уменьшился с 27,2% до 26,7%. На начало 2010г. наблюдается увеличение доли данной статьи до 28,0%, однако на 01.07.2010г. наблюдается обратная ситуация и доля краткосрочных кредитов в общем объеме снизилась на 2,1 процентных пункта и составила 25,9%. По долгосрочным кредитам прослеживается обратная тенденция.

Актуальным будет проведение анализа кредитного портфеля банков Республики Беларусь в разрезе валют. Для этого рассмотрим данные таблицы 3.3.

Как видно из приведенных данных, наибольший объем кредитных вложений занимают кредиты в национальной валюте. На протяжении всего анализируемого периода наблюдается рост объема данных операций, которые на 01.07.2010г. в абсолютном выражении составили 52040,6 млрд р., что на 21106,3 млрд р. или на 68,2 процентных пункта превысило значение начала 2009 года. Объем кредитов в иностранной валюте также имеет равномерную тенденцию роста кредитных вложений за анализируемый период. Темп прироста по данной статье составил 40,5 процентных пункта, что обусловлено увеличением суммы кредитов банков Республики Беларусь в иностранной валюте на 01.07.2010г. до 19430,6 млрд р. Однако в относительном выражении доля данных операций в общем объеме кредитов уменьшилась за анализируемый период на 3,7 %.

Таблица 3.3 – Состав и структура кредитного портфеля банков Республики Беларусь по видам валют

| Кредиты | На 01.01.2009 | На01.07.2009 | На 01.01.2010 | На 01.07.2010 | Темп прироста, % | ||||

| Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | ||

| в национальной валюте | 30934,3 | 69,1 | 36613,4 | 67,4 | 44826,8 | 70,4 | 52040,6 | 72,8 | 68,2 |

| в иностранной валюте | 13831,6 | 30,9 | 17663,0 | 32,6 | 18813,1 | 29,6 | 19430,6 | 27,2 | 40,5 |

| Кредитные вложения, всего | 44765,9 | 100 | 54276,4 | 100 | 63639,9 | 100 | 71471,2 | 100 | 59,6 |

Примечание - Источник: собственная разработка на основе [14, с.118]

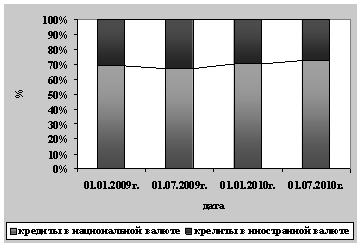

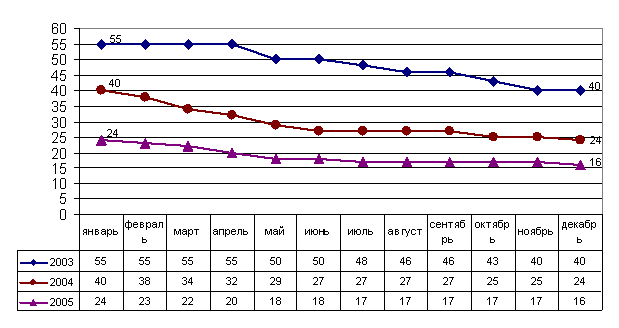

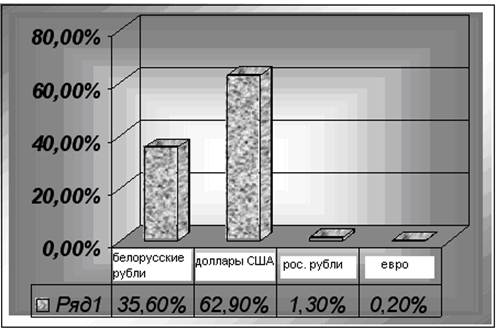

На рисунке 3.3 рассмотрим динамику структуры кредитных вложений банков республики в разрезе видов валют.

Рисунок 3.3 - Состав и структура кредитов банков Республики Беларусь по видам валют, %

Примечание - Источник: собственная разработка на основе данных таблицы 3.3

Из рисунка 3.3 видно, что динамика удельного веса кредитных вложений в разрезе валют неравномерна. Наименьшая доля кредитных вложений в национальной валюте наблюдается на 01.07.2010г. и составляет 67,4 процентных пункта, а наибольший удельный вес – на 01.07.2010г., что в относительном выражении составило 72,8 процентных пункта.

Состав и структуру кредитных вложений банков по видам деятельности рассмотрим в таблице 3.4.

Таблица 3.4 – Состав и структура кредитов банков Республики Беларусь по видам деятельности

| Показатель | На 01.01.2009 | На01.07.2009 | На 01.01.2010 | На 01.07.2010 | Темп при- роста, % | ||||

| Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | ||

| Промышленность | 12247,1 | 27,4 | 15822,4 | 29,1 | 19557,4 | 30,6 | 20703,7 | 29,0 | 69,0 |

| Сельское хозяйство | 6936,1 | 15,5 | 8540,3 | 15,7 | 10964,1 | 17,1 | 12734,4 | 17,8 | 83,6 |

| Строительство | 1466,4 | 3,3 | 1797,9 | 3,3 | 2153,3 | 3,4 | 2695,1 | 3,8 | 83,8 |

| Торговля и общественное питание | 3154,8 | 7,0 | 3899,9 | 7,2 | 4552,3 | 7,2 | 4986,5 | 7,0 | 58,1 |

| Жилищное и коммунальное хозяйство | 238,1 | 0,5 | 326,6 | 0,6 | 494,7 | 1,0 | 450,3 | 0,6 | 89,1 |

| Прочие | 8134,9 | 18,2 | 9608,9 | 17,8 | 9964,6 | 15,6 | 11550,6 | 16,2 | 42,0 |

| Физические лица | 12588,5 | 28,1 | 14280,4 | 26,3 | 15953,5 | 25,1 | 18350,6 | 25,6 | 45,8 |

| Всего | 44765,9 | 100 | 54276,4 | 100 | 63639,9 | 100 | 71471,2 | 100 | 59,6 |

Примечание - Источник: собственная разработка на основе [15, с.146]

По данным таблицы 3.4, наибольший объем кредитов направлен на финансирование предприятий промышленности. Темп прироста по данной статье составил 69,0 процентных пункта, что обусловлено увеличением суммы кредитов предприятиям промышленности за анализируемый период на 8456,6 млрд р. Однако следует отметить, что несмотря на увеличения объема данной статьи до 20703,7 млрд р. на 01.07.2010г., удельный вес ее снизился на 1,6% по сравнению с началом 2010 года. Также наблюдается значительный рост объема кредитов предприятиям сельского хозяйства, строительства, жилищного и коммунального хозяйства, темп прироста которых за анализируемый период составил 83,6%, 83,8% и 89,1% соответственно. Тенденция изменения объемов данных статей за анализируемый период стабильна, хотя в абсолютном выражении происходит равномерный рост объемов данных операций. В то же время следует отметить, что кредиты предприятиям жилищного и коммунального хозяйства снизились по состоянию на 01.07.2010г. на 44,4 млрд р. по сравнению с началом 2010 года. По кредитам предприятиям торговли и общественного питания за анализируемый период в абсолютном выражении происходит увеличение объемов, а в относительном выражении уменьшение доли данной статьи в общем объеме кредитов.

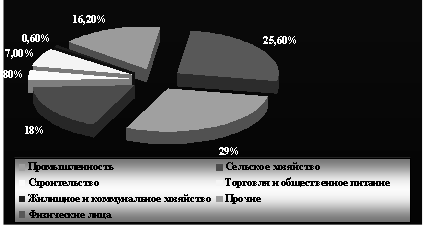

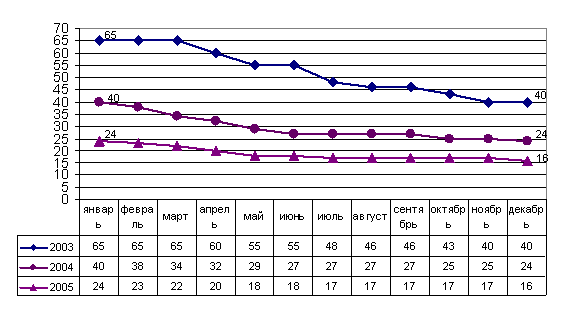

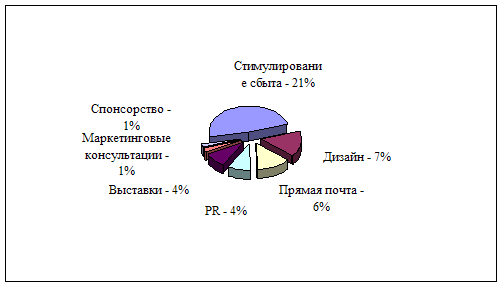

Наглядно рассмотрим структуру кредитов банков Республики Беларусь по видам деятельности по состоянию на 01.07.2010г. на рисунке 3.4.

Рисунок 3.4 - Состав и структура кредитов банков Республики Беларусь по видам деятельности на 01.07.2010г., %

Примечание - Источник: собственная разработка на основе данных таблицы 3.4

Рассмотрим динамику проблемных кредитов в общем объеме кредитных вложений с помощью таблицы 3.5.

Таблица 3.5 – Доля проблемных кредитов банков Республики Беларусь в общем объеме кредитных вложений

| Показатель | На 01.01.2009 | На01.07.2009 | На 01.01.2010 | На 01.07.2010 | Темп прироста % | ||||

| Суммамлрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | ||

| Проблемные кредиты | 280,6 | 0,6 | 605,6 | 1,1 | 595,6 | 0,9 | 598,1 | 0,8 | 113,2 |

| Кредитные вложения, всего | 44765,9 | 100 | 54276,4 | 100 | 63639,9 | 100 | 71471,2 | 100 | 59,6 |

Примечание - Источник: собственная разработка на основе [17, с.134]

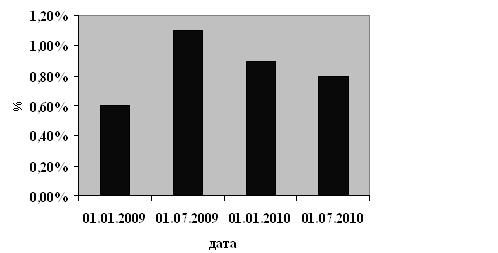

Как видно из приведенных данных таблицы 3.5, удельный вес проблемных кредитов в общем объеме кредитных вложений незначителен, однако за анализируемый период он увеличился на 0,2 процентных пункта и составил 598,1 млрд р. Темп прироста при этом составил 113,2 процентных пункта. Для наглядности рассмотрим динамику доли проблемных кредитов в общем объеме кредитных вложений с помощью рисунка 3.5.

Рисунок 3.5 - Динамика доли проблемных кредитов в общей сумме кредитных вложений банков Республики Беларусь, %

Примечание - Источник: собственная разработка на основе данных таблицы 3.5

Рассмотрим структуру проблемных кредитов банков по секторам экономики в таблице 3.6.

Таблица 3.6 – Состав и структура проблемных кредитов банков Республики Беларусь по секторам экономики

| Кредиты | На 01.01.2009 | На01.07.2009 | На 01.01.2010 | На 01.07.2010 | Темп прироста % | ||||

| Суммамлрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | ||

| Государственным предприятиям | 42,6 | 15,2 | 131,7 | 21,7 | 99,7 | 16,7 | 149,9 | 25,1 | 251,9 |

| Частному сектору | 214,4 | 76,4 | 418,1 | 69,0 | 398,9 | 67,0 | 331,5 | 55,4 | 54,6 |

| Физическим лицам | 23,6 | 8,4 | 54,3 | 9,0 | 94,5 | 15,9 | 114,8 | 19,2 | 386,4 |

| Небанковским финансовым организациям | ― | ― | 1,6 | 0,3 | 2,4 | 0,4 | 1,9 | 0,3 | ― |

| Проблемные кредиты, всего | 280,6 | 100 | 605,7 | 100 | 595,5 | 100 | 598,1 | 100 | 113,2 |

Примечание - Источник: собственная разработка на основе [17, с.134]

Как видно из приведенных данных, за анализируемый период значительно возросли объемы проблемных кредитов. Темп прироста по проблемным кредитам физических лиц составил 386,4 процентных пункта, что привело к увеличению суммы проблемных кредитов физических лиц на 01.07.2010г. до 114,8 млрд р. В относительном выражении также наблюдается тенденция роста доли данной статьи в общем объеме с 8,4% на 01.01.2009г. до 19,2% на 01.07.2010г. Рост проблемных кредитов государственных предприятий носит неравномерный характер как в абсолютном, так и относительном выражении. На 01.07.2009г. и на 01.07.2010г. объем данных статей выше по сравнению с началом 2009г. и 2010г. соответственно. Темп прироста за анализируемый период составил 251,9 процентных пункта. Следует отметить, что наибольший удельный вес в общей сумме проблемных кредитов занимают проблемные кредиты частного сектора экономики. Их сумма за анализируемый период выросла на 117,1 млрд р. и составила 331,5 млрд р. по состоянию на 01.07.2010г. В целом объем проблемных кредитов за анализируемый период увеличился на 113,2% и составил 598,1 млрд р.

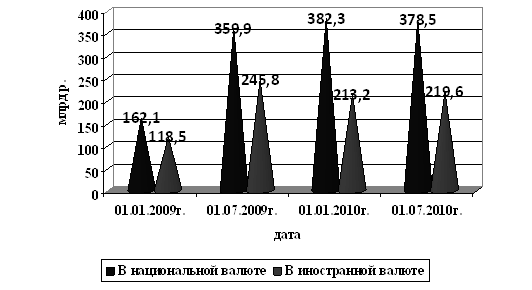

Рассмотрим динамику проблемных кредитов в разрезе валют с помощью рисунка 3.6.

Рисунок 3.6 - Динамика объемов проблемных кредитов банков Республики Беларусь в национальной и иностранной валюте, млрд р.

Примечание - Источник: собственная разработка на основе [16, с. 156]

Как видно из рисунка, в структуре проблемных кредитов на протяжении всего анализируемого периода преобладают кредиты в национальной валюте. На начало 2010г. данная статья достигает наибольшего объема и составляет 382,3 млрд р. Наибольший объем проблемных кредитов в иностранной валюте наблюдается на 01.07.2009г. В целом за анализируемый период сумма проблемных кредитов увеличилась за счет кредитов в национальной валюте на 216.4 млрд р. и кредитов в иностранной валюте на 101,1 млрд р. Рассмотрим динамику проблемных кредитов в разрезе видов деятельности с помощью таблицы 3.7.

Таблица 3.7 – Состав и структура проблемных кредитов банков Республики Беларусь по видам деятельности

| Кредиты | На 01.01.2009 | На01.07.2009 | На 01.01.2010 | На 01.07.2010 | Темп прироста % | ||||

| Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | Сумма млрд р. | Уд. вес,% | ||

| Промышленность | 120,2 | 42,8 | 261,3 | 43,1 | 298,5 | 50,2 | 222,3 | 37,2 | 84,9 |

| Сельское хозяйство | 16,7 | 5,9 | 55,6 | 9,2 | 40,7 | 6,8 | 35,8 | 6,0 | 114,4 |

| Строительство | 33,9 | 12,1 | 32,5 | 5,4 | 9,9 | 1,7 | 46,0 | 7,7 | 35,7 |

| Торговля и общественное питание | 30,5 | 10,9 | 84,5 | 13,9 | 32,1 | 5,4 | 50,4 | 8,4 | 65,2 |

| Жилищное и коммунальное хозяйство | 15,6 | 5,6 | 19,8 | 3,3 | 10,4 | 1,7 | 4,8 | 0,8 | -69,2 |

| Прочие | 63,7 | 22,7 | 152,0 | 25,1 | 203,9 | 34,2 | 238,8 | 39,9 | -279,4 |

| Проблемные кредиты, всего | 280,6 | 100 | 605,7 | 100 | 595,5 | 100 | 598,1 | 100 | 113,2 |

Примечание - Источник: собственная разработка на основе [16, с.156]

Данные таблицы свидетельствуют о том, что наибольший удельный вес в проблемных кредитах занимают кредиты предприятий промышленности, сумма которых на начало 2010г. составляла 298,5 млрд р., что на 178,3 млрд р. больше, чем в начале 2009г. На 01.07.2010г. наблюдается снижение объема данной задолженности, как в абсолютном выражении, на 76,2 млрд р. в сравнении с началом года, так и в относительном выражении ― удельный вес снизился по сравнению с началом года на 5,6 процентных пункта и составил 37,2% от общей суммы проблемных кредитов. Также следует отметить, что за анализируемый период проблемная задолженность предприятий отрасли сельского хозяйства имеет высокий темп прироста, который составил 114,4 процентных пункта.

С позиции диверсифицированности кредитных вложений белорусских банков следует отметить, что в разрезе секторов экономики за анализируемый период наблюдается увеличение концентрации кредитов, предоставленных частному сектору экономики. По срокам выдачи отмечается высокая доля долгосрочных кредитных вложений в общей сумме кредитных вложений на начало анализируемого периода, которая на конец периода возросла на 1,3 процентных пункта и составила 74,1%, что также свидетельствует о повышении концентрации кредитного портфеля банков по данному критерию. Увеличилась также концентрация кредитного портфеля в разрезе валют ― доля кредитов в национальной валюте на начало анализируемого периода составляла 69,1%, а на конец увеличилась и составила 72,8%. Таким образом, на протяжении анализируемого периода в целом отмечается уменьшение диверсифицированности кредитного портфеля белорусских банков, что указывает на увеличение кредитного риска. Этот вывод подтверждается увеличением удельного веса проблемной задолженности в общем объеме кредитных вложений с 01.01.2009 г. по 01.07.2010 г. на 0,2 п.п.

В настоящее время, в условиях мирового финансового кризиса, затронувшего и белорусскую экономику, одной из главных проблем кредитования является образование просроченной кредиторской задолженности в кредитном портфеле банков. Основным фактором, влияющим на образование просроченной задолженности, является негативные изменения в экономическом окружении кредитополучателей, которые не могут не отразиться на их финансовом состоянии и кредитоспособности в целом. Одних добрых намерений рассчитаться вовремя с банком недостаточно, нужны соответствующие условия. В частности, неудовлетворительное финансовое положение многих предприятий является причиной несвоевременного возврата кредитов и образования просроченной кредитной задолженности длительного характера (90 дней и более).

Специалисты в области кредитования считают, что к числу факторов образования просроченной кредиторской задолженности относятся также и недостатки кредитного мониторинга и анализа за финансовым состоянием клиентов. В число важных факторов также отнесен недостаток изучения банком причин потребности клиентов в кредитных ресурсах банков и возможности их эффективного использования для создания источников погашения долга. Кроме того, к распространенным причинам образования просроченной задолженности относятся: недостаточное поступление на расчетный счет денежных средств из-за задержки расчетов между предприятиями; нерационально выбранная хозяйственная стратегия; неспособность к быстрому приспособлению к переменам на рынке; снижение производственного потенциала кредитополучателя. Многие из перечисленных факторов образования просроченной задолженности по кредитам связаны именно с деятельностью клиентов, и роль банков в ее предотвращении должна заключаться в детальном предшествующем анализе потенциального кредитополучателя и кредитуемого проекта, а также тщательном последующем кредитном мониторинге.

Для снижения риска при кредитовании банки должны учитывать в том числе тот факт, что различные способы обеспечения обладают неодинаковой степенью гарантии возврата кредита. Наименее рискованным считается залог валюты, депозитов, ценных бумаг Правительства и Национального банка. Решение о предоставлении кредита должно базироваться главным образом на том, что заложенное имущество должно иметь достаточно несложно определяемую стоимость, быть высоколиквидным, обладать простотой перемены прав собственности.

В настоящее время процедура удовлетворения требований банка, как залогодержателя, за счет предмета залога является длинной и громоздкой, отсутствует возможность обращения взыскания в первую очередь на предмет залога. Данные обстоятельства создают затруднения для банка в оперативном и полном удовлетворении своих требований.

Законодательная база не позволяет банкам направить выручку от реализации залога на погашение проблемной задолженности, минуя текущий счет должника. Просроченная задолженность по банковским кредитам взыскивается с текущего счета должника по второй группе очередности. В то же время задолженность за сырьё, услуги может взыскивать в первоочередном порядке. На практике все предприятия, имеющие просроченную кредиторскую задолженность за поставленные сырье и материалы, имеют к текущему счету картотеку первой группы очередности платежей.

В немалой степени снижению кредитного риска способствуют разработка и определение условий кредитного договора по каждой конкретной сделке. Зачастую применение типовых форм договоров приводит к несоответствий договора к условиям кредитной сделки. Поскольку содержательную часть кредитного договора составляют его существенные условия, определенные Банковским кодексом, то они должны быть тщательно продуманы, чтобы четко отражать суть кредитуемого мероприятия, способствовать снижению кредитного риска по данной сделке и получению приемлемого дохода по кредиту.

Следует отметить, что Национальный банк Беларуси рассматривает организацию эффективной системы управления кредитным риском, являющимся одной из основных причин убытков в банковском секторе Республики Беларусь, как одну из первостепенных задач каждого банка, решение которой приобретает особую актуальность в условиях нестабильности на финансовых рынках.

В связи с этим Национальный банк принимает широкий комплекс мер по совершенствованию управления кредитным риском в банках, включая установление требований к соблюдению нормативов ограничения кредитного риска, направление банкам рекомендаций по управлению данным риском, основанных на лучшей международной практике и документах Базельского комитета по банковскому надзору, а также создание системы "Кредитное бюро", предназначенной для формирования кредитных историй по всем кредитополучателям и предоставления кредитных отчетов по запросам.

Таким образом, проведенный анализ позволил выделить следующие тенденции. В кредитном портфеле банков на протяжении анализируемого периода обеспечивался абсолютный рост кредитных вложений. Основная масса банковских кредитов приходится на кредиты, предоставленные частному сектору экономики, данная статья увеличилась с 21253,0 млрд р. до 35064,7 млрд р. к 01.07.2010г. В относительном выражении также отмечено увеличение данной статьи с 47,5% по состоянию на 01.01.2009г. до 49,1% к 01.07.2010г. В кредитном портфеле банков преобладают долгосрочные кредиты, доля которых увеличилась за анализируемый период на 1,3 процентных пункта и составила 74,1% от общей суммы кредитных вложений, что в абсолютном выражении составило 52945,8 млрд р. Также следует отметить преобладание кредитов в национальной валюте на протяжении всего изучаемого периода, удельный вес которых за анализируемый период увеличился на 3,7 процентных пункта и составил 72,8%. Наибольшую долю в кредитах банков занимают средства, предоставленные предприятиям промышленности, доля которых за анализируемый увеличилась на 1,6 процентных пункта и составила 29,0 %, темп прироста при этом составил 69,0 процентных пункта.

Следует так же отметить, что доля проблемных кредитов в общем объеме кредитных вложений незначительна, и варьируется от 0,6% до 1,1%. За анализируемый период темп прироста проблемных кредитов составил 113,2 процентных пункта, что в абсолютном выражении привело к увеличении суммы проблемных кредитов до 598,1 млрд р. Увеличение доли проблемных кредитов на фоне увеличения объемов кредитных вложений свидетельствует о повышении уровня риска кредитного портфеля банков.

Таким образом, при оценке кредитной деятельности банков Республики Беларусь можно отметить как положительные, так и отрицательные тенденции. К положительным можно отнести увеличение общего объема кредитования банками экономики, снижение ставки рефинансирования, а, следовательно, и снижение процентных ставок по кредитам, что сделало банковские кредиты более доступными для кредитополучателей. Однако на фоне позитивных изменений нельзя не отметить и возникающие проблемы. Так, при увеличении объемов кредитования у белорусских банков возникает проблема с привлечением дополнительных ресурсов, что приводит к необходимости привлекать все более дорогие ресурсы - срочные депозиты физических лиц, что снижает доходы банков в сфере предоставления кредитов. Также негативным явлением является увеличение доли проблемных кредитов в общем объеме кредитных вложений за анализируемый период на 0,2 процентных пункта, что характеризует кредитный портфель с позиции ухудшения качества и увеличения уровня риска. При растущей концентрации кредитного портфеля по отраслям экономики, по срокам выдачи и в разрезе валют, снижается диверсификация кредитного портфеля, а, следовательно увеличивается его риск, что еще раз подтверждает увеличение уровня риска кредитных вложений белорусских банков.

3.2 Пути совершенствования управления кредитным портфелем в банках республикиКредитным организациям в целях построения эффективной системы управления качеством кредитного портфеля необходимо обеспечить проведение комплекса мероприятий, в частности:

- формирование кредитного портфеля в соответствии с выбранной стратегией кредитования, периодически корректируемой на рыночную ситуацию, а также удовлетворяющего оптимальным показателям кредитного риска, ликвидности и рентабельности;

- проведение подбора квалифицированного персонала, который будет выполнять свои функции под руководством опытных менеджеров при наличии четкой мотивации труда;

- возложение на руководство банка ответственности за формирование в банке кредитной культуры, позволяющей выполнять поставленные цели;

- разработки четкого механизма по исследованию рынка, управлению продаж, подготовке персонала, идентификации потенциальных клиентов и анализа перспектив их кредитования;

- проведение постоянного мониторинга кредитных активов, учитывая относительную нестабильность кредитного портфеля, в первую очередь, на предмет выявления ухудшающихся кредитов и отказа от них (вызывающий опасение кредит нужно выявить до его перехода к разряду проблемного – чтобы своевременно принять решение о сохранении или прекращении кредитных отношений);

- достижение устойчивой рентабельности за счет регулирования концентрации кредитов и определения целевых показателей кредитования таких, например, как максимальный уровень объема проблемных кредитов от общего объема текущих кредитов;

- установление лимитов максимального объема кредитов с просрочкой по платежам (в разбивке по срокам просрочки);

- установление лимитов максимального объема кредитов, проценты по которым не выплачиваются;

- установление лимитов максимального объема убытков от списания проблемных кредитов;

- регулярное проведение анализа ретроспективного и текущего состояния кредитного портфеля для своевременного информирования руководства банка об отступлениях от стратегии кредитования и формирования объективной управленческой информации.

Рассматривая проблему улучшения качества управления кредитным портфелем, важно понимать, что во многом качество кредитной деятельности зависит от качества управления кредитными рисками.

Основной проблемой управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации.

Из-за потенциально опасных для кредитной организации последствий кредитного риска важно регулярно осуществлять всесторонний анализ процессов оценки, администрирования, наблюдения, контроля, возврата кредитов, авансов, гарантий и прочих инструментов.

Поэтому основное содержание процесса управления совокупными кредитными рисками включает в себя оценку и анализ политики и практики работы кредитной организации и принятие ею необходимых мер по следующим направлениям:

- управление совокупным риском кредитного портфеля;

- управление организацией кредитного процесса и операциями;

- управление проблемным кредитным портфелем;

- оценка политики управления кредитными рисками;

- оценка политики по ограничению кредитных рисков и лимитам;

- оценка классификации активов;

- оценка политики по резервированию возможных потерь по кредитным рискам.

На современном этапе в стране улучшаются условия кредитования благодаря совершенствованию национального законодательства в области кредитных рисков и залога. Весьма значимым фактором повышения уровня управления кредитным риском является доступность кредитной информации Для этого в Беларуси создано и уже работает Бюро кредитных историй. Функционирование данного института направлено на снижение кредитных рисков, укрепление платежной дисциплины физических и юридических лиц путем повышения их заинтересованности в надлежащем исполнении обязательств перед банками. Наличие объективной информации о кредитополучателях позволяет более четко идентифицировать риски кредитования, что повышает устойчивость кредиторов.

При экстенсивной кредитной политике и ориентации на беззалоговые виды кредитования для банков особенно актуальной становится проблема управления высоким уровнем кредитных рисков. Банки начинают активно внедрять новые системы риск-менеджмента, изыскивать источники финансирования под их формирование на фоне общего стремления к диверсификации и повышению качества кредитных портфелей.

Разработка эффективной системы риск-менеджмента позволяет банку повлиять на уровень кредитных рисков в долгосрочной перспективе. В коротком периоде внедрение новых инструментов управления рисками связано с достаточно большими издержками, из-за чего не все участники рынка спешат заняться созданием такого механизма и предпочитают внедрять только те элементы, наличие которых требует законодательство.

Наиболее популярным инструментом мониторинга кредитоспособности кредитополучателей и снижения кредитных рисков стало внедрение скоринговых программ. Их использование продиктовано масштабом и динамикой развития определенных сегментов кредитования, в частности, кредитования физических лиц. Они позволяют добиться минимизации расходов за счет сокращения затрат на экспертов, выполняющих аналогичную работу, плюс нивелировать некоторую степень субъективности, присущую экспертным оценкам.

При разработке скоринговой модели банк оказывается перед выбором: приобретать готовые системы оценки, базированные на западных моделях, либо использовать собственные статистические данные. Второй путь, естественно, надежней, но небольшой временной период развития операций по розничному кредитованию не дает пока возможности создать достаточно объемную статистическую базу. Ситуацию в целом должно улучшить развитие института бюро кредитных историй.

Сейчас практически все кредитные организации применяют скоринг для оценки кредитополучателей при беззалоговом кредитовании и автокредитовании. Экспертные оценки распространены в сегменте ипотечного кредитования, но темпы развития этой сферы бизнеса у ряда банков стимулируют их к внедрению скоринговых программ уже и для кредитов на покупку недвижимости на небольшие суммы.

Еще один вариант для снижения кредитного риска банков — это страхование. Банк может обратиться в страховую компанию, чтобы застраховать жизнь и здоровье заемщика, приобретаемое им имущество и титул собственности. Такая страховка стала обязательным условием получения кредита в сфере ипотечного кредитования, где из-за значительных сумм кредита банк несет высокие кредитные риски. В развитых странах популярным классическим видом страхования, позволяющим кредитным организациям снизить уровень риска, является страхование риска невозврата кредита. На белорусском рынке такая практика применяется мало. Это связано с отсутствием статистической базы данных по уровню невозвратов, нежеланием банков выступать самостоятельно в роли страхователя и нежеланием страховщиков принимать на себя столь высокий риск без возможности его мониторинга.

Принимая во внимание передовой международный опыт создания системы управления кредитным риском, представляется целесообразным обратить внимание банков на необходимость разработки адекватной процедуры его идентификации и оценки.

Оценка кредитного риска предполагает анализ совокупности количественных и качественных факторов, позволяющих оценить степень кредитного риска (размер рисков) и качество управления риском (наличие процедур управления и их адекватная реализация). Анализ факторов осуществляется с помощью общепринятых математических, статистических (количественных) и экспертных (качественных) методов путем тщательного изучения параметров и характеристик кредитного риска, связанного с отдельным активом, однородной группой активов или видом деятельности.

Поскольку адекватность идентификации и оценки кредитного риска зависит от объема и качества (надежности) анализируемых данных, банкам необходимо формировать собственную информационную базу, в которой накапливаются сведения о должниках, получаемые из внутренних и внешних источников. При организации процесса формирования информационной базы данных, определении перечня включаемых сведений следует учитывать особенности кредитования различных групп должников, а также объемы осуществляемой ими деятельности (крупные, средние, мелкие клиенты).

Так, для оценки кредитного риска при кредитовании юридических лиц в международной банковской практике среди сведений, собираемых банками в базе данных, может накапливаться следующая количественная и качественная (экспертная) информация:

- общие сведения о клиенте - его наименование, юридический адрес, идентификационный номер налогоплательщика, год создания, основные собственники, связанные стороны; руководители, их образование, опыт, качество работы (эффективность работы, преодоление возможного кризиса в прошлом, частота и причины смены руководства); численность персонала; сведения о судебных постановлениях, а также о совершаемых процессуальных и исполнительных действиях в отношении должника (решение суда о запрете на занятие отдельными лицами руководящих должностей, информация о процедурах банкротства);

- сфера деятельности клиента - вид деятельности, отрасль экономики (разным отраслям присущи разные риски); экономическая ситуация в отрасли (например, рост, спад, кризис); основная номенклатура производимых товаров, работ, услуг; анализ конкурентоспособности должника и его преимуществ (доля клиента на рынке в соответствующей отрасли и регионе, основные конкуренты, эффективность используемых технологий, системы ценообразования, видов производимых товаров); производственные (торговые, складские) мощности (площади); особенности хозяйственного цикла (цикличность денежных потоков, связанная с покупкой сырья, ценой, процессом производства и сбыта, риском неплатежа, сезонная зависимость); стратегия ведения бизнеса (перспективы, выполнение планов);

- взаимоотношения клиента с банком - наличие счетов и депозитов в банке; средние обороты по счетам; наличие кредитной истории в банке, ее продолжительность и качество; наличие задолженности по ранее осуществленным активным операциям (в том числе не погашенной в срок) и процентам; требуемый и сформированный резерв; характеристика ранее установленных лимитов; соблюдение платежной дисциплины; направления сотрудничества с другими банками; сведения о контактах с клиентом по вопросам выдачи, мониторинга, погашения кредита;

- сведения из кредитного бюро;

- финансовое состояние клиента - данные бухгалтерской и иной отчетности; коэффициенты финансового анализа (коэффициенты финансового левереджа, эффективности или оборачиваемости, прибыльности, ликвидности, рентабельности); данные анализа структуры баланса (оценка активов и пассивов), рисков и доходности; источники финансирования (финансовая независимость);

- оценка финансового состояния (платежеспособности) клиента; скоринговая оценка; внутренний рейтинг банка; кредитный рейтинг, присвоенный международным рейтинговым агентством (его изменение);

- сведения о кредитной операции - цель и вид кредита; валюта выдачи и погашения; срок кредитования; процентная ставка, эффективная процентная ставка; установленный режим погашения кредита и процентов; лимиты кредитования; вид, достаточность, ликвидность обеспечения, его оценка, результаты проверок обеспечения; предполагаемые источники погашения кредита; прогнозируемое и фактическое движение денежных средств; фактический срок погашения кредита и процентов; изменение сроков погашения (в том числе промежуточных); классификация кредита по группе риска; наличие у должника планов действий на случай возникновения финансовых трудностей;

- иные сведения, позволяющие объективно оценить способность должника исполнить свои договорные обязательства.

Анализ платежеспособности физических лиц в целях эффективной оценки кредитного риска при кредитовании в большинстве развитых стран проводится по следующим основным направлениям - сведения, характеризующие личность клиента, его взаимоотношения с банком, доходы и движение денежных средств (совокупный доход семьи), а также обеспечение кредита. Для осуществления такого анализа в базе данных, помимо сведений непосредственно о выданном кредите, может накапливаться следующая информация:

- сведения о личности клиента - его идентификационный номер, возраст, пол, гражданство, место жительства, реквизиты документа, удостоверяющего личность; образование, семейное положение; место работы, занимаемая должность, длительность работы в одной организации; частота переездов на новое место жительства; сведения о привлечении к уголовной, административной ответственности;

- наличие кредитной истории, ее продолжительность и качество; сведения из кредитного бюро; наличие счетов и депозитов в банке; наличие кредитов в других банках; возможные проведенные арендные и лизинговые операции;

- сведения о регулярных поступлениях средств на счета (зарплата, пенсия, стипендия, алименты и т.п.);

- сведения о плате за жилье, коммунальные услуги, телефон, об иных обязательных (регулярных) платежах;

- соотношение выдаваемого кредита (всех финансовых обязательств) и месячного дохода должника (семьи), суммы кредита и стоимости объекта кредитования;

- данные анализа движимого и недвижимого имущества, иного обеспечения кредита;

- оценка платежеспособности, скоринговая оценка;

- иные сведения, позволяющие объективно оценить способность должника исполнить свои договорные обязательства.

Поскольку формирование информационной базы данных является непрерывным процессом сбора, агрегирования, хранения и анализа сведений о должниках, требующей постоянного обновления, создание базы данных невозможно без использования современных информационно-аналитических систем и передовых информационных технологий.

Сведения, накапливаемые в информационной базе данных для идентификации кредитного риска и оценки его уровня, следует использовать при осуществлении мониторинга и контроля риска, одним из обязательных элементов которого является проведение стресс-тестов. Система управления кредитным риском также должна включать планы действий по обеспечению безопасной и бесперебойной деятельности в экстремальных ситуациях, в том числе планы восстановления нормального функционирования, основанные на различных сценариях реализации рисков.

Использование внутренних рейтингов в рамках системы управления кредитным риском позволит принимать более обоснованные решения по выдаче кредитов, идентификации проблемной задолженности, созданию резервов, установлению лимитов, осуществлению мониторинга кредитного портфеля и формированию управленческой отчетности банка, а также улучшать качество планирования и прогнозирования.

Необходимость совершенствования управления кредитным риском характерна и для анализируемого ОАО "БПС-Банк". Быстрый рост рыночных долей в условиях высокой конкуренции на финансовом рынке потребует адекватных изменений в методологии оценки и ограничения рисков. Создание адекватной среды управления рисками предполагает изменения в организационной структуре, формирование системы ценностей в отношении вопросов риск-менеджмента и ее продвижение в банке, профессиональный рост и обучение персонала. Необходимые изменения в системе управления рисками, в первую очередь, должны быть направлены на совершенствование процессов управления кредитным риском, как в корпоративном, так и в розничном бизнесе. Важным направлением является развитие портфельного управления кредитным риском. Одновременно необходимо осуществить качественные изменения в процессе оценки кредитоспособности клиента и внедрение ценообразования с учетом риска. Развитие процедур управления рыночными рисками должно осуществляться исходя из потребностей банка по мере формирования новых инструментов финансового рынка страны. Совершенствование процедур управления ликвидностью и процентным риском баланса должно осуществляться в целях повышения эффективности управления активами и обязательствами и поддержания необходимого уровня процентной маржи.

С нашей точки зрения, ОАО "БПС-Банк" необходимо применять системный подход к управлению рисками, установив единые стандарты выявления, оценки и ограничения рисков с учетом рекомендаций Национального банка и Базельского комитета по банковскому надзору. Необходимым также является осуществление управления кредитным риском на уровне контрагентов. Оценка риска контрагента должна быть основана на изучении его способности исполнить свои обязательства перед банком. Кроме того, максимальная сумма кредитного риска на одного контрагента не может превышать установленное Национальным банком ограничение в размере 25% нормативного капитала, рассчитанного в соответствии с банковским законодательством. Контроль лимитов кредитного риска должен осуществляется постоянно в процессе одобрения выдачи кредитов кредитными комитетами банка, а также ежемесячно при мониторинге кредитного портфеля. При управлении кредитным риском портфеля необходимо осуществлять отслеживание показателей его качества и контроль над долей не приносящих доход кредитов, оборачиваемостью просроченной задолженности. Для снижения уровня риска банку также необходимо повысить уровень диверсификации клиентского кредитного портфеля путем установления лимитов концентрации по различным признакам структуры кредитного портфеля.

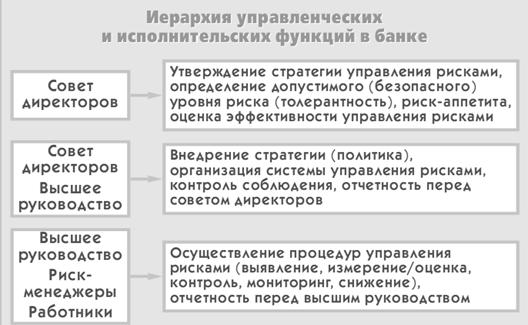

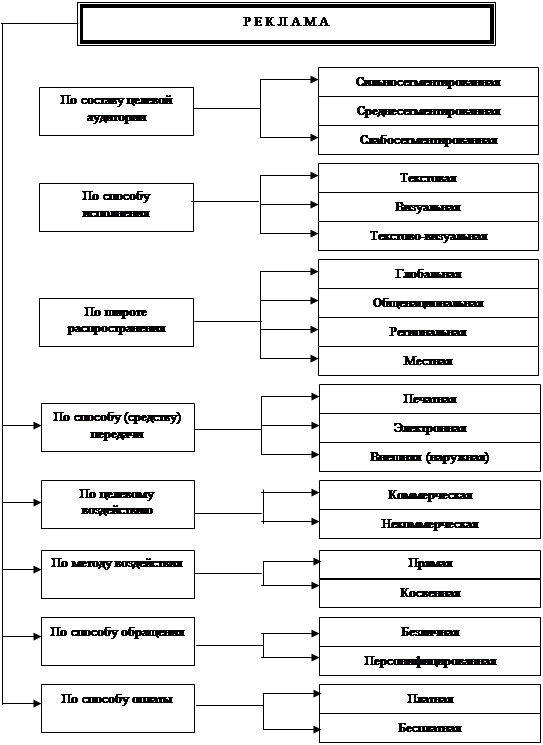

Систему управления рисками любого банка нельзя считать эффективной, если для ее стабильного функционирования не будет выстроена вертикаль функций всех уровней управления и исполнения, которую можно представить в виде четкой иерархии: совет директоров (наблюдательный совет) и высшее руководство банка в рамках корпоративного управления - управленцы среднего звена (риск-менеджеры) - работники банка (рисунок 3.7).

Рисунок 3.7 - Иерархия управленческих и исполнительских функций в банке

Примечание - Источник: [30, с.29]

В настоящее время Национальным банком разрабатывается проект предложений о внесении изменений в Банковский кодекс, в числе которых предусмотрено включение статьи, касающейся требований по организации корпоративного управления банком, среди них - требования к совету директоров обеспечивать организацию эффективного корпоративного управления, систем управления рисками и внутреннего контроля; создание аудиторского комитета, возглавляемого независимым директором; квалификационные требования и требования к деловой репутации членов совета директоров. Надеемся, инициатива Национального банка будет поддержана, что поможет внедрить в банковской системе Республики Беларусь корпоративное управление, соответствующее лучшим международным стандартам и позволяющее осуществлять эффективное управление рисками.[30, с.28]

Таким образом, при оценке кредитной деятельности банков Республики Беларусь можно отметить как положительные, так и отрицательные тенденции. К положительным можно отнести увеличение общего объема кредитования банками экономики, снижении ставки рефинансирования, а, следовательно, и снижение процентных ставок по кредитам, что сделало банковские кредиты более доступными для кредитополучателей. Однако на фоне позитивных изменений нельзя не отметить и возникающие проблемы. Так, при увеличении объемов кредитования у белорусских банков возникает проблема с привлечением дополнительных ресурсов, что приводит к необходимости привлекать все более дорогие ресурсы - срочные депозиты физических лиц, что снижает доходы банков в сфере предоставления кредитов. Также негативным явлением является увеличение доли проблемных кредитов в общем объеме кредитных вложений за анализируемый период на 0,2 процентных пункта, что характеризует кредитный портфель с позиции ухудшения качества и увеличения уровня риска. При растущей концентрации кредитного портфеля по отраслям экономики, по срокам выдачи и в разрезе валют, снижается диверсификация кредитного портфеля, а следовательно увеличивается его риск, что еще раз подтверждает увеличение уровня риска кредитных вложений белорусских банков.

При рассмотрении проблем улучшения качества управления кредитным портфелем важно понимать, что во многом качество кредитной деятельности зависит от качества управления кредитными рисками. Основной проблемой управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации. Система управления кредитным риском должна включать планы действий по обеспечению безопасной и бесперебойной деятельности в экстремальных ситуациях, в том числе планы восстановления нормального функционирования, основанные на различных сценариях реализации рисков. Использование внутренних рейтингов в рамках системы управления кредитным риском позволит принимать более обоснованные решения по выдаче кредитов, идентификации проблемной задолженности, созданию резервов, установлению лимитов, осуществлению мониторинга кредитного портфеля и формированию управленческой отчетности банка, а также улучшать качество планирования и прогнозирования.

Заключение

Проведенное в дипломной работе исследование позволило сделать следующие выводы.

1 В экономической литературе отсутствует единый подход к трактовке понятия "кредитный портфель". За основу в данной работе принята точка зрения, согласно которой кредитный портфель рассматривается как совокупность остатков задолженности по активным кредитным операциям на определенную дату.

Выделяются следующие виды кредитного портфеля банка: валовой и клиентский, диверсифицированный и концентрированный, портфель в национальной валюте и иностранной валюте, портфель срочной, пролонгированной и просроченной задолженности, чистый кредитный портфель и кредитный портфель, взвешенный на риск. Кредитные вложения, составляющие клиентский кредитный портфель банка, можно классифицировать по таким признакам, как вид кредитополучатей, отраслевая принадлежность клиента, срок предоставления кредита, вид валюты, характер задолженности, способ обеспечения обязательств по кредитному договору и т.д.

2 Управление кредитным портфелем представляет собой организацию деятельности банка при осуществлении процесса кредитования, которая направлена на предотвращение или минимизацию кредитного риска. Конечными целями кредитной организации при управлении кредитным портфелем является, во-первых, получение прибыли от активных операций, во-вторых – поддержание надежной и безопасной деятельности банка. В основе организационной структуры управления кредитным портфелем лежит принцип разграничения компетенции, то есть четкое распределение полномочий руководителей различного ранга по предоставлению кредита, изменения условий кредитной сделки в зависимости от размера кредита, степени риска и других характеристик.

Для формирования оптимального кредитного портфеля банку важно выработать соответствующую кредитную политику ― правильно выбрать рыночные сегменты, определить структуру деятельности. Управление кредитным портфелем тесно связанно с управлением кредитным риском. Управление портфелем позволяет балансировать и сдерживать риск всего портфеля, ожидая и контролируя риск, присущий тем или иным рынкам, клиентам, кредитным инструментам, кредитам и условиям деятельности. Основные методы управления кредитным портфелем следующие: диверсификация портфеля активов, предварительный анализ платежеспособности кредитополучателя, создание резервов для покрытия кредитного риска, анализ и поддержание оптимальной структуры кредитного портфеля.

3 Управление кредитным портфелем в ОАО "БПС-Банк" осуществляется на двух уровнях: управление уже сформированным кредитным портфелем с целью получения максимального дохода от кредитных операций с наименьшим риском и управление каждым отдельно выдаваемым кредитом с целью предупреждения или разрешения неблагоприятных для банка ситуаций. На уровне всего кредитного портфеля установлены и реализуются на практике высокие стандарты его качества, что, прежде всего, проявляется в низкой степени риска, присущей портфелю, и его стабильной доходности. На уровне управления каждым кредитом в отдельности четкие процедуры выдачи, сопровождения, погашения кредитов и разграничение полномочий между службами банка, причастным к кредитному процессу, позволяют своевременно определить и снизить вероятность убытков от кредитной деятельности.

4 Анализ кредитного портфеля банка проведен на материалах ОАО "БПС-Банк". В процессе анализа за период с 01.01. 2009 г. по 01.07.2010 г. выявлено следующее:

- значительную долю активных операций занимают кредитные операции с клиентами. По состоянию на 01.07.2010г. удельный вес клиентского кредитного портфеля составил 80,6 процентов, увеличившись за период на 9,4 п.п.;

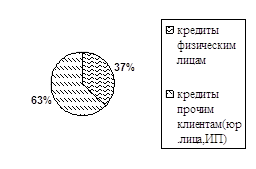

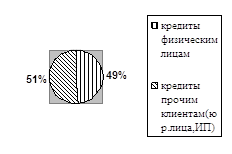

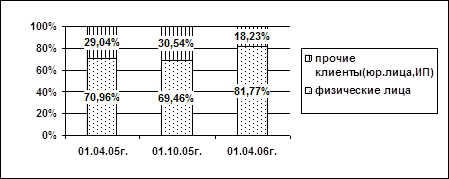

- проведенный анализ состава и структуры клиентского кредитного портфеля ОАО "БПС-Банк" показал, что в зависимости от типа контрагентов наибольшая доля кредитных вложений в клиентском кредитном портфеле приходится на кредиты предоставленные юридическим лицам, их удельный вес по состоянию на 01.07.2010г. составил 90,8 %;

- в зависимости от сроков выдачи кредитов в клиентском кредитном портфеле преобладают долгосрочные кредиты, удельный вес которых на 01.07.2010г. составил 57,6%. Однако следует отметить тенденцию увеличения доли краткосрочных кредитов за анализируемый период на 1,2 процентных пункта;

- в разрезе валют в клиентском кредитном портфеле преобладают кредиты предоставленные в национальной валюте. На 01.07.2010г. наблюдается тенденция роста доли данных кредитов в клиентском кредитном портфеле, их удельный вес за анализируемый период увеличился на 2 процентных пункта и составил 54,7%, что в абсолютном выражении составило 2488,0 млрд р.;

- анализ в разрезе секторов экономики показал, что основная доля кредитных вложений в клиентском кредитном портфеле приходится на кредиты предоставленные предприятиям промышленности, удельный вес которых на 01.07.2010г. составил 68,1%, что в абсолютном выражении составляет 3099,4 млрд р.;

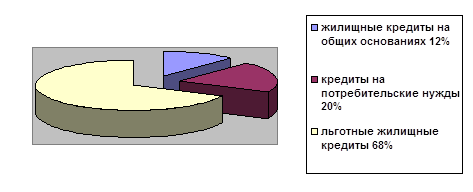

- при рассмотрении кредитного портфеля физических лиц выявлена равномерная тенденция роста объемов кредитов на недвижимость, сумма которых за анализируемый период увеличилась на 15,5 млрд р. и составила 151,8 млрд р. Наибольший удельный вес в кредитном портфеле физических лиц занимают кредиты предоставленные на потребительские нужды. Однако объем данных кредитов за анализируемый период снизился на 30,8 млрд р. и составил по состоянию на 01.07.2010г. 241,9 млрд р.

- с позиции качества клиентский кредитный портфель характеризует невысокая доля просроченных кредитов, удельный вес которых за анализируемый период снизился на 0,6 процентных пункта и составил 1,9%. О повышении эффективности управления клиентским кредитным портфелем и снижении кредитного риска свидетельствует то, что темп прироста чистого кредитного портфеля превысил темп прироста валового клиентского портфеля на 0.4 процентных пункта. При рассмотрении показателей доходности клиентского кредитного портфеля за анализируемый период, с учетом сезонных факторов, в целом наблюдается тенденция увеличения доходности клиентского кредитного портфеля. Таким образом, на фоне некоторого снижения уровня диверсифицированности клиентского кредитного портфеля наблюдается опережающий рост чистого клиентского портфеля по сравнению с валовым клиентским портфелем и в целом увеличение доходности кредитного портфеля за рассматриваемый период, что свидетельствует о повышении эффективности деятельности анализируемого банка по управлению клиентским кредитным портфелем.

Таким образом, на протяжении всего анализируемого периода, несмотря на финансовый кризис и снижение бизнес-активности, банку удалось обеспечить поддержание качества кредитного портфеля, его доходности.

5 Анализ кредитного портфеля банковской системы Республики Беларусь за период с 01.01.2009г. по 01.07.2010г. показал, что на протяжении анализируемого периода обеспечивался абсолютный рост кредитных вложений. Основная масса банковских кредитов приходится на кредиты, предоставленные частному сектору экономики, данная статья увеличилась с 21253,0 млрд р. до 35064,7 млрд р. к 01.07.2010г. В относительном выражении также отмечено увеличение данной статьи с 47,5% по состоянию на 01.01.2009г. до 49,1% к 01.07.2010г. В кредитном портфеле банков преобладают долгосрочные кредиты, доля которых увеличилась за анализируемый период на 1,3 процентных пункта и составила 74,1% от общей суммы кредитных вложений, что в абсолютном выражении составило 52945,8 млрд р. Также следует отметить преобладание кредитов в национальной валюте на протяжении всего изучаемого периода, удельный вес которых за увеличился на 3,7 процентных пункта и составил 72,8%. Наибольшую долю в кредитах банков занимают средства, предоставленные предприятиям промышленности, доля которых за анализируемый период увеличилась на 1,6 процентных пункта и составила 29,0 %, темп прироста при этом составил 69,0 процентных пункта. С позиции диверсифицированности кредитных вложений белорусских банков следует отметить, что в разрезе секторов экономики за анализируемый период наблюдается увеличение концентрации кредитов, предоставленных частному сектору экономики. По срокам выдачи отмечается высокая доля долгосрочных кредитных вложений в общей сумме кредитных вложений на начало анализируемого периода, которая на конец периода возросла на 1,3 процентных пункта и составила 74,1%, что также свидетельствует о повышении концентрации кредитного портфеля банков по данному критерию. Увеличилась также концентрация кредитного портфеля в разрезе валют ― доля кредитов в национальной валюте на начало анализируемого периода составляла 69,1%, а на конец увеличилась и составила 72,8%. Таким образом, на протяжении анализируемого периода в целом отмечается уменьшение диверсифицированности кредитного портфеля белорусских банков, что указывает на увеличение кредитного риска. Этот вывод подтверждается увеличением удельного веса проблемной задолженности в общем объеме кредитных вложений с 01.01.2009 г. по 01.07.2010 г. на 0,2 п.п.

Следует так же отметить, что доля проблемных кредитов в общем объеме кредитных вложений незначительна, и варьируется от 0,6% до 1,1%. За анализируемый период темп прироста проблемных кредитов составил 113,2 процентных пункта, что в абсолютном выражении привело к увеличении суммы проблемных кредитов до 598,1 млрд р. Увеличение доли проблемных кредитов на фоне увеличения объемов кредитных вложений свидетельствует о повышении уровня риска кредитного портфеля банков.

6 При оценке кредитной деятельности банков Республики Беларусь можно отметить как положительные, так и отрицательные тенденции. К положительным можно отнести увеличение общего объема кредитования банками экономики, снижение ставки рефинансирования, а, следовательно, и снижение процентных ставок по кредитам, что сделало банковские кредиты более доступными для кредитополучателей. Однако на фоне позитивных изменений нельзя не отметить и возникающие проблемы. Так, при увеличении объемов кредитования у белорусских банков возникает проблема с привлечением дополнительных ресурсов, что приводит к необходимости привлекать все более дорогие ресурсы - срочные депозиты физических лиц, что снижает доходы банков в сфере предоставления кредитов. Также негативным явлением является увеличение доли проблемных кредитов в общем объеме кредитных вложений за анализируемый период на 0,2 процентных пункта, что характеризует кредитный портфель с позиции ухудшения качества и увеличения уровня риска. При растущей концентрации кредитного портфеля по отраслям экономики, по срокам выдачи и в разрезе валют, снижается диверсификация кредитного портфеля, а, следовательно, увеличивается его риск, что еще раз подтверждает увеличение уровня риска кредитных вложений белорусских банков.

Рассматривая проблему улучшения качества управления кредитным портфелем важно понимать, что во многом качество кредитной деятельности зависит от качества управления кредитными рисками. Основной проблемой управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации. Система управления кредитным риском должна включать планы действий по обеспечению безопасной и бесперебойной деятельности в экстремальных ситуациях, в том числе планы восстановления нормального функционирования, основанные на различных сценариях реализации рисков. Использование внутренних рейтингов в рамках системы управления кредитным риском позволит принимать более обоснованные решения по выдаче кредитов, идентификации проблемной задолженности, созданию резервов, установлению лимитов, осуществлению мониторинга кредитного портфеля и формированию управленческой отчетности банка, а также улучшать качество планирования и прогнозирования.

Список использованных источников

1 Авсейко, М. Методика оценки и сравнения качества кредитных портфелей банков./Авсейко, М.// Банковский вестник. - 2008. - №11. - С.36-40.

2 Алымов, Ю.М. Итоги выполнения Основных направлений денежно-кредитной политики Республики Беларусь за январь – сентябрь 2010г. и задачи банковской системы по их реализации в IV квартале 2010г./ Ю.М. Алымов // Банковский вестник. – 2010. - №9. - С. 5-9.

3 Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском / Ханни ван Грюнинг, Соня Брайович Братанович. – Москва: Весь Мир, 2007, - 304 с.

4 Банковский кодекс Республики Беларусь: Кодекс Респ. Беларусь, 25 октября 2000 г., № 441-3: в ред. Закона Респ. Беларусь от 14.06.2010г. № 132-3 // Консультант Плюс: Беларусь [Электронный ресурс] / ООО "ЮрСпектр", Нац. реестр правовых актов Респ. Беларусь. – Минск, 2010. – Дата доступа: 15.10.2010.

5 Банковское дело: учебник для вузов /Под. ред. проф. Г.Н. Белоглазовой. – 2-е изд. - Санкт Петербург: Питер, 2010. – 400 с.

6 Банковское дело: учебник/ Н.Г.Александрова [и др.]; под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. – 2-е изд. – Санкт Петербург: Питер, 2009. - 400 с.

7 Банковские операции: учебник / А.В. Печникова, Е.Б. Стародубцева, О.М. Маркова, - М.: Инфра- М, 2009. - 352 с.

8 Банковское дело: учебник / О.И. Лаврушин, О.И. Мамонова, Н.И. Валенцева [и др.]; под ред. д-ра экон. наук, проф. О.И. Лаврушина. – М.: Кнорус, 2008. – 768с.

9 Батракова, Л.Г. Экономический анализ деятельности коммерческого банка / Л.Г. Батракова. - М.: Логос, 2008. - 187 с.

10 Банки и банковские операции: учебник / В.А. Челноков. – М.: Высшая школа, 2008. – 296с.

11 Белоглазова, Г.Н., Кроливецкая, Л.П. Банковское дело. Организация деятельности коммерческого банка: учебник. - М.: Издательство Юрайт, 2009. - 422с.

12 Белорусская экономика в условиях кризисного и посткризисного развития//Александр Матяс// Банковский вестник. – 2010. №10 – С. 5.

13 Деньги, риски и профессиональные приемы: настольная книга аналитика /Под ред. М.В. Рудя, – Днепропетровск: БалансБизнесБукс, 2006. - 672с.

14 Динамика задолженности по кредитам, выданным банками Республики Беларусь по секторам экономики. // Бюллетень банковской статистики.- 2010. - №11(137). - С. 118-121.

15 Динамика кредитных вложений банков по видам деятельности в национальной и иностранной валютах. // Бюллетень банковской статистики.- 2010 - №11(137). - С.146-147.

16 Динамика проблемных кредитов банков по видам деятельности в национальной и иностранной валютах. // Бюллетень банковской статистики. - 2010. - №11(137). - С.156-157.

17 Динамика проблемных кредитов банков по секторам экономики. // Бюллетень банковской статистики. - 2010. - №11(137). - С.134-137.

18 Жукова, Е.Ф. Банки и банковские операции: учебник. - Мн.: Юнити, 2004. -564с.

19 Инструкция о порядке формирования и использования банками и небанковскими кредитно-финансовыми организациями специальных резервов на покрытие возможных убытков по активам и операциям, не отраженным на балансе: утв. постановлением Правления Национального банка от 28.09.2006г. №138 (с учетом дополнений и изменений по состоянию на 25.06.2010 №175) //Консультант Плюс: Беларусь [Электронный ресурс] / ООО "ЮрСпектр", Нац. реестр правовых актов Респ. Беларусь. – Минск, 2010. – Дата доступа: 15.10.2010.

20 Инструкция о нормативах безопасного функционирования для банков и небанковских кредитно-финансовых организаций: утв. постановлением Правления Национального банка от 28.09.2006г. №137 (с учетом дополнений и изменений по состоянию на 25.05.2010 № 175) //Консультант Плюс: Беларусь [Электронный ресурс] / ООО "ЮрСпектр", Нац. реестр правовых актов Респ. Беларусь. – Минск, 2010. – Дата доступа: 15.10.2010.

21 Инструкция о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата: утвержденная постановлением Правления Национального банка от 30.12.2003г. №226 (с учетом дополнений и изменений по состоянию на 14.07.2009гю № 105) //Консультант Плюс: Беларусь [Электронный ресурс] / ООО "ЮрСпектр", Нац. реестр правовых актов Респ. Беларусь. – Минск, 2010. – Дата доступа: 15.10.2010.

22 Кабушкин, С.Н. Управление банковским кредитным риском: учебное пособие / С.Н. Кабушкин. - Мн.: Новое знание, 2007. - 336 с.

23 Козлова, И.К. Анализ деятельности банков: учеб. / Козлова И.К. - Минск: Выш. шк., 2007.- 240 с.

24 Кроливецкая, Л.П. Банковское дело. Кредитная деятельность коммерческих банков: учебник / Л.П. Кроливецкая. - М.: Кнорус, 2009. - 280 с.

25 Кредитный портфель банка: что это?/ Трубович, Е.В./ [Электронный ресурс].-2010. - Режим доступа: http://www/zonimaem.ru. Дата доступа: - 10.10.2010г.

26 Кредитный портфель коммерческого банка/ Москвин, В.В./ [Электронный ресурс].-2010. - Режим доступа: http://www/bibliotekar.ru. Дата доступа: - 10.10.2010 г.

27 Купчинова, О.В. Проблемная кредитная задолженность: подходы к определению./ Купчинова, О.В. // Банковский вестник. – 2010. - №6 – С. 42-45.

28 Купчинова, О.В. Система банковского кредитования в Республике Беларусь: тенденции развития. / Купчинова, О.В. // Банковский вестник. – 2009. - №3 – С. 12-20.

29 Лаврушин, О.И. Банковские риски / О.И. Лаврушин − М.: Кнорус, 2007. − 231 с.

30 Малыхина, С.В. Риск-менеджмент сквозь призму корпоративного управления./ Малыхина, С.В. // Банковский вестник. – 2010. - №9. – С. 28-33.

31 Методологические основы управления кредитным риском в коммерческом банке. Содержание процесса управления кредитным риском коммерческого банка./ Тоцкий, М.Н. / Журнал "Банковское обозревание".[Электронный ресурс] . - 2010. - №8. - Режим доступа: http://www.bo.bdc.ru. Дата доступа: - 29.11.2010г.

32 Минимизация кредитных рисков в рамках актуализации стратегии развития МСБ./ А.C. Малышева / Методический журнал "Банковское кредитование". [Электронный ресурс] - 2009. - №3. - Режим доступа: http:// www.reglament.net. Дата доступа: - 29.11.2010г.

33 Ольхова, Р.Г. Банковское дело: учебник / Р.Г. Ольхова - М.: Кнорус, 2009. - 304 с.

34 Организация деятельности коммерческих банков: Учебник / Г.И. Кравцова, Н.К. Василенко, О.В. Купчинова и др.; под ред. проф. Г.И. Кравцовой. – 3-е изд., перераб. и доп. – Минск: БГЭУ, 2007. – 478 с.;

35 Официальный сайт Национального банка Республики Беларусь, [Электронный ресурс]. - 2010 - Режим доступа: http://www/nbrb.by. Дата доступа: - 20.11.2010 г.

36 Официальный сайт "БПС-Банк", [Электронный ресурс].-2010 - Режим доступа: http://www/bpsb.by. Дата доступа: - 29.11.2010 г.

37 Оценка эффективности кредитной деятельности банка. [Электронный ресурс]. – 2010. - Режим доступа: http://www/bankiram/info. Дата доступа: - 20.11.2010 г.

38 Постановление Правления Национального банка Республики Беларусь от 27 мая 2009 г. № 67 "О формировании кредитных историй и предоставлении кредитных отчетов". Консультант Плюс: Беларусь [Электронный ресурс] / ООО "ЮрСпектр", Нац. реестр правовых актов Респ. Беларусь. – Минск, 2010. – Дата доступа: 18.10.2010.

39 Порядок кредитования юридических лиц и индивидуальных предпринимателей в ОАО "БПС-Банк", утвержденный протоколом Правления ОАО "БПС-Банк" 20.04.2007г. №01-05/63 (с учетом дополнений и изменений по состоянию на 04.05.2010г.)

40 Порядок предоставления ОАО "БПС-Банк" кредитов физическим лицам, утвержденный протоколом Правления ОАО "БПС-Банк" 29.09.2009г. №01-04/306 (с учетом дополнений и изменений по состоянию на 04.05.2010г.)

41 Положение о системе управления рисками в ОАО "БПС-Банк" от 27.12.2005г. №01-05/208 (с учетом дополнений и изменений по состоянию на 10.11.2009г.)

42 Призывы к кредитованию: слово и дело./ Нечаев, А.М./ Журнал "Банковское обозревание".[Электронный ресурс] - 2010. - №5. - Режим доступа: http://www.bo.bdc.ru. Дата доступа: - 29.11.2010 г.

43 Призывы к кредитованию: слово и дело./Алборова, А.А./ Журнал "Банковское обозревание". [Электронный ресурс] - 2010. - №5. - Режим доступа: http://www.bo.bdc.ru. Дата доступа: - 29.11.2010 г.

44 Рейтинг заемщика как составная часть системы оценки кредитного риска./ Качаева, М.А. / Журнал "Банковское обозрение". [Электронный ресурс]. - 2010. - №10 - Режим доступа: http://www.bo.bdc.ru. Дата доступа: - 28.11.2010г.

45 Риск-менеджмент: учебно-методический комплекс / Иванов, А.А., Олейников, С.Я., Бочаров, С.А./ - М.: Изд. центр ЕАОИ, 2008. - 193с.

46 Риски и бизнес, давайте жить дружно!/Соколов, А.А./ Журнал "Банковское обозрение".[Электронный ресурс] -2010. - №10. - Режим доступа: http://www.bo.bdc.ru. Дата доступа: - 29.11.2010г.

47 Тарасов, В.М. Современные формы обеспечения возврата кредита./ Тарасов, В.М. // Банковский вестник. – 2010. - №11. – С. 47-52.

48 Тавасиев, А.М. Банковское дело: управление кредитной организацией: учебное пособие. – М.: "Дашков и К", 2007. - 668с.

49 Управление кредитным портфелем банка. [Электронный ресурс].-2010. - Режим доступа: http://www/bankibank.ru/info. Дата доступа: - 29.11.2010г.

50 Шухрай, О.А. Сущность кредитного портфеля, критерии его эффективности/ Шухрай, О.А.// Вестник ОАО "Беларусбанк". – 2010 - №4. – С.48-51.

51 Энциклопедия финансового риск-менеджмента. / Под ред кон. экон. наук А.А. Лобанова, А.В. Чугунова. - 4-е изд., перераб. и доп. - М.: АльпинаБизнесБукс, 2009. – 487 с.

Похожие работы

... публиковать прошедшие аудиторскую проверку подробные финансовые отчеты, составленные в соответствии с международными стандартами финансовой отчетности (МСФО). [23] ЗАКЛЮЧЕНИЕ В последние годы особенностью денежно-кредитной политики Республики Беларусь была нацеленность на преодоление негативных явлений и стабилизацию национальной денежной единицы. Несмотря на определенные успехи, в денежно- ...

... и удержания клиентов, но и создания интереса в использовании пластиковых карточек при платежах является реализация банками Республики Беларусь «программ лояльности» на основе co-brand-карточек. При получении данной карточки физическое лицо имеет возможность воспользоваться различными дополнительными услугами, а также скидками, благодаря которым можно сэкономить деньги. Банк-эмитент co-brand- ...

... . Данное обстоятельство целесообразно учитывать при формировании новых компонентов системы товародвижения ООО "ИнавтомаркетТехно". 3. Совершенствование организации и планирования продвижения товара 3.1 Основные направления совершенствования продвижения товара Один из путей повышения эффективности маркетинговой деятельности ООО "ИнавтомаркетТехно" - это совершенствование организационной ...

... годовых. Снижение стоимости кредитов будет способствовать расширению спроса на кредиты и увеличению их доступности для субъектов хозяйствования всех форм собственности. 1.2 Виды кредитования юридических лиц и организация кредитного процесса в АСБ «Беларусбанк» Кредиты, предоставляемые коммерческими банками юридическим лицам, можно классифицировать: - по целевой направленности – ...

0 комментариев