Навигация

Оценка факторов, влияющих на коэффициент текущей ликвидности

2.2 Оценка факторов, влияющих на коэффициент текущей ликвидности

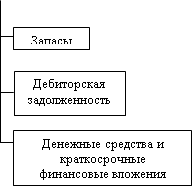

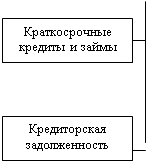

Рассмотрим изменение уровня коэффициента текущей ликвидности, которое может произойти за счет увеличения или уменьшения суммы по каждой статье текущих активов и текущих пассивов.

| ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

Рисунок 2 Структурно-логическая модель факторного анализа коэффициента текущей ликвидности

В первую очередь необходимо определить, как изменился коэффициент ликвидности за счет факторов первого порядка:

К т.л.0 = ОА0/КФО0 = 41600/37528 = 1,1085;

К т.л. усл = ОА1/КФО0= 83274 /37528 = 2,2190;

К т.л.1= ОА1/КФО1=83274/51201=1,6264.

Общее изменение уровня коэффициента текущей ликвидности:

1,6264 – 1,1085 = 0,5179,

в том числе за счет изменения:

суммы оборотных активов 2,2190 – 1,1085 = 1,1105

суммы текущих обязательств 1,6264 – 2,2190 = -0,5926.

Затем способом пропорционального деления эти приросты можно разложить на факторы второго порядка. Для этого долю каждой статьи оборотных активов в общем изменении их суммы нужно умножить на прирост коэффициента текущей ликвидности за счет данного фактора. Аналогично рассматривается влияние факторов второго порядка на изменение величины коэффициента ликвидности и по текущим пассивам. Результаты расчетов представлены в таблице 7.

Таблица - 7 Расчет влияния факторов второго порядка на изменение величины коэффициента текущей ликвидности

| Фактор | Абсолютный прирост, тыс.руб. | Доля фактора в общей сумме прироста, % | Расчет влияния | Уровень влияния |

| Изменение суммы оборотных активов В том числе: запасов дебиторской задолженности денежных средств и краткосрочных финансовых вложений | 41674 17616 24594 -536 | 100,0 42,3 59,0 -1,3 | 2,2190 – 1,1085 (1,11*42,3)/100 (1,11*59)/100 (1,11*(-1,3))/100 | +1,11 0,47 0,66 -0,03 |

| Изменение суммы краткосрочных обязательств В том числе: займов и кредитов кредиторской задолженности | 13673 10976 2697 | 100,0 80,3 19,7 | 1,6264 – 2,2190 (-0,59*80,3)/100 (-0,59*19,7)/100 | -0,59 0,48 0,12 |

Рассматривая показатели ликвидности, следует иметь в виду, что величина их является довольно условной, так как ликвидность активов и срочность обязательств по бухгалтерскому балансу можно определить довольно приблизительно. Так, ликвидность запасов зависит их качества (оборачиваемости, доли дефицитных, залежных материалов и готовой продукции). Ликвидность дебиторской задолженности также зависит от скорости её оборачиваемости, доли просроченных платежей и нереальных для взыскания. Поэтому радикальное повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных аналитического бухгалтерского учета.

Об ухудшении ликвидности активов свидетельствуют такие признаки, как увеличение доли неликвидных запасов, рост дебиторской задолженности.[13, с 654-656]

В данном случае наблюдается и рост запасов в 2010 году относительно 2007 года (темп роста составил 168,1%), и рост дебиторской задолженности за аналогичный период (темп роста составил 276,3%).

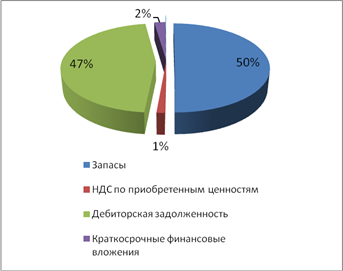

На рисунке 4 наглядно представлена структура оборотных активов ОАО «ЧЗСМ» в 2010 г. Наибольший удельный вес приходится на запасы, что скорее всего обусловлено нерационально выбранной финансовой стратегией, вследствие которой значительная часть текущих активов иммобилизована в запасы, чья ликвидность может быть не высокой.

Рисунок 4 Структура оборотных активов ОАО «ЧЗСМ» за 2010 г.

Устойчивость организации и потенциальная эффективность бизнеса во многом зависят от качества управления текущими активами от того, сколько задействовано оборотных средств и каких именно, какова величина запасов и активов в денежной форме, и т.д. Следует помнить, что если организация уменьшает запасы и ликвидные средства, то оно может пустить больше капитала в оборот и, следовательно, получить больше прибыли. Но одновременно возрастает риск неплатежеспособности предприятия и остановки производства из-за недостаточности запасов. Искусство управления текущими активами состоит в том, чтобы держать на счетах предприятием лишь минимально необходимую сумму ликвидных средств, которая нужна для текущей оперативной деятельности.

В структуре оборотных активов в 2010 г. возросла краткосрочная дебиторская задолженность, поэтому замедляется рост оборачиваемости активов, ликвидности баланса. В структуре оборотных активов в 2010 г. на долю дебиторской задолженности приходится 47 %.

Управление дебиторской задолженностью предполагает:

1. Контроль расчетов с дебиторами по отсроченной или просроченной задолженности;

2. Задание условий продажи, обеспечивающих гарантийное поступление денежных средств;

3. Оценка реальной стоимости существующей дебиторской задолженности;

4. Уменьшение дебиторской задолженности на сумму безнадежных долгов;

5. Постоянный контроль за соотношением дебиторской и кредиторской задолженностей;

6. Определение конкретных размеров скидок долгосрочной оплаты. [12]

Учитывая проблемы с платежеспособностью, которые возникли у организации, ей рекомендуется контролировать структуру актива баланса, в частности, соотношение иммобилизованных и мобильных средств. Нужно увеличивать количество оборотных активов, и желательно делать это за счет краткосрочных финансовых вложений. Помимо эффективного размещения ресурсов это позволит получать доход с вложенных средств.

Организации нужно наращивать собственные средства и погашать обязательства. На этом этапе очень важно строго соблюдать платёжную дисциплину, составлять графики погашения задолженности и придерживаться их.

Заключение

В работе рассмотрены теоретические основы платежеспособности организации и банкротства, а также проведен анализ состояния платежеспособности на примере ОАО «ЧЗСМ».

В частности в работе проанализирована ликвидность баланса, рассчитаны показатели ликвидности и платежеспособности организации, проведен факторный анализ коэффициента текущей ликвидности, даны рекомендации преодоления проблем неудовлетворительной структуры оборотных активов.

Результаты наших исследований за 2008-2010 гг. показали, что ОАО «ЧЗСМ» не является финансово устойчивым и абсолютно платежеспособным.

Анализ абсолютных показателей выявил недостаток собственных оборотных средств, показал, что значения коэффициентов ликвидности не соответствуют нормативным значениям и что общество находится в зависимости от внешних инвесторов.

У организации наблюдается низкая платежеспособность, однако сохраняется возможность равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности и ускорения оборачиваемости запасов.

Динамика активов предприятия (их рост) свидетельствует о росте стоимости имущества, что является положительной тенденцией. Кроме того, у ОАО «ЧЗСМ» сохраняется наличие собственных оборотных средств, хотя и в недостаточном количестве. У этой организации есть возможность улучшить финансовую устойчивость. Организации следует обратить внимание на привлечение дополнительных краткосрочных заемных средств и осуществлять работу по повышению эффективности использования производственных запасов.

Как показывают результаты анализа деятельности, предприятие располагает достаточными резервами для существенного улучшения своего финансового состояния. Для этого ему следует:

- улучшить материально – техническое снабжение с целью бесперебойного обеспечения производства необходимыми материальными ресурсами;

-сократить запасы;

-управлять дебиторской и кредиторской задолженностями, в частности необходимо активизировать деятельность в области улучшения расчетов с покупателями, поскольку эта задолженность увеличилась;

-Внедрять новейшие технологии, повысить производительность труда;

-Более полно использовать производственные мощности;

-Оперативно реагировать на конъюнктуру рынка, изменяя в соответствии с его требованиями ассортимент продукции и ценовую политику.

Список литературы

1. Федеральный закон от 26.10.2002 №127-ФЗ «О несостоятельности (банкротстве)»

2. Басовский Л.Е. Басовская Е.Н. Комплексный экономический анализ хозяйственной деятельности: Учеб. Пособие. – М.: ИНФРА – М, 2005.

3. Васильева Л.С, Петровская М.В. Финансовый анализ: учебник. – 2-е изд., перераб. и доп. – М.: КНОРУС, 2007. – 816 с. (442-490)

4. Вахрушина М.А. Комплексный экономический анализ хозяйственной деятельности: Учебное пособие. – М.: Вузовский учебник, 2008. – 463 с.

5. Володин А.А. Управление финансами: Учебник – М.: ИНФРА – М, 2004

6. Гаврилова А.Н. Финансы организаций (предприятий): учебное пособие / А.Н. Гаврилова, А.А. Попов. – М.: КНОРУС, 2005

7. Едронова В.Н. Анализ кредитоспособности заёмщика // Финансы и кредит. – М., 2001, №18

8. Жданов С.А. Основы теории экономического управления предприятием: Учебник. – М.: Издательство «Финпресс», 2000

9. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. – М.: Центр экономики и маркетинга, 2001

10. Комплексный экономический анализ хозяйственной деятельности: учебное пособие / А.И. Алексеева, Ю.В. Васильев, А.В. Малеева, Л.И. Ушвицкий. – М.: КНОРУС, 2007. – 672 с. (495-526)

11. Комплексный экономический анализ хозяйственной деятельности: учеб. / Л.Т. Гиляровская [и др.]. – М.: ТК Велби, Изд-во Проспект, 2006. – 360 с. (257)

12. Парушина Н.В. Анализ дебиторской и кредиторской задолженности // Бухгалтерский учёт. – М., 2002, №4

13. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие – 7-е изд., испр. – Мн.: Новое знание, 2002. – 704 с.

14. Финансы организации: Учебник для ВУЗов/ под ред. проф. Колчиной – М.: ЮНИТИ-ДАНА, 2001

15. Финансы организаций (предприятий) : учеб. пособие // Г.М. Кошкина, З.А. Лукьянова, Л.В. Коява; НГУЭУ – Новосибирск, 2005

16. Хомидова А.У. Анализ бухгалтерского баланса // Аудит и финансовый анализ – М., 2001, №1

17. Шеремет А.Д., Ионова А.Ф. Финансы предприятий: менеджмент и анализ: Учебное пособие – М.: ИНФРА, 2006

18. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий: Учебное пособие. – М.: ИНФРА-М, 2001

0 комментариев