Навигация

Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста

2.2 Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста

Нестабильность на мировых финансовых рынках, начавшаяся во второй половине 2007 года, повлияла на темпы развития Казахстана. Это проявилось в снижении возможностей отечественных банков привлекать внешние финансовые ресурсы, а, следовательно, сокращении объемов кредитования внутренней экономики. Помимо этого, в результате резкого скачка цен на мировом рынке продовольственных товаров существенно усилилось инфляционное давление на экономику.

Во исполнение поручений Президента Республики Казахстан был разработан План совместных действий Правительства, Национального Банка и Агентства по регулированию и надзору финансового рынка и финансовых организаций Республики Казахстан по стабилизации экономики и финансовой системы на 2009 – 2010 годы (далее – План). Настоящий План определяет комплекс мер, направленных на смягчение негативных последствий глобального кризиса на социально-экономическую ситуацию в Казахстане и обеспечение необходимой основы для будущего качественного экономического роста.

При разработке прогнозов показателей денежно-кредитной политики на 2007-2009 годы использовалась модель трансмиссионного механизма. При расчетах использовались предположения, что в среднесрочном периоде темпы роста мировой экономики и конъюнктура мировых товарных рынков будет благоприятствовать развитию экономики Казахстана. Кроме того, за основу расчетов и предположений взяты параметры Среднесрочного плана социально-экономического развития страны на 2007-2009 годы (далее – Среднесрочный план). Кроме того, предполагалось, что согласно утвержденному республиканскому бюджету на 2007 год, расходы республиканского бюджета на 2007 год по сравнению с расходами бюджета 2006 года увеличатся на 28,1%.

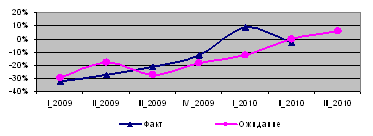

Прогнозирование потенциальной инфляции на 2007-2009 годы по модели P-star показывает, что в условиях значительного притока иностранного капитала, избытка ликвидности на внутреннем финансовом рынке, роста расходов государственного бюджета сохранится инфляционный фон развития экономики, хотя динамика инфляции будет иметь понижательную тенденцию в среднесрочном периоде (рис. 2).

Учитывая большую зависимость дальнейшего состояния экономики страны от цен на энергоресурсы, особенно на нефть, и притоков капитала в страну, при разработке прогноза инфляции на 2007-2009 годы рассматривались 3 сценария развития экономики:

- сценарий «умеренные цены на нефть при умеренном притоке капитала» (цены на нефть ниже 60 долларов США за баррель, приток капитала ниже среднегодового притока капитала в страну за последние 2 года);

- сценарий «умеренные цены на нефть при высоком притоке капитала» (цены на нефть ниже 60 долларов США за баррель, приток капитала выше среднегодового притока капитала в страну за последние 2 года);

- сценарий «высокие цены на нефть» (цены на нефть выше 60 долларов США за баррель).

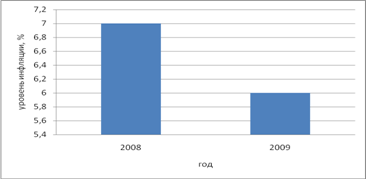

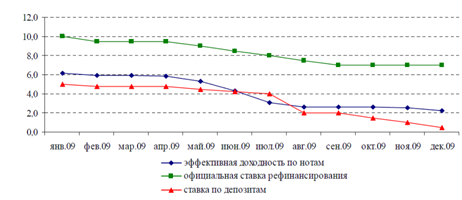

Рисунок 2 – Прогнозируемый уровень инфляции за 2008-2009 годы

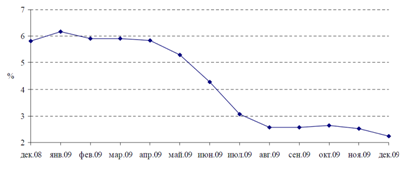

Фактически по итогам сентября 2009 года инфляция в годовом выражении также замедлилась и составила 5,8%, что является самым минимальным уровнем, начиная с сентября 2003 года (в декабре 2008 года – 9,5%). Данный уровень инфляции в 3,5 раза ниже максимального значения уровня инфляции за последние годы, наблюдавшегося в летние месяцы 2008 года. Цены на продовольственные товары выросли на 3,6% (в декабре 2008 года - на 10,8%), непродовольственные товары – на 6,6% (на 5,7%), платные услуги – на 8,0% (на 11,4%).

Таблица 1 – Прогноз основных показателей денежно-кредитной политики на 2007 - 2009 годы (сценарий «умеренные цены на нефть при умеренном притоке капитала») на конец периода

| 2006 | 2007 | 2008 | 2009 | |

| Инфляция (в среднем за период), % | 8,6 | 6,2-7,2 | 6,0-7,0 | 6,0-7,0 |

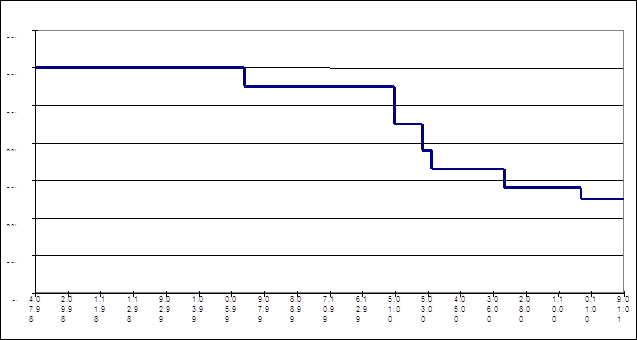

| Официальная ставка рефинансирования, % | 9,0 | 8,0 | 7,5 | 7,5 |

| Валовые международные резервы Национального Банка, млрд. долл. США | 19,1 | 21,3 | 23,2 | 25,2 |

| изменение в % | 170,4 | 11,3 | 8,9 | 8,7 |

| Денежная база, млрд. тенге | 1501 | 1828 | 2221 | 2468 |

| изменение в % | 126,5 | 21,8 | 21,5 | 11,1 |

| Денежная масса, млрд. тенге | 3716 | 5046 | 6439 | 7753 |

| изменение в % | 79,9 | 35,8 | 27,6 | 20,4 |

| Депозиты резидентов, млрд. тенге | 3115 | 4272 | 5464 | 6574 |

| Кредиты банков экономике, млрд. тенге | 4736 | 6161 | 7766 | 9647 |

| Уровень монетизации экономики, % | 38,1 | 42,5 | 45,9 | 46,9 |

Таблица 2 – Прогноз основных показателей денежно-кредитной политики на 2007 - 2009 годы (сценарий «умеренные цены на нефть при высоком притоке капитала») на конец периода

| 2006 | 2007 | 2008 | 2009 | |

| Инфляция (в среднем за период), % | 8,6 | 7,3-8,3 | 6,9-7,9 | 6,9-7,9 |

| Официальная ставка рефинансирования, % | 9,0 | 9,0 | 8,5 | 8,5 |

| Валовые международные резервы Национального Банка, млрд. долл. США | 19,1 | 24,1 | 28,1 | 32,1 |

| изменение в % | 170,4 | 26,2 | 16,6 | 14,2 |

| Денежная база, млрд. тенге | 1501 | 2129 | 2683 | 3293 |

| изменение в % | 126,5 | 41,8 | 26,0 | 22,7 |

| Денежная масса, млрд. тенге | 3716 | 5375 | 7040 | 8877 |

| изменение в % | 79,9 | 44,7 | 31,0 | 26,1 |

| Депозиты резидентов, млрд. тенге | 3115 | 4528 | 5901 | 7460 |

| Кредиты банков экономике, млрд. тенге | 4736 | 6682 | 8914 | 11153 |

| Уровень монетизации экономики, % | 38,1 | 44,5 | 48,4 | 51,3 |

Таблица 3 – Прогноз основных показателей денежно-кредитной политики на 2007 - 2009 годы (сценарий высоких цен на нефть) на конец периода

| 2006 | 2007 | 2008 | 2009 | |

| Инфляция (в среднем за период), % | 8,6 | 8,2-9,2 | 8,0-9,0 | 8,0-9,0 |

| Официальная ставка рефинансирования, % | 9,0 | 9,7 | 9,5 | 9,5 |

| Валовые международные резервы Национального Банка, млрд. долл. США | 19,1 | 25,4 | 31,8 | 37,7 |

| изменение в % | 170,4 | 33,0 | 25,3 | 18,4 |

| Денежная база, млрд. тенге | 1501 | 2295 | 3190 | 4170 |

| изменение в % | 126,5 | 52,8 | 39,0 | 30,7 |

| Денежная масса, млрд. тенге | 3716 | 5636 | 7850 | 10249 |

| изменение в % | 79,9 | 51,7 | 39,3 | 30,6 |

| Депозиты резидентов, млрд. тенге | 3115 | 4700 | 6552 | 8662 |

| Кредиты банков экономике, млрд. тенге | 4736 | 7151 | 10033 | 13062 |

| Уровень монетизации экономики, % | 38,1 | 46,6 | 54,0 | 59,2 |

Фактически в октябре 2009 года чистые международные резервы Национального Банка в текущих ценах выросли на 0,7% (или на 132,9 млн. долл. США) и составили 20,2 млрд. долл. США (с начала года – на 1,7%).

Основным фактором роста международных резервов Национального Банка послужило увеличение активов в золоте на 8,9% (с начала года – на 25,0%) в результате проведенных операций и роста его цены на мировых рынках на 4,3%. При этом, продажа валюты на внутреннем валютном рынке, операции по обслуживанию внешнего долга Правительства и снижение остатков на корреспондентских счетах банков в иностранной валюте в Национальном Банке были частично нейтрализованы поступлением валюты на счета Правительства в Национальном Банке. В результате чистые валютные запасы (СКВ) в октябре 2009 года снизились на 0,4% (с начала года – на 0,9%).

За октябрь 2009 года международные резервы страны в целом (в текущих ценах), включая активы Национального фонда в иностранной валюте (по предварительным данным 23,7 млрд. долл. США), выросли незначительно, на 0,1%, и составили 44,5 млрд. долл. США (с начала года – снижение на 6,0%). Активы Национального фонда в национальной валюте составили 600 млрд. тенге (облигации АО «ФНБ «Самрук-Казына» и АО «НХ «КазАгро»).

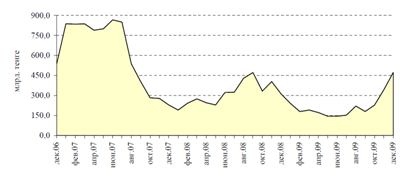

Денежная база в октябре 2009 года сжалась на 6,7% и составила 2563,7 млрд. тенге (с начала года – расширение на 68,1%) вследствие снижения чистых внутренних активов Национального Банка, в основном, за счет роста обязательств перед Правительством и банками (по краткосрочным нотам).

За октябрь 2009 года узкая денежная база, т.е. денежная база без учета срочных депозитов банков второго уровня в Национальном Банке, сжалась на 7,3% до 2041,7 млрд. тенге (с начала года – расширение на 36,8%).

За сентябрь 2009 года денежная масса выросла на 2,7% до 7255,0 млрд. тенге (с начала года – на 15,8%) за счет увеличения как чистых внешних, так и внутренних активов банковской системы.

За сентябрь 2009 года объем наличных денег в обращении вырос на 0,3% и составил 809,7 млрд. тенге (с начала года – снижение на 5,6%), депозиты в банковской системе также выросли, на 3,0%, до уровня 6445,3 млрд. тенге (с начала года – рост на 19,2%). Опережающие темпы роста депозитов по сравнению с темпами роста наличных денег в обращении обусловили повышение доли депозитов в структуре денежной массы с 88,6% в августе 2009 года до 88,8% в сентябре 2009 года.

Также Правительством прагматично сформирован проект республиканского бюджета на 2009 – 2011 годы с учетом возможного ухудшения ситуации на мировых финансовых и сырьевых рынках. Доходы бюджета на этот период рассчитаны исходя из мировой цены на нефть 60 долл. США за баррель. Правительство скорректировало параметры проекта республиканского бюджета на 2009 – 2011 годы с учетом необходимости обеспечения фискальной устойчивости в среднесрочном периоде. Доходы бюджета в 2009 году уточнены с учетом снижения мировой цены до 40 долл. США за баррель. Сокращены неприоритетные расходы, а финансирование некоторых программ перенесено на более поздние сроки. При этом социальные расходы не сокращены.

Трехлетний республиканский бюджет в текущих условиях становится ключевым инструментом поддержания экономической активности. Совокупный спрос и деловая активность будут обеспечены за счет сохранения высокого уровня бюджетных расходов, направляемых, в первую очередь, на финансирование приоритетных инфраструктурных и индустриальных проектов, развитие сельского хозяйства, обеспечивающих спрос на продукцию отечественных предприятий и занятость в экономике, а также на развитие человеческого капитала.

В условиях замедления темпов экономического роста Правительство будет осуществлять контрцикличную бюджетную политику, а Национальный Банк – мягкую денежно-кредитную политику. Однако по мере стабилизации экономики и финансового сектора денежно-кредитная и фискальная политики будут ужесточены с целью обеспечения макроэкономической стабильности, в том числе поддержания низких темпов инфляции.

Правительство и Национальный Банк будут контролировать состояние платежного баланса и валютного курса.

С учетом изменяющихся внутренних и внешних условий, накопившихся отраслевых дисбалансов в экономике Правительство разработает в 2009 году Стратегию социально-экономического развития Казахстана до 2020 года. Она обозначит четкие приоритеты и индикаторы развития страны на ближайшие десять лет с учетом:

- повышения устойчивости экономики к внешним вызовам; проведения структурных реформ для улучшения инвестиционного климата в стране; - модернизации инфраструктуры;

- развития человеческого капитала;

- ускоренной диверсификации экспорта, в первую очередь, за счет развития агропродовольственного сектора;

- повышения эффективности государственного аппарата;

- эффективного управления внешним долгом страны.

Это будет первая национальная стратегическая программа развития страны, учитывающая новые принципы планирования, ориентированного на результат.

Похожие работы

... , определяющим и осуществляющим государственную денежно-кредитную политику Республики Казахстан. 2. Оценка роли Национального Банка Казахстана в денежно-кредитном регулировании экономики 2.1 Инструменты денежно-кредитной политики Национального Банка Национальный Банк Казахстана является единственным органом, определяющим и осуществляющим государственную денежно-кредитную политику ...

... национальной платежной системы будет направлена на обеспечение эффективного и бесперебойного ее функционирования, способствующего укреплению финансовой стабильности в стране и эффективному проведению денежно-кредитной политики. Банком России будет продолжена работа по участию в совершенствовании законодательства, устанавливающего организационные и правовые основы платежной системы России. На ...

... денежно-кредитная политика в РФ: тенденции и перспективы В Основных направлениях единой государственной денежно-кредитной политики на 2009 год и на период 2010 и 2011 годов, подготовленных ЦБ РФ, отмечается, что основным фактором риска для российского банковского сектора в условиях международного финансового кризиса является существенное ограничение доступа к ресурсам с международных рынков ...

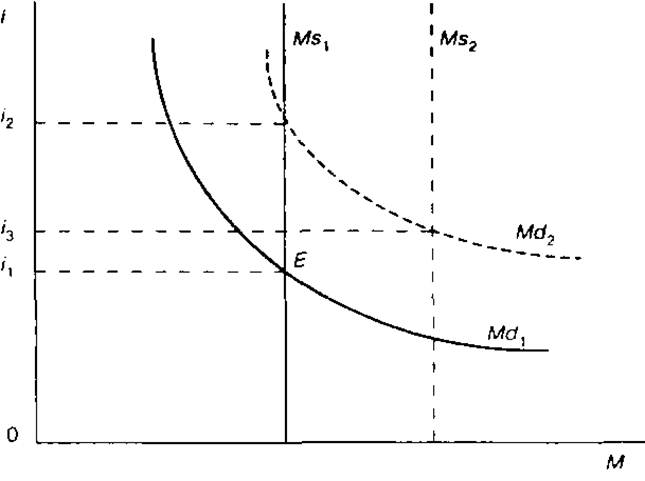

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

0 комментариев