Навигация

Коэффициенты, характеризующие финансовую устойчивость должника

1.2 Коэффициенты, характеризующие финансовую устойчивость должника

Финансовая устойчивость отражает уровень риска деятельности предприятия в зависимости от заемного капитала. Политика предприятия в отношении предельно допустимой доли заемных средств в общей сумме источников, или финансового левериджа, определяется тремя важными условиями:

- привлекая заемные средства, владельцы получат возможность контролировать предприятие, имея относительно небольшую долю собственного капитала;

- кредиторы отслеживают изменения в структуре источников средств с тем, чтобы обеспечить себе определенный «уровень безопасности». Если доля собственного капитала в общей сумме источников мала, то риск деятельности такого предприятия ложится в основном на ее кредиторов;

-если предприятие обеспечивает эффективность инвестиционных проектов, профинансированных за счет заемных средств, рентабельность собственного капитала возрастает.

Коэффициент автономии (финансовой независимости) – отношение величины собственных средств к общей сумме активов – или доля собственных средств, показывает удельный вес источников собственных средств в общей величине итога баланса организации.

Коэффициент автономии должен превышать 50%. Практика показывает, что предприятия привлекая необходимые заемные средства, сохраняет устойчивое финансовое положение, если коэффициент автономии в пределах 0,5-0,7. Более высокие значения свидетельствуют о нерациональном распределении собственного и заемного капитала. Для неплатежеспособных предприятий значение коэффициента автономии лежит в диапазоне 0,1-0,3 за счет низкой ликвидности и отсутствии прибыли, позволяющей увеличить собственные средства предприятия. Рост доли собственных средств свидетельствует об увеличении финансовой устойчивости предприятия.

Значение коэффициента автономии анализируемого предприятия находится в диапазоне 0,17 – 0,18 в течении анализируемого периода при нормативном значении 0,5-0,7, что говорит об не устойчивом финансовом состоянии предприятия.

Динамика изменения данного коэффициента представлена на Диагр. 4.

| 01.01.07 | 01.04.07 | 01.07.07 | 01.10.07 | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 | |

| значение коэффициента | 0,18 | 0,17 | 0,17 | 0,18 | 0,17 | 0,18 | 0,18 | 0,17 | 0,18 |

Коэффициент обеспеченности собственными оборотными средствами – определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости.

Отражает ту долю оборотных средств, источником которой являются собственные оборотные средства, а не заемные. Рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов.

Рекомендуемое значение данного коэффициента – более 0,1.

ООО «ДаЮань» практически не обеспечено собственными оборотными средствами в течении всего анализируемого периода.

В 2007 году данный показатель имеет отрицательное значение, т.е. в данный период текущие обязательства превышают текущие активы, в связи с этим, значения коэффициента обеспеченности собственными оборотными средствами отрицательны (Диаграмма 5).

| 01.01.07 | 01.04.07 | 01.07.07 | 01.10.07 | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 | |

| значение коэффициента | -0,02 | -0,02 | -0,01 | -0,01 | 0 | 0 | 0,01 | 0,01 | 0,02 |

Доля просроченной кредиторской задолженности в пассивах – характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации и определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам.

Рекомендуемое значение данного показателя – чем меньше, тем лучше.

Доля просроченной кредиторской задолженности в пассивах у анализируемого предприятия составляет от 0,41% до 0,57%, что свидетельствует об очень низкой доле (Диаграмма 5).

Отношение дебиторской задолженности к совокупным активам - определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации.

Данный показатель отражает долю ожидаемых платежей - те средства, на которые можно рассчитывать в краткосрочный и долгосрочной перспективе в совокупных активах предприятия.

Высокая доля дебиторской задолженности отражает неэффективную работу с дебиторами, тем самым лишая предприятие в наиболее ликвидных активах.

Согласно значениям показателя «Отношение дебиторской задолженности к совокупным активам» на анализируемом предприятии выявлен незначительный объем дебиторской задолженности, доля которой в совокупных активах составляет:

| 01.01.07 | 01.04.07 | 01.07.07 | 01.10.07 | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 | |

| значение коэффициента | 27,89% | 28,83% | 30,09% | 29,11% | 33,60% | 35,74% | 35,09% | 35,71% | 36,42% |

Похожие работы

... неправильные принципы ее действия; нерациональное использование ресурсов и низкое качество продукции; невысокий уровень менеджмента и маркетинга; несоответствие уровня управленческой и организационной культур предприятия его технологической структуре. 2. Диагностика финансового состояния предприятия ООО «СОЮЗ-К» 2.1 Характеристика предприятия ООО «Союз-К» Предприятие ООО «Союз-К» создано ...

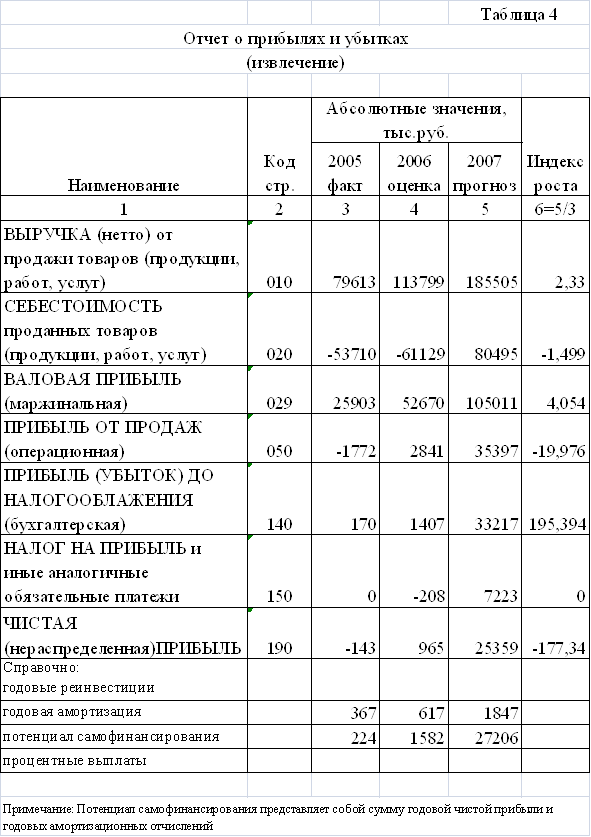

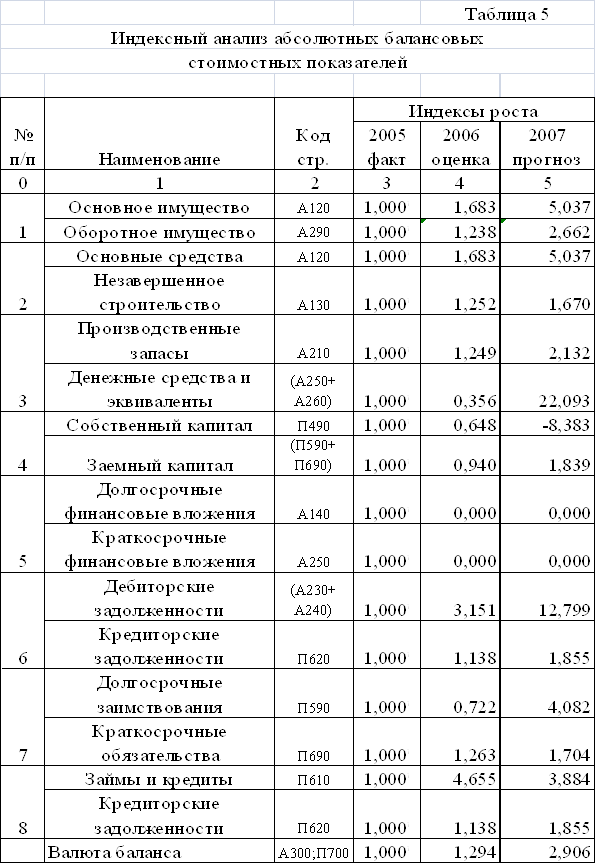

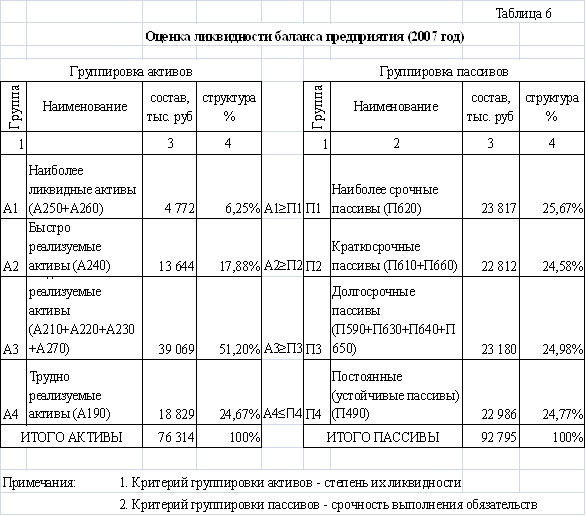

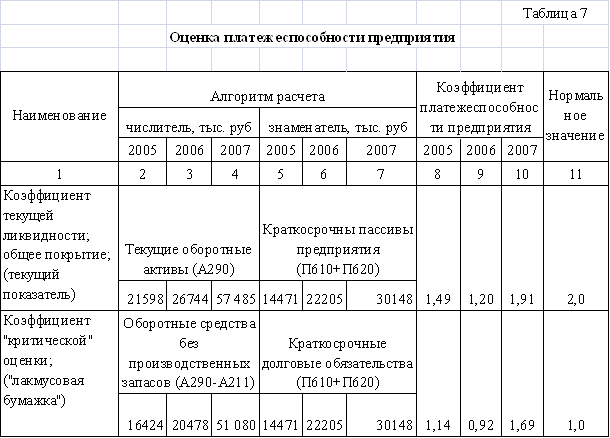

... кредитоспособности предприятия-заёмщика, следует что каждому показателю кредитоспособности установлено предельное нормативное значение в зависимости от категорий заёмщиков. ГЛАВА 2. ОЦЕНКА, АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ООО «УРАЛЬСКИЙ ЛЕС» (2005-2007 ГГ) 2.1 Нормативно-правовая, технико-технологическая и финансово экономическая характеристика ООО «Уральский лес» Объектом ...

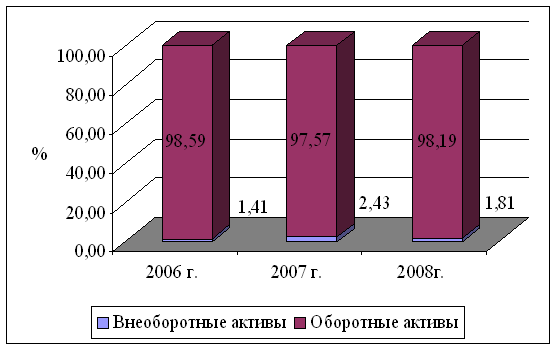

... поэтому в июле 2004 году такой комплекс был открыт на автодороге Меридиан в Ленинском районе, который стал визитной карточкой предприятия. 2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К» В основе оценки финансового состояния предприятия всегда выступает официальная бухгалтерская отчетность. Однако финансисты преобразуют официальную отчетность в более удобные, более информативные формы: ...

... на основе публикуемой отчетности. Его цель - установить возможность выгодного вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери. Основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс (форма №1), отчет о прибылях и убытках (форма №2), отчет о движении капитала (форма №3) и другие формы отчетности, данные ...

0 комментариев