Навигация

Організація і методика аналізу інвестиційної діяльності підприємства

2. Організація і методика аналізу інвестиційної діяльності підприємства

Окрім основної діяльності підприємство може мати кілька інших. Серед них важливе місце посідають інвестиційні операції.

Під інвестиційною діяльністю розуміють вкладання грошових коштів на відносно тривалий час у виробничі фонди підприємств, нерухомість та інші об’єкти з наміром отримати прибутки, дивіденди, відсотки та інші доходи.

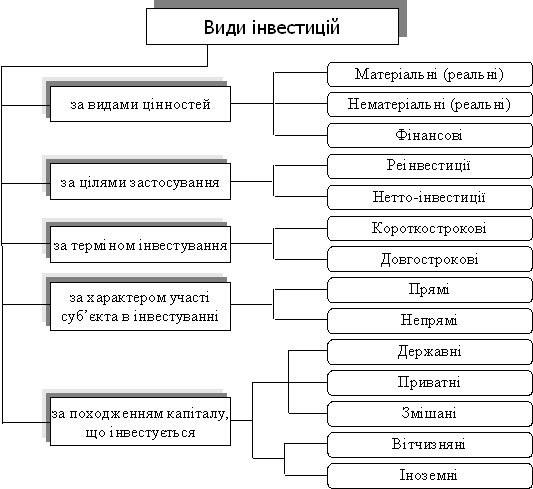

Залежно від строків освоєння інвестиції можуть бути довгостроковими, середньостроковими і короткостроковими. Згідно з існуючою в Україні практикою короткостроковими вважаються інвестиції до одного року, середньостроковими — до трьох років, довгостроковими — понад три роки.

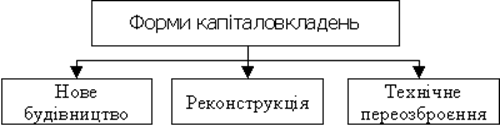

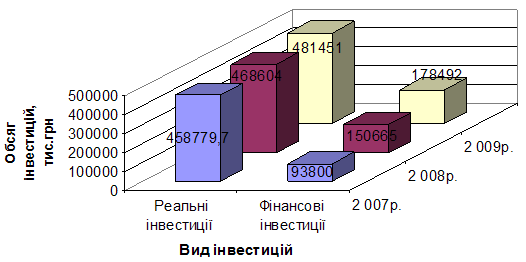

Ознакою розподілу за формами вважається виділення реальних та фінансових інвестицій.

Реальні інвестиції — це вкладання (внески) коштів у виробничі фонди (основні й оборотні). Головна частка інвестиційних коштів на підприємствах має форму капітальних вкладень, які відтворюють і збільшують їхні необоротні активи.

Фінансові інвестиції — це вкладання коштів у цінні папери, банківські вклади (депозити), паї, частки статутних фондів інших підприємств.

Останнім часом в економічній практиці з’явилися нові форми інвестицій, які входять до складу реальних інвестицій, — інноваційні та інтелектуальні. Ці інвестиції на балансі підприємства відображаються у складі нематеріальних активів. Їхня вартість включає витрати на купівлю патентів, ліцензій, технологій та проектно-кошторисної документації, майнових прав тощо.

Під час аналізу необхідно вирішити низку завдань:

1) дати оцінку стану інвестиційної діяльності підприємства;

2) вивчити фактори, які впливають на формування інвестиційної політики та величину інвестиційних ресурсів;

3) визначити недоліки в інвестиційній роботі підприємства та знайти можливості для залучення додаткових інвестицій, у тому числі зовнішніх.

Головними інформаційними джерелами для проведення аналізу є чотири форми звіту підприємства:

1. Баланс, форма № 1.

2. Звіт про фінансові результати, форма № 2.

3. Звіт про рух грошових коштів, форма № 3 (розділ ІІ).

4. Звіт про власний капітал, форма № 4.

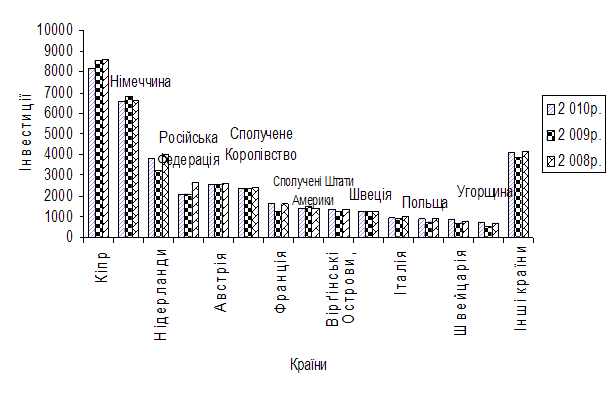

Крім того, можна використовувати відповідні дані фінансового обліку, робочі матеріали планового й фінансового відділів щодо планування та напрямів використання ресурсів, зовнішні джерела стосовно діючих відсоткових банківських ставок, обсягу капітальних вкладень, стану інвестиційного ринку в країні та у світі тощо.

У процесі аналізу слід визначити загальну суму зроблених на підприємстві інвестицій у звітному періоді та визначити їх склад (табл.1). Звичайно, більша частка інвестиційних коштів повинна спрямовуватися на майнові об’єкти власного господарства, передусім у необоротні активи підприємства.

Таблиця 1

ОБСЯГИ І НАПРЯМИ ІНВЕСТИЦІЙНИХ ВКЛАДЕНЬ НА ПІДПРИЄМСТВІ ВПРОДОВЖ ЗВІТНОГО РОКУ, тис. грн

| Показник | Рядок балансу (ф. 1) | На початок року | На кінець року | Зміна (+, – ) |

| Реальні інвестиції | ´ | 4260 | 10 186 | +5926 |

| У тому числі: | ||||

| 1. Залишкова вартість основних засобів | 030 | 3485 | 7976 | +4491 |

| 2. Незавершене будівництво | 020 | 485 | 1790 | +1305 |

| 3. Нематеріальні активи | 010 | 40 | 140 | +100 |

| Фінансові інвестиції | ´ | 350 | 330 | –20 |

| У тому числі: | ||||

| 4. Довгострокові | 040 | 250 | 280 | +30 |

| 5. Поточні | 220 | 100 | 40 | –60 |

| 6. Інші | 250 | — | 10 | +10 |

| Усього | ´ | 4610 | 10 516 | +5906 |

Справді, на нашому підприємстві всі зроблені інвестиції збільшили суму необоротних активів на 5926 тис. грн, у тому числі на 4491 тис. грн збільшилася величина основних засобів, на 1305 тис. грн — вартість незавершеного будівництва.

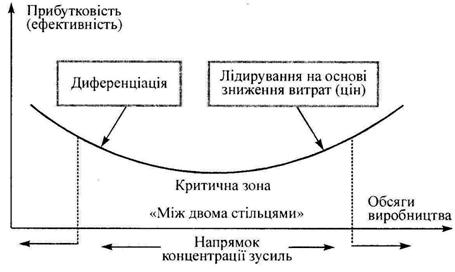

Аналіз повинен дати чітку відповідь, якої інвестиційної політики дотримується керівництво підприємства і наскільки ефективна віддача від інвестиційних операцій. У деяких випадках, коли підприємство потерпає від тривалих фінансових труднощів, слід вважати пріоритетним вкладання інвестиційних коштів не в основні фонди, що є нормою в звичайних умовах, а для поповнення власного обігового капіталу, який з різних причин значною мірою втратили більшість підприємств України, в тому числі через інфляцію.

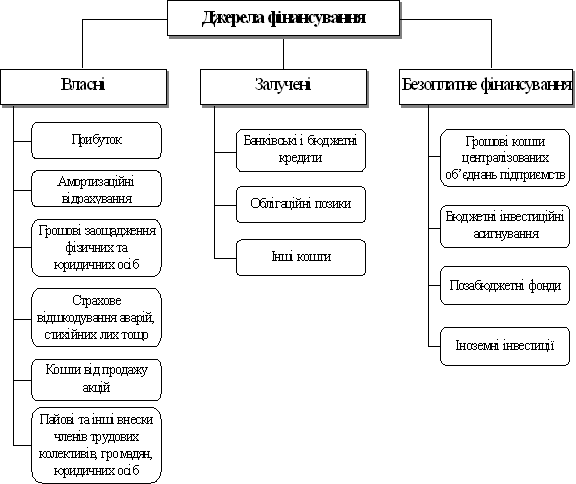

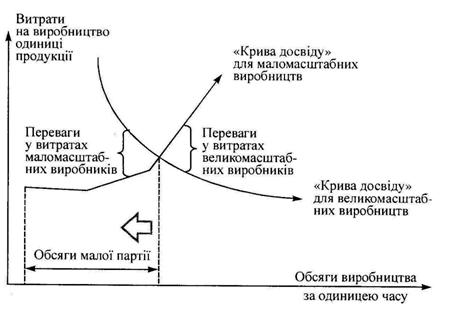

Головними джерелами фінансування інвестиційних операцій є власні кошти підприємства (чистий прибуток, амортизаційні нарахування, отримані відсотки і дивіденди, виручка від реалізації фінансових інвестицій та необоротних активів, деякі інші надходження). Але без залучення коштів зовнішніх інвесторів, як правило, інвестиційні процеси не можуть бути успішними.

Зовнішні інвестори звертають увагу насамперед на прибутковість підприємства, величину дивідендів, динамічність і сталість розвитку. Таким чином формується інвестиційна привабливість підприємства, що спрощує залучення необхідних коштів та забезпечує сприятливі умови для їх використання.

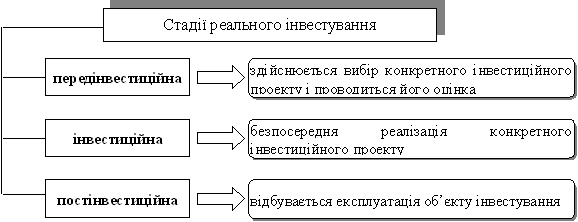

Аналізуючи інвестиції, слід також вивчити реальну ефективність вкладених раніше інвестиційних коштів, рівень їх окупності. Такий аналіз спирається на вивчення грошових потоків, що їх генерують ці вкладення. Якщо інвестиційний проект ще перебуває у стадії реалізації, такий аналіз може дозволити внести в нього деякі зміни чи взагалі припинити виконання.

Головний критерій оцінки доцільності здійснення інвестиційної діяльності — рівень окупності, тобто швидкість повернення інвестору вкладених коштів через грошові потоки, що їх генерує це вкладення.

Аналіз інвестиційної діяльності підприємства проводиться за таким методами:

Метод визначення чистої теперішньої вартості. Чиста теперішня вартість проекту (NPV) — це різниця між величиною грошових потоків, що надходять у процесі експлуатації проекту, дисконтованих за прийнятною ставкою дохідності (r), та сумою інвестиції (IS):

![]() ,

,

де CFі — грошовий потік в і-му періоді; m — кількість періодів експлуатації проекту. Ставка дохідності може залишатися стабільною протягом усього інвестиційного періоду, а може й змінюватися в кожному періоді.

Додатне значення NPV вказує на доцільність інвестування коштів, оскільки проект є прибутковим. За від’ємного значення NPV проект слід відхилити. Якщо NPV = 0, то проект є ні прибутковим, ні збитковим, а відтак рішення треба приймати на основі інших критеріїв: поліпшення умов праці, зростання іміджу підприємства, досягнення певного соціального ефекту тощо. Якщо підприємство має кілька проектів, то слід спинитися на тому, який має найвище значення чистої теперішньої вартості.

Метод чистої теперішньої вартості більшість фахівців розглядає як найприйнятніший критерій оцінки капітальних інвестицій. До переваг даного методу відносять те, що чиста теперішня вартість показує ймовірну величину приросту капіталу підприємства у разі реалізації інвестиційного проекту. А оскільки основною метою управління підприємством є збільшення власного капіталу, то такий критерій цілком відповідає потребам та

завданням, що постають перед управлінським персоналом. Суттєвою перевагою методу є його адитивність, тобто можливість додавати значення чистої теперішньої вартості за різними проектами та аналізувати сукупну величину приросту капіталу. Зазначимо, що показник чистої теперішньої вартості використовується в багатьох інших методах оцінки інвестиційної діяльності.

Водночас метод не дає змоги оцінити ефективність проекту з позиції «результати — витрати», внаслідок чого можна вибрати не найрентабельніший проект, а такий, що хоч і генерує значну в абсолютному виразі суму доходів, але потребує і значних початкових інвестицій. Метод чистої теперішньої вартості є найприйнятнішим тоді, коли величину інвестиційних ресурсів практично не обмежено, а економічна ситуація уможливлює достатньо точне прогнозування ставки дохідності на тривалий період. Така ситуація спостерігається нині в розвинених країнах, де фінансові ринки перенасичено фінансовими ресурсами, банки надають кредити під мінімальні відсотки (6—7 %), а кількість вигідних об’єктів інвестування обмежено.

Аналіз рентабельності проекту. Аналіз доцільності інвестування можна провести за допомогою визначення рівня рентабельності проекту (IR), розрахованого як відношення чистої теперішньої вартості до початкової суми інвестиції, і вираженого у відсотках:

![]() .

.

За економічним змістом рентабельність є величиною прибутку, одержаного на кожну грошову одиницю вкладених у проект коштів. Рентабельність є відносним показником, а тому може застосовуватись для вибору одного з кількох інвестиційних проектів, які мають близькі значення чистої теперішньої вартості.

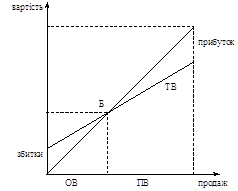

Аналіз внутрішньої норми прибутку. Під внутрішньою нормою прибутку проекту (нормою рентабельності) розуміють значення коефіцієнта дисконтування, за якого чиста теперішня вартість проекту дорівнюватиме нулю. Внутрішня норма прибутку показує той мінімальний рівень дохідності проекту, за якого він не даватиме ні доходів, ні збитків, тобто за економічним змістом ця норма є точкою беззбитковості даного проекту. Внутрішню норму прибутку (d) знаходять як невідому величину з рівняння:

![]()

Ця формула є рівнянням з одним невідомим d, яке розв’язується математичними методами або за таблицями приведеної вартості та фіксованих рентних платежів, що уможливлює спрощення розрахунків.

За цим методом обчислюються норми дохідності тих проектів, що в них може вкласти кошти підприємство. Порівняльний аналіз внутрішніх норм прибутку різних проектів альтернативного розміщення коштів підприємства (наприклад, у цінні папери), а також середньоринкової норми дохідності сприяє визначенню найприбутковішого напряму інвестування.

Показник внутрішньої норми прибутку має важливе значення в процесі визначення джерел фінансування інвестиційного проекту. Порівняння вартості інвестованих коштів, тобто витрат на виплату відсотків за користування банківськими позичками, дивідендів та інших пов’язаних із залученням фінансових ресурсів винагород, з внутрішньою нормою прибутку проекту дає можливість визначити його доцільність та прийняти обґрунтоване управлінське рішення. Так, якщо внутрішня норма прибутку проекту вища за вартість авансованого капіталу, то проект є економічно вигідним, а різниця між цими величинами показує рівень прибутковості, на який може розраховувати інвестор. Якщо внутрішня норма прибутку дорівнює вартості авансованого капіталу, то проект ні не приносить доходів, ні не завдає збитків, і тоді його доцільність треба визначати за іншими критеріями, наприклад з огляду на соціальний ефект. Коли ж внутрішня норма прибутку менша за вартість авансованого капіталу, проект з будь-якого погляду є економічно невигідним.

Період окупності інвестицій — це час, протягом якого грошовий потік, одержаний інвестором у процесі експлуатації проекту, зрівняється із сумою інвестиції (вимірюється в роках та місяцях). Метод визначення періоду окупності — один з найпоширеніших у світовій практиці та досить простих засобів з’ясування доцільності проведення інвестиційної операції. У класичному варіанті цей метод не передбачає впорядкування грошових надходжень у часовому аспекті, тобто техніка дисконтування не застосовується. З кількох проектів привабливішим визнається той, який має коротший період окупності.

Алгоритм розрахунку періоду окупності залежить від рівномірності надходження грошових потоків. Якщо грошовий потік є стабільним протягом періоду експлуатації проекту, то період окупності визначається діленням суми інвестиції на річний обсяг грошового потоку (дріб округлюють у бік збільшення до найближчого цілого).

Наприклад, якщо сума інвестиції становить 670 тис. грн.., а щорічні грошові потоки — 175 тис. грн., то термін окупності проекту становитиме майже 4 роки (670 : 175 = 3,83). Якщо доходи від проекту розподілено за роками нерівномірно, то період окупності обчислюють прямим розрахунком кількості років, протягом яких суму інвестицій буде погашено відповідними надходженнями.

Такий спрощений підхід до визначення доцільності інвестування прийнятний за умови незначних темпів інфляції (2—5 %) і відповідно невисоких середніх ставок дохідності. Для одержання точніших результатів, а також для тих ринків, де ставки дохідності досить високі, а отже суттєво впливають на часову вартість грошей, у процесі визначення та аналізу періоду окупності інвестицій рекомендується враховувати часовий аспект. У такому разі для розрахунку беруть не номінальні, а дисконтовані грошові потоки, що збільшує період окупності проекту.

Визначення доцільності інвестицій за методом періоду окупності має певні недоліки, зокрема те, що доходи останніх періодів у розрахунках не враховуються, а отже, повну ефективність проекту проаналізувати неможливо. Наприклад, із двох інвестиційних проектів з однаковими періодами окупності один може функціонувати й генерувати грошові потоки ще тривалий час після закінчення періоду окупності, а в іншого з цим періодом збігається і граничний строк експлуатації. Зрозуміло, що перевагу слід віддати першому напряму інвестування, але за критерієм окупності проекти будуть визнані рівноцінними.

Крім того, цей метод не дає змоги виявити відмінності між проектами, які мають однакові періоди окупності, але відрізняються за величиною щорічних надходжень, хоч очевидно, що з двох проектів з однаковими періодами окупності привабливішим буде той, за яким грошові потоки в перші роки експлуатації вищі.

Водночас існує кілька ситуацій, коли застосування даного методу слід визнати доцільним. Наприклад, для кредиторів (банків) період окупності інвестиційного проекту є орієнтиром для визначення тривалості періоду кредитування, а можливість дальшої експлуатації об’єкта для них не має значення. У галузях, які характеризуються високою ймовірністю досить швидких технологічних змін і прискореного морального зносу обладнання, наприклад у галузі комп’ютерної техніки, аналіз періоду окупності є найбільш прийнятним критерієм. За умов високого ризику керівництво підприємства може взяти за правило розглядати тільки ті проекти, період окупності яких не перевищує наперед встановленого нормативу. У такому разі метод визначення періоду окупності буде критерієм попереднього відбору проектів.

Практична частина

Завдання 1

Проаналізувати основні показники підприємства

| Показники | Базисний | Звітний | |

| 2006 | 2008 | ||

| 1. Закріплено земель – всього, га в т.ч. с.-г. угідь, га з них | 1 | 5100 | 5100 |

| 2. Наявність зрошених земель – всього, га в т.ч. ріллі, га | 2 | 4600 800 | 4500 800 |

| 3. Середньорічна чисельність робітників всього, осіб в т.ч. зайнятих в с.-г. виробництві із них в рослинництві в тваринництві | 3 | 160 140 | 155 145 |

| 4. Поголів’я тварин, птиці на кінець року, умовних голів | 4 | 1300 | 1200 |

| 5. Вартість валової продукції в співставних цінах всього, тис.грн. в т.ч. рослинництва тваринництва | 5 | 4100 | 4000 |

| 6. Вироблено валової продукції на середньорічного працівника, грн.. в т.ч. рослинництві тваринництві | 6=5:3 | 25,63 | 26,67 |

| 7. Середня вартість ОВФ, тис.грн. в т.ч. ОВФ с.-г. призначення | 7 | 16000 | 15500 |

| 8. Середньорічна вартість оборотних засобів, тис.грн. | 8 | 3100 | 4000 |

| 9. Виручка від реалізації продукції, тис.грн. | 9 | 4000 | 4100 |

| 10.Наявність енергетичних потужностей, к.с. | 10 | 1600 | 1700 |

| 11.Енергозабезпеченість, к.с. | 11=10:1 | 0,31 | 0,33 |

| 12.Енергоозброєність, к.с. | 12=10:3 | 10 | 10,97 |

| 13.Фондозабезпеченість, грн.. | 13=7:1 | 3,17 | 3,04 |

| 14.Фондоозброєність, грн. | 14=7:3 | 100 | 100 |

| 15.Фондовіддача, грн. | 15=5:7 | 0,24 | 0,26 |

| 16.Фондоємкість, грн.. | 16=7:5 | 3,96 | 3,85 |

| 17.Норма прибутку, % | 17=(7+8):19*100 | 7,72 | 6,5 |

| 18.Валовий дохід, тис.грн. | 18=9-19 | 3750 | 3800 |

| 19.Чистий дохід, тис.грн. | 19 | 250 | 300 |

| 20.Рівень рентабельності – всього,% в т.ч. рослинництва тваринництва | 20=19:18*100 | 6, 7 | 7,9 |

Висновок: Ресурсно-виробничий потенціал підприємства є задовільним:

Площа сільгоспугідь у 2008 році не змінилась порівняно з 2006 р. і становила 5100 га. Кількість працівників з роками зменшилась і у 2008 р їх налічувалось 155 чоловік. Вартість основних виробничих фондів у звітному році зменшилась на 500 тис.грн. і становила 15500 тис.грн. Вартість оборотних засобів за трирічний період збільшилась на 900 тис.грн. і становила 4000 тис.грн.

Показники забезпеченості та озброєності такі: фондозабезпеченість у звітному році склала 3,92 грн., фондоозброєність не змінилась і становила – 100 грн., показник енергозабезпеченості з роками збільшився з 0,31 к.с. на 0,33 к.с. 1га сільгоспугідь, показник енергоозброєності теж збільшився з 10 до 10,97 к.с. на одного робітника зайнятого в сільгоспвиробництві.

Показники озброєності та оснащеності свідчать про їх задовільний стан. Економічна ефективність використання ОВФ характеризується показникам фондовіддачі, який за три роки зріс на 0,01 грн.. Це призвело до зниження фондоємності продукції на 0,11 грн. – з 3,96 до 3,85 грн.. Це вказує на те, що на 1 грн. виручки було затрачено 0,11 грн.

Економічна ефективність господарювання підприємства свідчить, що виробничі витрати з роками збільшились на 900 тис.грн., при цьому виручка від реалізації становила 4100 тис.грн.. Чистий дохід реалізованої продукції підприємства змінився з 250 тис.грн. до 300 тис.грн. за три роки.

Відносні показники ефективності господарювання – рентабельність та норма прибутку. Рівень рентабельності з роками збільшився на 1,2 %. Це свідчить про те, що на 1 грн. виробничих витрат реалізованої продукції було отримано 0,79 грн.

Норма прибутку має набагато менше значення через те, що у виробничих витратах знаходиться повна вартість оборотних засобів (матеріальних витрат) і частково – основних виробничих фондів у вигляді амортизаційних відрахувань, а в показнику норми прибутку розрахунок ведеться на повну суму основних та оборотних засобів.

На даному підприємстві норма прибутку в 2006 році становила 7,72 %, в 2008 році – 6,5 %. Це значить, що підприємство на 1 грн. активів отримало в 2006 році 0,772 грн, в 2008 – 0,65 грн.

Завдання 2

Проаналізувати вплив факторів на зміну собівартості продукції рослинництва

| Види продукції | Валовий збір звітного року, ц | Затрати на 1 га,грн. | Урожайність, ц/га | Собівартість 1ц, грн.. | Загальне відхилення (+,-) | В т.ч. за рахунок зміни | ||||||||

| затрат на 1 га | урожайності | |||||||||||||

| Базисний Рік | Звітний рік | Базисний рік | Звітний рік | Базисний рік | Звітний Рік | умовна | На 1ц, грн.. | Всього, т.грн. | На 1ц, грн.. | Всього, т.грн. | На 1ц, грн.. | Всього, т.грн. | ||

| 1 | 2 | 3 | 4 | 5 | 6=2:4 | 7=3:5 | 8=2:5 | 9=7-6 | 10=12+14 | 11=7-8 | 12=11*1 | 13=8-6 | 14=13*1 | |

| 1.Зернові і бобові (без кукурудзи) | 16000 | 1000 | 1200 | 31 | 30 | 32,3 | 40 | 33,3 | 7,7 | 123200 | 6,7 | 107200 | 1 | 16000 |

| 2.Кукурудза на зерно | 2500 | 1600 | 1800 | 35 | 36 | 45,7 | 50 | 44,4 | 4,3 | 10750 | 5,6 | 14000 | -1,3 | -3250 |

| 3.Соняшник | 6000 | 1100 | 1300 | 15,3 | 15,6 | 71,9 | 83,3 | 70,5 | 11,4 | 68400 | 12,8 | 76800 | -1,4 | -8400 |

| 4.Овочі відкритого грунту | 15000 | 5000 | 5550 | 600 | 650 | 8,3 | 8,5 | 7,7 | 0,2 | 3000 | 0,8 | 12000 | -0,6 | -9000 |

| 5.Кукурудза на силос і зелений корм | 75000 | 1300 | 1700 | 400 | 500 | 3,3 | 3,4 | 2,6 | 0,1 | 7500 | 0,8 | 60000 | -0,7 | -52500 |

| 6.Виноград | 6000 | 3700 | 4000 | 85 | 90 | 43,5 | 44,4 | 41,1 | 1,1 | 5400 | 3,3 | 19800 | -2,4 | -14400 |

Висновок: На собівартість одиниці продукції та загальновиробничі витрати при виробництві зерна впливають такі фактори: зміна собівартості 1 ц зерна в звітному році порівняно з базисним склала 7,7 грн.; загальні виробничі витрати на всю посівну площу зернових культур у звітному році становили 19200000 тис. грн. На собівартість 1 ц зерна вплинули такі фактори як урожайність 1га і собівартість. Зміни цього показника за період який вивчався склали 7,7 грн., за рахунок зменшення урожайності з 1 ц на 1грн., та за рахунок збільшення виробничих витрат на 1 га посіву з 1ц на 6,7 грн. Загальновиробничі витрати на виробництво зерна порівняно з базисним роком збільшилися на 123200 тис.грн. за рахунок виробничих витрат на 1 га які склали 107200 тис.грн. та за рахунок урожайності на 16000 тис.грн.

На собівартість одиниці продукції та загальновиробничі витрати при виробництві кукурудзи впливають такі фактори: зміна собівартості 1 ц кукурудзи в звітному році порівняно з базисним склала 4,3 грн.; загальні виробничі витрати на всю посівну площу кукурудзи у звітному році становили 7200000 тис. грн. На собівартість 1 ц кукурудзи вплинули такі фактори як урожайність 1га і собівартість. Зміни цього показника за період який вивчався склали 4,3 грн., за рахунок збільшення урожайності з 1 ц на 1,3 грн., та за рахунок збільшення виробничих витрат на 1 га посіву з 1ц на 5,6 грн. Загальновиробничі витрати на виробництво кукурудзи порівняно з базисним роком збільшилися на 10750 тис.грн. за рахунок виробничих витрат на 1 га які склали 14000 тис.грн. та за рахунок урожайності на 3250 тис.грн.

На собівартість одиниці продукції та загальновиробничі витрати при виробництві соняшника впливають такі фактори: зміна собівартості 1 ц соняшника в звітному році порівняно з базисним склала 11,4 грн.; загальні виробничі витрати на всю посівну площу соняшника у звітному році становили 875160 тис. грн. На собівартість 1 ц соняшника вплинули такі фактори як урожайність 1га і собівартість. Зміни цього показника за період який вивчався склали 11,4 грн., за рахунок збільшення урожайності з 1 ц на 1,4 грн., та за рахунок збільшення виробничих витрат на 1 га посіву з 1ц на 12,8 грн. Загальновиробничі витрати на виробництво соняшника порівняно з базисним роком збільшилися на 68400 тис.грн. за рахунок виробничих витрат на 1 га які склали 76800 тис.грн. та за рахунок урожайності на 8400 тис.грн.

На собівартість одиниці продукції та загальновиробничі витрати при виробництві овочів відкритого ґрунту впливають такі фактори: зміна собівартості 1 ц овочів відкритого ґрунту в звітному році порівняно з базисним збільшилась на 0,2 грн.; загальні виробничі витрати на всю посівну площу овочів відкритого ґрунту у звітному році становили 414375000 тис. грн. На собівартість 1 ц овочів відкритого ґрунту вплинули такі фактори як урожайність 1га і собівартість. Зміни цього показника за період який вивчався склали 0,2 грн., за рахунок збільшення урожайності з 1 ц на 0,6 грн., та за рахунок збільшення виробничих витрат на 1 га посіву з 1ц на 0,8 грн. Загальновиробничі витрати на виробництво овочів відкритого ґрунту порівняно з базисним роком збільшилися на 3000тис.грн. за рахунок виробничих витрат на 1 га які склали 12000 тис.грн. та за рахунок урожайності на 9000 тис.грн.

На собівартість одиниці продукції та загальновиробничі витрати при виробництві кукурудзи на силос впливають такі фактори: зміна собівартості 1 ц кукурудзи в звітному році порівняно з базисним збільшилась на 0,1 грн.; загальні виробничі витрати на всю посівну площу кукурудзи у звітному році становили 165750000 тис. грн. На собівартість 1 ц кукурудзи вплинули такі фактори як урожайність 1га і собівартість. Зміни цього показника за період який вивчався склали 0,1 грн., за рахунок збільшення урожайності з 1 ц на 0,7 грн., та за рахунок збільшення виробничих витрат на 1 га посіву з 1ц на 0,8 грн. Загальновиробничі витрати на виробництво овочів відкритого ґрунту порівняно з базисним роком збільшилися на 7500 тис.грн. за рахунок виробничих витрат на 1 га які склали 60000 тис.грн. та за рахунок урожайності на 52500 тис.грн.

На собівартість одиниці продукції та загальновиробничі витрати при виробництві винограду впливають такі фактори: зміна собівартості 1 ц винограду в звітному році порівняно з базисним склала 1,1 грн.; загальні виробничі витрати на всю посівну площу винограду у звітному році становили 88711200 тис. грн.

На собівартість 1 ц винограду вплинули такі фактори як урожайність 1га і собівартість. Зміни цього показника за період який вивчався склали 1,1 грн., за рахунок збільшення урожайності з 1 ц на 2,4грн., та за рахунок збільшення виробничих витрат на 1 га посіву з 1ц на 3,3 грн. Загальновиробничі витрати на виробництво винограду порівняно з базисним роком збільшилися на 5400 тис.грн. за рахунок виробничих витрат на 1 га які склали 19800 тис.грн. та за рахунок урожайності на 14400 тис.грн.

Завдання 3

Визначити відхилення звітного фонду оплати праці від планового за рахунок зміни середньорічної чисельності робітників і середньорічної оплати праці методом абсолютних різниць.

капітал інвестиційний вартість рентабельність

| Показники | План | Факт | Відхилення абсолютне Ф-П | Відхилення відносне, Ф:П*100-100% |

| 1. Середньорічна чисельність працівників, осіб | 175 | 140 | - 35 | - 20 |

| 2. Середньорічна оплата праці 1 робітника, грн. | 1440 | 1560 | 120 | - 8,33 |

| 3. ФОП | 252000 | 218400 | - 33600 | - 33,33 |

Розв'язок:

ФОП = ЧР * ЗП

1) ФОПпл = 175 *1440 = 252000 (грн.)

2) ФОПф = 140 * 1560 = 218400 (грн.)

Розрахунок впливу факторів на ФОП методом абсолютних різниць:

3) Вплив зміни чисельності працівників

∆ФОП = ∆ЧР * ЗПпл = (140 - 175) * 1440 = - 50400 (грн.)

4) ∆ФОП = ЧРф * ∆ЗП = 140 * (1560 - 1440) = 16800 (грн.)

5) Разом = - 50400 + 16800 = - 33600 (грн.)

Висновок: фактично порівняно з планом ФОП зменшився на 33600 грн. За рахунок зменшення чисельності робітників на 35 чол. ФОП зменшився на 50400 грн., а за рахунок збільшення заробітної плати на 120 грн. – збільшився на 16800 грн. Резервом для збільшення ФОП є збільшення чисельності робітників.

Список використаної літератури

1. Ковальчук М.І. Економічний аналіз у сільському господарстві. Навч.-метод. Посібник. – К.: КНЕУ, 2002. – 282 с.

2. Івахненко В.М. Курс економічного аналізу: Навч.-метод. Посібник для самост.вивч.дисц. – К.: КНЕУ, 2000р.

3. Коробов М.Я. Фінансово-економічний аналіз діяльності підприємства. Навч.посібник. –К.: Знання, 2001. – 378 с.

4. Савчук В.К. Аналіз господарської діяльності сільськогосподарських підприємств. – К.: Урожай, 1995. – 325 с.

Похожие работы

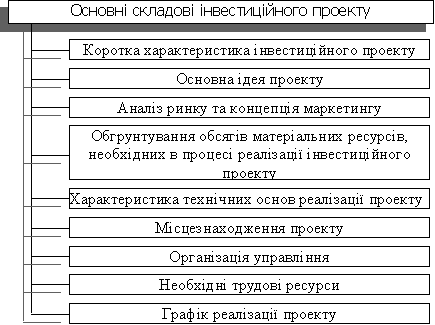

... відтворення. Так, зародкові та попередні проекти належать до передінвестиційних досліджень і не потребують глибоких обґрунтувань, інші потребують всебічних техніко-економічних обґрунтувань. 2. Аналіз управління інвестиційною діяльністю підприємства 2.1 Аналіз управління фінансовими інвестиція підприємства Фінансові інвестиції передбачають одержання прибутків від вкладення капіталу в і ...

... і успіхові реформ, в Україні пішли хибним шляхом перерозподілу національного багатства на користь незначного прошарку так званих "нових українців". 2. Інвестиційна діяльність в ринковій економіці Сьогодні у складній та заплутаній системі економічних зв’язків все частіше необхідно приймати зважені рішення щодо накопичення та інвестування. Для збереження і примноження заощаджень потрібно ві ...

... умови, які впливають на формування інвестиційної привабливості підприємства. Наявність повної інформації про галузь, регіон та, особливо, умови господарювання суттєво впливають на привабливість підприємства. Отже, інвестиційна привабливість може розглядатися на рівні країни, галузі, регіону. Підприємство — це об'єкт, в який вкладаються кошти інвестором і чия привабливість повинна визначатися обов' ...

... для проведення перетворень. Але при такому підході може виникнути ситуація, при якій проведення перетворень нічого не дасть. Справа в тому, що в силу різночасовості змін подій, що відбуваються в параметрах, що впливають на конкурентоспроможність підприємства в стадії загальної зрілості деякі з них будуть знаходитись в стані занепаду, і на їх зміни буде потрібно багато часу. Тому у відповідності з ...

0 комментариев