Навигация

Декабря 1998 г. принято положение "О проведении Банком России переучетных операций" № 65П

30 декабря 1998 г. принято положение "О проведении Банком России переучетных операций" № 65П.

Целями проведения операций по переучету векселей становятся:

- структурная поддержка экономики путем стимулирования банковского кредитования экспортных отраслей промышленности;

- приток в РФ иностранной валюты - растет валютная выручка, улучшается платежный баланс, что способствует снижению инфляции;

- обеспечение поддержания банковской ликвидности.

Проведение операций по переучету векселей допускается в пределах лимитов переучета Банка России. Лимит переучета - предельная сумма, которая может быть перечислена Банком России Учетному банку при покупке у последнего векселей.

Решением Совета директоров Банка России от 13 марта 1999 г. определена величина ставки переучета в размере 40% годовых.

3. Анализ кредитного портфеля банка России 3.1 Объемы операций кредитования

Осуществляя кредитные операции, банк стремится не только к их объемному росту, но и к повышению качества кредитного портфеля. Таким образом, для эффективного управления кредитным портфелем необходим его анализ по различным количественным и качественным характеристикам как в целом по банку, так и по его структурным подразделениям.

Количественный анализ предполагает изучение состава и структуры кредитного портфеля банка в динамике (за ряд лет, на квартальные даты отчетного года) по ряду количественных экономических критериев, к которым относят:

объем и структуру кредитных вложений по видам;

структуру кредитных вложений по группам кредитополучателей;

сроки кредитов;

своевременность погашения предоставляемых кредитов;

отраслевую принадлежность;

виды валют;

цену кредитования (уровень процентных ставок).

Такой анализ позволяет выявить предпочтительные сферы кредитных вложений, тенденции развития, в том числе касательно возвратности кредитов и их доходности. Большое значение имеет сопоставление фактических остатков задолженности с прогнозируемыми, с установленными лимитами кредитования, "кредитными потолками" и т.д. "Кредитные потолки" - это верхние пределы общей суммы кредитов или их прироста, устанавливаемые для банков (иногда в индивидуальном порядке), либо лимит суммы или количества кредитов, выдаваемых одному клиенту.

За количественным анализом следует анализ качества кредитного портфеля. Сфера деятельности кредитополучателя и его тип обладают различным риском для определенных экономических условий, следовательно, и виды кредита в зависимости от объемов и целей кредитования оцениваются по-разному, что и должно учитываться при изучении кредитного портфеля банка. Для этого используются различные относительные показатели, рассчитываемые по обороту за определенный период или по остатку на определенную дату. К ним, например, относят, удельный вес проблемных кредитов во всем валовом клиентском кредитном портфеле; отношение просроченной задолженности к акционерному капиталу и др. На основе качественной характеристики кредитного портфеля можно дать оценку соблюдения принципов кредитования и степени риска кредитных операций, перспектив ликвидности данного банка. Таким образом, в любом банке состояние кредитного портфеля должно находиться под постоянным наблюдением.

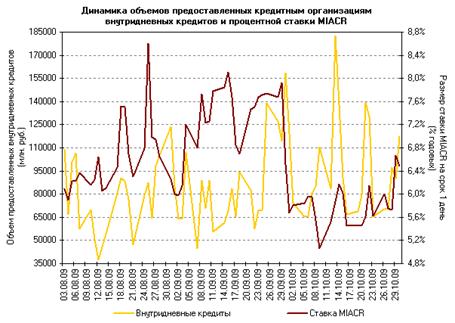

Объемы операций кредитования Банка России[6]

Таблица 1 (в млн. руб.)

| Месяц/год | Объем предоставленных внутридневных кредитов | Объем предоставленных кредитов овернайт | Объем предоставленных ломбардных кредитов | Объем предоставленных других кредитов |

| ИТОГО ЗА 2004 г. | 3 051 870,5 | 30 262,7 | 4 540,8 | |

| ИТОГО ЗА 2005 г. | 6 014 025,0 | 30 792,0 | 1 359,0 | |

| ИТОГО ЗА 2006 г. | 11 270 967,5 | 47 023,5 | 6 121,4 | |

| ИТОГО ЗА 2007 г. | 13 499 628,1 | 133 275,9 | 24 154,5 | 32 764,5 |

| ИТОГО ЗА 2008 г. | 17 324 352,8 | 230 236,1 | 212 677,6 | 445 526,2 |

| 2009 г. | ||||

| Январь | 1 696 058,6 | 101 891,0 | 44 343,5 | 64 795,4 |

| Февраль | 2 024 371,0 | 32 843,8 | 43 332,6 | 157 019,7 |

| Март | 1 967 957,9 | 13 414,9 | 18 211,7 | 272 132,9 |

| Апрель | 2 153 358,6 | 19 969,5 | 22 271,0 | 266 044,6 |

| Май | 1 757 538,5 | 14 201,9 | 13 887,3 | 241 935,3 |

| Июнь | 1 740 866,7 | 11 664,6 | 23 612,3 | 147 180,0 |

| Июль | 1 753 032,8 | 21 751,2 | 23 779,4 | 233 217,1 |

| Август | 1 638 965,9 | 18 392,8 | 29 075,6 | 308 731,4 |

| Сентябрь | 1 890 794,0 | 6 603,7 | 32 953,1 | 155 611,5 |

| Октябрь | 2 114 107,4 | 10 129,8 | 12 627,9 | 235 783,1 |

| ИТОГО ЗА 2009 г. | 18 737 051,4 | 250 863,1 | 264 094,4 | 2 082 451,0 |

3.2 Анализ и структура кредитного портфеля

Определение места банка на рынке позволяет сделать лишь предварительные выводы о кредитных предпочтениях банка. Для более подробной оценки необходимо провести анализ динамики кредитного портфеля за исследуемый период 2006-2008 гг., используя таблицу 2[7].

Таблица 2

Анализа динамики кредитного портфеля коммерческого банка

| Показатели | Период 1 | Период N-1 | Период N |

| Объем кредитного портфеля, (тыс. руб.) | 6 209 398 | 7 386 208 | 8 003 765 |

| Темпы прироста кредитного порфеля, (%) | 18,9 | 8,3 | |

| Доля кредитного портфеля (Кп) в совокупных активах (Ас) (валюте баланса) | 0,7 | 0,82 | 0,89 |

| Доля кредитного портфеля (Кп) в работающих активах (Ар) | 0,6 | 0,67 | 0,73 |

Растущая динамика объемов кредитного портфеля в абсолютном выражении свидетельствует о расширении сектора кредитного рынка, на котором оперирует данный банк. Как показывают данные таблицы 2, анализируемый банк имеет растущие объемы кредитного портфеля, что позволяет положительно оценить его поведение на рынке. Как правило, рост объемов кредитования происходит в банке в результате влияния каких - либо факторов, к которым можно отнести: снижение ставки кредитования, увеличение сроков кредитования, увеличение лимитов кредитования, снижение требований к оформлению пакета документации, снижение требований к обеспечению возвратности кредита; для физических лиц банки могут применять такие формы стимулирования к получению кредита, как снижение границы минимального возраста заемщика, отсутствие в пакете документов военного билета, наличие одного поручителя и т.д.

При анализе необходимо обращать внимание на такой показатель, как темпы прироста (Тпр) кредитного портфеля в динамике. Растущий показатель Тпр кредитного портфеля считается необходимым признаком успешной кредитной деятельности, т.к. в противном случае у банка возникает угроза потери доли кредитного рынка и вытеснение его сильными и конкурентоспособными банками. Если в исследуемом банке наблюдается увеличение темпов прироста, то это является позитивной стороной кредитной деятельности, т.к. свидетельствуют о наличии в банке разработанной кредитной политики, учитывающей как изменения спроса рынка, так и внутренний кредитный потенциал самого банка.

Для оценки тенденций кредитной деятельности можно провести сравнительный анализ темпов прироста кредитного портфеля в исследуемом банке с темпами прироста кредитных портфелей банков - конкурентов, а также со средними темпами прироста, например, первой сотни российских банков [1] . Такое сравнение позволит определить соответствие положения исследуемого банка общим тенденциям, сложившимся на кредитном рынке региона и страны в целом. Снижение темпов прироста в исследуемом банке не будет угрожающим в том случае, если такая тенденция выявлена в банках-конкурентах и других российских банках. Если же в процессе анализа определено, что на фоне кредитной экспансии, наблюдающейся в других кредитных организаций, в исследуемом банке происходит снижение темпов прироста объемов кредитного портфеля, то следует попытаться выявить причины такого снижения. Если же объяснить снижение роста кредитного портфеля не представляется возможным из-за отсутствия соответствующей информации, пользователю следует принять данный факт во внимание, как тормозящий рост банка.

Относительные показатели кредитного портфеля позволяют выявить значимость кредитной деятельности для банка. Так, показатель Да (доля кредитного портфеля в валюте баланса) позволяет определить, насколько деятельность банка по размещению денежных ресурсов в виде кредитов ориентирована на рынок ссудных капиталов. Рост доли свидетельствует о повышение значимости кредитной деятельности для банка, и вместе с тем, о вероятности роста кредитных рисков. Иначе коэффициент Да носит название коэффициент концентрации, который показывает насколько банковские активы сконцентрированы на кредитном рынке. Сегодня практическая деятельность отечественных банков показывает, что коэффициент концентрации во многих крупных банках достигает уровня 90-95%, что связано со снижением уровня доходности и росте риска прочих активных операций, что вынуждает банки в основном оперировать на рынке ссудных капиталов. Соотношение темпов прироста кредитного портфеля (ТПк. п.) с темпами прироста совокупных активов (ТПс. а.) позволяет сделать вывод о том, за счет каких активов происходит рост валюты баланса. Данный коэффициент носит название коэффициент опережения (Коп).

Коэффициент опережения показывает, во сколько раз прирост кредитного портфеля опережает прирост совокупных активов. Значение коэффициента свыше единицы свидетельствует об активной работе банка в области кредитования по сравнению с прочими активными операциями. Более объективная оценка будет получена, если исследовать коэффициенты опережения в течение нескольких периодов. В результате чего можно сделать вывод о тактике поведения банка на рынке: если в какие - то из анализируемых периодов Коп был меньше единицы, то можно предположить, что банк наращивал свои активы за счет прочих операций, снижая активность кредитной деятельности.

Доля кредитного портфеля в работающих активах [2] (Др.) позволяет сделать вывод о том, насколько кредитный портфель превалирует в работающих активах. Рост данного показателя позволяет сделать заключение о том, что более высокая доходность данных активов вынуждает банк обходить прочие виды размещения, и осуществлять свою деятельность в основном на кредитном рынке.

В анализируемом примере (табл.2) наблюдается увеличение значения доли кредитного портфеля в активах банка с 0,7 до 0,89. Коэффициент опережения составляет в указанные периоды 1,2; 1,4; 1,46. В результате, значения полученных коэффициентов позволяют сделать вывод о том, что банк наращивает активы, преимущественно, за счет размещаемых в кредиты денежных ресурсов. Данное поведение, вероятно, можно объяснить двумя причинами: более низким уровнем риска кредитных сделок по сравнению, например, с операциями на фондовом рынке и отсутствием волатильности процентных кредитных ставок. Рост доли кредитного портфеля в работающих активах с 0,6 до 0,73 подтверждает предположение о том, что кредитные размещения являются для банка более доходными.

Анализируя динамику объемов кредитного портфеля за период, следует выявить внутренние факторы, повлекшие его увеличение или снижение, для чего необходимо структурировать кредитный портфель по виду заемщика, и исследовать изменения каждой из статей (табл.3). Такого рода анализ позволяет оценить степень диверсифицированности кредитного портфеля, которая вытекает из понятия ликвидности кредитного портфеля: чем более диверсифицированным является кредитный портфеля, тем менее рискованными будут кредитные размещения, т.к. степень их защищенности от изменения конъюнктуры рынка можно назвать достаточной.

Таблица 3

Структура кредитного портфеля по типу заемщика

| Статья кредитного портфеля | Период 1 | Период 2 | Период N | |||

| Тыс. руб | Уд. вес | Тыс. руб | Уд. вес | Тыс. руб | Уд. вес | |

| Кредиты, выданные банкам | 56 302 | 0,01 | 0 | 128 540 | 0,01 | |

| Кредиты юридическим лицам, всего в том числе: | 4 205 998 | 0,7 | 5 046 054 | 0,7 | 6 111 879 | 0,76 |

| Кредиты, предоставленные некоммерческим организациям, находящимся в государственной (кроме федеральной) собственности | 370 546 | 0,08 | 125 398 | 0,02 | 0 | |

| Кредиты, предоставленные негосударственным коммерческим оганизациям | 3 267 308 | 0,77 | 4 529 409 | 0,89 | 5 723 089 | 0,93 |

| Кредиты, предоставленные негосударственным некоммерческим организациям | 234 097 | 0,05 | 100 235 | 0,02 | 0 | |

| Кредиты, предоставленные индивидуальным предпринимателям | 334 047 | 0,07 | 291 012 | 0,05 | 388 790 | 0,07 |

| Кредиты физическим лицам, всего в том числе | 1 947 098 | 0,3 | 2 340 154 | 0,3 | 1 763 346 | 0,23 |

| Кредиты, предоставленные физическим лицам | 1 947 098 | 100 | 2 340 154 | 100 | 1 763 346 | 100 |

| Итого кредитный портфель | 6 209 398 | 100 | 7 386 208 | 100 | 8 003 765 | 100 |

В процессе анализа таблицы 3 следует обращать внимание на два показателя: во-первых - доля статьи в совокупном кредитном портфеле, во-вторых - темпы прироста статьи.

Наибольшая доля той или иной статьи позволяет определить, в каком секторе кредитного рынка оперирует банк: кредитование государственных финансовых органов власти; кредитование внебюджетных фондов; кредитование юридических лиц; кредитование физических лиц. Например, в представленной выше табл.3, в банке наблюдается увеличение объемов кредитов, выданных юридическим лицам при одновременном росте удельного веса данной статьи в совокупном кредитном портфеле (с 0,7 до 0,76), в результате чего, можно сделать заключение о том, что банк акцентирует свое внимание на услугах корпоративным клиентам, что может быть обусловлено различными факторами, например, нежеланием банка нести дополнительные расходы на развитие розничного бизнеса. В некоторых случаях в банке может наблюдаться рост абсолютного значения объемов кредитного портфеля юридическим лицам, но при одновременном снижении его удельного веса, в этом случае можно предположить, что при активной кредитной экспансии, банк ориентирует свою деятельность на межбанковском рынке или в секторе кредитования частных лиц.

Следует отметить, что кредитование предприятий и организаций является в настоящее время приоритетным направлением деятельности российских банков. Основная причина таких приоритетов состоит в более низком кредитном риске по сравнению с кредитованием физических лиц, во-первых потому, что предприятия имеют более транспарентную финансовую отчетность, а, во - вторых, возврат таких кредитов имеет более высокое обеспечение в виде залогов. Но уже сегодня данные приоритеты смещаются в сторону розничного кредитования, т.к. возможности получения банками доходов от кредитования юридических лиц исчерпываются, и банки вынуждены искать новые источники их получения. Поэтому в современных российских банках наряду с кредитованием юридических лиц, кредитование население является одним из наиболее перспективных направлений банковской деятельности.

Наибольшие темпы прироста той или иной статьи позволяют определить, в каком из секторов рынка банк проводит наиболее активную деятельность. Для получения более полной оценки можно рассчитать коэффициент опережения, сопоставив темпы прироста каждой из статей с темпами прироста совокупного кредитного портфеля. В результате получают заключение о том, прирост какой статьи повлек за собой увеличение кредитного портфеля.

3.3 Перспективы развития операций рефинансирования (кредитования) Банка России

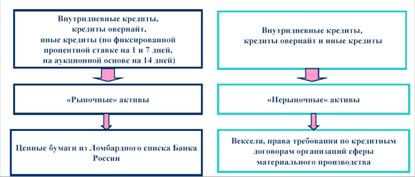

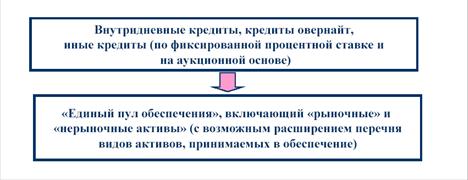

Целью Банка России является создание в течение ближайших лет единого механизма рефинансирования (кредитования) Банком России кредитных организаций и обеспечение любой финансово стабильной кредитной организации возможности получать внутридневные кредиты, кредиты овернайт и кредиты на срок до 1 года под любой вид обеспечения, входящий в "единый пул обеспечения". Предполагается, что в рамках указанного единого механизма рефинансирования банки - потенциальные заемщики будут заключать с Банком России "рамочные" соглашения, содержащие общие условия кредитования, и предварительно предоставлять в Банк России (блокировать) имущество в целях дальнейшего получения кредитов Банка России под залог (блокировку) указанного имущества.

Предполагается, что в "единый пул обеспечения" будут входить такие активы, как векселя, права требования по кредитным договорам, ценные бумаги, входящие в Ломбардный список Банка России, а также, возможно, иные виды имущества. В рамках работы по созданию "единого пула обеспечения" возможно также изменение требований Банка России к имуществу, принимаемому в обеспечение кредитов Банка России[8].

Система БЭСП функционирует в платежной системе Банка России и предназначена для проведения в валюте Российской Федерации срочных платежей Банка России, кредитных организаций (их филиалов), клиентов Банка России, не являющихся кредитными организациями (их филиалами), и обеспечения непрерывных расчетов на валовой основе в режиме реального времени по мере поступления в систему БЭСП электронных платежных сообщений, за счет средств, находящихся на открытых в Банке России банковских счетах участников системы БЭСП, обслуживаемых учреждениями Банка России, входящими в состав одного, либо разных территориальных учреждений Банка России.

Рефинансирование - один из основных способов поддержания ликвидности кредитных организаций в системе БЭСП.

Заключение

В первом чтении уже принят законопроект, в котором банкам запрещается в одностороннем порядке изменять ставку по кредитам. Сейчас тенденция такова: банки будут уменьшать количество предложений по кредитам в долларах. По тем кредитам, которые все же будут выдаваться в американской валюте, скорее всего, увеличат процентные ставки, а по рублевым кредитам ставки, наоборот будут снижаться.

Рассмотрев банки, мы определи, что это особый вид деятельности, связанной с движением ссудных капиталов, их мобилизацией и распределением. В отличие от ссудного капиталиста банкир представляет собой разновидность капиталиста-предпринимателя. Промышленные капиталисты вкладывают свой капитал в промышленность, торговые в торговлю, а банкиры - в банковское дело.

Ссудный капиталист предоставляет ссуду собственный капитал, банкиры оперируют в основном чужими капиталами. Доходом ссудного капиталиста является ссудный процент, а доходом банкира - банковская прибыль.

В ходе курсовой работы мы выделили следующие виды кредита:

Различают следующие виды кредита:

Коммерческий кредит, предоставляемый предприятиями, организациями, учреждениями друг другу в товарной форме.

Банковский кредит предоставляется специализированными кредитно-финансовыми учреждениями (банками, различными фондами.) всем хозяйственным субъектам, нуждающимся в нем (об этой форме кредита подробнее ниже).

Потребительский кредит предоставляется физическим лицам на приобретение товаров длительного пользования.

Государственный кредит предоставляется населением страны своему правительству (государству) путем покупки государственных облигаций внутреннего займа.

Список литературы

1. "Аргументы и факты" №38, 2007г

2. Деньги. Кредит. Банки. Под редакцией экономических наук, профессора, академика РАЕН Е.Ф. Жукова 2 - е изд. перераб. // Москва 2003г. с. 201

3. Деньги. Кредит. Банки // учебник под редакцией доктора экономических наук, профессора В.В. Иванова, доктора экономических наук, профессора Б.И. Соколова // Москва - 2006г.

4. Финансы и кредит (270) - 2007г.30 августа // Реальная стоимость потребительских кредитов // А.С. Кокин - доктор экономических наук, профессор

5. Финансы и кредит (259) - 2007г. 19 май // Кредитная система в структуре денежного хозяйства РФ // Т.Ш. Тиника // кандидат экономических наук,

6. Финансы России // 2006г. "Статистический сборник" // Москва 2006г.

7. Федеральный закон "О центральном Банке Российской Федерации" от 10.07.2002г. №86ФЗ // СПС Консультант Плюс

Гражданский кодекс Российской Федерации ст.819-820 (часть 2)

8. Улюкаев. А.В. Денежно-кредитная политика России: актуальные аспекты // Деньги и кредит. - 2006г. №5. с.55

9. Четыркин Е.М. Финансовая математика: учебник. испр. М.: дело, 2006г. с.66.

10. Вестник Банка России - "Аналитические материалы: "Состояние внутреннего финансового рынка", "Денежный рынок";

11. Вестник Банка России - "Денежно-кредитная политика": "Состояние денежной сферы и реализация денежно-кредитной политики" (публикуется ежеквартально);

12. Бюллетень банковской статистики, раздел "Основные показатели и инструменты денежно-кредитной политики Банка России" (таблицы 2.2, 2.6, 2.7 и 2.8), раздел "Графики и диаграммы" (диаграммы 6.2, 6.4, 6.7), раздел 7 "Методологические комментарии к таблицам";

13. Основные направления единой государственной денежно-кредитной политики - раздел II.4 "Реализация денежно-кредитной политики", раздел IV.3 "Инструменты денежно-кредитной политики и их использование";

14. Годовой отчет Центрального банка Российской Федерации - раздел II "Деятельность Банка России", пункт II.1 "Денежно-кредитная политика"; раздел III "Годовая финансовая отчетность"; раздел IV.1 "Перечень основных мероприятий по реализации единой государственной денежно-кредитной политики, проведенных Банком России".

15. www.cbr.ru

[1] Деньги. Кредит. Банки. Под редакцией экономических наук, профессора, академика РАЕН Е.Ф. Жукова 2 - е изд. Перераб. // Москва 2003г. с. 201

[2] Деньги. Кредит. Банки. Под редакцией экономических наук, профессора, академика РАЕН Е.Ф. Жукова 2 - е изд. Перераб. // Москва 2003г. с. 201

[3] Деньги. Кредит. Банки. Под редакцией экономических наук, профессора, академика РАЕН Е.Ф. Жукова 2 - е изд. перераб. // Москва 2003г. с. 201

[4] Деньги. Кредит. Банки. Под редакцией экономических наук, профессора, академика РАЕН Е.Ф. Жукова 2 - е изд. перераб. // Москва 2003г. с. 201

[5] Финансы и кредит (259) - 2007г. 19 май // Кредитная система в структуре денежного хозяйства РФ // Т.Ш. Тиника // кандидат экономических наук

[6] Годовой отчет Центрального банка Российской Федерации - раздел II "Деятельность Банка России", пункт II. 1 "Денежно-кредитная политика"; раздел III "Годовая финансовая отчетность"; раздел IV. 1 "Перечень основных мероприятий по реализации единой государственной денежно-кредитной политики, проведенных Банком России".

[7] Годовой отчет Центрального банка Российской Федерации - раздел II "Деятельность Банка России", пункт II. 1 "Денежно-кредитная политика"; раздел III "Годовая финансовая отчетность"; раздел IV. 1 "Перечень основных мероприятий по реализации единой государственной денежно-кредитной политики, проведенных Банком России".

[8] Деньги. Кредит. Банки. Под редакцией экономических наук, профессора, академика РАЕН Е.Ф. Жукова 2 - е изд. перераб. // Москва 2003г. с. 201

Похожие работы

... , т.е. изменение учетной ставки (ставки рефинансирования) прямо влияет на изменение ставок по кредитам коммерческих банков. Это и является главной целью данного метода денежно-кредитной политики центрального банка. В настоящее время минимальные резервы - это наиболее ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило, либо в форме наличных денег в кассе банков, либо в ...

... Системы электронных торгов ЗАО ММВБ). Условия предоставления данных видов кредитов представлены в таблице 1. 1.3 Состояние, проблемы и перспективы развития системы рефинансирования коммерческих банков Объемы операций кредитования Банка России представлены в таблице 2. Для выявления проблем в области рефинансирования Банк России провел опрос кредитных организаций, которые подписали с Банком ...

... , торговых и транспортных компаний. Центральный банк выдает кредитные ресурсы на оплату векселей и устанавливает так называемую учетную ставку, по которой коммерческие банки могут заимствовать денежные средства у Центрального банка. В России эта процентная ставка называется ставкой рефинансирования коммерческих банков. 2. Второй формой является определение Центральным банком нормы обязательных ...

... и совершенствования политической структуры общества существенно трансформируются функции Центрального Банка. За годы реформ значительные изменения произошли в деятельности Центрального банка российской Федерации. Дважды менялся закон «О Центральном банке Российской Федерации (Банке России)». Занимая особое место в системе властных структур, Банк России остается независимым органом денежно- ...

0 комментариев