Навигация

Оперативне управління портфелем цінних паперів банку

3. Оперативне управління портфелем цінних паперів банку

Процес формування портфеля цінних паперів після його завершення поступається процесу оперативного управління портфелем.

Під оперативним управлінням портфелем цінних паперів розуміють обґрунтування та реалізацію управлінських рішень, що забезпечують підтримання цільової інвестиційної спрямованості сформованого портфеля за параметрами його дохідності, ризику та ліквідності.

Це зумовлено тим, що цілі інвестора з часом можуть змінюватися, у результаті чого поточний портфель перестає бути ефективним. Цілком імовірно, що інвестору необхідно буде сформувати новий портфель, продаючи конкретну частину цінних паперів і купуючи нові папери.

При оперативному управлінні портфелем цінних паперів фінансовий менеджер повинен відповісти на такі питання:

- чи є необхідність внесення змін у структуру портфеля у зв'язку зі змінами стану емітента, інвестора або загального економічного клімату;

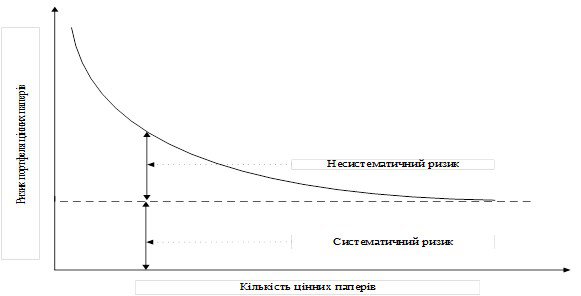

- чи є портфель достатньо диверсифікованим;

-чи залишаються в силі причини, за якими ті чи інші цінні папери були обрані в минулому.

Процес оперативного управління портфелем цінних паперів складається з таких основних етапів:

1. Організація постійного моніторингу умов економічного розвитку країни та кон'юнктури ринку цінних паперів за окремими його сегментами.

Такий моніторинг повинен мати постійний характер через значну мінливість фінансових ринків, у тому числі ринку цінних паперів.

У процесі моніторингу основна увага повинна приділятися виявленню тих факторів, що призводять до зниження рівня прибутковості, ліквідності та зростання ризикованості цінних паперів, які входять до складу портфеля цінних паперів банку.

До факторів, що негативно впливають на інвестиційну привабливість пайових цінних паперів, належать:

· зниження рівня дивідендних виплат через зменшення обсягів прибутку емітента;

· зниження темпів зростання вартості чистих активів емітента або зменшення їх суми;

· кон'юнктурний спад у галузі, де працює емітент;

· загальний спад кон'юнктури ринку цінних паперів;

· суттєве перевищення ринкової ціни цінного папера порівняно з його реальною вартістю в момент придбання інвестором;

· спекулятивна гра учасників ринку цінних паперів;

· підвищення рівня оподаткування доходів за пайовими, цінними паперами.

До факторів, що негативно впливають на інвестиційну привабливість боргових цінних паперів, належать:

· зростання середньої ставки банківського процента;

· зростання темпів інфляції порівняно з попереднім періодом;

· зниження рівня платоспроможності (кредитного рейтингу) емітента;

· непередбачуване зниження розміру фонду погашення емітента за даним цінним папером;

· підвищення рівня оподаткування доходу за борговими цінними паперами.

Результати моніторингу ринку цінних паперів та умов економічного розвитку країни за розглянутими факторами дають змогу підвищити обґрунтованість управлінських рішень, що приймаються в процесі наступних етапів оперативного управління портфелем цінних паперів банку.

2. Оперативна оцінка рівня дохідності, ризику та ліквідності сформованого портфеля цінних паперів.

У результаті такої оцінки, яка повинна мати регулярний характер, виявляються:

· тенденції рівня дохідності, ліквідності та ризику портфеля в цілому;

· відповідність рівня дохідності, ліквідності та ризику цільовим параметрам формування портфеля (типу портфеля);

· відповідність встановлених параметрів шкалі «дохідність- ризик», «дохідність - ліквідність».

Результати оцінки слугують основою прийняття управлінських рішень про необхідність і напрямки реструктуризації портфеля цінних паперів.

3. Вибір принципових підходів до оперативної реструктуризації портфеля цінних паперів банку.

Теорія оперативного управління портфелем цінних паперів виділяє два принципових підходи до здійснення цього управління - активний і пасивний.

Вони відрізняються як завданнями, так і методами оперативного управління портфелем.

Пасивний підхід до управління портфелем базується на принципі «слідування у фарватері ринку». Практична реалізація цього принципу означає, що реструктуризація портфеля цінних паперів має чітко відбивати тенденції кон'юнктури ринку цінних паперів як за загальним обсягом (на основі загальноринкових індексів динаміки), так і за складом. Інакше кажучи, динаміка портфеля цінних паперів банку в мініатюрі повинна копіювати динаміку ринку цінних паперів у цілому.

Основна увага при пасивному підході до управління портфелем приділяється забезпеченню його реструктуризації за видами цінних паперів та його глибокої диверсифікації.

Пасивна політика управління передбачає:

· формування пасивного портфеля;

· купівлю цінних паперів, рух яких відповідає руху всього ринку;

· відсутність значних оборотів з купівлі-продажу цінних паперів, що входять у портфель;

· більш довгострокові інвестиції;

· високий рівень диверсифікованості портфеля, малу частку окремих цінних паперів;

· розосереджений портфельний ризик;

· мінімальні витрати на аналітичну підтримку, на виплати комісійних брокерам.

Передусім пасивний підхід характеризує менталітет формування консервативного портфеля.

Активний підхід до управління портфелем базується на принципі «випередження ринку». Практична реалізація цього принципу означає, що реструктуризація портфеля цінних паперів повинна відбиватися на прогнозних розрахунках ринкової кон'юнктури, а не відображати поточну її динаміку. Для цього підходу характерна індивідуалізована оцінка майбутньої ринкової вартості цінних паперів з наступним включенням до складу реструктурованого портфеля недооцінених у поточному періоді цінних паперів. Активний підхід передбачає також глибоку індивідуалізацію методів прогнозування кон'юнктури ринку цінних паперів, що базується переважно на методах технічного аналізу.

Активне управління передбачає, що:

· фінансовий менеджер постійно здійснює детальний аналіз кон'юнктури ринку. Виграш досягається внаслідок купівлі цінних паперів на нижніх точках поточних коливань курсової вартості і продажу їх на верхніх точках;

· інвестиції не є довгостроковими, вони мають короткостроковий характер;

· значні витрати на оновлення складу портфеля, пов'язані з інформаційною, аналітичною, експертною та торговельною активністю на ринку цінних паперів;

· активна гра на підвищення з недооціненими цінними паперами;

· активна гра на зниження з переоціненими цінними паперами;

·значні спекулятивні обороти за цінними паперами, що входять до складу портфеля, активна купівля-продаж; намагання «побити» ринок;

· портфель переважно диверсифікований, значна частка окремих багатообіцяючих цінних паперів, на яких сконцентрований портфельний ризик.

Дії фінансового менеджера під час активного управління:

· перекидання коштів;

· купівля цінних паперів в очікуванні гарних результатів і продаж незадовго до їхнього оголошення (ціни в момент оголошення дивідендів найчастіше падають);

·спекуляції новими випусками цінних паперів;

·постійний пошук акцій і секторів із заниженими цінами, а також компаній, що реорганізуються;

· відстеження настрою ринку.

Здебільшого активний підхід до управління портфелем відбиває менталітет агресивного його формування.

Вибір принципового підходу до оперативної реструктуризації портфеля цінних паперів визначає систему методів її здійснення в банку.

Похожие работы

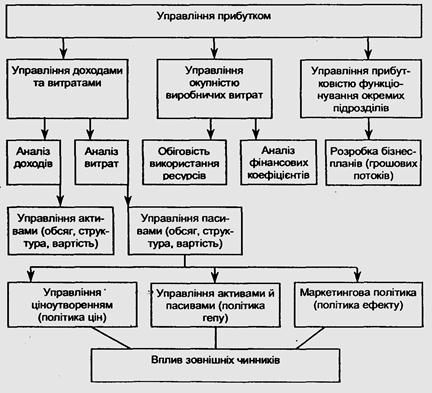

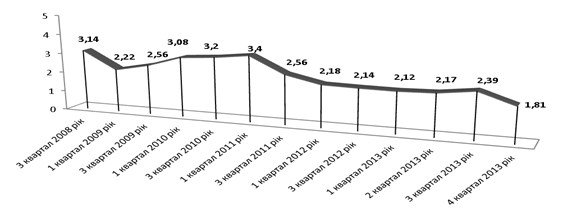

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

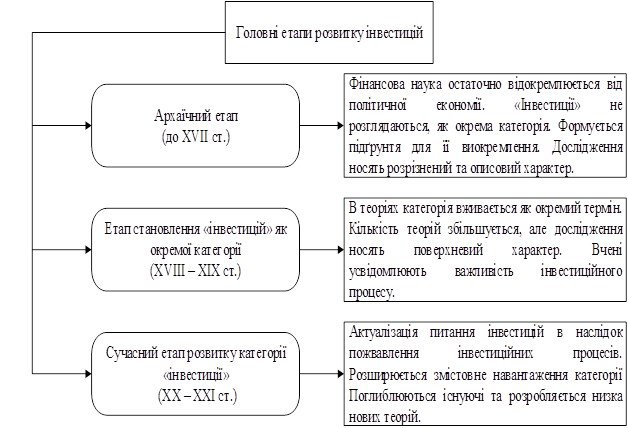

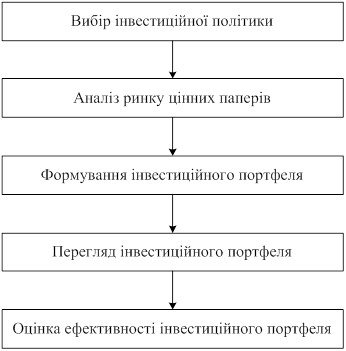

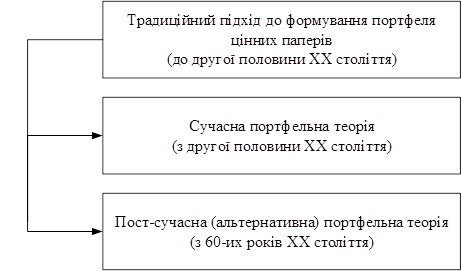

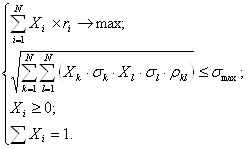

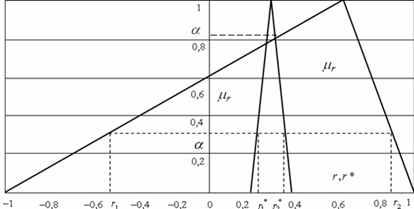

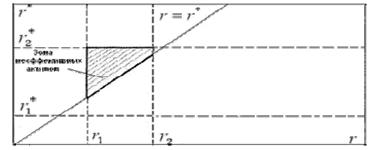

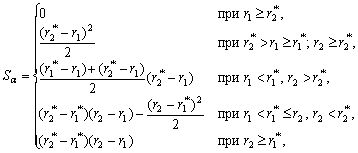

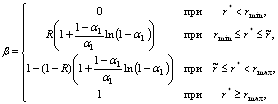

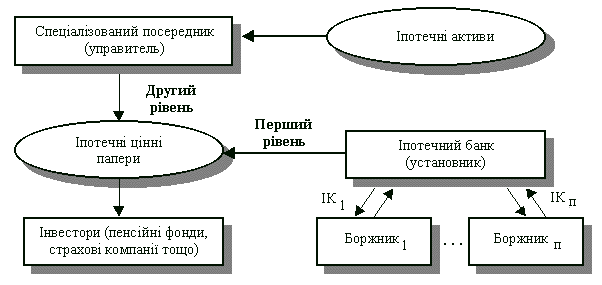

... паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків. 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупні ...

... замінено на /2. Покладемо ,, k=k+1, j=1 та повернемося до першого кроку. Блок-схема алгоритму приведена нижче. Рисунок 2.4–Алгоритм Хука-Дживса 3. Розробка програмного забезпечення вирішення задачі формування портфеля цінних паперів 3.1 Загальні відомості про програмне забезпечення Розроблене програмне забезпечення призначене для автоматизації процесу формування портфелем цінних ...

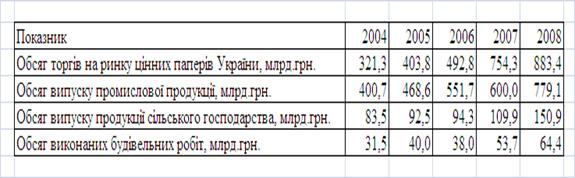

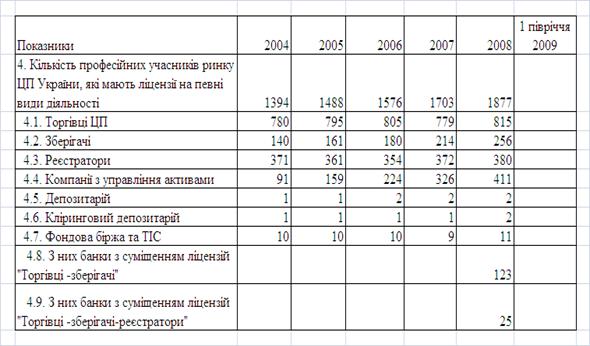

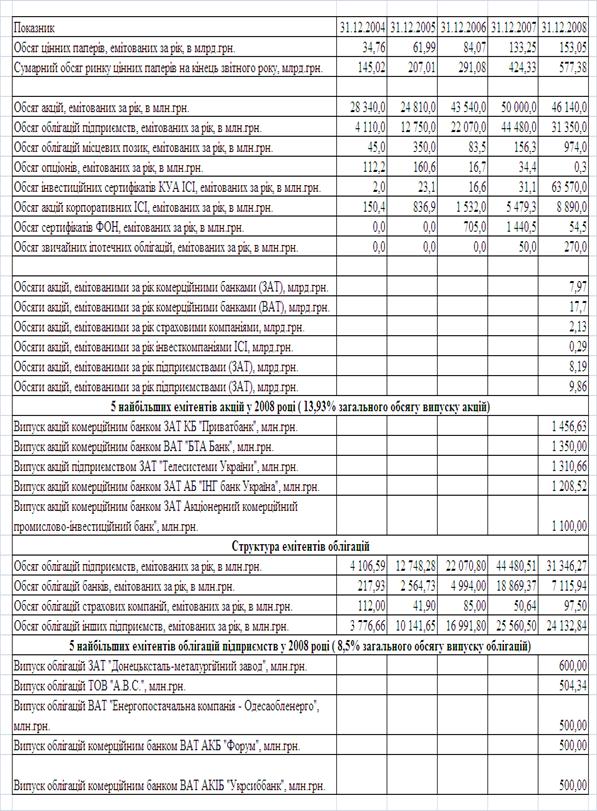

... ринку цінних паперів на біржах України у 2008 році 1.4 Стратегії діяльності Національного банку України та комерційних банків на ринку цінних паперів в Україні 1.4.1 Стратегія діяльності Національного банку України на ринку цінних паперів Стратегія діяльності Національного банку України на ринку цінних паперів України обумовлена вимогами Закона України „Про Національний банк України” [ ...

0 комментариев