Навигация

Анализ платежеспособности предприятия

6. Анализ платежеспособности предприятия

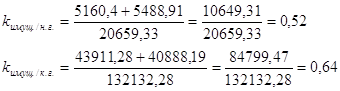

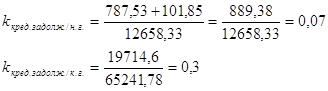

Таблица 6. Анализ платежеспособности предприятия

| Показатели | На начало отчетного периода | На конец отчетного периода | Изменение | Рекомендуемое значение |

| 1. Коэффициент абсолютной ликвидности | 0,0005 | 0,0080 | 0,0075 |

|

| 2. Коэффициент быстрой ликвидности | 0,12 | 0,10 | -0,02 | >0,8 |

| 3. Коэффициент текущей ликвидности | 0,72 | 0,61 | -0,09 | >2 |

К(в)= 0,59

К(у)= 0,60

Норма для обоих должна быть > 1

Анализ коэффициентов ликвидности показал, что предприятие, как на начало, так и на конец года является неплатежеспособным. Коэффициент восстановления платежеспособности говорит, что у предприятия нет реальной возможности восстановить платежеспособность за 6 месяцев. А коэффициент утраты платежеспособности показывает, что у предприятия в течении 3 месяцев есть риск утратить ее полностью.

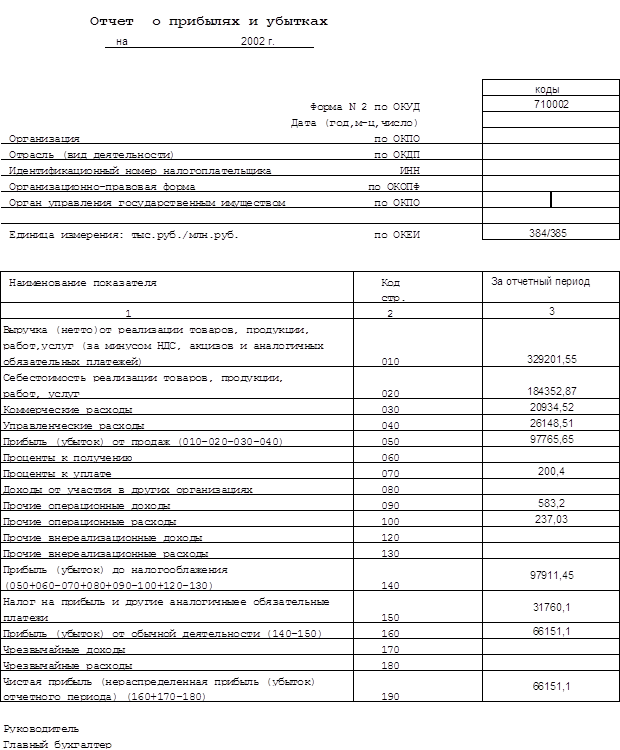

7. Анализ деловой активности

Таблица 7. Динамика показателей деловой активности

| Показатели | Базовый период | Отчетный период | Абсолютное отклонение |

| 1. Выручка от продажи, тыс. р. | 304412 | 460429 | 156017 |

| 2. Среднегодовая стоимость имущества, тыс. р. | 266383 | 366665 | 100282 |

| 3. Среднегодовая стоимость основных средств | 125741 | 97836 | -27905 |

| 4. Средний остаток оборотных средств, тыс. р. | 111376 | 159281 | 47905 |

| 5. Дебиторская задолженность, тыс. р. | 18170 | 25518 | 7348 |

| 6. Кредиторская задолженность, тыс. р. | 154547 | 258595 | 104048 |

| 7. Запасы, тыс. р. | 71637 | 96433 | 24796 |

| 8. Ресурсоотдача, р/р | 1,15 | 1,26 | 0,11 |

| 9. Оборачиваемость основных фондов, р/р | 2,42 | 4,71 | 2,29 |

| 10. Оборачиваемость оборотных средств, р/р | 2,74 | 2,89 | 0,15 |

| 11. Оборачиваемость запасов, р/р | 4,25 | 4,78 | 0,53 |

| 12. Оборачиваемость дебиторской задолженности, р/р | 16,76 | 18,05 | 1,29 |

| 13. Оборачиваемость кредиторской задолженности, р/р | 1,97 | 1,78 | -0,19 |

| 14. Продолжительность оборота запасов, дн. | 86 | 76 | -10 |

| 15. Продолжительность оборота дебиторской задолженности, дн. | 22 | 20 | -2 |

| 16. Продолжительность оборота кредиторской задолженности, дн. | 185 | 205 | 20 |

| 17. Продолжительность операционного цикла, дн. | 108 | 96 | -12 |

| 18. Продолжительность финансового цикла, дн. | -77 | -109 |

Расчеты:

Ресурсоотдача = Выручка/ Среднегодовая стоимость имущества

ОбОФ= Выручка/ Основные фонды

ОбОС = Выручка/ Оборотные средства

ОбЗ= Выручка / Запасы

ОбДЗ= Выручка / Дебиторская задолженность

ОбКЗ= Выручка / Кредиторская задолженность

Пр.об. З=365 дн./ ОбЗ

Пр. об. ДЗ=365 дн./ОбДЗ

Пр.об. КЗ=365 дн./ОбКЗ

Пр. операц. цикла= Пр.об. З+ Пр. об. ДЗ

Пр. фин. цикла= Пр. операц. цикла – Пр. об. КЗ

Анализ деловой активности за анализируемый период показал, что по сравнению с предыдущим периодом ресурсоотдача увеличилась на 0,11 за счет ускорения оборачиваемости основного капитала. Оборотный капитал предприятие использовало эффективно, его коэффициент оборачиваемости увеличился на 0,15 за счет ускорения дебиторской задолженности на 1,29.

Коэффициент оборачиваемости запасов увеличился по сравнению с предыдущим годом на 0,53, что свидетельствует об ускорении движения капитала на этапе заготовления и производства.

Оборачиваемость кредиторской задолженности снизилась на 0,19, что говорит о замедлении расчетов с кредиторами. Продолжительность оборота кредиторской задолженности возросла на 20 дней. В среднем предприятию с момента возникновения до момента погашения в отчетном периоде требовалось 205 дней.

За счет ускорения оборачиваемости дебиторской задолженности произошло снижение одного ее оборота. Если в предыдущем году с момента отгрузки товаров до момента поступления денег на расчетный счет требовалось 22 дня, то в отчетном году этот период сократился на 2 дня и составил 20 дней

По сравнению с предыдущим годом уменьшился операционный цикл на 12 дней, т.е. денежные средства были омертвлены в неденежных материальных активах меньшее количество времени, что свидетельствует о более эффективной производственно-хозяйственной деятельности.

Отрицательный показатель финансового цикла говорит о том, что предприятие не может покрыть свои потребности даже за счет кредиторской задолженности.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев