Содержание

Введение

1. Оценка состояния конкурентной среды в отрасли

2. Параметры и показатели оценки состояния конкурентной среды в отрасли

3. Обзор состояния конкурентной среды на рынке цемента в Сибирском федеральном округе

Заключение

Список литературы

Введение

На современном этапе одной из ключевых задач развития экономики России, антимонопольного регулирования деятельности хозяйствующих субъектов становится демонополизация и содействие развитию конкурентной среды, как на отдельных товарных рынках, так и в масштабах региональных экономик. Известно, что в условиях переходного периода формирование конкурентной среды подвержено сложному взаимодействию экономических, социальных и политических факторов, действующих подчас в прямо противоположных направлениях на федеральном и региональном уровнях.

В данной работе рассматриваются параметры, по которым оценивается состояния конкурентной среды на товарных рынках. Показатели отражают информацию, которая является достаточно актуальной и может быть полезной как для предприятий и организаций, действующих на отраслевом рынке, так и для антимонопольных органов.

Цель реферата: проанализировать параметры оценки состояния конкурентной среды на отраслевых товарных рынках.

В соответствии с поставленной целью необходимо решить ряд задач:

· рассмотреть нормативные документы, регламентирующие правоотношения по данной теме;

· определить цели и источники информации для оценки состояния конкурентной среды в отрасли;

· дать характеристику параметрам оценки конкурентной среды в отрасли.

1. Оценка состояния конкурентной среды в отрасли

Состояние конкуренции или степень свободы предпринимательства на том или ином товарном рынке оценивается на качественном уровне и по системе количественных показателей.

Для выяснения состояния конкуренции в той или иной отрасли экономики России специальным приказом Государственного комитета по антимонопольной политике Российской Федерации (с октября 1998 года - Министерство Российской Федерации по антимонопольной политике и поддержке предпринимательства - МАПП РФ) разработан и введён “Порядок проведения анализа и оценки состояния конкурентной среды на товарных рынках”.

Данным порядком определены цели и источники информации для оценки состояния конкурентной среды в отрасли, а также субъекты, проводящие такую оценку и система показателей.

Анализ и оценка состояния конкурентной среды на товарном рынке или положения на нем хозяйствующих субъектов необходимы:

при рассмотрении дел по признакам злоупотребления доминирующим положением на рынке;

при государственном контроле за созданием и реорганизацией коммерческих и некоммерческих организаций;

при государственном контроле за соблюдением антимонопольного законодательства при приобретении акций (долей) в уставном капитале коммерческих организаций;

при выдаче предписаний о принудительном разделении (выделении) коммерческих организаций и некоммерческих организаций, осуществляющих предпринимательскую деятельность;

при формировании Реестра хозяйствующих субъектов, имеющих на рынке определенного товара долю более 35 процентов.

При анализе и оценке состояния конкурентной среды на товарном рынке в качестве исходной информации могут использоваться:

данные государственной статистической отчетности, характеризующие деятельность хозяйствующих субъектов;

сведения, полученные от налоговых, таможенных и иных государственных органов, органов местного самоуправления;

сведения, полученные от физических и юридических лиц;

результаты товароведческих экспертиз, заключения специализированных организаций, а также отдельных специалистов и экспертов;

данные ведомственных и независимых информационных центров и служб;

данные объединений потребителей и объединений производителей;

сообщения средств массовой информации;

данные собственных исследований антимонопольного органа и данные антимонопольных органов других государств;

данные маркетинговых, социологических исследований, выборочных опросов и анкетирования хозяйствующих субъектов, граждан, общественных организаций;

технические условия и другие нормативы;

обращения физических и юридических лиц в антимонопольный орган;

данные иных источников.

Анализ рыночного потенциала организации производится в соответствии с приказом ГАК России от 20.12.1996 N 169.

В зависимости от цели оценку состояния конкурентной среды могут проводить:

· антимонопольные органы (МАПП РФ и его территориальные органы);

· государственные органы исполнительной власти (службы мэрии и областной администрации);

· отдельные разработчики государственных и региональных программ развития экономики по поручению государственных органов исполнительной власти;

· союзы и ассоциации предпринимателей;

· судебные органы или эксперты (по их поручению).

Степень свободы или состояния конкуренции на том или ином рынке оценивается по системе показателей, утверждённых приказом бывшего ГКАП России от 20.12.96 № 169.

2. Параметры и показатели оценки состояния конкурентной среды в отраслиДля того чтобы сделать заключение о наличии или неразвитости конкуренции на каком-то товарном отраслевом рынке, рассчитывают, сравнивают с критериями и анализируют показатели по следующим параметрам:

1) продуктовые границы товарного рынка;

2) субъекты товарного рынка;

3) географические границы товарного рынка;

4) объём товарного ресурса рынка;

5) доли хозяйствующих субъектов на рынке;

6) структура товарного рынка;

7) барьеры входа на рынок;

8) рыночный потенциал хозяйствующего субъекта.

Каждый из этих параметров имеет качественное определение и количественные характеристики (один или несколько показателей). Рассмотрим их подробнее.

1. Продуктовые или товарные границы рынка. Это группа (набор) взаимозаменяемых товаров. Такой набор определяют исходя из сплошного или выборочного опроса потребителей и товароведческой экспертизы.

Взаимозаменяемость определяется с двух позиций - по потреблению (спросу) и по производству.

Количественно товарные границы по спросу характеризуются коэффициентом перекрёстной эластичности спроса (Еij), который определяется как отношение процентного изменения объёма реализации одного товара (i) к процентному изменению цены на другой товар (j) за определённый период по формуле:

Eij = [ (Qi2 - Qi1) /Qi1 ·100] / [ (Pj2 - Pj1) /Pj1 ·100], (1)

где Qi1 и Qi2 - соответственно, объём реализации i-го товара в предыдущем и оцениваемом периоде, в натуральных или стоимостных единицах измерения;

Pj1 и Pj2 - соответственно, цена j-го товара в предыдущем и оцениваемом периоде, р.

При значении Eij> 0 сравниваемые товары взаимозаменяемы (например, стеновые материалы, кирпич и ячеистый бетон), а при Eij< 0 - товары взаимодополняемые (например, цемент и бетон). Чем выше положительное значение коэффициента перекрёстной эластичности спроса, тем больше степень взаимозаменяемости сравниваемых товаров.

Взаимозаменяемость товаров по производству оценивается на качественном уровне и характеризуется двумя моментами:

во-первых, наличием свободных производственных мощностей, которые можно использовать для производства другого товара данной группы;

во-вторых, технологическими возможностями переключения производственных мощностей предприятия-производителя с одной товарной группы на другую.

2. Субъекты товарного рынка представляет собой состав продавцов и покупателей. При его характеристике определяется перечень всех фактически действующих и потенциально возможных субъектов на определяемом товарном рынке.

3. Географические границы товарного рынка представляет собой территорию, на которой покупатели приобретают или могут приобретать изучаемый товар и не имеют такой возможности за её пределами. Географические границы определяются также как и товарные - путём опроса покупателей. Если покупатели считают, что какой-то товар, который продаётся в одном регионе, является заменителем товара, продаваемого в другом, то эти два региона представляют собой один и тот же географический отраслевой рынок.

При оценке географических границ определяют возможности перемещения покупателей и товаров между регионами, для чего проверяют следующее:

· доступность транспортных средств для перемещения покупателя к продавцу;

· незначительность транспортных расходов на эти цели;

· незначительность дополнительных издержек на транспортировку товара от продавца к покупателю;

· сохранность свойств товара при транспортировке;

· отсутствие административных ограничений на ввоз-вывоз товара;

· насколько сопоставим уровень цен в различных регионах географического рынка.

4. Объём товарного ресурса рынка количественно измеряется общим объёмом реализации (или продажи, поставки) товара в географических границах рынка (V) - в стоимостных или в натуральных показателях. Рассчитывается по следующей формуле:

конкурентная среда отрасль оценка

n

Vт = å Vi = Vр + Vim - Vex, (2)

i =1

где Vi - объём реализации определённого товара i-м продавцом;

n - количество действующих на отраслевом товарном рынке продавцов;

Vр - объём реализации местными товаропроизводителями;

Vim - объём импорта (ввоза) на территорию рынка;

Vex - объём экспорта (вывоза) с территории рынка.

5. Доля хозяйствующего субъекта на рынке (Di), определяется по формуле:

Di = Vi / Vт ·100. (3)

По величине данного показателя оценивается наличие на данном рынке хозяйствующих субъектов с доминирующим положением (обладающих рыночной властью). Доминирующим признаётся положение хозяйствующего субъекта, доля которого на рынке определённого товара составляет 65 и более процентов. Если доля хозяйствующего субъекта не превышает 35 процентов, то его положение не считается доминирующим и, соответственно, он не имеет рыночной власти.

6. Структура товарного рынка. Для её количественной оценки используют три показателя:

· численность действующих на товарном рынке продавцов;

· доли продавцов на рынке (Di - определяются по формуле 3);

· показатели рыночной концентрации - коэффициенты рыночной концентрации (CR) и индекс рыночной концентрации Герфиндаля-Гиршмана (HHI).

Коэффициент рыночной концентрации рассчитывается как процентное отношение реализации (поставки) продукции определённым числом крупнейших продавцов к общему объёму реализации (поставки) на данном товарном рынке. В отечественной практике обычно рассчитывают коэффициенты концентрации трёх (CR-3), четырёх (CR-4), шести (CR-6), восьми (CR-8), десяти (CR-10) или двадцати пяти (CR-25) крупнейших продавцов (производителей-поставщиков).

Индекс рыночной концентрации Герфиндаля-Гиршмана рассчитывается как сумма квадратов долей, занимаемых на рынке всеми действующими на нём продавцами:

n

HHI = å Di2. (4)

i = 1

По показателям рыночной концентрации делают предварительную оценку степени монополизации рынка и равномерности (или неравномерности) присутствия на нём различных по размерам хозяйствующих субъектов. Чем меньше значения показателей CR и HHI, тем больше на данном рынке продавцов с равномасштабными объёмами поставки продукции.

7 Барьеры входа на рынок. Под ними понимают обстоятельства, препятствующие возможности войти на товарный рынок новым хозяйствующим субъектам. При этом дают качественную характеристику двух моментов - во-первых, наличие (или отсутствие) барьеров входа на рынок и степень их преодолимости для потенциальных конкурентов (тех, кто может производить такой товар, и тех, кто производит, но на данной территории пока не продаёт) и, во-вторых, открытость рынка для межрегиональной и международной торговли.

При оценке седьмого параметра в качестве барьеров обычно рассматривают наличие следующих ограничений:

а) экономические и организационные - государственная политика по инвестициям, кредитам, налогам, ценам и т.п., среднеотраслевая норма прибыли, сроки окупаемости капитальных вложений (инвестиционных проектов), наличие неплатежей между хозяйствующими субъектами, поддержка (или её отсутствие) малого предпринимательства - для рынков с мелкими организациями;

б) административные - необходимость лицензирования своей деятельности, наличие квот на выпуск и продажу продукции, ограничение её ввоза-вывоза, сложности с отводом земельных участков и т.п.;

в) неразвитость рыночной инфраструктуры - транспорта, связи, консалтинговых, лизинговых, информационных и других услуг;

г) наличие вертикальных объединений (ассоциаций, союзов, фондов и т.п.) действующих на рынке организаций и стратегия их поведения - резервирование своих производственных мощностей, заключение долгосрочных контрактов по материально-техническому обеспечению, наличие поставок по государственным нуждам, ценовая конкуренция и др.;

д) влияние эффекта масштаба - если минимальные объёмы (масштабы) производства и реализации продукции, приносящие доход, велики, то входящие на рынок потенциальные конкуренты до достижения этих объёмов могут иметь более высокие затраты, чем уже действующие на рынке хозяйствующие субъекты, и, следовательно, быть менее конкурентоспособными;

е) абсолютное превосходство в уровне затрат - затраты на единицу продукции у действующих продавцов ниже, чем у вновь входящих на рынок;

ж) экологические ограничения - факты запрещения службами экологической безопасности, природоохранными учреждениями и общественными организациями отдельных видов деятельности и расширения производств;

з) ограничения по спросу - характеризуются эластичностью спроса. При этом рассчитывают коэффициент эластичности спроса (Ed) как отношение процентного изменения объёма спроса на товар к процентному изменению цены данного товара:

Ed = [ (Q2 - Q1) /Q1 ·100] / [ (P2 - P1) /P1 ·100], (5)

где Q1 и Q2 - соответственно, объём реализации товара в предыдущем и оцениваемом периоде, в натуральных или стоимостных единицах измерения;

P1 и P2 - соответственно, цена товара в предыдущем и оцениваемом периоде, р.

Если абсолютная величина коэффициента эластичности спроса больше единицы (|Ed| > 1), то спрос эластичен, то есть рынок становится более конкурентным. Повышение конкуренции на рынке должно приводить к снижению цены и, соответственно, к увеличению спроса на продукцию - у новых продавцов есть шанс войти в рынок данной продукции;

и) необходимость значительного первоначального капитала.

8. Рыночный потенциал хозяйствующего субъекта. По содержанию он близок к рыночной власти. Под рыночным потенциалом понимается возможность хозяйствующего субъекта оказывать решающее влияние на общие условия обращения товара на соответствующем товарном рынке и затруднять доступ на этот рынок другим хозяйствующим субъектам. Эта возможность напрямую не связана с долей хозяйствующего субъекта на рынке. Часто даже при доле на рынке менее 35% отдельные организации могут иметь рыночный потенциал.

Рыночный потенциал может измеряться различными способами и показателями:

¨ по долям хозяйствующих субъектов на рынке - чем больше доля, тем выше рыночный потенциал;

¨ на основе исчисления эластичности спроса по цене - чем больше неэластичность спроса на продукцию данного продавца, тем выше его рыночный потенциал на рынке;

¨ по наблюдению за используемыми продавцом моделями ценообразования - устанавливаются ли цены на уровне выше конкурентного и как долго их удаётся удерживать на этом уровне;

¨ по наличию долговременных (не менее года) отклонений индивидуальной рентабельности от среднеотраслевых уровней - уровень рентабельности хозяйствующего субъекта выше аналогичных показателей конкурентов;

¨ другие способы.

Интегральным показателем рыночного потенциала является превышение цены хозяйствующего субъекта над уровнем конкурентных цен.

3. Обзор состояния конкурентной среды на рынке цемента в Сибирском федеральном округеПериод, за который исследуется информация о производстве и реализации цемента, включает 2007 год.

Товаром на рассматриваемом товарном рынке является цемент, применяемый для приготовления бетонов, бетонных и железобетонных изделий, строительных растворов, асбоцементных изделий.

Рассматриваемый товар принадлежит к группе Общероссийского классификатора продукции (ОКП) 573000 - цемент.

Классификация по товарной номенклатуре внешнеэкономической деятельности ТНВЭД рассматриваемых групп цементов следующая:

ТНВЭД - 2523 - Портландцемент, цемент глиноземистый, цемент шлаковый, цемент суперсульфатный и аналогичные гидравлические цементы, неокрашенные или окрашенные, готовые или в форме клинкеров.

Продуктовыми границами рынка является рынок цемента в целом, на котором марки и производители цемента взаимозаменяемы для потребителей.

Географическим границами исследуемого рынка цемента являются административные границы Сибирского федерального округа.

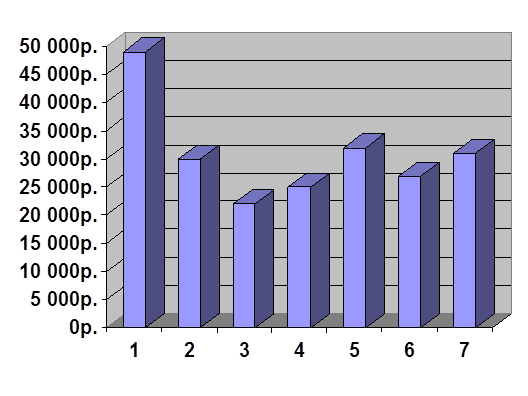

В настоящее время на территории Сибирского федерального округа действует 12 цементных заводов (суммарная мощность - 12,4 млн. тонн, выпуск в 2007 г. - 6,8 млн. тонн);

На территории Сибирского федерального округа, самую крупную группу лиц представляет ОАО "Холдинговая компания "Сибирский цемент".

Общий объем товарных ресурсов рынка цемента состоит из объемов реализации цемента товаропроизводителями, суммированного с объемами ввоза на территорию региона, за вычетом объемов вывоза за географические границы рынка.

В Сибирском федеральном округе по данным Росстата в 2007 г. объем товарных ресурсов:

7656,2-398,1+8,2 = 7 266,3 тыс. тонн.

Наиболее крупную группу лиц Сибирского федерального округа представляет ОАО "ХК Сибирский цемент", которая включает 4 завода-производителя: ООО "Топкинский цемент"; ООО "Красноярский цемент"; ОАО "Ангарский цементно-горный комбинат"; ООО "Тимлюйский цементный завод".

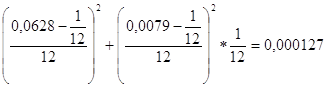

Совокупная доля группы лиц ОАО "ХК Сибирский цемент" составляет:

![]()

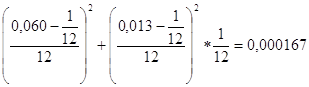

доля ОАО "Искитимцемент" составляет:

![]()

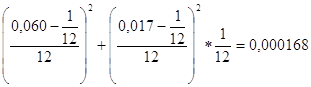

доля ОАО "Ангарский цемент" составляет:

![]()

Доли остальных хозяйствующих субъектов незначительны и составляют менее 1%.

Для определения уровня концентрации рынка цемента на территории Сибирского федерального округа используем следующие показатели:

коэффициент рыночной концентрации ![]() - сумма долей на товарном рынке (в процентах) определенного числа (n) крупнейших хозяйствующих субъектов, действующих на данном рынке:

- сумма долей на товарном рынке (в процентах) определенного числа (n) крупнейших хозяйствующих субъектов, действующих на данном рынке:

Где ![]() доля i-го крупнейшего хозяйствующего субъекта

доля i-го крупнейшего хозяйствующего субъекта

![]()

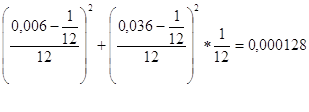

Так как на рынке цемента в границах Сибирского федерального округа количество хозяйствующих субъектов менее 15, используется индекс рыночной концентрации Герфиндаля-Гиршмана (HHI) - сумма квадратов долей на товарном рынке (выраженных в процентах):

![]()

![]()

Таким образом, 70% < 92,3% < 100%; 2000 < 3733,65 < 10000, следовательно, рынок высококонцентрированный.

Возможность доступа на рынок цемента новых конкурентов ограничена высокими барьерами входа на рынок. Основными барьерами входа на рынок являются:

барьер капитальных затрат и первоначальных инвестиций. Для начала деятельности нового хозяйствующего субъекта потребуется значительный размер первоначального капитала;

наличие на рынке хозяйствующего субъекта, занимающего доминирующее положение и имеющего возможность определять общие условия обращения товара на соответствующем рынке;

транспортные расходы. Потребители стремятся снизить транспортные расходы и приобретают цемент у наиболее близко расположенных предприятий-производителей;

высокий рост цен на энергоносители, транспортные услуги, составляющие в совокупности до 50% затрат в себестоимости продукции.

Заключение

Таким образом, используя рассмотренные параметры и рассчитав характеризующие их показатели, можно оценить состояние конкуренции, то есть свободы предпринимательства на том или ином отраслевом рынке.

На основе этих показателей отдельные предприниматели и организации также могут оценить свои перспективы и возможности вхождения на тот или иной товарный рынок. Такие вопросы решаются, как правило, при выборе новых сфер деятельности и определении путей увеличения прибыли, в частности за счёт внедрения инноваций.

Список литературы

1. Ивашенцева Т.А., Щербаков А.И. ЭКОНОМИКА ОТРАСЛИ (СТРОИТЕЛЬСТВО). Уч. пос. - Новосибирск: НГАСУ, 2000. - 100с.

2. Порядок проведения анализа и оценки состояния конкурентной среды на товарных рынках: Утв. Приказом ГКАП России от 20 декабря 1996 года № 169.

3. www.fas.gov.ru

Похожие работы

... опытных партий топлива успешно завершены и дали положительные результаты [34]. 2. Экономический анализ и оценка конкурентной среды ОАО "ТАИФ-НК" 2.1 Технико-экономическая характеристика предприятия Историческая необходимость создания в Татарстане нефтеперерабатывающей отрасли диктовалась экономической целесообразностью. Республика, обладающая большими запасами углеводородного сырья и ...

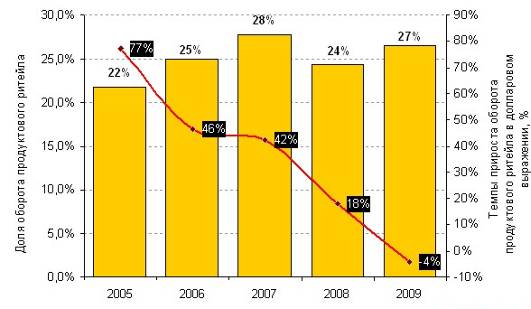

... . Его сбалансированность по ценам, товаропотокам, количеству и качеству товаров и услуг выступает необходимой составляющей оценки качества жизни населения. Развитие конкурентной среды потребительского рынка в муниципальном образовании способствует созданию эффективных условий для лучшего обеспечения населения услуг торговли и общественного питания. Важная составляющая муниципального управления – ...

... товаров. Важнейшая функция рынка состоит в своевременном удовлетворении потребности потребителей. Эта функция осуществляется посредством соотношения спроса и предложения. 1.3 Производственные факторы, влияющие на конкурентную среду Производством является процесс использования природных ресурсов, оборудования, рабочей силы для изготовления материальных благ и оказания услуг. Производство ...

... долю рынка». По подсчетам экспертов, сегодня местные операторы держат около 90% рынка цивилизованной продовольственной розницы [3]. 2 Конкурентная позиция ООО «Элита 98» сети супермаркетов «Командор» на рынке 2.1 Анализ внутренней среды предприятия Компания «Командор» начала свою деятельность в 1994г. Первоначально занималась оптовой торговлей непродовольственными товарами зарубежных ...

0 комментариев