Навигация

4. Налоговая ставка

Поскольку налог относится к местным, в Налоговом кодексе РФ установлены предельные границы ставок налога, в рамках которых ставка налога устанавливается в конкретных муниципальных образованиях и городах федерального значения.

Итак, налоговые ставки не могут превышать:

1) 0,3% в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в поселениях и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или предоставленных для жилищного строительства;

- предоставленных для личного подсобного хозяйства, садоводства, огородничества или животноводства;

2) 1,5% в отношении прочих земельных участков.

Допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка.

5. Налоговые льготы

земельный налог ставка сбор кадастр

Перечень установленных налоговых льгот по земельному налогу достаточно своеобразен и требует внимательности при их применении.

Освобождаются от налогообложения:

1) организации и учреждения уголовно-исполнительной системы Министерства юстиции Российской Федерации – в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций;

2) организации – в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

3) религиозные организации – в отношении принадлежащих им земельных участков, на которых расположены здания, строения и сооружения религиозного и благотворительного назначения;

Религиозной организацией признается добровольное объединение граждан Российской Федерации, иных лиц, постоянно и на законных основаниях проживающих на территории Российской Федерации, образованное в целях совместного исповедания и распространения веры и в установленном законом порядке зарегистрированное в качестве юридического лица. (Ст. 8 Федерального закона «О свободе совести и религиозных объединениях» № 125-ФЗ от 26 ноября 1997 г.)

4) общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%, – в отношении земельных участков, используемых ими для осуществления уставной деятельности:

Общественными организациями инвалидов признаются организации, созданные инвалидами и лицами, представляющими их интересы, в целях защиты прав и законных интересов инвалидов, обеспечения им равных с другими гражданами возможностей, решения задач общественной интеграции инвалидов, среди членов которых инвалиды и их законные представители (один из родителей, усыновителей, опекун или попечитель) составляют не менее 80%, а также союзы (ассоциации) указанных организаций. (Ст. 33 Федерального закона «О социальной защите инвалидов в Российской Федерации» № 181-ФЗ от 24 ноября 1995 г.)

- организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда – не менее 25%, – в отношении земельных участков, используемых ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством Российской Федерации по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);

- учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, – в отношении земельных участков, используемых ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

5) организации народных художественных промыслов – в отношении земельных участков, находящихся в местах традиционного бытования народных художественных промыслов и используемых для производства и реализации изделий народных художественных промыслов;

6) физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации, а также общины таких народов – в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов.

Кроме того, до 1 января были установлены налоговые льготы для двух категорий налогоплательщиков:

1) научных организаций Российской академии наук, Российской академии медицинских наук, Российской академии сельскохозяйственных наук, Российской академии образования, Российской академии архитектуры и строительных наук, Российской академии художеств – в отношении земельных участков, находящихся под зданиями и сооружениями, используемых ими в целях научной (научно-исследовательской) деятельности;

2) организаций – в отношении земельных участков, непосредственно занятых объектами мобилизационного назначения и (или) мобилизационными мощностями, законсервированными и (или) не используемыми в производстве; всеми видами мобилизационных запасов (резервов) и другим имуществом мобилизационного назначения, отнесенным к создаваемым по решениям органов государственной власти страховым запасам; испытательными полигонами, снаряжательными базами, аэродромами, объектами единой системы организации воздушного движения, отнесенными в соответствии с законодательством к объектам особого назначения.

С 1 января 2006 г. налог указанными категориями налогоплательщиков должен уплачиваться в общем порядке.

Налогоплательщики, имеющие право на налоговые льготы, должны представить документы, их подтверждающие в налоговые органы по месту нахождения участка.

В случае возникновения в налоговом (отчетном) периоде права на льготу исчисление суммы налога (или, соответственно, авансового платежа по налогу) производится с учетом коэффициента, определяемого, как

К = Мп : Мк,

где К – коэффициент;

Мп – число полных месяцев, в течение которых льгота отсутствовала;

Мк – число календарных месяцев в налоговом периоде (налоговый период – календарный год, т.е., соответственно, к числу 12) или в отчетном периоде; месяц возникновения права на налоговую льготу принимается за полный месяц.

В случае прекращения налоговой льготы в налоговом (отчетном) периоде расчет производится по той же схеме, при этом месяц прекращения права на налоговую льготу принимается за полный месяц (п. 10 ст. 396 НК РФ).

Налог и авансовые платежи по нему подлежат уплате налогоплательщиками в порядке и сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований и законами городов федерального значения.

Похожие работы

... 34 Введение Использование земли в Российской Федерации является платным. Физические и юридические лица – собственники земли, землевладельцы и землепользователи (далее налогоплательщики) облагаются ежегодным земельным налогом. Законом Российской Федерации «Об основах налоговой системы в Российской Федерации» указанный налог отнесен к местным налогам и в настоящее время уплата его ...

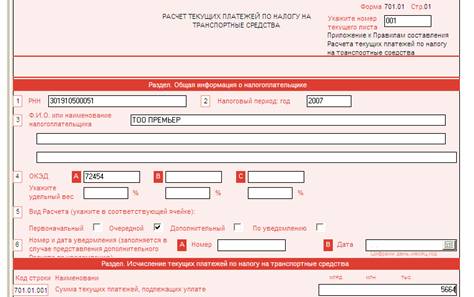

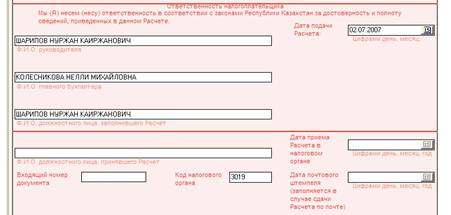

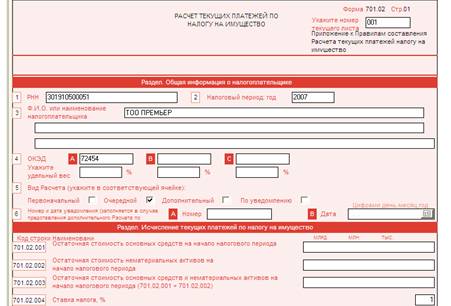

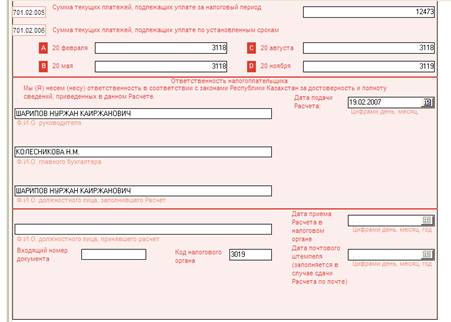

... радиорелейные, воздушные, кабельные линии связи, являются земельные участки, предоставленные в установленном законодательством порядке этим организациям, включая земельные участки, занятые опорами линий связи. 2.4 Практика учета расчетов с бюджетом по прочим налогам Рассматриваемое предприятие ТОО "Премьер" находится по адресу: г. Караганда, 15 микрорайон, д.3а. Основной вид деятельности - ...

... , финансируемые из федерального бюджета, с 1 января 2005г, на учреждения, финансируемые из бюджета города Москвы, - с 1 января 2006г. Глава 3. Порядок исчисления и уплаты земельного налога В общем случае сумма земельного налога исчисляется по истечению налогового периода (календарного года как соответствующая налоговой ставке процентная доля налоговой базе (п.1 ст.396 НК РФ). Иначе говоря, ...

... участков предусмотрены договорами; своевременно производить платежи за землю. Эта обязанность, порядок и сроки уплаты земельного налога урегулированы главой 31 Налогового кодекса Российской Федерации (далее Налоговый кодекс РФ). Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт- ...

0 комментариев