Навигация

Механізм оподаткування малого підприємництва в Україні

2.2 Механізм оподаткування малого підприємництва в Україні

Сектор малого підприємництва в Україні розвивається під впливом багатьох чинників, які можна поділити на дві групи: макроекономічні та мікроекономічні. Те, наскільки мале підприємництво здатне подолати впливи цих чинників або скористатися їх позитивним впливом, залежить від відношення суспільства до прояву підприємницької ініціативи.

Україна належить до країн, що стимулюють розвиток національно малого підприємництва через запровадження різних методів оподаткування, тобто на сьогодні застосовуються дві системи оподаткування: загальну(традиційну) та спрощену (альтернативну). Кожна із цих систем має недоліки та переваги для суб’єктів малого підприємництва. Вибір системи оподаткування й побудова оптимальної податкової моделі малого підприємства неможливі без податкового планування власної господарської діяльності.

Теоретичні основи податкового планування підприємств розроблено в зарубіжній літературі. В Україні цій проблемі все ще не приділяється належної уваги. Серед вітчизняних фахівців які працюють над цією проблематикою, можна виділити Ю. Іванова, В.Вишневського, С. Єфімова, А. Загороднього, А. Поддєрьогіна та ін.

Розробкою окремих питань підтримки суб’єктів малого підприємництва займаються З. Варналій, Л. Вороніна, Н. Кожевіна, М.Крупка, О.Кужель, І.Кузнєцова, Д. Ляпін, А. Чередник, А. Резніченко та інші.

Слід зауважити, оптимальної моделі має бути коректною, адже відхід від основ чинного податкового законодавства може призвести до таких негативних явищ, як безпідставне зниження податкових зобов’язань, порушення строків їх сплати, ухиляння від сплати податків і зборів. Одним із ефективних варіантів побудови оптимальної податкової моделі є застосування альтернативної, спрощеної системи оподаткування. Рішення про застосування спрощеної системи оподаткування , як і будь-яке господарське рішення, має бути обґрунтованим і мотивованим. Основним чинником, що впливає на прийняття цього рішення, є економічна доцільність, яка визначається розміром податкового навантаження внаслідок застосування різних систем оподаткування. Перед платником податку, що обирає спрощену систему оподаткування, постає проблема вибору ставки єдиного податку. Статтею 3 Указу Президента України передбачено дві ставки цього податку:

- 6% з окремою реєстрацією сплати ПДВ;

- 10% без сплати ПДВ.

Вибір тієї чи іншої ставки єдиного податку залежить від різних чинників:як об’єктивних – сфери діяльності малого підприємства, типу його господарських операцій, податкового статусу його контрагентів , очікуваного економічного ефекту, так і суб’єктивних – схильність до ризиків особи, що приймає відповідне рішення, її вміння масштабно прораховувати економічні наслідки такого рішення тощо. Тому для вирішення цієї проблеми доцільно використовувати не тільки кількісні методи аналізу, а й якісні методи та логічний аналіз.

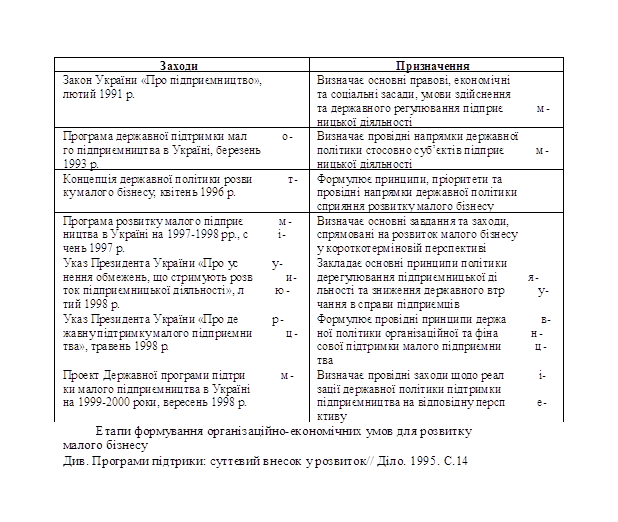

З метою вирішення поставленої проблеми проаналізуємо чинники, що впливають на можливість переходу малим підприємством на спрощену систему оподаткування. Реалізацією державної політики та підтримки у сфері малого підприємництва стало запровадження спрощеної системи оподаткування, обліку, звітності суб’єктів малого підприємництва Указом Президента України від 28.06.1999 р. №746/99, яку визначено одним із найбільш важливих завдань державної політики.

Спрощена система оподаткування суб’єктів малого підприємництва, передбачає заміну деяких загальнодержавних і місцевих податків і зборів єдиним податком, а сьогодні найбільш поширеною з альтернативних систем оподаткування, стала одним із здобутків вітчизняної податкової політики, саме з погляду виконання нею стимулюючої функції (табл 2.2) Це є важливим кроком у напрямі покращення податкового клімату для підприємців України.

Таблиця 2.2 Спрощена та загальна система оподаткування підприємництва в Україні, 2002–2007 рр

| 2002р. | 2003р. | 2004р. | 2005р. | 2006р. | 2007р. | |

| Середньорічна кількість Зайнятих працівників на 1 МП, осіб | 7,61 | 7,52 | 6,98 | 6,40 | 5,90 | 5,39 |

| Середньорічний обсяг реал. продукції, 1 МП, тис. грн. | н/д | н/д | н/д | н/д | 239,80 | 327,30 |

| Середньомісячна з/пл. працівника МП, грн. | 224,03 | 267,99 | 328,87 | 428,97 | 545,63 | 687,91 |

| Середньомісячна з/пл. за рік по економіці України. | 376,00 | 462,00 | 590,00 | 806,00 | 1041,00 | 1351,00 |

| Надходження єдиного податку, млн. грн. | 646,60 | 968,70 | 1156,80 | 2454,60 | 3134,90 | 3703,60 |

| Надходження податку на прибуток підприємств, млн. грн. | 9398,30 | 13237,20 | 16161,70 | 23046,00 | 26172,00 | 34407,20 |

| Податкове навантаження при спрощеній системі оподаткування,% | н/д | н/д | н/д | н/д | 3,47 | 3,49 |

| Податкове навантаження п-ва на загальній системі оподаткування, % | 25, 89 | 28,81 | 21,94 | 26,33 | 23,65 | 18,80 |

Основні цілі запровадження спрощеної системи оподаткування полягали у наступному:забезпечення зайнятості населення, подолання бідності, створення середнього класу, накопичення капіталу, стабільного поповнення місцевих бюджетів і розгалуження соціально – економічної інфраструктури на місцевому рівні, за рахунок підприємницької ініціативи, стимулювання інноваційної активності підприємців.

Дослідивши український досвід, можна стверджувати, що податкові пільги за певних умов є дієвим інструментом підтримки національної конкурентоспроможності. Практична значущість пільг стає безцінною для створення нового технологічного ядра будь-якої економічної системи. Податкові пільги особливо ефективні для транзитних економік, які характеризуються недостатнім рівнем розвитку інфраструктури внутрішнього фінансового ринку, дефіцитом довгострокових фінансових ресурсів, великим тіньовим сектором тощо.

Аналіз діючої в Україні спрощеної системи оподаткування свідчить, що взаємодія нашої держави і малого підприємництва, як і в країнах з розвиненою економікою, здійснюється на взаємовигідних умовах і має довгостроковий характер. Роль держави в ринковій економіці має бути спрямована на забезпечення конкурентоспроможності національної економіки, створення рівних і сприятливих умов для розвитку різних форм бізнесу, в тому числі і малого, на багатосторонню підтримку підприємництва та приватної ініціативи.

Застосування в Україні спрощеного режиму оподаткування суб’єктів малого підприємництва поряд з позитивними наслідками породило ряд проблем:

– викривлення мотивації підприємницької діяльності, зокрема, незацікавленість суб’єктів господарювання у зміні свого статусу як суб’єктів, які мають право використовувати спрощені системи оподаткування, що гальмує їх розвиток і зростання обсягів діяльності, призводить до дроблення деяких середніх підприємств;

– створення умов для побудови схем уникнення оподаткування внаслідок не чіткого законодавчого регулювання спрощеної системи оподаткування;

– використання суб’єктів малого підприємництва, що застосовують спеціальний режим оподаткування, у схемах мінімізації податкових зобов’язань підприємств, які працюють у загальному режимі оподаткування;

– хронічну нестачу фінансових коштів та обмежені можливості для розширення капіталу;

– слабке сегментування власної частки ринку;

– недостатність кваліфікованої робочої сили;

– повну відповідальність підприємця;

– найменш стійкі організаційні форми підприємництва тощо.

Активне використання спрощеної системи оподаткування суб’єктів малого підприємництва є важливим чинником зміцнення конкурентоспроможності не лише цих суб’єктів, а й зміцненням конкурентоспроможності економіки України в цілому.

На основі викладеного можна дійти висновку про те, що більш прийнятною для малого підприємництва буде така система оподаткування (спрощена або загальна), при застосуванні якої в його розповсюдженні залишиться більше фінансових ресурсів.

Отже, з метою визначення економічної мотивації обрання тієї чи іншої системи оподаткування, обліку та звітності доцільно порівнювати часку податкового навантаження. Водночас загально прийнятої методики розрахунку податкового навантаження немає. Є розрізнені показники і елементи методик, що в непрямій формі можуть давати уявлення про частку податків, які сплачуються. Використання запропонованої методики дасть змогу розробити відповідні рекомендації для малих підприємств з урахуванням їх видів діяльності та динаміки основних показників фінансово-господарської діяльності.

3.Проблеми та перспективи розвитку малого підприємництва в Україні

Похожие работы

... і – 27%, в секторі побутових послуг – 23%, в сфері охорони здоров’я – 18%, в секторі ділових послуг – 13%, в транспорті і комунальних послугах – 10%.[19, c.8] Дослідження виділяють три моделі розвитку малого підприємництва: консервація масштабів діяльності із збереженням статус-кво; повільне розширення ділової активності; швидка експансія малих фірм і обернення їх в середні, а потім і в крупні ...

... власників і через свою масовість грають значну роль не тільки в соціально-економічній, але і в політичному житті країни. Мале підприємництво забезпечує зміцнення ринкових відносин, заснованих на демократії і приватній власності. По своєму економічному стану і умовам життя приватні підприємці близькі до більшої частини населення і складають основу середнього класу, що є гарантом соціальної і пол ...

... до податкових органів суб'єкт малого підприємництва повинен мати при собі Свідоцтво про право сплати єдиного податку. Розділ 2 - Спрощена система оподаткування суб’єктів малого підприємництва 2.1 Розробка і впровадження спрощеної системи оподаткування суб’єктів малого підприємництва У разі, коли у звітному періоді валовий доход від операцій з реалізації сільськогосподарської продукції ...

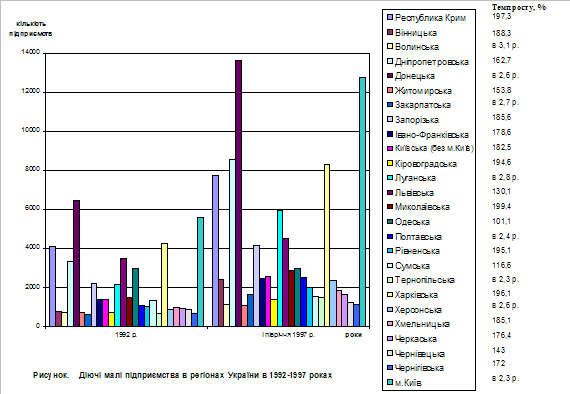

... іальних проблем, сприяння структурній перебудові економіки, стійка тенденція збільшення кількості малих підприємств, зменшення рівня “тіньового” обороту у сфері малого підприємництва, збільшення внеску малого підприємництва в економіку України, зміцнення економічної бази регіонів, позитивний вплив на вирішення проблем безробіття, насичення вітчизняного ринку товарами та послугами. 2. АНАЛІ ...

0 комментариев