РЕФЕРАТ: ПРОБЛЕМА ПОГАШЕНИЯ ВНЕШНИХ ДОЛГОВ ТУРЦИИ В КОНЦЕ ХХ ВЕКА

ссудный капитал турция долг

В послевоенный период экономическое развитие Турции в возрастающей степени опиралось на использование внешних ресурсов, которые рассматривались не только как дополнительный источник, но и стимулятор производительного использования внутренних накоплений, повышения темпов экономического роста. Расширение инвестиций в экономику требовало импорта средств производства. Для Турции, чей экспорт тогда состоял из ограниченного числа сельскохозяйственных товаров и не располагавшей крупными и легко доступными запасами минерального сырья, разработка которых могла бы позволить существенно увеличить валютные доходы, привлечение внешних ресурсов стало неизбежным.

Благодаря своему геополитическому положению «моста» между Западом и Востоком, Европой и Азией, членству в НАТО Турция получила доступ практически ко всем кредитным источникам Запада, став одним из крупнейших его реципиентов. Если первоначально (в конце 40-х и в 50-е годы) поступавшие в Турцию внешние материальные и финансовые ресурсы, в тот период преимущественно в виде помощи США и подконтрольных им международных финансовых организаций, направлялись на модернизацию турецкой армии и обслуживающие ее отрасли хозяйства, то с введением в начале 60-х годов экономического планирования они превращаются в составную часть государственных инвестиционных программ.

В число доноров Турции включилось большинство промышленно развитых стран ОЭСР и ведущие международные финансовые организации – МВФ и Всемирный банк, которыми был создан консорциум по оказанию помощи Турции. В те же годы к оказанию финансовой и технической помощи Турции подключился Советский Союз и некоторые страны Восточной Европы, а с середины 70-х годов – нефтедобывающие арабские страны и их коллективные фонды (Исламский банк развития и некоторые другие).

Основная часть ресурсов, поступавших в страну из-за рубежа, до середины 70-х годов предоставлялась либо на безвозмездной основе («дары»), либо в виде кредитов на льготных условиях – на длительный срок, под низкий процент и т. д. Благодаря этому Турция не сталкивалась с серьезными проблемами при обслуживании внешнего долга, который в 1970 г. равнялся 1896 млн. долл., а долговые платежи (основные суммы и проценты) – 171 млн. долл.1

Но уже с конца 70-х годов условия западной помощи стали постепенно ужесточаться. Кроме того, испытывая нехватку валютных средств для оплаты импорта, Турция была вынуждена все чаще пользоваться краткосрочными займами с мировых денежных рынков, предоставляемыми на коммерческих условиях. В результате ее внешний долг, равный в 1974 г. 2,5 млрд. долл. и тогда еще почти целиком долгосрочный и среднесрочный, в конце 1979 г. возрос до 13,4 млрд. долл.2, а его краткосрочная часть, начиная с 1977 г. достигла половины его общей суммы3.

Платежеспособность Турции была подорвана мировым энергетическим кризисом, начавшимся с роста цен на нефть, импортером которой она является, – нечем было оплачивать не только импорт, но и выполнять долговые обязательства. Банкротства удалось избежать лишь благодаря соглашениям с западными кредиторами, они предусматривали реструктуризацию турецких долгов и отсрочку долговых выплат на срок от трех до пяти лет, Одновременно Турции были выделены новые кредиты.

Турецкое руководство извлекло уроки из пережитого кризиса и в 1980 г. внесло радикальные изменения в свою экономическую стратегию («решения 24 января»), заявив о переходе от закрытой и этатизированной экономической системы к открытой и целиком рыночной, от импортзамещения – к экспортной ориентации. Кризис обнажил неэффективность импортзамещения и недостижимость его изначальной цели – «самоподдерживающегося роста», несостоятельность данной модели с точки зрения платежеспособности страны, выполнения ее текущих долговых обязательств и импортных программ. Защищенная таможенными барьерами и ориентированная на внутренний рынок турецкая экономика, в том числе обрабатывающая промышленность, базировалась на низкой производительности труда. По этой причине национальная продукция при сохранении низкой конкурентоспособности не могла стать источником растущих валютных доходов. Начиная с 80-х годов, турецкое руководство использовало все меры, включая экстраординарные, для развития экспорта и всех других сфер и отраслей хозяйства, обладающих благодаря географическому положению и естественному потенциалу страны сравнительными преимуществами и способных зарабатывать валюту (туризм, транзитная торговля, транспорт, экспорт рабочей силы и услуг фирм-подрядчиков). В число этих мер входила прямая государственная поддержка в виде налоговых, таможенных льгот и освобождений, оформляемых через систему «поощрительных сертификатов» для всех видов предпринимательской деятельности, связанных с экспортом продукции и предоставлением услуг, оплачиваемых конвертируемыми валютами, обеспечение таких предприятий льготными кредитами (с этой целью был создан ряд специальных фондов, а в 1987 г. государственный «Эксимбанк»), установление государственными предприятиями низких отпускных и высоких закупочных цен для частных предприятий.

Важным инструментом стимулирования экспорта и экспортных производств, одной из основных целей которого является обслуживание внешнего долга, стал валютный курс. После длительного периода следования политике фиксированного курса, Турция с мая 1980 г. перешла к плавающему курсу, что стало началом перманентной девальвации турецкой лиры, сыгравшей важную роль в увеличении доли экспорта в объеме производства многих турецких предприятий. Одновременно власти проводили политику сдерживания роста и прямого замораживания заработной платы – индекс реальной заработной платы с небольшими отклонениями снижался на протяжении 1980-1988 гг. В 1988 г. он упал до 53% по сравнению с 1979 г. (100%)4. Снижение жизненного уровня населения привело к сокращению внутреннего потребительского спроса, и соответственно к расширению экспортных ресурсов.

Эти и некоторые другие меры позволили Турции за короткие сроки значительно увеличить экспортную выручку – уже в 1982 г. она достигла 5,9 млрд. долл. против 2,9 млрд. в 1980 г., а в 1988 г. – 11,2 млрд. долл. Соответственно экспортная квота (отношение экспорта к ВВП) страны поднялась до 16,6% в 1988 г. против 5% в 1980 г. и 10,6% – в 1982 г.5 Основную роль в столь стремительном расширении экспорта сыграла обрабатывающая промышленность – удельный вес в нем промышленного экспорта возрос с 33% в 1977 г. до 36% – в 1980 г. и 79% – в 1987 г.6

Однако характерной особенностью расширения экспортной части промышленной продукции было то, что оно было достигнуто почти исключительно благодаря массированной государственной поддержке. По словам турецкого экономиста Эркена Озальпа, «рост экспорта в своей основе опирался на существующие производственные мощности и структуры, темпы прироста инвестиций в обрабатывающую промышленность даже снизились в этот период. Не трудно было предсказать, что этот рост в конце концов остановится»7. Единственным средством долгосрочного расширения экспорта было повышение производительности труда, на основе обновления технологической и технической базы основных промышленных отраслей и доведения ее до уровня, обеспечивающего конкурентоспособность продукции с последующим непрерывным ее совершенствованием. Решение этой задачи силами местного капитала было невозможно.

Большие надежды в этой связи возлагались на привлечение прямых иностранных инвестиций. Еще в начале 80-х годов были приняты законы, существенно дополнявшие действовавший с 1954 г. Закон о поощрении иностранного капитала и предусматривавшие расширение сфер его приложения, упрощение процедуры оформления документации, возможность пользоваться налоговыми и иными льготами наравне с местными инвесторами и т. д. Турецкое руководство рассчитывало, что эти меры вместе с либерализацией внешнеторгового и валютного режимов, операций кредитно-банковской системы привлекут иностранных инвесторов, и широкий приток прямых инвестиций сможет уменьшить зависимость от использования иностранных ссудных капиталов, облегчит бремя внешнего долга, в первую очередь – процентных платежей. Однако в силу ряда причин, о которых будет сказано ниже, эти надежды не оправдались.

После трех лет военного правления (сентябрь 1980 -декабрь 1983 гг.), которое принимало меры для восстановления экономического роста и финансовой стабилизации (темпы инфляции были снижены со 100% в 1980 г. до 30% в среднем в 1981-1983 гг.), к власти пришло гражданское правительство во главе с Т.Озалом, которое в своей программе объявило о продолжении курса, направленного на расширение производственного и экспортного потенциала страны с привлечением в этих целях иностранных кредитов и займов8.

Было продолжено выполнение ряда прежних проектов и начаты новые работы в сфере производственной инфраструктуры, которые должны были поддержать активность частных предпринимателей – местных и иностранных. Возросли инвестиционные затраты как в турецких лирах, так и в конвертируемых валютах. Внутреннее финансирование обеспечивалось из бюджетных источников, из-за нехватки которых вновь стали широко пользоваться средствами печатного станка, что привело к возобновлению сильной инфляции – уже в 1984 г. оптовые цены выросли на 50%, а в конце 80-х годов их ежегодный рост превышал 60%9.

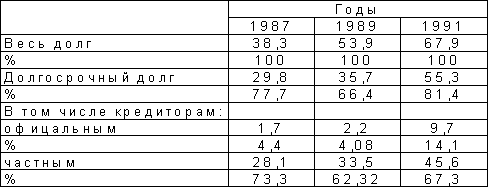

Внешнее финансирование государственных инвестиционных программ осуществлялось, как и раньше, за счет иностранных ссудных капиталов. Хотя МВФ осудил турецкое руководство за нарушение согласованной с ним стабилизационной программы и прекратил выделение ему своих кредитов, Турции удалось воспользоваться кредитами из других источников. Во второй половине 80-х годов на Западе получили распространение новые подходы («план Бейкера» и др.) в отношении развивающихся стран – крупных должников, в соответствии с которыми усилия этих стран, направленные на ускорение экономического роста, следует поддерживать, так как это будет укреплять их платежеспособность и обеспечит своевременный возврат предоставляемых им кредитных ресурсов. Эти подходы отвечали интересам западных компаний – поставщиков машин и оборудования. Таким образом, ни санкции МВФ, ни успехи экспорториентированной модели не смогли остановить рост турецкого внешнего долга, который продолжался с той или иной интенсивностью как к 80-е, так и в 90-е годы. Динамика и структура внешнего долга Турции показана в табл. 1. Наибольший прирост внешнего долга наблюдался в 1986 и 1987 гг. – на 26,9 и 25,2% соответственно. Именно в эти годы Турцией были достигнуты самые высокие темпы роста ВВП – 6,8% в 1986 г. и 9,8% в 1987 г.10

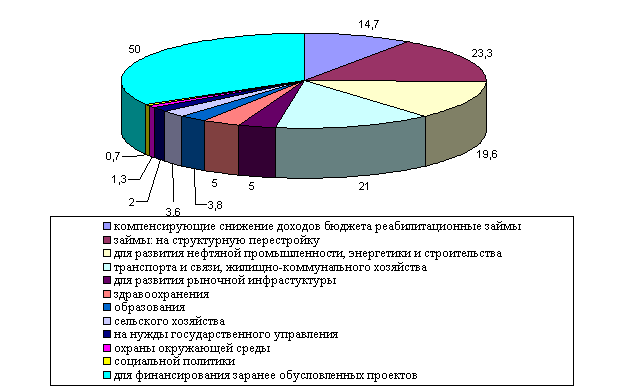

Рост внешнего долга в большой степени был связан с привлечением краткосрочных займов, что повлекло за собой возрастание платежей по погашению основных сумм и выплате процентов – в 1988 г. эти платежи достигли 7,9 млрд. долл. В целом же за 1985-1988 гг. на выплату внешнего долга было потрачено свыше половины всей валютной выручки страны. В 1988 г. отток ресурсов из Турции в виде долговых платежей достиг рекордного уровня – 11,1% ВВП против 2,1% в 1980 г. Хотя основная масса средств, взятых за рубежом в кредит, в этот период направлялась на нужды экономического развития (финансирование импорта машин, оборудования, топлива, полуфабрикатов, выполнение проектов. направленных на улучшение структуры энергобаланса (строительство ГЭС и ТЭЦ, работающих на угле и лигнитах), строительство и реконструкцию коммуникаций, развитие индустрии туризма, техническое переоснащение банковской системы, подготовку кадров и др.) все более явной становилась тенденция сближения прироста доходов от инвестиций, финансируемых из внешних источников, с ростом долговых выплат, все чаще привлекаемые новые кредиты использовались для выплаты основных сумм и процентов по долгам, сроки погашения которых наступали.

В 90-е годы массированное привлечение из-за рубежа ссудных капиталов продолжалось, и выявившиеся негативные тенденции получили развитие. Прежняя ориентация на привлечение внешних ресурсов преимущественно для выполнения инвестиционных проектов, финансирование импорта средств производства ослаблялась их тратой на текущие нужды – поддержку бюджетной системы, покрытие бюджетных дефицитов, бесперебойное функционирования службы внешнего долга и др. Экономическая эффективность привлечения внешних кредитных ресурсов снижалась, нарастали проявления паразитизма. Причины заключались в изменении условий как в самой Турции, так и в мировой хозяйственной системе, в органическую часть которой она превращалась по мере либерализации своих внешнеэкономических связей и рыночных преобразований.

Последние заметно пробуксовывали и оставались незавершенными – задерживалось проведение ряда намеченных реформ – налоговой, сельскохозяйственной, сферы социального обеспечения, а также приватизация и др., которые могли укрепить государственные финансы, снизить бюджетный дефицит, обеспечить стабильность валютно-финансового положения страны и тем самым ослабить ее зависимость от использования иностранных займов. Но вместо назревших преобразований продолжалась денежная эмиссия, наряду с привлечением внешних кредитов государство встало на путь широкого использования внутренних заемных средств.

Нерешенной оставалась проблема повышения производительности труда и качества продукции, сохранялась зависимость сельского хозяйства от погодных условий, что в свою очередь оказывало влияние на результаты производства легкой промышленности, остававшейся основной частью обрабатывающей отрасли. Динамика валютной выручки от экспорта под влиянием этих и некоторых других факторов была нестабильной. Государственные меры по оказанию прямой поддержки экспортерам и экспортным производствам уже не давали прежних результатов. Политика замораживания заработной платы также достигла предела. С 1989 г. под давлением профсоюзов и растущего забастовочного движения началось повышение как номинальной, так и реальной заработной платы, что привело к оживлению внутреннего потребительского опроса, сокращая экспортные возможности. Удерживать платежеспособность на приемлемом уровне Турции удавалось благодаря успешному развитию туризма, валютные доходы от которого в 1989 г. достигли более 2,5 млрд. долл. против 372 млн. долл. в 1982 г. Заметно увеличились и переводы турецких граждан, работающих за границей – в том же 1989 г. они составили около 3 млрд. долл.

Нарастание валютно-финансовых трудностей требовало от турецкого руководства экстренных мер. Наряду с развитием государственного внутреннего кредита в поисках новых дополнительных источников внешнего финансирования оно форсировало либерализацию валютного режима и движения капиталов, рассчитывая таким образом расширить приток в страну иностранных портфельных инвестиций. В августе 1989 г. был принят закон о введении конвертируемости турецкой лиры и свободном движении капиталов между зарубежными и турецким денежными и фондовыми рынками11. Приток иностранных портфельных инвестиций в Турцию после этого значительно возрос, обогнав приток иностранных прямых инвестиций12. Однако большая часть этих инвестиций оказалась представленной «горячими деньгами», поступавшими с мировых денежных рынков. Как известно из опыта многих стран, цель миграций «горячих денег» – не инвестиции в реальную экономику, а спекуляции с ценными бумагами, приносящими быстрые и высокие прибыли.

Инфляционная обстановка и общая ситуация, сложившаяся в Турции благодаря широкомасштабному размещению государственным казначейством краткосрочных и высокопроцентных займов, как нельзя лучше отвечала этим целям. Основным объектом помещения средств иностранными портфельными инвесторами стали в первую очередь государственные ценные бумаги, а также некоторые высокодоходные акции корпоративного сектора, продававшиеся на Стамбульской фондовой бирже, которая по своей доходности вышла на одно из первых мест в мире. Благодаря отмене государственного регулирования движения частных капиталов, иностранные портфельные инвесторы получили возможность беспрепятственно переводить получаемые от этих операций доходы, предварительно конвертированные в твердые валюты, за рубеж. Рост таких переводов стал одной из причин ослабления платежного баланса Турции. В 1993 г. дефицит по его текущим операциям был близок к 3 млрд. долл. – это стало прелюдией к финансовому кризису, разразившемуся в стране в начале 1994 г. Следует добавить, что благоприятной ситуацией для получения спекулятивных доходов воспользовались и многие действующие в Турции банки, которые, по словам Э.Озальпа, «брали деньги в долг за границей, обращали эти деньги в турецкие лиры, а затем вкладывали их в покупку высокодоходных государственных облигаций. Такие операции превратились в один из наиболее важных источников банковских доходов»13. Соответственно доля краткосрочных внешних долгов турецких коммерческих банков Турции в общем объеме ее внешнего долга выросла с 6.8% в 1988 г. до 16,5% в 1993 г.14

Наибольший размах привлечение банковским сектором и другими местными частными компаниями иностранных краткосрочных займов получила в 1993 г. – общая сумма их внешней задолженности за год возросла на 9 млрд. долл., достигнув 24 млрд. против 15 млрд. в 1982 г. Общее бремя внешнего долга сместилось в сторону частного сектора – в 1993 г. на долю государства приходилось уже 64% всего внешнего долга против 73% в 1992 г. Доля частного сектора соответственно выросла с 27 до 36%15.

Рост краткосрочной задолженности частного сектора, также как и операции иностранных портфельных инвесторов привели страну к кризису в 1994 г. Турция смогла на собственном опыте убедиться, что бесконтрольное привлечение внешних ресурсов, в особенности краткосрочных, может привести к хаосу и кризису как вследствие перегрева экономики, так и в результате транснациональных спекулятивных афер.

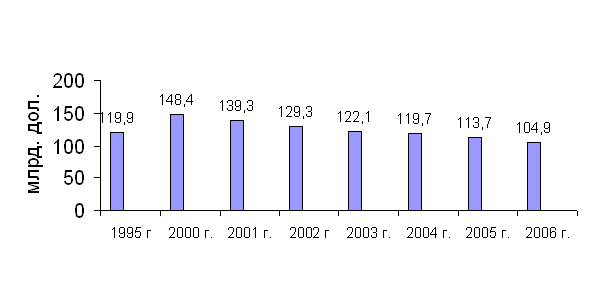

Кризис 1994 г. был преодолен благодаря чрезвычайным мерам стабилизационной программы, принятой правительством во главе с Т.Чиллер и согласованной с МВФ, который возобновил прерванное в середине 80-х годов кредитование Турции. Однако многие важные положения этой программы, которые должны были обеспечить долгосрочную стабилизацию экономики и финансов, оставались на бумаге. Печатание денег и привлечение все новых внутренних и внешних кредитов и займов продолжалось. Внешний долг Турции за 90-е годы удвоился и достиг в 1998 г. 102,6 млрд. долл. или 50,1% ВВП. Согласно подсчетам Всемирного банка, Турция заняла шестое место среди крупнейших стран-должников по среднедушевой величине внешнего долга – в 1996 г. она составляла 1246 долл. против 435 долл. в 1980 г.16 В то же время турецкие власти делали многое, чтобы поддерживать репутацию дисциплинированного должника. Особое внимание было обращено на поддержку и развитие источников собственной валютной выручки. В соответствии со стабилизационной программой 1994 г. возобновилась политика сдерживания роста заработной платы. Хотя ее реальный уровень между 1989 и 1997 гг. возрос на 56% в государственном и на 28% в частном секторе, темпы этого роста понизились во второй половине 90-х годов17. В целях поддержки экспорта продолжалась девальвация турецкой лиры – ее обесценение шло такими же высокими темпами как и инфляция. В 1995 и 1996 гг. были внесены новые дополнения в закон о поощрении иностранных капиталовложений, еще более расширившие права и возможности прямых иностранных инвесторов.

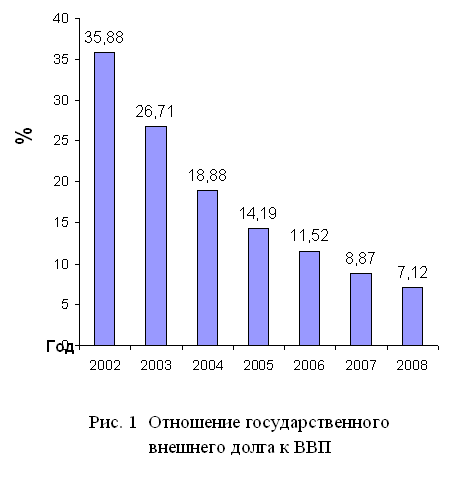

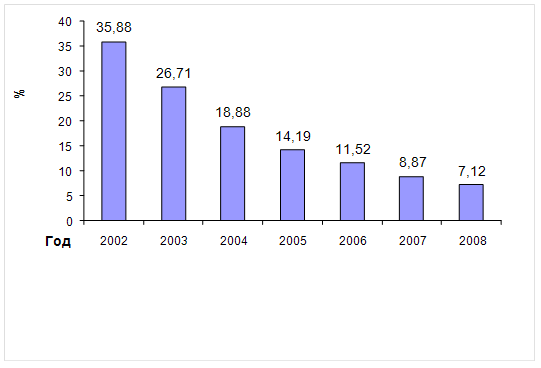

Эти и другие меры позволили Турции уже в 1995 г. оживить рост экспорта, который продолжался и в последующие годы, чему в большой степени способствовало развитие челночной торговли Турции со странами СНГ и Восточной Европы (см. табл. 2), одновременно продолжали расширяться поступления от туризма и переводов рабочих-эмигрантов. Благодаря этому Турции удалось существенно понизить коэффициент обслуживания внешнего долга (отношение основных сумм и процентов выплаченного долга к валютной выручке от продажи товаров и услуг), который с 31% 1992 г. и 29% в 1995 г. сократился до 21% в 1997 г. (см. табл. 3).

Как и в прошлые десятилетия, рост внешнего долга Турции в 90-е годы происходил в результате привлечения ссудных капиталов с Запада. Роль кредиторов остального мира, в частности арабских стран и их коллективных финансовых организаций и фондов (Исламский банк развития, Фонд Кувейта и некоторые др.), средствами которых Турция пользовалась с середины 70-х годов, оставалась незначительной (см. табл. 4) и относительно сокращалась. Происходили подвижки среди западных кредиторов – в 90-е годы сократилось выделение кредитов Турции международными финансовыми организациями, выросли суммы, предоставляемые на основе двусторонних межгосударственных соглашений промышленно развитыми странами ОЭСР. Доля последних в долго- и среднесрочном кредитовании Турции во второй половине 90-х годов достигла 40% против 33% в 1990 г. и 34% – в 1986 г., тогда как доля международных финансовых организаций снизилась до 14% против 24 и 27% соответственно. Кредиты из этих двух основных источников наиболее выгодны для Турции, так как все еще сохраняют некоторые элементы льготности, кроме того их использование связано с осуществлением важных экономических проектов в сфере энергетики и других инфраструктурных отраслей.

В 90-е годы Турция все большую часть привлекаемых внешних ссудных капиталов вынуждена брать у западных банков, с фондовых рынков, размещая на них свои облигации, и из других частных источников на сугубо коммерческих условиях – доля коммерческих кредитов (долго- и средне- и краткосрочных) в конце 90-х годов достигала уже более 70%.

Что же касается заемщиков внешних ссудных ресурсов, то здесь сохранялась тенденция повышения доли частного сектора и коммерческих банков – в 1998 г. Она уже достигла 46,3%, соответственно доля государства сократилась до 53,7%18 Эти показатели, особенно при их сопоставлении с более ранними данными (например, в 1980 г. 92,2% внешнего долга Турции относилось непосредственно к государству и только 7,8% – к частному сектору19) отражают изменения в соотношении сил между государственным и частным секторами турецкой экономики за истекшие два последних десятилетия, превращение частного сектора в главного экономического агента и инвестора.

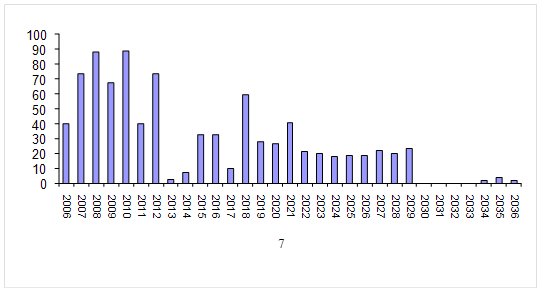

Тем не менее, бремя внешнего долга по-прежнему крайне тяжело для турецкого государства, имея в виду острейший дефицит и постоянную нехватку средств во всех звеньях его бюджетной системы. Согласно данным доклада Управления казначейства Турции, опубликованным весной 1999 г., с 1999 по 2004 г. и в последующий годы Турции предстоит выплата 92 977 млн. долл. по внешним долговым обязательствам, в том числе 75 577 млн. – в счет погашения основных сумм и 17 400 млн. долл. – в виде процентов20. Около 66% этой суммы относится к государству.

График погашения внешнего долга, составленный Управлением Казначейства представлен в табл. 5.

Справится ли Турция со своевременной выплатой этих громадных сумм, к которым еще прибавятся платежи по кредитам, без которых она, как очевидно, не сможет обойтись? Каково нынешнее состояние и перспективы ее платежеспособности? Эти вопросы имеют практический аспект для России в связи с предстоящим в следующем десятилетии расширением поставок отечественного природного газа в Турцию.

В 90-е годы Турция накопила достаточно крупные золото-валютные резервы, около 70% которых принадлежат государству, держащему их в ЦБТР. Ниже приводятся данные, характеризующие динамику золотовалютных резервов Турции в 90-е годы (млрд. долл.)21.

Как видим, за 1991-1998 гг. золото-валютные резервы Турции в целом выросли в 1,4 раза, в том числе у государства (ЦБТР) они утроились, а в частном секторе увеличились более чем на 50%.

Авторитетная международная рейтинговая компания «Стандард энд Пур», давая в этот период невысокую общую оценку кредитоспособности Турции – «В», в декабре 1996 г. указывала на «высокие риски», но уже в августе 1998 г. имела «позитивный взгляд на долги Турции в долгосрочной перспективе», а в январе 1999 г. – «стабильный взгляд на ее долги в долгосрочной перспективе»22.

В бюллетене ДЕИК – органа турецких деловых кругов, участвующих во внешнеэкономических связях, – за март 1999 г. также отмечалось, что несмотря на финансовые неурядицы на фондовом рынке после кризиса в России 17 августа 1998 г. уровень валютных резервов не вызывает опасений за платежеспособность Турции в отношении внешнего долга23.

Насколько надежны эти оптимистические оценки и утверждения, основанные на достигнутом в конце 90-х годов высоком уровне валютных резервов? Не следует забывать, что превращение турецкой экономики в открытую существенно усилило ее зависимость от конъюнктуры мирового хозяйства, которая характеризуется возрастающей непредсказуемостью. Взять хотя бы происшедший в первой половине 1999 г. очередной скачок цен на нефть, импортером которой Турция является. В предыдущие годы, когда они держались на низком уровне, затраты страны не ее нефтяной импорт существенно снизились, теперь они вновь возрастут, что уже в 1999 г. может негативно отразиться на ее внешнеторговом балансе и общей платежеспособности.

Обращает на себя внимание снижение темпов роста турецкого экспорта в 90-е годы и его стагнация в 1998 г. Отчасти это было связано с конъюнктурными факторами – падением спроса на зарубежных рынках под влиянием финансовых кризисов в странах Юго-Восточной Азии и в России. Но в не меньшей степени давали о себе знать глубинные причины: непреодоленная технологическая и структурная слабость турецкой обрабатывающей промышленности, поставляющей ныне около 80% всей экспортной продукции. По мнению многих турецких экономистов устранение государства от участия в развитии промышленности, благодаря которому в прошлом были созданы ныне действующие крупные предприятия в металлургии, нефтепереработке и в некоторых других тяжелых отраслях, переложение этих задач на частный сектор привело к замедлению индустриализации. «Турция задержалась на полпути к индустриализации в полном смысле этого слова», – отмечают авторы фундаментального труда по турецкой экономике Я.Кепенек и Н.Йентюрк. Они считают, что эта цель, намеченная еще в первые годы республики, должна оставаться приоритетной24.

Но турецкому частному сектору пока не по силам продолжение начатого государством промышленного строительства, не благоприятствует вложению капиталов в современные промышленные отрасли и производства инфляционная обстановка, дороговизна кредита и импорта оборудования, усиливаемая непрерывной девальвацией лиры.

Не оправдывались в 90-е годы надежды на расширение притока в страну иностранных прямых инвестиций, а вместе с ними – высоких технологий, новых производств – и предпринятые для этого шаги, которые должны были сделать Турцию привлекательной для иностранных предприятий. Но несмотря на законодательство о поощрении иностранного капитала, считающегося одним из наиболее либеральных в мире, наличие неплохой инфраструктуры, дешевую рабочую силу, перспективный рынок самой Турции и ее близость к рынкам стран Ближнего и Среднего Востока, стран СНГ, создание сети промышленных и «свободных зон», наделенных налоговым и таможенным иммунитетом, приток иностранных прямых инвестиций в последние годы не превышал 1 млрд. долл. ежегодно. Всего же за 1980-1998 гг. сумма прямых иностранных инвестиций составила 11,2 млрд. долл. (вместо заявленных и согласованных 23,9 млрд.), в том числе 2,4 млрд. поступило за 1980-1990 гг. и 8,9 млрд. долл. за 1991-1998 гг. (по сентябрь)25. Чистый приток с учетом репатриации капитала, перевода прибыли и других трансфертов был, по-видимому, еще меньше – около 8-9 млрд. за 20 лет. Причины инертности иностранных инвесторов остаются прежними – гиперинфляция (рост цен, равный в 80-е годы в среднем 50-60% за год, в 90-е годы достигал 80-90%), политическая нестабильность в стране и в регионе, проблемы с квалифицированными кадрами.

Хотя в Турции зарегистрировано свыше 4,5 тыс. компаний с участием иностранного капитала, представляющих многие страны мира (более половины – из промышленно развитых стран ОЭСР), ими не создано крупных предприятий. Свыше половины прямых иностранных инвестиций вложено в торговлю и услуги, в обрабатывающую промышленность – около 40%, в добывающую – 1,4, в сельское хозяйство – 2,2%26. Объекты вложений в промышленности – преимущественно предприятия легкой и перерабатывающих отраслей, сборка тракторов и автомашин, бытовой техники, химия и фармацевтика. Многие из таких производств перенесены в Турцию из развитых стран и являются филиалами известных западных и японских компаний. Согласно данным на 1998 г., 28,3% прямых иностранных инвестиций вложено в производство транспортных средств и сопутствующих изделий, 13,3 – химикатов, 5,8 – электромашин, 4,6 – в электронику, 4,3 – в черную металлургию, 3,9 – в текстильное и 1,8 – в бумажное производство, 15,9% – в прочие отрасли27. Вложения в современные высокотехнологичные, и тем более наукоемкие, производства незначительны и связаны с выпуском несложных, главным образом потребительских изделий.

В целом же деятельность предприятий с участием иностранного капитала хотя и вносит свой вклад в расширение объема турецкого экспорта, но оказывает ограниченное влияние на его структуру. За истекшие два десятилетия она не претерпела заметных изменений и остается типичной для развивающейся страны среднего уровня.

В 1997-1998 гг. 53% турецкого экспорта приходилось на потребительские товары, 42 – на изделия промежуточного спроса и лишь 5,4% – на инвестиционные товары28. Проблема стабильного роста экспорта и экспортной выручки для Турции связана с необходимостью структурных и технологических изменений, которые требуют крупных капиталовложений, увеличения государственных расходов на образование и подготовку кадров.

Среди других источников валютной выручки наибольшим потенциалом обладает индустрия туризма – Турция располагает естественными преимуществами для развития всех ее направлений. В 1997-1998 гг. валютные доходы страны от туризма составляли около 7 млрд. долл. Ежегодно, или 3,7% ВВП – это пока меньше чем у большинства других средиземноморских стран. Например, в Португалии этот показатель равняется 4,7%, в Испании и Греции – 4,6% (данные на 1995/96 гг.)29. По имеющимся оценкам, доходы Турции от туризма уже в ближайшие годы могут достичь 10 млрд. долл. в год30 при условииновых инвестиций и поддержания стабильное обстановки. Что же касается челночной торговли, которая во второй половине 90-х годов обеспечивала Турции крупные валютные доходы, то она скорее всего пойдет на спад, ее резкое сокращение произошло после финансового кризиса в России в августе 1998 г. В перспективе Турция может рассчитывать на рост валютных доходов от транспортировки через ее территорию энергоносителей (газа и нефти); существуют проекты прокладки трансконтинентальных трубопроводов из стран каспийского бассейна в Западную Европу, но пока нет ясности с их финансированием и трудно назвать реальные сроки их выполнения.

Подводя итоги, следует отметить, что привлечение Турцией в истекшие полвека внешних ресурсов преимущественно в виде ссудных капиталов явилось одним из наиболее важных факторов ее экономического роста. В то же время с ним связано образование значительного внешнего долга, погашение которого накладывает существенный отпечаток на экономическую стратегию и политику страны. В новое тысячелетие Турция вступает с тяжелым долговым бременем, выплата основных сумм и процентов по внешнему долгу уже в самые ближайшие годы потребует огромного напряжения ее экономики и финансов. Поддержание устойчивой платежеспособности будет напрямую зависеть от того, сможет ли Турция ускорить структурную перестройку экономики, стабилизировать денежную и финансовую сферы. На новом этапе рост валютной выручки может быть достигнут в первую очередь за счет развития высокотехнологичных отраслей и производств, которые обогатят ассортимент и поднимут конкурентоспособность предлагаемых внешнему рынку турецких товаров и услуг.

СПИСОК ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

1. Rustov D.A. Turkey: America’ Forgotten Ally. N.-Y., 1987, c. 136-137.

2. Kepenek Y., Yentürk N. Türkiye ekonomisi. İstanbul, 1997,c. 232.

3. Milliyet. 19-20.12.1983.

4. Capital, İstanbul, 04.1998, c. 1.

5. T.C.Resmî gazete, 11.08.1989, Закон № 37.

6. İMF. Turkey: Recent Economic Developments and Selected Issues. Wash., 1998, c. 148.

7. İŞBANK. Türkiye‘nin ekonomik göstergeleri 1991-1993. Ankara, 1994, c. 11; 1994, с. 11; 1994-1996, c. 8; DEİK Bulletin. Turkish Economy in Figures. March 1999, c. 5.

8. DEİK. Türkiye 1998. An international Comparison. İstanbul, 1998, с. 74.

Похожие работы

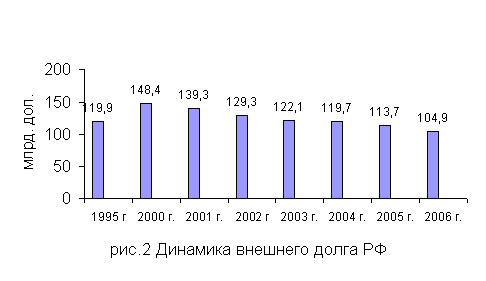

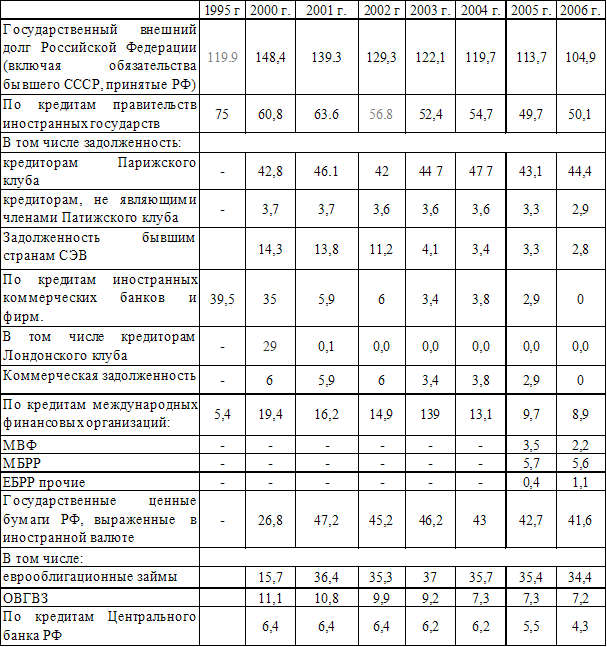

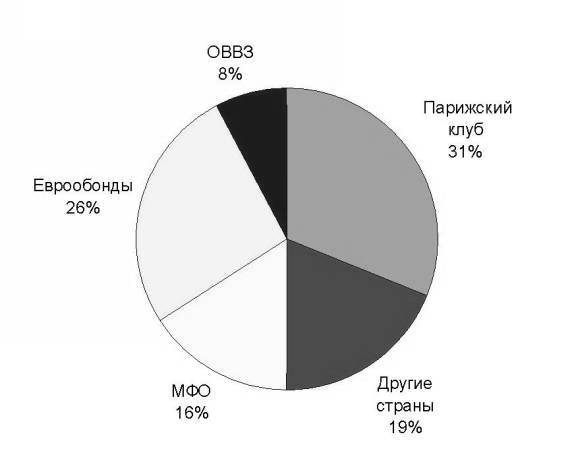

... России имеет следующую структуру (табл.5). Таблица 5 Структура государственного внешнего долга Российской Федерации ( в млрд. долл.) На 1 января 2003г. На 1 января 2004г. Государственный внешний долг РФ (включая обязательства бывшего СССР, принятые Россией) без учёта предельного объёма гарантий 124,4 121,0 % 97,9 97,8 По кредиторам правительств иностранных ...

... млрд. долл. Мало уделяется внимания привлечению долларовых сбережений населения в кредитную систему, что составляет примерно 50 млрд. долл., и часть из них можно было бы занять для погашения государственных долгов. В числе новых источников поступлений и доходов в бюджет следует назвать торговлю углеводородными квотами на мировом рынке. Согласно Киотскому протоколу 1997 г. США должны сократить ...

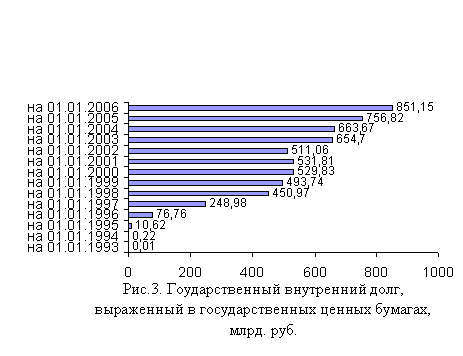

... Российской Федерации 418,349 37,651 ОВГВЗ и ОГВЗ 1999 года 0,000 0,000 3. Основные направления политики Правительства РФ в области управления внешним государственным долгом. 3.1 Стратегия управления государственным внешним долгом Российской Федерации на 2003 – 2005 года. Внешний долг Российской Федерации формировался в неблагоприятных экономических и ...

... в России, воспринимают её как свою Родину и не имеют намерений возвратиться на землю их предков, если политика правительства России не выдавит их за пределы страны, нарушив их национальную безопасность в ней. То есть проблема национальной безопасности в России - это одна из граней более общей проблемы общественной безопасности жизни людей, включающей в себя множество сторон от психологической и ...

0 комментариев